Taille et part du marché des dispositifs pour diabétiques en Chine

Analyse du marché des dispositifs pour diabétiques en Chine par Mordor Intelligence

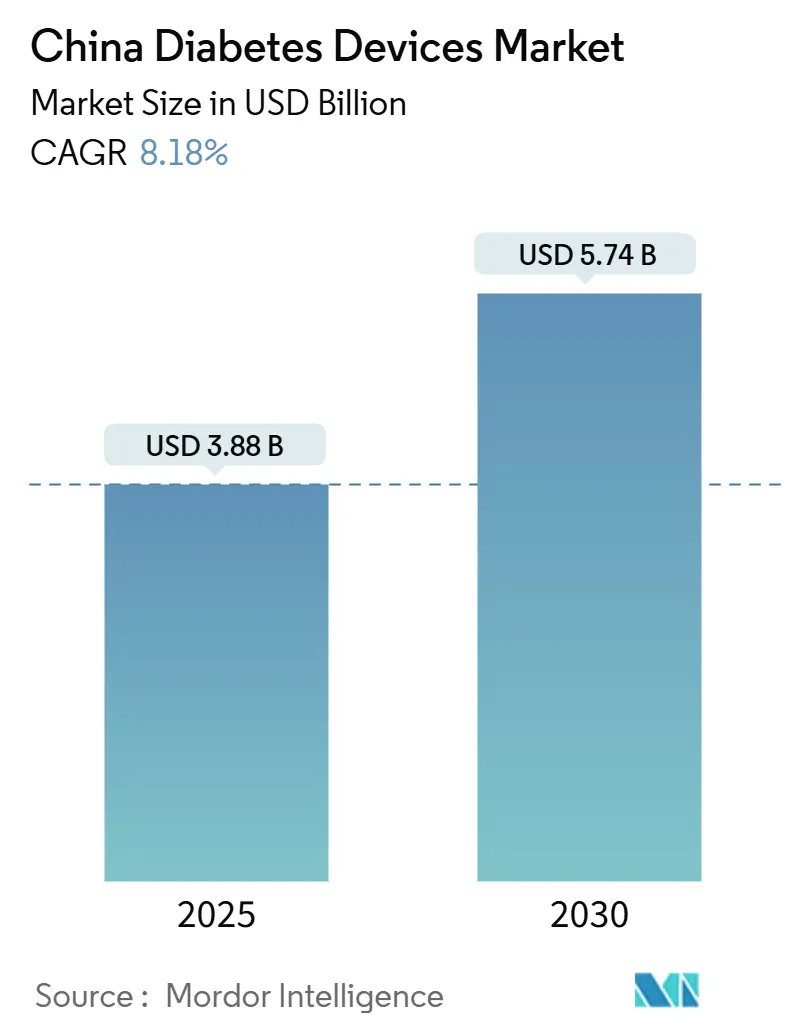

Le marché des dispositifs pour diabétiques en Chine est évalué à 3,88 milliards USD en 2025 et devrait atteindre 5,74 milliards USD d'ici 2030, reflétant un TCAC de 8,18%. La croissance est soutenue par la population diabétique adulte de 148 millions du pays en 2024 et par un soutien politique continu à travers le programme Chine en bonne santé 2030, qui priorise la gestion des maladies chroniques. Les systèmes de surveillance continue de la glycémie (CGM) remplacent les tests traditionnels à bandelettes, aidés par des capteurs domestiques de troisième génération qui combinent précision et avantages prix. Un remboursement plus large pour les médicaments contre le diabète stimule la demande parallèle pour les dispositifs de surveillance et d'administration, tandis que les plateformes de thérapeutiques numériques améliorent les résultats cliniques dans les régions mal desservies. Les investissements en capital des entreprises multinationales et locales dans les installations de production et de R&D renforcent davantage la base d'approvisionnement pour le marché des dispositifs pour diabétiques en Chine.

Points clés du rapport

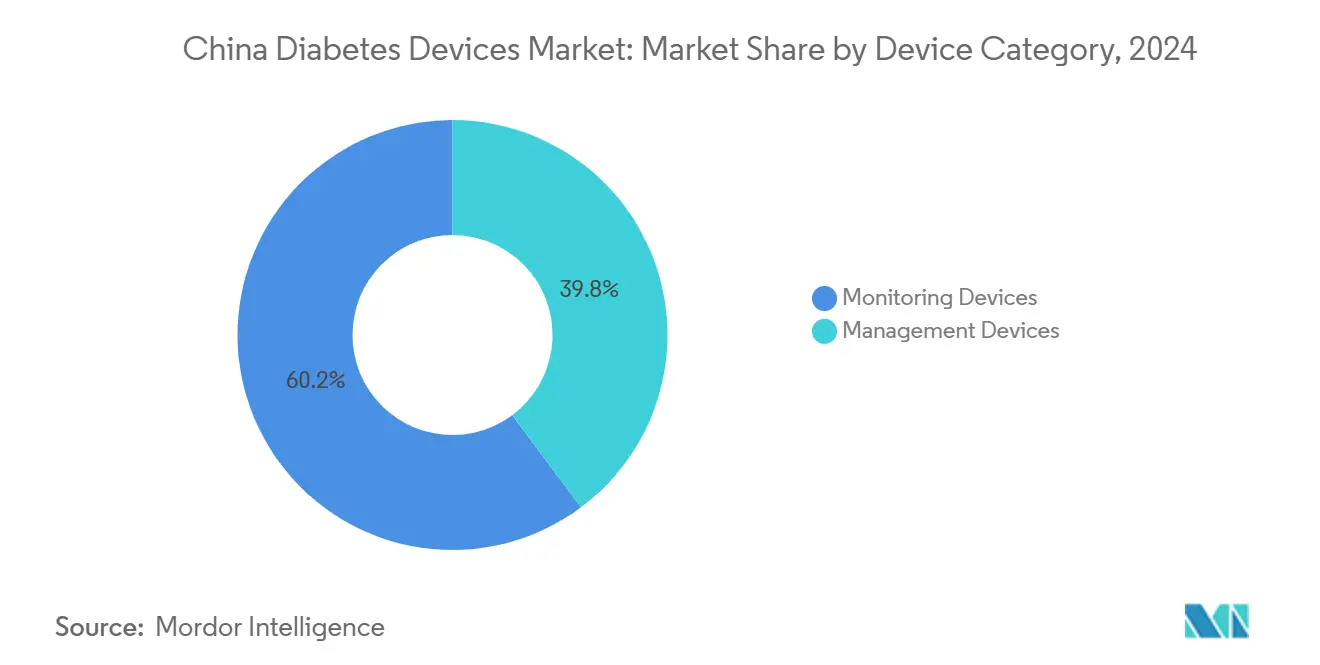

- Par catégorie de dispositif, les dispositifs de surveillance ont dominé avec 60,21% des parts de revenus en 2024 ; les dispositifs de gestion devraient croître à un TCAC de 9,10% jusqu'en 2030.

- Par utilisateur final, les hôpitaux et cliniques spécialisées détenaient 55,34% de la taille du marché des dispositifs pour diabétiques en Chine en 2024, tandis que les soins à domicile progressent à un TCAC de 8,70% jusqu'en 2030.

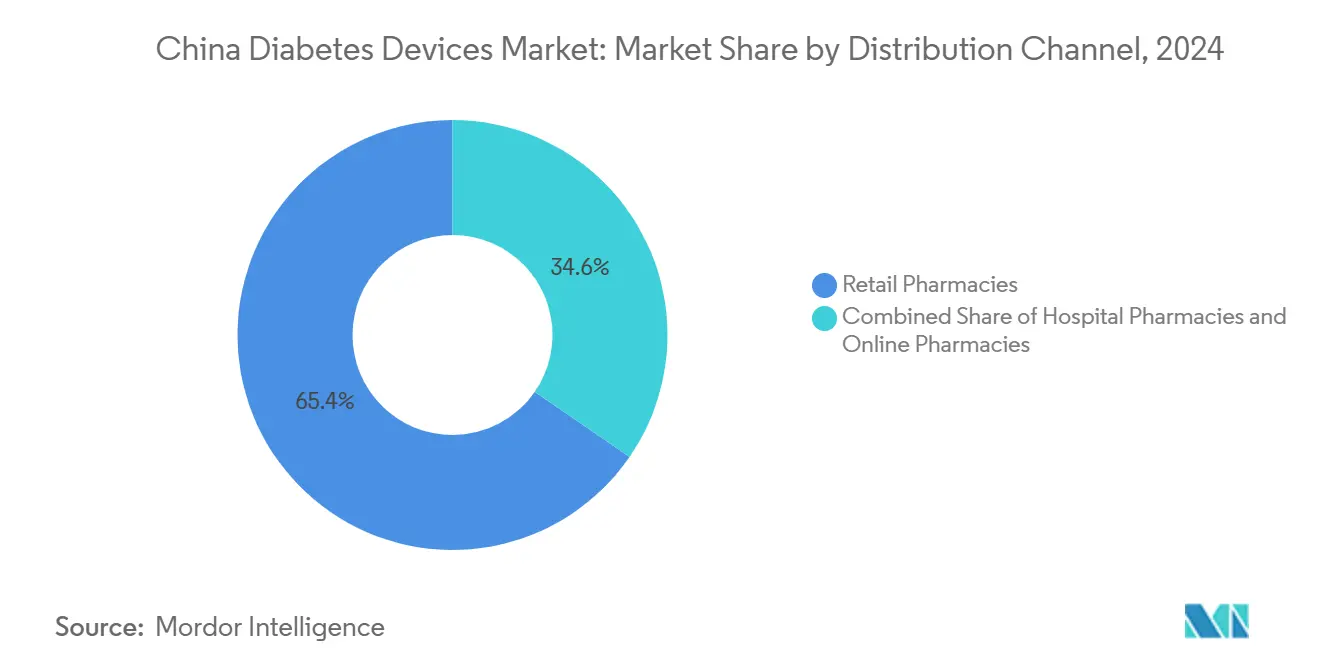

- Par canal de distribution, les pharmacies de détail commandaient 65,43% des parts du marché des dispositifs pour diabétiques en Chine en 2024, tandis que les pharmacies e-commerce/en ligne enregistrent le TCAC projeté le plus élevé à 8,90% jusqu'en 2030.

Tendances et perspectives du marché des dispositifs pour diabétiques en Chine

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante du diabète et vieillissement de la population en Chine | +2.9% | National, avec impact plus élevé dans les zones urbaines | Long terme (≥ 4 ans) |

| Réformes gouvernementales des soins de santé et expansion de la couverture d'assurance | +2.0% | National, avec gains précoces dans les villes de niveau 1 | Moyen terme (2-4 ans) |

| Avancées technologiques dans la surveillance de la glycémie et l'administration d'insuline | +1.6% | Zones urbaines, particulièrement les régions côtières orientales | Moyen terme (2-4 ans) |

| Accessibilité croissante des dispositifs domestiques | +1.2% | National, avec impact plus élevé dans les villes de niveau 2 et 3 | Court terme (≤ 2 ans) |

| Adoption croissante de la santé numérique et de la télémédecine | +1.0% | Zones urbaines, avec expansion graduelle vers les régions rurales | Moyen terme (2-4 ans) |

| Expansion de l'infrastructure hospitalière privée et publique | +0.8% | National, avec concentration dans les provinces orientales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du diabète et vieillissement de la population

La prévalence du diabète en Chine est passée de moins de 1% en 1980 à 12,4% en 2018, et les cas devraient grimper à 164 millions d'ici 2030. L'urbanisation, les modes de vie sédentaires et une population âgée croissante-plus de 75% des adultes âgés ont au moins une maladie chronique-continuent d'élargir le bassin adressable d'utilisateurs de dispositifs. Les coûts économiques annuels devraient dépasser 360 milliards RMB dans la décennie, incitant tant les investissements publics que privés dans les technologies de surveillance et d'administration efficaces.

Réformes gouvernementales des soins de santé et expansion de la couverture d'assurance

Les mises à jour de la Liste nationale des médicaments remboursables (NRDL) en 2024 ont ajouté 15 médicaments contre le diabète, réduisant immédiatement les coûts à la charge du patient et stimulant l'adoption de dispositifs complémentaires [1]Eric Ng, "China Expands Health Insurance Coverage," South China Morning Post, scmp.com. L'inclusion de la dorzagliatine a conduit à des ventes de 255,9 millions RMB en 2024, en hausse de 234% d'une année sur l'autre [2]Hua Medicine, "Hua Medicine Announces 2024 Annual Results," huamedicine.com. Les projets pilotes de paiement par capitation dans les comtés ruraux ont amélioré les normes de prescription et redirigé les incitations financières vers la surveillance préventive.

Avancées technologiques dans la surveillance de la glycémie et l'administration d'insuline

Les collaborations académie-industrie ont livré un prototype OECT-CGM de la taille d'une pièce offrant une précision plus élevée et une portabilité plus facile. Le CGM de troisième génération de Sinocare, lancé en 2023, exploite une chimie de capteur avancée pour concurrencer les marques mondiales tant sur la performance que sur le prix. Du côté de l'administration, le MiniMed 780G de Medtronic avec Simplera Sync a présenté un capteur CGM jetable qui ajuste automatiquement l'insuline toutes les cinq minutes, signalant une convergence plus rapide des fonctions de surveillance et de pompage.

Accessibilité croissante des dispositifs domestiques

La rivalité domestique qui s'intensifie a fait chuter les prix de liste des CGM de près de 50% depuis 2022, élargissant l'accès dans les régions à revenus plus faibles. Lors du festival "Double 11" de 2023, Sinocare a vendu plus de 100 000 unités CGM via les canaux e-commerce, générant 210 millions RMB et montrant une demande consommateur réceptive pour les offres à prix moyen.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts élevés à la charge du patient pour les dispositifs avancés | -1.5% | National, avec impact plus élevé dans les zones rurales et les villes de niveau inférieur | Moyen terme (2-4 ans) |

| Éducation et formation limitées des patients pour l'utilisation des dispositifs | -1.0% | National, avec impact plus élevé dans les zones rurales | Moyen terme (2-4 ans) |

| Approbation réglementaire stricte et longue pour les nouveaux dispositifs | -0.7% | National, affectant toutes les régions également | Court terme (≤ 2 ans) |

| Concurrence de produits non réglementés à bas coût | -0.6% | Principalement villes de niveau 2, niveau 3 et zones rurales | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés à la charge du patient pour les dispositifs avancés

Les systèmes de surveillance continue de la glycémie et les pompes à insuline restent coûteux malgré un remboursement plus large. Les coûts de médicaments annuels s'élèvent déjà en moyenne à 12 186 RMB (1 676 USD) pour les diabétiques âgés de Pékin, laissant peu de marge pour les mises à niveau de dispositifs [3]David Peiris & Puhong Zhang, "Transforming Diabetes Management in China," gacd.org. La pénétration des pompes se situe à un modeste 0,5%, soulignant les contraintes d'accessibilité par rapport aux marchés développés.

Éducation et formation limitées des patients pour l'utilisation des dispositifs

Seulement 36% des patients reçoivent des conseils alimentaires suffisants, et l'utilisation des CGM moyenne moins de 10 patients par mois dans les deux tiers des hôpitaux tertiaires. Les lacunes de connaissances s'étendent aux cliniciens : seulement 12,6% démontrent une familiarité approfondie avec les outils de diabète assistés par IA, bien que plus de 85% montrent un intérêt pour une formation supplémentaire.

Analyse par segment

Par catégorie de dispositif : Les dispositifs de surveillance ancrent le leadership du marché

Les dispositifs de surveillance ont généré 60,21% des revenus en 2024, cimentant leur statut d'épine dorsale du marché des dispositifs pour diabétiques en Chine. Les ventes de CGM devraient bondir de 899 millions RMB en 2020 à 5,032 milliards RMB d'ici 2030, enregistrant un TCAC de 18,8%. La taille du marché des dispositifs pour diabétiques en Chine pour les dispositifs de surveillance se développe donc plus rapidement que le marché global, stimulée par la préférence des consommateurs pour les informations en temps réel et par les preuves cliniques liant l'adoption des CGM à l'amélioration de l'HbA1c. Les dispositifs d'auto-surveillance de la glycémie (SMBG) restent essentiels pour les tests de routine, en particulier dans les cohortes soucieuses des coûts, mais leur croissance plafonne à mesure que les coûts des CGM chutent.

Les dispositifs de gestion devraient croître à 9,10% TCAC entre 2025 et 2030. La pénétration des pompes à insuline devrait passer de 0,5% à 1,5% d'ici 2030, encore en dessous des normes des marchés développés mais indicative d'une demande latente. Les marques étrangères détiennent actuellement plus de 70% des parts, mais les fabricants locaux ont commencé à intégrer la connectivité Bluetooth et la compatibilité CGM dans les pompes, se positionnant pour des gains plus rapides. Dans des projets pilotes hospitaliers sélectionnés, l'appariement de pompes augmentées de capteurs avec un dosage guidé par algorithme a réduit les épisodes hypoglycémiques de pourcentages à deux chiffres, stimulant davantage l'adoption.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les soins à domicile gagnent en momentum

Les hôpitaux et cliniques spécialisées représentaient 55,34% de la taille du marché des dispositifs pour diabétiques en Chine en 2024, reflétant la concentration des endocrinologues et des voies de remboursement dans les institutions de niveau supérieur. Près de 88% des établissements tertiaires suivent maintenant des procédures opératoires formelles CGM, soutenant une demande constante. La préférence des patients pour la supervision spécialisée maintient la fréquentation élevée, nonobstant les efforts politiques pour rediriger les visites vers les soins primaires.

Les soins à domicile, en expansion à un TCAC de 8,70%, représentent le groupe d'utilisateurs finaux à la croissance la plus rapide. Les glucomètres liés aux smartphones et les applications de coaching assistées par IA autonomisent l'autogestion, tandis que les suivis de télémédecine réduisent les charges de déplacement. Des études randomisées à Tianjin montrent que les soins intégrés numériques ont réduit la glycémie à jeun de 1,68% et l'HbA1c de 0,45% par rapport aux soins habituels [4]Zhaoqi Xu et al., "Digital Integrated Health Platforms in Tianjin," biomedcentral.com. Ces gains renforcent l'accent politique sur la gestion hors hôpital et élèvent la part du marché des dispositifs pour diabétiques en Chine des utilisateurs basés à domicile.

Par canal de distribution : L'e-commerce déverrouille une portée plus large

Les pharmacies de détail ont conservé une part de 65,43% en 2024 en offrant une disponibilité immédiate des produits et des conseils de pharmacien, particulièrement appréciés par les patients âgés. De nombreuses chaînes stockent maintenant des glucomètres compatibles Bluetooth et des kits CGM de démarrage, mélangeant la vente au détail traditionnelle avec les services de connectivité. Néanmoins, la fréquentation se stabilise à mesure que les canaux en ligne se multiplient.

Les pharmacies e-commerce/en ligne, prévues pour croître de 8,90% annuellement, représentent déjà 13,1% des dépenses nationales de vente au détail pharmaceutique. Les prix compétitifs, la livraison rapide et le marketing dirigé par les réseaux sociaux attirent les consommateurs technophiles. Lors des grands festivals d'achat, les grandes marques déplacent des volumes significatifs ; la poussée de ventes 2023 de Sinocare illustre la tendance. Les pharmacies hospitalières, liées à la dispensation d'assurance, dominent encore la distribution de pompes à insuline de haute valeur mais connaissent une croissance plus graduelle.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Les provinces côtières orientales dominent le marché des dispositifs pour diabétiques en Chine grâce à des revenus plus élevés, des réseaux hospitaliers plus denses et une activité d'essais cliniques concentrée. Les hôpitaux de Shanghai et Pékin rapportent une utilisation CGM supérieure à la moyenne, aidée par des partenariats de recherche et une mise en œuvre rapide de NRDL pour les thérapies innovantes. Les gouvernements locaux du delta du fleuve Yangtsé gèrent également de grands programmes de dépistage de maladies chroniques, élargissant davantage la demande de dispositifs.

Les régions centrales et occidentales représentent la prochaine frontière. Les projets pilotes de soins intégrés, tels que les centres de gestion métabolique, se sont révélés rentables pour les patients de moins de 60 ans, signalant un potentiel de croissance si les chaînes d'approvisionnement et la formation suivent le rythme. Pourtant des disparités persistent : une étude du Lancet a trouvé que 72,3% des diabétiques ruraux restent non contrôlés malgré l'accès au traitement. Un déploiement plus large des téléconsultations et des CGM portables peut combler cet écart.

Les zones rurales font face au déficit le plus large dans l'adoption de dispositifs, reflétant une littératie en santé plus faible et une capacité limitée des prestataires. Même après la politique Chine en bonne santé 2030, les zones urbaines ont connu de plus grands gains de santé, soulignant le besoin d'éducation ciblée et de subventions technologiques. Les réformes de paiement par capitation ont commencé à aligner les incitations pour la surveillance préventive, tandis que les plateformes de télésanté compatibles 5G livrent un soutien spécialisé aux cliniques de canton.

Paysage concurrentiel

Le marché des dispositifs pour diabétiques en Chine présente une rivalité intensifiée entre les innovateurs multinationaux et les producteurs domestiques à progression rapide. Abbott, Medtronic, Roche et Dexcom commandent la majorité des catégories CGM et pompe premium, bénéficiant de portefeuilles IP robustes et de la confiance des cliniciens. À l'inverse, les entreprises locales telles que Sinocare et Yuyue Medical contrôlent plus de la moitié de la surveillance basée sur bandelettes via des stratégies de prix agressives et de distribution adaptées.

L'investissement stratégique renforce les positions. Sanofi dépense 1 milliard € pour une base de fabrication d'insuline à Pékin, son plus grand investissement jamais réalisé en Chine, pour répondre à la demande domestique croissante. Embecta a élargi les partenariats e-commerce, assurant un accès national à ses pompes. Sinocare est devenu le premier producteur chinois CGM à obtenir la certification EU MDR en 2023, accélérant son déploiement européen et signalant une parité technique croissante avec les titulaires mondiaux.

L'intégration de la santé numérique est le nouveau champ de bataille. Hua Medicine exploite l'analyse de big data pour affiner les algorithmes de traitement et cherche des indications supplémentaires pour son activateur de glucokinase first-in-class. Les conseillers de dose assistés par IA, les pompes liées au cloud et les applications de coaching activées par la voix différencient les offres et resserrent les écosystèmes dispositif-médicament-données. À mesure que les acteurs domestiques comblent l'écart technologique et que les multinationales localisent la production, les courbes prix-performance continueront de se plier en faveur des patients.

Leaders de l'industrie des dispositifs pour diabétiques en Chine

-

Abbott

-

Medtronic

-

Roche

-

Becton, Dickinson & Company

-

Dexcom

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Novo Nordisk a obtenu l'approbation NMPA pour Ozempic (sémaglutide) pour le diabète de type 2.

- Janvier 2024 : AstraZeneca a gagné l'autorisation NMPA pour Xigduo XR, une combinaison dapagliflozine/metformine une fois par jour.

- Février 2023 : Le système hybride en boucle fermée MiniMed 670G BLE de Medtronic a reçu l'approbation NMPA, introduisant la surveillance d'impédance électrochimique pour la précision des capteurs.

Portée du rapport sur le marché des dispositifs pour diabétiques en Chine

Utilisant la surveillance continue de la glycémie (CGM), les dispositifs pour diabétiques suivent efficacement les fluctuations des niveaux de sucre dans le sang et ajustent dynamiquement l'administration d'insuline pour prévenir les extrêmes de glycémie haute ou basse. Bien que l'introduction des systèmes automatisés d'administration d'insuline (AID) ait atténué le fardeau psychologique de la gestion du diabète, la recherche en cours vise à améliorer davantage ces technologies. Les doses d'insuline sont méticuleusement calculées par un stylo à insuline basé sur les paramètres prescrits par votre prestataire de soins. Le marché des dispositifs pour diabétiques en Chine est segmenté en dispositifs de gestion et dispositifs de surveillance. Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments susmentionnés.

| Dispositifs de surveillance | Dispositifs d'auto-surveillance de la glycémie (SMBG) | Glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Dispositifs de surveillance continue de la glycémie (CGM) | Capteurs | |

| Durables (récepteurs et transmetteurs) | ||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline |

| Stylos jetables à insuline | ||

| Cartouches d'insuline dans stylos réutilisables | ||

| Seringues à insuline et injecteurs à jet | ||

| Hôpitaux et cliniques |

| Soins à domicile |

| Pharmacies de détail et centres du diabète |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies e-commerce / en ligne |

| Par catégorie de dispositif | Dispositifs de surveillance | Dispositifs d'auto-surveillance de la glycémie (SMBG) | Glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Dispositifs de surveillance continue de la glycémie (CGM) | Capteurs | ||

| Durables (récepteurs et transmetteurs) | |||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline | |

| Stylos jetables à insuline | |||

| Cartouches d'insuline dans stylos réutilisables | |||

| Seringues à insuline et injecteurs à jet | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Soins à domicile | |||

| Pharmacies de détail et centres du diabète | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| Pharmacies e-commerce / en ligne | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des dispositifs pour diabétiques en Chine ?

La taille du marché des dispositifs pour diabétiques en Chine devrait atteindre 3,88 milliards USD en 2025 et croître à un TCAC de 8,18% pour atteindre 5,74 milliards USD d'ici 2030.

À quelle vitesse les soins du diabète à domicile croissent-ils ?

Les soins à domicile se développent à un TCAC de 8,70% entre 2025 et 2030 à mesure que la télémédecine et les dispositifs conviviaux prennent racine.

Qui sont les acteurs clés du marché des dispositifs pour diabétiques en Chine ?

Abbott, Medtronic, Roche, Becton, Dickinson & Company et Dexcom sont les principales entreprises opérant sur le marché des dispositifs pour diabétiques en Chine.

Quel canal de distribution gagne le plus de parts ?

L'e-commerce et les pharmacies en ligne devraient croître de 8,90% annuellement, dépassant les points de vente au détail traditionnels.

Dernière mise à jour de la page le: