Taille et part du marché des dispositifs pour diabète au Canada

Analyse du marché des dispositifs pour diabète au Canada par Mordor Intelligence

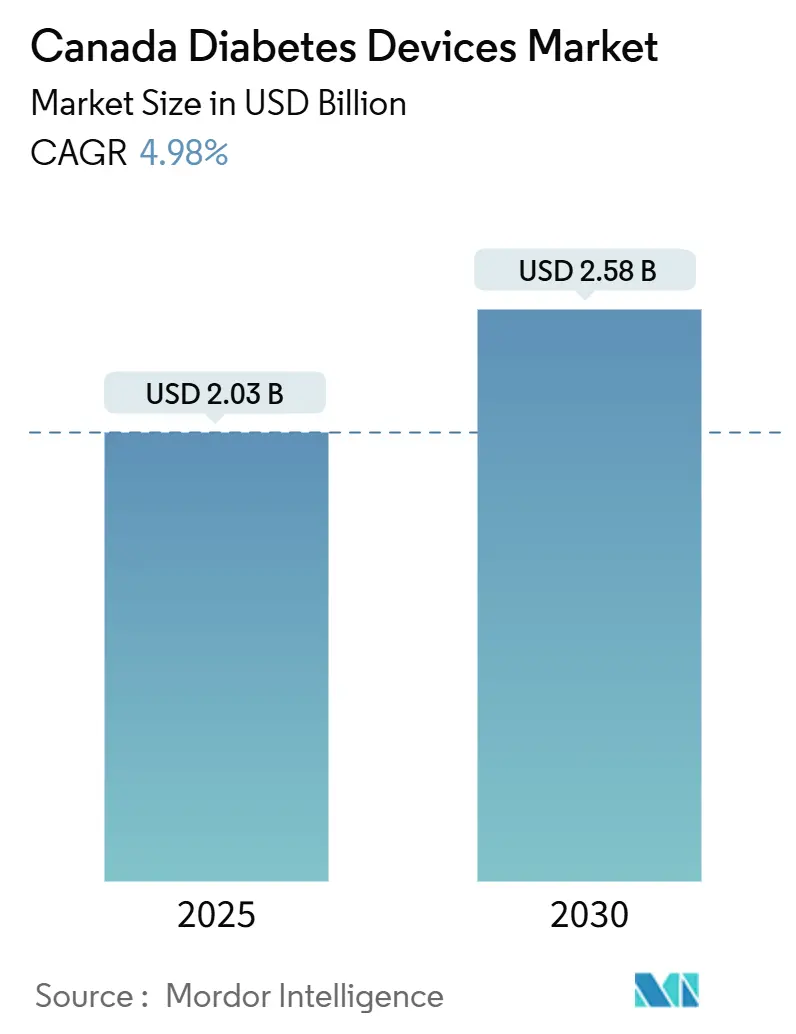

Le marché des dispositifs pour diabète au Canada est évalué à 2,03 milliards USD en 2025 et devrait atteindre 2,58 milliards USD d'ici 2030, progressant à un TCAC de 4,98 %. L'augmentation de la prévalence de la maladie-3,7 millions de personnes vivent avec le diabète et plus de 200 000 nouveaux cas sont diagnostiqués chaque année-continue de peser sur les budgets de santé provinciaux et d'accélérer l'adoption de solutions technologiques. Les systèmes de surveillance continue du glucose (SCG), les pompes à boucle fermée hybride, et les dispositifs portables connectés aux smartphones transforment la thérapie d'un dépistage épisodique vers des soins prédictifs en temps réel. Les changements de politique parallèles, notamment le projet de loi C-64 qui introduit un régime d'assurance-médicaments à payeur unique, sont prêts à élargir l'accès aux dispositifs et à réduire les coûts directs. Le modèle de remboursement progressif de la Colombie-Britannique et la couverture rationalisée des SCG de l'Alberta illustrent comment le financement public ciblé catalyse la croissance du marché des dispositifs pour diabète au Canada. La dynamique concurrentielle évolue également : Medtronic prévoit de séparer son unité diabète, tandis qu'Abbott et plusieurs fabricants de médicaments soulignent les résultats complémentaires lorsque les médicaments GLP-1 sont associés aux capteurs, signalant une évolution vers des écosystèmes thérapeutiques intégrés.

Principaux enseignements du rapport

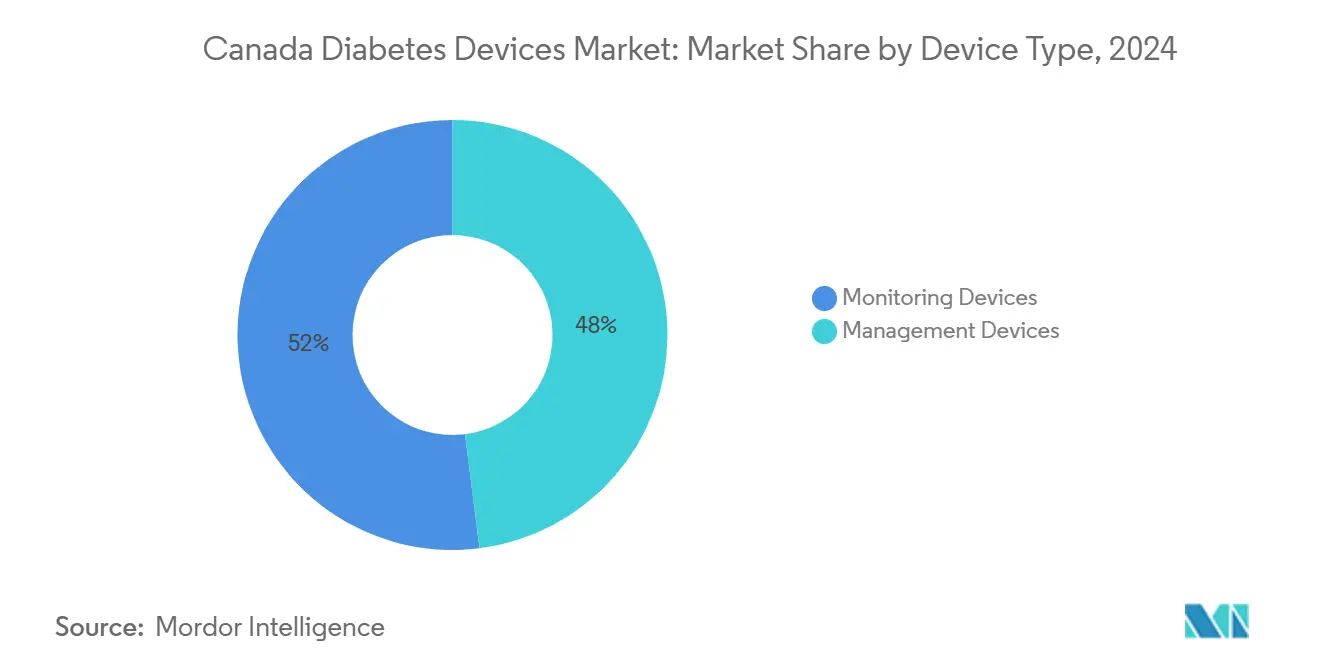

- Par type de dispositif, les produits de surveillance ont capturé 52 % de la part du marché des dispositifs pour diabète au Canada en 2024, tandis que les dispositifs de gestion devraient croître à un TCAC de 5,20 % jusqu'en 2030.

- Par utilisateur final, les environnements de soins à domicile ont commandé 50 % de la part de la taille du marché des dispositifs pour diabète au Canada en 2024 ; les centres spécialisés en diabète devraient afficher le TCAC le plus rapide de 5,70 % jusqu'en 2030.

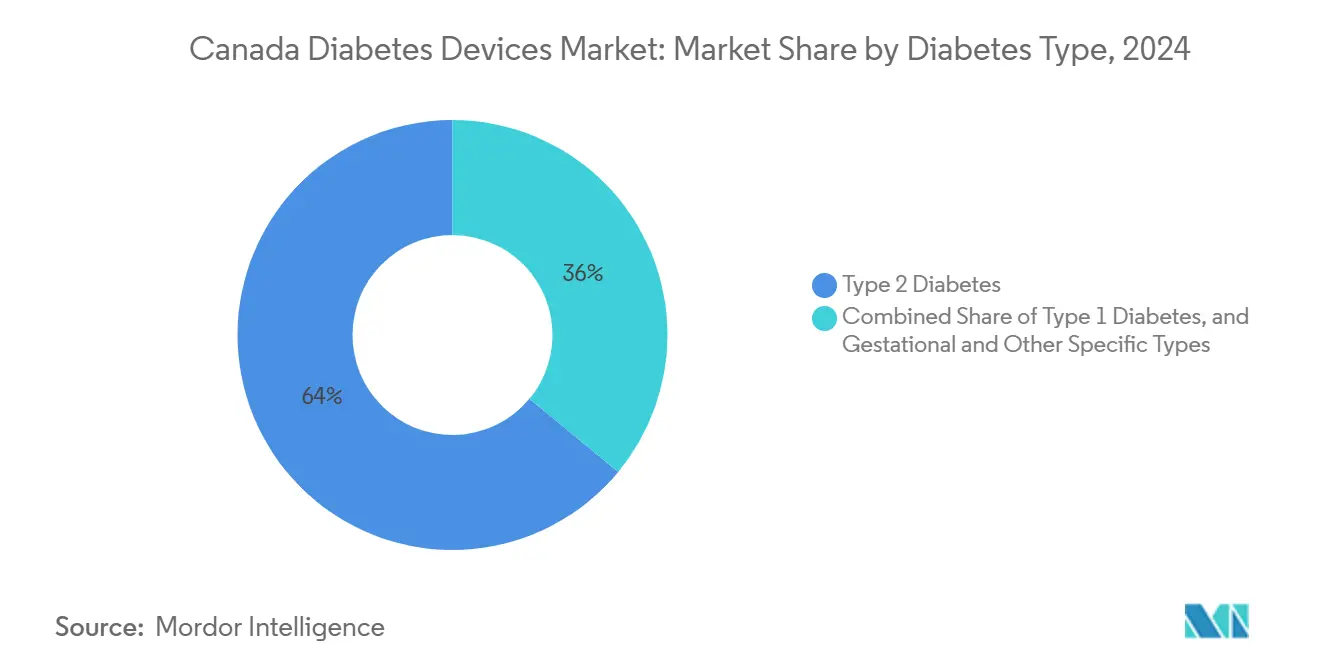

- Par type de diabète, le type 2 représentait 64 % de la taille du marché des dispositifs pour diabète au Canada en 2024, tandis que le type 1 devrait croître à un TCAC de 5,50 % entre 2025-2030.

- Par province, l'Ontario menait avec 37 % de part de revenus sur le marché des dispositifs pour diabète au Canada en 2024 ; la Colombie-Britannique devrait croître le plus rapidement à un TCAC de 5,30 % jusqu'en 2030.

- Par canal de distribution, les pharmacies de détail hors ligne détenaient 45 % de la part du marché des dispositifs pour diabète au Canada en 2024, tandis que les pharmacies en ligne sont sur la voie d'un TCAC de 5,80 % jusqu'en 2030.

Tendances et perspectives du marché des dispositifs pour diabète au Canada

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Remboursement élargi pour les systèmes SCG et flash | +1.2% | Ontario, Québec, Colombie-Britannique, Alberta | Moyen terme (2-4 ans) |

| Fardeau accélérant du diabète dans les communautés autochtones et nordiques | +0.8% | Territoires du Nord, Colombie-Britannique, Alberta, Saskatchewan, Manitoba | Long terme (≥ 4 ans) |

| Poussée d'adoption de boucle fermée hybride chez les adultes technophiles | +1.0% | Ontario, Colombie-Britannique, Alberta | Court terme (≤ 2 ans) |

| Programmes de diabète menés par les pharmacies avec frais de distribution de dispositifs | +0.7% | National (gains précoces en Ontario, Québec) | Moyen terme (2-4 ans) |

| Dispositifs portables intégrés aux smartphones stimulant l'engagement des patients | +0.6% | National (focus urbain) | Court terme (≤ 2 ans) |

| Crédits d'impôt fédéraux pour dispositifs d'assistance stimulant l'accessibilité | +0.5% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Remboursement élargi pour les systèmes SCG et Flash

L'expansion provinciale du financement des SCG redéfinit les attentes d'accès équitable. Le budget 2025 de la Saskatchewan marque le plus récent engagement, ajoutant la couverture pour les enfants de moins de 18 ans et les adultes de type 2 traités à l'insuline. L'Alberta rembourse déjà les systèmes Dexcom G6, Dexcom G7, Freestyle Libre 2, et Medtronic par un processus d'approbation rationalisé. La Nouvelle-Écosse un introduit la couverture SCG en juin 2024 pour les patients de type 1 et de type 2 sous insuline, tandis que l'assureur Beneva du Québec un ajouté le Dexcom G7 à son formulaire. Malgré les progrès, les inégalités géographiques persistent-l'Ontario maintient le parcours de remboursement le plus complexe, créant une loterie par code postal pour l'accès aux dispositifs. La recherche montre que 97 % des Canadiens croient que les SCG amélioreraient leur gestion du diabète, pourtant beaucoup restent inadmissibles sous les critères actuels.

Fardeau accélérant du diabète dans les communautés autochtones

L'impact disproportionné du diabète sur les populations autochtones exige des solutions culturellement appropriées. Les taux de prévalence sont dramatiquement plus élevés chez les Premières Nations (17,2 % dans les réserves, 12,7 % hors réserve), les Inuits (4,7 %), et les Métis (9,9 %) comparé à 5,0 % dans la population générale [1]Diabète Canada, Communautés autochtones et diabète,

Diabète Canada, diabetes.ca. Cette disparité stimule l'innovation dans la prestation de soins à distance, illustrée par la Clinique mobile de télémédecine du diabète de la Colombie-Britannique desservant 120 sites annuellement et démontrant des améliorations mesurables du contrôle du diabète parmi les communautés des Premières Nations. Le programme des Services de santé non assurés un élargi la couverture SCG à toutes les personnes des Premières Nations et Inuits utilisant l'insuline en 2023, un changement de politique significatif par rapport à l'éligibilité précédemment restreinte par âge. Malgré ces avancées, des barrières importantes persistent-systèmes de soins de santé fragmentés, manque de services culturellement appropriés, et inégalités socioéconomiques découlant de la colonisation nécessitent un investissement continu dans des initiatives menées par les Autochtones

Poussée d'adoption de boucle fermée hybride

L'adoption rapide des systèmes de boucle fermée hybride (BCH) transforme la gestion du diabète à travers le Canada. Plusieurs systèmes sont maintenant en concurrence pour les parts de marché : le MiniMed 780G de Medtronic, le Control-IQ de Tandem, et l'Omnipod 5 d'Insulet, qui un été lancé début 2025 comme le premier système d'administration automatisée d'insuline sans tube et étanche. Les données cliniques confirment que ces systèmes améliorent significativement le contrôle glycémique-le MiniMed 780G montre un temps moyen dans la cible de 72,3 % sur environ 600 000 utilisateurs mondialement. Santé Canada un récemment approuvé la mylife YpsoPump avec l'algorithme CamAPS FX, qui démontre des niveaux réduits d'HbA1c et un temps accru dans la plage de glucose cible tout en minimisant l'hypoglycémie. Malgré ces innovations, seulement 12 % des patients avec diabète de type 1 mondialement utilisent des systèmes d'administration automatisée d'insuline, indiquant un potentiel de croissance substantiel à mesure que la sensibilisation et l'accessibilité s'améliorent.

Programmes de gestion du diabète menés par les pharmacies

Les services de gestion du diabète basés en pharmacie stimulent l'adoption de dispositifs et améliorent les résultats. Des études récentes montrent des réductions significatives des niveaux d'hémoglobine A1c de 9,5 % à 9 % sur six mois grâce aux interventions de pharmaciens à distance. Ces programmes tirent parti de la position unique des pharmaciens pour améliorer la gestion des médicaments, la formation sur les dispositifs, et le soutien continu. Une revue systématique de 12 études un trouvé que l'implication des pharmaciens dans les soins du diabète est souvent rentable ou dominante en termes d'économies de coûts et d'efficacité clinique. L'intégration de l'informatique de santé numérique améliore davantage la priorisation clinique pour les personnes avec diabète, comme démontré dans une étude de cohorte de 4 022 patients qui un souligné les stratégies basées sur les données pour gérer les arriérés de soins. Ces programmes créent de nouveaux flux de revenus pour les pharmacies par les frais de distribution tout en améliorant simultanément l'accessibilité et l'adhérence aux technologies de gestion du diabète.

Dispositifs portables intégrés aux smartphones stimulant l'engagement

L'intégration des outils de gestion du diabète avec les smartphones et les dispositifs portables révolutionne l'engagement des patients. Les essais cliniques démontrent des améliorations significatives dans l'adhérence à l'activité physique et les marqueurs de santé cardiométabolique chez les personnes avec diabète de type 2. L'essai MOTIVATE-T2D, mené à travers le Canada et le Royaume-Uni, un montré que les participants utilisant des montres intelligentes associées aux applications de santé ont obtenu une réduction de la glycémie et de la pression artérielle, avec un taux de rétention impressionnant de 82 % indiquant une forte acceptance des utilisateurs. Le paysage technologique du diabète canadien adopte de plus en plus ces solutions intégrées, illustrées par l'Application de gestion intégrée du diabète qui se connecte avec les dispositifs SCG Dexcom et les trackers de fitness populaires pour automatiser la collecte de données. Ces technologies améliorent l'autogestion parmi les populations diverses, notamment les communautés autochtones où l'accès traditionnel aux soins de santé peut être limité, bien que des défis demeurent pour assurer la préparation numérique.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Disparités de remboursement provinciaux limitant l'accès équitable | -0.9% | National (impact plus grand dans les petites provinces) | Moyen terme (2-4 ans) |

| Cadre de contrôle des prix CEPMB comprimant les marges | -0.7% | National | Long terme (≥ 4 ans) |

| Goulots d'étranglement d'approvisionnement en semi-conducteurs-capteurs post-COVID | -0.3% | National | Moyen terme (2-4 ans) |

| Adoption des médicaments GLP-1 modérant la croissance du volume de dispositifs | -0.5% | National (impact précoce dans les centres urbains) | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Cadre de contrôle des prix CEPMB comprimant les marges

Le cadre réglementaire du Conseil d'examen du prix des médicaments brevetés crée une pression de prix significative sur les dispositifs pour diabète et les produits pharmaceutiques connexes. Les réformes récentes ont retiré la Suisse et les États-Unis du panier de prix de référence et ont exigé que les entreprises divulguent les prix nets, augmentant le nombre de médicaments soumis à la réglementation des prix. Les grands fabricants comme Novo Nordisk ont exprimé des préoccupations concernant l'impact du cadre, particulièrement concernant les réductions de prix arbitraires potentielles lors des examens annuels qui pourraient comprimer les marges de profit et limiter l'investissement sur le marché canadien. L'environnement réglementaire un contribué à des prix canadiens plus élevés pour les médicaments du diabète comparé à d'autres pays, entraînant une dépense supplémentaire estimée de 703 millions USD et limitant potentiellement l'accès des patients aux technologies innovantes de soins du diabète. Cette pression de prix est particulièrement significative pour les dispositifs avancés pour diabète qui dépendent de l'intégration avec des produits pharmaceutiques

Disparités de remboursement provinciaux limitant l'accès

Le paysage fragmenté de couverture provinciale crée des barrières significatives à l'accès aux dispositifs pour diabète. Les critères d'éligibilité varient dramatiquement par province et dépendent souvent de l'âge, du revenu, et du type de traitement. Cette loterie géographique est particulièrement évidente dans la couverture SCG, où l'Ontario un établi le processus de remboursement le plus complexe tandis que l'Alberta un implémenté des approches plus rationalisées. Les disparités s'étendent à la couverture des pompes à insuline, avec PharmaCare de la Colombie-Britannique couvrant les pompes de fabricants comme Medtronic, Tandem, Omnipod, et Ypsomed pour les patients avec diabète de type 1, tandis que la couverture dans d'autres provinces peut être plus limitée. Ces incohérences créent un système à deux niveaux où l'accès aux technologies qui changent la vie dépend du code postal plutôt que du besoin médical, avec environ 3 % de Canadiens manquant de toute couverture et plus de 10 % non inscrits dans des plans publics ou privés.

Adoption des médicaments GLP-1 modérant la croissance du volume de dispositifs

L'adoption rapide des agonistes des récepteurs GLP-1 crée des dynamiques de marché complexes pour les dispositifs pour diabète, avec les dépenses en sémaglutide (Ozempic) augmentant dramatiquement. Bien qu'initialement vue comme une concurrence potentielle pour les fabricants de dispositifs, les preuves émergentes suggèrent une relation plus nuancée. Les données du monde réel montrent que les patients avec diabète de type 2 utilisant les médicaments GLP-1 aux côtés de la technologie FreeStyle Libre expérimentent des améliorations significativement plus importantes des niveaux d'HbA1C (-1,5 % et -2,4 %) comparé à ceux utilisant la thérapie GLP-1 seule. L'impact sur les marchés des pompes à insuline semble limité, avec les analystes projetant seulement des effets mineurs sur l'adoption des pompes à insuline. Cependant, les dynamiques globales du marché évoluent à mesure que les médicaments GLP-1 continuent leur trajectoire de croissance rapide, avec le volume augmentant de 78 % de 2023 à 2024, modérant potentiellement la croissance de certains segments de dispositifs pour diabète tout en créant de nouvelles opportunités pour les solutions de soins intégrés.

Analyse des segments

Par type de dispositif : Les dispositifs de surveillance mènent grâce à une connectivité améliorée

Les dispositifs de surveillance dominent le paysage du diabète canadien avec 52 % de part de marché en 2024, stimulés par l'expansion de la couverture des systèmes de surveillance continue du glucose à travers les plans de santé provinciaux. L'intégration des données SCG avec les dossiers de santé électroniques améliore la prise de décision clinique, avec les fournisseurs de soins de santé s'appuyant de plus en plus sur ces métriques pour guider les ajustements de traitement. Les dispositifs de gestion sont projetés pour croître à un TCAC de 5,20 % de 2025-2030, dépassant le marché mondial des dispositifs pour diabète au Canada à mesure que les systèmes de boucle fermée hybride gagnent en traction parmi les patients technophiles cherchant des solutions d'administration automatisée d'insuline. L'Omnipod 5, lancé au Canada début 2025, illustre cette tendance comme le premier système d'administration automatisée d'insuline sans tube et étanche compatible avec les systèmes SCG Dexcom G6 et G7.

Le segment des dispositifs de surveillance témoigne d'une innovation significative au-delà des SCG traditionnels, avec les technologies émergentes de surveillance non invasif du glucose gagnant l'attention pour leur potentiel à réduire l'inconfort des patients et augmenter l'adhérence. Les entreprises développent des technologies de capteurs avancées telles que les capteurs optiques et électromagnétiques qui fournissent une détection indolore des niveaux de glucose, tandis que les dispositifs portables offrent des lectures continues du glucose avec intégration smartphone pour un suivi en temps réel. Dans les dispositifs de gestion, les pompes à insuline évoluent rapidement avec l'introduction de systèmes comme la pompe à insuline Tandem t:slim X2, qui présente maintenant la compatibilité avec le SCG Dexcom G7 au Canada, améliorant les options de gestion du diabète par les algorithmes d'administration automatisée d'insuline.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les environnements de soins à domicile s'étendent grâce à la connectivité numérique

Les environnements de soins à domicile capturent 50 % de part de marché en 2024, reflétant le changement fondamental vers la gestion du diabète centrée sur le patient permise par les technologies de surveillance à distance et les services de télésanté. La pandémie COVID-19 un accéléré cette transition, établissant de nouveaux modèles de prestation de soins qui ont persisté en raison de leur commodité et efficacité. Les centres spécialisés en diabète croissent au taux le plus rapide avec un TCAC de 5,70 % de 2025-2030, à mesure que ces installations adoptent des approches multidisciplinaires qui intègrent les technologies avancées avec des modèles de soins complets. Ces centres sont particulièrement efficaces pour gérer les cas complexes et fournir une éducation spécialisée sur les nouvelles technologies du diabète, servant comme centres d'innovation qui introduisent souvent des dispositifs de pointe avant une adoption plus large.

Le segment des hôpitaux et cliniques maintient une présence significative sur le marché des dispositifs pour diabète au Canada, particulièrement pour le diagnostic initial, la formation technologique, et la gestion des complications aigües. Les avancées récentes dans l'intégration des systèmes SCG dans les flux de travail hospitaliers améliorent la gestion du diabète chez les patients hospitalisés, avec les directives consensuelles recommandant l'utilisation des SCG en milieu hospitalier pour améliorer le contrôle glycémique et réduire l'exposition des travailleurs de la santé. Les pharmacies de détail et communautaires émergent comme des acteurs de plus en plus importants dans l'écosystème des soins du diabète, avec les programmes de gestion du diabète menés par les pharmaciens démontrant des améliorations significatives des résultats cliniques. Un programme pilote récent un montré une réduction de l'hémoglobine A1c de 9,5 % à 9 % sur six mois par des interventions de pharmaciens à distance, soulignant le potentiel pour ces environnements d'élargir leur rôle dans la distribution et le soutien des dispositifs pour diabète.

Par type de diabète : Le type 2 domine tandis que le type 1 croît plus rapidement

Le diabète de type 2 représente 64 % de part de marché en 2024, reflétant sa prévalence plus élevée dans la population canadienne où environ 30 % des adultes sont affectés par le diabète ou le prédiabète. L'adoption croissante de la technologie SCG parmi les patients avec diabète de type 2 refaçonne les approches de gestion, avec des preuves récentes suggérant que les SCG peuvent être bénéfiques même pour les patients non sous thérapie insulinique intensive. Le diabète de type 1 est le segment à croissance la plus rapide à 5,50 % de TCAC de 2025-2030, stimulé par l'augmentation des taux d'incidence et l'adoption rapide de technologies avancées comme les systèmes d'administration automatisée d'insuline. La taille du marché des dispositifs pour diabète au Canada pour le diabète de type 1 s'étend à mesure que les taux d'incidence augmentent significativement, avec une augmentation annuelle rapportée de 5,4 % dans la région du Grand Montréal, créant une urgence pour des solutions de gestion améliorées [2]Diabète Canada, Communautés autochtones et diabète,

Diabète Canada, diabetes.ca.

Le segment du diabète gestationnel et autres types spécifiques représente un marché plus petit mais cliniquement important, avec des besoins spécialisés pour la surveillance et la gestion pendant la grossesse. L'algorithme de boucle fermée hybride CamAPS FX se distingue comme le seul algorithme approuvé pour la grossesse, offrant un soutien spécialisé pour cette population vulnérable. Les avancées récentes dans la technologie du diabète sont de plus en plus adaptées aux besoins spécifiques des différents types de diabète, avec la Société internationale pour le diabète pédiatrique et adolescent proposant des objectifs glycémiques plus ambitieux qui reflètent les capacités évolutives des dispositifs pour diabète. L'intégration des agonistes des récepteurs GLP-1 avec les technologies de surveillance crée de nouveaux paradigmes de gestion particulièrement pour le diabète de type 2, avec des preuves montrant que combiner ces approches produit de meilleurs résultats que chacune seule.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : Les pharmacies en ligne perturbent la dominance du détail traditionnel

Les pharmacies de détail hors ligne maintiennent la plus grande part de marché à 45 % en 2024, tirant parti de leur présence établie et de la confiance qu'elles ont construite avec les patients diabétiques grâce aux consultations en face-à-face et à la disponibilité immédiate des produits. Ces pharmacies étendent de plus en plus leurs offres de soins du diabète au-delà de la distribution de médicaments pour inclure la formation sur les dispositifs, les services de surveillance, et les programmes de gestion complets. Les pharmacies en ligne connaissent la croissance la plus rapide à 5,80 % de TCAC de 2025-2030, perturbant les modèles de distribution traditionnels par des prix compétitifs, une livraison à domicile pratique, et une sélection de produits élargie. Les pharmacies en ligne canadiennes spécialisées en diabète, telles que Diabetic Online, gagnent en traction en offrant des économies significatives et une large gamme de produits de soins de santé, incluant les médicaments sur ordonnance et les dispositifs pour diabète.

Les pharmacies hospitalières et appels d'offres directs continuent de jouer un rôle crucial dans la distribution des dispositifs pour diabète, particulièrement pour les soins hospitaliers et les centres spécialisés en diabète. Ces canaux bénéficient du pouvoir d'achat en gros et des relations directes avec les fabricants, sécurisant souvent des prix favorables pour les technologies avancées. Le réseau de pharmacies national offert par des services comme Diabetes Express illustre le paysage de distribution évolutif, collaborant avec les régimes d'assurance privée locaux et les plans de couverture gouvernementaux pour facturer directement les fournitures de diabète, simplifiant le processus de remboursement pour les patients. L'introduction du projet de loi C-64 et l'établissement d'un Fonds pour dispositifs pour améliorer l'accès aux fournitures essentielles de gestion du diabète pourraient impacter significativement les canaux de distribution en altérant les voies de remboursement et augmentant potentiellement le rôle de l'approvisionnement public dans le marché des dispositifs pour diabète au Canada.

Analyse géographique

L'Ontario domine le marché des dispositifs pour diabète canadien avec 37 % de part en 2024, tirant parti de son avantage démographique et de son infrastructure complète de soins du diabète. Le fardeau du diabète de la province est substantiel, contribuant significativement à la prévalence nationale où près de 12 millions de Canadiens ont le diabète, prévu d'augmenter à 32 % de la population d'ici 2030. Malgré sa position de leader en taille de marché, l'Ontario fait face à des défis d'accès aux dispositifs, avec le Groupe de travail sur la position politique SCG du Canada l'identifiant comme ayant le processus de remboursement le plus complexe pour les dispositifs de surveillance continue du glucose. La province un établi des programmes d'éducation sur le diabète spécialisés et des réseaux de soins qui améliorent l'adoption de dispositifs et le soutien aux patients, créant une fondation pour la croissance projetée de 2025-2030. Les développements de politique récents, incluant l'introduction du projet de loi C-64 pour l'assurance-médicaments universelle, devraient impacter significativement le marché des dispositifs pour diabète en Ontario en améliorant l'accès aux médicaments du diabète et augmentant potentiellement la demande pour les dispositifs de surveillance complémentaires.

La Colombie-Britannique est positionnée comme le marché provincial à croissance la plus rapide à 5,30 % de TCAC de 2025-2030, dépassant la moyenne nationale en raison de ses politiques de remboursement progressives et de ses modèles de prestation de soins innovants. Le programme PharmaCare de la province fournit une couverture complète pour les fournitures de diabète, incluant l'insuline, les pompes à insuline de fabricants comme Medtronic, Tandem, Omnipod, et Ypsomed, les bandelettes de test de glycémie, et les moniteurs de glucose continus [3]Dawson, Keith G., Andrew Jin, Matthew Summerskill, and Dann Swann. "Mobile Diabetes Telemedicine Clinics for Aboriginal First Nation People With Reported Diabetes in British Columbia." Canadian Journal of Diabetes 45, no. 1 (February 2021): 89-95. . La Colombie-Britannique un également pionné les solutions de santé mobile pour les communautés éloignées, illustrées par la Clinique mobile de télémédecine du diabète qui dessert environ 120 sites annuellement et un démontré des améliorations dans le contrôle du diabète parmi les communautés des Premières Nations. L'accent de la province sur les soins technologiques s'aligne avec les tendances plus larges du marché vers la gestion à domicile et la surveillance à distance, la positionnant pour une croissance continue dans le secteur des dispositifs pour diabète. L'Alberta et le Québec représentent des marchés significatifs avec des caractéristiques uniques, avec l'Alberta implémentant un accès rationalisé aux dispositifs SCG et le Québec offrant une couverture plus large des agonistes GLP-1 comparé aux autres provinces.

Les petites provinces et territoires font face à des défis distincts dans l'accès aux soins du diabète, avec l'isolement géographique et une infrastructure de soins de santé limitée créant des barrières à l'adoption des dispositifs. Cependant, des développements récents tels que l'annonce du budget 2025 de la Saskatchewan de nouvelle couverture des dispositifs pour diabète indiquent des progrès dans la résolution de ces disparités. Le fardeau du diabète est particulièrement aigu dans les communautés nordiques et autochtones, où les taux de prévalence dépassent significativement la moyenne nationale, créant une demande urgente pour des solutions de soins du diabète culturellement appropriées. L'expansion 2023 du programme des Services de santé non assurés de la couverture SCG à toutes les personnes des Premières Nations et Inuits utilisant l'insuline représente un changement de politique significatif qui pourrait accélérer l'adoption de dispositifs dans ces communautés [4]Zhaoqi Xu et al., "Numérique Integrated Health Platforms in Tianjin," biomedcentral.com. À travers toutes les provinces, l'introduction de l'assurance-médicaments nationale et l'établissement d'un Fonds pour dispositifs devraient réduire les disparités provinciales dans l'accès aux technologies de soins du diabète, créant potentiellement un paysage plus équitable pour l'adoption de dispositifs à travers le Canada.

Paysage concurrentiel

Le marché canadien des dispositifs pour diabète présente une concentration modérée avec une concurrence intense parmi les acteurs établis et les innovateurs émergents à travers les segments des dispositifs de surveillance et de gestion. Les partenariats stratégiques entre les fabricants de dispositifs et les entreprises pharmaceutiques refaçonnent la dynamique concurrentielle, illustrés par l'accent d'Abbott sur la relation complémentaire entre leurs systèmes FreeStyle Libre et les médicaments GLP-1, qui un montré des améliorations significatives du contrôle glycémique lorsqu'utilisés ensemble. Le marché témoigne de changements structurels significatifs, notamment l'annonce de mai 2025 de Medtronic de séparer son entreprise de diabète en une société autonome axée sur la gestion intensive de l'insuline, un mouvement prévu pour améliorer l'innovation et la réactivité du marché dans le marché des dispositifs pour diabète au Canada.

Les opportunités d'espaces blancs existent dans la réponse aux besoins des populations mal desservies, particulièrement dans les communautés éloignées et autochtones où la prévalence du diabète dépasse significativement la moyenne nationale. Les entreprises tirent de plus en plus parti des technologies de santé numérique pour différencier leurs offres, avec l'intégration de l'intelligence artificielle et des algorithmes d'apprentissage automatique améliorant les capacités prédictives des systèmes de gestion du diabète. Tandem Diabetes Care un rapporté une croissance significative des ventes, avec des ventes totales atteignant 657,6 millions USD pour les neuf mois terminés le 30 septembre 2024, contre 550,9 millions USD dans la même période en 2023, indiquant un élan de marché fort pour les systèmes avancés d'administration d'insuline. Le paysage concurrentiel évolue davantage avec l'émergence de technologies de surveillance non invasif du glucose et l'intégration croissante des outils de gestion du diabète avec les smartphones et dispositifs portables, créant de nouveaux fronts concurrentiels au-delà des catégories de dispositifs traditionnels.

Le marché canadien des dispositifs pour diabète voit un accent accru sur les solutions spécifiques aux Autochtones, reconnaissant l'impact disproportionné du diabète sur ces communautés. Plusieurs entreprises développent des technologies culturellement appropriées et des solutions de surveillance à distance adaptées aux besoins uniques des populations nordiques et rurales. L'environnement concurrentiel est également façonné par l'influence croissante des chaînes de pharmacies, qui élargissent leur rôle de la distribution de produits aux services complets de gestion du diabète. Ce changement crée de nouvelles opportunités de partenariat pour les fabricants de dispositifs cherchant à améliorer l'éducation et le soutien des patients. Pendant ce temps, la séparation planifiée de l'entreprise de diabète de Medtronic signale une restructuration potentielle du paysage concurrentiel, avec la possibilité d'une innovation plus ciblée et de stratégies spécifiques au marché de l'entité autonome.

Leaders de l'industrie des dispositifs pour diabète au Canada

-

Dexcom

-

Medtronic

-

Novo Nordisk un/S

-

F. Hoffmann-La Roche AG

-

Abbott Diabetes Care

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Mai 2025 : Medtronic un annoncé des plans pour séparer son entreprise de diabète en une société autonome, améliorant l'accent sur la gestion intensive de l'insuline par une introduction en bourse prévue d'être complétée dans 18 mois, un mouvement stratégique visant à créer un Medtronic plus rationalisé et une entreprise de diabète dédiée positionnée pour stimuler l'innovation dans le marché d'administration automatisée d'insuline.

- Mai 2025 : Insulet Corporation un lancé le Système d'administration automatisée d'insuline Omnipod 5 au Canada, le premier système AID sans tube et étanche approuvé dans le pays, compatible avec les systèmes SCG Dexcom G6 et G7, avec un remboursement public actuellement disponible en Ontario et Nouvelle-Écosse et des plans d'étendre la couverture aux autres provinces.

- Mars 2025 : Le gouvernement de la Saskatchewan un annoncé une nouvelle couverture pour les dispositifs de diabète dans son budget 2025, visant à améliorer l'accès aux technologies essentielles de soins du diabète pour les résidents, représentant une expansion significative du soutien provincial pour les outils de gestion du diabète.

- Février 2025 : Le gouvernement du Canada un introduit le projet de loi C-64 pour l'assurance-médicaments universelle, visant à fournir une couverture à payeur unique pour les médicaments du diabète et établissant un fonds pour soutenir l'accès aux fournitures de diabète, incluant les pompes à insuline et les moniteurs de glucose, avec environ 3,7 millions de Canadiens vivant avec le diabète prêts à bénéficier de l'initiative.

- Juillet 2024 : Tandem Diabetes Care un annoncé la compatibilité entre la pompe à insuline t:slim X2 et le SCG Dexcom G7 au Canada, améliorant les options de gestion du diabète pour les patients en intégrant deux technologies de pointe dans l'espace d'administration automatisée d'insuline.

- Novembre 2024 : Ypsomed et CamDiab ont reçu l'approbation de Santé Canada pour la pompe à insuline mylife YpsoPump et l'algorithme de boucle fermée hybride CamAPS FX, fournissant un système d'administration automatisée d'insuline visant à améliorer le contrôle glycémique pour les plus de 300 000 Canadiens vivant avec le diabète de type 1.

- Juin 2024 : Dexcom un annoncé une couverture élargie pour le système SCG Dexcom G7 par plus d'assureurs privés et de programmes provinciaux, incluant la couverture de Beneva au Québec, l'Autorité de santé de la Saskatchewan pour les individus de moins de 18 ans, et la nouvelle couverture SCG de la Nouvelle-Écosse pour les patients avec diabète de type 1 et de type 2 utilisant l'insuline.

Portée du rapport du marché des dispositifs pour diabète au Canada

Les dispositifs de soins du diabète sont le matériel, l'équipement, et les logiciels utilisés par les patients diabétiques pour réguler les niveaux de glucose sanguin, prévenir les complications du diabète, réduire le fardeau du diabète, et améliorer la qualité de vie. Le marché des dispositifs de soins du diabète au Canada est segmenté en dispositifs de gestion (pompes à insuline, seringues à insuline, stylos à insuline jetables, cartouches d'insuline dans stylos réutilisables, et injecteurs à jet d'insuline) et dispositifs de surveillance (autosurveillance de la glycémie (dispositifs glucomètres, bandelettes de test, et lancettes) et surveillance continue du glucose (capteurs et récepteurs (récepteurs et transmetteurs))). Le rapport offre la valeur (en millions USD) et le volume (en millions d'unités) pour les segments ci-dessus.

| Dispositifs de gestion | Pompe à insuline | Dispositif de pompe à insuline |

| Réservoir de pompe à insuline | ||

| Set de perfusion | ||

| Seringues à insuline | ||

| Stylos à insuline jetables | ||

| Cartouches d'insuline dans stylos réutilisables | ||

| Injecteurs à jet d'insuline | ||

| Systèmes automatiques/de boucle fermée hybride | ||

| Dispositifs de surveillance | Autosurveillance de la glycémie (ASGM) | Dispositifs glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose (SCG) | Capteurs | |

| Récepteurs et transmetteurs | ||

| Hôpitaux et cliniques |

| Centres spécialisés en diabète |

| Environnements de soins à domicile |

| Pharmacies de détail et communautaires |

| Diabète de type 1 |

| Diabète de type 2 |

| Diabète gestationnel et autres types spécifiques |

| Ontario |

| Québec |

| Colombie-Britannique |

| Alberta |

| Reste du Canada |

| Pharmacies de détail hors ligne |

| Pharmacies en ligne |

| Pharmacies hospitalières et appels d'offres directs |

| Par type de dispositif | Dispositifs de gestion | Pompe à insuline | Dispositif de pompe à insuline |

| Réservoir de pompe à insuline | |||

| Set de perfusion | |||

| Seringues à insuline | |||

| Stylos à insuline jetables | |||

| Cartouches d'insuline dans stylos réutilisables | |||

| Injecteurs à jet d'insuline | |||

| Systèmes automatiques/de boucle fermée hybride | |||

| Dispositifs de surveillance | Autosurveillance de la glycémie (ASGM) | Dispositifs glucomètres | |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose (SCG) | Capteurs | ||

| Récepteurs et transmetteurs | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Centres spécialisés en diabète | |||

| Environnements de soins à domicile | |||

| Pharmacies de détail et communautaires | |||

| Par type de diabète | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Diabète gestationnel et autres types spécifiques | |||

| Par province | Ontario | ||

| Québec | |||

| Colombie-Britannique | |||

| Alberta | |||

| Reste du Canada | |||

| Par canal de distribution | Pharmacies de détail hors ligne | ||

| Pharmacies en ligne | |||

| Pharmacies hospitalières et appels d'offres directs | |||

Questions clés répondues dans le rapport

Qu'est-ce qui stimule la croissance du marché canadien des dispositifs pour diabète

Le marché est principalement stimulé par l'expansion du remboursement provincial pour les systèmes SCG, la prévalence croissante du diabète (particulièrement dans les communautés autochtones), et l'adoption croissante des systèmes d'administration d'insuline à boucle fermée hybride. Ces facteurs contribuent collectivement au TCAC projeté de 4,98 % jusqu'en 2030.

Quels dispositifs pour diabète ont la meilleure couverture d'assurance au Canada ?

La couverture varie significativement par province. La Colombie-Britannique offre la couverture la plus complète pour les pompes à insuline et les systèmes SCG, tandis que l'Alberta un rationalisé l'accès aux dispositifs comme Dexcom G6/G7 et FreeStyle Libre 2. L'Ontario un une couverture étendue mais des processus de remboursement plus complexes.

Comment le projet de loi C-64 affectera-t-il l'accès aux dispositifs pour diabète au Canada ?

Le projet de loi C-64 introduit l'assurance-médicaments universelle pour les médicaments du diabète et établit un Fonds pour dispositifs pour soutenir l'accès aux pompes à insuline et moniteurs de glucose. Cette initiative nationale vise à réduire les disparités provinciales et améliorer l'accessibilité pour les 3,7 millions de Canadiens vivant avec le diabète.

Quel segment du marché des dispositifs pour diabète croît le plus rapidement ?

Les pharmacies en ligne connaissent la croissance la plus rapide à 5,80 % de TCAC (2025-2030), perturbant les modèles de distribution traditionnels par des prix compétitifs et la livraison à domicile. Parmi les utilisateurs finaux, les centres spécialisés en diabète mènent avec un TCAC de 5,70 %, tandis que la Colombie-Britannique montre la croissance provinciale la plus élevée à 5,30 % de TCAC.

Dernière mise à jour de la page le: