Taille et part du marché des dispositifs dentaires en Chine

Analyse du marché des dispositifs dentaires en Chine par Mordor Intelligence

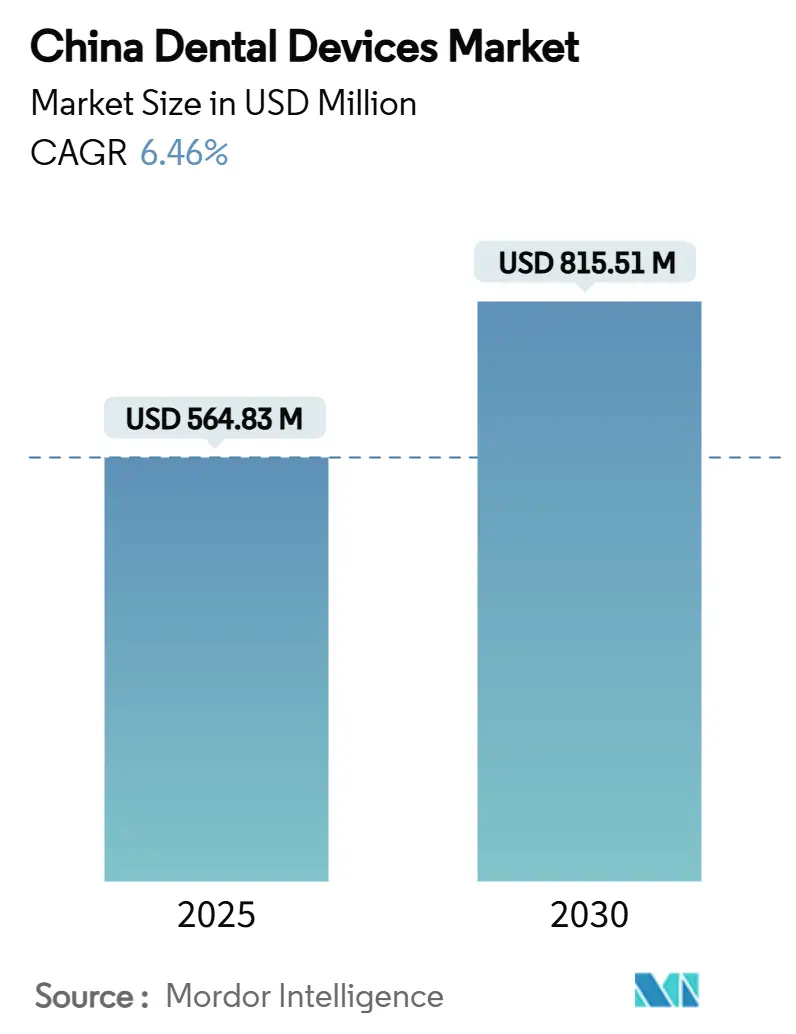

La taille du marché des dispositifs dentaires en Chine s'élève à 564,83 millions USD en 2024 et devrait atteindre 815,51 millions USD d'ici 2030, s'étendant à un TCAC de 6,46 % durant 2025-2030. Un soutien politique robuste, une classe moyenne en croissance rapide et la pénétration croissante des flux de travail numériques orientent le secteur vers des procédures à plus haute valeur ajoutée. Les achats groupés basés sur le volume d'implants, les objectifs préventifs de Chine en bonne santé 2030 et la puissance croissante des organisations de services dentaires (DSO) remodèlent les prix, l'accès des patients et les normes d'approvisionnement. Les fabricants nationaux capitalisent sur ces changements pour gagner des parts dans les villes de niveau 2 et 3, tandis que les marques mondiales défendent les niches premium grâce au leadership technologique. L'imagerie avancée et les équipements de CAO/FAO au fauteuil se diffusent rapidement dans les centres urbains, et la thérapie par aligneurs transparents devient un choix orthodontique par défaut pour les patients millénaires motivés par l'esthétique des médias sociaux.

Points clés du rapport

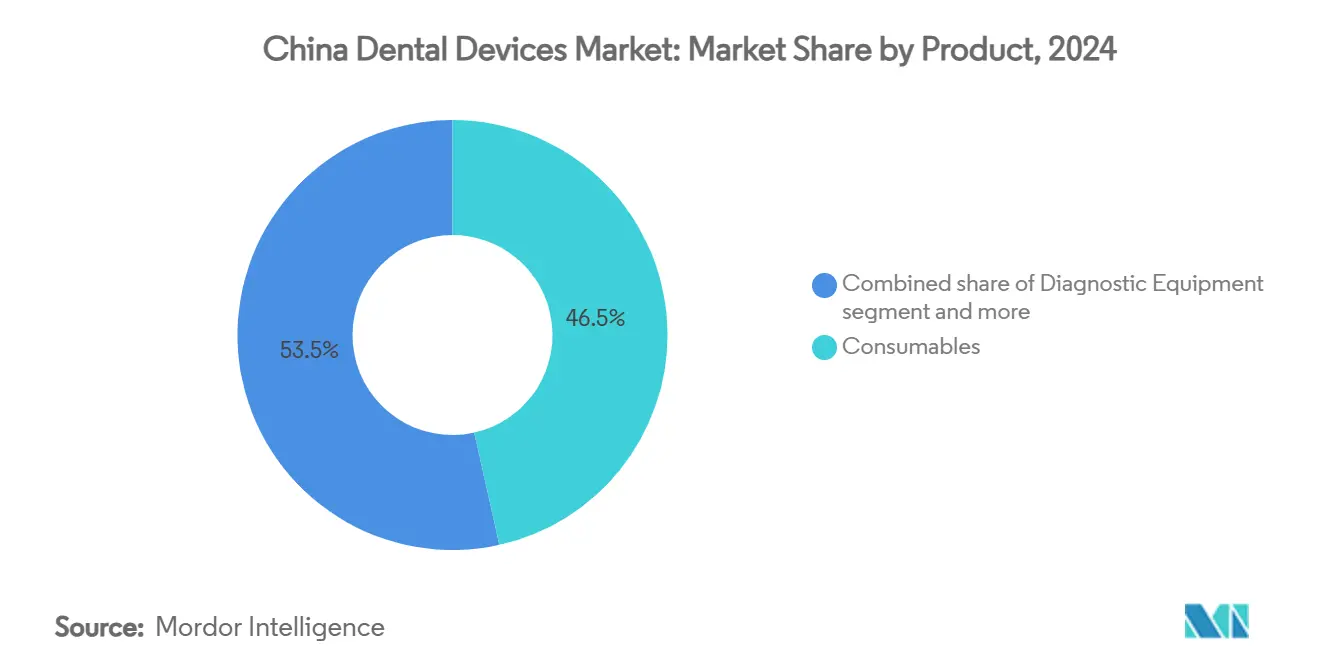

- Par produit, les consommables dentaires détenaient 46,51 % de la part de marché des dispositifs dentaires en Chine en 2024.

- Par traitement, la prosthodontie menait avec 31,50 % des revenus en 2024 tandis que l'orthodontie devrait enregistrer le TCAC le plus rapide de 3,01 % jusqu'en 2030.

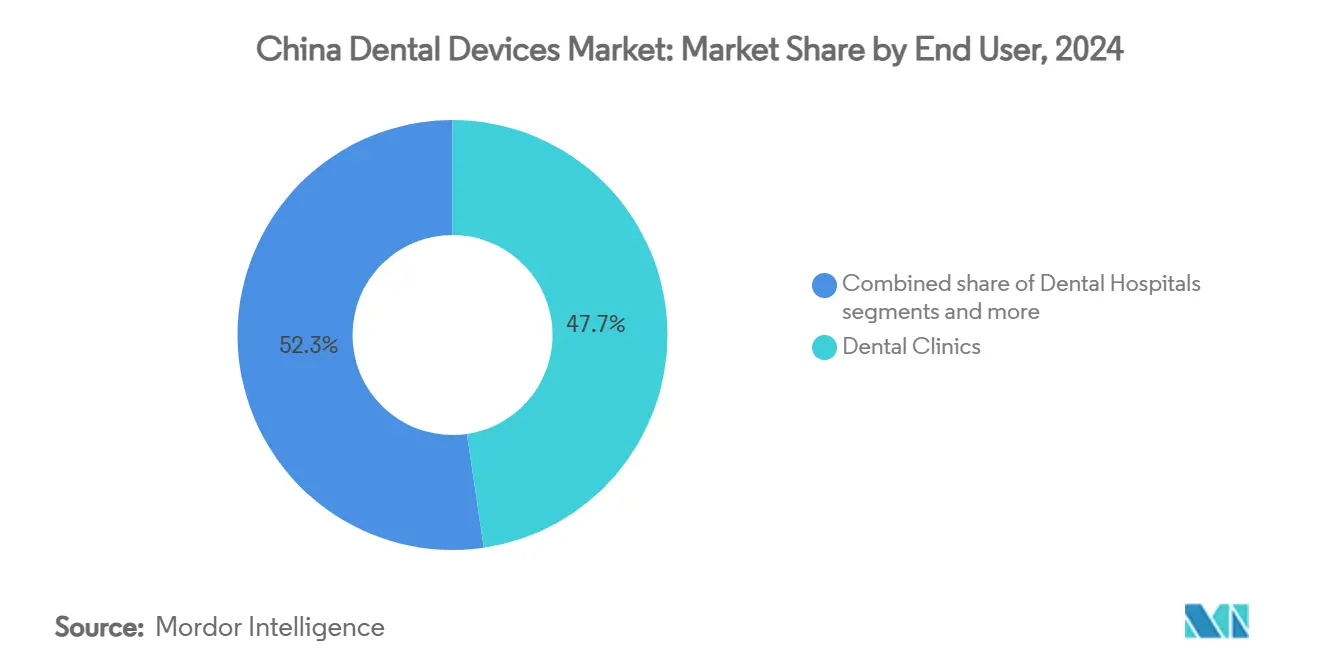

- Par utilisateur final, les cliniques dentaires commandaient 47,67 % de la part de la taille du marché des dispositifs dentaires en Chine en 2024 et progressent à un TCAC de 3,21 % sur 2025-2030.

Tendances et perspectives du marché des dispositifs dentaires en Chine

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Adoption croissante des flux de travail dentaires numériques dans les villes chinoises de niveau 1 | +1.2% | Villes de niveau 1 (Pékin, Shanghai, Guangzhou, Shenzhen) | Moyen terme |

| Couverture élargie de l'implantologie dans le pilote d'assurance médicale nationale de Chine | +0.9% | National, avec gains précoces dans les provinces pilotes | Long terme |

| Montée des organisations de services dentaires (DSO) accélérant les achats groupés d'équipements | +0.8% | Centres urbains à l'échelle nationale | Moyen terme |

| Population vieillissante stimulant la demande prosthodontique et d'implants dans les provinces côtières | +1.5% | Provinces côtières (Jiangsu, Zhejiang, Fujian, Guangdong) | Long terme |

| Conscience cosmétique chez les millennials stimulant la demande d'aligneurs transparents | +0.7% | Centres urbains à l'échelle nationale | Moyen terme |

| Objectifs ' Chine en bonne santé 2030 ' du gouvernement soutenant les investissements en équipements préventifs | +1.1% | National, avec accent sur les régions mal desservies | Long terme |

| Source: Mordor Intelligence | |||

Adoption croissante des flux de travail dentaires numériques dans les villes chinoises de niveau 1

Les cliniques de Pékin, Shanghai, Guangzhou et Shenzhen passent directement des impressions analogiques au balayage intra-oral entièrement numérique et à la fabrication CAO/FAO, réduisant le temps de planification de traitement de 60 % et augmentant les taux d'acceptation de cas de 32 %[1]Source : Institute of Digital Dentistry, ' IDS 2025 Highlights - The Latest Releases in Digital Dentistry, ' instituteofdigitaldentistry.com . L'intégration cloud des dispositifs au fauteuil permet aux praticiens de co-concevoir des restaurations avec les laboratoires en temps réel, comprimant les délais de livraison de jours en heures. L'intensité concurrentielle se déplace vers les écosystèmes logiciels, inclinant l'avantage vers les fournisseurs capables de regrouper scanners, fraiseuses et modules de conception IA en un seul abonnement. Les premiers adopteurs de technologie dans ces villes influencent les modèles de référence à l'échelle nationale, accélérant la diffusion d'outils numériques vers les marchés de niveau 2 et soutenant la demande à long terme sur le marché des dispositifs dentaires en Chine.

Couverture élargie de l'implantologie dans le pilote d'assurance médicale nationale de Chine

Le premier appel d'offres national pour les implants dentaires a réduit les prix hospitaliers moyens de 55 %, ciblant 2,25 millions d'ensembles et économisant aux patients environ 4 milliards CNY annuellement. Les implants-autrefois confinés aux élites payant de leur poche-sont désormais abordables pour une cohorte de revenus moyens plus large, élargissant le pool adressable de 30 % jusqu'en 2030. Les hôpitaux capables de garantir les volumes d'appels d'offres bénéficient de subventions centrales, tandis que les fabricants avec une capacité locale évolutive gagnent des parts. Alors que les pilotes provinciaux convergent vers un calendrier de remboursement permanent, le marché des dispositifs dentaires en Chine connaît un changement structurel : les articles de valeur augmentent fortement en volume unitaire, les systèmes premium défendent leur positionnement de niche grâce à des technologies de surface différenciées.

Population vieillissante stimulant la demande prosthodontique et d'implants dans les provinces côtières

La population chinoise âgée de 60 ans et plus dépasse 280 millions, et les provinces côtières comme le Jiangsu et le Guangdong abritent des revenus disponibles plus élevés et une conscience dentaire plus forte [2]Source : Frontiers in Public Health, ' Oral Health Issues of the Disabled Population: A Growing Concern in China, ' frontiersin.org . La morbidité de la perte dentaire stimule l'adoption de couronnes, bridges et prothèses amovibles ; les prothèses partielles restaurent environ 50 % de l'efficacité masticatoire naturelle, fournissant des incitations fonctionnelles claires. Les disparités urbaines-rurales persistent-l'utilisation urbaine de prothèses atteint 67,05 %, rurale seulement 51,12 %-mais les programmes de sensibilisation régionaux et les cliniques mobiles réduisent l'écart. Le vent démographique favorable soutient une croissance unitaire soutenue dans les consommables et équipements prosthodontiques au sein du marché des dispositifs dentaires en Chine.

Conscience cosmétique chez les millennials stimulant la demande d'aligneurs transparents

Les consommateurs axés sur l'image âgés de 25 à 40 ans, concentrés dans les villes de niveau 1 et 2, valorisent les options orthodontiques discrètes. Les applications smartphone présentent des sourires virtuels ' après ', alimentant les références peer-to-peer. Les fournisseurs d'aligneurs transparents exploitent les plateformes de commerce social, permettant la prise de rendez-vous en un clic. Parce que la thérapie par aligneurs nécessite une production itérative de gouttières, elle génère des revenus récurrents pour les imprimantes 3D et les fournisseurs de feuilles thermoplastiques, approfondissant l'adhérence de l'écosystème pour l'industrie des dispositifs dentaires en Chine.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Pressions tarifaires des organisations d'achats groupés sur les équipements haut de gamme | -0.7% | National, plus fort dans les hôpitaux publics | Court terme |

| Pénurie de radiologues oraux formés limitant l'adoption d'imagerie dans les villes de niveau inférieur | -0.8% | Villes de niveau 3 et 4, zones rurales | Moyen terme |

| Dépendance persistante aux importations pour les matériaux CAO/FAO de haute précision | -0.5% | National, affectant particulièrement les segments premium | Moyen terme |

| Retards réglementaires dans l'approbation NMPA pour les nouveaux implants dentaires de classe III | -0.6% | National | Court terme |

| Source: Mordor Intelligence | |||

Pressions tarifaires des organisations d'achats groupés sur les équipements haut de gamme

Suite à l'appel d'offres d'implants, les consortiums hospitaliers étendent les achats groupés aux unités CBCT et de fraisage au fauteuil, comprimant les prix de vente moyens jusqu'à 35 %. Les fabricants répondent avec des portefeuilles étagés, supprimant les fonctionnalités non essentielles pour atteindre les prix cibles. La politique favorise les producteurs nationaux avec des structures de coûts plus maigres, érodant la part premium des multinationales et modérant l'expansion globale des revenus au sein du marché des dispositifs dentaires en Chine.

Pénurie de radiologues oraux formés limitant l'adoption d'imagerie dans les villes de niveau inférieur

Le ratio dentiste-population de la Chine est de 1:7 768, et les spécialistes qualifiés en radiologie orale se regroupent dans les mégapoles. Les installations de niveau inférieur externalisent souvent les lectures CBCT ou renoncent complètement à l'imagerie avancée. Les fournisseurs intègrent des modules d'interprétation assistée par IA qui signalent les anomalies, abaissant les seuils de compétences utilisateur. Cependant, jusqu'à ce que les écarts de main-d'œuvre se comblent, la pénétration d'imagerie en dehors des cœurs métropolitains restera en retard sur le marché plus large des dispositifs dentaires en Chine.

Analyse par segments

Par produit : les consommables détiennent la part du lion mais les diagnostics numériques accélèrent

Les consommables dentaires commandaient 46,51 % des revenus en 2024, ancrés par des implants, couronnes et biomatériaux à haut volume. L'appel d'offres national d'implants a réduit les coûts à la charge des patients, élargissant la pénétration des couronnes vissées dans les hôpitaux de comté. Les consommables devraient croître à un TCAC de 3,23 %, maintenant la plus grande part de la taille du marché des dispositifs dentaires en Chine jusqu'en 2030. Les équipements de diagnostic, bien que plus petits en valeur, sont prêts pour la montée proportionnelle la plus rapide car les outils IA élèvent la productivité du fauteuil et permettent des interventions préventives alignées sur les objectifs Chine en bonne santé 2030. Le logiciel de détection de caries guidé par IA a démontré une précision de 93,40 % dans les cliniques chinoises, illustrant la préparation pour un déploiement à grande échelle.

Les scanners intra-oraux connectés au cloud raccourcissent les flux de travail d'impression et s'articulent avec les fraiseuses au fauteuil, encourageant la montée en gamme de blocs céramiques hybrides. Les équipements thérapeutiques, notamment les systèmes CAO/FAO, trouvent une traction précoce dans les pratiques à fort trafic où la dentisterie le jour même booste la satisfaction des patients. Les ' autres dispositifs ', incluant les polisseurs à air et moteurs chirurgicaux, croissent régulièrement alors que la base installée de cliniques privées dépasse 120 000 à l'échelle nationale. L'interaction entre ces segments renforce l'adhérence de l'écosystème, renforçant les flux de revenus multi-lignes au sein du marché des dispositifs dentaires en Chine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par traitement : la prosthodontique domine au milieu d'une poussée orthodontique

Les procédures prosthodontiques représentaient 31,50 % des ventes 2024, reflétant la forte incidence d'édentulisme chez les seniors. L'usage urbain de prothèses chez les personnes âgées à 67,05 % souligne la demande latente dans les cohortes rurales, signalant une piste pour les programmes de sensibilisation et unités prothétiques portables. Simultanément, l'orthodontie est le segment de traitement à croissance la plus rapide, enregistrant un TCAC projeté de 3,01 % alors que les marques d'aligneurs transparents exploitent le marketing d'influence et portails de téléconsultation. Les thérapies endodontiques et parodontiques maintiennent des gains à un chiffre moyen, aidées par l'approbation d'une membrane de collagène biorésorbable qui améliore la guérison des défauts parodontaux. Ensemble, ces modalités diversifient les flux de revenus et approfondissent la complexité des procédures au sein du marché des dispositifs dentaires en Chine.

Par utilisateur final : les cliniques règnent alors que les patients embrassent la dentisterie de style retail

Les cliniques dentaires privées ont sécurisé 47,67 % de la valeur 2024 et restent sur une trajectoire de TCAC de 3,21 %, stimulées par la demande des consommateurs pour un service personnalisé et une tarification transparente. Les opérateurs de chaîne standardisent la décoration, l'informatique et l'approvisionnement, affinant l'expérience patient et réalisant des économies d'échelle. Les hôpitaux, tout en conservant une grande base installée d'équipements, perdent du terrain dans les catégories cosmétiques et préventives alors que les arriérés de rendez-vous persistent. Les instituts académiques et de recherche, bien que de niche, façonnent le transfert de technologie ; les partenariats avec les fournisseurs d'équipements accélèrent la validation d'outils d'aide à la décision IA, semant la demande future. Collectivement, ces canaux créent des voies d'accès multi-niveaux qui élargissent le marché des dispositifs dentaires en Chine.

Analyse géographique

Les villes de niveau 1 contribuent sont des centres moteurs d'adoption précoce de couronnes en zircone imprimées en 3D et suites de planification de traitement alimentées par IA. Les provinces côtières-Jiangsu, Zhejiang, Fujian, Guangdong-représentent le deuxième plus grand bloc, soutenu par des populations vieillissantes et aisées et des clusters manufacturiers robustes. Ici, les volumes prosthodontiques et d'implants dépassent les moyennes nationales, et les DSO ne traînent que marginalement derrière les métriques de niveau 1 en pénétration numérique.

Les provinces occidentales et centrales exhibent des densités d'équipements plus faibles mais des besoins non satisfaits plus élevés. Une enquête 2025 a montré 89,55 % de prévalence de caries chez les enfants tibétains de Gannan, mettant en évidence les opportunités pour les bus dentaires mobiles et systèmes de radiographie portables. Les gouvernements provinciaux allouent des fonds Chine en bonne santé 2030 aux programmes de scellement scolaire, déclenchant des commandes de lampes LED de polymérisation portatives et compresseurs compacts. Les zones rurales luttent avec les pénuries de main-d'œuvre ; les ratios de dentistes sont en retard sur les standards OMS, contraignant l'adoption d'imagerie avancée, mais les pilotes de téléradiologie promettent des gains incrémentaux.

Le dividende de l'économie numérique est inégal : les provinces orientales récoltent une performance de télésanté plus forte, tandis que les régions centrales et occidentales font face à une couverture haut débit limitée, amortissant l'adoption de scanners basés sur le cloud. Combler ces écarts nécessite des modèles de vente hybrides-direct dans les régions métropolitaines, dirigé par distributeur ailleurs-et des subventions gouvernementales ciblées. Globalement, l'hétérogénéité géographique maintient un chemin d'expansion en couches pour le marché des dispositifs dentaires en Chine.

Paysage concurrentiel

Le marché est fragmenté, avec des challengers nationaux érodant les parts des leaders multinationaux dans les tranches sensibles au prix. China Dental Valley, hébergeant 143 entreprises de soins bucco-dentaires et affichant une production de 4 milliards CNY en 2024, agit comme un hub d'innovation et d'approvisionnement, créant des externalités d'échelle pour les marques chinoises. Les fabricants locaux regroupent implants, scanners numériques et logiciels de gestion de cabinet à des prix agressifs, gagnant de la traction dans les appels d'offres provinciaux.

Les titulaires internationaux défendent les enclaves premium grâce à la R&D et la confiance de marque. Straumann a prévu la demande chinoise comme un levier de croissance clé 2025, soulignant la résilience malgré les vents contraires tarifaires. Dentsply Sirona a pivoté vers les mises à niveau natives cloud pour sa plateforme Primescan, adaptant les modules logiciels aux flux de travail chinois. Les mouvements stratégiques incluent les coentreprises avec les distributeurs locaux, la localisation de l'assemblage d'unités de fraisage et l'entraînement d'algorithmes IA sur des jeux de données chinois.

Les DSO émergent comme des faiseurs de rois, négociant des accords d'approvisionnement nationaux en échange de visibilité par ligne et d'insights de données. Les fournisseurs offrant des solutions numériques de bout en bout bénéficient d'un accès préférentiel. Pendant ce temps, les start-ups se concentrant sur les diagnostics IA attirent le capital-risque, anticipant les directives de dispositifs IA NMPA. L'intensité concurrentielle est prête à augmenter alors que les approbations d'implants de classe III se rationalisent et la localisation des matériaux réduit les écarts de coûts, alimentant un marché des dispositifs dentaires en Chine vibrant et adaptatif.

Leaders de l'industrie des dispositifs dentaires en Chine

3M

Dentsply Sirona

Straumann Group

Carestream Health

Biolase Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : China Dental Valley a confirmé 143 entreprises résidentes générant près de 4 milliards CNY de production

- Février 2025 : Straumann a projeté que la demande chinoise soutiendra son expansion 2025

Portée du rapport sur le marché des dispositifs dentaires en Chine

Selon la portée du rapport, les dispositifs dentaires sont des outils utilisés par les professionnels dentaires pour fournir un traitement dentaire. Ils incluent les outils pour examiner, manipuler, traiter, restaurer et retirer les dents et structures orales environnantes. Les instruments standard sont les instruments utilisés pour examiner, restaurer et extraire les dents et manipuler les tissus. Le marché des dispositifs dentaires en Chine est segmenté par produit (équipements généraux et de diagnostic (lasers dentaires (lasers de tissus mous et lasers de tous tissus)), équipements de radiologie, fauteuil dentaire et équipements, autres équipements de diagnostic généraux)), consommables dentaires (biomatériaux dentaires, implants dentaires, couronnes et bridges, autres consommables dentaires), et autres dispositifs dentaires)) et autres dispositifs dentaires), traitement (orthodontique, endodontique, parodontique et prosthodontique), et utilisateur final (hôpitaux, cliniques et autres utilisateurs finaux). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Équipements de diagnostic | Laser dentaire | Lasers de tissus mous |

| Lasers de tissus durs | ||

| Équipements de radiologie | Équipements de radiologie extra-orale | |

| Équipements de radiologie intra-orale | ||

| Fauteuil dentaire et équipements | ||

| Équipements thérapeutiques | Pièces à main dentaires | |

| Systèmes électrochirurgicaux | ||

| Systèmes CAO/FAO | ||

| Équipements de fraisage | ||

| Machine de coulée | ||

| Autres équipements thérapeutiques | ||

| Consommables dentaires | Biomatériaux dentaires | |

| Implants dentaires | ||

| Couronnes et bridges | ||

| Autres consommables dentaires | ||

| Autres dispositifs dentaires | ||

| Orthodontique |

| Endodontique |

| Parodontique |

| Prosthodontique |

| Hôpitaux dentaires |

| Cliniques dentaires |

| Instituts académiques et de recherche |

| Par produit | Équipements de diagnostic | Laser dentaire | Lasers de tissus mous |

| Lasers de tissus durs | |||

| Équipements de radiologie | Équipements de radiologie extra-orale | ||

| Équipements de radiologie intra-orale | |||

| Fauteuil dentaire et équipements | |||

| Équipements thérapeutiques | Pièces à main dentaires | ||

| Systèmes électrochirurgicaux | |||

| Systèmes CAO/FAO | |||

| Équipements de fraisage | |||

| Machine de coulée | |||

| Autres équipements thérapeutiques | |||

| Consommables dentaires | Biomatériaux dentaires | ||

| Implants dentaires | |||

| Couronnes et bridges | |||

| Autres consommables dentaires | |||

| Autres dispositifs dentaires | |||

| Par traitement | Orthodontique | ||

| Endodontique | |||

| Parodontique | |||

| Prosthodontique | |||

| Par utilisateur final | Hôpitaux dentaires | ||

| Cliniques dentaires | |||

| Instituts académiques et de recherche | |||

Questions clés répondues dans le rapport

1. Quelle est la taille actuelle du marché des dispositifs dentaires en Chine ?

La taille du marché des dispositifs dentaires en Chine est de 564,83 millions USD en 2024, avec une prévision d'atteindre 815,51 millions USD d'ici 2030.

2. Quel segment de produit mène le marché des dispositifs dentaires en Chine ?

Les consommables dentaires, incluant implants et couronnes, détiennent 46,51 % des revenus, en faisant la plus grande catégorie de produits.

3. À quelle vitesse l'orthodontie croît-elle en Chine ?

Le segment orthodontique, stimulé par les aligneurs transparents, devrait afficher un TCAC de 3,01 % entre 2025 et 2030.

4. Pourquoi les DSO sont-elles importantes dans le secteur dentaire chinois ?

Les DSO consolident les achats et standardisent les opérations, permettant des réductions d'équipements de 15-25 % et accélérant l'adoption des flux de travail numériques.

Dernière mise à jour de la page le: