Taille et part du marché des dispositifs pour diabétiques aux États-Unis

Analyse du marché des dispositifs pour diabétiques aux États-Unis par Mordor Intelligence

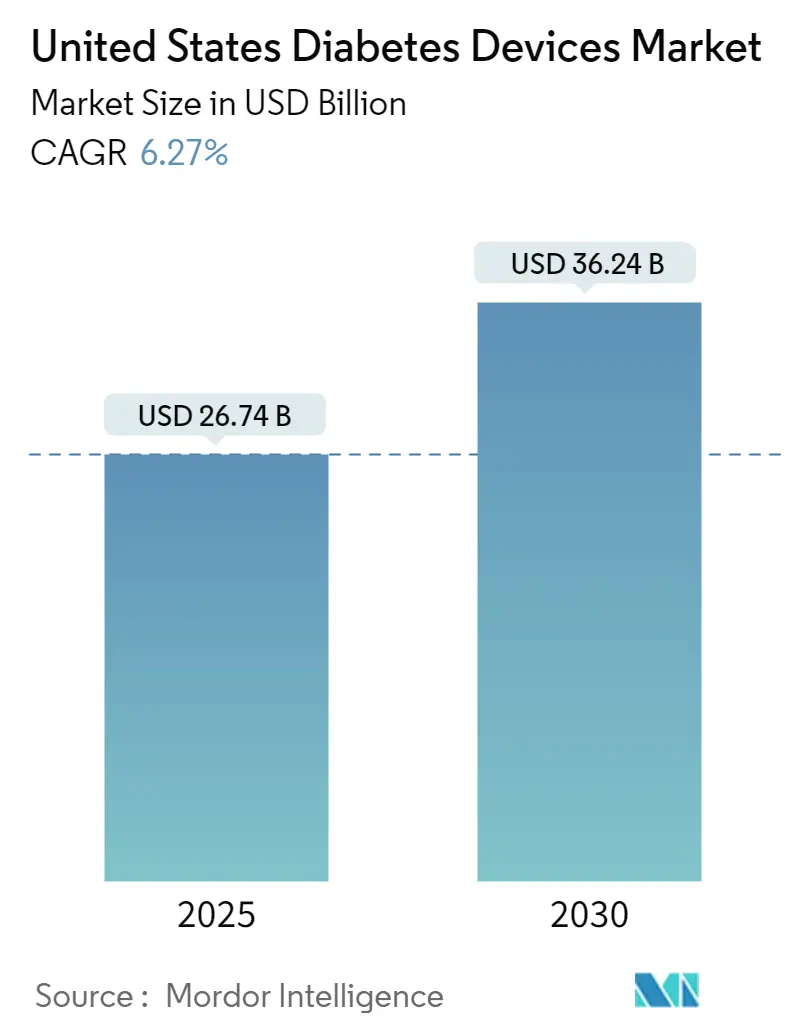

La taille du marché des dispositifs pour diabétiques aux États-Unis est estimée à 26,74 milliards USD en 2025 et devrait atteindre 36,24 milliards USD d'ici 2030, reflétant un taux de croissance annuel composé (TCAC) de 6,27 % sur la période. Cette trajectoire se déroule dans un contexte épidémiologique de 38,4 millions d'Américains vivant avec le diabète, un chiffre qui continue de stimuler la demande pour les solutions de surveillance et de gestion. Le fardeau économique de 413 milliards USD en 2022 expose davantage le coût d'un contrôle inadéquat et place la technologie médicale au centre des discussions politiques [1]American Diabetes Association Staff, "Statistics About Diabetes," American Diabetes Association, diabetes.org. Une conséquence directe est la pénétration croissante des dispositifs connectés, qui sous-tendent désormais les modèles de soins à distance dans une grande partie du système de santé américain. La population chronique considérable assure des cycles de vie de produits longs, donnant aux fabricants la possibilité de récupérer les lourdes dépenses de recherche tout en maintenant les prix dans les plafonds de remboursement. En raison de cette combinaison de besoin clinique persistant et de soutien politique, l'industrie des dispositifs pour diabétiques aux États-Unis est devenue un baromètre crucial pour les lancements de produits mondiaux, les entreprises priorisant de plus en plus l'autorisation américaine avant de s'étendre vers d'autres régions.

Au cours des cinq prochaines années, les règles des payeurs sont appelées à façonner le terrain concurrentiel presque aussi fortement que l'ingénierie novatrice. L'extension par Medicare de la couverture de la surveillance continue du glucose (CGM) à tous les bénéficiaires utilisant l'insuline a déjà élargi le bassin éligible de plusieurs millions de patients. Cette décision a également déclenché des mouvements parallèles parmi les assureurs commerciaux qui craignent la sélection adverse s'ils prennent du retard sur la politique fédérale. Alors que le paysage des payeurs se libéralise, les fournisseurs repensent les flux de travail pour favoriser la pharmacie et la distribution directe au consommateur, ce qui raccourcit les cycles de renouvellement et réduit le coût total de service. Un résultat observable est la convergence des équipements de surveillance et de dosage dans des écosystèmes basés sur des applications, rendant les mises à jour logicielles aussi stratégiquement importantes que la chimie des capteurs. L'attraction plus forte des consommables impliquée par un TCAC de 6,27 % suggère donc des marges brutes qui s'élargissent, même si les prix de vente moyens des équipements de base continuent leur déclin graduel.

Principales conclusions du rapport

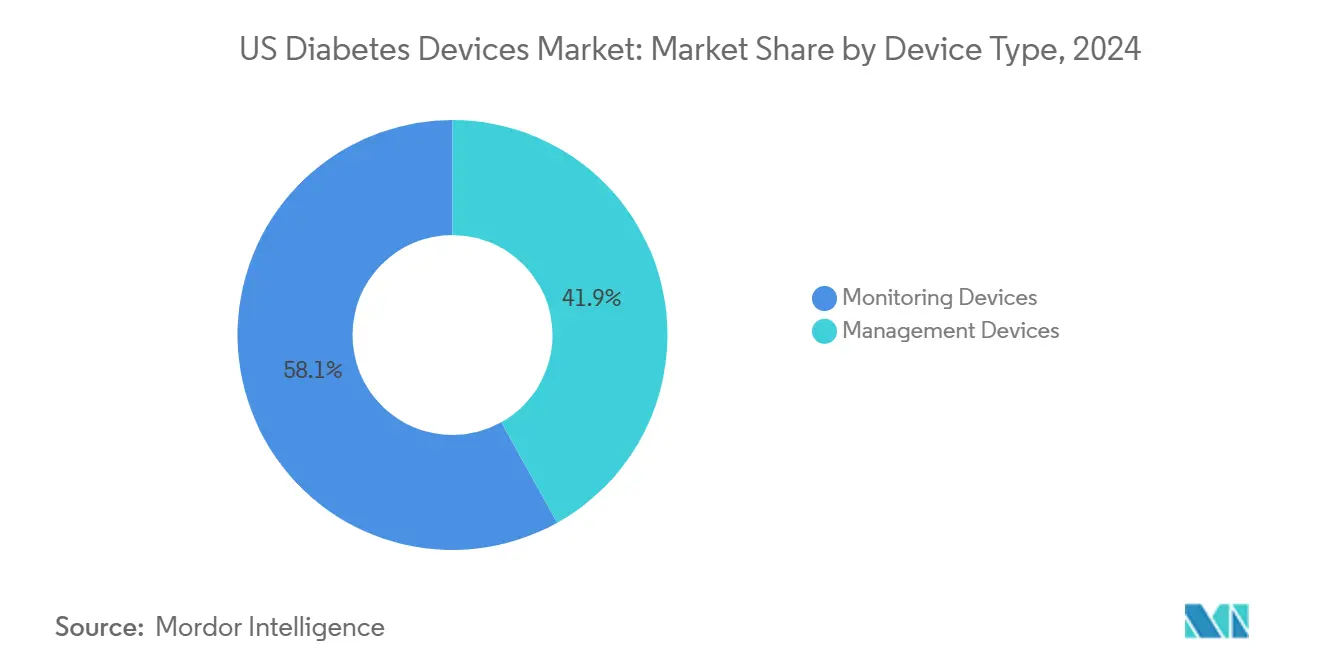

- Par type de dispositif, les dispositifs de surveillance ont capturé 58,12 % de la part du marché des dispositifs pour diabétiques aux États-Unis en 2024 ; les systèmes de surveillance continue du glucose devraient progresser à un TCAC de 7,82 % jusqu'en 2030.

- Par type de patient, les utilisateurs de diabète de type 2 représentaient 92,14 % du volume total de dispositifs en 2024.

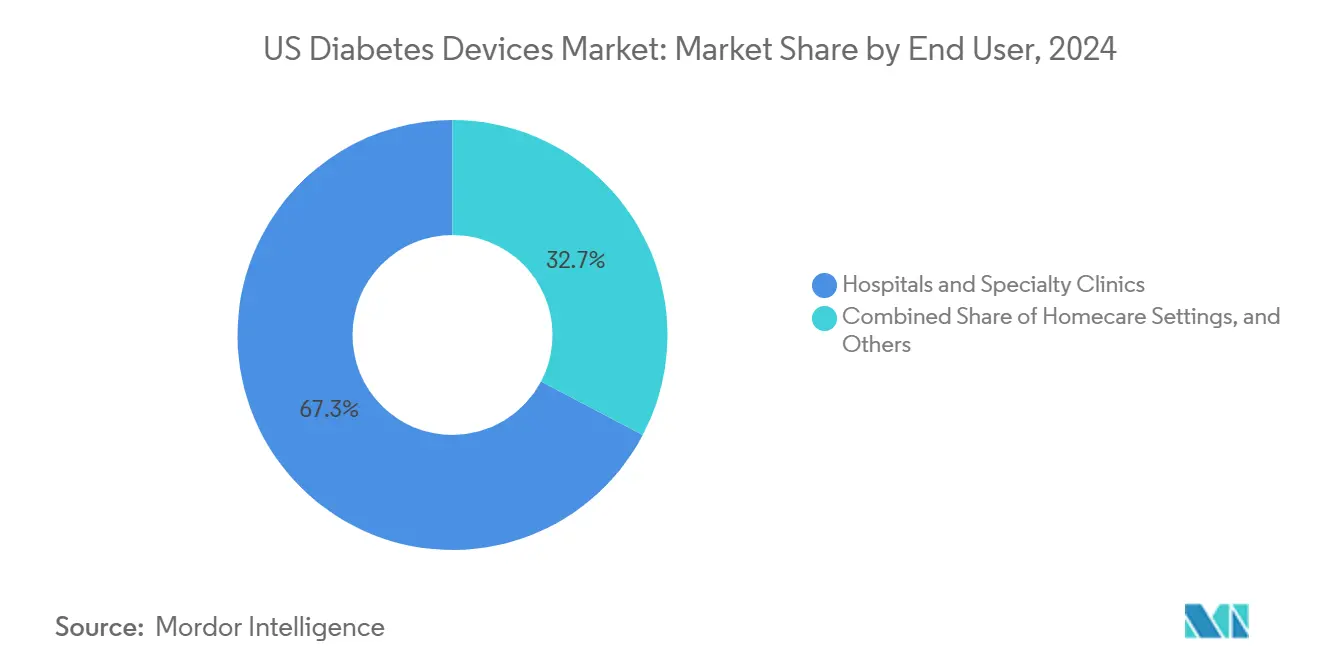

- Par cadre d'utilisateur final, les soins à domicile ont dominé avec 67,34 % de part de marché en 2024 ; les déploiements hospitaliers et dans les cliniques spécialisées devraient croître à un TCAC de 7,32 % jusqu'en 2030.

- Par canal de distribution, les pharmacies de détail détenaient 61,11 % de part en 2024, tandis que les ventes e-commerce devraient s'étendre à un TCAC de 7,82 % jusqu'en 2030.

Tendances et aperçus du marché des dispositifs pour diabétiques aux États-Unis

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Forte adoption des CGM en temps réel | +23.9 % | National, plus forte dans le Nord-Est et le Midwest | Court terme (≤ 2 ans) |

| Prévalence croissante de l'obésité juvénile | +12.8 % | National, plus élevée dans le Sud et le Midwest | Long terme (≥ 4 ans) |

| Intégration de l'écosystème smartphone | +19.1 % | Centres urbains à l'échelle nationale | Moyen terme (2-4 ans) |

| Usage croissant des dispositifs de distribution d'insuline | +15.9 % | National | Moyen terme (2-4 ans) |

| Évolution vers les soins basés sur la valeur | +11.2 % | Adoption précoce dans le Nord-Est | Moyen terme (2-4 ans) |

| Prévalence croissante du diabète | +20.7 % | National | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Forte adoption des CGM en temps réel stimulée par l'extension du remboursement Medicare

La mise à jour de la politique Medicare d'avril 2023 a étendu l'éligibilité CGM à tous les utilisateurs d'insuline et aux individus avec hypoglycémie problématique, supprimant une barrière d'accès critique [2]Sean M. Oser, "Medicare Coverage of Continuous Glucose Monitoring - 2023 Updates," Family Practice Management, aafp.org. Les taux d'abandon de prescriptions ont chuté fortement alors que la documentation des tests au doigt disparaissait des exigences de couverture. Les prestataires utilisent désormais des alertes automatisées pour intercepter les excursions glycémiques, remplaçant de nombreux appels téléphoniques de routine par des interventions basées sur les données. Ce soulagement opérationnel permet aux cliniques d'inscrire plus de patients sans étendre le personnel, un dividende de productivité clair.

Prévalence croissante de l'obésité chez les jeunes augmentant l'apparition précoce du diabète

La forte montée de l'obésité infantile se traduit par plus de diagnostics de type 2 pendant l'adolescence, élargissant l'exposition à vie à la thérapie par dispositifs. Les fabricants lancent des facteurs de forme orientés jeunesse, tels que des transmetteurs sur le corps plus petits et des interfaces utilisateur colorées, qui aident à atténuer la stigmatisation des dispositifs dans les environnements scolaires. Parce que ces utilisateurs peuvent nécessiter la technologie pendant plusieurs décennies, la fidélité produit établie dans les années d'adolescence pourrait créer des flux de revenus inhabituellement collants. Ce changement démographique suggère également que les modèles actuariels à long horizon peuvent sous-estimer la base installée éventuelle de pompes et capteurs avancés.

Intégration des dispositifs pour diabétiques avec l'écosystème smartphone stimulant l'engagement des patients

Les liens Bluetooth câblés entre CGM, montres intelligentes et traqueurs d'activité transforment les vérifications précédemment épisodiques en une boucle de rétroaction continue. Les études cliniques indiquent que lorsque les lectures de glucose apparaissent à côté des métriques de sommeil ou d'exercice, les patients sont plus susceptibles d'ajuster leur comportement dans la même journée [3]Rajesh Kumar, "Effectiveness of a New Smartphone Application on Type 1 Diabetes Control and Self-Management in Times of Covid-19: Randomized Controlled Trial," International Journal of Environmental Research and Public Health, ncbi.nlm.nih.gov. La couche d'IA générative introduite par une entreprise CGM leader fin 2024 analyse désormais les modèles longitudinaux et suggère des micro-ajustements, personnalisant efficacement le coaching à l'échelle de la population. De telles incitations en temps réel réduisent la charge de travail des prestataires tout en stimulant des taux de renouvellement de capteurs plus élevés, impliquant un cycle vertueux pour l'observance et les revenus.

Usage croissant des dispositifs de distribution d'insuline

Les systèmes de dosage automatisé d'insuline autorisés pour les patients adultes de type 2 en 2024 ont ouvert un segment précédemment non touché qui représente la majeure partie de la prévalence nationale du diabète. Les pompes patch avec réservoirs de 300 unités répondent désormais aux profils résistants à l'insuline sans échanges fréquents de cartouches, abordant un inconvénient qui avait freiné l'adoption parmi ce groupe. Le résultat est une migration graduelle des injections quotidiennes multiples vers les solutions en boucle fermée hybride, surtout dans les programmes dirigés par les soins primaires. Les retours commerciaux précoces suggèrent qu'une fois que le temps de port dépasse trois mois, l'attrition chute fortement, suggérant une adoption durable lorsque les obstacles de formation initiaux sont surmontés.

Évolution vers les soins basés sur la valeur incitant la pénétration de la surveillance à distance

Les mises à jour du barème des honoraires des médecins Medicare 2024 ont créé des voies de facturation claires pour la surveillance physiologique à distance, plaçant la transmission de données CGM au même niveau que les signes vitaux traditionnels en cabinet. Les réseaux de prestation intégrés réagissent en intégrant les métriques d'observance des capteurs dans les tableaux de bord qualité utilisés pour les calculs de bonus. Cette liaison administrative signifie que les équipes d'approvisionnement évaluent désormais les dispositifs non seulement sur le prix d'affichage mais aussi sur le taux de lecture démontré et la précision des alertes. Au fil du temps, les fournisseurs qui peuvent prouver des économies en aval sont susceptibles de gagner le statut de fournisseur privilégié, câblant efficacement la demande dans les flux de paiement par capitation.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts associés élevés | −15.9 % | Zones rurales et urbaines à faible revenu | Court terme (≤ 2 ans) |

| Limitations de couverture d'assurance | −11.2 % | Sud et régions rurales | Moyen terme (2-4 ans) |

| Pression de durabilité sur les stylos à usage unique | −4.8 % | États côtiers avec mandats verts | Long terme (≥ 4 ans) |

| Exigences réglementaires strictes | −8.0 % | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts associés élevés

Le coût reste le plus grand frein à la pénétration technologique. Une analyse de réclamations 2024 a rapporté que les patients remplissant des prescriptions CGM dans les pharmacies de détail ont encouru 53 % de coûts médicaux annuels plus élevés que ceux utilisant les canaux d'équipement médical durable [4]Jason C. Allaire, "Exploring the Impact of Device Sourcing on Real-World Adherence and Cost Implications of Continuous Glucose Monitoring in Patients With Diabetes: Retrospective Claims Analysis," JMIR Diabetes, diabetes.jmir.org. Même avec une couverture supplémentaire, la co-assurance Medicare typique de 20 % peut dissuader les seniors contraints par le budget. La sensibilité aux prix oriente ainsi l'adoption vers les utilisateurs à revenus plus élevés, élargissant les disparités de contrôle glycémique.

Limitations de couverture d'assurance

Les payeurs commerciaux continuent d'appliquer des obstacles d'autorisation préalable qui diffèrent matériellement des règles fédérales, confondant les prescripteurs et ralentissant l'intégration. Les formulaires peuvent changer avec peu de préavis, comme illustré par la suppression d'un dispositif de perfusion jetable d'un gestionnaire majeur de bénéfices de pharmacie en faveur d'un système patch rival. Ces gyrations forcent les cliniciens à maîtriser plusieurs portails de commande et parfois à changer les patients vers une marque alternative en mi-thérapie, introduisant un risque d'observance. Le fardeau administratif décourage également les petites pratiques d'initier des discussions technologiques, plafonnant indirectement l'adoption en dehors des centres majeurs d'endocrinologie.

Analyse par segment

Par type de dispositif : les dispositifs de surveillance mènent la révolution technologique

Les dispositifs de surveillance représentent 58,12 % de la part du marché des dispositifs pour diabétiques aux États-Unis en 2024, créant le plus grand bloc de revenus dans la taxonomie des produits. Les systèmes de surveillance continue du glucose affichent un TCAC prévu de 7,82 % de 2025 à 2030, nettement plus rapide que la moyenne sectorielle, et cet écart implique un changement de mix progressif vers des consommables à marge plus élevée. De nombreux fournisseurs regroupent désormais des kits de démarrage avec des applications smartphone qui génèrent automatiquement des graphiques de temps dans la plage, réduisant le besoin de carnets manuels et stimulant la valeur perçue. Parce que les données CGM fournissent des insights exploitables toutes les cinq minutes, les cliniciens sont de plus en plus à l'aise pour titrer la thérapie basée sur les tendances plutôt que sur les valeurs isolées de tests au doigt, renforçant l'indispensabilité du dispositif. Un débordement notable est le rétrécissement du marché des bandes SMBG, car les patients qui transitionnent reviennent rarement, ce qui accélère la cannibalisation des revenus pour les entreprises encore lourdement exposées aux compteurs hérités.

L'autorisation 2024 de la FDA d'un biocapteur en vente libre spécifiquement destiné aux non-utilisateurs d'insuline a effectivement élargi le bassin adressable de dizaines de millions d'adultes, même si la monétisation à court terme repose sur les achats payants. Les pilotes commerciaux précoces révèlent que le personnel des pharmacies de détail peut compléter l'intégration en moins de 10 minutes, suggérant un modèle point de vente évolutif qui diffère nettement des flux de travail basés sur les prescriptions. Le mouvement a également introduit les acteurs de l'électronique grand public dans la conversation, car les lignes de tendance du glucose s'intègrent naturellement dans les tableaux de bord de bien-être plus larges. D'un point de vue concurrentiel, les géants de la surveillance font face au dilemme stratégique d'équilibrer les revendications médicales avec la marque lifestyle, car sur-médicaliser le message peut amortir l'attrait du marché de masse.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de patient : le diabète de type 2 domine le volume du marché

Les patients de type 2 représentent 92,14 % de la taille du marché des dispositifs pour diabétiques aux États-Unis en 2024, et leurs nombres purs assurent qu'ils stimulent la croissance absolue des unités même si les dépenses par habitant traînent derrière les cohortes de type 1. Le feu vert réglementaire 2024 pour un algorithme de dosage automatisé d'insuline adapté aux adultes avec diabète de type 2 signale un point tournant dans la parité technologique entre les groupes de patients. Alors que les payeurs étudient les premières données du monde réel montrant moins de visites d'urgence, les politiques de couverture devraient s'élargir, érodant davantage les écarts d'accès historiques. Parce que l'apparition du type 2 survient souvent plus tard dans la vie, les priorités de conception des dispositifs incluent des interfaces simplifiées et un faible entretien, facteurs qui favorisent les pompes de style patch sur les systèmes à tubes.

Les patients de type 1, représentant 8 % du volume, maintiennent un TCAC prévu plus élevé de 6,92 % parce qu'ils adoptent plusieurs classes de dispositifs en tandem et remplacent le matériel plus rapidement à mesure que le firmware progresse. Près de huit personnes sur dix avec diabète de type 1 combinent déjà CGM avec la thérapie par pompe, créant un environnement où l'innovation logicielle incrémentale peut débloquer des gains cliniques mesurables. Cette cohorte génère également des ensembles de données denses qui attirent l'examen académique, en faisant des candidats privilégiés pour les études premier-chez-l'homme du dosage algorithmique. Les retombées de connaissance des essais de type 1 informent souvent les protocoles de phase ultérieure pour les utilisateurs de type 2, positionnant efficacement ce segment plus petit comme terrain d'épreuve pour les produits de prochaine génération.

Utilisateur final : les environnements de soins à domicile stimulent l'innovation des dispositifs

Les environnements domestiques ont capturé 67,34 % de la part du marché des dispositifs pour diabétiques aux États-Unis en 2024, reflétant un mouvement culturel vers l'autogestion soutenue par la télésanté. L'initiative ' Health Care at Home ' de la FDA a formellement reconnu les espaces résidentiels comme sites de soins légitimes, ce qui a accéléré les programmes d'intégration à distance gérés par les fabricants de dispositifs. Parce que les utilisateurs à domicile interagissent avec les dispositifs des dizaines de fois par jour, les raffinements d'expérience utilisateur peuvent influencer les décisions d'achat plus que les spécifications techniques. Les fabricants investissent désormais dans l'emballage de style consommateur et les tutoriels mobiles intuitifs, une stratégie qui non seulement réduit les coûts du service d'assistance mais approfondit également l'affinité de marque.

Les hôpitaux et cliniques spécialisées détiennent une part plus petite mais s'étendent à un TCAC de 7,32, alimentés par une intégration plus serrée des flux CGM dans les dossiers de santé électroniques. Les équipes d'hospitalisation peuvent désormais accéder aux données de tendance dans le même tableau de bord qui suit les panels rénaux, permettant des ajustements de dosage en temps réel pendant les admissions aiguës. Cette interopérabilité réduit les jours-lits et ouvre de nouveaux codes de facturation pour l'interprétation professionnelle CGM, encourageant les administrateurs à stocker des capteurs dans les services généraux. Au fil du temps, l'exposition en hospitalisation stimule l'adoption en ambulatoire, parce que les patients sortis avec un dispositif sont statistiquement plus susceptibles de renouveler les capteurs par leur médecin de soins primaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Canal de distribution : le e-commerce perturbe les modèles traditionnels

Les pharmacies de détail maintiennent 61,11 % du canal de distribution, sous-tendu par les règles de plan d'assurance qui dirigent l'équipement durable par les points de vente locaux. Pourtant le e-commerce, projeté pour avancer à 7,8 % TCAC, redessine silencieusement les attentes clients autour de la commodité et de la transparence des prix. Les modèles d'abonnement qui expédient automatiquement les capteurs avant épuisement minimisent les lacunes de couverture et améliorent les métriques d'observance valorisées par les payeurs. En comparant la cadence de renouvellement entre les canaux, les fournisseurs observent que la livraison porte-à-porte corrèle souvent avec un usage plus régulier, probablement parce que les ruptures de stock sont moins fréquentes.

Les pharmacies hospitalières servent principalement les besoins péri-sortie mais fournissent un point de contact crucial pour les régimes complexes qui nécessitent une formation infirmière avant l'usage domestique. L'analyse de réclamations a montré une observance de six mois plus élevée parmi les patients dont la première boîte provient d'un fournisseur d'équipement médical durable plutôt que d'un comptoir de détail. L'inférence est que le coaching structuré au retrait influence le comportement à long terme, suggérant que les fabricants pourraient stimuler la rétention en intégrant des éducateurs certifiés dans les flux de travail d'exécution. Alors que les tableaux de bord des payeurs récompensent de plus en plus l'utilisation soutenue, la sélection de canal pourrait évoluer en une décision clinique autant que logistique.

Analyse géographique

Le Nord-Est commande une part démesurée des ventes de technologie avancée, soutenu par une couverture d'assurance supérieure et une forte densité de fellows en endocrinologie. Les réseaux de prestation intégrés ici poursuivent des contrats agressifs basés sur la valeur, en faisant des adopteurs précoces de kits de surveillance à distance qui promettent moins de réadmissions. Parce que les centres académiques agissent fréquemment comme sites d'essai pivots, les nouveaux produits reçoivent souvent leur première validation du monde réel dans cette région, accélérant la diffusion locale. Les revenus médians plus élevés signifient également que la co-assurance fait rarement stagner l'adoption, se traduisant par une pénétration robuste du marché des dispositifs pour diabétiques aux États-Unis parmi les populations de type 1 et de type 2 traités intensivement. Un dividende observable est que les payeurs régionaux rassemblent des données de capteur étendues, permettant une modélisation actuarielle granulaire qui guide la conception future des bénéfices.

Le Midwest reflète l'enthousiasme technologique du Nord-Est dans ses couloirs urbains mais fait face à des zones de chalandise rurales plus larges qui étirent la capacité des prestataires. Les subventions d'infrastructure de télésanté financées par le fédéral ont aidé à combler certaines lacunes en permettant la formation virtuelle de pompe à travers les frontières d'État. Parce que les modèles de travail agricole stressent différemment les dispositifs sur le corps, les fournisseurs ont commencé à tester des boîtiers renforcés qui résistent aux vibrations mécaniques et à l'exposition au froid, alimentant l'innovation de retour dans les lignes de produits nationales. Le mélange de thérapie avancée dans les villes et de compteurs de base dans les villes rurales suggère que la croissance des unités peut rester forte même sans saturation technologique uniforme, car chaque sous-région gravit sa propre courbe d'adoption. Cette diversité inocule également les fabricants contre les chocs de remboursement localisés.

Le Sud porte la plus haute prévalence nationale de diabète mais traîne dans la pénétration des dispositifs premium, en partie due aux taux d'assurance privée plus faibles. Les départements de santé publique réagissent en partenariat avec les cliniques communautaires pour distribuer des kits CGM de démarrage, pariant que l'engagement incitera l'adoption de programmes de lifestyle qui ralentissent la progression de la maladie. Les preuves précoces indiquent qu'une fois la familiarité de base atteinte, la demande pour les capteurs de suivi augmente, suggérant une volonté latente contrainte largement par l'abordabilité. Les entreprises de dispositifs pilotent donc des prix étagés et des modèles de subvention, qui pourraient débloquer le volume et simultanément tester des approches évolutives pour d'autres marchés à faible revenu. Ces expériences informent les stratégies nationales pour équilibrer l'optimisation des revenus avec les impératifs d'accès.

Paysage concurrentiel

L'industrie des dispositifs pour diabétiques aux États-Unis reste concentrée, avec les cinq premiers fabricants contrôlant environ 70 % des revenus. Les fossés concurrentiels sont de plus en plus définis par les plateformes cloud qui intègrent surveillance, dosage et analyses plutôt que par le matériel seul. Un partenariat très médiatisé annoncé en août 2024 entre deux leaders du marché lie un capteur de glucose flash populaire à un portefeuille de pompe établi, signalant que les entreprises voient l'étendue de l'écosystème comme décisive. De telles alliances rationalisent également les soumissions réglementaires en partageant les preuves d'interopérabilité, raccourcissant le temps de mise sur le marché pour les offres combinées. Du point de vue du payeur, les solutions intégrées promettent un contrôle glycémique plus serré, incitant les comités de formulaire à favoriser les suites sur les composants autonomes.

Les acteurs plus petits trouvent encore des ouvertures en ciblant des segments de niche ou en offrant des superpositions logicielles en marque blanche compatibles avec plusieurs capteurs. Par exemple, l'algorithme de journalisation alimentaire d'une start-up exploite la reconnaissance par caméra pour suggérer des micro-bolus d'insuline, boulonnant efficacement l'assistance cognitive sur n'importe quel stylo compatible Bluetooth. Si une telle innovation modulaire continue, les titulaires peuvent avoir besoin d'ouvrir plus largement leurs interfaces de programmation d'application, de peur de céder la primauté de l'interface utilisateur aux entrants logiciels uniquement. La tension entre écosystèmes fermés et ouverts façonne donc à la fois les pipelines d'acquisition et les flux de financement de capital-risque. Parce que l'interopérabilité s'aligne également avec les orientations fédérales émergentes sur les données de dispositif médical, les entreprises qui embrassent les standards ouverts pourraient voir des voies réglementaires plus fluides.

Leaders de l'industrie des dispositifs pour diabétiques aux États-Unis

-

Abbott

-

Dexcom

-

Becton Dickinson

-

Medtronic

-

F. Hoffmann-La Roche AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : Dexcom a lancé une plateforme d'IA générative sur Google Cloud's Vertex AI et les modèles Gemini. Le système analyse les tendances individuelles de glucose, d'activité et de sommeil pour fournir des incitations personnalisées qui encouragent les ajustements de lifestyle en temps réel.

- Novembre 2024 : Medtronic a reçu l'autorisation FDA pour une application InPen mise à jour avec détection de dose de repas manqué. La mise à niveau ouvre la voie à un système Smart MDI qui se synchronise avec le Simplera CGM pour la visualisation unifiée des données.

- Août 2024 : La FDA a autorisé l'algorithme SmartAdjust d'Insulet pour les adultes avec diabète de type 2, marquant la première solution de dosage automatisé d'insuline approuvée pour cette population.

Portée du rapport sur le marché des dispositifs pour diabétiques aux États-Unis

Les patients diabétiques peuvent surveiller et contrôler leur taux de glucose sanguin à l'aide de dispositifs pour diabétiques. La santé des patients diabétiques peut être considérablement améliorée en utilisant des dispositifs pour diabétiques. Le marché des dispositifs pour diabétiques aux États-Unis est segmenté en dispositifs de gestion et dispositifs de surveillance. Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Autosurveillance glycémique (SMBG) | Glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose (CGM) | Capteurs | |

| Durables (transmetteurs et lecteurs) | ||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe |

| Réservoir | ||

| Kit de perfusion | ||

| Stylos à insuline | Stylos jetables | |

| Cartouches pour stylos réutilisables | ||

| Seringues à insuline | ||

| Injecteurs à jet | ||

| Diabète de type 1 |

| Diabète de type 2 |

| Environnements de soins à domicile |

| Hôpitaux et cliniques spécialisées |

| Autres |

| Pharmacies hospitalières |

| Pharmacies de détail |

| E-commerce |

| Nord-Est |

| Midwest |

| Sud |

| Ouest |

| Par type de dispositif | Dispositifs de surveillance | Autosurveillance glycémique (SMBG) | Glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose (CGM) | Capteurs | ||

| Durables (transmetteurs et lecteurs) | |||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe | |

| Réservoir | |||

| Kit de perfusion | |||

| Stylos à insuline | Stylos jetables | ||

| Cartouches pour stylos réutilisables | |||

| Seringues à insuline | |||

| Injecteurs à jet | |||

| Par type de patient | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Par utilisateur final | Environnements de soins à domicile | ||

| Hôpitaux et cliniques spécialisées | |||

| Autres | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| E-commerce | |||

| Par région américaine | Nord-Est | ||

| Midwest | |||

| Sud | |||

| Ouest | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché des dispositifs pour diabétiques aux États-Unis ?

La taille du marché des dispositifs pour diabétiques aux États-Unis devrait atteindre 26,74 milliards USD en 2025 et croître à un TCAC de 6,27 % pour atteindre 36,24 milliards USD d'ici 2030.

Quelle catégorie de produit détient la plus grande part du marché des dispositifs pour diabétiques aux États-Unis ?

Les dispositifs de surveillance, menés par les systèmes de surveillance continue du glucose, commandent environ 58 % de part des revenus.

Qui sont les acteurs clés du marché des dispositifs pour diabétiques aux États-Unis ?

Abbott, Dexcom, Becton Dickinson, Medtronic et F. Hoffmann-La Roche AG sont les principales entreprises opérant sur le marché des dispositifs pour diabétiques aux États-Unis.

Quels facteurs régionaux façonnent la demande pour la technologie diabétique aux États-Unis ?

Le Nord-Est bénéficie d'une couverture d'assurance plus élevée et de centres académiques, tandis que le Sud fait face à des défis d'abordabilité malgré une prévalence plus élevée du diabète, menant à des taux d'adoption variables à travers les régions.

Dernière mise à jour de la page le: