Taille et part du marché indien des dispositifs diabétiques

Analyse du marché indien des dispositifs diabétiques par Mordor Intelligence

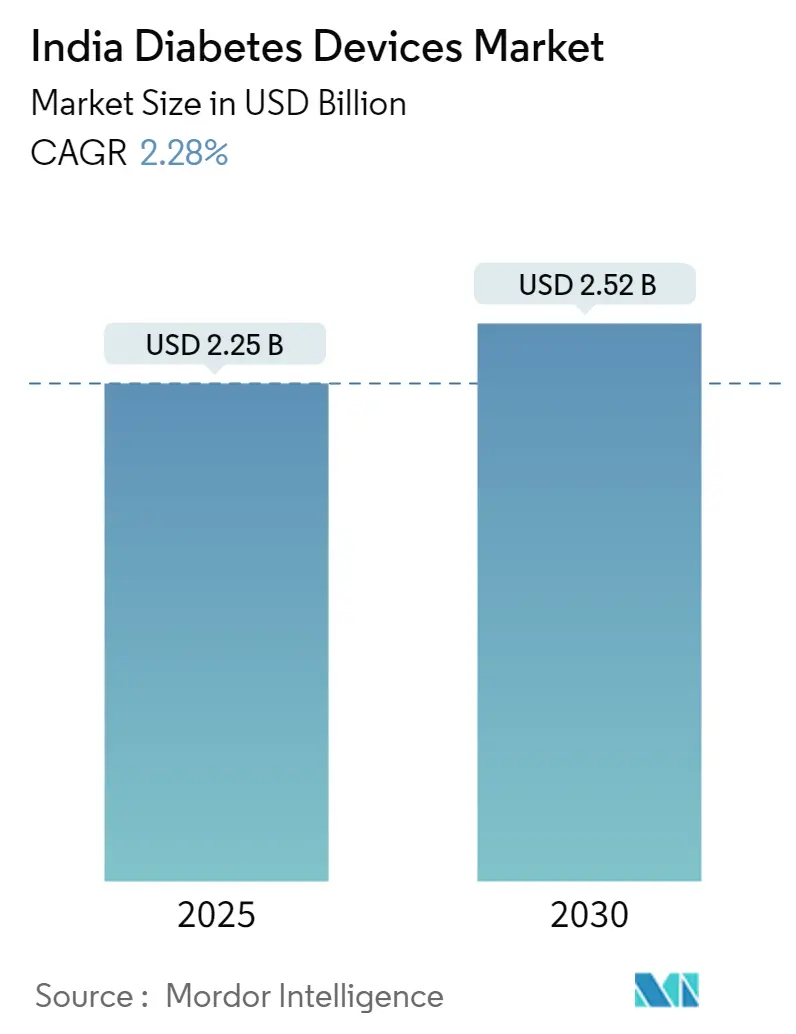

Le marché indien des dispositifs diabétiques est valorisé à 2,25 milliards USD en 2025 et devrait atteindre 2,52 milliards USD d'ici 2030, s'étendant avec un TCAC de 2,28%. Les changements structurels façonnant le marché indien des dispositifs diabétiques incluent le système d'incitation liée à la production (PLI) du gouvernement qui a approuvé 19 projets green-field couvrant 44 catégories de dispositifs précédemment importés. L'adoption de la santé numérique augmente, avec plus de 400 000 patients utilisant des plateformes comme Apollo Sugar pour la surveillance à distance. Les programmes pilotes de remboursement de la surveillance continue de la glycémie (CGM) sous les régimes publics, l'expansion des programmes dirigés par les pharmacies, et les avantages numériques financés par les employeurs élargissent l'accès, même si la TVA élevée sur les consommables et la logistique de chaîne froide inégale freinent la croissance. Les entreprises multinationales et nationales rivalisent pour localiser la fabrication, intégrer des solutions connectées, et sécuriser des empreintes de distribution qui atteignent les villes de niveau 2/3.

Principaux points à retenir du rapport

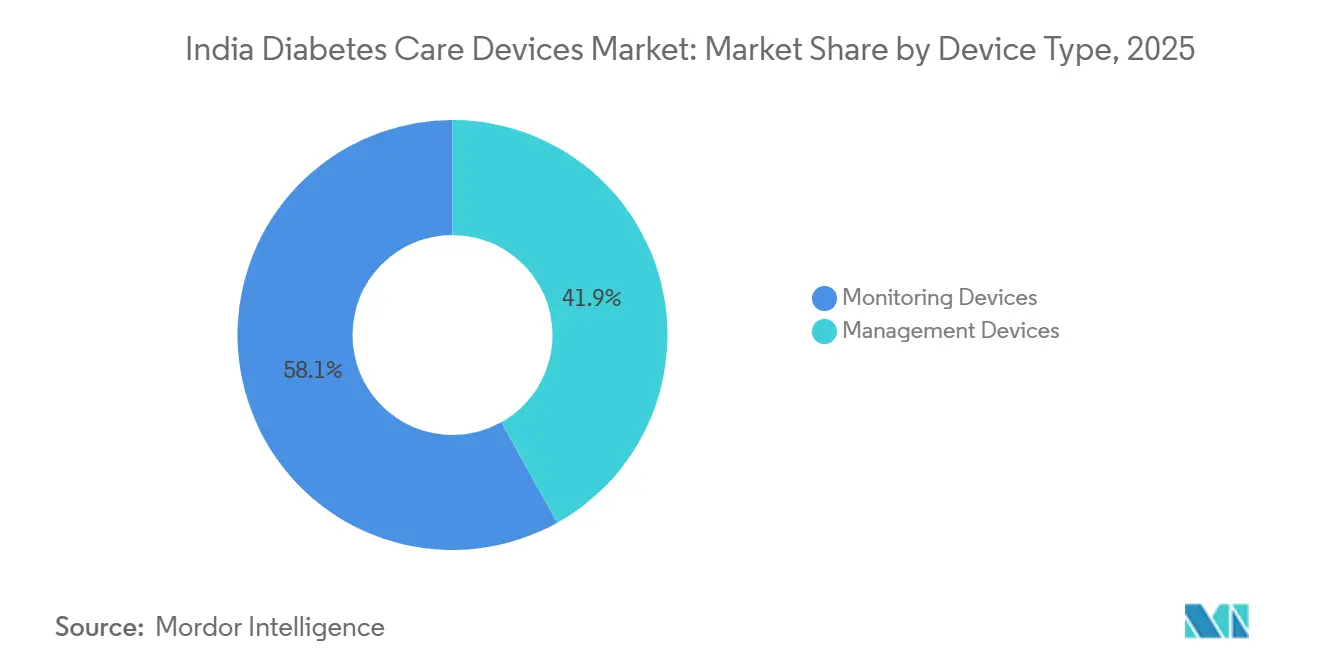

- Par type de dispositif, les dispositifs de surveillance ont dominé avec 58,12% de part de revenus du marché indien des dispositifs diabétiques en 2024, tandis que les dispositifs de gestion devraient croître le plus rapidement avec un TCAC de 3,54% jusqu'en 2030.

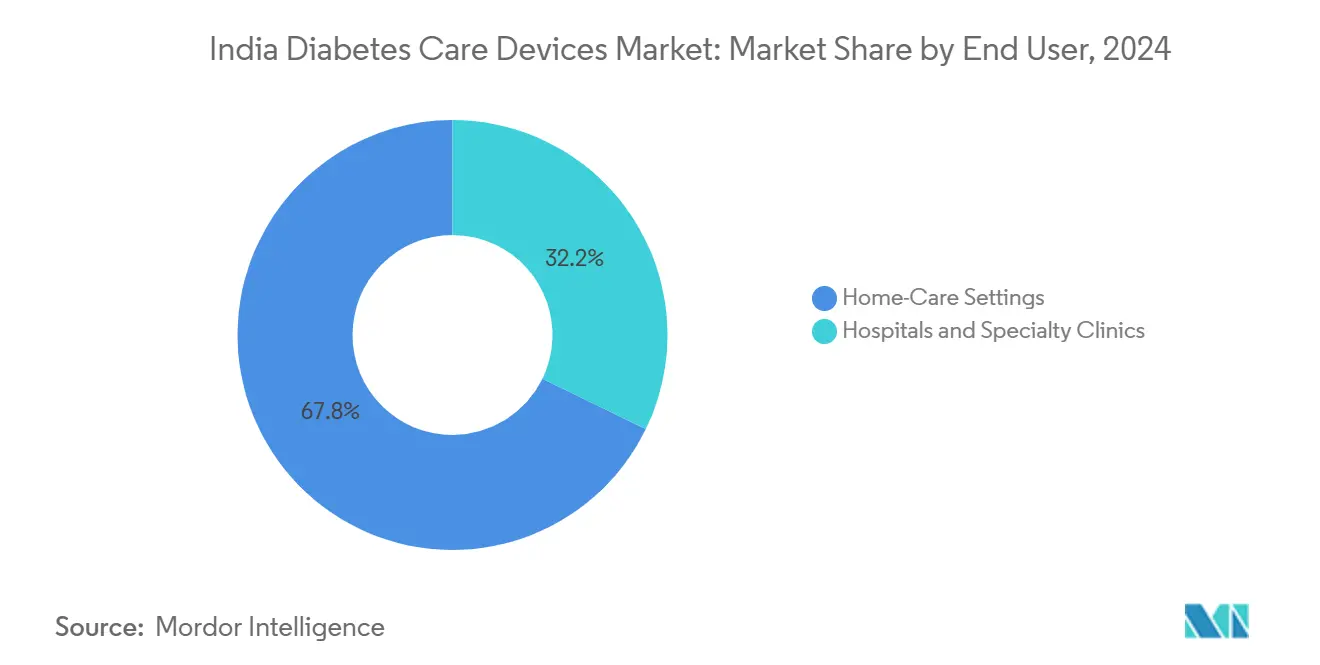

- Par utilisateur final, les soins à domicile représentaient 67,85% de la part du marché indien des dispositifs diabétiques en 2024 ; les hôpitaux et cliniques spécialisées progressent avec un TCAC de 4,12% jusqu'en 2030.

- Par type de patient, le diabète de type 2 commandait 92,14% de part de la taille du marché indien des dispositifs diabétiques en 2024 et devrait s'étendre avec un TCAC de 3,89% jusqu'en 2030.

- Par canal de vente, la vente au détail en pharmacie contrôlait 68,19% des revenus en 2024, tandis que les plateformes de commerce électronique et de direct-au-consommateur progressent avec un TCAC de 4,25%.

Tendances et aperçus du marché indien des dispositifs diabétiques

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante de l'obésité chez les jeunes augmentant l'apparition précoce du diabète | +0.8% | National, avec un impact plus élevé dans les métropoles urbaines | Moyen terme (2-4 ans) |

| Élargissement du remboursement public pour les capteurs CGM | +0.4% | National, avec des gains précoces dans les villes de niveau 1 | Long terme (≥ 4 ans) |

| Prévalence croissante et apparition précoce du diabète de type 2 | +0.6% | National, avec une accélération rurale | Long terme (≥ 4 ans) |

| Programmes de gestion du diabète dirigés par les pharmacies | +0.3% | National, avec un focus sur les villes de niveau 2/3 | Moyen terme (2-4 ans) |

| Système PLI gouvernemental pour la production locale de dispositifs | +0.5% | National, avec une concentration dans les centres de fabrication | Long terme (≥ 4 ans) |

| Plateformes d'avantages technologiques de santé financées par les employeurs | +0.2% | Métropoles urbaines et centres d'entreprises | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de l'obésité chez les jeunes augmentant l'apparition précoce du diabète

Les enquêtes gouvernementales montrent que 24% des femmes et 23% des hommes âgés de 15-49 ans sont en surpoids ou obèses, accélérant l'apparition du diabète et déplaçant la demande de dispositifs vers la surveillance centrée sur la technologie. Les jeunes patients adoptent plus facilement les CGM que les glucomètres à piqûre du doigt, stimulant une adoption rapide dans les métropoles urbaines. Les plateformes numériques rapportent un engagement élevé des utilisateurs de moins de 35 ans, et les cliniciens recommandent de plus en plus la surveillance continue plus tôt dans l'évolution de la maladie. Les modes de vie urbains croissants qui favorisent le syndrome métabolique élargissent le marché adressable pour les dispositifs avancés et stimulent les fabricants à lancer des gammes de produits orientées vers les jeunes.

Élargissement du remboursement public pour les capteurs CGM

Les programmes pilotes sous le Central Government Health Scheme et l'Employee State Insurance Corporation remboursent maintenant les capteurs CGM pour les patients de type 1 et de type 2 dépendants à l'insuline. Les assureurs privés comme ICICI Lombard ont publié des plans diabète incluant la couverture des dispositifs, mais les plafonds de remboursement restent en dessous des prix de détail, limitant l'adoption de masse. Au fil du temps, une couverture plus large devrait stimuler la croissance du volume et encourager les fabricants à localiser la production pour répondre aux prix alignés sur les budgets publics.

Prévalence croissante et apparition précoce du diabète de type 2

Les données de dépistage révèlent que 49,43% des Indiens testés présentent une glycémie anormale, avec 27,18% diabétiques et 22,25% pré-diabétiques. Les villes de niveau 2/3 montrent une prévalence accélérée au milieu de l'urbanisation croissante, incitant les prestataires de soins de santé à introduire des initiatives de dépistage précoce. Les fabricants de dispositifs adaptent leurs portefeuilles pour répondre aux besoins de surveillance à vie à travers des tranches d'âge plus larges, tandis que la thérapeutique numérique combine les données CGM avec le coaching comportemental pour réduire les niveaux d'HbA1c.

Programmes de gestion du diabète dirigés par les pharmacies

Les chaînes de pharmacies, notamment le Super 6 Diabetes Programme d'Apollo 24/7 avec Danone, mélangent ventes de dispositifs, produits nutritionnels, et coaching numérique au niveau communautaire. Les pharmaciens, souvent premiers conseillers de santé dans les villes de niveau 2/3, suivent maintenant une formation pour interpréter les données CGM, guider l'utilisation des dispositifs, et conseiller sur l'adhérence aux médicaments. Les e-pharmacies intègrent les téléconsultations avec la livraison le jour même, renforçant les modèles omnicanaux qui intègrent les dispositifs dans les parcours de soins holistiques.

Système PLI gouvernemental pour la production locale de dispositifs

Le programme PLI a approuvé 32 applications de dispositifs médicaux avec un investissement engagé de 1,23 lakh crore INR, permettant la fabrication domestique de 39 types de dispositifs précédemment importés [1]Press Information Bureau, "PLI Scheme Benefits Medical Device Manufacturing," pib.gov.in. Les centres émergents en Himachal Pradesh et Tamil Nadu attirent des coentreprises associant l'expertise mondiale des capteurs avec l'échelle de fabrication indienne. Des entreprises comme Morepen Labs doublent la capacité annuelle de glucomètres à 5 millions d'unités d'ici l'exercice 2026 tout en canalisant la R&D vers des CGM à coût réduit alignés sur les sensibilités de prix domestiques.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Tranche TVA élevée (12%) sur les consommables de test | -0.3% | National, avec un impact plus élevé sur les segments sensibles au prix | Court terme (≤ 2 ans) |

| Chaîne froide inégale pour les cartouches d'insuline dans les villes de niveau 3 | -0.2% | Villes de niveau 3 et zones rurales | Moyen terme (2-4 ans) |

| Faible sensibilisation à la prescription CGM chez les médecins de première ligne | -0.4% | National, avec un impact aigu dans les villes de niveau 2/3 | Moyen terme (2-4 ans) |

| Préoccupations de confidentialité des données autour des pompes connectées | -0.1% | Métropoles urbaines et démographies expertes en technologie | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Tranche TVA élevée (12%) sur les consommables de test

La TVA de 12% sur les bandelettes de glucomètre gonfle les coûts récurrents pour les testeurs fréquents, entravant l'adhérence chez les patients à faible revenu. Les défenseurs exhortent à la reclassification comme dispositifs essentiels pour obtenir l'exemption fiscale comparable aux médicaments vitaux. La pression sur les prix favorise les modèles d'abonnement de bandelettes groupées des plateformes en ligne qui étalent les paiements dans le temps, mais l'adoption globale dans les zones semi-urbaines reste contrainte

Chaîne froide inégale pour les cartouches d'insuline dans les villes de niveau 3

Les écarts de température pendant le stockage et le transit compromettent la puissance de l'insuline, affaiblissant la confiance dans les systèmes de distribution avancés comme les pompes et stylos intelligents [2]N. Sathish et al., "Digital Health Interventions in Indian Diabetes Care," ncbi.nlm.nih.gov. Les prestataires logistiques investissent dans des chambres froides surveillées et la réfrigération solaire, mais les lacunes de couverture persistent à travers la vaste géographie de l'Inde. Les fabricants offrant des formulations thermo-stables et des alertes de température sur dispositif gagnent un avantage concurrentiel dans les districts mal desservis.

Analyse par segment

Par type de dispositif : Les dispositifs de surveillance dominent malgré la croissance de la gestion

Les dispositifs de surveillance détenaient 58,12% des revenus de 2024, soulignant leur rôle fondamental pour les 77 millions de diabétiques de l'Inde. La taille du marché indien des dispositifs diabétiques pour les produits de surveillance devrait s'étendre avec un TCAC de 2,1% alors que la marchandisation stimule la concurrence par les prix. La surveillance continue de la glycémie dépasse les glucomètres traditionnels dans le portefeuille de surveillance, aidée par les gains de précision des capteurs et l'intégration d'applications mobiles. Pendant ce temps, les dispositifs de gestion-comprenant les pompes à insuline, stylos intelligents, et accessoires de distribution-enregistrent un TCAC de 3,54%. Les hôpitaux implémentant des systèmes en boucle fermée et les plans de santé d'employeurs couvrant les pompes propulsent la croissance du segment. La part du marché indien des dispositifs diabétiques des dispositifs de gestion pourrait donc progresser vers le haut alors que l'accessibilité s'améliore et que le remboursement groupé s'élargit.

Les disparités de prix restent frappantes : le Libre Pro d'Abbott discontinué à 2 000 INR réduisait autrefois les barrières, tandis que les alternatives actuelles dépassent 5 000 INR. Les entrants domestiques explorant les transmetteurs réutilisables et capteurs à bas coût visent à restaurer l'accessibilité. Des études de centres tertiaires révèlent des chutes d'HbA1c de 1,1 point de pourcentage chez les utilisateurs de CGM versus les cohortes de piqûre du doigt. Les preuves soutiennent la défense des cliniciens pour la surveillance continue, élargissant la pénétration à long terme au-delà des niches urbaines aisées.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de patient : La dominance du diabète de type 2 stimule l'évolution du marché

Les patients de type 2 représentent 92,14% des revenus et constituent le groupe à croissance la plus rapide en raison des facteurs de risque liés au mode de vie. La taille du marché indien des dispositifs diabétiques liée aux utilisateurs de type 2 devrait augmenter régulièrement avec un TCAC de 3,89% jusqu'en 2030. Le diagnostic d'apparition précoce modifie le comportement d'achat-les jeunes professionnels exigent des dispositifs connectés qui se synchronisent avec les applications de fitness tandis que les retraités restent avec les glucomètres de base. Les interventions de jumeau numérique délivrées sur des plateformes smartphone aident 89% des utilisateurs de type 2 à atteindre une HbA1c en dessous de 7% dans les études contrôlées.

Les patients de type 1, bien que moins nombreux, restent de gros consommateurs par habitant de pompes, CGM, et stylos patch. L'innovation continue dans les algorithmes en boucle fermée cible d'abord cette cohorte, avec des réductions de coût au fil du temps filtrant dans les indications de type 2. Les catégories de diabète gestationnel et autres spécifiques forment une niche de haute acuité adressée par les modèles de location CGM basés à l'hôpital pendant la grossesse.

Par utilisateur final : Les soins à domicile dominent au milieu de la croissance institutionnelle

Les soins à domicile ont contribué 67,85% des ventes de 2024, reflétant les routines de maladie gérées par le ménage et les soins centrés sur la famille. L'intégration de la télémédecine renforce l'adhérence alors que les cliniciens ajustent à distance la thérapie via les données cloud. Les hôpitaux et cliniques spécialisées, croissant avec un TCAC de 4,12%, investissent dans des tableaux de bord CGM à l'échelle des services et des programmes de location de pompes à insuline. Ces installations pilotent des contrats de partage des risques où les fournisseurs de dispositifs alignent les frais avec les objectifs de résultats glycémiques, un modèle d'achat basé sur la valeur émergent.

Les offres d'équipement-en-tant-que-service abaissent les obstacles de capital pour les hôpitaux publics adoptant les lecteurs CGM en réseau et les logiciels d'analyse. Par conséquent, la demande institutionnelle influence les feuilles de route produit mettant l'accent sur l'interopérabilité avec les dossiers de santé électroniques tout en conservant l'utilisabilité de niveau consommateur pour la continuation à domicile post-sortie.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : Le commerce électronique perturbe la distribution traditionnelle en pharmacie

La vente au détail en pharmacie détient 68,19% de part de marché, soutenue par la confiance, la commodité de renouvellement, et le conseil dirigé par le pharmacien. La taille du marché indien des dispositifs diabétiques transigée via le commerce électronique, cependant, enregistre un TCAC de 4,25% alors que la vitesse de livraison et la tarification transparente attirent les acheteurs avertis en technologie. Tata 1mg et PharmEasy promettent maintenant une livraison de médicaments en 19 minutes dans les métropoles, groupant les capteurs CGM et abonnements de bandelettes dans les plans de fidélité.

La pénétration rurale s'appuie sur des modèles hybrides : les pharmaciens locaux exécutent les commandes le jour même passées sur les portails e-pharmacie, gagnant des commissions tout en assurant le service de dernier kilomètre. Les fabricants s'accommodent en offrant l'enregistrement de garantie numérique et les vidéos tutorielles dans l'application, réduisant le fardeau de service après-vente sur les points de vente physiques.

Analyse géographique

Les métropoles de niveau 1-Mumbai, Delhi NCR, Bengaluru, Chennai-ont absorbé près de 60% des dépenses de 2024 car elles possèdent des centres d'endocrinologie spécialisés, un revenu par habitant plus élevé, et des réseaux de pharmacies denses. Les consommateurs urbains démontrent une adoption précoce des CGM, stylos intelligents, et pompes connectées au cloud, fournissant un terrain fertile pour les lancements de produits.

Les centres de niveau 2 comme Pune, Jaipur, et Coimbatore montrent une croissance supérieure à la moyenne au-dessus de 5% TCAC. Les revenus croissants de la classe moyenne, l'expansion des hôpitaux privés, et les campagnes de dépistage des MNT parrainées par l'État élèvent la sensibilisation, poussant la demande pour les glucomètres à prix moyen et les packs d'abonnement de bandelettes. Les entreprises de dispositifs s'associent avec des distributeurs régionaux pour l'emballage multilingue et les lignes d'assistance gratuites qui résonnent localement.

Les villes de niveau 3 et les ceintures rurales restent sous-pénétrées. Les défis incluent la chaîne froide inégale, la pénurie de médecins, et les dépenses élevées de poche. La sensibilisation innovante-vans de santé mobiles équipés de lecteurs CGM alimentés par batterie et refroidisseurs solaires-démontre le potentiel. Les agents de santé communautaires armés d'applications smartphone guident les patients à travers l'utilisation du compteur, tandis que les plateformes de micro-crédit financent les kits de démarrage sur des versements de 12 mois.

À travers les géographies, le marché indien des dispositifs diabétiques voit les ponts numériques rétrécir les écarts d'accès. Les sessions de télé-endocrinologie originaires des centres métropolitains gèrent les patients complexes dans les districts éloignés, déclenchant l'expédition par courrier des capteurs CGM dans les 48 heures. Les trajectoires de croissance reflètent donc la numérisation plus large des soins de santé qui équilibre la sophistication urbaine avec l'inclusion rurale.

Paysage concurrentiel

La concurrence est modérément concentrée : les cinq plus grands acteurs contrôlaient environ 45% des revenus de 2024. Abbott mène les capteurs CGM ; Medtronic domine les pompes ; Dexcom se concentre sur les portables haute précision ; LifeScan excelle dans les bandelettes ; Morepen Labs ancre les glucomètres de segment valeur. Les entrants domestiques gagnent de plus en plus les appels d'offres gouvernementaux en respectant les seuils de localisation Make-in-India.

Les mouvements stratégiques illustrent la convergence du matériel, logiciel, et services. Abbott et Medtronic ont formé un partenariat mondial intégrant le capteur Libre avec la pompe MiniMed pour la thérapie hybride en boucle fermée, ciblant la sortie indienne une fois les essais cliniques locaux conclus [3]Abbott Laboratories, "Real-World Evidence on Libre Sensor," abbott.com. Morepen Labs double la capacité à 5 millions de compteurs annuellement et co-développe des CGM abordables avec l'entreprise de capteurs coréenne i-SENS. La startup numérique BeatO a acquis Novique Health en mars 2024, ajoutant la stratification des risques basée sur l'IA à son écosystème d'application.

La différenciation concurrentielle tourne autour de la tarification, précision, et profondeur de l'écosystème. Les acteurs adressant les coûts de consommables amplifiés par la TVA via des groupes d'abonnement ou des alliances de remboursement avec les portefeuilles de paiement gagnent des parts chez les utilisateurs sensibles au prix. Les entreprises sécurisant les approbations CDSCO rapidement à travers le National Single Window System jouissent également d'un avantage de temps de mise sur le marché alors que les standards réglementaires se resserrent.

Leaders de l'industrie indienne des dispositifs diabétiques

-

Medtronics

-

Becton Dickinson

-

Roche

-

Dexcom

-

Abbott

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Décembre 2024 : Cipla a confirmé ses plans de lancement d'Afrezza insuline inhalable en 2025, apportant le dosage sans aiguille aux diabétiques indiens.

- Novembre 2023 : Terumo India a introduit une ligne de seringues à insuline stériles conçues pour les injections fréquentes, mettant l'accent sur le confort ergonomique.

- Mars 2022 : Medtronic India a lancé la pompe en boucle fermée MiniMed 780G pour les patients de type 1 âgés de 7-80 ans.

Portée du rapport du marché indien des dispositifs diabétiques

Les dispositifs diabétiques aident à surveiller et gérer les niveaux de glucose sanguin. Les patients diabétiques utilisant des dispositifs diabétiques peuvent considérablement améliorer leur santé. Le marché indien des dispositifs de traitement du diabète est segmenté en dispositifs de surveillance et dispositifs de gestion. Le rapport présente la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Auto-surveillance de la glycémie (SMBG) | Glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue de la glycémie (CGM) | Capteurs | |

| Durables (transmetteurs/récepteurs) | ||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe |

| Réservoir de pompe | ||

| Kit de perfusion | ||

| Seringues à insuline | ||

| Cartouches d'insuline | ||

| Stylos jetables | ||

| Diabète de type 1 |

| Diabète de type 2 |

| Diabète gestationnel et autres types spécifiques |

| Hôpitaux et cliniques spécialisées |

| Soins à domicile |

| Vente au détail en pharmacie |

| Commerce électronique et direct-au-consommateur |

| Par type de dispositif (valeur) | Dispositifs de surveillance | Auto-surveillance de la glycémie (SMBG) | Glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue de la glycémie (CGM) | Capteurs | ||

| Durables (transmetteurs/récepteurs) | |||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe | |

| Réservoir de pompe | |||

| Kit de perfusion | |||

| Seringues à insuline | |||

| Cartouches d'insuline | |||

| Stylos jetables | |||

| Par type de patient | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Diabète gestationnel et autres types spécifiques | |||

| Par utilisateur final | Hôpitaux et cliniques spécialisées | ||

| Soins à domicile | |||

| Par canal de vente | Vente au détail en pharmacie | ||

| Commerce électronique et direct-au-consommateur | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché indien des dispositifs diabétiques ?

La taille du marché indien des dispositifs diabétiques devrait atteindre 2,25 milliards USD en 2025 et croître avec un TCAC de 2,28% pour atteindre 2,52 milliards USD d'ici 2030.

Quelle catégorie de dispositifs domine les revenus ?

Les dispositifs de surveillance dominent avec 58,12% de part de revenus en 2024, stimulés par l'adoption généralisée des glucomètres et CGM.

Qui sont les acteurs clés du marché indien des dispositifs diabétiques ?

Medtronics, Becton Dickinson, Roche, Dexcom et Abbott sont les principales entreprises opérant sur le marché indien des dispositifs diabétiques.

À quelle vitesse le segment des dispositifs de gestion croît-il ?

Les dispositifs de gestion, incluant les pompes et stylos intelligents, devraient croître avec un TCAC de 3,54% jusqu'en 2030.

Dernière mise à jour de la page le: