Taille et part du marché de la bière

Analyse du marché de la bière par Mordor Intelligence

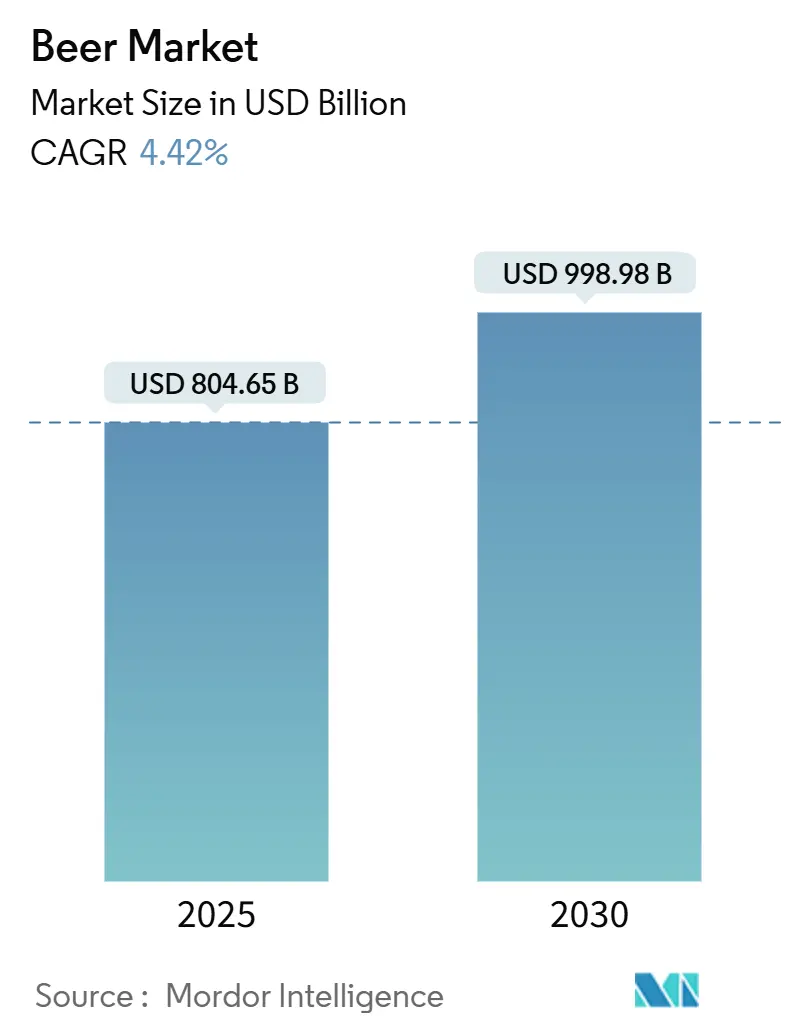

Le marché mondial de la bière est évalué à 804,65 milliards USD en 2025 et devrait atteindre 998,98 milliards USD d'ici 2030, reflétant un TCAC de 4,42 %. La croissance du marché reste constante grâce aux offres de produits premium, au développement de nouveaux produits et au pouvoir d'achat plus élevé des consommateurs, qui compensent la réduction de consommation des consommateurs soucieux de leur santé et les contraintes réglementaires. Les produits lager premium, les alternatives à faible teneur en alcool et les boissons fonctionnelles stimulent l'engagement des consommateurs parmi les jeunes démographies, tandis que les plateformes de commerce numérique améliorent l'accessibilité du marché. L'expansion du marché de la bière est attribuée à la croissance de la population à revenus moyens en Asie-Pacifique, au segment établi de bière artisanale en Europe et à la relance des établissements de restauration en Amérique du Nord. Les participants du marché obtiennent un avantage concurrentiel grâce aux initiatives d'emballage durable et à la digitalisation de la chaîne d'approvisionnement.

Points clés du rapport

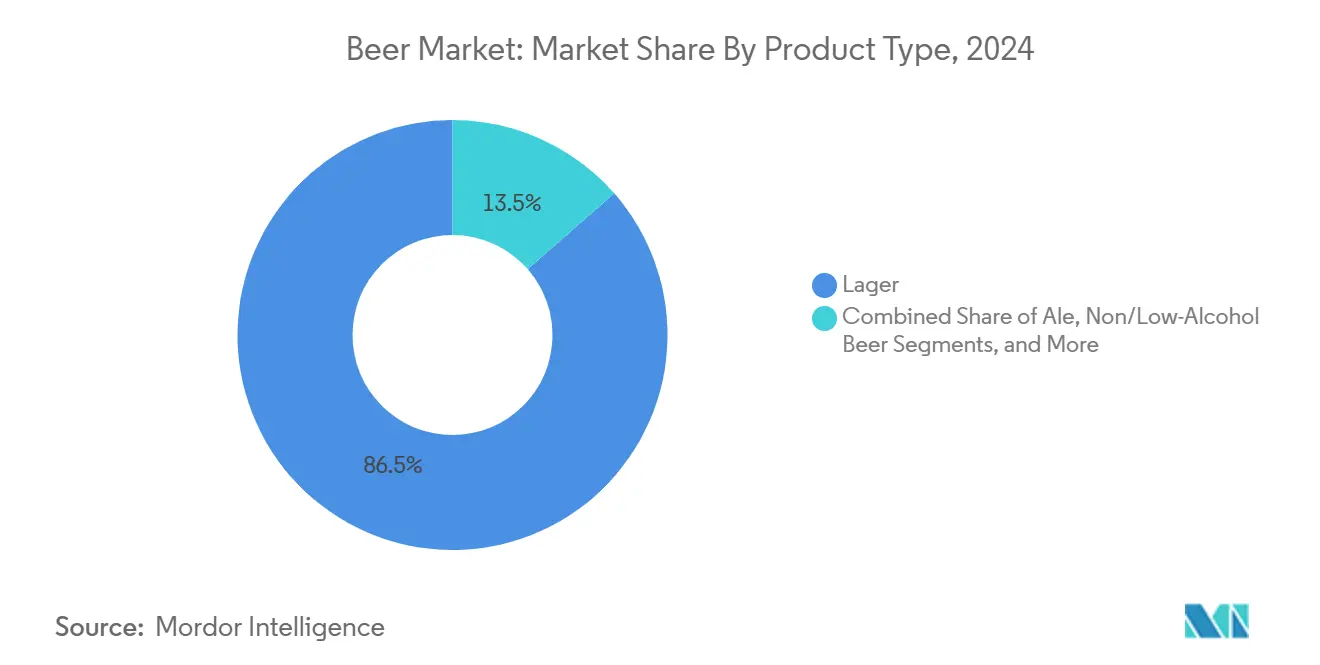

- Par type de produit, la lager a dominé avec 86,46 % de la part du marché de la bière en 2024 ; l'ale devrait s'étendre à un TCAC de 4,85 % jusqu'en 2030.

- Par catégorie, le segment standard détenait 78,46 % du marché de la bière, tandis que le volume de bière premium est positionné pour un TCAC de 4,96 % jusqu'en 2030.

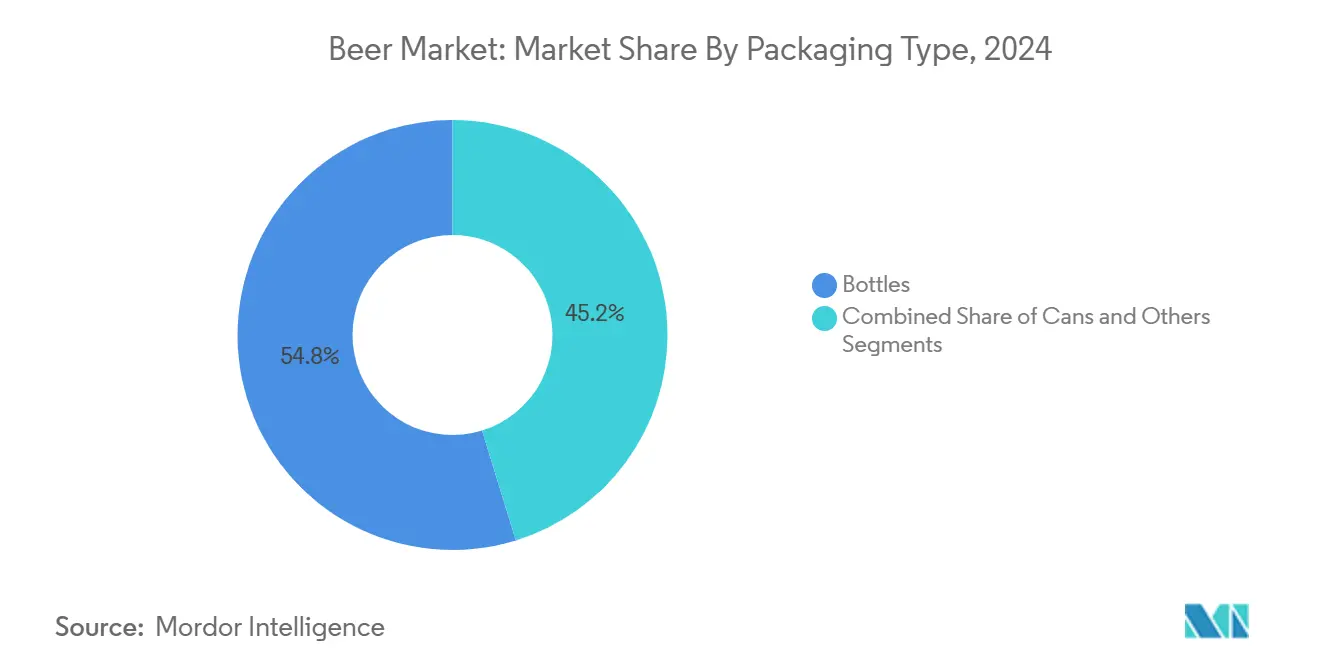

- Par emballage, les bouteilles représentaient 54,77 % du marché en 2024 ; les canettes ont affiché le TCAC le plus rapide de 5,25 % sur la durabilité et la commodité.

- Par canal de distribution, les lieux sur-site ont capturé 55,65 % des revenus en 2024 ; le hors-site croît à un TCAC de 5,53 % alors que les occasions à domicile augmentent.

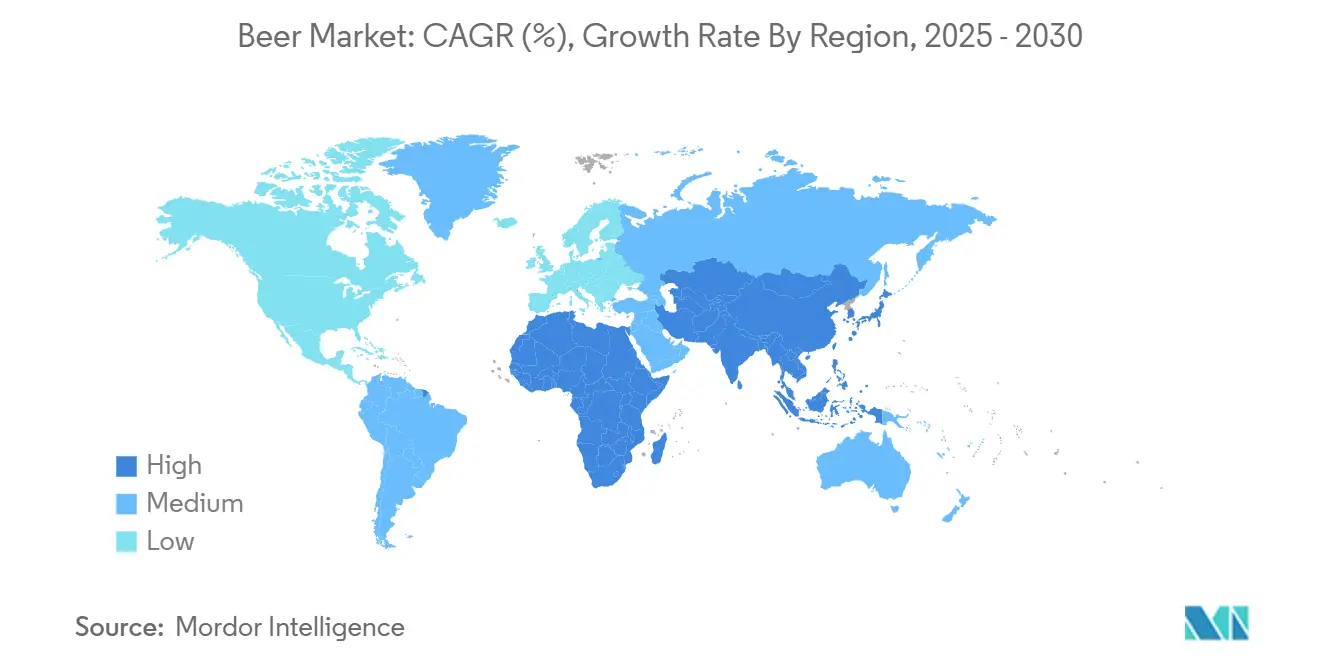

- Par géographie, l'Asie-Pacifique a commandé une part de 28,99 % du marché de la bière en 2024 et reste la région à croissance la plus rapide à 4,63 % de TCAC.

Tendances et perspectives du marché mondial de la bière

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Nombre croissant de brasseries menant à une forte prévalence de bière artisanale | +1.20% | Amérique du Nord, Europe, Australie | Moyen terme (2-4 ans) |

| Impact croissant du tourisme et de l'hôtellerie sur la croissance positive | +0.90% | Mondial, avec accent sur les économies dépendantes du tourisme | Court terme (≤ 2 ans) |

| Innovation produit en termes d'ingrédients et de teneur en alcool | +1.10% | Mondial, avec adoption précoce en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Consommateur soucieux de sa santé accélérant la demande de bière sans gluten | +0.70% | Amérique du Nord, Europe, Australie | Long terme (≥ 4 ans) |

| Focus croissant sur la production de bière durable et éthique | +0.85% | Mondial, avec leadership de l'Europe et de l'Amérique du Nord | Long terme (≥ 4 ans) |

| Évolution technologique de l'industrie brassicole | +0.65% | Mondial, avec adoption précoce dans les marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Nombre croissant de brasseries menant à une forte prévalence de bière artisanale

L'expansion des brasseries artisanales influence les performances du marché, avec plus de 500 brasseries indépendantes opérant à New York. Parallèlement, la nouvelle législation mise en œuvre en avril 2025 a diminué les dépenses réglementaires de 30 % et optimisé les procédures de licence, facilitant ainsi le développement de la bière artisanale. De plus, le segment de la bière artisanale maintient sa part de marché grâce aux réseaux de chaîne d'approvisionnement régionaux et à la pénétration du marché local, les brasseries mettant en œuvre des expériences directes au consommateur pour établir une différenciation concurrentielle. Ce développement du marché a amélioré la diversification des produits, offrant aux consommateurs des profils de saveurs alternatifs et des méthodes de production qui s'alignent sur les modèles de consommation changeants dans un marché historiquement consolidé par les grands fabricants.

De plus, les préférences des consommateurs dans le segment de la bière montrent un changement significatif, car les consommateurs millennials et de la génération Z recherchent divers styles de bière, y compris les India Pale Ales (IPAs), les bières de blé, les stouts et les variétés saisonnières infusées aux fruits. Cela représente une transition des lagers traditionnelles vers les options de bière artisanale. Par exemple, les variantes de bière de blé et IPA de Bira 91, ainsi que le Stout de Simba, démontrent l'évolution du marché vers des profils de saveurs diversifiés. Les microbrasseries, y compris Arbor Brewing Company à Bengaluru et Gateway Brewing Co. à Mumbai, produisent des bières saisonnières en petits lots qui incorporent des ingrédients locaux tels que la mangue, le kokum et les épices. Cette innovation produit s'aligne sur les préférences des jeunes consommateurs indiens pour les offres de bière artisanale.

Impact croissant du tourisme et de l'hôtellerie sur la croissance positive

La reprise des secteurs du tourisme et de l'hôtellerie augmente la croissance du marché de la bière, principalement dans le segment sur-site. En Asie, Hong Kong, Singapour, la Thaïlande et le Vietnam présentent une consommation d'alcool sur-site substantielle. La bière détient la dominance du marché au Vietnam (91 % de la consommation) et en Thaïlande (73 %). Le canal sur-site montre une expansion dans les alternatives prêtes à boire, selon Bistro Chat en 2023. De plus, le tourisme contribue aux ventes de bière à travers les canaux sur-site (bars, restaurants, hôtels et centres de villégiature) et les canaux hors-site (boutiques hors taxes, supermarchés et magasins de détail). Les festivals de bière, les lieux de divertissement et les événements culturels améliorent davantage la distribution de bière à travers ces canaux.

De plus, le tourisme de la bière contribue à la croissance du marché car les consommateurs augmentent leur participation aux visites de brasseries artisanales, aux tours d'installations de production et aux événements de l'industrie. Ce segment renforce les marchés régionaux de la bière grâce à l'augmentation des dépenses des visiteurs domestiques et internationaux. L'expansion du tourisme de la bière génère des revenus pour les brasseries à petite échelle et augmente la valeur marchande des offres de destination. La Belgique illustre ce développement du marché, avec des installations de fabrication à Bruges et Bruxelles enregistrant des nombres de visiteurs significatifs lors des tours de brasserie et des événements de l'industrie tels que le Belgian Beer Weekend.

Innovation produit en termes d'ingrédients et de teneur en alcool

Les producteurs de bière élargissent le marché en développant de nouvelles formulations de produits pour répondre aux préférences des consommateurs pour des saveurs diverses et des ingrédients axés sur la santé. Par exemple, en avril 2025, Heineken a introduit Heineken Studio, une plateforme d'innovation présentant des bières expérimentales à production limitée, des formulations de mousse améliorées et des systèmes de distribution programmables qui permettent la personnalisation des boissons. La plateforme a commencé ses opérations en avril 2025 à The Heineken Experience à Amsterdam, ciblant les changements démographiques dans les modèles de consommation d'alcool et l'engagement du marché parmi les jeunes consommateurs.

De plus, les fabricants de bière intègrent des botaniques, des herbes, des épices et des fruits pour répondre à la demande des consommateurs pour des saveurs uniques. Cette stratégie de développement de produits répond à la demande du marché pour des bières plus légères et rafraîchissantes adaptées aux périodes de consommation prolongées. L'incorporation d'ingrédients naturels s'aligne sur les tendances de bien-être tout en livrant des profils de saveurs diversifiés qui répondent aux exigences évolutives des consommateurs. Par exemple, Holidaily Brewing Co. aux États-Unis fabrique des bières saisonnières et à édition limitée sans gluten. Leur Citrus Blonde Ale, incorporant le zeste d'orange et de citron, s'adresse au segment de marché recherchant des profils de saveurs distinctifs.

Consommateur soucieux de sa santé accélérant la demande de bière sans gluten

Le marché de la bière sans gluten démontre une croissance, stimulée par l'augmentation de la sensibilisation des consommateurs à la santé, les exigences alimentaires et la prévalence de la maladie cœliaque. Par exemple, en 2023, les données du Ministero della Salute ont indiqué que 0,45 % de la population italienne avait été diagnostiquée avec la maladie cœliaque. De plus, les grandes brasseries fabriquent des produits qui répondent aux exigences alimentaires spécifiques, telles que les bières sans gluten, faibles en calories et faibles en glucides. Ces produits ciblent les consommateurs suivant des régimes cétogènes, paléo et autres régimes restrictifs. L'expansion de ce segment permet aux brasseurs d'augmenter leur part de marché parmi les consommateurs soucieux de leur santé qui évitaient auparavant la bière en raison de sensibilités au gluten ou de préférences alimentaires.

De plus, les festivals de bière présentant des options sans gluten augmentent la sensibilisation du marché concernant la sensibilité au gluten et la maladie cœliaque. Ces événements fournissent une éducation aux consommateurs sur les implications de santé liées au gluten tout en permettant aux fabricants de présenter leurs produits de bière sans gluten. Les entreprises établissent une présence sur le marché et des relations avec les consommateurs grâce à l'engagement direct lors de ces événements. Les festivals soutiennent l'acceptation du marché des alternatives sans gluten et élargissent l'accessibilité des consommateurs. Par exemple, l'Allemagne a organisé un Oktoberfest sans gluten en octobre 2022, présentant des bières sans gluten de Holidaily Brewing Company.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations gouvernementales strictes | -0.80% | Mondial, avec impact significatif en Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Inclination du consommateur vers les produits sans/faible en alcool | -0.60% | Mondial, avec adoption précoce en Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Inflation des coûts des matières premières et défis de la chaîne d'approvisionnement impactant la production de bière | -0.75% | Mondial, avec intensité variable selon les régions | Moyen terme (2-4 ans) |

| Contraintes religieuses et culturelles affectant la croissance du marché de la bière | -0.50% | Moyen-Orient, Afrique du Nord, parties de l'Asie | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Réglementations gouvernementales strictes

Les réglementations gouvernementales impactent le marché de la bière à travers des restrictions sur la publicité, l'étiquetage, la teneur en alcool et les réseaux de distribution. Ces mesures réglementaires abordent les préoccupations de santé publique liées à la consommation d'alcool, particulièrement concernant la consommation par les mineurs. Par exemple, en janvier 2025, l'Alcohol and Tobacco Tax and Trade Bureau (TTB) a mis en œuvre des amendements réglementaires aux normes d'alcool et de bière pour augmenter la transparence des consommateurs et la sensibilisation à la santé publique. Les réglementations exigent des déclarations ' faits sur l'alcool ' sur les étiquettes, nécessitant que la plupart des boissons maltées, y compris la bière, affichent des informations nutritionnelles. Les étiquettes doivent indiquer la taille de portion, le nombre de portions par contenant, l'alcool en volume (ABV) et les calories par portion. Ces exigences standardisent l'étiquetage de l'alcool avec les réglementations existantes sur les aliments et les boissons non alcoolisées, facilitant la prise de décision éclairée des consommateurs.

De plus, la mise en œuvre d'accises augmentées et d'heures limitées de vente d'alcool diminue l'accessibilité et l'abordabilité de la bière, contraignant la croissance du marché. Par exemple, en Inde, les diverses réglementations au niveau des États sur la publicité et la taxation de l'alcool présentent des défis opérationnels pour les fabricants de bière. Ainsi, les cadres réglementaires diversifiés à travers les régions impactent les capacités opérationnelles des brasseurs, restreignant le développement de produits et la croissance du marché tout en augmentant les dépenses de conformité réglementaire.

Inclination du consommateur vers les produits sans/faible en alcool

La demande croissante pour les alternatives sans alcool et à faible teneur en alcool impacte les performances du marché de la bière, car les volumes de bière traditionnelle diminuent en raison des préférences soucieuses de la santé des consommateurs. L'avis du Surgeon General des États-Unis établissant le lien entre la consommation d'alcool et le cancer a influencé les modèles d'achat, conduisant à la transition vers une consommation modérée. Ce changement du marché crée des défis opérationnels pour les produits de bière conventionnels tout en fournissant des opportunités d'expansion du marché pour les brasseurs à travers le développement de produits sans alcool et à faible teneur en alcool.

De plus, la demande des consommateurs pour des boissons non alcoolisées qui maintiennent la qualité du goût continue d'augmenter. La croissance du marché est stimulée par les tendances de santé et de bien-être, la consommation réduite d'alcool parmi les jeunes démographies et les réglementations strictes de conduite en état d'ivresse. Les fabricants de bière élargissent leurs portefeuilles de produits avec des alternatives à faible teneur en alcool et zéro alcool. Par exemple, Heineken 0.0, qui réplique le profil de goût traditionnel de la marque sans teneur en alcool, a démontré de fortes performances du marché à l'échelle mondiale.

Analyse de segment

Par type de produit : La lager domine, l'ale accélère

La bière lager représente 86,46 % de la part de marché en 2024, attribuée à son attrait de marché de masse et à son profil de saveur standardisé. La position du segment sur le marché est soutenue par l'infrastructure de distribution des brasseries établies et les investissements marketing, particulièrement dans les marchés émergents connaissant une croissance de la consommation de bière. Pendant ce temps, le segment ale devrait enregistrer un TCAC de 4,85 % (2025-2030), soutenu par le développement de produits dans les brasseries artisanales et la demande croissante des consommateurs pour des profils de saveurs diversifiés. Selon la Brewers Association, la World Beer Cup 2025 a démontré ce développement du marché, avec Juicy ou Hazy India Pale Ale (290 entrées) et West Coast-Style India Pale Ale (253 entrées) enregistrant la participation la plus élevée. Le segment de bière non alcoolisée et à faible teneur en alcool démontre une croissance soutenue, Heineken 0.0 maintenant sa position de leader du marché dans la catégorie mondiale de bière non alcoolisée, opérant dans 117 marchés [1]The Heineken Company, "2024 Heineken NV Annual Report," theheinekencompany.com.

Le marché de la bière démontre une diversification des produits en réponse à la demande des consommateurs. Heineken Silver a enregistré une croissance de volume de 34 % en 2024, principalement en Chine et au Vietnam, tandis que Tiger Soju a augmenté sa pénétration du marché. Le segment de bière spécialisée et saisonnière a généré des flux de revenus supplémentaires, comme en témoigne le lancement par Royal Swinkels de 8.6 Cherry et La Trappe Epos en 2024. De plus, la mise en œuvre de la technologie IA dans les opérations de brassage a amélioré l'efficacité de production et le contrôle qualité tout en permettant aux fabricants de développer des profils de saveurs différenciés qui répondent aux préférences des consommateurs pour la variation des produits.

Note: Les parts de segment de tous les segments individuels seront disponibles à l'achat du rapport

Par catégorie : La croissance premium dépasse le volume standard

La bière standard détient 78,46 % de la part de marché en 2024, soutenue par des prix compétitifs et des préférences établies des consommateurs. Le segment premium présente une croissance à 4,96 % de TCAC (2025-2030), reflétant la migration des consommateurs vers des produits de qualité supérieure. Heineken a rapporté une croissance à un seul chiffre moyen dans les volumes de bière premium en 2024, principalement grâce à ses marques Heineken, Birra Moretti et Kingfisher Ultra. De même, Constellation Brands a atteint le leadership du marché en tant que deuxième plus grande compagnie de bière et a sécurisé la part de marché la plus élevée dans le segment premium des États-Unis en 2023.

De plus, le segment de bière premium s'élargit en raison des revenus disponibles plus élevés dans les marchés émergents et du changement de perception des consommateurs de la bière comme boisson premium. En Corée du Sud, la mise en œuvre d'un système de taxe sur les liqueurs basé sur le volume a bénéficié aux bières premium, résultant en des exportations de bière des États-Unis vers la Corée atteignant 17,9 millions USD en 2023, une augmentation de 43 % par rapport à 2022, selon le département américain de l'Agriculture [2]U.S. Department of Agriculture, "South Korea Beer Market Report," apps.fas.usda.gov. La croissance de la bière premium reflète la demande des consommateurs pour des produits haut de gamme et un comportement d'achat conscient de la marque.

Par type d'emballage : La durabilité stimule la croissance des canettes

Les bouteilles dominent le marché avec une part de 54,77 % en 2024, maintenant leur forte position dans les canaux sur-site et hors-site en raison de leur positionnement premium. Les canettes représentent le segment à croissance la plus rapide avec un TCAC de 5,25 % (2025-2030), stimulées par la durabilité environnementale et la commodité des consommateurs. Le rapport annuel combiné et de durabilité 2024 de Ball Corporation indique l'objectif de l'entreprise d'atteindre un taux de recyclage global de 90 % pour les canettes de boissons en aluminium d'ici 2030. L'entreprise a augmenté le contenu recyclé de ses produits à 74 % en 2024 [3]Ball Corporation, "2024 Combined Annual & Sustainability Report," ball.com.

De plus, Fort George Brewery en Oregon met en œuvre des initiatives de durabilité à travers des canettes d'aluminium recyclables et des systèmes d'énergie solaire. En outre, le marché de l'emballage de bière incorpore des fûts pour la consommation sur place et des alternatives en carton pour remplacer les anneaux en plastique. Les exigences réglementaires, y compris l'amendement du ministère de l'Environnement de l'Inde aux règles de gestion des déchets plastiques, exigent des informations d'emballage à travers des codes-barres ou des codes QR pour assurer la traçabilité et la conformité.

Note: Les parts de segment de tous les segments individuels seront disponibles à l'achat du rapport

Par canal de distribution : La croissance hors-site s'accélère

Les lieux sur-site maintiennent une part de marché dominante de 55,65 % en 2024, car les établissements fournissent des offres de service complètes et des expériences client améliorées. Selon le rapport Heineken Beer 2024, la bière reste la boisson alcoolisée principale sur le marché sur-site du Royaume-Uni, avec des établissements mettant en œuvre des stratégies de produits premium pour répondre aux exigences des consommateurs. Le segment hors-site devrait croître à un TCAC de 5,53 % (2025-2030), stimulé par l'expansion du commerce numérique et l'adoption croissante des consommateurs de la consommation à domicile.

Les magasins spécialisés et de spiritueux continuent de dominer les canaux de distribution hors-site, fonctionnant comme des destinations de détail pour les bières premium et artisanales avec du personnel formé pour assister la sélection des clients. Les supermarchés, dépanneurs et plateformes de commerce électronique élargissent leur part de marché grâce à des portefeuilles de bière étendus et à la compétitivité des prix. L'expansion stratégique de l'Ontario de la distribution d'alcool en 2024, incorporant une mise en œuvre systématique dans les épiceries et dépanneurs, illustre ce développement du marché, selon le Financial Accountability Office of Ontario [4]Financial Accountability Office of Ontario, "Expanding the Beverage Alcohol Marketplace in Ontario," fao-on.org. De plus, le réseau de distribution se transforme grâce aux initiatives numériques. Par exemple, les investissements de Heineken dans les plateformes e-business et son infrastructure Digital Backbone, ainsi que sa plateforme eB2B eazle, ont généré environ 13 milliards EUR de valeur brute de marchandises en 2024.

Analyse géographique

L'Asie-Pacifique a généré une part de 28,99 % des revenus de 2024 et reste la région à expansion la plus rapide avec un TCAC de 4,63 % jusqu'en 2030. Le marché des boissons alcoolisées de l'Asie-Pacifique se transforme en raison de l'urbanisation, de l'augmentation des revenus disponibles et de la croissance de la classe moyenne. La Chine, le contributeur principal du marché, rapporte des volumes de consommation de bière diminués résultant de la saturation du marché et des préférences changeantes des consommateurs. Le marché indien des boissons alcoolisées montre une croissance substantielle, selon le département américain de l'Agriculture, attribuée à sa démographie jeune et à l'acceptation accrue de l'alcool. En juin 2024, Asahi a mis en œuvre une stratégie de marché grâce à l'introduction de Super Dry 'Dry Crystal', une bière à faible teneur en alcool ciblant le segment de consommateurs soucieux de leur santé. Le produit a atteint la deuxième position dans la catégorie de bière légère de Hong Kong dans les quatre mois suivant l'entrée sur le marché. Cette performance indique une demande de marché accrue pour des produits premium à faible teneur en alcool parmi les consommateurs urbains et valide l'efficacité du développement de produits spécifiques au marché pour maintenir une position concurrentielle.

L'Europe maintient une forte position sur le marché dans l'industrie brassicole mondiale, Heineken dominant le marché régional et se classant deuxième mondialement. L'entreprise gère plus de 350 marques dans 190 pays. La maturité du marché européen a résulté en des préférences raffinées des consommateurs, spécifiquement dans les catégories de bière artisanale et spécialisée. Les développements stratégiques du groupe Carlsberg, y compris la stratégie Accelerate SAIL et les acquisitions en Inde, au Népal et Britvic plc en juillet 2024, montrent son expansion de marché dans les régions développées et émergentes. L'entreprise a renforcé sa présence sur le marché grâce à un partenariat élargi avec PepsiCo en septembre 2024. L'Europe démontre un leadership dans les initiatives de durabilité, comme le montrent les données de l'Agence allemande de l'environnement, indiquant que les taux de recyclage mécanique des emballages plastiques ont augmenté de 42,1 % à 68,9 % entre 2018 et 2023.

L'Amérique du Nord, particulièrement les États-Unis, représente un marché de bière mature caractérisé par l'innovation produit. La Brewers Association rapporte que la bière artisanale a maintenu une part de marché de 13,3 % en 2024, malgré les défis de volume, reflétant une demande constante des consommateurs pour des produits premium et artisanaux. Les opérations de production, distribution et vente au détail de bière de la région fonctionnent dans un cadre réglementaire à plusieurs niveaux aux niveaux fédéral, étatique et local. Constellation Brands a démontré des performances de marché avec une croissance projetée des ventes nettes de bière de 6-8 % et une croissance du revenu d'exploitation de 11-12 % pour l'exercice 2025 [5]Constellation Brands, "Constellation Brands Updates Fiscal 2025 Outlook," ir.cbrands.com. Dans les régions en développement, l'Amérique du Sud, le Moyen-Orient et l'Afrique présentent des taux de croissance variables. Heineken a renforcé sa position sur le marché africain grâce à une acquisition de 1,2 milliard EUR de Distell et Namibia Breweries en avril 2023, élargissant ses opérations sud-africaines et sa capacité de production. Cette acquisition représente la tendance de l'industrie d'expansion du marché grâce à la consolidation stratégique et à l'adaptation du marché régional.

Paysage concurrentiel

Le marché mondial de la bière fonctionne avec une structure concurrentielle concentrée, où les corporations multinationales contrôlent des portefeuilles de marques significatifs et des réseaux de distribution. Ces entreprises exécutent des stratégies de premiumisation pour aborder les défis de volume. Heineken a enregistré une croissance de volume de bière premium à un seul chiffre moyen en 2024, attribuée à sa marque phare Heineken et aux offres premium, y compris Birra Moretti et Kingfisher Ultra. Constellation Brands détient la position de deuxième plus grande compagnie de bière aux États-Unis et démontre la croissance de part de marché la plus élevée dans le segment haut de gamme, avec son Modelo Especial atteignant les ventes en dollars les plus élevées parmi les marques de bière en 2024.

Les entreprises de l'industrie mettent en œuvre des stratégies de diversification de portefeuille au-delà des segments de bière traditionnels. En 2024, Heineken a lancé un hub d'incubation Beyond Beer au Royaume-Uni, acquis une participation minoritaire dans STËLZ et élargi son produit Tiger Soju dans des marchés supplémentaires. En 2025, le groupe Carlsberg a acquis Britvic plc, élargi son partenariat avec PepsiCo et cédé son activité russe.

De plus, la transformation numérique stimule la compétitivité du marché, comme en témoignent les investissements de Heineken dans les plateformes e-business et l'infrastructure Digital Backbone. La plateforme eB2B de l'entreprise, eazle, a généré environ 13 milliards EUR de valeur brute de marchandises en 2024. Dans le segment de la durabilité, Karbon Brewing vise à établir la première brasserie carbone-négative du Canada grâce à l'approvisionnement en ingrédients locaux et aux partenariats de recherche avec l'Université Trent sur les technologies de brassage vert.

Leaders de l'industrie de la bière

-

Heineken N.V.

-

Anheuser-busch Inbev SA/NV

-

Carlsberg Group

-

Molson Coors Beverage Company

-

Asahi Group Holdings Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Heineken a mis en œuvre Heineken Studio, une plateforme de développement de produits présentant des bières pilotes à production limitée, des formulations de mousse améliorées et des systèmes de distribution personnalisables qui permettent aux consommateurs de modifier le goût et la teneur en alcool. Le déploiement initial du marché a eu lieu aux Pays-Bas, en France et en Irlande, avec une expansion du marché planifiée dans les phases suivantes.

- Avril 2025 : Simba Beer, basée à Chhattisgarh, Inde, a établi un partenariat avec Rollings Mills Brewery de Mumbai pour développer une lager mexicaine en édition limitée, Los Pablos. Le lancement a initié Simba Garage, une plateforme établie pour faciliter les collaborations de brassage avec les microbrasseries à travers l'Inde.

- Janvier 2025 : United Breweries Limited (UBL), le plus grand fabricant de bière de l'Inde et une filiale de HEINEKEN Company, a élargi sa gamme de produits Kingfisher en introduisant Kingfisher Flavours avec deux variantes : Lemon Masala et Mango Berry Twist.

- Janvier 2025 : Macarena Premium Lager Craft Beer est entrée sur le marché de Delhi avec une teneur en alcool inférieure à 5 % ABV. La bière présentait des arômes terreux et rustiques, complétés par des notes de cuir, de terre humide et boisées. Son corps léger à moyen et sa carbonatation moyenne-élevée ont livré une texture croustillante, la rendant appropriée tant pour les occasions sociales que pour la consommation personnelle.

Portée du rapport sur le marché mondial de la bière

La bière est une boisson alcoolisée fabriquée à partir de malt fermenté par la levure et aromatisée avec du houblon. Le marché de la bière est segmenté par type, catégorie, canal de distribution et géographie.

La part du marché mondial de la bière est segmentée selon le type en lager, ale et autres types de produits. Le marché est segmenté en bière standard et premium selon les catégories et la part de marché de la bière par marque est également fournie. Le segment du canal de distribution du marché de la bière comprend les canaux sur-site et hors-site. Le marché est segmenté par géographie en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique.

Pour chaque segment, la taille du marché de la bière et les prévisions ont été faites basées sur la valeur en USD.

| Ale |

| Lager |

| Bière sans/faible en alcool |

| Autres types de bière |

| Standard |

| Premium |

| Bouteilles |

| Canettes |

| Autres |

| Sur-site | |

| Hors-site | Magasins spécialisés/de spiritueux |

| Autres canaux hors-site |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Italie | |

| Suède | |

| Pologne | |

| Belgique | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Indonésie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Colombie | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Afrique du Sud | |

| Nigeria | |

| Arabie saoudite | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Ale | |

| Lager | ||

| Bière sans/faible en alcool | ||

| Autres types de bière | ||

| Par catégorie | Standard | |

| Premium | ||

| Par type d'emballage | Bouteilles | |

| Canettes | ||

| Autres | ||

| Par canal de distribution | Sur-site | |

| Hors-site | Magasins spécialisés/de spiritueux | |

| Autres canaux hors-site | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Italie | ||

| Suède | ||

| Pologne | ||

| Belgique | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Indonésie | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Colombie | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Afrique du Sud | ||

| Nigeria | ||

| Arabie saoudite | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la bière et à quelle vitesse croît-il ?

Le marché de la bière est évalué à 804,65 milliards USD en 2025 et devrait atteindre 998,98 milliards USD d'ici 2030, progressant à un TCAC de 4,42 %.

Quelle région mène le marché de la bière en revenus ?

L'Asie-Pacifique représente 28,99 % des revenus mondiaux en 2024 et est également la région à croissance la plus rapide à 4,63 % de TCAC.

Pourquoi les canettes gagnent-elles des parts dans l'emballage de bière ?

Les canettes affichent un TCAC de 5,25 % car elles soutiennent des taux de recyclage plus élevés, réduisent les émissions logistiques et répondent aux besoins de commodité des consommateurs.

Comment la premiumisation influence-t-elle l'industrie de la bière ?

Les gammes premium s'étendent à un TCAC de 4,96 % car les consommateurs montent en gamme pour la qualité, les ingrédients distinctifs et la narration de marque, compensant les baisses de volume dans les catégories standard.

Dernière mise à jour de la page le: