Taille et part du marché des dispositifs d'interface aéronautique

Analyse du marché des dispositifs d'interface aéronautique par Mordor Intelligence

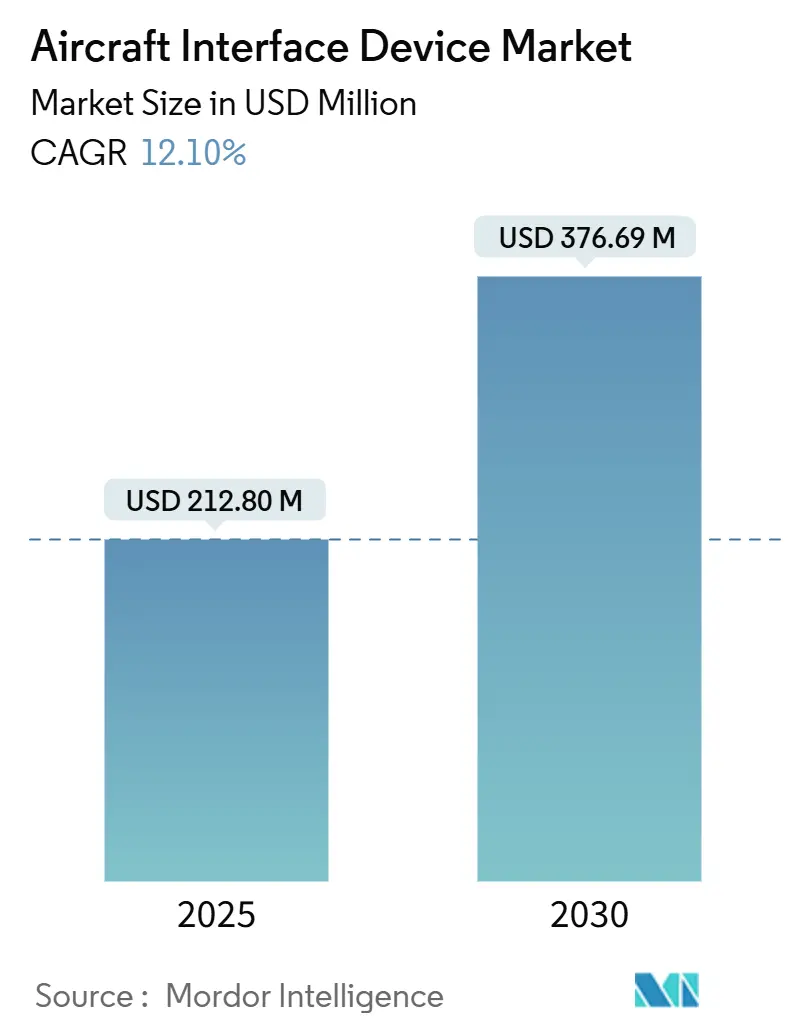

La taille du marché des dispositifs d'interface aéronautique (AID) est estimée à 212,80 millions USD en 2025, et devrait atteindre 376,69 millions USD d'ici 2030, à un TCAC de 12,10 % durant la période de prévision. L'essor des opérations de vol numériques, les programmes de surveillance de l'état des aéronefs en temps réel, et le déploiement rapide de réseaux satellitaires à haut débit sont les principales forces propulsant cette expansion. Les compagnies aériennes et les opérateurs de défense remplacent les processus papier par des flux de travail électroniques connectés s'appuyant sur des passerelles de données sécurisées à haut débit. Parallèlement, l'activité de rétrofit croissante parmi les flottes commerciales vieillissantes et l'adoption accélérée de standards avioniques à architecture ouverte ont élargi la base de clientèle adressable. Les acteurs du marché se différencient par leur pedigree de certification, leur cyber-résilience, et leur capacité à prendre en charge les bus de données multi-protocoles et les voies de connectivité multi-orbites.

Points clés du rapport

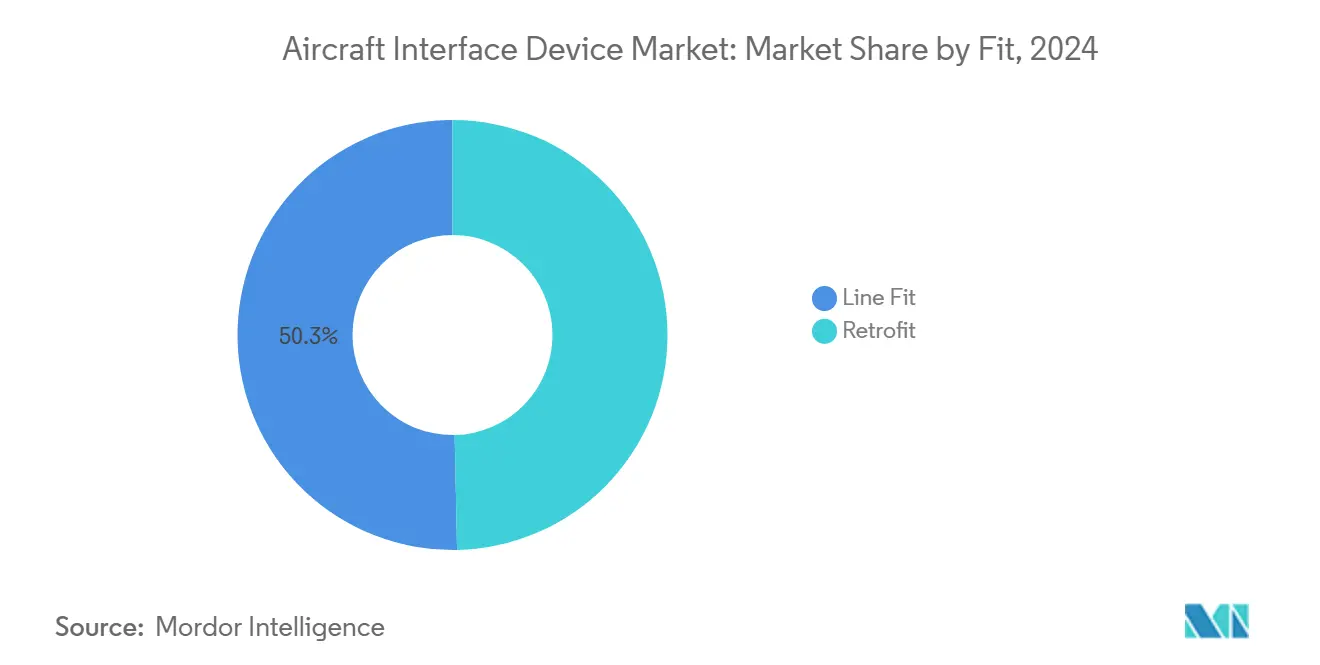

- Par installation, les installations en ligne détenaient 50,34 % de la part de marché des dispositifs d'interface aéronautique en 2024, tandis que les solutions de rétrofit devraient afficher un TCAC de 14,88 % jusqu'en 2030.

- Par connectivité, les systèmes filaires menaient avec 65,75 % de part de revenus en 2024, tandis que les solutions sans fil devraient croître à un TCAC de 16,75 % jusqu'en 2030.

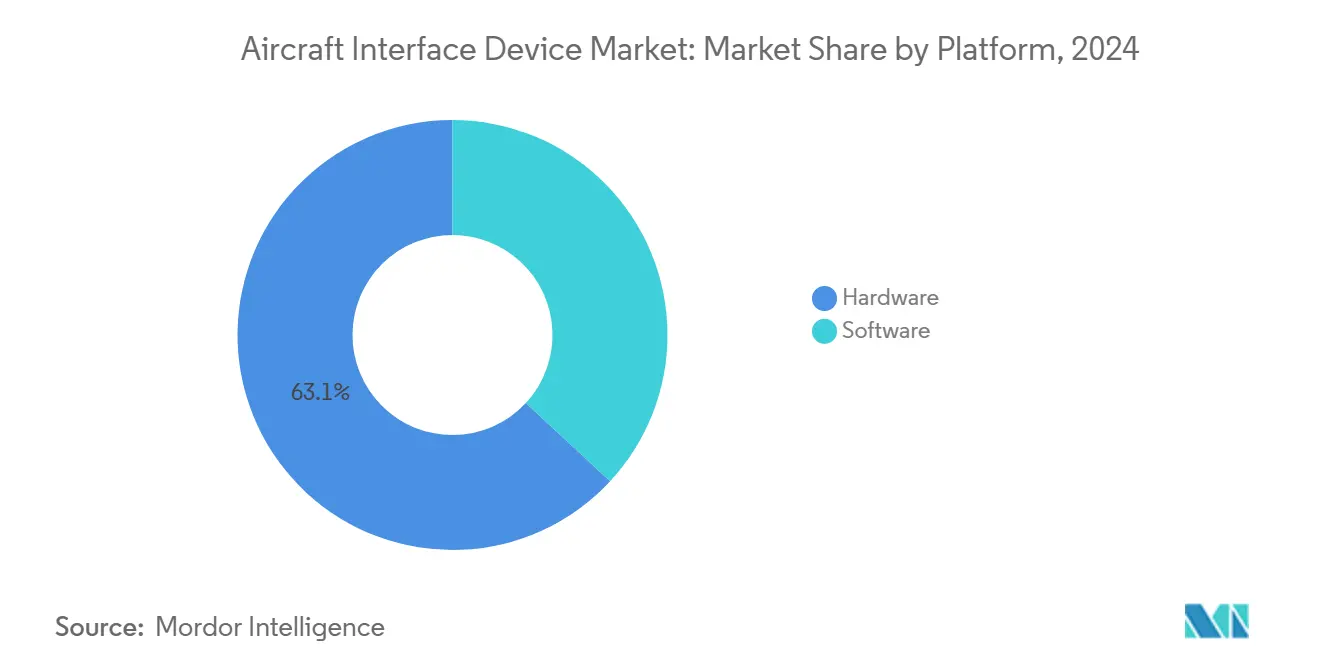

- Par plateforme, le matériel a capturé 63,10 % de la taille du marché des dispositifs d'interface aéronautique en 2024, mais le logiciel croît le plus rapidement à 15,90 % de TCAC.

- Par type d'aéronef, l'aviation commerciale détenait 69,47 % de part de marché en 2024 ; les systèmes non pilotés ont enregistré les perspectives les plus fortes avec un TCAC de 18,25 %.

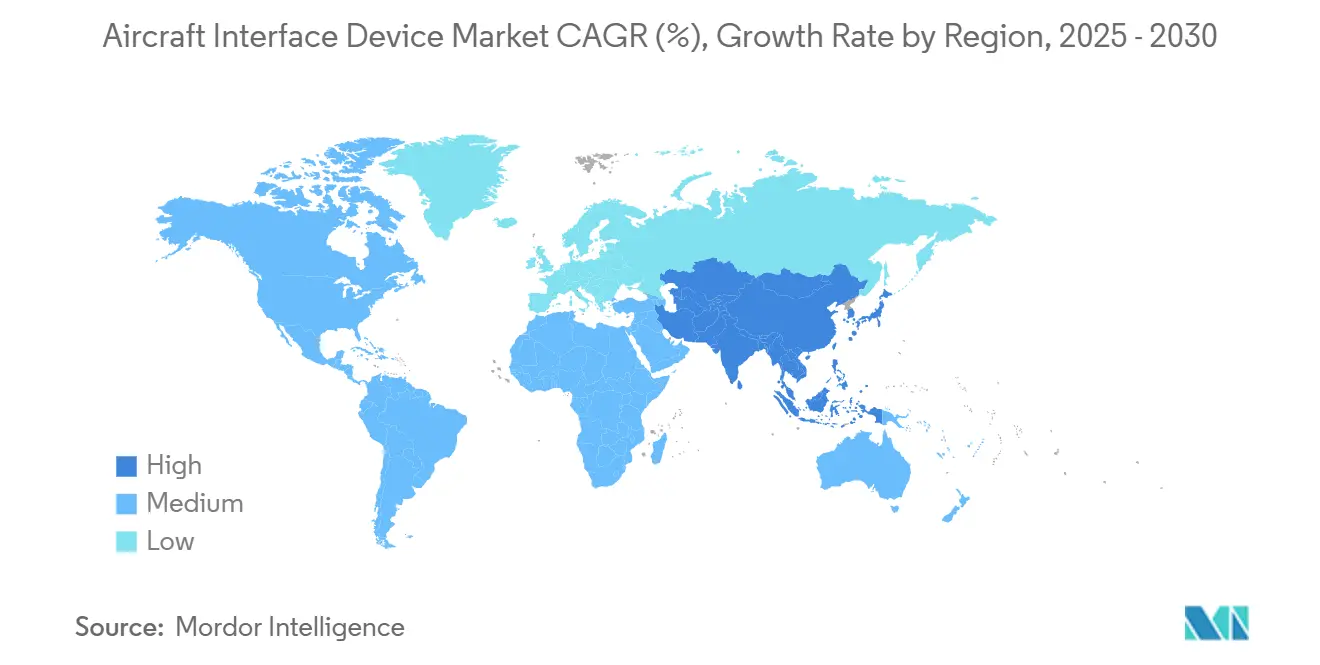

- Par géographie, l'Amérique du Nord dominait avec 36,21 % de part de revenus en 2024, tandis que l'Asie-Pacifique devrait progresser à un TCAC de 13,56 % jusqu'en 2030.

Tendances et insights du marché mondial des dispositifs d'interface aéronautique

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les opérations de vol numérisées élèvent la demande d'AID | +2.8% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Expansion des écosystèmes de surveillance de l'état des aéronefs en temps réel et de maintenance prédictive | +2.1% | Flottes commerciales mondiales | Long terme (≥ 4 ans) |

| Demande des plateformes ISR militaires pour des interfaces d'exfiltration de données à haute vitesse | +1.9% | Amérique du Nord, Europe, Asie-Pacifique | Court terme (≤ 2 ans) |

| Adoption des standards avioniques à architecture ouverte | +1.6% | Mondial, adoption précoce en défense | Long terme (≥ 4 ans) |

| Accélération des cycles de rétrofit pour les mises à niveau Electronic Flight Bag (EFB) | +1.4% | Aviation commerciale d'Amérique du Nord et d'Europe | Moyen terme (2-4 ans) |

| Prolifération des constellations satellitaires à haut débit (GEO VHTS, LEO) | +1.2% | Mondial, avec accent sur la couverture de routes éloignées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les opérations de vol numérisées élèvent la demande d'AID

Les compagnies aériennes ont remplacé les cartes papier et les calculs de performance par des processus entièrement numériques dépendant de ponts de données sécurisés à haute capacité. Les modules d'interface de tablette certifiés comme la suite InteliSight de Collins Aerospace diffusent en temps réel les données avioniques vers les plateformes d'analytique cloud pour l'aide à la décision des équipages.[1]Collins Aerospace, "Modules d'interface de tablette InteliSight," collinsaerospace.com Les tableaux de bord de maintenance prédictive tirent désormais directement des capteurs embarqués, augmentant la puissance de traitement requise de chaque dispositif d'interface. Le mandat d'Airbus pour l'utilisation d'electronic flight bag à l'échelle de l'entreprise a accéléré la demande mondiale de passerelles certifiées connectant les réseaux d'aéronefs anciens aux applications modernes. Les opérateurs intègrent également ces dispositifs pour se conformer aux règles émergentes de navigation basée sur les performances et aux initiatives de suivi de vol en temps réel.

Expansion des écosystèmes de surveillance de l'état des aéronefs en temps réel et de maintenance prédictive

Les capacités informatiques edge à l'intérieur des AID modernes filtrent et compriment les données brutes avant transmission vers les serveurs au sol, réduisant les coûts de bande passante tout en préservant la fidélité diagnostique. Le flux de données ADS-B spatial d'Aireon se combine avec la plateforme d'analytique de Boeing pour surveiller les paramètres de vol au-delà des limites de maintenance traditionnelles, soulignant le rôle stratégique des passerelles d'interface dans les programmes de santé à l'échelle de la flotte. Astronics a répondu avec des dispositifs d'interface aéronautique intelligents, intégrant des fonctionnalités de serveur et routeur, incorporant un chiffrement de niveau Federal Information Processing Standards pour protéger la télémétrie sensible.

Les plateformes ISR militaires nécessitent une exfiltration de données à haute vitesse

Les forces armées déploient des suites de capteurs toujours plus importantes sur les aéronefs pilotés et non pilotés, produisant des téraoctets de données de surveillance par mission. Les architectures réseau de L3Harris emploient des solutions inter-domaines pour déplacer les flux de renseignement multiple sur des liaisons contestées sans compromettre la sécurité. L'adoption par l'OTAN du STANAG 4586 pour le contrôle non piloté stimule les AID de format standard avec des intergiciels communs, permettant des mises à niveau plug-and-play sur diverses cellules.[2]Organisation scientifique et technologique de l'OTAN, "STANAG 4586," nato.int Les attributions de contrats pour l'avionique à système ouvert sur plateformes rotatives illustrent une demande de défense soutenue pour des passerelles cyber-durcies.

Adoption des standards avioniques à architecture ouverte

Le standard technique Future Airborne Capability Environment (FACE) guide désormais la politique d'approvisionnement dans plusieurs programmes de défense occidentaux, déplaçant la création de valeur vers la portabilité logicielle. Des fournisseurs comme RTI ont obtenu la certification DO-178C DAL A pour les couches de messagerie conformes FACE, démontrant comment les standards ouverts peuvent accélérer les approbations réglementaires. Les OEM de transport civil reflètent cette approche dans les cockpits de nouvelle génération pour raccourcir les cycles d'intégration et réduire la dépendance aux fournisseurs.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Charge croissante de conformité cybersécurité | -1.8% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Volatilité de la chaîne d'approvisionnement en composants de bus de données multi-protocoles | -1.5% | Mondial, aigu en Asie-Pacifique | Moyen terme (2-4 ans) |

| Cycles de certification prolongés et coûteux (DO-178C/254, DO-160G, FAA/EASA STC) | -1.2% | Mondial, avec impact le plus élevé en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| L'ADS-B spatial réduit le besoin de passerelles de données embarquées sur les aéronefs nouvelle génération | -0.9% | Mondial, avec impact précoce sur les routes océaniques et éloignées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Charge croissante de conformité cybersécurité

Les standards DO-326A et DO-356A ajoutent des étapes rigoureuses de conception, vérification et tests de pénétration qui peuvent prolonger les calendriers de certification de plus d'un an. Le programme de sécurité réseau aéronautique de la FAA exige des opérateurs d'aéronefs connectés qu'ils documentent les modèles de menaces et les stratégies d'atténuation avant de recevoir des approbations, augmentant les coûts de développement pour les petits fournisseurs. Les consortiums de recherche européens comme AIDA prototypent des agents cyber pilotés par IA pour surveiller les réseaux avioniques en temps réel, reflétant la portée en expansion rapide des capacités défensives requises.

Volatilité de la chaîne d'approvisionnement en composants de bus de données multi-protocoles

Les pénuries de commutateurs ARINC 664 et de semi-conducteurs spécialisés ont allongé les délais de livraison à plus de 50 semaines pour certaines références. La demande aérospatiale représente moins de 5 % du marché mondial des puces, limitant l'influence des acheteurs pendant les cycles d'allocation. Les fournisseurs de niveau un répondent avec des stratégies de double approvisionnement et d'intégration verticale, mais les OEM plus petits font face à des retards de production qui se répercutent sur les calendriers de rétrofit des compagnies aériennes. Les coalitions industrielles rédigent des cadres de traçabilité pour empêcher les composants contrefaits d'entrer dans les chaînes d'approvisionnement critiques pour la sécurité.

Analyse par segment

Par installation : L'accélération du rétrofit stimule l'évolution du marché

Les programmes de rétrofit dépassent les livraisons de nouvelles constructions avec un TCAC de 14,88 % jusqu'en 2030, même si les options d'installation en ligne détenaient encore 50,34 % de la part de marché des dispositifs d'interface aéronautique en 2024. Les compagnies aériennes considèrent les packages de mise à niveau de cockpit comme une alternative rentable aux nouvelles cellules, particulièrement pour les jets régionaux et d'affaires approchant des vérifications de mi-vie. Collins Aerospace offre des conversions Pro Line Fusion qui livrent la vision synthétique et des fonctions avancées de gestion de vol tout en satisfaisant les mandats d'espace aérien de nouvelle génération. Les exigences réglementaires ADS-B et FANS 1/A stimulent davantage la demande de rétrofit sur tous les continents.

L'installation en ligne conserve un avantage d'échelle car les OEM intègrent les passerelles pendant l'assemblage, évitant des temps d'arrêt supplémentaires et assurant une intégration étroite avec d'autres suites avioniques. Pourtant, les arriérés de livraison poussent les opérateurs vers des gains de capacité immédiats grâce au rétrofit, renforçant l'avantage de croissance à long terme dans ce canal. La taille du marché des dispositifs d'interface aéronautique pour les solutions de rétrofit devrait approcher 200 millions USD d'ici 2030, soulignant comment les calendriers de modernisation et les voies de certification façonnent le comportement des acheteurs.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par connectivité : La révolution sans fil transforme l'architecture d'interface

Les réseaux filaires ont dominé avec 65,75 % des revenus en 2024, bénéficiant d'une latence déterministe et d'une compatibilité électromagnétique prouvée. Néanmoins, les AID sans fil croissent à 16,75 % de TCAC alors que les compagnies aériennes adoptent les liaisons satellitaires multi-orbites et 5G air-sol. La sélection par Delta de la plateforme Hughes Fusion, qui peut mélanger la bande passante basse orbite et géostationnaire, illustre comment les transporteurs attendent un itinérance transparente à travers divers réseaux.

Le déploiement 5G continental de Bombardier souligne un passage vers les liaisons terrestres pour les routes à haute densité. Les passerelles sans fil gèrent la priorisation du trafic, le chiffrement et les transferts d'antenne qui nécessitaient auparavant plusieurs boîtiers distincts. Les obstacles de certification ralentissent l'adoption pour les applications critiques pour la sécurité, donc les dorsales filaires resteront essentielles dans les domaines fly-by-wire et de navigation. La taille du marché des dispositifs d'interface aéronautique attachée aux solutions sans fil devrait croître à des taux à deux chiffres jusqu'en 2030, correspondant à la demande des passagers pour un haut débit ininterrompu.

Par plateforme : L'architecture définie par logiciel gagne en élan

Les plateformes matérielles représentaient 63,10 % de part de revenus en 2024, mais les abonnements logiciels accélèrent à 15,90 % de TCAC car ils permettent des versions de fonctionnalités itératives. La plateforme cloud-native FlytEDGE de Thales démontre comment les mises à jour de contenu et de fonctionnalité peuvent se produire pendant les escales nocturnes plutôt que pendant les vérifications lourdes. Les conteneurs logiciels abaissent également le seuil pour l'innovation tierce, s'alignant avec les principes MOSA et FACE.

Les charges de travail à haute bande passante et déterministes demandent encore des processeurs spécialisés avec des systèmes d'exploitation temps réel, assurant que le matériel reste indispensable pour les systèmes de mission. Les fournisseurs leaders intègrent donc des CPU multi-cœurs et des structures FPGA qui permettent des changements de protocole programmables sur le terrain. Le modèle hybride sous-tend la croissance future : le matériel fournit des fondations de calcul sécurisées tandis que le logiciel déverrouille la valeur grâce à l'analytique et aux services connectés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'aéronef : Les systèmes non pilotés stimulent l'innovation

Les avions de ligne commerciaux détenaient 69,47 % des revenus de 2024 en raison du volume de flotte, mais les plateformes non pilotées constituent la catégorie à croissance la plus rapide avec un TCAC de 18,25 %. La standardisation par l'OTAN des protocoles de commande UAV crée des exigences d'interface unifiées, ouvrant une fenêtre considérable pour les fournisseurs de dispositifs COTS. Les petits drones tactiques, les grands véhicules HALE et les aéronefs optionnellement pilotés nécessitent chacun des cartes d'interface robustes à faible SWaP pour connecter les bus de capteurs aux liaisons satellitaires.

Les jets d'affaires et régionaux pilotés stimulent des projets de rétrofit à tirage limité, se concentrant sur l'amélioration de la conscience situationnelle et l'optimisation de la maintenance. Les programmes d'hélicoptères mandatent souvent une résistance aux vibrations extrêmes et des passerelles d'équipement de mission sécurisées, soutenant une niche stable. Globalement, l'industrie des dispositifs d'interface aéronautique bénéficie de la pollinisation croisée technologique entre les domaines pilotés et non pilotés, avec des demandes de sécurité et de bande passante croissant en parallèle.

Analyse géographique

L'Amérique du Nord a mené le marché des dispositifs d'interface aéronautique avec une part de 36,21 % en 2024, soutenue par de grandes flottes, des mandats de connectivité FAA stricts et des dépenses de défense robustes. Les contrats de modernisation militaire comme la mise à niveau avionique UH-60M maintiennent des volumes unitaires élevés et garantissent des revenus de support à long terme.[3]Army Recognition, "Mise à niveau avionique UH-60M de l'armée américaine," armyrecognition.com L'écosystème MRO mature de la région accélère les cycles de rétrofit, tandis que la feuille de route de la FAA pour la gestion du trafic aérien de nouvelle génération stimule davantage la demande de passerelles certifiées.

L'Asie-Pacifique enregistre les perspectives de croissance les plus fortes, avec un TCAC de 13,56 % jusqu'en 2030. L'expansion des voyages de la classe moyenne, les ajouts rapides de flottes de transporteurs low-cost et les considérations de sécurité régionale accrues stimulent l'approvisionnement d'aéronefs commerciaux et militaires. Les programmes récents de modernisation pluriannuelle pour les flottes rotatives Mi-17 montrent comment les opérateurs à travers l'Asie du Sud-Est et l'Inde priorisent les conversions cockpit à écran qui dépendent de dispositifs d'interface avancés. Les autorités nationales de navigabilité au Japon, en Chine et en Australie reconnaissent maintenant des standards comme DO-178C, facilitant le transfert de produits par les fournisseurs à travers les frontières.

L'Europe maintient une croissance mesurée grâce aux initiatives de défense conjointes et aux engagements de durabilité qui s'appuient sur l'analytique granulaire des données de vol. Les orientations EASA harmonisent les voies de certification, permettant l'adoption coordonnée d'avionique à architecture ouverte. La consolidation d'entreprises, mise en évidence par l'acquisition de Cobham Aerospace Communications par Thales, améliore la résilience d'approvisionnement local et le positionnement concurrentiel. L'Amérique du Sud, le Moyen-Orient et l'Afrique restent à un stade précoce mais attractifs, surtout pour les solutions de rétrofit qui prolongent la vie des actifs tout en respectant les mandats de navigation évolutifs.

Paysage concurrentiel

Le marché des dispositifs d'interface aéronautique (AID) est modérément consolidé, avec une cohorte de majors avioniques mondiaux et une longue traîne d'entreprises spécialisées en matériel et logiciel. Collins Aerospace (RTX Corporation), Astronics Corporation, Thales Group et Honeywell International Inc. exploitent de larges portefeuilles de produits, une expertise de certification DO-178C/DO-254 et des relations clients intégrées pour défendre des positions premium. Les entreprises de niveau intermédiaire poursuivent des conceptions de système ouvert modulaires pour remporter des programmes de niche, spécialement dans les segments non pilotés et rotatifs.

Les acquisitions stratégiques élargissent les offres technologiques et verrouillent la propriété intellectuelle. L'accord de Honeywell pour acheter Civitanavi renforce ses références de navigation inertielle et d'opérations autonomes. De même, l'achat de Rosen Aviation par HEICO renforce sa proposition de systèmes de cabine, intégrant le divertissement en vol avec les passerelles de liaison de données. Les fournisseurs s'associent également sur des démonstrateurs expérimentaux d'aile mixte, confirmant un pivot vers des architectures de contrôle de vol distribuées nécessitant de nouvelles générations d'interfaces à haute bande passante et cyber-sécurisées.

Les dépôts de propriété intellectuelle soulignent la différenciation future. Les brevets de Meta sur les méthodes de planification de liaison montante WLAN peuvent influencer les standards Wi-Fi aéroportés, affectant potentiellement les futures couches logiques de dispositifs. Pendant ce temps, l'adhérence aux standards ouverts fixe les exigences de base. Les entreprises qui atteignent la conformité FACE complète gagnent un accès privilégié aux listes restreintes des programmes de défense américains. Simultanément, les transporteurs commerciaux favorisent les fournisseurs capables de conception de passerelle hybride filaire-sans fil validée sous DO-160G et DO-326A.

Leaders de l'industrie des dispositifs d'interface aéronautique

-

Astronics Corporation

-

Collins Aerospace (RTX Corporation)

-

Teledyne Technologies Incorporated

-

Honeywell International Inc.

-

Thales Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Curtiss-Wright a remporté un contrat IDIQ de 80 millions USD pour fournir des systèmes d'acquisition de données haute vitesse pour les programmes d'essais en vol de l'US Air Force.

- Février 2025 : Collins Aerospace a déployé les mises à niveau Pro Line 21 pour les cockpits de jets d'affaires Cessna Citation, incluant l'affichage météo ADS-B In.

Portée du rapport sur le marché mondial des dispositifs d'interface aéronautique

Les dispositifs d'interface aéronautique (AID) permettent le transfert de données entre les electronic flight bags (EFB) dans un aéronef et la base de données de l'aéronef. Les AID sont des plateformes matérielles à bord de l'aéronef.

Le marché des dispositifs d'interface aéronautique est segmenté par application et géographie. Par application, le marché est divisé en commercial, militaire et aviation générale. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine et Moyen-Orient et Afrique.

Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Installation en ligne |

| Rétrofit |

| Filaire |

| Sans fil |

| Matériel |

| Logiciel |

| Commercial | Aéronefs narrowbody |

| Aéronefs widebody | |

| Jets régionaux | |

| Militaire | Combat |

| Non-combat | |

| Aviation générale | Jets d'affaires |

| Hélicoptères | |

| Systèmes non pilotés |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Israël | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par installation | Installation en ligne | ||

| Rétrofit | |||

| Par connectivité | Filaire | ||

| Sans fil | |||

| Par plateforme | Matériel | ||

| Logiciel | |||

| Par type d'aéronef | Commercial | Aéronefs narrowbody | |

| Aéronefs widebody | |||

| Jets régionaux | |||

| Militaire | Combat | ||

| Non-combat | |||

| Aviation générale | Jets d'affaires | ||

| Hélicoptères | |||

| Systèmes non pilotés | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Israël | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des dispositifs d'interface aéronautique ?

La taille du marché des dispositifs d'interface aéronautique est de 212,80 millions USD en 2025.

Quel segment croît le plus rapidement dans ce marché ?

Les systèmes non pilotés mènent la croissance avec un TCAC de 18,25 % jusqu'en 2030.

Pourquoi les programmes de rétrofit sont-ils si importants pour la croissance du marché ?

Les programmes de rétrofit permettent aux opérateurs de moderniser rapidement et de manière rentable les aéronefs plus anciens, stimulant un TCAC de 14,88 % pour les AID de rétrofit jusqu'en 2030.

Comment la réglementation de cybersécurité affecte-t-elle les fournisseurs ?

La conformité avec DO-326A et les standards associés peut prolonger la certification jusqu'à 18 mois et ajouter environ 25 % aux budgets de développement.

Quelle région contribuera le plus aux revenus supplémentaires d'ici 2030 ?

L'Asie-Pacifique devrait croître à 13,56 % de TCAC, en faisant le plus grand contributeur aux nouveaux revenus pendant la période de prévision.

Les solutions de connectivité sans fil ou filaires devraient-elles dominer ?

Les solutions filaires conservent les applications critiques pour la sécurité, mais les dispositifs d'interface sans fil croîtront plus rapidement à 16,75 % de TCAC grâce aux réseaux satellitaires multi-orbites et 5G.

Dernière mise à jour de la page le: