Taille et part du marché des systèmes de communication unéronautique

Analyse du marché des systèmes de communication unéronautique par Mordor Intelligence

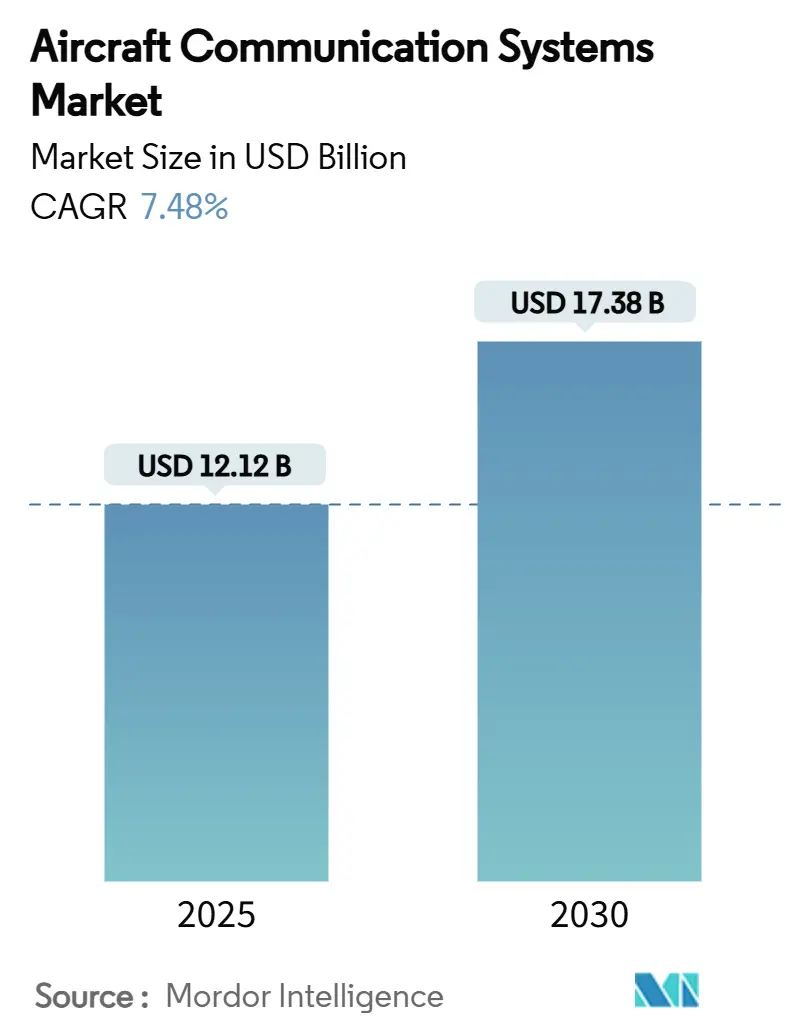

La taille du marché des systèmes de communication unéronautique un atteint une valeur de 12,12 milliards USD en 2025 et devrait atteindre une taille de marché de 17,38 milliards USD d'ici 2030, reflétant un TCAC de 7,48 %. Le principal catalyseur de croissance est la demande croissante pour une connectivité ininterrompue, sécurisée et multi-orbitale dans les flottes commerciales, de défense et de mobilité unérienne urbaine émergente. Les compagnies unériennes repositionnent la connectivité d'un centre de coûts vers un service générateur de revenus, tandis que les programmes de défense continuent de moderniser les liaisons de données tactiques et les terminaux satellitaires pour les environnements contestés. La numérisation rapide de l'avionique de cockpit, les mandats réglementaires tels que CPDLC et ADS-B Out, et la gestion du spectre basée sur l'IA stimulent les investissements dans toutes les classes d'unéronefs. La consolidation parmi les fournisseurs de connectivité - observée dans l'acquisition de Satcom Direct par Gogo - et la croissance soutenue des flottes en Asie-Pacifique renforcent davantage la dynamique du marché des systèmes de communication unéronautique.

Points clés du rapport

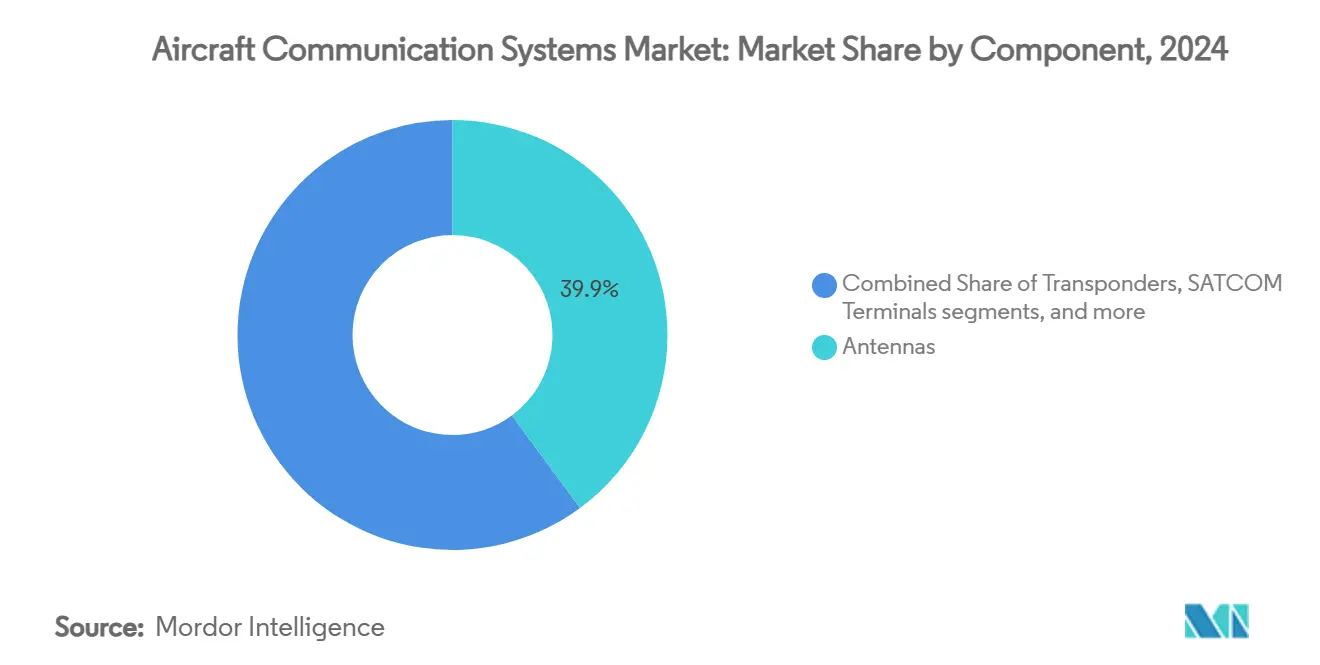

- Par composant, les antennes ont dominé avec 39,89 % de la part du marché des systèmes de communication unéronautique en 2024, tandis que les écrans et processeurs devraient croître à un TCAC de 9,67 % jusqu'en 2030.

- Par type d'unéronef, l'aviation commerciale détenait 53,67 % de part de revenus en 2024 ; les plateformes de mobilité unérienne urbaine devraient enregistrer le TCAC le plus rapide de 11,45 % jusqu'en 2030.

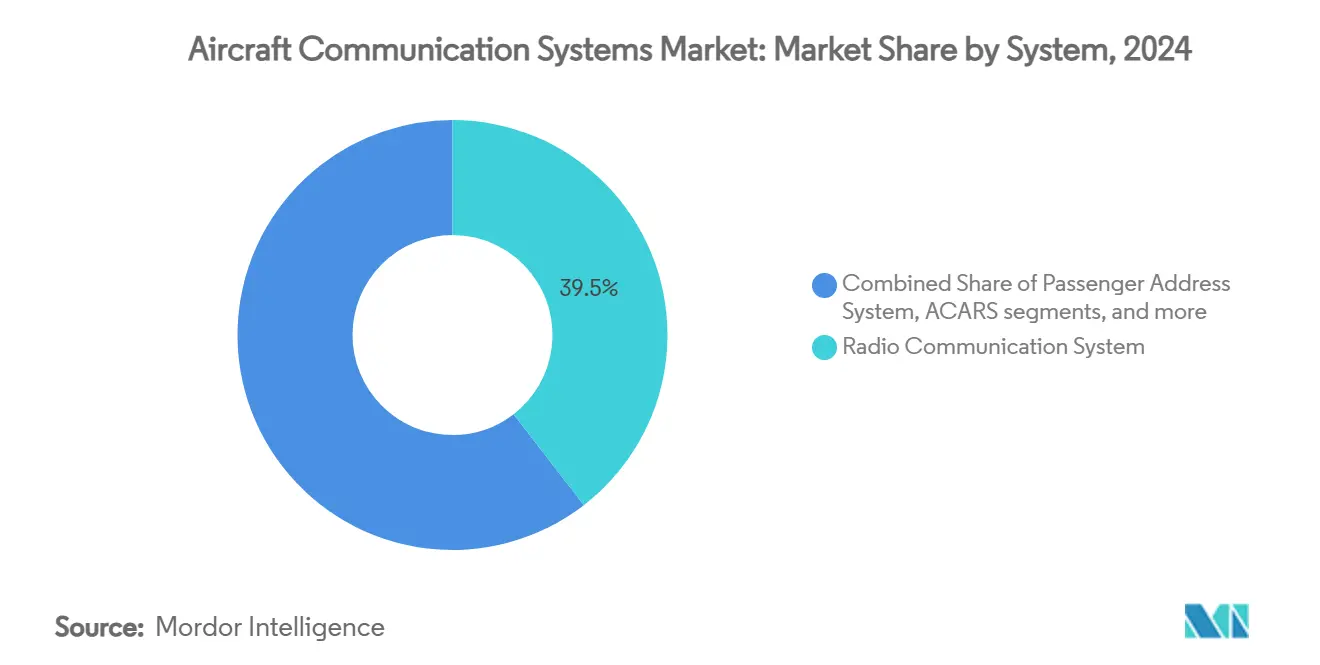

- Par système, la communication radio représentait 39,54 % de part de la taille du marché des systèmes de communication unéronautique en 2024, tandis qu'ACARS progresse à un TCAC de 8,32 %.

- Par technologie de connectivité, SATCOM commandait une part de 40,85 % de la taille du marché des systèmes de communication unéronautique en 2024, et les solutions 5G air-sol devraient croître à un TCAC de 7,76 %.

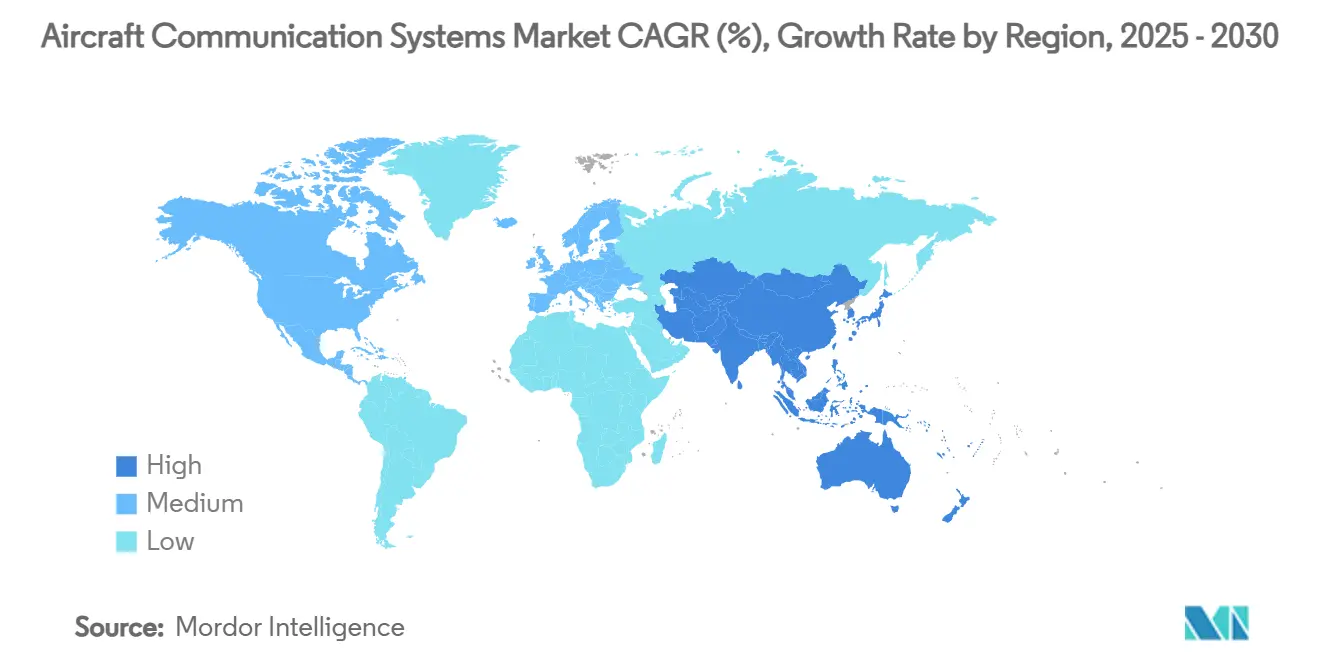

- Par géographie, l'Amérique du Nord un contribué à une part de 35,85 % en 2024, tandis que l'Asie-Pacifique est la région à croissance la plus rapide, avec un TCAC de 8,42 % jusqu'en 2030.

Tendances et perspectives du marché mondial des systèmes de communication unéronautique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Poussée de la connectivité en vol basée sur SATCOM | +1.2% | Amérique du Nord et Europe, expansion mondiale | Moyen terme (2-4 ans) |

| Échéances de conformité obligatoire ADS-B Out et CPDLC | +0.8% | Leadership États-Unis et Europe, adoption mondiale | Court terme (≤ 2 ans) |

| Expansion de la flotte d'unéronefs monocouloirs APAC | +1.0% | Cœur Asie-Pacifique, débordement MEA | Long terme (≥ 4 ans) |

| Programmes de modernisation des flottes militaires pour communications sécurisées | +0.9% | Amérique du Nord et Europe, nations alliées | Moyen terme (2-4 ans) |

| Intégration de radios définies par logiciel dans l'avionique | +0.7% | Adoption militaire précoce mondiale | Long terme (≥ 4 ans) |

| Radios cognitives basées sur l'IA pour utilisation dynamique du spectre | +0.6% | Sites pilotes Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée de la connectivité en vol basée sur SATCOM

Les compagnies unériennes transitionnent vers des architectures multi-orbitales qui combinent la capacité LEO, MEO et GEO pour éliminer les écarts de latence tout en préservant la portée mondiale. Delta Air Lines un sélectionné une solution multi-orbitale Hughes pour plus de 400 unéronefs, reflétant un changement de paradigme vers la perception de la connectivité haut débit comme infrastructure stratégique. Les antennes Ka2517 de ThinKom ont enregistré 17 millions d'heures de vol avec 98 % de disponibilité sur 1 550 unéronefs, prouvant l'interopérabilité et la fiabilité.[1]ThinKom Solutions, ' Ka2517 Antenna Flight Hours Milestone ', thinkom.com Ces améliorations de service soutiennent les modèles commerciaux de partage des revenus qui encouragent l'adoption à l'échelle de la flotte de liaisons à haut débit, renforçant la croissance du chiffre d'affaires pour le marché des systèmes de communication unéronautique.

Échéances de conformité obligatoire ADS-B Out et CPDLC

ADS-B Out et CPDLC domestique sont désormais requis dans l'espace unérien américain, obligeant les compagnies unériennes à moderniser les radios VDL Mode 2 et les unités de gestion des communications. Les mandats européens parallèles s'étendent au suivi de détresse autonome pour les unéronefs au-dessus de 27 000 kg à partir de janvier 2025.[2] Organisation de l'aviation civile internationale, ' Exigences du système mondial de détresse et de sécurité unéronautiques ', icao.int Le certificat de type supplémentaire PM-CPDLC de Honeywell offre une voie prête vers la conformité utilisant les radios de liaison de données VHF et les CMU. Les échéances obligatoires accélèrent les cycles d'adoption à court terme, élevant la demande pour les systèmes de communication unéronautique.

Expansion de la flotte d'aéronefs monocouloirs APAC

Airbus prévoit que le marché des services unéronautiques de l'Asie-Pacifique bondirait de 52 milliards USD en 2025 à 129 milliards USD d'ici 2043, soutenu par environ 19 500 nouvelles livraisons.[3]Airbus, ' Prévisions des services mondiaux 2025-2043 ', airbus.com Alors que les transporteurs à bas coût se développent, les antennes, processeurs et hybrides VHF/SATCOM efficaces en poids et en puissance sont priorisés. Les essais 5G air-sol chinois et les déploiements de radios sécurisées en Inde élèvent davantage la demande régionale, se traduisant par le taux de croissance le plus rapide du marché des systèmes de communication unéronautique.

Programmes de modernisation des flottes militaires pour communications sécurisées

Le contrat de 999 millions USD de L3Harris pour les terminaux MIDS JTRS souligne les améliorations Link-16 en cours, incluant la réception multiple simultanée pour une fidélité de données plus élevée. Le programme TACAMO de 3,5 milliards USD de Northrop Grumman introduit des unéronefs de communication stratégique de nouvelle génération avec des systèmes très basse fréquence Collins. Le financement continu de modernisation maintient la dynamique à moyen terme, ajoutant de la résilience au marché des systèmes de communication unéronautique.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Fardeau des coûts de certification et DO-178/DO-254 | -0.9% | Plus strict en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Cyber-vulnérabilités dans les réseaux avioniques basés sur IP | -0.7% | Mondiale, préoccupation axée sur la défense | Court terme (≤ 2 ans) |

| Congestion du spectre RF et risque d'interférences | -0.6% | Régions urbaines denses mondiales | Long terme (≥ 4 ans) |

| Pénuries d'approvisionnement en semi-conducteurs pour puces RF | -0.8% | Mondiale, pièces d'aviation de niche | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Fardeau des coûts de certification et DO-178/DO-254

Les coûts de vérification DO-178C et DO-254 augmentent fortement pour l'avionique multi-cœur et basée sur l'IA. L'architecture Mosarc de Collins Aerospace - récemment approuvée par la FAA - montre une amélioration de traitement de 75 % sans coûts de certification proportionnels, mais les dépenses globales restent un vent contraire. Les petits OEM font face à des contraintes de ressources, tempérant partiellement le marché des systèmes de communication unéronautique à moyen terme.

Cyber-vulnérabilités dans les réseaux avioniques basés sur IP

Le GAO américain exhorte la FAA à renforcer la surveillance de cybersécurité des cockpits connectés, citant de nouvelles surfaces d'attaque introduites par les liaisons IP.[4]Bureau de responsabilité gouvernementale des États-Unis, ' Cybersécurité de l'aviation : la FAA devrait renforcer la surveillance ', gao.gov Honeywell et l'Agence spatiale européenne développent des satellites de distribution de clés quantiques pour sécuriser les voies de données. Les perceptions de risque élevées ralentissent l'adoption de suites de communication à architecture ouverte, réduisant marginalement la croissance à court terme pour le marché des systèmes de communication unéronautique.

Analyse de segmentation

Par composant : Les antennes tiennent la tête tandis que la puissance de traitement s'accélère

Les antennes ont capturé 39,89 % de la part du marché des systèmes de communication unéronautique en 2024, menées par les réseaux à commande électronique conçus pour les satellites multi-orbitaux. L'ESA Ka-band Plane Simple de Satcom Direct illustre une conception à gain élevé et profil bas favorisée sur les flottes long-courriers. La catégorie écrans et processeurs devrait croître à un TCAC de 9,67 % jusqu'en 2030, soutenue par les puces multi-cœur certifiées FAA de Collins Aerospace qui augmentent la capacité informatique du cockpit de 75 %. La taille du marché des systèmes de communication unéronautique pour les écrans et processeurs suit une trajectoire plus abrupte que le matériel hérité. Les transpondeurs maintiennent une demande stable alors que les adopteurs tardifs respectent les mandats ADS-B, tandis que les unités de gestion des communications (CMU) bénéficient des déploiements CPDLC. Les radios de contre-mesures militaires et les modules SDR optimisés SWaP complètent la demande de composants, étendant l'ampleur du marché des systèmes de communication unéronautique.

Un regard historique montre une croissance centrée sur le matériel, qui un cédé la place à la fonctionnalité définie par logiciel. L'écran tactile FlytX de Thales réduit la taille et la puissance de 30 % et soutient la certification incrémentale, illustrant comment la modularité refaçonne les cycles de mise à niveau. Alors que l'avionique modulaire prolifère, les volumes d'approvisionnement migrent des antennes fixes vers les plateformes de traitement, maintenant les revenus de cycle de vie équilibrés dans le marché des systèmes de communication unéronautique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'aéronef : Les flottes commerciales dominent tandis que l'eVTOL prend de l'ampleur

Les jets commerciaux ont généré 53,67 % des revenus de 2024 alors que les compagnies unériennes priorisaient la connectivité haut débit et la conformité réglementaire. Le plan de Boeing d'acquérir Spirit AeroSystems signale un plus grand contrôle vertical de l'intégration avionique, ce qui devrait rationaliser les équipements de systèmes de communication sur les lignes de production monocouloir. Les programmes de mobilité unérienne urbaine (UAM) devraient afficher un TCAC de 11,45 %, le plus rapide du marché des systèmes de communication unéronautique, porté par le cockpit Anthem de Honeywell sur le VX4 de Vertical Aerospace.[5]Honeywell Aerospace, ' Fiche technique du cockpit Anthem ', honeywell.com Le financement des unéronefs militaires reste significatif, illustré par les contrats E-130J TACAMO et de modernisation Link-16. L'aviation d'affaires ajoute un volume incrémental grâce aux améliorations SATCOM de cabine long-courrier, telles que l'accord pluriannuel de Bombardier avec Honeywell. Les jets régionaux maintiennent la demande dans la flotte APAC en expansion, tandis que les systèmes non pilotés intègrent des SDR avancés et des processeurs IA, approfondissant les cas d'usage tactiques dans le marché des systèmes de communication unéronautique.

Par système : L'avance de la communication radio se réduit tandis qu'ACARS se modernise

La radio vocale VHF/HF traditionnelle représente encore 39,54 % des revenus de 2024, mais les limites de capacité et les besoins croissants en données orientent la croissance vers la messagerie basée sur IP. ACARS sur IP est le système à croissance la plus rapide à 8,32 % TCAC, les compagnies unériennes exploitant les liaisons haut débit pour réduire les charges HF et améliorer l'efficacité d'expédition. La taille du marché des systèmes de communication unéronautique pour les solutions ACARS s'étendra en ligne avec les initiatives de numérisation air-sol. Les systèmes d'interphone, audio numérique et de liaison de données tactique bénéficient également des feuilles de route SDR qui permettent le support multi-forme d'onde dans un seul LRU. Le passage des architectures à commutation de circuits vers les architectures basées sur les paquets soutient une réallocation stable des dépenses dans le marché des systèmes de communication unéronautique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie de connectivité : SATCOM maintient l'échelle tandis que la 5G ATG gagne en rythme

SATCOM un conservé une part de 40,85 % de la taille du marché des systèmes de communication unéronautique en 2024 à travers les bandes L, Ku et Ka. La plateforme Amara de Viasat superpose la connectivité à double faisceau à travers les orbites LEO, MEO et GEO pour une entrée en 2028, signalant la primauté continue de SATCOM. Cependant, les réseaux 5G air-sol devraient croître à un TCAC de 7,76 %, spécialement dans les régions où les tours terrestres à haute densité peuvent desservir les flottes monocouloir de manière rentable. La liaison de données VHF reste fondamentale pour la sauvegarde vocale ATC, tandis que les formes d'onde tactiques telles que Link-16 et Protected Tactical Waveform étendent l'usage de défense. Les architectures hybrides qui commutent entre les liaisons ATG et satellite basées sur le coût et la latence optimisent le coût total de possession, élevant la diversité technologique dans le marché des systèmes de communication unéronautique.

Analyse géographique

L'Amérique du Nord un conservé 35,85 % des revenus de 2024 grâce aux programmes de modernisation FAA et aux dépenses militaires soutenues. La refonte de l'infrastructure de télécommunication de la FAA dans 4 600 installations ATC continue, fournissant un marché domestique robuste pour les radios, liaisons de données et améliorations de gestion du spectre. Les contrats de défense américains - incluant une commande de tâches BACN de 269 millions USD - renforcent la visibilité d'approvisionnement jusqu'en 2027.

L'Asie-Pacifique est la région à croissance la plus rapide, augmentant à un TCAC de 8,42 % jusqu'en 2030. Les investissements du marché des systèmes de communication unéronautique reflètent les flottes croissantes en Chine, Inde et Asie du Sud-Est. China Telecom pilote une couverture 5G air-sol nationale avec moins de 1 000 tours, tandis que l'Inde équipe des réseaux radio sécurisés Vayulink sur son inventaire de chasseurs en expansion. Les transporteurs régionaux comme Thai Airways ont adopté la connectivité multi-orbitale SES, soulignant l'attraction commerciale pour le SATCOM avancé.

L'Europe maintient une position solide grâce au leadership réglementaire strict. Les normes mises à jour de navigation unérienne future d'ICAO mandatent l'échange de données cyber-résilient, stimulant l'adoption de la gestion de liaisons chiffrées. Thales et Spire mondial déploient plus de 100 satellites pour fournir une surveillance ADS-B basée dans l'espace, prévue pour l'entrée en service en 2027. Airbus HBCplus offre des terminaux multi-orbitaux intégrés qui réduisent la traînée et la consommation de carburant, soulignant l'influence au niveau OEM sur le marché des systèmes de communication unéronautique.

L'Amérique du Sud, le Moyen-Orient et l'Afrique contribuent à une demande modérée mais croissante, tirée par les renouvellements de flottes et les projets de défense stratégiques. En raison de l'infrastructure terrestre clairsemée, les solutions hybrides ATG/SATCOM plaisent dans ces géographies, maintenant un modèle de croissance globalement diversifié pour le marché des systèmes de communication unéronautique.

Paysage concurrentiel

Le marché des systèmes de communication unéronautique est modérément concentré. L'acquisition de CAES par Honeywell pour 1,9 milliard USD ajoute 2 200 ingénieurs RF et des capacités de guerre électronique, reliant la conception d'antennes et les charges utiles de communication sécurisées. L'achat de Satcom Direct par Gogo pour 375 millions USD consolide la connectivité de l'aviation d'affaires, ciblant 890 millions USD de revenus combinés et des marges EBITDA de 24 %. La division Collins Aerospace de Raytheon se différencie sur la puissance de traitement multi-cœur certifiée, ouvrant de nouveaux revenus dans l'informatique avionique.

Les fournisseurs axés sur la défense tels que L3Harris étendent les programmes de la marin tout en expérimentant avec des satellites Link-16 LEO pour durcir les réseaux tactiques. Peraton Labs présente des outils de spectre basés sur l'IA qui pourraient perturber la planification conventionnelle à fréquence fixe. Dans les secteurs commercial, d'affaires et UAM émergent, la concurrence se centre sur l'intégration de liaisons multi-orbitales, la certification d'architectures SDR et la sécurisation de l'approvisionnement en semi-conducteurs.

La résilience de la chaîne d'approvisionnement est désormais une métrique concurrentielle. Les OEM et Tier-1 diversifient les partenaires de fabrication de puces et maintiennent des stocks de sécurité plus élevés pour naviguer les pénuries de composants RF. Collectivement, ces mouvements indiquent une industrie recherchant l'agilité tout en abordant les exigences de plus en plus complexes du marché des systèmes de communication unéronautique.

Leaders de l'industrie des systèmes de communication unéronautique

Honeywell International Inc.

RTX Corporation

L3Harris Technologies, Inc.

Thales Group

ViaSat Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Airbus Defence & Space un obtenu un contrat avec Thales pour fournir un système de communication par satellite (satcom) de sécurité à intégrer dans l'unéronef de transport militaire A400M.

- Mai 2025 : Le système de communication par satellite JetWave™ X de Honeywell modernisera le système de reconnaissance unéroportée et de guerre électronique (ARES) de l'armée américaine via L3Harris Technologies (L3Harris).

- Septembre 2024 : Viasat, Inc. un reçu un contrat de 33,6 millions USD du laboratoire de recherche de l'armée de l'air américaine (AFRL) dans le cadre du programme d'expérimentation de défense utilisant l'Internet spatial commercial (DEUCSI). Le contrat se concentre sur le développement et la livraison de systèmes de réseau phasé électroniquement actif (AESA) pour améliorer les capacités de communication par satellite pour les unéronefs tactiques, incluant les plateformes à voilure tournante.

- Avril 2024 : L3Harris Technologies un signé un accord avec Air Inde pour fournir des enregistreurs vocaux et de données SRVIVR25 pour la flotte B737-8 de la compagnie unérienne. Le contrat inclut l'installation d'équipement pour 100 unéronefs, avec une extension potentielle pour couvrir 40 appareils supplémentaires.

Portée du rapport du marché mondial des systèmes de communication unéronautique

Le système de communication unéronautique inclut les composants et sous-systèmes fournissant la communication entre l'unéronef et la station au sol ainsi que les systèmes de communication et d'annonce de cabine. Le système est également responsable de l'enregistrement des communications et de l'audio de cabine. Les systèmes de communication unéronautique jouent un rôle critique dans l'amélioration de la sécurité et de l'efficacité des vols. Les compagnies unériennes et les autorités de l'aviation investissaient de plus en plus dans des solutions de communication avancées pour améliorer la conscience situationnelle et réduire les risques d'accidents.

Le marché des systèmes de communication unéronautique est segmenté par composants et type d'unéronef. Par composants, le marché est segmenté en transpondeur, écran et processeur, et antenne. Par type d'unéronef, le marché est segmenté en unéronef commercial et unéronef militaire. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique. Le rapport couvre également les tailles de marché et prévisions pour le marché des systèmes de communication unéronautique dans les principaux pays à travers différentes régions. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

Le dimensionnement et les prévisions du marché ont été fournis en valeur (USD).

| Transpondeurs |

| Terminaux SATCOM |

| Antennes |

| Écrans et processeurs |

| Unités de gestion des communications |

| Autres composants |

| Aéronefs commerciaux | Monocouloir |

| Gros-porteur | |

| Jets régionaux | |

| Jets d'affaires | |

| Aéronefs militaires | Chasseur |

| Transport | |

| Mission spéciale | |

| Véhicules aériens sans pilote (UAV) | |

| Mobilité aérienne urbaine/eVTOL |

| Système de communication radio |

| Système de communication interphone |

| Système d'adresse passagers |

| Système numérique de gestion d'intégration radio et audio |

| Système d'adressage et de rapport de communications aéronautiques (ACARS) |

| SATCOM (bande L/Ku/Ka) |

| Voix VHF/HF |

| Air-sol (ATG/5G-ATG) |

| Liaisons de données tactiques (Link-16, MADL) |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par composant | Transpondeurs | ||

| Terminaux SATCOM | |||

| Antennes | |||

| Écrans et processeurs | |||

| Unités de gestion des communications | |||

| Autres composants | |||

| Par type d'aéronef | Aéronefs commerciaux | Monocouloir | |

| Gros-porteur | |||

| Jets régionaux | |||

| Jets d'affaires | |||

| Aéronefs militaires | Chasseur | ||

| Transport | |||

| Mission spéciale | |||

| Véhicules aériens sans pilote (UAV) | |||

| Mobilité aérienne urbaine/eVTOL | |||

| Par système | Système de communication radio | ||

| Système de communication interphone | |||

| Système d'adresse passagers | |||

| Système numérique de gestion d'intégration radio et audio | |||

| Système d'adressage et de rapport de communications aéronautiques (ACARS) | |||

| Par technologie de connectivité | SATCOM (bande L/Ku/Ka) | ||

| Voix VHF/HF | |||

| Air-sol (ATG/5G-ATG) | |||

| Liaisons de données tactiques (Link-16, MADL) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des systèmes de communication unéronautique ?

Le marché est évalué à 12,12 milliards USD en 2025 et devrait atteindre 17,38 milliards USD d'ici 2030, représentant un TCAC de 7,48 %.

Quel segment de composant connaît la croissance la plus rapide ?

Les écrans et processeurs devraient croître à un TCAC de 9,67 % jusqu'en 2030, portés par les plateformes de traitement multi-cœur certifiées FAA qui augmentent l'informatique de cockpit de 75 %.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide ?

L'expansion des flottes, les essais 5G air-sol et l'augmentation des dépenses de défense poussent l'Asie-Pacifique à un TCAC de 8,42 %, dépassant les autres régions.

Comment les mandats réglementaires influencent-ils la demande ?

Les échéances obligatoires ADS-B Out et CPDLC obligent les compagnies unériennes à équiper des radios VDL et des CMU, accélérant les dépenses à court terme sur les solutions de communication conformes.

Quelles technologies défient la dominance de SATCOM ?

Les réseaux 5G air-sol sont la technologie de connectivité à croissance la plus rapide, offrant un haut débit à faible latence qui complète les liaisons satellite multi-orbitales.

Quelle est la principale préoccupation de cybersécurité avec les réseaux avioniques modernes ?

La connectivité basée sur IP introduit de nouveaux vecteurs d'attaque, incitant des initiatives telles que les satellites de distribution de clés quantiques et les améliorations de surveillance FAA pour sécuriser les voies de données.

Dernière mise à jour de la page le: