Taille et part du marché des trains d'atterrissage d'aéronefs commerciaux

Analyse du marché des trains d'atterrissage d'aéronefs commerciaux par Mordor Intelligence

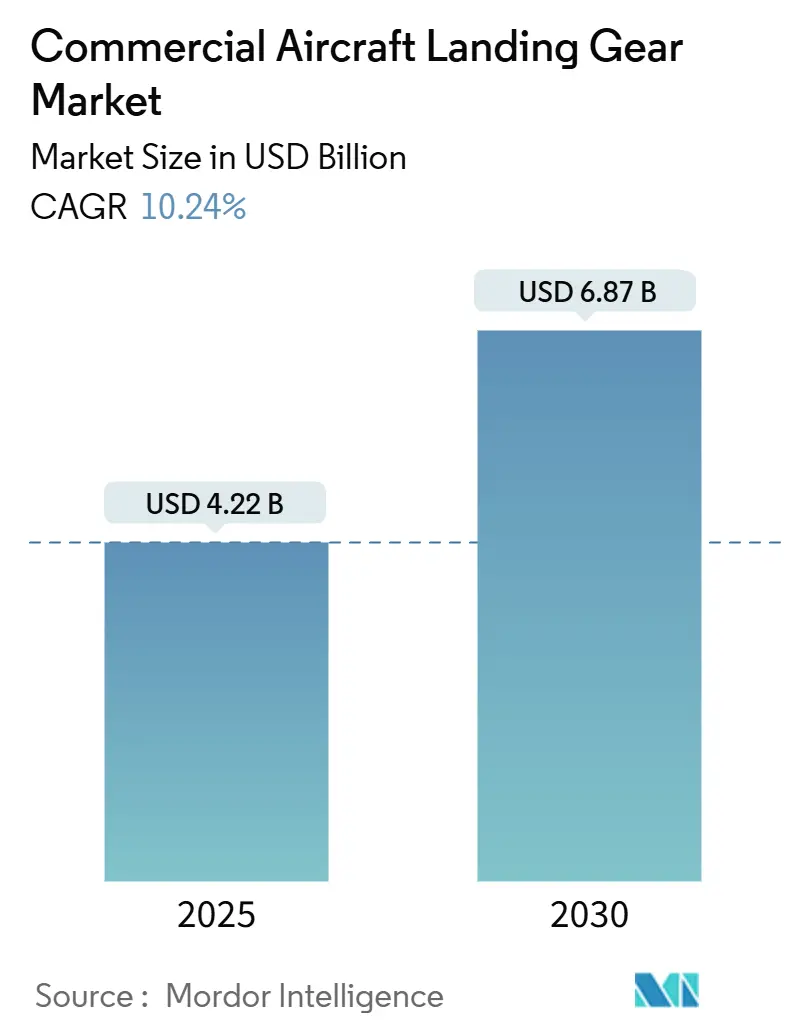

La taille du marché des trains d'atterrissage d'aéronefs commerciaux a atteint 4,22 milliards USD en 2025 et devrait s'élever à 6,87 milliards USD d'ici 2030, se traduisant par un TCAC de 10,24 %. La forte demande pour des flottes économes en carburant, la montée en cadence continue de la production chez Boeing et Airbus, et les avancées rapides dans les matériaux légers ont collectivement propulsé le marché des trains d'atterrissage d'aéronefs commerciaux. Les compagnies aériennes ont intensifié les programmes de renouvellement de flotte pour atteindre les objectifs de réduction carbone. Dans le même temps, les systèmes intégrés de surveillance de l'état ont élevé les trains d'atterrissage d'un produit de base à un actif riche en données, ouvrant de nouveaux flux de revenus dans la maintenance prédictive. L'Amérique du Nord a préservé son leadership grâce à son cycle de remplacement mature. Néanmoins, le Moyen-Orient et l'Afrique ont émergé comme les régions les plus dynamiques, les gouvernements finançant 1 000 milliards USD dans de nouvelles infrastructures aéroportuaires nécessitant de grandes flottes d'aéronefs à fuselage étroit et régionaux.[1]Source : Zawya, "Airport Show 2025 Reveals USD 1 Trillion Expansion Projects," zawya.com Les contraintes de chaîne d'approvisionnement, notamment dans le titane forgé, ont maintenu la demande du marché secondaire élevée et encouragé les transporteurs à signer des accords de service à long terme. La consolidation parmi les fournisseurs MRO et de niveau un a ajouté une intensité concurrentielle tout en donnant aux compagnies aériennes plus d'options de support intégré.

Points clés du rapport

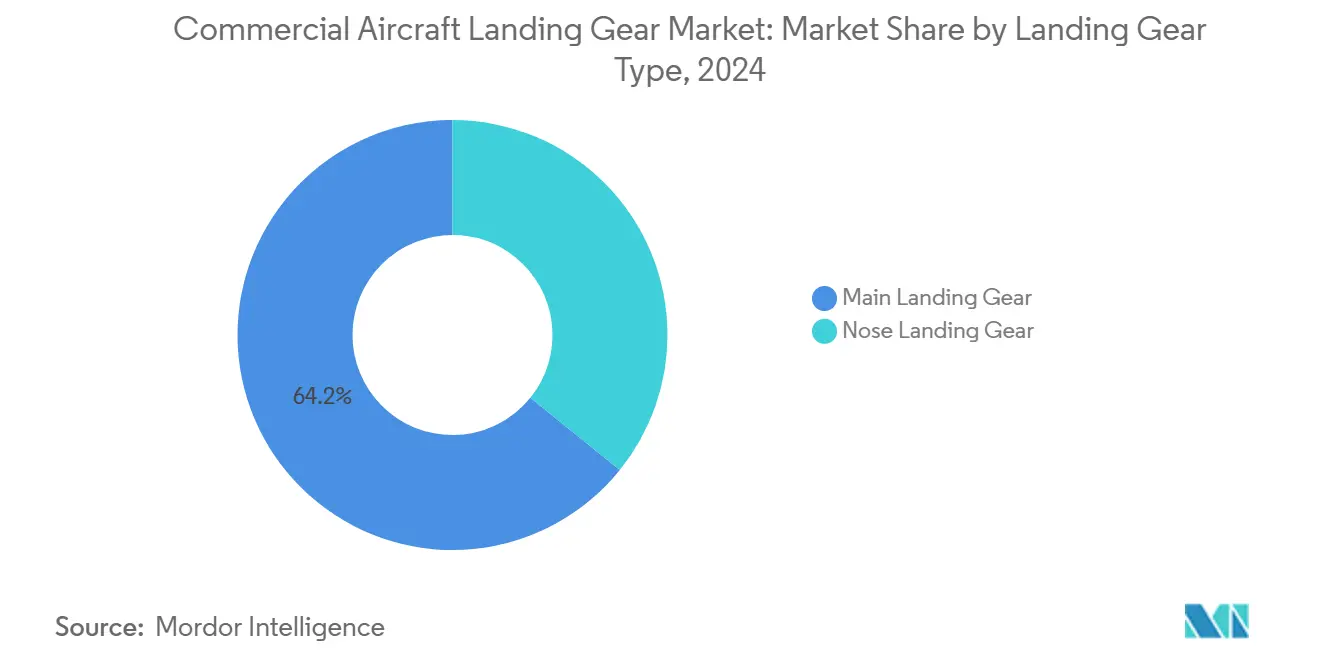

- Par type de train d'atterrissage, les systèmes principaux détenaient 64,20 % de la part de marché des trains d'atterrissage d'aéronefs commerciaux en 2024, tandis que les trains d'atterrissage avant devraient croître à un TCAC de 10,98 % jusqu'en 2030.

- Par type d'aéronef, les plateformes à fuselage étroit ont mené avec 55,45 % de part de revenus en 2024 ; les jets régionaux devraient croître à 10,54 % de TCAC jusqu'en 2030.

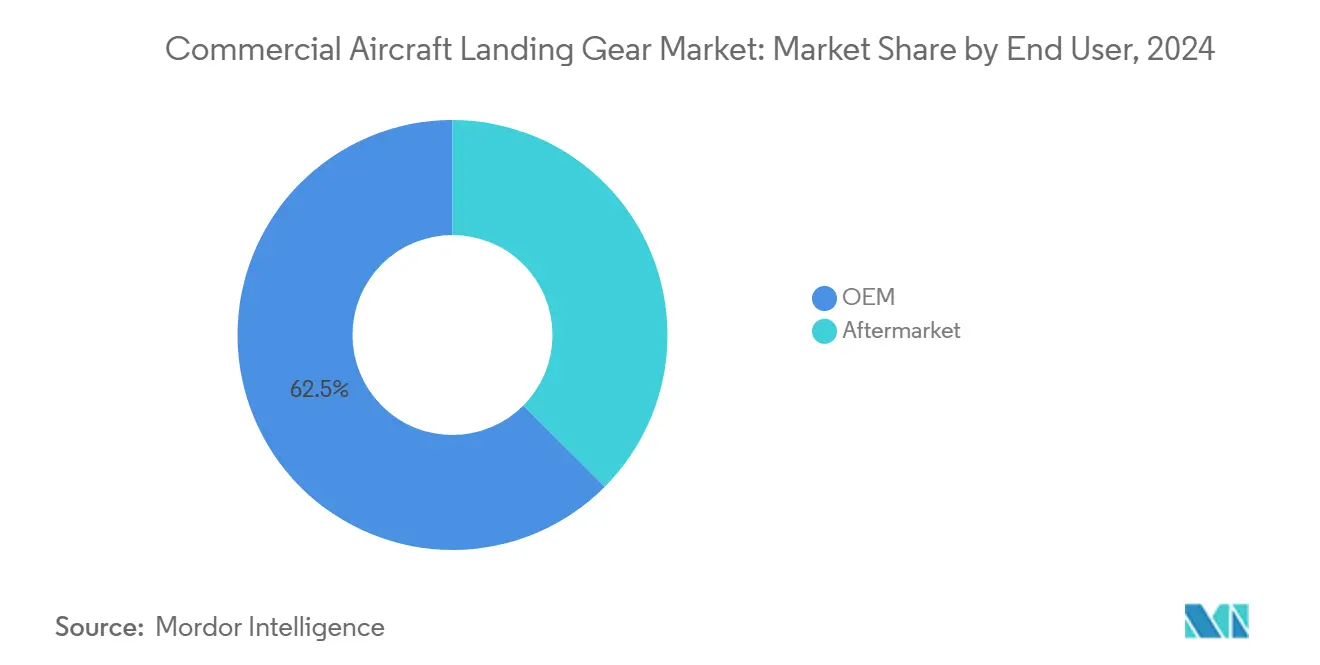

- Par utilisateur final, les livraisons OEM représentaient 62,54 % de part de la taille du marché des trains d'atterrissage d'aéronefs commerciaux en 2024, tandis que le segment du marché secondaire progresse à un TCAC de 13,20 %.

- Par sous-système, les éléments structurels commandaient une part de 45,65 % de la taille du marché des trains d'atterrissage d'aéronefs commerciaux en 2024 ; les systèmes de freinage devraient afficher le TCAC le plus rapide de 11,24 %.

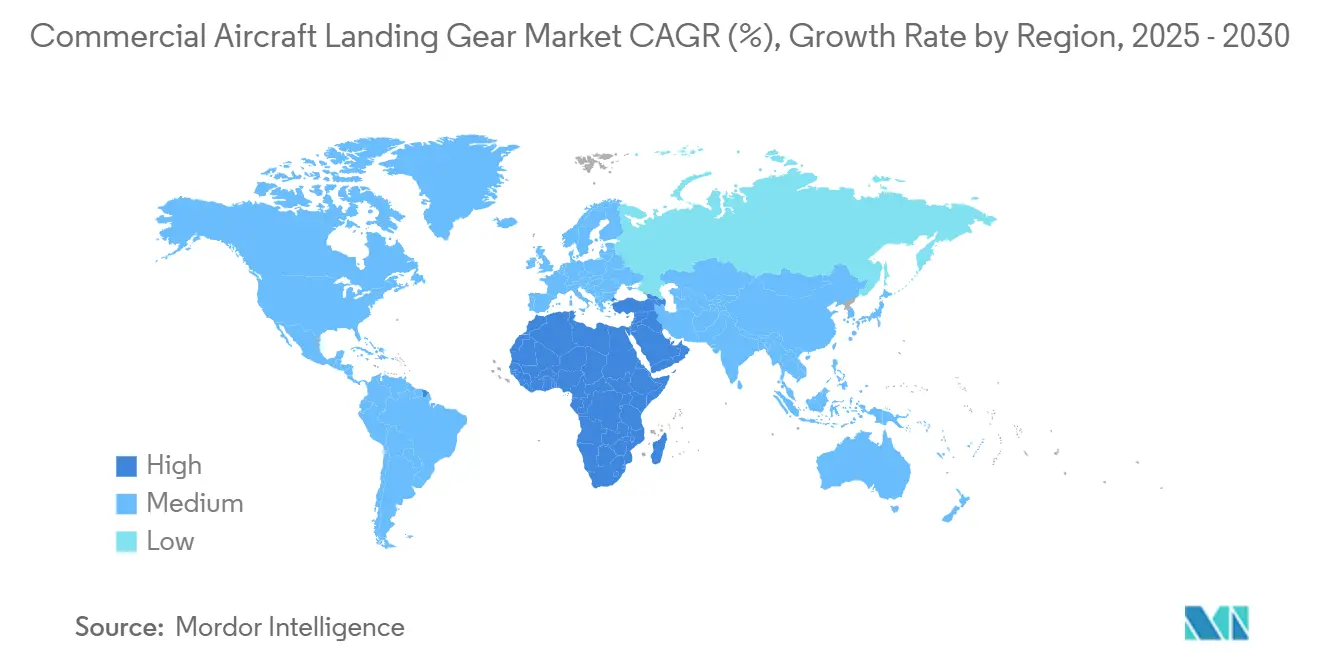

- Par géographie, l'Amérique du Nord a capturé 38,98 % de la part de marché des trains d'atterrissage d'aéronefs commerciaux en 2024 ; le Moyen-Orient et l'Afrique sont en voie d'atteindre un TCAC de 12,45 % jusqu'en 2030.

Tendances et perspectives du marché mondial des trains d'atterrissage d'aéronefs commerciaux

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée en cadence de la production d'aéronefs commerciaux post-pandémie | +2.8% | Mondial ; concentration en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Remplacement de flotte pour des modèles économes en carburant | +3.1% | Mondial ; mené par l'Amérique du Nord et l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption de composites légers et de titane | +1.9% | Mondial ; adoption précoce en Amérique du Nord et en Europe | Long terme (≥ 4 ans) |

| Exigences d'architecture de roulage électrique | +1.2% | Europe et Amérique du Nord, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Capteurs intégrés de surveillance de l'état | +0.8% | Mondial ; adoption premium dans les marchés développés | Moyen terme (2-4 ans) |

| Poussée de l'externalisation MRO pour la révision des trains d'atterrissage | +2.2% | Mondial ; concentration en Asie-Pacifique et au Moyen-Orient | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Montée en cadence de la production d'aéronefs commerciaux post-pandémie

Boeing et Airbus ont publié des objectifs de livraison qui impliquaient plus de 87 000 avions jusqu'en 2043, mais des pénuries persistantes dans les pièces forgées et les fixations ont ralenti la production à court terme. Une enquête du Government Accountability Office américain a montré que 60 % des fournisseurs de composants luttaient avec des livraisons ponctuelles, forçant les compagnies aériennes à maintenir les cellules en service plus longtemps.[2]Source : US Government Accountability Office, "Aviation Manufacturing Supply Chain Issues," gao.gov Ce retard a stimulé les accords de service à long terme et a élevé l'activité dans les MRO indépendants et captifs. Alors que les taux de construction se rétablissent, la demande unitaire pour les ensembles de trains principaux et avant augmentera car chaque nouvelle commande d'aéronef déclenche un jeu complet, protégeant le marché des trains d'atterrissage d'aéronefs commerciaux des turbulences cycliques.

Remplacement de flotte pour des modèles économes en carburant

Des normes d'émissions plus restrictives et des coûts de carburant élevés ont poussé les transporteurs à accélérer la mise à la retraite des jets plus anciens. Boeing a estimé 21 100 remplacements parmi les 43 975 livraisons qu'il envisageait jusqu'en 2043, soulignant un pivot structurel vers des flottes de nouvelle technologie. Les freins carbone fabriqués par Safran ont éliminé jusqu'à 320 kg par aéronef, se sont directement intégrés dans les modèles de consommation de carburant, et ont réduit la fréquence de révision des trains d'atterrissage.[3]Source : Safran Group, "Boeing 737 NG/MAX Carbon Brake," safran-group.com Les compagnies aériennes ont commencé à spécifier des options de trains avancés au moment de la commande plutôt que de moderniser plus tard, renforçant les carnets de commandes OEM tout en élargissant l'écart technologique avec les systèmes hérités.

Adoption de composites légers et de titane

Les percées en science des matériaux ont fait évoluer les trains d'atterrissage au-delà de l'acier 300M traditionnel. L'AerMet 310 de Carpenter Technology a offert une résistance et une résistance à la corrosion supérieures, permettant des structures plus minces sans sacrifier la capacité de charge. Dans le même temps, les risques géopolitiques dans l'approvisionnement en titane russe ont contraint les primes aérospatiales à double-sourcer l'éponge de nouveaux entrants en Arabie Saoudite et aux États-Unis. Ces changements ont légèrement augmenté les coûts de production mais ont débloqué des avantages d'économie de poids pluriannuels qui ont justifié une adoption rapide par les constructeurs d'avions et les transporteurs.

Exigences d'architecture de roulage électrique

Les régulateurs européens ont intensifié la pression pour réduire les émissions au sol, rendant les concepts de taxi électrique tels que le TaxiBot semi-robotique d'IAI et le GreenTaxi intégré aux roues de L-3 viables pour les programmes de première monte. Clean Aviation a financé des tests TRL 6 d'un système électrique de train d'atterrissage avant capable d'éliminer les circuits hydrauliques dédiés. Les adoptants ont enregistré jusqu'à 97 % de réduction de consommation de carburant pendant le roulage sur un B747, plaçant les fabricants de trains au centre des stratégies de durabilité des compagnies aériennes.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des matériaux et procédés avancés | -1.8% | Mondial, avec impact aigu dans les marchés émergents | Moyen terme (2-4 ans) |

| Goulots d'étranglement de la chaîne d'approvisionnement dans les pièces forgées critiques | -2.1% | Mondial, concentré en Amérique du Nord et en Europe | Court terme (≤ 2 ans) |

| Retards de certification pour les composants fabriqués par fabrication additive | -1.3% | Mondial, avec focus réglementaire en Amérique du Nord et en Europe | Long terme (≥ 4 ans) |

| Examen environnemental du placage au chrome | -0.9% | Mondial, avec application stricte en Europe et en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des matériaux et procédés avancés

Les prix du titane de qualité aérospatiale ont grimpé en flèche en raison des tensions géopolitiques, étirant les budgets pour les transporteurs dans les régions sensibles aux prix et les OEM plus petits qui manquent de pouvoir d'achat. Les obstacles à la certification autour de la fabrication additive ont également allongé les cycles de développement et compensé les économies de coûts projetées. Le risque économique d'élargir l'écart entre les produits premium et les alternatives optimisées en coût, retardant potentiellement les mises à niveau de flotte dans les marchés en développement.

Goulots d'étranglement de la chaîne d'approvisionnement dans les pièces forgées critiques

La capacité de presse lourde pour les pièces forgées en titane de grand diamètre est restée rare, créant une inflation persistante des délais de livraison. Boston Consulting Group a constaté que chaque mois de retard dans la disponibilité des matières premières ajoutait deux mois aux calendriers d'assemblage final pour les jeux de trains d'atterrissage. Les fournisseurs de niveau un ont répondu en étendant le double-sourcing et en investissant dans de nouvelles installations, mais la montée en puissance lente a laissé les compagnies aériennes détenir des stocks de pièces de rechange plus élevés et a tempéré le potentiel de croissance à court terme.

Analyse par segment

Par type de train d'atterrissage : Les systèmes principaux pilotent le volume

Les systèmes de train d'atterrissage principal ont représenté 64,20 % des revenus de 2024, portant les charges structurelles définissant les limites de poids au décollage des aéronefs. Cette part considérable du marché des trains d'atterrissage d'aéronefs commerciaux a permis aux fournisseurs de niveau un de répartir les coûts de R&D sur des assemblages de haute valeur. Les poutres squelettées faites d'alliages de titane et d'aciers haute résistance ont réduit le poids tout en maintenant la durée de vie en fatigue, générant des gains de performance progressifs valorisés par les compagnies aériennes.

Le segment des trains avant a montré des perspectives de TCAC de 10,98 % car les innovations telles que l'actionnement électrique intégré et les capteurs de poids et équilibrage en temps réel se sont concentrées dans cette partie du train de roulement. La taille du marché des trains d'atterrissage d'aéronefs commerciaux pour les systèmes avant devrait se développer rapidement, attirant de nouveaux entrants spécialisés dans les composants électromécaniques. Les fournisseurs ont tiré parti de barrières d'entrée techniques plus faibles et de cycles de certification plus courts que les assemblages principaux, augmentant la concurrence tout en accélérant l'adoption technologique globale.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'aéronef : Domination du fuselage étroit au milieu de la résurgence régionale

Les programmes de fuselage étroit, menés par les familles B737 MAX et A320neo, ont livré une part de 55,45 % des revenus de 2024, soulignant leur rôle pivot dans le marché des trains d'atterrissage d'aéronefs commerciaux. Des taux de construction plus élevés se sont traduits directement par une demande de jeux et ont donné aux fournisseurs de trains principaux un volume prévisible pour la décennie.

Les jets régionaux ont affiché un TCAC projeté de 10,54 % jusqu'en 2030, alimenté par le programme E2 d'Embraer et de nouvelles stratégies d'optimisation des routes dans les marchés secondaires. La taille du marché des trains d'atterrissage d'aéronefs commerciaux pour les jets régionaux comblera une partie de l'écart avec les fuselages étroits, particulièrement en Asie-Pacifique et en Amérique du Nord, où les aéroports à créneaux contraints favorisent les aéronefs de plus petit calibre.

Par utilisateur final : L'accélération du marché secondaire dépasse la croissance OEM

Les livraisons OEM ont encore généré 62,54 % des revenus de 2024, mais le marché secondaire a affiché une projection de TCAC de 13,20 % qui dépasse la croissance OEM. Les compagnies aériennes se sont appuyées sur des cycles de vie étendus pour combler les arrivées de nouvelles constructions retardées, élevant les événements de révision dans les ateliers MRO indépendants et captifs.

Le marché des trains d'atterrissage d'aéronefs commerciaux continue d'évoluer vers des packages de service intégrés tels que le Landing Gear Exchange Program de Boeing, qui échange les unités expirées en temps contre des jeux fraîchement révisés pour minimiser les temps d'arrêt. Les consolidateurs comme GA Telesis ont capturé des synergies en associant l'inventaire de démontage avec les capacités de réparation, incitant les OEM à contre-attaquer avec des alliances qui sécurisent l'approvisionnement en pièces à long terme.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par sous-systèmes : Le leadership structurel fait face à l'innovation de freinage

Les éléments structurels ont représenté 45,65 % des revenus de 2024 car ils englobent les cylindres d'amortisseurs, les tourillons et les entretoises qui commandent la plus grande masse de matières premières. La part de marché des trains d'atterrissage d'aéronefs commerciaux des structures devrait s'éroder légèrement à mesure que les systèmes de freinage progressent.

Les systèmes de freinage ont été prévus pour croître à un TCAC de 11,24 % grâce à la pénétration rapide des disques carbone, qui ont offert des avantages de poids, de durabilité et de refroidissement par rapport aux freins en acier. La taille du marché des trains d'atterrissage d'aéronefs commerciaux liée aux freins offre donc aux fournisseurs une niche de marge premium tout en complétant les objectifs de durabilité des compagnies aériennes.

Analyse géographique

L'Amérique du Nord a conservé une part de 38,98 % en 2024, soutenue par une base installée profonde de jets monocouloirs et un écosystème de révision robuste s'étendant d'Oklahoma City, Miami et Montréal. Les transporteurs de la région ont verrouillé des accords de service pluriannuels pour se couvrir contre la volatilité de la chaîne d'approvisionnement, stabilisant la demande pour le marché des trains d'atterrissage d'aéronefs commerciaux.

L'Europe a suivi avec une croissance stable à un chiffre moyen. Airbus a accéléré les commandes de jeux de trains pour alimenter son expansion A321neo, tandis que la législation de durabilité a accéléré les programmes de taxi électrique. Le financement de la recherche de l'UE sous Clean Aviation a réduit le risque de validation technologique et élargi la participation des fournisseurs dans le marché des trains d'atterrissage d'aéronefs commerciaux.

Le Moyen-Orient et l'Afrique sont en voie d'atteindre le TCAC le plus rapide de 12,45 % jusqu'en 2030 alors que les États investissent 1 000 milliards USD dans de nouveaux aéroports et que des transporteurs tels qu'Ethiopian Airlines, Emirates et Saudia étendent leurs réseaux de routes. Boeing a prédit que la flotte de l'Afrique doublerait, créant un pool incrémental considérable pour le marché des trains d'atterrissage d'aéronefs commerciaux.

L'Asie-Pacifique a reflété ce schéma d'expansion, ancré par les programmes aéroportuaires indiens et indonésiens. Le financement soutenu par l'État et les transporteurs à bas coût à croissance rapide ont passé de grandes commandes de fuselages étroits, élevant la demande future pour les trains d'atterrissage et le support du marché secondaire. L'Amérique du Sud a enregistré une croissance modérée, entravée par des vents contraires macroéconomiques, mais a bénéficié de la modernisation de flotte chez Avianca, LATAM et GOL.

Paysage concurrentiel

Safran, Collins Aerospace de RTX Corporation, et Liebherr ont formé l'épine dorsale du secteur. Safran a capturé des victoires supplémentaires grâce à son portefeuille de freins carbone et à son expansion MRO mondiale, qui a dépassé 1 milliard EUR (1,15 milliard USD) fin 2024. Collins a élargi l'adoption DURACARB sur les plateformes B737 NG, vantant des économies de poids de 700 livres par jeu, une proposition de valeur convaincante pour les opérateurs sensibles au carburant.

L'activité d'acquisition a remodelé le champ concurrentiel. La prise de contrôle privée d'Héroux-Devtek par Platinum Equity pour 1,35 milliard USD a créé une nouvelle échelle et un accès au capital pour le développement de produits. L'achat de 51 millions USD par GA Telesis de l'unité de réparation de trains d'AAR a signalé une consolidation du marché secondaire. Pendant ce temps, les ateliers d'usinage de niveau deux ont poursuivi l'intégration verticale pour sécuriser l'approvisionnement en forge et s'isoler contre les chocs de matières premières.

L'investissement technologique a émergé comme un différenciateur clé. Les solutions intégrées de surveillance de l'état, le renforcement en fibre de carbone pour les bielles de couple, et les actionneurs électro-hydrostatiques ont positionné les innovateurs pour gagner des positions de source unique sur les programmes futurs. Les fournisseurs qui ont associé des produits avec des packages de service à long terme ont gagné un levier de négociation, reflétant un pivot de modèle commercial qui a mis l'accent sur l'économie du cycle de vie plutôt que sur les ventes ponctuelles.

Leaders de l'industrie des trains d'atterrissage d'aéronefs commerciaux

-

Safran SA

-

Honeywell International Inc.

-

RTX Corporation

-

Liebherr-International Deutschland GmbH

-

Parker-Hannifin Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Safran Landing Systems et Revima ont renouvelé leur accord à long terme pour améliorer les installations de réparation et de révision de trains d'atterrissage de Revima en France et en Thaïlande. Le partenariat inclut la fourniture de pièces de rechange, l'accès aux publications techniques OEM, et le support ingénierie pour maintenir les trains d'atterrissage sur divers aéronefs Airbus, renforçant leur collaboration dans le secteur aéronautique.

- Avril 2025 : GA Telesis, LLC a acquis les unités commerciales Landing Gear Overhaul et Wheels and Brakes d'AAR CORP. Les opérations, rebaptisées GA Telesis Landing Gear Services, renforcent ses capacités MRO de trains d'atterrissage pour les aéronefs Airbus, Boeing, Bombardier et Embraer, en faisant le plus grand MRO indépendant de trains d'atterrissage des Amériques.

- Octobre 2024 : AEM/AMETEK MRO a signé un accord de service de trains d'atterrissage avec Liebherr-Aerospace pour fournir des services MRO de trains d'atterrissage pour les opérateurs d'Embraer E-Jet E1 dans la région EMEA, se concentrant sur la plateforme E190. Cette collaboration améliore le support des trains d'atterrissage alors que la demande de trafic aérien augmente après la pandémie.

Portée du rapport mondial du marché des trains d'atterrissage d'aéronefs commerciaux

Les trains d'atterrissage fournissent un système de suspension à l'aéronef pendant le roulage, le décollage et l'atterrissage tout en facilitant le freinage et le contrôle de direction grâce aux dispositions d'intégration de systèmes de support pour l'aéronef.

Le marché des trains d'atterrissage d'aéronefs commerciaux est segmenté par type de train d'atterrissage, type d'aéronef et géographie. Par type de train d'atterrissage, le marché est segmenté en train d'atterrissage avant et train d'atterrissage principal. Le marché est segmenté par type d'aéronef en fuselage étroit, gros-porteur et jets régionaux. Le rapport couvre également les tailles de marché et les prévisions pour le marché des trains d'atterrissage d'aéronefs commerciaux dans les principaux pays à travers différentes régions. La taille du marché est fournie pour chaque segment en termes de valeur (USD).

| Train d'atterrissage principal |

| Train d'atterrissage avant |

| Fuselage étroit |

| Gros-porteur |

| Jet régional |

| OEM |

| Marché secondaire (MRO, Retrofits) |

| Système d'actionnement |

| Système de direction |

| Système de freinage |

| Système structurel |

| Autres sous-systèmes |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Moyen-Orient | Israël |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par type de train d'atterrissage | Train d'atterrissage principal | ||

| Train d'atterrissage avant | |||

| Par type d'aéronef | Fuselage étroit | ||

| Gros-porteur | |||

| Jet régional | |||

| Par utilisateur final | OEM | ||

| Marché secondaire (MRO, Retrofits) | |||

| Par sous-systèmes | Système d'actionnement | ||

| Système de direction | |||

| Système de freinage | |||

| Système structurel | |||

| Autres sous-systèmes | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Moyen-Orient et Afrique | Moyen-Orient | Israël | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle était la taille du marché des trains d'atterrissage d'aéronefs commerciaux en 2025 ?

Le marché des trains d'atterrissage d'aéronefs commerciaux a atteint 4,22 milliards USD en 2025 et devrait s'élever à 6,87 milliards USD d'ici 2030, se traduisant par un TCAC de 10,24 %.

Quel sous-système de train d'atterrissage connaît la croissance la plus rapide ?

Les systèmes de freinage devraient croître à un TCAC de 11,24 % jusqu'en 2030 en raison de l'adoption rapide des disques carbone.

Pourquoi le Moyen-Orient et l'Afrique sont-ils la région à la croissance la plus rapide ?

Les gouvernements ont budgété environ 1 000 milliards USD pour de nouveaux aéroports, conduisant à des commandes d'aéronefs plus élevées et un TCAC régional de 12,45 %.

Comment les compagnies aériennes atténuent-elles les retards de chaîne d'approvisionnement pour les trains d'atterrissage ?

Les transporteurs signent de plus en plus d'accords d'échange à long terme et s'appuient sur des MRO indépendants pour maintenir les trains plus anciens en service.

Quels matériaux transforment la conception des trains d'atterrissage ?

Les alliages de titane haute résistance, les dérivés d'acier AerMet 310, et les composites en fibre de carbone réduisent le poids tout en préservant la durée de vie en fatigue.

Quel rôle joue la maintenance prédictive sur ce marché ?

Les capteurs intégrés de surveillance de l'état alimentent des données en temps réel vers des plateformes d'analyse, réduisant les temps d'arrêt non planifiés et remodelant les modèles de revenus du marché secondaire.

Dernière mise à jour de la page le: