Tamaño y Participación del Mercado de Banca Comercial de Estados Unidos

Análisis del Mercado de Banca Comercial de Estados Unidos por Mordor Intelligence

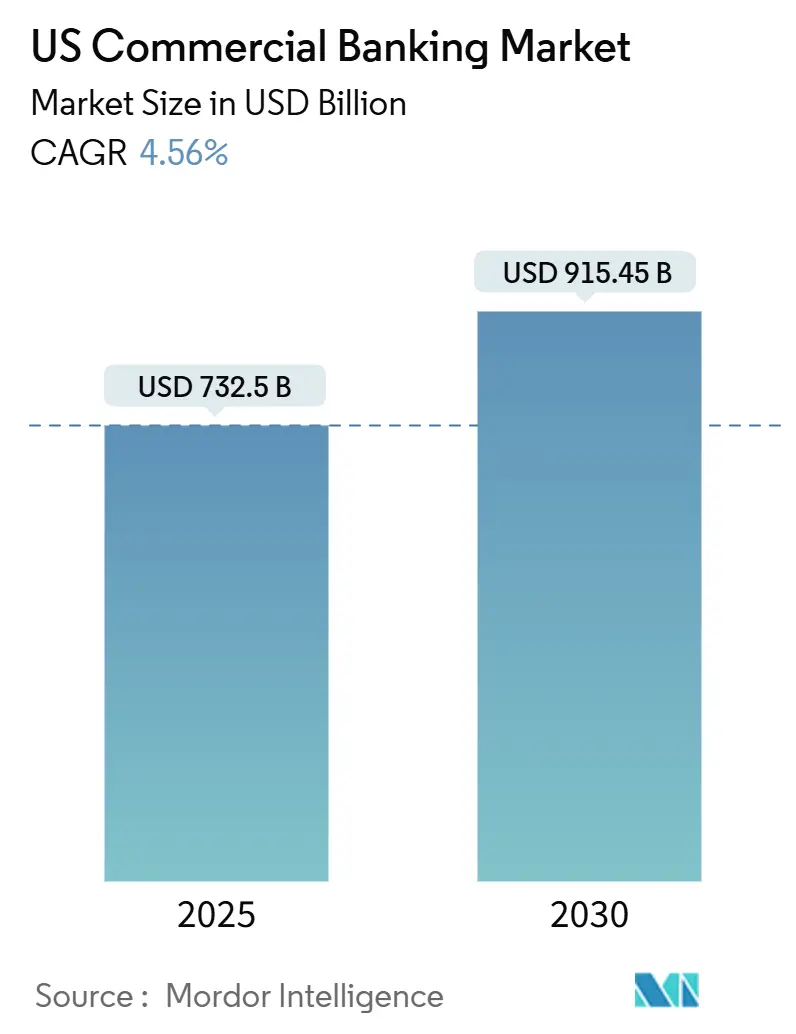

El mercado de banca comercial de Estados Unidos se sitúa en USD 732.5 mil millones en 2025 y se pronostica que alcance USD 915.45 mil millones para 2030, reflejando una TCAC del 4.56% durante el período. El crecimiento resiliente del PIB, la expansión de la infraestructura de pagos en tiempo real y los ratios de capital estables bajo los supuestos de las pruebas de estrés de la Reserva Federal refuerzan colectivamente la confianza en la expansión del sector. Los bancos están capturando la demanda de financiación estructurada que surge del nearshoring y los desembolsos de infraestructura federal, mientras que los productos basados en comisiones como los servicios de tesorería corporativa están ganando impulso a medida que los márgenes de interés neto se estabilizan cerca de niveles de mitad de ciclo. Las reglas del "juego final" de Basilea III están empujando a las grandes instituciones hacia mayores colchones de capital, pero la gestión disciplinada de costos y las capacidades digitales en expansión están preservando la rentabilidad. Al mismo tiempo, las plataformas de finanzas integradas incrustadas en sistemas de planificación de recursos empresariales (ERP) plantean riesgos de desintermediación que requieren que los bancos aceleren las estrategias de API abiertas y profundicen los servicios de asesoramiento.

Conclusiones Clave del Informe

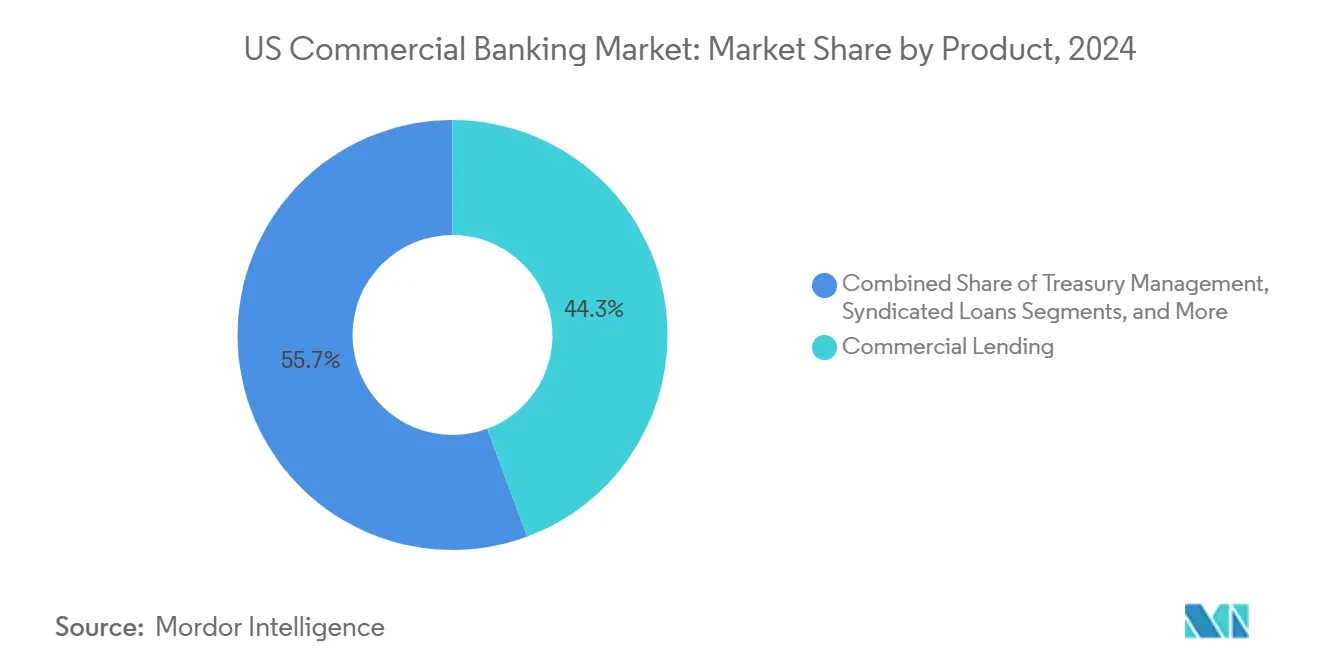

- Por producto, los préstamos comerciales lideraron con el 44.34% de la participación del mercado de banca comercial de Estados Unidos en 2024, mientras que la gestión de tesorería se proyecta que se expanda a una TCAC del 6.79% hasta 2030.

- Por tamaño de cliente, las grandes empresas representaron el 62.51% de la participación del tamaño del mercado de banca comercial de Estados Unidos en 2024, mientras que las Pequeñas y Medianas Empresas se pronostican que crezcan a una TCAC del 7.23% durante 2025-2030.

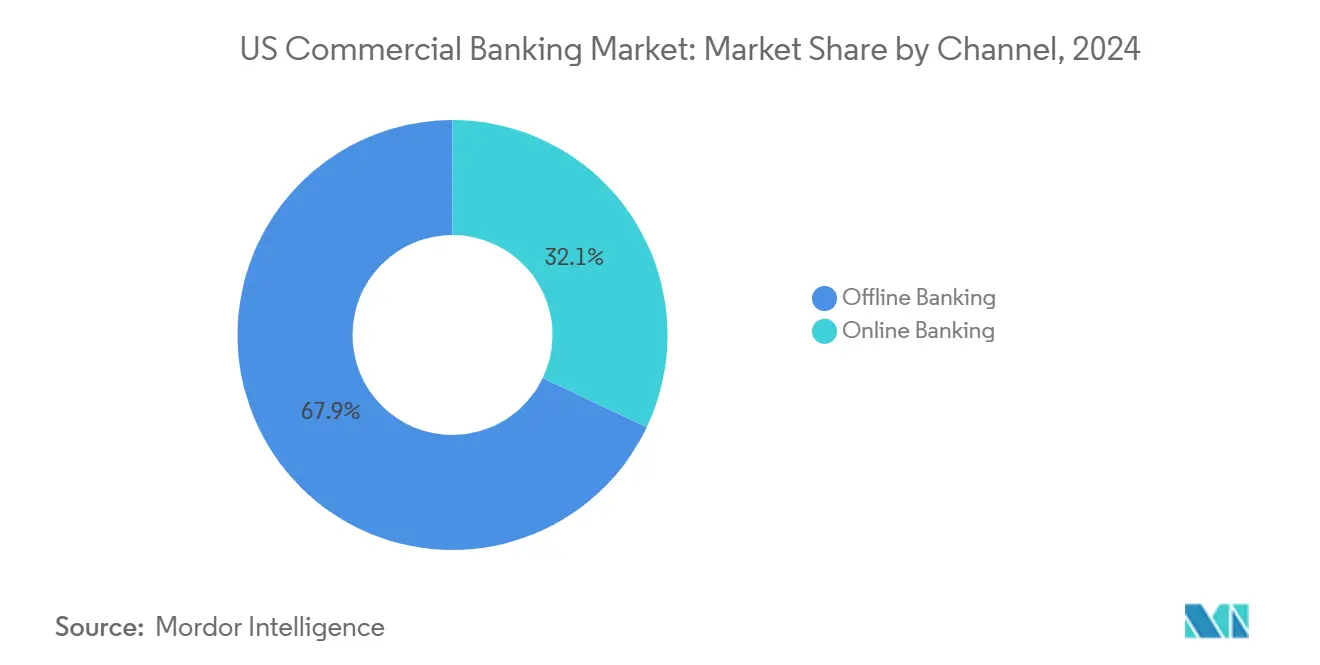

- Por canal, la banca presencial mantuvo el 67.94% del mercado de banca comercial de Estados Unidos en 2024; se proyecta que la banca en línea sea el canal de mayor crecimiento con una TCAC del 9.27% hasta 2030.

- Por industria del usuario final, otras verticales de industria mantuvieron el 22.89% del mercado de banca comercial de Estados Unidos en 2024, mientras que salud y farmacéuticas capturaron una TCAC del 6.55% hasta 2030.

Tendencias e Insights del Mercado de Banca Comercial de Estados Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| PIB robusto de Estados Unidos e impulso del mercado laboral | +1.2% | Nacional; principales áreas metropolitanas | Mediano plazo (2-4 años) |

| Adopción acelerada de pagos en tiempo real y APIs | +0.8% | Nacional; regiones tecnológicamente avanzadas | Corto plazo (≤2 años) |

| Demanda de préstamos liderada por el gasto en infraestructura federal | +0.9% | Nacional; Medio Oeste y Sur | Largo plazo (≥4 años) |

| Reforma bancaria federal del cannabis desbloqueando nuevos fondos de comisiones | +0.3% | Nivel estatal; mercados legalizados | Mediano plazo (2-4 años) |

| Financiamiento de capex del mercado medio impulsado por nearshoring | +0.7% | Cinturón manufacturero; Suroeste | Largo plazo (≥4 años) |

| Monetización de créditos fiscales bajo la IRA | +0.4% | Corredores de energía renovable | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

PIB Robusto de Estados Unidos e Impulso del Mercado Laboral

Se establece que el PIB de Estados Unidos crecerá un 2.7% en 2025, impulsado por ganancias de productividad y gasto de consumo sólido que elevan los ingresos empresariales y, a su vez, la demanda de crédito[1]Capital Group, "US Economic Outlook 2025," capitalgroup.com. Los bancos se benefician ya que los mercados laborales más restrictivos elevan los ingresos de los hogares y mejoran los flujos de efectivo corporativos, permitiendo ratios de cobertura del servicio de la deuda más fuertes. Una postura política que mantiene la tasa de fondos federales cerca del 4% sostiene los márgenes de interés neto sin comprometer el apetito de préstamos. Los costos de crédito de cartera permanecen bajo control, ya que el desempleo se mantiene alrededor de mínimos de varias décadas. Las mejoras de productividad registradas desde 2023 posicionan a los prestatarios corporativos para financiar la expansión a partir del flujo de efectivo, reduciendo el riesgo del balance para los prestamistas. En conjunto, estos elementos crean un trasfondo favorable para el mercado de banca comercial de Estados Unidos hasta mediados de la década.

Adopción Acelerada de Pagos en Tiempo Real y APIs

La participación en FedNow saltó de 400 a más de 1,000 instituciones entre principios de 2024 y 2025. Los mensajes ISO 20022 ahora sustentan la liquidación instantánea, reconciliación automatizada y transferencia de datos enriquecidos que los tesoreros corporativos demandan. Los bancos que integran APIs en suites de ERP corporativos ven ingresos por comisiones crecientes por cuenta de servicios de tesorería programables como barridos automatizados y pronósticos de efectivo dinámicos. Los bancos comunitarios aprovechan socios de API de terceros para igualar las capacidades de rivales más grandes, extendiendo la relevancia del mercado de banca comercial de Estados Unidos a economías rurales. A medida que los pagos en tiempo real se convierten en requisitos básicos, las instituciones que dominan la interoperabilidad y el análisis de datos ganan una participación duradera de depósitos operativos. El cambio también produce ahorros en gastos operativos a través del procesamiento directo, mejorando los ratios de costo-ingreso.

Demanda de Préstamos Liderada por el Gasto en Infraestructura Federal

La Ley de Infraestructura Bipartidista de USD 1.2 billones está canalizando la mayor ola de inversión de capital estatal y local desde 1979[2]U.S. Department of the Treasury, "Investing in America: State-Level Infrastructure Funding," home.treasury.gov. Los bancos regionales con relaciones locales arraigadas están organizando líneas de construcción, arrendamientos de equipos y facilidades de capital de trabajo para contratistas que ejecutan proyectos respaldados federalmente. Los estados de menores ingresos en el Sur y Medio Oeste reciben asignaciones per cápita desproporcionadas, traduciéndose en pipelines de préstamos predecibles y multianuales. Los ingresos por servicios auxiliares emergen de garantías de pago, gestión de depósitos en garantía y financiamiento de cadena de suministro vinculado a asociaciones público-privadas. Debido a que los cronogramas de proyectos a menudo exceden cinco años, los banqueros están asegurando flujos de comisiones de largo plazo que amortiguan las fluctuaciones cíclicas en los préstamos tradicionales. La naturaleza dispersa de los proyectos también fortalece las franquicias de depósitos en comunidades previamente sub-bancarizadas por los grandes nacionales, ampliando la huella del mercado de banca comercial de Estados Unidos.

Reforma Bancaria Federal del Cannabis Desbloqueando Nuevos Fondos de Comisiones

La reprogramación del cannabis a la Lista III eliminará las penalidades fiscales de la Sección 280E y elevará los márgenes para operadores con licencia estatal, mejorando la solvencia crediticia y atrayendo la participación bancaria. Solo el 11% de los bancos comunitarios actualmente sirven al sector, por lo que los pioneros pueden asegurar depósitos adhesivos y comisiones de transacción premium una vez que llegue la claridad legislativa. Los programas de cumplimiento adaptados a diversas reglas estatales se convierten en diferenciadores competitivos, permitiendo a las instituciones fijar precios más altos en comisiones de análisis de cuentas. Los bancos también prevén demanda de logística de efectivo blindado, servicios de nómina y préstamos de equipos orientados hacia instalaciones de cultivo. Aunque los volúmenes iniciales son modestos en relación a los activos totales, el crecimiento incremental fortalece los ingresos no por intereses, expandiendo el mercado de banca comercial de Estados Unidos en comunidades nicho.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Costos crecientes de ciberseguridad y fraude | −0.6% | Nacional; principales centros financieros | Corto plazo (≤2 años) |

| Endurecimiento de capital del "juego final" de Basilea III | −0.8% | Nacional; bancos de $100 mil millones+ | Mediano plazo (2-4 años) |

| Límites de asignación de capital de pruebas de estrés climático de la Fed | −0.3% | Regiones expuestas a riesgo climático | Largo plazo (≥4 años) |

| Desintermediación de finanzas integradas a través de ecosistemas ERP | −0.4% | Mercados tecnológicamente avanzados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Costos Crecientes de Ciberseguridad y Fraude

Los presupuestos de TI bancarios alcanzaron USD 107.8 mil millones en 2024, con una participación creciente dirigida a la detección de amenazas, arquitecturas de confianza cero e interdicción de fraude en tiempo real. El análisis del Tesoro advierte que las herramientas de IA generativa empoderan a los estafadores para crear malware adaptativo, forzando a los bancos a adoptar análisis similarmente avanzados. Las instituciones más pequeñas carecen de la escala para amortizar el gasto creciente en seguridad, aumentando la presión de fusiones o empujándolas hacia acuerdos de servicios gestionados. Los costos elevados comprimen los ratios de eficiencia, particularmente cuando se combinan con ingresos decrecientes de sobregiros e intercambio. La experiencia del cliente también sufre si la autenticación multifactor añade fricción, dando a las fintechs una apertura para capturar relaciones transaccionales. El lastre en las ganancias, aunque moderado, resta de la trayectoria de crecimiento del mercado de banca comercial de Estados Unidos.

Endurecimiento de Capital del "Juego Final" de Basilea III

Las reglas de julio de 2025 de la Reserva Federal obligan a los bancos globalmente importantes sistémicamente a elevar el capital ponderado por riesgo en un 9%[3]Katten, "Basel Endgame Rulemaking Overview," katten.com. Los bancos regionales por encima de USD 100 mil millones enfrentan superposiciones de modelos estandarizados que inflan los pesos de riesgo crediticio versus cálculos internos, limitando la capacidad del balance. Las instituciones responden repreciando préstamos a plazo y compromisos revolventes más alto para cubrir los costos de capital, lo que templa la demanda de crédito. Algunas carteras, como préstamos apalancados o financiación de proyectos, se vuelven antieconómicas en relación a los umbrales de retorno sobre capital. La planificación de capital domina las agendas del consejo, empujando a los bancos a desinvertir activos no centrales y acelerar la venta cruzada de gestión de patrimonio que conlleva menores pesos de riesgo. Mientras el sector permanece bien capitalizado, el viento en contra incremental recorta el límite superior del mercado de banca comercial de Estados Unidos comparado con un escenario de regulación neutral.

Análisis de Segmentos

Por Producto: La Gestión de Tesorería Acelera la Diversificación de Comisiones

Los préstamos comerciales mantuvieron la mayor porción del 44.34% de la actividad del mercado de banca comercial de Estados Unidos en 2024, sin embargo proporciona un crecimiento más lento a medida que las reglas de capital se endurecen. No obstante, el capex robusto vinculado al nearshoring y proyectos de infraestructura sostiene los volúmenes base. Los créditos sindicados y la distribución de mercados de capitales diversifican el riesgo y liberan capital para crecimiento incremental. Los productos de financiación comercial, cadena de suministro y divisas, agrupados bajo Otros Productos, extraen fuerza del comercio transfronterizo complejo. El mosaico de productos combinado subraya la estrategia de los bancos para equilibrar préstamos intensivos en capital con servicios de comisiones escalables, asegurando que el mercado de banca comercial de Estados Unidos permanezca rentable a través de entornos de tasas.

Se proyecta que el segmento de gestión de tesorería crezca una TCAC del 6.79% hasta 2030, superando a todas las demás líneas a medida que las corporaciones migran de procesos basados en papel a herramientas de liquidez en tiempo real. Se proyecta que la participación del segmento en el tamaño del mercado de banca comercial de Estados Unidos suba considerablemente para 2030, reflejando un giro decisivo hacia ingresos no por intereses. Las empresas de mercado medio despliegan paneles habilitados por API que consolidan posiciones multi-bancarias, impulsando a los bancos a añadir modelos de flujo de efectivo predictivo, barridos de inversión automatizados y cobertura de divisas dentro de portales únicos. Las comisiones de tesorería así se vuelven más adhesivas que los ingresos de préstamos dependientes de spreads, reduciendo la volatilidad de ganancias. Los bancos comunitarios con activos por encima de USD 3 mil millones están entrando al campo usando plataformas fintech de marca blanca que colapsan los costos de implementación, ampliando la base de clientes direccionable para el mercado de banca comercial de Estados Unidos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tamaño de Cliente: Se Construye el Impulso Digital de las PYME

Las grandes empresas comandaron el 62.51% de la participación del mercado de banca comercial de Estados Unidos en 2024, aprovechando amplias facilidades de crédito, centros de tesorería multidivisa y agrupación de efectivo global. Su volumen puro estabiliza el mercado de banca comercial de Estados Unidos durante cambios económicos y suministra ingresos de venta cruzada predecibles a través de custodia, FX y derivados. Sin embargo, estos clientes cada vez más se autofinancian el capital de trabajo rutinario y acceden directamente a los mercados de capitales, presionando a los bancos a enfocarse en soluciones de asesoramiento a medida y estructuradas que integran valor agregado.

Se establece que las pequeñas y medianas empresas se expandan a una TCAC del 7.23% hasta 2030, adoptando rápidamente la incorporación digital, suscripción impulsada por IA y líneas de capital de trabajo de bajo contacto. La tecnología costo-eficiente permite a los bancos adjudicar crédito en minutos, ganando participación de prestamistas alternativos que una vez sirvieron al segmento. La satisfacción digital mejorada tiene el 95% de las interacciones ocurriendo a través de móvil o web, aunque asuntos complejos aún desencadenan consultas en persona, reforzando el ethos híbrido del mercado de banca comercial de Estados Unidos. Los bancos que dominan la suscripción escalable de PYME no solo desbloquean crecimiento sino que también diversifican los libros de préstamos tradicionalmente concentrados en grandes exposiciones corporativas.

Por Canal: El Modelo Híbrido Redefine la Entrega de Servicios

La Banca Presencial mantuvo el 67.94% de la participación del mercado de banca comercial de Estados Unidos en 2024, demostrando que el compromiso cara a cara permanece esencial para mandatos sofisticados de crédito, gestión de efectivo y asesoramiento patrimonial. Los bancos principales como Bank of America planean abrir más de 150 sucursales para 2027, validando la tesis de presencia física. Estos puntos de venta cada vez más funcionan como salones de asesoramiento en lugar de ventanillas de cajero, alineando el costo de servir con el valor de la relación.

Se espera que la Banca en Línea crezca a una TCAC del 9.27% durante el período de pronóstico, impulsada por pagos en tiempo real e integración de flujo de trabajo que atrae a tesoreros con limitaciones de tiempo. Las plataformas omnicanal enrutan clientes sin problemas entre chat, video y citas de sucursal mientras persisten datos para evitar la reintroducción. A medida que el tamaño del mercado de banca comercial de Estados Unidos para canales en línea se expande, las instituciones integran análisis para empujar a los clientes hacia productos generadores de ingresos en momentos contextuales. Un número creciente de bancos ahora enrutan el 62% de todas las transacciones de pago en tiempo real a través de aplicaciones en línea o móviles, ilustrando la adopción digital incluso entre depositantes heredados. El equilibrio emergente no es la sustitución de canales sino la entrega sincronizada, curando conveniencia sin sacrificar el consejo de alto contacto.

Por Vertical de Industria del Usuario Final: La Salud Impulsa Finanzas Especializadas

El segmento de Otras Verticales de Industria mantuvo el 22.89% de la participación del mercado de banca comercial de Estados Unidos en 2024. Salud y farmacéuticas registra la TCAC más rápida del 6.55%, gracias al envejecimiento demográfico, mandatos de registros de salud electrónicos y actualizaciones de equipos intensivas en capital. Los bancos cultivan experticia sectorial en préstamos de ciclo de ingresos, financiación de adquisición de prácticas y gestión de cadena de suministro, capturando rendimientos premium. La carga de cumplimiento del vertical eleva los costos de cambio, asegurando relaciones a largo plazo que refuerzan el mercado de banca comercial de Estados Unidos.

La Manufactura es resurgente en medio de subsidios de nearshoring, demandando arrendamientos de maquinaria y retrofits de fábrica alineados a la automatización. Retail y Comercio Electrónico muestran fortunas mixtas: las huellas de grandes tiendas se reducen incluso mientras los comerciantes en línea requieren préstamos de centros de cumplimiento y líneas de inventario. Los prestatarios de Tecnología de la Información y Telecomunicaciones buscan deuda de riesgo vinculada a despliegues de inteligencia artificial, mientras que el Sector Público preserva una base estable pero de crecimiento más lento centrada en suscripción de bonos municipales. Cada vertical añade diversificación, permitiendo a los bancos cubrir choques sectoriales mientras refuerzan la credibilidad consultiva.

Análisis Geográfico

El Noreste y la Costa Oeste colectivamente representan casi la mitad de los préstamos comerciales pendientes, reflejando clústeres corporativos densos, ecosistemas tecnológicos avanzados y tamaños de ticket promedio más altos. Nueva York, Massachusetts y California anclan compromisos complejos de gestión de tesorería y mercados de capitales que impulsan ingresos por comisiones. Sin embargo, el Sur y Suroeste son las regiones de crecimiento más rápido, con balances de préstamos combinados expandiéndose a más del 6% anualmente a medida que las entradas de población alimentan la formación de pequeños negocios y construcción residencial. El mercado de banca comercial de Estados Unidos en Texas ha experimentado un crecimiento significativo en 2024 y se espera que supere las tasas de crecimiento nacionales hasta 2030.

El gasto en infraestructura remodela el Medio Oeste, donde las actualizaciones de carreteras y puentes respaldadas federalmente catalizan el financiamiento de equipos para contratistas y proveedores de materiales. Los estados de menores ingresos Mississippi y Alabama reciben altas asignaciones per cápita, habilitando a los bancos regionales a suscribir proyectos multianuales con expectativas limitadas de pérdida crediticia. La legalización del cannabis crea oportunidades de comisiones para pioneros para bancos en Illinois, Michigan y Ohio, mientras las instituciones en estados de prohibición monitorean señales regulatorias antes de invertir en sistemas de cumplimiento.

Los riesgos físicos relacionados con el clima varían a través de geografías. Las instituciones del Sureste confrontan exposición a huracanes que influencia el modelado de crédito y asignaciones de capital bajo los escenarios de estrés climático de la Reserva Federal. Los bancos de la Costa del Pacífico gestionan riesgo de incendios forestales y convenios de escasez de agua en préstamos inmobiliarios. La diversificación geográfica así se convierte en un imperativo estratégico, impulsando a los prestamistas nacionales a cubrir exposiciones y a los bancos regionales a desplegar experticia sectorial dentro de sus mercados domésticos. Colectivamente, estas dinámicas sostienen un mercado de banca comercial de Estados Unidos equilibrado y regionalmente matizado.

Panorama Competitivo

El mercado de banca comercial de Estados Unidos está moderadamente concentrado y remodelándose rápidamente. La intensidad competitiva se está escalando a medida que las instituciones tradicionales confrontan tecnología, regulación y consolidación todo a la vez. La compra de USD 35.3 mil millones de Discover por Capital One, finalizada en mayo de 2025, creó el octavo banco más grande de Estados Unidos y posicionó a la entidad fusionada como el principal emisor de tarjetas de crédito. Esta transacción señala un ciclo renovado de M&A, habilitado por reguladores que ahora pesan la estabilidad sistémica contra la necesidad de competencia. Los bancos con activos sub-USD 100 mil millones están evaluando alternativas estratégicas para cumplir con los costos de cumplimiento crecientes, estimulando un pipeline de transacciones a través del Medio Oeste y Sureste.

La adopción de tecnología se ha convertido en el campo de batalla decisivo. Los bancos grandes despliegan modelos de IA generativa para automatizar codificación de software, detectar fraude en tiempo real y generar insights de clientes que aumentan los servicios de asesoramiento. Las ganancias de productividad alcanzan el 20% en ciertas operaciones, liberando capacidad para tareas generadoras de ingresos. Mientras tanto, los proveedores de finanzas integradas en ERP sifonizan flujos de pago rutinarios, obligando a los bancos a abrir APIs y reposicionar productos como servicios invisibles dentro de flujos de trabajo corporativos. Los pioneros aseguran insights de datos propietarios que refuerzan el poder de precios, ilustrando el ciclo virtuoso que ahora remodela el mercado de banca comercial de Estados Unidos.

La regulación de capital inclina ventajas hacia jugadores de escala que pueden diversificar riesgo a través de silos de productos y geografías. No obstante, los especialistas de nicho prosperan enfocándose en banca de salud, financiación de proyectos de energía renovable o modelos de relación centrados en la comunidad. Los bancos regionales explotan inteligencia local para competir en capacidad de respuesta de servicio, incluso mientras externalizan procesamiento central a proveedores de nube para lograr paridad de costos. Tomados en conjunto, el mosaico competitivo subraya un mercado de banca comercial de Estados Unidos moderadamente concentrado pero dinámicamente cambiante.

Líderes de la Industria de Banca Comercial de Estados Unidos

-

JPMorgan Chase & Co.

-

Bank of America Corp.

-

Wells Fargo & Co.

-

Citigroup Inc.

-

U.S. Bancorp

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Capital One cerró su adquisición de USD 35.3 mil millones de Discover Financial Services, creando el octavo banco más grande de Estados Unidos por activos.

- Abril 2025: Columbia Banking System anunció una compra de USD 2 mil millones en acciones de Pacific Premier Bancorp.

- Abril 2025: La Reserva Federal y OCC aprobaron el acuerdo de Capital One con Discover después de una revisión detallada.

- Marzo 2025: First Busey Corporation finalizó su adquisición de CrossFirst Bankshares, llevando los activos combinados a aproximadamente USD 20 mil millones.

Alcance del Informe del Mercado de Banca Comercial de Estados Unidos

Los bancos comerciales, como instituciones financieras, ofrecen un espectro de servicios al público, abarcando retiros, depósitos y préstamos de inversión. Préstamos y créditos son los dos componentes principales de la banca comercial. Este informe proporcionará un análisis detallado del mercado de banca comercial de Estados Unidos. El informe profundiza en las dinámicas del mercado y tendencias emergentes en segmentos y mercados regionales y ofrece insights sobre varios tipos de productos y aplicaciones. También analiza los jugadores clave y el panorama competitivo.

El mercado de banca comercial de Estados Unidos está segmentado por producto y función. Por producto, el mercado está segmentado en préstamos comerciales, gestión de tesorería, préstamos sindicados, mercados de capitales y otros productos. Por función, el mercado está segmentado en aceptar depósitos, otorgar préstamos, creación de crédito, financiar comercio exterior, servicios de agencia y otras funciones. El informe ofrece tamaños de mercado y pronósticos en términos de valor (USD) para todos los segmentos anteriores.

| Préstamos Comerciales |

| Gestión de Tesorería |

| Préstamos Sindicados |

| Mercados de Capitales |

| Otros Productos |

| Grandes Empresas |

| Pequeñas y Medianas Empresas (PYME) |

| Banca en Línea |

| Banca Presencial |

| TI y Telecomunicaciones |

| Manufactura |

| Retail y Comercio Electrónico |

| Sector Público |

| Salud y Farmacéuticas |

| Otras Verticales de Industria |

| Por Producto | Préstamos Comerciales |

| Gestión de Tesorería | |

| Préstamos Sindicados | |

| Mercados de Capitales | |

| Otros Productos | |

| Por Tamaño de Cliente | Grandes Empresas |

| Pequeñas y Medianas Empresas (PYME) | |

| Por Canal | Banca en Línea |

| Banca Presencial | |

| Por Vertical de Industria del Usuario Final | TI y Telecomunicaciones |

| Manufactura | |

| Retail y Comercio Electrónico | |

| Sector Público | |

| Salud y Farmacéuticas | |

| Otras Verticales de Industria |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de banca comercial de Estados Unidos?

El tamaño del mercado de banca comercial de Estados Unidos es de USD 732.5 mil millones en 2025 y está en camino de alcanzar USD 915.45 mil millones para 2030.

¿Qué área de producto está creciendo más rápido?

Los servicios de Gestión de Tesorería lideran el crecimiento con una TCAC del 6.79% hasta 2030 a medida que las empresas adoptan liquidez en tiempo real y herramientas de gestión de efectivo impulsadas por API.

¿Cómo afectarán las reglas del juego final de Basilea III a los préstamos comerciales?

Los aumentos de capital requeridos del 9% para bancos grandes elevarán los precios en activos ponderados por riesgo y pueden restringir el crecimiento agregado de préstamos en aproximadamente 0.8 puntos porcentuales a través del horizonte de pronóstico.

¿Por qué el sector de salud es atractivo para los bancos?

Los clientes de salud necesitan financiamiento especializado de ciclos de ingresos, préstamos de equipos y soluciones de tesorería que cumplen con regulaciones, impulsando una TCAC del 6.55% y mayores rendimientos de comisiones comparados con muchos otros verticales.

¿Siguen siendo relevantes las sucursales físicas en la banca comercial?

Sí. Aunque las transacciones en línea se están expandiendo a una TCAC del 9.27%, el 67.94% de la actividad de 2024 aún fluyó a través de sucursales, que permanecen vitales para asesoramiento complejo y gestión de relaciones.

¿Qué oportunidades podría crear la reforma bancaria del cannabis?

La reprogramación del cannabis a nivel federal podría desbloquear nuevos fondos de depósitos, comisiones de transacción y demanda de préstamos en estados donde la industria está legalizada, añadiendo aproximadamente 0.3 puntos porcentuales a la TCAC del mercado una vez promulgada.

Última actualización de la página el: