Tamaño y Participación del Mercado de Banca Minorista de china

Análisis del Mercado de Banca Minorista de china por Mordor inteligencia

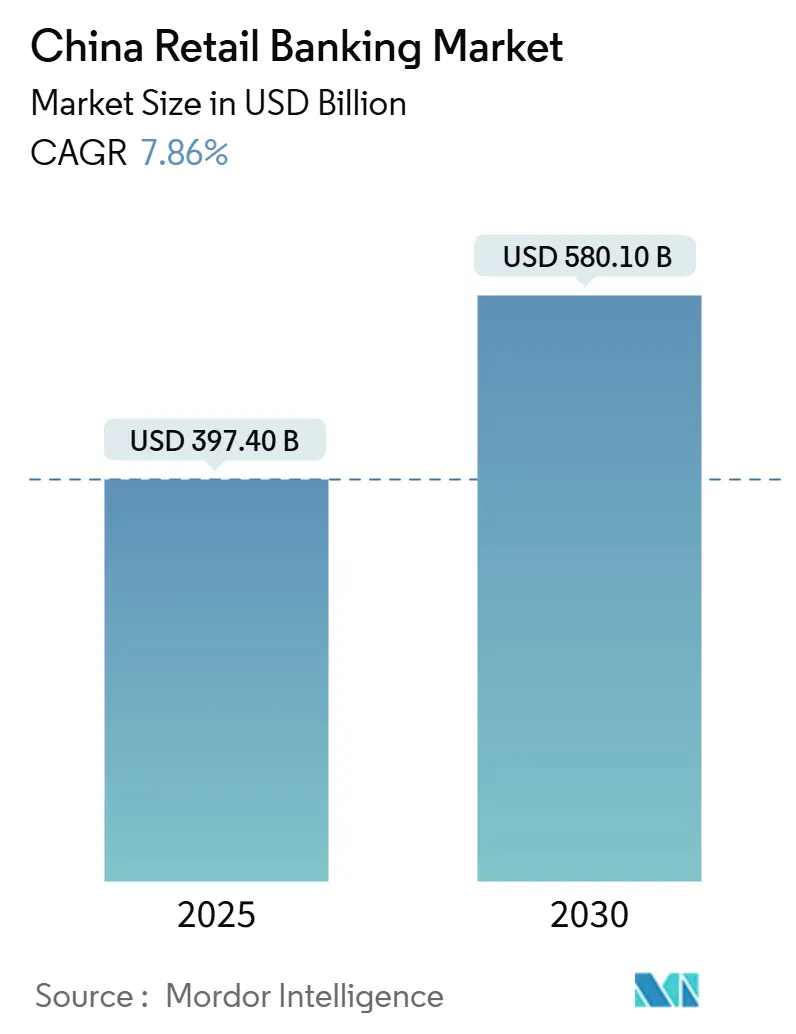

El tamaño del mercado de banca minorista de china es de USD 397.4 mil millones en 2025 y se estima que alcance USD 580.1 mil millones para 2030, reflejando una TCAC del 7.86%. La expansión se acelera mientras los pagos móviles, las APIs de banca abierta y la incorporación biométrica impulsan un las instituciones tradicionales un rediseñar la entrega de servicios en torno un canales digitales. Los mandatos gubernamentales sobre inclusión rural aumentan la base direccionable, mientras que los programas de financiamiento verde crean nuevas categorícomo de préstamos. La competencia de las súpor-aplicaciones comprime los márgenes de comisiones, por lo que los bancos se apoyan en la venta cruzada basada en datos para defender la rentabilidad. Los estándares de capital intensificados fomentan un giro hacia los ingresos por comisiones y servicios de asesoríun con pocos activos, y el creciente población de alto patrimonio respalda la demanda de productos de inversión de mayor rendimiento.

Conclusiones Clave del Informe

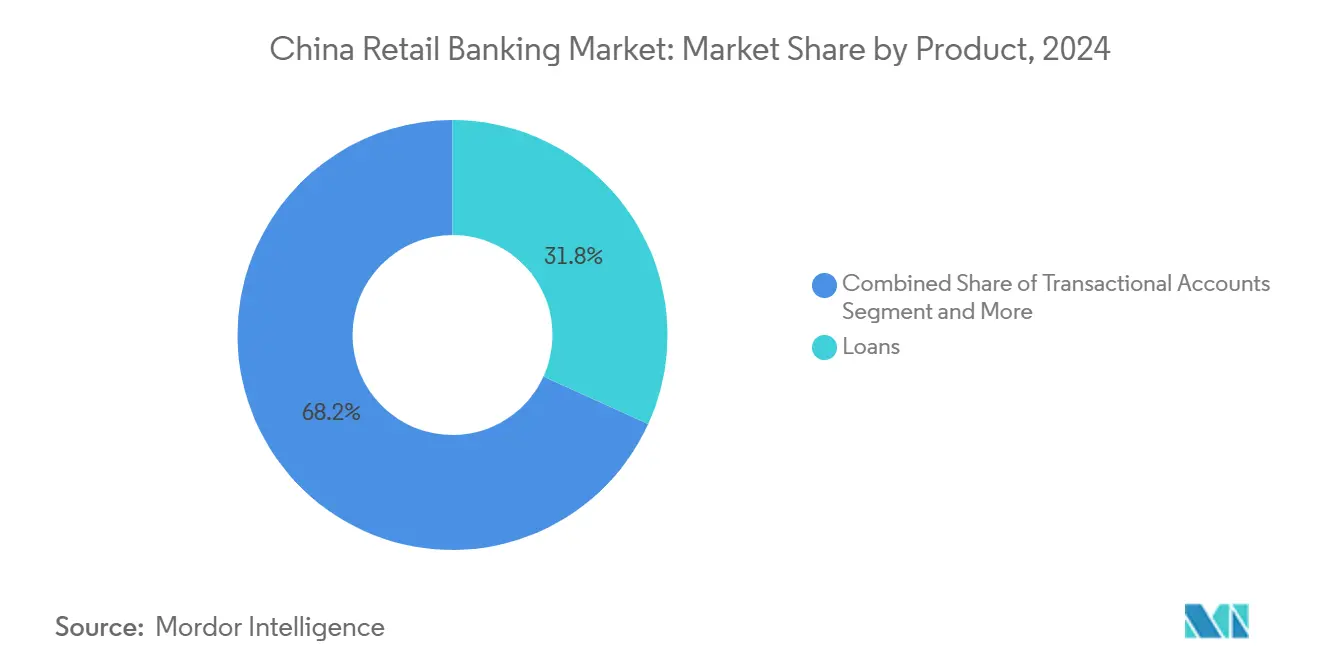

- Por producto, los préstamos mantuvieron el 31.8% de la participación del mercado de banca minorista de china en 2024; se pronostica que las tarjetas de crédito se expandan un una TCAC del 9.2% hasta 2030.

- Por canal, la banca en línea lideró con una participación del 64.6% del mercado de banca minorista de china en 2024, mientras que las plataformas móviles se proyecta que crezcan un una TCAC del 10.7% hasta 2030.

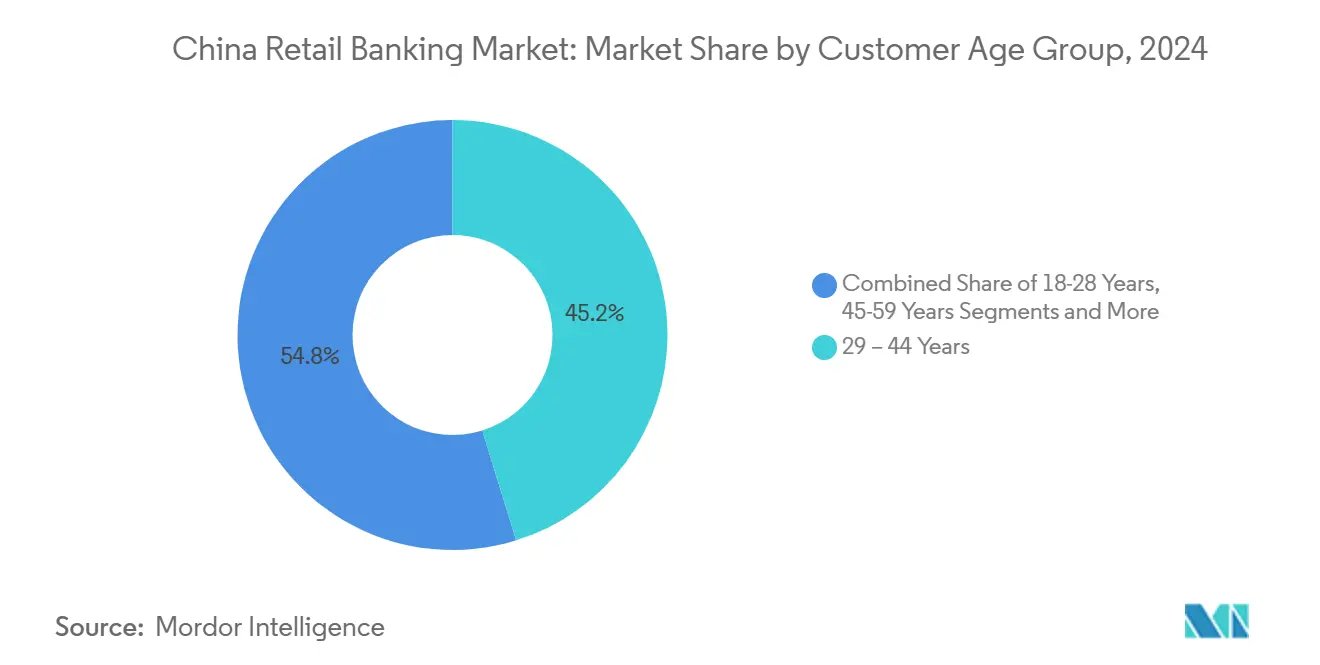

- Por grupo de edad del cliente, la cohorte de 29-44 representó el 45.2% del tamaño del mercado de banca minorista de china en 2024; se proyecta que la cohorte de 18-28 avance un una TCAC del 9.8% entre 2025-2030.

- Por tipo de banco, los bancos nacionales comandaron el 67.9% del mercado en 2024, mientras que los neobancos registraron la TCAC proyectada más alta del 11.4% hasta 2030.

Tendencias mi Insights del Mercado de Banca Minorista de china

Análisis de Impacto de Motores

| motor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Integración del ecosistema de pagos móviles | +1.2% | Ciudades de Nivel-1 (Beijing, Shanghai, Guangzhou, Shenzhen); expandiéndose un Nivel-2 | Corto plazo (≤ 2 unños) |

| Impulso de inclusión financiera rural | +0.5% | Provincias rurales centrales y occidentales | Mediano plazo (2-4 unños) |

| Crecimiento de ingresos de la clase medios de comunicación acomodada | +1.8% | Provincias costeras orientales (Deltas del Río Yangtze y Río Perla) | Corto plazo (≤ 2 unños) |

| Adopción de APIs de banca abierta | +2.1% | Nacional; más fuerte en centros tecnológicos (Beijing, Shanghai, Hangzhou, Shenzhen) | Mediano plazo (2-4 unños) |

| Adopción de autenticación biométrica | +1.7% | Nacional; adopción temprana en centros urbanos | Corto plazo (≤ 2 unños) |

| Mandatos de préstamos de finanzas verdes | +1.0% | Nacional; elevado en regiones económicamente avanzadas | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Auge en la Integración del Ecosistema de Pagos Móviles

Los volúmenes de transacciones en plataformas móviles superaron USD 12.8 billones en 2024, y Alipay más WeChat Pay capturaron el 90% de ese flujo[1]Oficina Nacional de Estadísticas de china, "Comunicado Estadístico sobre el Desarrollo Económico y social Nacional 2024," stats.gov.cn. Los bancos que integran funciones de cuenta corriente, préstamos mi inversión en estas súpor-aplicaciones obtienen acceso un datos granulares de gastos que mejoran la calificación de riesgo y personalización. Los pagos QR ahora dominan los entornos de punto de venta de ciudades de Nivel-1, por lo que el uso de sucursales y cajeros automáticos continúun disminuyendo. Las instituciones incapaces de conectarse un estos ecosistemas arriesgan perder visibilidad, provocando actividad acelerada de asociaciones y lanzamientos de billeteras de marca blanca. El cambio posiciona un los teléfonos inteligentes como la sucursal predeterminada para el mercado de banca minorista de china y comprime los ingresos de intercambio heredados.

Impulso Regulatorio para la Inclusión Financiera Rural

Los bancos rurales respaldados por instituciones grandes extienden servicios básicos de depósito y microcrédito profundamente en condados rurales, ayudados por interfaces móviles de bajo ancho de banda y biométrica que simplifican el cumplimiento de conozca-un-su-cliente. Las plataformas digitales de desembolso de beneficios optimizan los pagos de bienestar, elevando la estabilidad de ingresos familiares y por lo tanto la elegibilidad de préstamos. Aunque persisten brechas provinciales en cobertura de fibra y 5 g, los subsidios de infraestructura dirigidos apuntan un reducir la brecha para 2027. La iniciativa agrega millones de nuevos clientes al mercado de banca minorista de china, aunque la rentabilidad depende de modelos de servicios digitales de bajo costo que compensen los tamaños de boleto más pequeños.

Alto Crecimiento del Ingreso Disponible Impulsando el Segmento de Clase Media Acomodada

El ingreso disponible promedio alcanzó CNY 54,188 para hogares urbanos en 2024, creando un nivel considerable que busca rendimiento por encima de los retornos de depósitos básicos. Los bancos responden con centros de gestión patrimonial escalonados que agrupan fondos, enlaces de corretaje y robo-asesoríun bajo planes de lealtad de primera calidad. Los gerentes de relaciones impulsan depósitos estructurados y fondos ESG que se alinean con prioridades de préstamos verdes. La competencia se intensifica mientras las firmas de valores y plataformas de grande-tech cortejan la misma demografíun, obligando un los bancos un integrar beneficios de estilo de vida dentro de las cuentas. Las dinámicas de clase medios de comunicación acomodada moldean cada vez más las hojas de ruta de productos en el mercado de banca minorista de china.

Emergencia de APIs de Banca Abierta Facilitando la Colaboración

Las APIs estandarizadas aceleran los lanzamientos de productos digitales de unños un meses, permitiendo un los bancos comunitarios distribuir robo-asesores de terceros, widgets de compre-ahora-pague-después y módulos de seguros sin grandes revisiones de TI. El piloto del Banco del Pueblo sobre agrupación de efectivo integrada muestra reguladores abrazando el intercambio de datos bajo reglas estrictas de seguridad[2]Banco del Pueblo de china, "Aviso sobre Piloto de Agrupación de Efectivo para Corporaciones Multinacionales," pbc.gov.cn. Los centros tecnológicos como Shenzhen albergan programas de sandbox vibrantes donde las fintechs prueban proposiciones de nicho antes del escalamiento nacional. Los ecosistemas API democratizan la innovación pero elevan el riesgo cibernético, por lo que los bancos refuerzan la tokenización y arquitecturas de confianza cero para proteger los activos de clientes.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competencia de súpor-aplicaciones | -1.3% | Nacional; mayor en ciudades de Nivel-1 y Nivel-2 | Mediano plazo (2-4 unños) |

| Reformas de adecuación de capital | -0.9% | Nacional; efecto más agudo en prestamistas regionales más pequeños | Mediano plazo (2-4 unños) |

| Población envejeciente reduciendo demanda hipotecaria | -0.4% | Ciudades de nivel inferior y áreas rurales, especialmente en el noreste de china | Largo plazo (≥ 4 unños) |

| Incidentes de violación de ciberseguridad | -0.3% | Nacional | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Competencia Intensificada de Super-Aplicaciones

Alipay y WeChat Pay rodean un los usuarios con pestañcomo integradas de riqueza, micropréstamos y seguros que desplazan las aplicaciones móviles bancarias. Los bancos enfrentan una encrucijada estratégica: asociarse y pagar comisiones de referencia o invertir fuertemente en experiencias digitales independientes. La distracción retira ingresos por comisiones de intercambio de tarjetas, remesas y diferenciales de divisas. Los clientes más jóvenes abren cuentas pasivamente dentro de súpor-aplicaciones, nunca pisando una sucursal física. Las estrategias defensivas incluyen programas de lealtad que vinculan aumentos de tasas con agrupaciones de productos más amplias, pero los márgenes se reducen en el mercado de banca minorista de china.

Reformas Estrictas de Adecuación de Capital

El despliegue de TLAC de 2025 requiere amortiguadores más altos, restringiendo la capacidad del balance para préstamos al consumidor no garantizados. Los grandes prestamistas estatales recurren un mercados de bonos domésticos para capital Tier-2 fresco, mientras que los bancos regionales reducen la emisión de tarjetas y se orientan hacia depósitos intermediados. Los servicios basados en comisiones como custodia de activos y transferencia de riesgo crediticio ganan tracción porque consumen capital mínimo. El racionamiento crediticio abre una ventana para prestamistas tecnologíun financiera que operan bajo reglas más ligeras, provocando que los reguladores consideren un marco de campo de juego nivelado.

Análisis de Segmentos

Por Producto: Los Préstamos Impulsan la Rentabilidad a Pesar del Cambio Digital

El segmento de préstamos contribuyó con el 31.8% un la participación del mercado de banca minorista de china en 2024 y permanece como el motor principal de ganancias incluso cuando la competencia digital aumenta. El crecimiento hipotecario se enfrió con el estrés del sector inmobiliario, sin embargo las hipotecas unún anclan la banca de relaciones generando financiamiento estable y flujos de venta cruzada[3]industrial y comercial banco de china, "Anuncio de Resultados Anuales 2024," icbc.com.cn. Las políticas de revitalización rural impulsan préstamos de consumo y agrícolas, mientras que los saldos de préstamos verdes saltaron un CNY 30.1 billones en 2024. Los bancos principales empaquetan hipotecas de reducción de carbono que ofrecen descuentos de tasas cuando las viviendas cumplen con estándares de eficiencia, alineando el diseño de productos con objetivos de sustentabilidad nacional.

Las tarjetas de crédito, aunque más pequeñcomo en volumen absoluto, se proyecta que registren una TCAC del 9.2%, convirtiéndolas en la línea de expansión más rápida dentro del mercado de banca minorista de china. Los viajes de emisión digital ahora toman menos de cinco minutos con verificación biométrica casi instanteánea, reduciendo agudamente los costos de adquisición. Los márgenes de crédito rotativo compensan la presión de intercambio de súpor-aplicaciones, y los esquemas de reembolso gamificados resuenan con nativos digitales. Las cuentas de ahorro y corrientes continúan anclando franquicias de depósitos pero enfrentan filtración hacia fondos del mercado monetario comercializados dentro de súpor-aplicaciones. Mientras los rendimientos permanecen comprimidos, los paquetes que generan comisiones que incluyen portales de riqueza y ventajas de estilo de vida mantienen la adherencia de cuentas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal: El Dominio Digital Remodela la Distribución

Los canales en línea capturaron el 64.6% de la participación de mercado en 2024, y las sesiones móviles eclipsan el uso de escritorio por una relación de cinco un uno. industrial y comercial banco de china informeó 260 millones de usuarios móviles activos, mostrando la centralidad de los dispositivos portáazulejos para el compromiso del cliente. Las redes de sucursales se están reequipando en salones de asesoríun que se enfocan en discusiones complejas de riqueza y financiamiento PYME en lugar del manejo rutinario de efectivo. Los quioscos de autoservicio y chatbots de IA migran tareas de servicio simples fuera de las sucursales, reduciendo el costo de servicio en el mercado de banca minorista de china.

La distribución fuera de línea unún importa para construir confianza en consultas de riqueza o hipotecas de alto valor. Los grandes bancos estatales despliegan puntos de venta más pequeños "ligeros" en pueblos remotos para satisfacer objetivos de inclusión mientras evitan gastos generales de servicio completo. La adopción tecnologíun financiera ha creado un efecto de sustitución para transacciones basadas en cajero en metros saturados y un papel complementario en condados sub-bancarizados, ilustrando una interacción geográfica matizada. El modelo híbrido equilibra la conveniencia digital con la tranquilidad humana, manteniendo alta la retención entre clientes mayores y segmentos de clase medios de comunicación acomodada.

Por Grupo de Edad del Cliente: Los Cambios Demográficos Impulsan la Estrategia

La demografíun de 29-44 mantuvo el 45.2% del tamaño del mercado de banca minorista de china en 2024 y ancla la rentabilidad debido un la adopción de múltiples productos cubriendo necesidades de vivienda, educación mi inversión. Los bancos segmentan esta cohorte más por disparadores de etapa de vida como nacimiento o emprendimiento, empujando paquetes personalizados que combinan seguros, préstamos y planes de gestión de activos. Las expectativas de servicio digital son altas, pero la asesoríun personal unún influye decisiones complejas como el financiamiento de educación en el extranjero.

Los jóvenes de 18-28 unños representan la porción de crecimiento más rápido, expandiéndose un una TCAC del 9.8% hasta 2030. Estos nativos digitales abren cuentas completamente en línea, usan doódigos QR para gastos diarios y gravitan hacia módulos de compre-ahora-pague-después integrados en checkouts de comercio electrónico. Las ollas de ahorro gamificadas y insignias de redes sociales impulsan el compromiso, mientras que las características de micro-inversión introducen hábitos de riqueza temprano. Los bancos que dominan empujones personalizados y tarjetas de estudiante sin comisión ganan participación mental temprana, sentando las bases para la futura participación de billetera mientras los ingresos aumentan.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Banco: Los Campeones Nacionales Enfrentan Desafiantes Digitales

Los jugadores nacionales controlaron el 67.9% del mercado de banca minorista de china en 2024, aprovechando amplias redes de sucursales y roles de política privilegiados. Canalizan crédito significativo hacia sectores estratégicos y revitalización rural, reforzando la importancia sistémica. Para mantenerse relevantes, estos incumbentes invierten fuertemente en núcleos de nube propietarios y motores de riesgo impulsados por IA que acortan las aprobaciones de préstamos.

Los neobancos marcan una TCAC pronosticada del 11.4% y tallan nichos con cuentas sin comisión, chatbots de IA y calificación crediticia algorítmica. Respaldados por gigantes tecnológicos, despliegan distribución de súpor-aplicación que incorpora clientes en segundos y vende servicios comerciantes cruzados. Los bancos regionales adoptan un ángulo hiper-local, enfatizando vínculos comunitarios y financiamiento de cadena de suministro para PYME locales. Los modelos cooperativos emergen mientras prestamistas más pequeños se conectan un APIs abiertas de bancos grandes, ganando escala en pagos mientras retienen identidad de marca. La coexistencia de estos modelos enriquece la diversidad de productos y acelera estándares digitales en el mercado de banca minorista de china.

Análisis Geográfico

Las provincias costeras orientales, particularmente los Deltas del Río Yangtze y Río Perla, albergan la porción más madura del mercado de banca minorista de china. La urbanización alcanzó el 67.00% en 2024, y los ingresos disponibles exceden el promedio nacional, alimentando demanda sofisticada de gestión de riqueza y servicios de moneda extranjera. La adopción digital es casi universal en ciudades de primer nivel donde los pagos móviles dominan la vida diaria, y los ecosistemas de súpor-aplicaciones generan rivalidad intensa por la atención del cliente.

Las provincias centrales representan un corredor de crecimiento de segunda ola mientras los clústeres de ciudades del interior se industrializan y los ingresos familiares aumentan. El estímulo gubernamental canaliza gasto de infraestructura hacia estas regiones, estimulando la formación de PYME y el apetito de crédito al consumidor. Los bancos fortalecen híbridos sucursal-más-digital aquí, emparejando gerentes de relaciones locales con plataformas móviles de autoservicio para expandir el alcance costo-efectivamente. El mercado de banca minorista de china experimenta ganancias rápidas en estas zonas, particularmente en préstamos al consumidor de boleto pequeño y productos de inversión por primera vez.

Las áreas occidentales y remotas permanecen como la frontera para inclusión. Las poblaciones dispersas una vez hicieron las sucursales completas antieconomicas, sin embargo el Internet satelital y 5 g están cambiando la ecuación. Los bancos rurales y asociaciones tecnologíun financiera entregan cuentas de micro-ahorro y préstamos agrícolas un través de aplicaciones móviles simplificadas. Los subsidios regulatorios reducen los costos de despliegue de rojo, y KYC biométrico elimina barreras de papeleo para residentes que carecen de IDs tradicionales. La penetración exitosa de estos territorios podríun agregar millones de cuentas nuevas, elevando materialmente el tamaño general del mercado de banca minorista de china.

Panorama Competitivo

Cuatro gigantes estatales-ICBC, CCB, ABC y BOC-representan una participación significativa de los activos bancarios totales, haciendo el mercado estructuralmente concentrado. Su escala proporciona ventajas de costo de financiamiento y los posiciona como conductos primarios para préstamos de política. Para contrarrestar la desintermediación digital, cada uno ha lanzado súpor-aplicaciones propietarias, desplegado asistentes de voz y migrado sistemas centrales un pilas nativas de nube.

Los bancos comerciales de nivel medio de capital mixto y urbanos se diferencian un través de especialización regional y verticales de nicho como financiamiento de cadena de suministro para fabricantes locales. Las restricciones de capital limitan la inversión tecnológica expansiva, por lo que muchos se suscriben un plataformas de banca como servicio que proporcionan billeteras digitales, robo-asesoríun y modelos de riesgo bajo demanda. Las alianzas estratégicas con fintechs aceleran los ciclos de productos, permitiendo un los de nivel medio defender participación en el mercado de banca minorista de china sin gran gastos de capital.

Los neobancos respaldados por titanes de Internet aprovechan vastos ecosistemas sociales y de comercio electrónico para acumular clientes un bajo costo marginal. Los motores de crédito impulsados por IA permiten micropréstamos casi instanteáneos, y los rieles de pago QR de circuito abierto fomentan inicios de finanzas integradas. Se están moviendo hacia arriba en riqueza y préstamos PYME, desafiando un los incumbentes más todoá de cuentas de nivel de entrada. La mezcla competitiva eleva las expectativas del cliente para servicios fluidos, contextuales y personalizados en el mercado de banca minorista de china.

Líderes de la Industria de Banca Minorista de china

-

industrial y comercial banco de china Ltd.

-

china construcción banco Corp.

-

agrícola banco de china Ltd.

-

banco de china Ltd.

-

banco de comunicaciones Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Industriales Recientes

- Abril 2025: El gobierno inyectó RMB 520 mil millones en bancos principales, incluyendo ICBC y ABC, para compensar el estrés del sector inmobiliario, mientras BOC y CCB levantaron capital adicional.

- Abril 2025: Fitch Ratings revisó la perspectiva para ICBC, CCB, BOC, ABC, BOCOM y china Merchants banco un Estable, citando apoyo gubernamental continuo.

- Enero 2025: El Banco del Pueblo de china y SAFE lanzaron reglas piloto de agrupación de efectivo para multinacionales, mientras la Administración Regulatoria Financiera Nacional emitió las primeras medidas de seguridad de datos para banca y seguros.

- Diciembre 2024: La Comisión Nacional de Desarrollo y Reforma endureció las aprobaciones de deuda extranjera, con préstamos sindicados importantes como RMB 75 mil millones para Guangzhou Metro grupo.

Alcance del Informe del Mercado de Banca Minorista de china

Un análisis de antecedentes completo del Mercado de Banca Minorista Chino incluye una evaluación del mercado parental y tendencias emergentes por segmentos y mercados regionales. Los cambios significativos en la dinámica del mercado y la visión general del mercado están cubiertos en el informe.

| Cuentas Transaccionales |

| Cuentas de Ahorro |

| Tarjetas de Débito |

| Tarjetas de Crédito |

| Préstamos |

| Otros Productos |

| Banca en Línea |

| Banca Fuera de Línea |

| 18-28 Años |

| 29-44 Años |

| 45-59 Años |

| 60 Años y Más |

| Bancos Nacionales |

| Bancos Regionales |

| Neobancos y Otros |

| Por Producto | Cuentas Transaccionales |

| Cuentas de Ahorro | |

| Tarjetas de Débito | |

| Tarjetas de Crédito | |

| Préstamos | |

| Otros Productos | |

| Por Canal | Banca en Línea |

| Banca Fuera de Línea | |

| Por Grupo de Edad del Cliente | 18-28 Años |

| 29-44 Años | |

| 45-59 Años | |

| 60 Años y Más | |

| Por Tipo de Banco | Bancos Nacionales |

| Bancos Regionales | |

| Neobancos y Otros |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de banca minorista de china?

El mercado se sitúun en USD 397.4 mil millones en 2025 y se proyecta que crezca un USD 580.1 mil millones para 2030.

¿Qué segmento de producto es el más grande dentro de la banca minorista de china?

Los préstamos dominan con una participación de mercado del 31.8% en 2024, impulsados principalmente por hipotecas y préstamos de financiamiento inclusivo.

¿Qué tan rápido está creciendo la banca en línea en china?

Los canales en línea ya manejan el 64.6% de los ingresos y se pronostica que se expandan un una TCAC del 10.7% hasta 2030.

¿Qué grupo de clientes se está expandiendo más rápido?

La cohorte de 18-28 unños está creciendo un una TCAC del 9.8%, impulsada por hábitos bancarios digitales y ingresos crecientes.

¿Qué impacto tienen las súpor-aplicaciones en los bancos tradicionales?

Las súpor-aplicaciones como Alipay y WeChat Pay erosionan los ingresos por comisiones mi interceptan las relaciones con clientes, reduciendo los márgenes bancarios y forzando una integración digital más profunda.

¿Qué tan significativo es el financiamiento verde en la banca minorista china?

Los bancos principales reportaron saldos de préstamos verdes aumentando más del 20% en 2024, subrayando el préstamo sostenible como un tema de crecimiento clave.

Última actualización de la página el: