Tamaño y Participación del Mercado de Bebidas Proteicas Listas para Beber

Análisis del Mercado de Bebidas Proteicas Listas para Beber por Mordor Intelligence

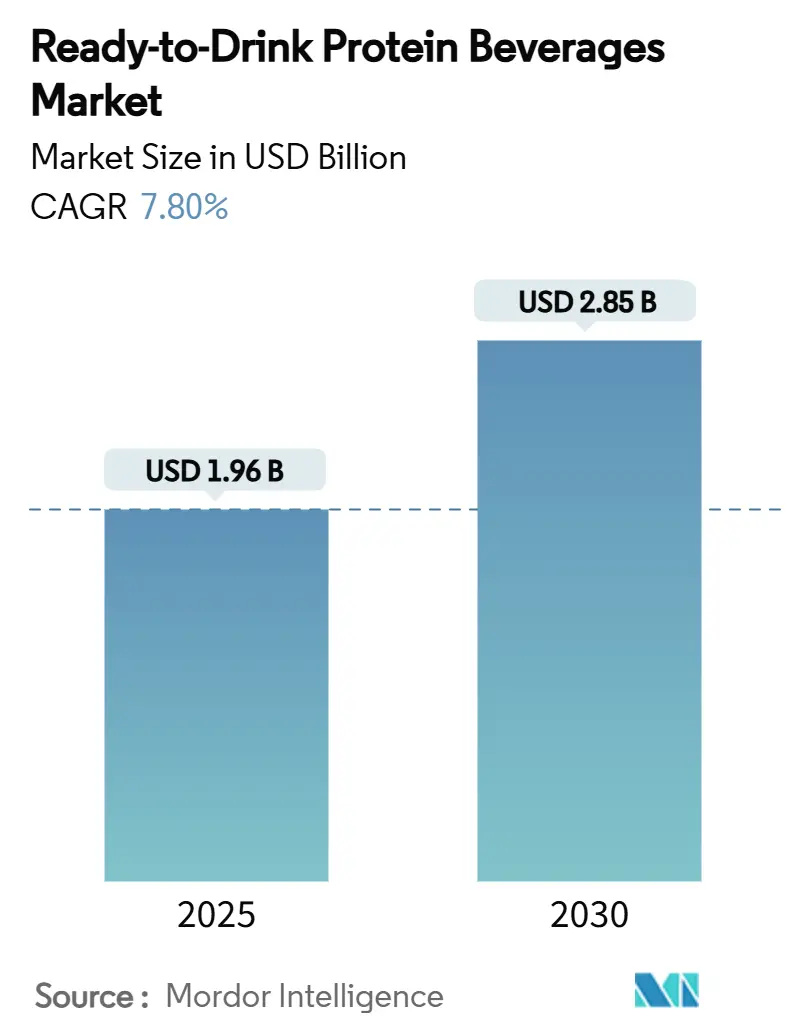

El mercado mundial de bebidas proteicas listas para beber (RTD) alcanzó 1.960 millones de USD en 2025 y se espera que crezca hasta 2.850 millones de USD en 2030, con una CAGR del 7,80 %. Este crecimiento se deriva de los cambios en las preferencias del consumidor, combinando la conciencia sobre la salud con la necesidad de opciones nutricionales convenientes en los estilos de vida modernos. Los consumidores prefieren cada vez más soluciones nutricionales portátiles que apoyen el acondicionamiento físico, la recuperación muscular y el bienestar, mientras mantienen el sabor y la calidad. Los factores de crecimiento del mercado incluyen la expansión de la cultura fitness mundial, la urbanización y el aumento de la demanda de proteínas de origen vegetal y libres de alérgenos. Las proteínas de origen animal, particularmente el suero, siguen siendo dominantes debido a la infraestructura láctea establecida y la confianza del consumidor. Sin embargo, las alternativas de origen vegetal como las proteínas de guisante y soja están ganando cuota de mercado, impulsadas por la conciencia ambiental y las preferencias por dietas sostenibles. América del Norte domina el mercado a través de su robusta infraestructura minorista, la aceptación de productos premium y la cultura fitness establecida. La región Asia-Pacífico muestra la mayor tasa de crecimiento, respaldada por el desarrollo económico, el aumento de la conciencia sobre la salud entre los consumidores de clase media y las regulaciones favorables.

Conclusiones Clave del Informe

- Por tipo de proteína, la proteína de suero mantuvo el 61,38 % de la participación del mercado de Bebidas Proteicas Listas para Beber en 2024; se proyecta que la proteína de guisante se expandirá a una CAGR del 9,1 % hasta 2030.

- Por fuente de proteína, las proteínas animales representaron el 71,2 % de la participación del tamaño del mercado de Bebidas Proteicas Listas para Beber en 2024, mientras que las proteínas de origen vegetal avanzan a una CAGR del 8,6 % hasta 2030.

- Por tipo de envase, las botellas capturaron el 46,8 % de la participación de ingresos en 2024; se prevé que los cartones y bolsas crezcan a una CAGR del 7,96 % entre 2025-2030.

- Por canal de distribución, los supermercados e hipermercados comandaron el 53,65 % de la participación del tamaño del mercado de Bebidas Proteicas Listas para Beber en 2024; la venta minorista en línea registra la CAGR proyectada más alta del 10,15 % hasta 2030.

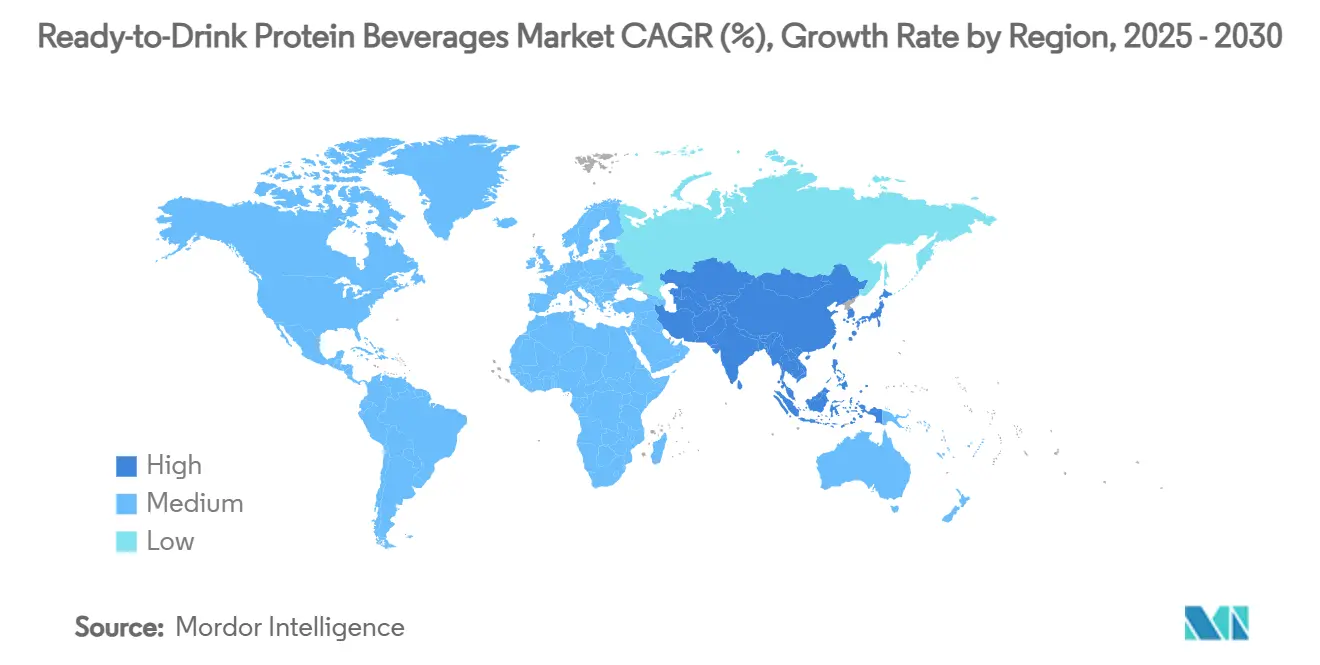

- Por geografía, América del Norte lideró con el 38,76 % de la participación de ingresos en 2024, mientras que Asia-Pacífico está destinada a registrar el ritmo regional más rápido con una CAGR del 9,16 % hasta 2030.

Tendencias y Perspectivas del Mercado Mundial de Bebidas Proteicas Listas para Beber

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente conciencia sobre la salud y el bienestar entre los consumidores | +1.8% | Mundial, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Creciente adopción de acondicionamiento físico y estilos de vida activos | +1.5% | Núcleo en América del Norte y Asia-Pacífico, expansión a Europa | Largo plazo (≥ 4 años) |

| Creciente demanda de soluciones nutricionales convenientes y para llevar | +1.2% | Mundial, particularmente centros urbanos | Corto plazo (≤ 2 años) |

| Expansión de la base de consumidores de dietas basadas en plantas y veganas | +0.9% | América del Norte y la Unión Europea, emergente en Asia-Pacífico | Mediano plazo (2-4 años) |

| Innovación continua de productos en el mercado | +0.8% | Mundial, con mayor impacto en América del Norte | Largo plazo (≥ 4 años) |

| Creciente demanda de productos de reemplazo de comidas y gestión de peso | +1.0% | Mundial, concentrada en mercados desarrollados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Conciencia sobre la Salud y el Bienestar entre los Consumidores

La conciencia sobre la salud y el bienestar entre los consumidores impulsa el crecimiento del mercado de bebidas proteicas listas para beber (RTD). Los consumidores están cada vez más informados sobre su salud debido a preocupaciones sobre condiciones relacionadas con el estilo de vida como obesidad, diabetes y enfermedades cardiovasculares. Esta conciencia conduce a hábitos alimentarios más saludables y mayor consumo de alimentos y bebidas funcionales que apoyan la gestión del peso, la salud muscular y el bienestar general. Según los Centros para el Control y la Prevención de Enfermedades de Estados Unidos (CDC), la prevalencia de obesidad en adultos fue del 40,3 % desde agosto de 2021 hasta agosto de 2023 [1]Fuente: Centers for Disease Control and Prevention (CDC), "Obesity and Severe Obesity Prevalence in Adults", www.cdc.gov. Esta alta tasa de obesidad, particularmente en adultos de 40-59 años, demuestra la necesidad de productos orientados al bienestar y aumenta el interés del consumidor en bebidas proteicas listas para beber. Las tasas consistentes de obesidad, a pesar de las iniciativas de salud pública, indican demanda continua de productos nutricionales convenientes que apoyen la gestión del peso, la salud muscular y el bienestar general.

Creciente Adopción de Acondicionamiento Físico y Estilos de Vida Activos

La creciente adopción de acondicionamiento físico y estilos de vida activos impulsa el crecimiento del mercado de bebidas proteicas listas para beber (RTD). La mayor participación en ejercicio estructurado y membresías de gimnasio crea demanda de productos nutricionales convenientes que apoyen la recuperación muscular, la reposición de energía y el rendimiento físico. Las bebidas proteicas listas para beber (RTD) ofrecen una fuente accesible de proteína de alta calidad, satisfaciendo las necesidades de los entusiastas del fitness que requieren nutrición eficiente alrededor de los entrenamientos. Según la Health & Fitness Association (HFA), en 2024, aproximadamente 77 millones de estadounidenses de seis años en adelante-representando el 25 % de la población de Estados Unidos- tenían membresías en gimnasios, estudios o instalaciones de fitness. El crecimiento de estudios de fitness, gimnasios y clubes multipropósito, combinado con mayores tasas de asistencia, genera mayor demanda de suplementos proteicos que apoyen el desarrollo muscular, la gestión del peso y la recuperación. Las bebidas proteicas listas para beber (RTD) atraen particularmente a consumidores activos que necesitan soluciones nutricionales compatibles con sus horarios ocupados.

Creciente demanda de soluciones nutricionales convenientes y para llevar

La creciente demanda del consumidor por soluciones nutricionales convenientes y para llevar sirve como factor de crecimiento primario en el mercado de bebidas proteicas listas para beber (RTD). La fuerza laboral contemporánea, caracterizada por horarios intensivos, períodos de viaje extendidos y limitaciones de tiempo, necesita alternativas alimentarias nutritivas que requieran tiempo mínimo de preparación. Las bebidas proteicas listas para beber (RTD) cumplen este requisito del mercado al ofrecer fuentes de proteína portátiles y preenvasadas apropiadas para el consumo en varios entornos, incluyendo ambientes laborales, períodos de recuperación post-ejercicio y durante el tránsito. En mayo de 2023, Danone expandió estratégicamente su presencia en el mercado más allá de los productos lácteos tradicionales mediante la introducción de Oikos Protein Shakes en el segmento de bebidas RTD estables en estante. Las especificaciones del producto incluyen 30 gramos de proteína, 5 gramos de fibra prebiótica para mejorar la función digestiva, 1 gramo de azúcar sin edulcorantes adicionales, y vitaminas esenciales A y D para apoyo inmunológico por porción de 12 onzas. Esta introducción estratégica de producto aborda la demanda del mercado por productos nutricionales funcionales y de etiqueta limpia que acomoden horarios diarios rigurosos mientras proporcionan beneficios sostenidos de energía y saciedad.

Expansión de la Base de Consumidores de Dietas Basadas en Plantas y Veganas

La creciente preferencia del consumidor por dietas basadas en plantas y veganas impulsa el mercado de bebidas proteicas listas para beber (RTD). Este crecimiento se deriva del aumento de la conciencia sobre la sostenibilidad ambiental, preocupaciones por el bienestar animal y los beneficios para la salud de la nutrición basada en plantas. Los consumidores buscan alternativas a proteínas derivadas de animales debido a preocupaciones sobre el cambio climático, la escasez de recursos y la producción ética de alimentos. La prevalencia de restricciones dietéticas, incluyendo intolerancia a la lactosa y alergias a lácteos y soja, aumenta la demanda de fuentes de proteína vegetal como guisante, arroz y cáñamo. Los fabricantes están respondiendo introduciendo bebidas basadas en plantas con alto contenido proteico. Por ejemplo, en enero de 2024, Suja Organic lanzó Suja Organic Protein Shakes, conteniendo 16 gramos de proteína basada en plantas de fuentes de guisante, arroz y cáñamo. La línea de productos presenta sabores incluyendo Vainilla Canela, Chocolate y Coffee Bean, abordando la demanda del consumidor por opciones basadas en plantas nutritivas. Este lanzamiento de producto demuestra la respuesta del mercado a los requisitos del consumidor por productos proteicos basados en plantas con certificación orgánica y etiquetado transparente de ingredientes.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad de precios y altos costos de materias primas | -1.2% | Mundial, particularmente impactando mercados emergentes | Corto plazo (≤ 2 años) |

| Disponibilidad de sustitutos y competencia intensa del mercado | -0.8% | Mundial, más intensa en mercados maduros | Mediano plazo (2-4 años) |

| Requisitos regulatorios estrictos y estándares de cumplimiento | -0.5% | Principalmente América del Norte y la Unión Europea | Largo plazo (≥ 4 años) |

| Desafíos de desarrollo de productos en optimización de sabor y textura | -0.3% | Mundial, afectando más a segmentos basados en plantas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de Precios y Altos Costos de Materias Primas

La volatilidad de precios de materias primas y los altos costos limitan el crecimiento del mercado mundial de bebidas proteicas listas para beber (RTD). La industria depende de ingredientes esenciales como suero, soja y derivados lácteos, cuyos precios fluctúan debido a condiciones climáticas, interrupciones en la cadena de suministro y cambios en políticas comerciales. Estas variaciones de precios aumentan los costos de producción, dificultando que los fabricantes mantengan precios competitivos mientras aseguran la calidad del producto. Según el Departamento de Agricultura de Estados Unidos (USDA), se proyecta que el precio de toda la leche sea de 22,00 USD por quintal en 2025 y 21,65 USD por quintal en 2026. Estos altos precios de la leche afectan directamente la estructura de costos de los fabricantes de bebidas proteicas que usan ingredientes basados en lácteos. La inestabilidad de precios impacta el crecimiento del mercado al reducir los márgenes de ganancia, forzando a los fabricantes a aumentar los precios minoristas, potencialmente limitando el acceso del consumidor, o absorber los costos más altos, afectando su rendimiento financiero. Además, los fabricantes enfrentan desafíos en la planificación de suministros y operaciones estratégicas debido a dificultades en el pronóstico preciso de costos.

Disponibilidad de sustitutos y competencia intensa del mercado

El mercado mundial de bebidas proteicas listas para beber (RTD) encuentra limitaciones sustanciales atribuidas a la sustitución de productos y la competencia del mercado. El segmento experimenta competencia directa de formatos alternativos de entrega de proteínas, incluyendo barras proteicas, polvos y productos lácteos convencionales como leche y yogur. Estos sustitutos compiten en múltiples parámetros, abarcando puntos de precio, accesibilidad, propiedades organolépticas y composición nutricional, impactando posteriormente los márgenes de ganancia de los fabricantes de bebidas listas para beber (RTD). La proliferación de fragmentos de fuentes proteicas afecta el gasto del consumidor y la distribución del mercado, creando barreras para que las marcas individuales establezcan dominancia del mercado. Los productos lácteos tradicionales mantienen lealtad significativa del consumidor como fuentes proteicas fundamentales, particularmente en regiones con patrones establecidos de consumo lácteo. Este panorama competitivo necesita iniciativas continuas de desarrollo de productos e inversiones estratégicas de marketing para mantener el compromiso del consumidor y el posicionamiento del mercado.

Análisis de Segmentos

Por Tipo de Proteína: El Dominio del Suero Impulsa la Madurez del Mercado

La proteína de suero mantiene su liderazgo del mercado en 2024 con una participación del 61,38 %, respaldada por la infraestructura establecida de la industria láctea y la familiaridad del consumidor con proteínas derivadas de la leche. El Departamento de Agricultura de Estados Unidos reporta que la producción láctea en Estados Unidos alcanzó 227,2 mil millones de libras, asegurando disponibilidad consistente de proteína de suero a través de mayor contenido de grasa y sólidos descremados en la leche [2]United States Department of Agriculture (USDA), "Livestock, Dairy, and Poultry Outlook: January 2025", www.usda.gov. Esta base de producción láctea permite a los fabricantes satisfacer la demanda de manera confiable. La posición de mercado de la proteína de suero se deriva de su perfil nutricional, alta biodisponibilidad y beneficios de recuperación muscular, que atraen a entusiastas del fitness y consumidores conscientes de la salud.

La proteína de guisante muestra el mayor potencial de crecimiento con una CAGR proyectada del 9,1 % de 2025 a 2030. Este crecimiento resulta del aumento de la adopción de dietas basadas en plantas y sus características libres de alérgenos, que atraen a consumidores con sensibilidades lácteas e intolerancia a la lactosa. Derivada de guisantes amarillos de campo, esta proteína ofrece aminoácidos esenciales en forma hipoalergénica, proporcionando una alternativa a alérgenos comunes como lácteos y soja. La expansión de dietas veganas, vegetarianas y flexitarianas, combinada con consideraciones ambientales y éticas, aumenta la demanda de proteína de guisante como opción sostenible. Los consumidores eligen proteína de guisante por sus beneficios para la salud cardiovascular, propiedades de gestión de peso y capacidades de preservación muscular.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Fuente de Proteína: Las Proteínas Animales Lideran a pesar del Impulso Basado en Plantas

Las proteínas de origen animal poseen el 71,2 % de la participación del mercado en 2024, principalmente debido a cadenas de suministro establecidas y aceptación del consumidor de ingredientes derivados de lácteos. La infraestructura de la industria láctea proporciona un suministro consistente de proteínas de alta calidad como suero y caseína. Estas proteínas ofrecen perfiles completos de aminoácidos, alta biodisponibilidad y beneficios demostrados para el desarrollo muscular y la recuperación. La preferencia del consumidor por estas fuentes proteicas tradicionales se deriva de su familiaridad, beneficios para la salud científicamente validados y disponibilidad en varios formatos, incluyendo polvos, bebidas listas para beber y suplementos nutricionales. La posición del mercado se fortalece aún más a través de innovaciones en opciones de etiqueta limpia, de pastoreo y orgánicas.

Las proteínas basadas en plantas están experimentando crecimiento rápido a una CAGR del 8,6 % de 2025 a 2030, impulsadas por preferencias dietéticas en evolución y conciencia ambiental. Las proteínas derivadas de guisante, soja, lenteja y arroz están aumentando en popularidad debido a sus propiedades libres de alérgenos y compatibilidad con dietas veganas, vegetarianas y flexitarianas. Las preocupaciones del consumidor sobre el impacto ambiental de la agricultura animal, incluyendo emisiones de gases de efecto invernadero, uso de tierra y consumo de agua, apoyan la expansión de alternativas basadas en plantas. Además, según Agriculture and Agri-Food Canada, la producción de leche de soja de India usó 19,5 toneladas métricas de ingredientes proteicos basados en plantas en 2023, destacando la importancia de la proteína de soja en el mercado de alternativas lácteas basadas en plantas [3]Fuente: Agriculture and Agri-Food Canada, "Sector Trend Analysis - Plant-based protein food and drink trends in India", https://agriculture.canada.ca.

Por Tipo de Envase: La Sostenibilidad Impulsa la Innovación de Formatos

Las botellas constituyen el 46,8 % de la participación del mercado de envases en 2024, atribuido al reconocimiento establecido del consumidor y ventajas de comercialización minorista que mejoran la visibilidad del producto. El formato convencional de botella entrega control preciso de porciones y accesibilidad, específicamente ventajoso en instalaciones de fitness y ambientes profesionales donde el envase de una sola porción es esencial. Las botellas de vidrio atienden segmentos de mercado premium, mientras que las alternativas de plástico proporcionan rentabilidad y durabilidad para consumidores con estilos de vida activos. Los fabricantes aprovechan la infraestructura establecida de producción y llenado de botellas para optimizar la gestión de volumen de producción.

Los cartones y bolsas demuestran una tasa de crecimiento proyectada del 7,96 % CAGR de 2025-2030, principalmente atribuida a ventajas de sostenibilidad ambiental y avances tecnológicos de envase. La conciencia ambiental entre consumidores y objetivos organizacionales de sostenibilidad influyen en comportamientos de compra en segmentos demográficos. Estas configuraciones de envase flexible minimizan gastos de transporte y maximizan la eficiencia de almacenamiento, generando ventajas operacionales que se traducen en propuestas de valor mejoradas para el consumidor. La implementación de tecnologías de procesamiento aséptico en cartones y bolsas facilita el almacenamiento a temperatura ambiente, expandiendo capacidades de distribución y reduciendo requisitos de infraestructura de cadena fría en varias regiones geográficas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Transformación Digital Remodela el Acceso Minorista

Los supermercados e hipermercados poseen una participación del 53,65 % de la distribución en 2024. Estos formatos minoristas tradicionales se benefician de hábitos establecidos de compra del consumidor y crean oportunidades de comercialización cruzada que fomentan compras por impulso y descubrimiento de marcas. Estos canales ofrecen visibilidad del producto y oportunidades de muestreo esenciales para el desarrollo de marcas, especialmente para lanzamientos de nuevos productos y educación del consumidor sobre beneficios de bebidas proteicas. La adición de secciones de salud y bienestar en tiendas minoristas tradicionales proporciona espacio dedicado para bebidas proteicas, mejorando la visibilidad de categoría y consideración del consumidor. El alcance de distribución se expande a través de asociaciones minoristas con centros de fitness y minoristas enfocados en salud, conectando con segmentos clave de consumidores.

La venta minorista en línea se proyecta crecer a una CAGR del 10,15 % de 2025-2030, convirtiéndola en el canal de distribución de crecimiento más rápido. Este crecimiento refleja el aumento de la adopción de comercio electrónico en alimentos y bebidas, respaldado por modelos de suscripción que generan compras repetidas. Los canales digitales permiten relaciones directas con el consumidor, proporcionando a los fabricantes datos del consumidor y retroalimentación para desarrollo de productos y mejoras de marketing. Los pedidos en línea y la entrega a domicilio satisfacen las necesidades de consumidores ocupados mientras apoyan compras al por mayor que mejoran la economía tanto para compradores como fabricantes. Las plataformas de comercio electrónico apoyan decisiones de compra a través de información nutricional detallada y reseñas de clientes, particularmente importante para bebidas funcionales donde los beneficios requieren explicación.

Análisis Geográfico

América del Norte lidera el mercado mundial de bebidas proteicas en 2024, manteniendo una participación sustancial del 38,76 %. Este liderazgo se deriva de su cultura fitness establecida y aceptación del consumidor de bebidas funcionales premium que impulsan tasas de consumo per cápita más altas. La infraestructura minorista avanzada de la región apoya diversos canales de distribución, mientras que los consumidores demuestran disposición a pagar precios premium por productos orientados a la salud. Este entorno de mercado apoya el desarrollo continuo de marcas e innovación de productos, particularmente en formulaciones de etiqueta limpia, basadas en plantas y con azúcar reducido. Estados Unidos y Canadá dominan el mercado norteamericano, con tendencias crecientes de fitness, conciencia sobre la salud y altas tasas de membresía en clubes de salud impulsando la adopción de bebidas proteicas.

Asia-Pacífico emerge como la región de crecimiento más rápido con una CAGR proyectada del 9,16 % de 2025 a 2030. El desarrollo económico y las poblaciones de clase media en expansión impulsan este crecimiento. El aumento de la conciencia sobre la salud, adopción de fitness y dietas ricas en proteínas, y urbanización en China, India, Japón y Australia apoyan la expansión del mercado. Los fabricantes responden a las preferencias regionales desarrollando bebidas proteicas con sabores locales, incluyendo opciones basadas en plantas y de etiqueta limpia. Los programas gubernamentales de bienestar, el aumento de membresías en gimnasios y el interés del consumidor en estilos de vida sostenibles aceleran aún más el crecimiento del mercado.

Europa mantiene un mercado maduro y estable con marcos regulatorios establecidos y alta conciencia del consumidor sobre bebidas funcionales y sus beneficios para la salud. América del Sur y el Medio Oriente y África demuestran potencial de crecimiento emergente impulsado por la urbanización, el aumento de ingresos disponibles y el aumento de la conciencia sobre la salud. La creciente demanda de alimentos ricos en proteínas y las industrias de alimentos y bebidas en expansión apoyan el desarrollo del mercado, junto con el creciente interés en nutrición deportiva y suplementos.

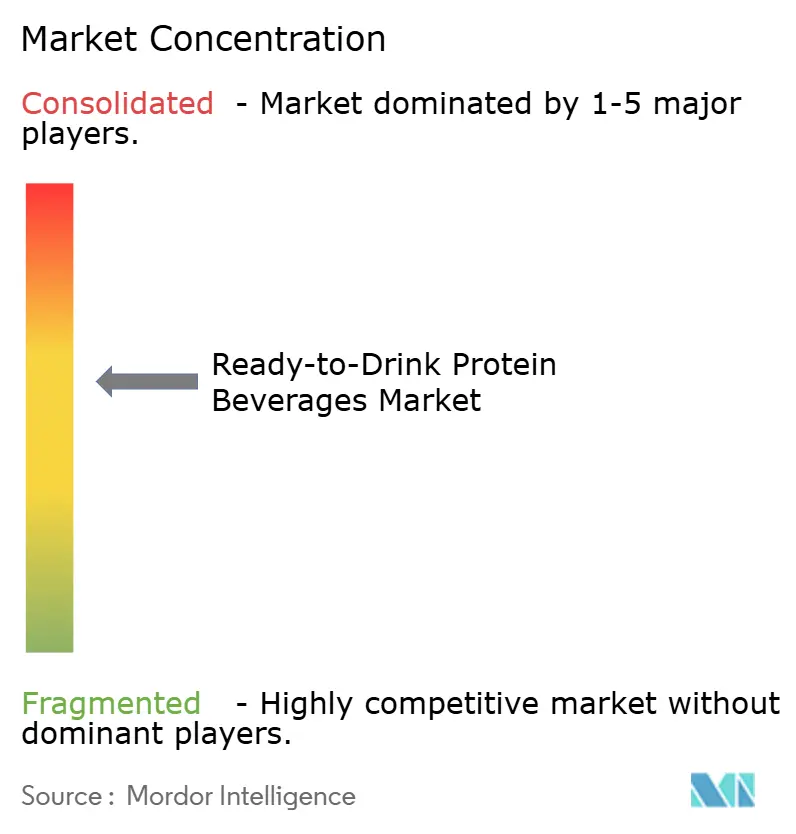

Panorama Competitivo

El mercado de bebidas proteicas listas para beber muestra fragmentación moderada, con competencia entre empresas de bebidas establecidas, firmas de nutrición especializadas y fabricantes basados en plantas emergentes. La concentración del mercado refleja los requisitos sustanciales de capital para operaciones de fabricación y redes de distribución. Los requisitos de cumplimiento regulatorio crean barreras de entrada que benefician a empresas con sistemas de calidad establecidos y experiencia en cumplimiento. Los principales actores en el mercado incluyen Glanbia PLC, PepsiCo Inc., The Coca-Cola Company, Danone SA y Nestlé S.A.

Las empresas se enfocan en diferenciación de ingredientes, credenciales de sostenibilidad y capacidades de distribución omnicanal para obtener ventajas competitivas. La innovación en fuentes proteicas e ingredientes funcionales impulsa la diferenciación de productos. La adquisición de OWYN por The Simply Good Foods Company en junio de 2024 representa consolidación estratégica en el segmento de proteínas listas para beber basadas en plantas, con el objetivo de aprovechar redes de distribución y expandir el alcance del consumidor.

La adopción de tecnología mejora la eficiencia de la cadena de suministro y el compromiso del consumidor, con plataformas digitales que permiten relaciones directas con el consumidor y modelos de suscripción que aumentan la retención de clientes. Las empresas con sistemas robustos de gestión de calidad y capacidades de cumplimiento regulatorio obtienen ventajas a través de mayor seguridad alimentaria y controles preventivos.

Líderes de la Industria de Bebidas Proteicas Listas para Beber

-

Glanbia PLC

-

PepsiCo Inc.

-

The Coca-Cola Company

-

Danone SA

-

Nestlé S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Agosto de 2025: Vital Proteins lanzó su primer batido proteico listo para beber. La bebida con sabor a chocolate contiene 30 gramos de proteína y 10 gramos de péptidos de colágeno por porción para apoyar objetivos de salud y bienestar.

- Julio de 2025: Not Rocket Science introdujo un batido proteico listo para beber conteniendo 26g de proteína para consumo diario. El producto, Protein Punch, proporciona beneficios nutricionales para actividades diarias regulares. El batido es libre de lactosa, libre de gluten y no contiene azúcar añadido.

- Junio de 2025: BioSteel, una marca canadiense de nutrición deportiva, entró al mercado de bebidas proteicas lanzando su primera bebida proteica Lista para Beber (RTD). Cada botella de 330mL de BioSteel Protein RTD contiene 30 gramos de proteína y está libre de azúcar añadido, conservantes y lactosa.

- Abril de 2025: Nestle lanzó una nueva línea de bebidas basadas en proteínas dirigidas a consumidores en programas de pérdida de peso, específicamente aquellos usando medicamentos GLP-1 como Ozempic. Los productos incorporan tecnología de microgel de proteína de suero.

Alcance del Informe del Mercado Mundial de Bebidas Proteicas Listas para Beber

Las bebidas proteicas listas para beber son productos producidos usando una variedad de sustancias con alto contenido proteico para cumplir los requisitos nutricionales diarios de individuos y se consideran una manera conveniente de consumir nutrientes sobre la marcha. El mercado de bebidas proteicas listas para beber está segmentado por fuente, tipo de envase, canal de distribución y geografía. El mercado está segmentado además por fuente: suero, caseína, soja y otras fuentes. Por tipo de envase, el mercado está segmentado como botellas, latas y otros. Por distribución, el mercado está segmentado como supermercados/hipermercados, farmacias/droguerías, minoristas especializados, venta minorista en línea y otros canales. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Medio Oriente y África. El tamaño del mercado para cada segmento está basado en valor (millones de USD).

| Suero |

| Caseína |

| Soja |

| Guisante |

| Otras Fuentes |

| De origen animal |

| De origen vegetal |

| Botellas |

| Latas |

| Cartones / Bolsas |

| Otros |

| Supermercados / Hipermercados |

| Farmacias / Droguerías |

| Minoristas Especializados |

| Venta Minorista en Línea |

| Otros Canales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Proteína | Suero | |

| Caseína | ||

| Soja | ||

| Guisante | ||

| Otras Fuentes | ||

| Por Fuente de Proteína | De origen animal | |

| De origen vegetal | ||

| Por Tipo de Envase | Botellas | |

| Latas | ||

| Cartones / Bolsas | ||

| Otros | ||

| Por Canal de Distribución | Supermercados / Hipermercados | |

| Farmacias / Droguerías | ||

| Minoristas Especializados | ||

| Venta Minorista en Línea | ||

| Otros Canales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de Bebidas Proteicas Listas para Beber en 2025 y qué crecimiento se espera para 2030?

El valor alcanzó 1.960 millones de USD en 2025 y se proyecta que llegue a 2.850 millones de USD en 2030, reflejando una CAGR del 7,8 % impulsada por tendencias de salud y conveniencia.

¿Qué región compra más bebidas proteicas listas para beber actualmente?

América del Norte lidera con el 38,76 % de los ingresos mundiales gracias a la cultura fitness arraigada y la aceptación premium.

¿Qué fuente de proteína se está expandiendo más rápidamente?

Las bebidas basadas en plantas, especialmente aquellas que usan proteína de guisante, se pronostica que crezcan a una CAGR del 8,6 % entre 2025-2030.

¿Cómo están influyendo las plataformas en línea en las ventas de la categoría?

La venta minorista en línea muestra una CAGR del 10,15 % mientras las suscripciones y modelos directos al consumidor impulsan compras repetidas y personalización basada en datos.

Última actualización de la página el: