Tamaño y Participación del Mercado de Bebidas Lácteas

Análisis del Mercado de Bebidas Lácteas por Mordor Intelligence

Se estima que el tamaño del mercado de bebidas lácteas es de USD 154.32 mil millones en 2025 y se proyecta que alcance USD 200.11 mil millones para 2030, avanzando a una TCAC constante del 5.33%. El crecimiento del mercado proviene de la demanda del consumidor por bebidas nutritivas que combinan beneficios funcionales con atractivo del sabor. Los patrones de consumo de los millennials urbanos han transformado los productos enriquecidos con proteína, probióticos y de etiqueta limpia de ofertas especializadas a segmentos de mercado principales. Las bebidas lácteas mantienen una participación de mercado significativa a pesar de la competencia de base vegetal, principalmente debido a las preferencias de sabor establecidas y el contenido nutricional que se alinea con los requisitos dietéticos equilibrados. La expansión del mercado en Asia-Pacífico, y Oriente Medio y África continúa a través del aumento del poder adquisitivo del consumidor y la infraestructura de logística de cadena de frío mejorada, permitiendo una distribución más amplia de productos lácteos tanto refrigerados como de larga duración. El entorno competitivo comprende corporaciones globales, cooperativas regionales y startups enfocadas en tecnología, con empresas invirtiendo en desarrollo de productos, iniciativas de sostenibilidad y canales de distribución directa para abordar los requisitos del consumidor. El rendimiento del mercado depende de la flexibilidad operacional de las empresas para responder a las preferencias cambiantes del consumidor.

Conclusiones Clave del Informe

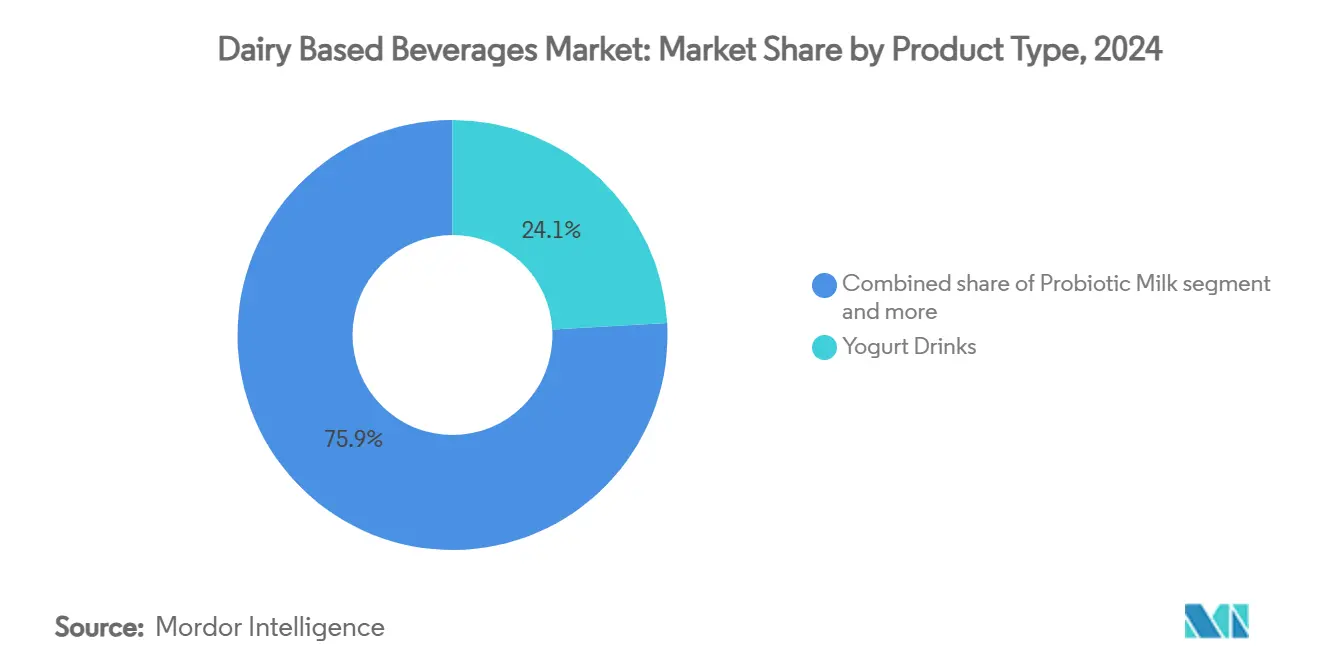

- Por tipo de producto, las bebidas de yogur lideraron con el 24.11% de la participación del mercado de bebidas lácteas en 2024, mientras que el kéfir y otras bebidas fermentadas se pronostica que se expandan a una TCAC del 6.47% hasta 2030.

- Por contenido de grasa, el segmento entero/con grasa comandó el 50.62% de participación del tamaño del mercado de bebidas lácteas en 2024; las variantes bajas en grasa están configuradas para crecer a una TCAC del 5.50% entre 2025 y 2030.

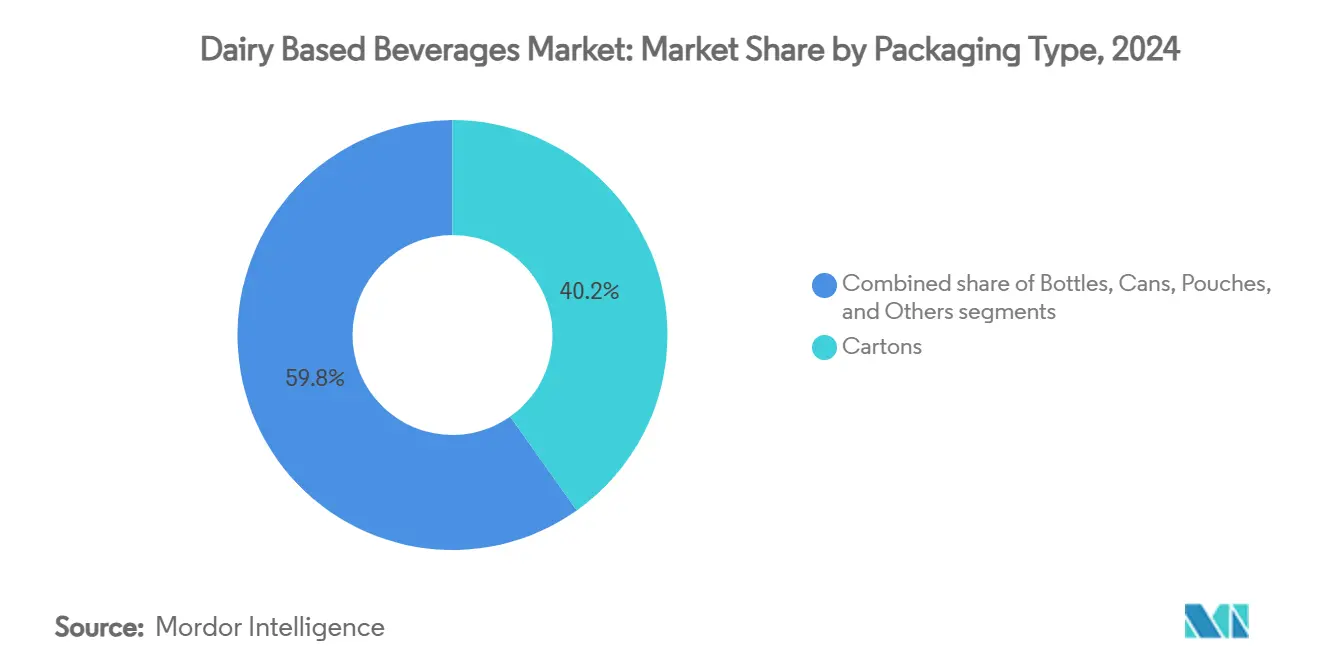

- Por tipo de empaque, los cartones representaron el 40.19% del tamaño del mercado de bebidas lácteas en 2024, mientras que las bolsas registran la TCAC proyectada más alta del 6.51% para el período de pronóstico.

- Por canal de distribución, fuera del local mantuvo el 65.74% de participación del mercado de bebidas lácteas en 2024; en el local está avanzando a una TCAC rápida del 7.21% hasta 2030.

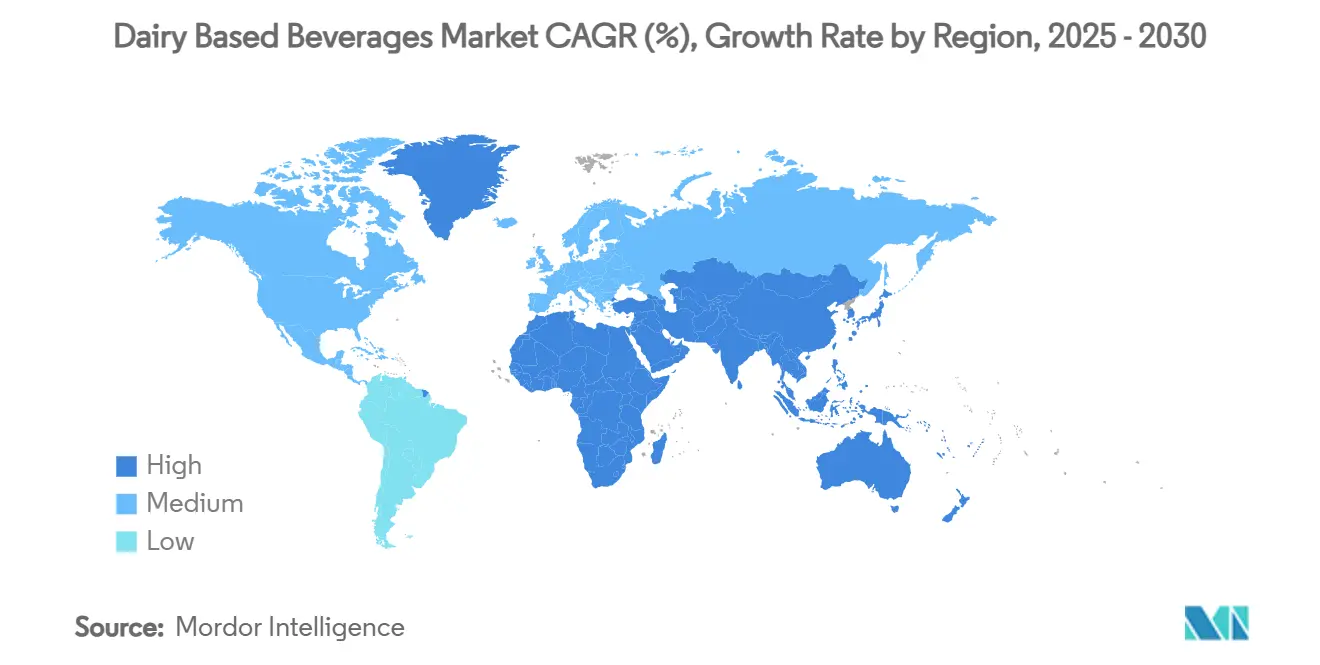

- Por geografía, Asia-Pacífico capturó una participación dominante del 35.43% del mercado de bebidas lácteas en 2024, mientras que Oriente Medio y África están en camino de registrar la TCAC más rápida del 7.23% hasta 2030.

Tendencias e Insights del Mercado Global de Bebidas Lácteas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de bebidas funcionales altas en proteína entre millennials | +0.8% | Global, América del Norte, Europa, y Asia-Pacífico | Mediano plazo (2-4 años) |

| Crecimiento en servicios de alimentos y cultura de cafeterías | +0.6% | Europa y América del Norte | Corto plazo (≤ 2 años) |

| Expansión de cadena de frío habilitando bebidas de yogur ambiente | +0.5% | Asia-Pacífico y Oriente Medio y África | Largo plazo (≥ 4 años) |

| Premiumización impulsando kéfir artesanal y smoothies cultivados | +0.4% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Creciente conciencia de la salud intestinal impulsa demanda por bebidas lácteas probióticas | +0.6% | Global, América del Norte, Europa, Asia-Pacífico, y América del Sur | Mediano plazo (2-4 años) |

| Innovación en empaque mejora la conveniencia del consumidor | +0.4% | Europa y América del Norte | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente demanda de bebidas funcionales altas en proteína entre millennials

El segmento de bebidas lácteas ricas en proteína está experimentando un crecimiento sustancial, impulsado por los consumidores millennials y Gen Z que cada vez más consideran la proteína como un componente nutricional vital. Este cambio demográfico está transformando el mercado global de bebidas funcionales. La proteína es ampliamente reconocida por su papel en el desarrollo muscular, manejo del peso, saciedad y bienestar general. Con un énfasis creciente en el fitness, los consumidores buscan bebidas densas en nutrientes que proporcionen tanto refrescancia como beneficios funcionales, lo que las bebidas lácteas con proteína proporcionan efectivamente. Según Sport England, la participación en deportes y actividades físicas entre adultos en Inglaterra alcanzó 30 millones de participantes semanales durante 2023-2024, demostrando un aumento de 2.4 millones de individuos [1]Fuente: Sport England, " Record numbers playing sport and taking part in physical activity", sportengland.org . Esta tendencia se ha expandido más allá de la nutrición deportiva tradicional, ya que los consumidores integran activamente la proteína en sus dietas diarias. En respuesta, los actores clave de la industria están introduciendo innovaciones estratégicas. Por ejemplo, en mayo de 2025, Oikos expandió su portafolio de productos con batidos de proteína de larga duración, marcando su primera incursión más allá de productos lácteos. Los nuevos batidos de proteína contenían 30g de proteína completa para apoyar la fuerza muscular y saciedad, junto con 5g de fibra prebiótica para la salud digestiva. El producto no contenía edulcorantes artificiales.

Crecimiento en servicios de alimentos y cultura de cafeterías

Mientras las casas de café y cafeterías especializadas continúan expandiéndose, están impulsando un notable aumento en el consumo de lácteos dentro de las bebidas, fortaleciendo así la interconexión entre los sectores del café y lácteos. Según el Ministerio de Salud, Trabajo y Bienestar de Japón, el número de tiendas de café con licencia en el país alcanzó 47,530 en 2024 [2]Fuente: Ministry of Health, Labour and Welfare of Japan, "Report on public health administration - food hygiene FY 2023" e-stat.go.jp . Esta tendencia es particularmente evidente en el mercado de restaurantes de servicio rápido (QSR), donde la creciente demanda por bebidas de café especializadas ha elevado significativamente el uso de lácteos, estableciendo las bebidas a base de leche como ofertas esenciales en los menús de cafeterías mundialmente. Además, la tendencia aumentada de los consumidores urbanos socializando y trabajando en cafeterías impulsó la demanda por bebidas a base de leche, incluyendo lattes, frappés y bebidas de leche con sabores especializados. Las cadenas de servicios de alimentos y restaurantes de servicio rápido expandieron sus ofertas de bebidas lácteas para atender a consumidores más jóvenes que buscaban opciones de moda. Esta tendencia fue particularmente evidente en áreas metropolitanas, donde la cultura de cafeterías se alineó con las preferencias de estilo de vida y conveniencia. Starbucks y Costa Coffee jugaron un papel significativo en popularizar el cold brew con leche, lattes con sabor y bebidas especializadas a base de lácteos mundialmente.

Expansión de cadena de frío habilitando bebidas de yogur ambiente

La logística de cadena de frío está jugando un papel transformador en el mercado de bebidas lácteas, particularmente alimentando el crecimiento de bebidas de yogur ambiente que no requieren refrigeración. Esta solución innovadora, introducida por primera vez en China, ha ganado rápidamente impulso global al abordar las ineficiencias y desafíos asociados con los sistemas tradicionales de cadena de frío, especialmente en mercados emergentes donde las limitaciones de infraestructura son más pronunciadas. Empresas como Rivigo están liderando esta transformación implementando tecnologías avanzadas y modelos operacionales que aseguran control preciso de temperatura y mejoran significativamente la eficiencia de la cadena de suministro. Por ejemplo, el modelo de relevo de conductores de Rivigo ha reducido exitosamente el tiempo de tránsito entre Mumbai y Guwahati de los típicos 10-12 días a solo cuatro días. Esta reducción en el tiempo de tránsito permite a los fabricantes responder rápida y efectivamente a la demanda dinámica del mercado, asegurando mejor disponibilidad y calidad del producto. Además, la expansión continua de la infraestructura de cadena de frío está emergiendo como un factor pivotal en impulsar el crecimiento y ventas de bebidas de yogur, habilitando a la industria para cumplir con las preferencias cambiantes del consumidor y requisitos del mercado.

Premiumización impulsando kéfir artesanal y smoothies cultivados

El kéfir y los smoothies cultivados están experimentando un cambio transformador, evolucionando de productos de nicho a opciones ampliamente aceptadas del mercado principal. Esta transición está siendo impulsada por la tendencia de premiumización dentro del mercado de bebidas lácteas, que enfatiza ofertas de alta calidad y valor agregado. Las ventas de kéfir han exhibido un crecimiento sustancial, atribuido principalmente al aumento de la conciencia del consumidor sobre sus beneficios funcionales para la salud. Estos beneficios se centran particularmente en sus propiedades probióticas, que juegan un papel crucial en apoyar la salud intestinal y mejorar la funcionalidad del sistema inmunológico. Además, la investigación científica continua sigue validando el potencial de esta categoría, enfatizando la composición microbiana única del kéfir y sus ventajas asociadas para la salud, como digestión mejorada y mejor tolerancia a la lactosa. La convergencia de la creciente demanda del consumidor, respaldo científico y fuerte rendimiento del mercado está solidificando las bebidas lácteas cultivadas artesanales como un segmento dinámico y de rápida expansión de alto crecimiento dentro del mercado lácteo más amplio.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ascenso de alternativas de base vegetal canibalizando espacio en estantes lácteos | -0.7% | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Volatilidad de precios de leche en granja presionando márgenes de procesadores | -0.5% | Global, América del Norte, Europa, y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Vida útil y limitaciones de cadena de frío | -0.4% | Global, Asia-Pacífico, Oriente Medio y África, y América del Sur | Corto plazo (≤ 2 años) |

| Las crecientes preocupaciones del consumidor sobre intolerancia a la lactosa y alergias lácteas están restringiendo aún más el crecimiento del mercado. | -0.6% | Global, América del Norte, Europa, y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Ascenso de alternativas de base vegetal canibalizando espacio en estantes lácteos

Las bebidas lácteas tradicionales están encontrando cada vez más presión competitiva significativa del sector de leche de base vegetal en expansión. Globalmente, productos como leche de almendra, leche de avena, leche de soya y leche de coco no solo están ganando aceptación generalizada del consumidor sino que también se están convirtiendo en componentes esenciales de las dietas modernas. Estas bebidas de base vegetal están ahora disponibles en una amplia gama de sabores y frecuentemente están fortificadas con nutrientes o enriquecidas con proteína, posicionándolas como fuertes competidoras de las bebidas lácteas tradicionales. Comercializadas como alternativas "más limpias" y "más saludables", estos productos enfatizan beneficios clave como niveles más bajos de colesterol y la ausencia de hormonas y antibióticos, que resuenan fuertemente con consumidores conscientes de la salud. Sin embargo, es crucial reconocer que las fluctuaciones de precios tienden a impactar las alternativas de base vegetal más agudamente que los productos lácteos tradicionales. Esto indica que, a pesar de su creciente presencia en estantes y popularidad creciente, las bebidas de base vegetal permanecen susceptibles a presiones económicas y continúan enfrentando desafíos para superar la lealtad del consumidor al sabor y beneficios nutricionales tradicionalmente asociados con productos lácteos.

Volatilidad de precios de leche en granja presionando márgenes de procesadores

Los procesadores lácteos están lidiando cada vez más con presiones significativas de márgenes causadas por la volatilidad de los precios de leche en granja. Esta impredecibilidad persistente plantea desafíos a su capacidad para formular estrategias efectivas de planificación e inversión a largo plazo. En 2023, el rendimiento financiero de las principales empresas lácteas reflejó esta volatilidad. FrieslandCampina reportó una disminución del 7.1% en ingresos, ascendiendo a EUR 13.1 mil millones, principalmente debido a fluctuaciones de moneda y demanda reducida del mercado consumidor. Estos desafíos financieros también impactan el posicionamiento estratégico. Por ejemplo, Danone, a pesar de superar a algunos competidores, encontró obstáculos significativos. Para abordar estas presiones, los procesadores lácteos están adoptando modelos de negocio innovadores. Un cambio prominente es la transición a estrategias directo-al-consumidor (D2C), que evitan intermediarios, ofreciendo mayor control sobre branding y compromiso del cliente. Esta evolución en modelos de distribución es una respuesta estratégica a las limitaciones de márgenes, habilitando a los procesadores a capturar mayor valor mientras fortalecen las relaciones directas con los consumidores.

Análisis de Segmentos

Por Tipo de Producto: Bebidas Fermentadas Superan Opciones Tradicionales

Las bebidas de yogur mantuvieron el 24.11% del mercado de bebidas lácteas en 2024, impulsadas por la demanda del consumidor por productos que contienen cultivos vivos. Las bebidas de yogur mantuvieron su fuerte posición en el mercado a través de diversas ofertas de sabores y su asociación con beneficios para la salud digestiva. Su impulso comercial continúa mientras los procesadores introducen versiones sin lactosa para atraer consumidores sensibles. Paralelo a esto, el crecimiento del kéfir a una TCAC del 6.47% supera la categoría madre, impulsado por estudios médicos que vinculan su microbiota multiespecie a la integridad de la barrera intestinal. Los formatos probióticos de larga duración eliminan barreras de refrigeración, apoyando ganancias de volumen en geografías emergentes donde la cobertura de cadena de frío está rezagada.

El perfil de sabor ácido del kéfir, una vez considerado de nicho, ahora está normalizado por consumidores cruzados que buscan notas ácidas similares a la kombucha. La textura más espesa del producto permite posicionamiento de reemplazo de comida, creando ocasiones de uso incrementales más allá del refrescamiento. La innovación se está acelerando: las marcas combinan kéfir con purés de fruta, granos antiguos y edulcorantes derivados de plantas, aprovechando las preferencias flexitarianas mientras mantienen la procedencia láctea. Adicionalmente, el mercado de bebidas lácteas capitaliza en estos lanzamientos para defender la mentalidad probiótica contra fermentos no lácteos. Mientras los SKUs fermentados proliferan, los minoristas asignan bahías de refrigeración dedicadas, cementando su estatus como una subcategoría central en lugar de una curiosidad de pasillo especializado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Contenido de Grasa: Preferencias Entero/Con Grasa Impulsando Segmentación

En 2024, las bebidas con grasa entera representaron el 50.62% del mercado lácteo, reflejando una preferencia sostenida por sabores ricos y saciedad. Los millennials han emergido como adoptantes clave de leche entera, desafiando las normas dietéticas tradicionales que previamente estigmatizaron las grasas. Las evaluaciones sensoriales indican que los consumidores pueden detectar fácilmente reducciones en el contenido de grasa. Estos hallazgos han llevado a los fabricantes a priorizar mantener la cremosidad mientras emplean filtración de proteína e hidrólisis de lactosa para mejorar el valor nutricional.

Mientras tanto, se proyecta que los productos bajos en grasa crezcan a una TCAC del 5.50% para 2030, apoyados por avances en estabilizadores que restauran la textura perdida durante el proceso de descremado. Innovaciones como sólidos concentrados de leche microfiltrada sin grasa están mejorando la sensación en boca sin aumentar los niveles de grasa de mantequilla. El mercado de bebidas lácteas aborda ambos extremos del espectro de grasa, reconociendo las diversas preferencias de estilo de vida de los consumidores. Al mantener un portafolio equilibrado, las empresas pueden asegurar resistencia del mercado, adaptándose a cambios regulatorios que alternan entre favorecer pautas bajas en grasa y defensa de alimentos integrales, navegando así debates nutricionales continuos efectivamente.

Por Tipo de Empaque: Innovación Impulsando Conveniencia y Sostenibilidad

En 2024, los cartones representaron el 40.19% de la participación del mercado de bebidas lácteas, impulsados por su estructura ligera y fuerte integración en sistemas de reciclaje ampliamente aceptados. Los avances continuos en ciencia de materiales han mejorado aún más su atractivo, convirtiéndolos en una opción preferida para empaques sostenibles. La adición de boquillas resellables ha permitido a los cartones penetrar el segmento de consumo "en movimiento", un espacio tradicionalmente dominado por botellas PET. Esta innovación ha expandido la funcionalidad de los cartones mientras mantiene su credibilidad ambiental, alineándose con la creciente demanda del consumidor por soluciones ecológicas.

Las bolsas, por otro lado, se anticipa que presencien el crecimiento más rápido, con una tasa de crecimiento anual compuesta (TCAC) proyectada del 6.51%. Este crecimiento es alimentado por su conveniencia y su capacidad para reducir el uso de material, lo que se alinea con objetivos de sostenibilidad. Innovaciones notables, como la botella de cartón en forma de domo de SIG, combinan la portabilidad de botellas tradicionales con la reciclabilidad de cartones, ofreciendo una propuesta de valor única. El mercado de bebidas lácteas se apoya además por la adopción creciente de etiquetas eco-score por minoristas. Estas etiquetas alientan a los consumidores a elegir empaques con una huella de carbono más baja, impulsando así la demanda por soluciones de materiales renovables y sostenibles.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Transformación Digital Remodelando Dinámicas de Venta al Detalle

El canal fuera del local mantuvo el 65.74% de participación de mercado de los ingresos del mercado de bebidas lácteas en 2024. Esta posición resulta de redes de distribución minorista establecidas a través de supermercados, hipermercados, tiendas de conveniencia y plataformas de comestibles en línea. Los consumidores compran bebidas lácteas a granel para consumo doméstico, utilizando opciones de empaque disponibles desde botellas de una sola porción hasta paquetes familiares. El segmento fuera del local mantiene crecimiento a través de leche de vida útil extendida (ESL), leche con sabor y productos listos para beber (RTD). La expansión de servicios de entrega de comestibles de comercio electrónico y comercio rápido ha aumentado la penetración del mercado y frecuencia de compra. Empresas como Amul y Danone están expandiendo su presencia digital y líneas de productos multi-pack para abordar la demanda del mercado.

Mientras tanto, el canal en el local demuestra una TCAC proyectada del 7.21%, impulsado por la expansión de cafeterías, restaurantes de servicio rápido y establecimientos de bebidas especializados. Las bebidas a base de lácteos, incluyendo frappés, batidos y lattes, generan ingresos aumentados como artículos alimentarios complementarios y compras independientes. Los operadores de servicios de alimentos están diversificando sus portafolios de productos con bebidas lácteas con sabor e ingredientes funcionales para abordar los requisitos cambiantes del consumidor. El crecimiento del mercado se concentra en regiones urbanas, donde la demografía más joven demanda personalización y opciones de bebidas premium. Operadores principales como Starbucks y Café Coffee Day han aumentado la penetración del mercado a través de café frío, lattes con sabor y bebidas estacionales a base de lácteos, integrando productos lácteos convencionales con operaciones modernas de cafeterías.

Análisis Geográfico

En 2024, Asia-Pacífico mantiene una participación dominante del 35.43% del mercado global de bebidas lácteas, impulsado por crecimiento poblacional, ingresos crecientes y patrones de consumo cambiantes. China e India son los contribuyentes principales a este crecimiento. En India, la urbanización y los ingresos crecientes apoyan mayor consumo de leche per cápita, destacando la capacidad de la región para innovación. El aumento en la producción de leche habilita el desarrollo de una gama diversa de bebidas lácteas, incluyendo leche con sabor, bebidas de yogur, lassi y chaas. Según el Ministerio de Pesca, Ganadería y Lechería, India produjo 239.3 millones de toneladas de leche en 2024 [3]Fuente: Ministry of Fisheries, Animal Husbandry and Dairying, "Animal Husbandry Statistics 2024", dahd.gov.in , asegurando un suministro estable de materias primas para apoyar procesamiento a gran escala e innovación.

Oriente Medio y África están posicionados como la región de crecimiento más rápido para bebidas lácteas, con una TCAC proyectada del 7.23% de 2025 a 2030, presentando oportunidades significativas para expansión del mercado. Este crecimiento se atribuye a avances en infraestructura de cadena de frío e ingresos disponibles crecientes a través del continente. Los sistemas de ganadería lechera de la región están experimentando transformación, caracterizada por tendencias como la semi-intensificación de sistemas de producción y el asentamiento de pastores nómadas. Sin embargo, permanecen desafíos en patrones de compra y consumo de leche, particularmente entre hogares de bajos ingresos. A pesar de estos obstáculos, con niveles de consumo por debajo de estándares recomendados, la región ofrece potencial de crecimiento sustancial mientras los ingresos aumentan y los canales de distribución formal se expanden.

Europa y América del Norte, mientras son mercados maduros con patrones de consumo establecidos, continúan liderando en innovación, particularmente en bebidas lácteas premium y funcionales. América del Norte mantiene una participación de mercado líder, apoyada por demanda creciente por bebidas funcionales. En Europa, existen oportunidades de crecimiento significativas, especialmente en productos lácteos híbridos que combinan ingredientes lácteos y de base vegetal. Esta tendencia refleja el número creciente de consumidores flexitarianos que buscan incorporar más opciones de base vegetal mientras retienen lácteos en sus dietas.

Panorama Competitivo

El mercado de bebidas lácteas exhibe consolidación moderada. Actores principales como Nestle SA, Arla Foods amba, Danone SA, Almarai Company y Fonterra Co-operative Group Limited mantienen posiciones significativas en el mercado de bebidas lácteas. Nestlé, aprovechando su extensa presencia global, utiliza efectivamente su escala de adquisiciones para mitigar el impacto de fluctuaciones de costos de insumos. Estos líderes de la industria no solo dominan en términos de participación de mercado sino que también establecen altos estándares en áreas como reporte de huella de carbono, innovación de sabores y compromiso digital del comprador, moldeando así el panorama competitivo.

El mercado de bebidas lácteas está experimentando cambios estructurales impulsados por mayor conciencia de salud y preocupaciones de sostenibilidad entre consumidores. Los actores del mercado que logran éxito demuestran capacidades de innovación de productos, comunicación efectiva de propuesta de valor y portafolios de productos diversificados que abordan requisitos del consumidor. Las empresas están incorporando proteínas, probióticos e ingredientes funcionales en bebidas lácteas para cumplir con la demanda del consumidor por productos de bienestar. El enfoque de la industria incluye implementación de empaques sostenibles, prácticas de abastecimiento ético y etiquetado transparente de productos para construir confianza del consumidor. Las empresas que implementan beneficios nutricionales junto con prácticas sostenibles ganan oportunidades de participación de mercado.

La digitalización de la cadena de suministro se ha convertido en un diferenciador crítico en el panorama competitivo. Por ejemplo, la red de conductores de relevo de Rivigo ha redefinido la logística reduciendo tiempos de transporte multi-día a menos de 24 horas, asegurando la viabilidad de los probióticos para cuando lleguen a los estantes minoristas. Además, la integración de sensores IoT para monitoreo de temperatura en tiempo real habilita a los proveedores a tomar medidas proactivas para prevenir deterioro. Los minoristas están priorizando cada vez más a proveedores que pueden demostrar integridad de cadena de frío a través de datos confiables, recompensando a aquellos con capacidades logísticas robustas. Este entorno dinámico subraya un mercado competitivo de bebidas lácteas donde corporaciones multinacionales, cooperativas y start-ups impulsadas por tecnología están todos esforzándose por lograr crecimiento en volumen, rentabilidad y sostenibilidad.

Líderes de la Industria de Bebidas Lácteas

-

Nestle SA

-

Arla Foods amba

-

Almarai Company

-

Danone SA

-

Fonterra Co-operative Group Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Chobani invirtió USD 1.2 mil millones en una instalación de procesamiento lácteo en Rome, Nueva York. La instalación generará una capacidad de producción anual de mil millones de libras de productos lácteos y creará más de 1,000 oportunidades de empleo.

- Marzo 2025: Danone aumentó su portafolio de productos Activia a través de la introducción de formatos de empaque más grandes para Activia Kefir Natural y Activia Kefir Peach Passion Fruit, mientras expandía sus ofertas de productos de kéfir y fibra con variantes adicionales.

- Enero 2025: KIN Dairy introdujo KIN Yogurt Slurp XL, una bebida de yogur que contiene pedazos de fruta. El producto está empacado en una bolsa de 100g y fabricado usando leche de vaca A2.

- Julio 2024: Morinaga Nutritional Foods Vietnam JSC introdujo su línea de productos Morinaga Zero Fat Drink Yogurt en Vietnam. La empresa fabrica el producto usando tecnología de fermentación japonesa, entregando un perfil de sabor suave y refrescante en dos variantes de bebidas dulces naturales.

Alcance del Informe del Mercado Global de Bebidas Lácteas

Las bebidas lácteas, producidas usando leche o productos derivados de leche, frecuentemente presentan saborizantes añadidos, edulcorantes y otros componentes no lácteos.

El mercado de bebidas lácteas está segmentado por tipo de producto, contenido de grasa, tipo de empaque, canales de distribución y geografía. Basado en tipo de producto, el mercado está segmentado en leche probiótica, bebida de yogur, kéfir y otras bebidas lácteas fermentadas, y otros. Basado en contenido de grasa, el mercado está segmentado en entero/con grasa, bajo en grasa y descremado/sin grasa. Basado en tipo de empaque, el mercado está segmentado en cartones, botellas, bolsas, latas y otros. Basado en canales de distribución, el mercado está segmentado en fuera del local y en el local. El segmento fuera del local está además segmentado en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas minoristas en línea y otros. Basado en geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Leche Probiótica |

| Bebida de Yogur |

| Kéfir y Otras Bebidas Lácteas Fermentadas |

| Otros |

| Entero/Con Grasa |

| Bajo en grasa |

| Descremado/Sin grasa |

| Cartones |

| Botellas |

| Bolsas |

| Latas |

| Otros |

| Fuera del Local | Supermercados/Hipermercados |

| Tiendas de Conveniencia | |

| Tiendas Especializadas | |

| Venta al Detalle en Línea | |

| Otros (Vending, Institucional) | |

| En el Local |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Perú | |

| Chile | |

| Resto de América del Sur | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| España | |

| Países Bajos | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Oriente Medio y África | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Oriente Medio y África | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Australia | |

| Indonesia | |

| Singapur | |

| Tailandia | |

| Resto de Asia-Pacífico |

| Por Tipo de Producto | Leche Probiótica | |

| Bebida de Yogur | ||

| Kéfir y Otras Bebidas Lácteas Fermentadas | ||

| Otros | ||

| Por Contenido de Grasa | Entero/Con Grasa | |

| Bajo en grasa | ||

| Descremado/Sin grasa | ||

| Por Tipo de Empaque | Cartones | |

| Botellas | ||

| Bolsas | ||

| Latas | ||

| Otros | ||

| Por Canal de Distribución | Fuera del Local | Supermercados/Hipermercados |

| Tiendas de Conveniencia | ||

| Tiendas Especializadas | ||

| Venta al Detalle en Línea | ||

| Otros (Vending, Institucional) | ||

| En el Local | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Perú | ||

| Chile | ||

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Países Bajos | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Oriente Medio y África | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia | ||

| Indonesia | ||

| Singapur | ||

| Tailandia | ||

| Resto de Asia-Pacífico | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de bebidas lácteas?

El mercado de bebidas lácteas está valorado en USD 154.32 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de bebidas lácteas?

Se pronostica que el mercado se expanda a una TCAC del 5.33%, alcanzando USD 200.11 mil millones para 2030.

¿Qué región lidera el mercado de bebidas lácteas hoy?

Asia-Pacífico mantiene la mayor participación con 35.43%, apoyado por ingresos crecientes y urbanización.

¿Qué categoría de producto está creciendo más rápidamente?

Se proyecta que el kéfir y bebidas fermentadas relacionadas crezcan a una TCAC del 6.47%, superando todos los demás segmentos de bebidas lácteas.

Última actualización de la página el: