Tamaño y Participación del Mercado Europeo de Sistemas de Gestión de Baterías para Vehículos Eléctricos

Análisis del Mercado Europeo de Sistemas de Gestión de Baterías para Vehículos Eléctricos por Mordor Intelligence

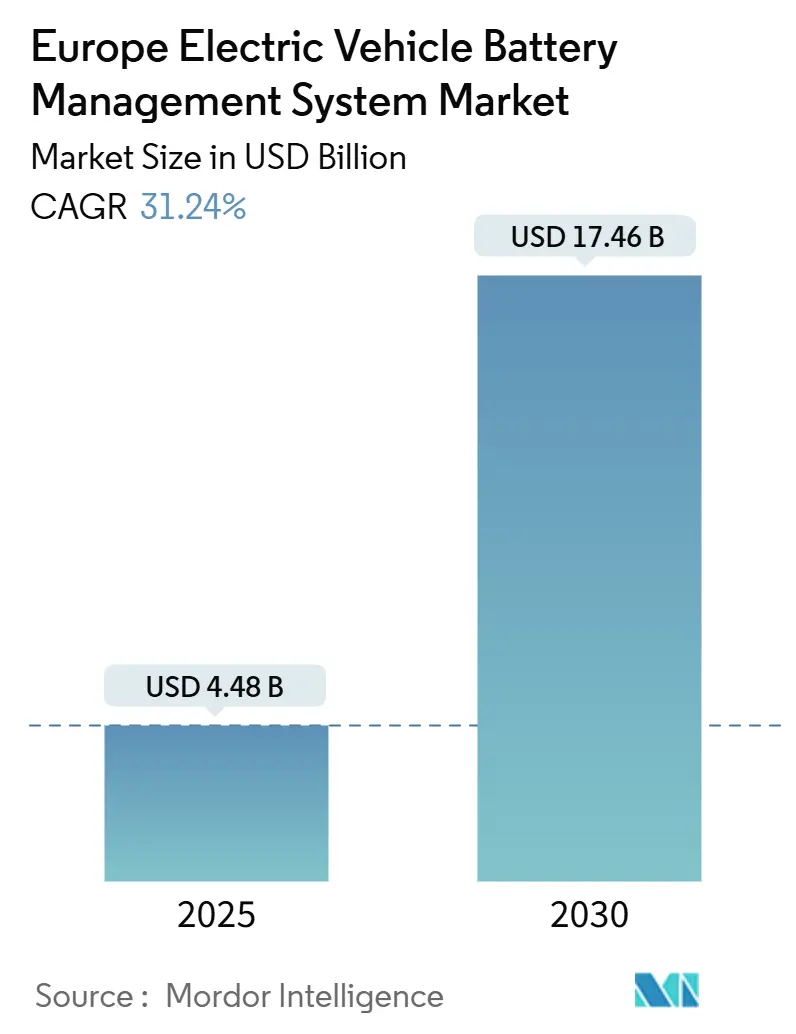

El mercado europeo de sistemas de gestión de baterías para vehículos eléctricos está valorado en 4.480 millones de USD en 2025 y se prevé que alcance los 17.460 millones de USD en 2030, avanzando a una TCAC del 31,24%. Esta expansión refleja los enérgicos límites de emisiones de CO₂ de flotas de la UE que exigen que todos los vehículos de pasajeros nuevos sean de cero emisiones para 2035, la rápida conversión del segmento premium a plataformas eléctricas de 800 V, y la vigorosa construcción de gigafábricas en Europa Central. La demanda también se beneficia de las regulaciones de trazabilidad de baterías lideradas por aseguradoras y los primeros pilotos de pasaporte de baterías que impulsan a los fabricantes de automóviles originales a instalar software de gestión de baterías más capaz y ciberseguro. El impulso adicional proviene de las arquitecturas modulares de paquetes de baterías que reducen el costo de diseño y aceleran el despliegue de plataformas eléctricas multimarca. Las presiones permanecen en la disponibilidad de semiconductores y las colas de certificación de alto voltaje, sin embargo, la mayoría de los fabricantes de automóviles originales priorizan las inversiones en BMS para evitar fuertes penalizaciones de CO₂ y costos de retiro relacionados con incidentes de fuga térmica.

Puntos Clave del Informe

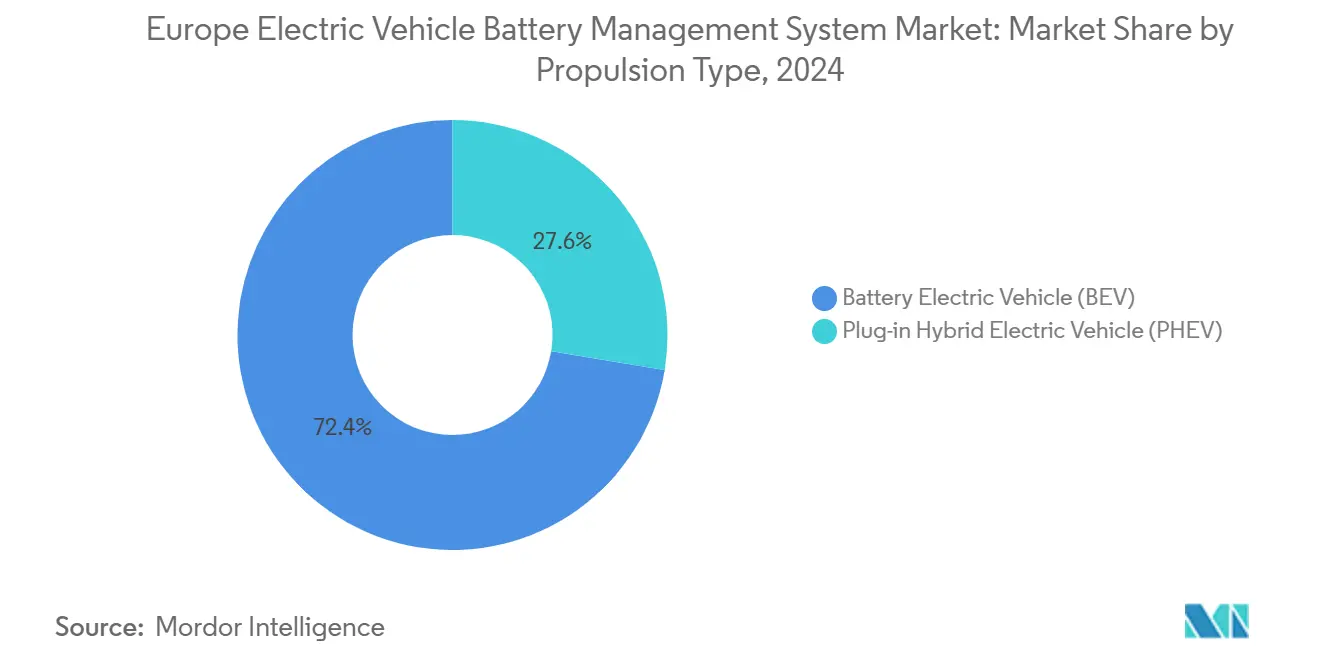

- Por tipo de propulsión, los Vehículos Eléctricos de Batería lideraron con un 72,48% de participación de ingresos del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos en 2024 mientras registraban una TCAC del 32,86% hasta 2030.

- Por tipo de vehículo, los automóviles de pasajeros mantuvieron el 67,91% de la demanda del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos en 2024; las soluciones de dos ruedas y micromovilidad registran la TCAC más fuerte del 32,64% hasta 2030.

- Por química de batería, el ion de litio comandó una participación del 90,57% del tamaño del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos en 2024, mientras que se proyecta que la tecnología de estado sólido crezca a una TCAC del 43,17% para 2030.

- Por topología, los sistemas modulares capturaron una participación del 45,18% de los ingresos del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos en 2024 y siguen siendo el segmento de mayor crecimiento, expandiéndose a una TCAC del 33,08%.

- Por país, el resto de Europa contribuyó con una participación del 37,77% en los ingresos del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos en 2024; España es el mercado nacional de mayor crecimiento, acelerando a una TCAC del 35,72% hasta 2030.

Tendencias e Insights del Mercado Europeo de Sistemas de Gestión de Baterías para Vehículos Eléctricos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulaciones de CO₂-Flota Solo VE para 2035 | +8.5% | UE amplia, más fuerte en Alemania, Francia | Largo plazo (≥ 4 años) |

| Rápido Cambio de Fabricantes a Arquitecturas de 800-V | +6.2% | Alemania, Suecia, segmentos premium | Mediano plazo (2-4 años) |

| Creciente Construcción de Gigafábricas en Europa Central | +5.8% | Eslovaquia, República Checa, Hungría, Polonia | Mediano plazo (2-4 años) |

| Actualizaciones BMS Over-the-Air (OTA) Ciberseguras | +4.3% | Global, liderado por Alemania y países nórdicos | Mediano plazo (2-4 años) |

| Plataformas de Trazabilidad de Baterías Obligatorias por Seguros | +3.1% | UE amplia, adopción temprana en Países Bajos, Alemania | Corto plazo (≤ 2 años) |

| Pilotos de Pasaporte de Baterías de la UE (Bajo CSRD) | +2.9% | UE amplia, programas piloto en Alemania, Francia | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones de CO₂-flota Solo VE para 2035

El mandato de la Unión Europea que exige el 100% de ventas de vehículos de cero emisiones para 2035 crea un catalizador de demanda irreversible para soluciones BMS sofisticadas, ya que los fabricantes de automóviles enfrentan penalizaciones de 95 EUR por gramo por exceder los umbrales de CO₂[1]"Impulsando el futuro de la UE: Fortaleciendo la industria de baterías", Parlamento Europeo, europarl.europa.eu.. Este marco regulatorio obliga a los fabricantes a acelerar la producción de BEV más allá de la penetración actual del mercado del 13,5%, requiriendo una tasa de crecimiento anual del 14% que necesita capacidades avanzadas de gestión de baterías para tamaños de paquetes más grandes y densidades de energía más altas. El efecto secundario de la regulación impulsa a las compañías de seguros a exigir sistemas integrales de monitoreo de baterías, creando flujos de ingresos adicionales para los proveedores de BMS que pueden demostrar detección predictiva de fallas y reducción de costos de garantía. Los fabricantes de automóviles premium están respondiendo invirtiendo fuertemente en arquitecturas de 800V que requieren gestión térmica más sofisticada y algoritmos de equilibrio de celdas, beneficiando directamente a los proveedores de BMS con experiencia avanzada en electrónica de potencia. El cronograma de cumplimiento crea un cuello de botella en la cadena de suministro donde la certificación BMS se convierte en el elemento de ruta crítica, dando ventajas competitivas significativas a los jugadores establecidos con credenciales de seguridad funcional ISO 26262 sobre los nuevos participantes.

Rápido Cambio de Fabricantes a Arquitecturas de 800-V

La migración de la industria automotriz a arquitecturas eléctricas de 800V representa un cambio fundamental que exige diseños BMS completamente nuevos capaces de gestionar diferenciales de voltaje más altos y dinámicas térmicas más complejas. La asociación de BMW con Rimac Technology para paquetes de baterías de próxima generación y la colaboración de Volvo con Vitesco Technologies demuestran cómo los fabricantes premium priorizan las capacidades de carga rápida que requieren algoritmos sofisticados de monitoreo de voltaje y equilibrio de celdas. Esta transición arquitectónica crea barreras significativas de entrada para los proveedores de BMS que carecen de experiencia en alto voltaje, ya que los requisitos de certificación bajo ISO 26262 se vuelven exponencialmente más complejos en niveles operativos de 800V. El cambio permite sesiones de carga de 10 minutos para 200 millas de autonomía, pero coloca estrés térmico extremo en las celdas de batería que los diseños BMS tradicionales no pueden gestionar adecuadamente, forzando a los proveedores a integrar algoritmos de enfriamiento avanzados y modelado térmico predictivo. Los fabricantes de automóviles europeos están aprovechando esta transición para diferenciarse de los competidores chinos que usan predominantemente sistemas de 400V, creando un foso tecnológico temporal que beneficia a los proveedores BMS locales con capacidades avanzadas de electrónica de potencia.

Creciente Construcción de Gigafábricas en Europa Central

La emergencia de Europa Central como un centro de fabricación de baterías crea demanda concentrada para soluciones BMS, con Eslovaquia albergando la asociación de InoBat con Gotion, la República Checa expandiendo la producción de Vitesco Technologies, y Hungría atrayendo inversiones de Samsung SDI y FORVIA-BYD. Esta concentración geográfica permite a los proveedores de BMS lograr economías de escala a través de soporte de ingeniería localizado y cadenas de suministro acortadas, beneficiándose de fuerzas laborales automotrices especializadas y costos de mano de obra competitivos. El posicionamiento estratégico de la región entre los fabricantes de automóviles originales alemanes y los mercados emergentes de Europa del Este crea ventajas logísticas naturales para la distribución de BMS, particularmente mientras los fabricantes buscan reducir la dependencia de proveedores asiáticos después de recientes interrupciones de la cadena de suministro. Solo la capacidad de producción de baterías de Eslovaquia se proyecta que exceda los 40 GWh anuales para 2027, requiriendo soluciones BMS sofisticadas para control de calidad e integración de líneas de producción que los enfoques tradicionales de gestión de baterías no pueden abordar. El efecto de agrupación acelera la transferencia de tecnología e innovación, ya que los proveedores de BMS establecen centros regionales de I+D para servir simultáneamente a múltiples clientes de gigafábricas, creando ventajas competitivas sostenibles a través de la proximidad y especialización.

Actualizaciones BMS Over-the-air (OTA) Ciberseguras

La integración de capacidades de actualización OTA en la arquitectura BMS representa un cambio de paradigma hacia la gestión de baterías definida por software, permitiendo a los fabricantes optimizar el rendimiento y abordar problemas de seguridad sin retiros físicos. El desarrollo de HARMAN de soluciones OTA compatibles con ISO 24089 demuestra cómo los requisitos de ciberseguridad se están volviendo integrales al diseño BMS, ya que los vehículos conectados crean nuevos vectores de ataque que podrían comprometer los sistemas de seguridad de baterías. Esta capacidad se vuelve crítica ya que los incidentes de fuga térmica como los que afectan a los modelos Mercedes EQB y BMW Mini Cooper SE podrían mitigarse a través de ajustes remotos de parámetros y algoritmos de monitoreo mejorados. El lanzamiento de LG Energy Solution de la plataforma de gestión de baterías "B.around" ejemplifica cómo los proveedores están monetizando las capacidades OTA a través de servicios de diagnóstico basados en suscripción y ofertas de mantenimiento predictivo[2]"LG Energy Solution Será Pionera en el Negocio de Software de Diagnóstico de Seguridad de Baterías, Explorando Oportunidades Ilimitadas de Extensión de Negocio", LG Energy Solution, lgensol.com. . La tecnología permite la optimización en tiempo real del perfil de carga basada en patrones de uso y condiciones ambientales, extendiendo la vida de la batería y mejorando el rendimiento del vehículo de maneras que las configuraciones BMS estáticas no pueden lograr. Los fabricantes de automóviles europeos están particularmente enfocados en la seguridad OTA dado los requisitos de cumplimiento GDPR y la mayor conciencia de ciberseguridad, creando oportunidades para proveedores BMS que pueden demostrar encriptación robusta y protocolos de comunicación seguros.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Apretones de Cadena de Suministro de Semiconductores | -4.7% | Global, agudo en sector automotriz alemán | Corto plazo (≤ 2 años) |

| Cuellos de Botella de Certificación BMS de Alto Voltaje | -3.2% | UE amplia, retrasos de aprobación regulatoria | Mediano plazo (2-4 años) |

| Retiros por Fuga Térmica Dañando la Confianza del Consumidor | -2.8% | UE amplia, impactos específicos de marca | Corto plazo (≤ 2 años) |

| Escasez de Ingenieros de Seguridad Funcional | -2.1% | Alemania, países nórdicos, escasez de habilidades | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Apretones de Cadena de Suministro de Semiconductores

La escasez global de semiconductores continúa limitando la capacidad de producción BMS, con chips de grado automotriz experimentando tiempos de entrega que exceden las 26 semanas y creando retrasos en cascada en los cronogramas de fabricación de vehículos eléctricos europeos. Esta limitación impacta particularmente los diseños BMS avanzados que requieren circuitos integrados especializados de gestión de energía y microcontroladores capaces de manejar arquitecturas de 800V y algoritmos térmicos complejos. Los proveedores BMS europeos enfrentan presión adicional ya que compiten con fabricantes de electrónicos de consumo por asignación limitada de chips, a menudo perdiendo prioridad debido a compromisos de volumen más bajos que las aplicaciones de teléfonos inteligentes y computación. La escasez obliga a los fabricantes a rediseñar la arquitectura BMS alrededor de componentes disponibles, potencialmente comprometiendo la optimización del rendimiento y extendiendo los ciclos de desarrollo por 12-18 meses. La resistencia de la cadena de suministro se convierte en un factor competitivo crítico, con empresas manteniendo búferes de inventario estratégico y desarrollando relaciones de abastecimiento alternativas para asegurar continuidad de producción. La limitación crea oportunidades para fabricantes de semiconductores europeos de capturar participación de mercado de proveedores asiáticos. Sin embargo, requiere inversión de capital significativa y cronogramas de desarrollo de 2-3 años que pueden no abordar las necesidades inmediatas de suministro.

Cuellos de Botella de Certificación BMS de Alto Voltaje

La transición a arquitecturas de 800V crea desafíos de certificación sin precedentes bajo los estándares de seguridad funcional ISO 26262, ya que los requisitos de prueba se vuelven exponencialmente más complejos en niveles de voltaje más altos y los cuerpos regulatorios carecen de capacidad suficiente para procesar aplicaciones eficientemente. Las autoridades de certificación europeas están experimentando atrasos de 6-12 meses para aprobaciones BMS de alto voltaje, creando retrasos de ruta crítica para fabricantes de automóviles que corren para cumplir con los plazos de cumplimiento de CO₂ de 2025. El cuello de botella afecta particularmente a proveedores BMS más pequeños que carecen de recursos para mantener equipos dedicados de asuntos regulatorios y navegar procesos complejos de aprobación multijurisdiccional en estados miembros de la UE. Las limitaciones de infraestructura de prueba agravan el problema, ya que las instalaciones especializadas de prueba de alto voltaje operan a capacidad y requieren cronogramas de reserva de un mes para validación de seguridad integral. Esta limitación favorece a jugadores establecidos como Continental AG y Robert Bosch GmbH que tienen relaciones de certificación existentes y pueden aprovechar economías de escala en múltiples líneas de productos, potencialmente consolidando participación de mercado lejos de startups innovadoras con tecnología superior pero experiencia regulatoria limitada.

Análisis de Segmentos

Por Tipo de Propulsión: Los BEV Dominan la Trayectoria de Crecimiento

Los Vehículos Eléctricos de Batería comandean una participación de mercado del 72,48% en 2024 y lideran las proyecciones de crecimiento a una TCAC del 32,86% hasta 2030, reflejando el cambio decisivo del mercado hacia trenes de propulsión eléctricos puros ya que los fabricantes de automóviles abandonan las estrategias híbridas a favor de la simplificación de plataformas. El dominio del segmento BEV surge de la presión regulatoria bajo las reglas de flotillas de CO₂ de la UE y la preferencia del consumidor por experiencias de propiedad simplificadas sin ansiedad de autonomía asociada con la complejidad híbrida enchufable[3]"Perspectiva Global de VE 2024", Agencia Internacional de Energía, iea.blob.core.windows.net.. Los Vehículos Eléctricos Híbridos Enchufables (PHEV) mantienen relevancia en aplicaciones comerciales donde la flexibilidad operacional sigue siendo crítica. Sin embargo, enfrentan inversión declinante ya que los fabricantes reasignan recursos de I+D hacia plataformas BEV que ofrecen economías de escala superiores. Las dinámicas del segmento revelan un punto de inflexión crítico donde los requisitos BMS divergen significativamente entre tipos de propulsión, con los BEV exigiendo gestión térmica sofisticada para paquetes de baterías más grandes. Mientras tanto, los PHEV requieren algoritmos complejos de arbitraje de potencia para coordinación de tren de propulsión dual.

Las arquitecturas BMS avanzadas para BEV incorporan cada vez más algoritmos de aprendizaje automático para modelado térmico predictivo. La plataforma B.around de LG Energy Solution analiza datos de más de 130.000 celdas de batería para optimizar perfiles de carga y extender la vida del paquete. Esta sofisticación tecnológica crea barreras de entrada para proveedores automotrices tradicionales que carecen de experiencia en software, permitiendo a nuevos participantes como Munich Electrification capturar participación de mercado a través de soluciones BMS especializadas para sistemas de almacenamiento de energía hasta 1500V. La segmentación por tipo de propulsión refleja cada vez más la consolidación más amplia de la industria alrededor de plataformas BEV, con implicaciones para proveedores BMS que deben elegir entre servir mercados PHEV declinantes o invertir fuertemente en tecnologías BEV de próxima generación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Vehículo: Las Flotas Comerciales Impulsan la Innovación

Los automóviles de pasajeros representan el 67,91% de la demanda por tipo de vehículo en 2024. Sin embargo, el segmento de dos ruedas y micromovilidad exhibe un notable crecimiento de TCAC del 32,64% hasta 2030, impulsado por la transformación de la logística urbana y la expansión de plataformas de movilidad compartida en ciudades europeas. Los vehículos comerciales ocupan un terreno estratégico intermedio donde los requisitos BMS enfatizan durabilidad y mantenimiento predictivo sobre optimización de rendimiento, creando oportunidades para proveedores que pueden demostrar ventajas de costo total de propiedad. El auge de micromovilidad refleja cambios fundamentales en los patrones de transporte urbano, donde los diseños BMS ligeros deben equilibrar limitaciones de costo con requisitos de seguridad para aplicaciones de vehículos compartidos que experimentan ciclos de uso intensivos y condiciones ambientales variadas.

Los operadores de flotas exigen cada vez más análisis sofisticados de baterías para mantenimiento predictivo y optimización operacional, impulsando la adopción de soluciones BMS conectadas a la nube que agregan datos de rendimiento en poblaciones de vehículos e identifican patrones de falla emergentes antes de que impacten la disponibilidad del servicio. La asociación de Daimler Truck con BMZ Polonia para sistemas de baterías ejemplifica cómo los fabricantes de vehículos comerciales priorizan proveedores BMS que pueden proporcionar gestión integral del ciclo de vida en lugar de soluciones de hardware independientes. La segmentación por tipo de vehículo revela requisitos tecnológicos divergentes, donde el BMS de automóviles de pasajeros se enfoca en rendimiento y experiencia de usuario mientras los sistemas de vehículos comerciales enfatizan confiabilidad y eficiencia de costos. Al mismo tiempo, las aplicaciones de micromovilidad exigen diseños ultracompactos con conectividad inalámbrica para integración de gestión de flotas.

Por Química de Batería: La Emergencia de Estado Sólido Remodela el Panorama

La tecnología de ion de litio mantiene un dominio abrumador del 90,57% del mercado en 2024. Sin embargo, las baterías de estado sólido captan atención con un crecimiento proyectado de TCAC del 43,17% hasta 2030, ya que Mercedes-Benz apunta a la comercialización en 2030 y Samsung SDI se prepara para capacidades de producción en masa en 2027. El panorama de química refleja una transición fundamental donde los sistemas tradicionales de electrolito líquido enfrentan desafíos inherentes de gestión térmica que la tecnología de estado sólido puede potencialmente eliminar, requiriendo arquitecturas BMS completamente nuevas optimizadas para diferentes modos de falla y características de carga. Otras químicas de baterías sirven aplicaciones especializadas donde la optimización de costos supera los requisitos de densidad de energía, particularmente en segmentos de vehículos comerciales donde la economía operacional impulsa la selección de tecnología sobre métricas de rendimiento.

La flota de demostración de Stellantis apuntando al despliegue en 2026 y el acuerdo histórico de PowerCo con QuantumScape para 40 GWh de capacidad de producción anual demuestran que la tecnología de estado sólido está transitando de curiosidad de laboratorio a realidad comercial. La segmentación de química crea desafíos estratégicos para proveedores BMS que deben apoyar simultáneamente despliegues existentes de ion de litio mientras desarrollan capacidades de próxima generación para sistemas de estado sólido que operan bajo características térmicas y eléctricas fundamentalmente diferentes. Los fabricantes europeos están aprovechando esta transición para establecer diferenciación tecnológica de competidores chinos que dominan la producción tradicional de ion de litio, creando oportunidades para proveedores BMS especializados que pueden navegar la complejidad del soporte de plataformas multi-química.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Topología: La Arquitectura Modular Gana Impulso

La topología modular capturó una participación de mercado del 45,18% en 2024. Lidera las proyecciones de crecimiento a una TCAC del 28,08% hasta 2030, reflejando la preferencia de los fabricantes de automóviles por arquitecturas escalables que permiten el intercambio de plataformas costo-efectivo entre segmentos de vehículos y procesos de fabricación simplificados. Esta ventaja de topología se vuelve crítica ya que fabricantes como Hyundai implementan Arquitectura Modular Integrada (IMA) y General Motors escala su plataforma Ultium a través de múltiples marcas, requiriendo diseños BMS que pueden adaptarse a configuraciones de paquetes variadas sin reingeniería extensa. Los sistemas centralizados mantienen relevancia en aplicaciones sensibles al costo donde la simplicidad supera a la flexibilidad, mientras que las arquitecturas distribuidas sirven requisitos especializados donde el monitoreo individual de celdas proporciona ventajas de seguridad a pesar del aumento de complejidad y costo.

El enfoque modular permite a los fabricantes optimizar la funcionalidad BMS para aplicaciones específicas mientras mantienen plataformas de hardware comunes, reduciendo costos de desarrollo y acelerando el tiempo al mercado para nuevas variantes de vehículos. El uso continuo de Tesla de arquitectura centralizada demuestra cómo la selección de topología refleja decisiones estratégicas más amplias sobre integración vertical y filosofía de fabricación. La segmentación de topología refleja cada vez más la consolidación de la industria alrededor de plataformas modulares que pueden acomodar transiciones tecnológicas futuras, incluyendo baterías de estado sólido y sistemas avanzados de gestión térmica, creando ventajas competitivas para proveedores BMS que pueden demostrar flexibilidad arquitectónica y escalabilidad a través de múltiples programas de vehículos.

Análisis Geográfico

El resto de Europa capturó el 37,77% del valor del mercado de 2024 a través de una mezcla de demanda alemana madura, especialidades BMS de clima frío nórdico, y gigafábricas emergentes de Europa Central. España lidera el crecimiento a una TCAC del 35,72%, impulsada por la planta de celdas de Valencia de Stellantis-CATL de 4.100 millones de EUR que integra líneas de validación BMS locales. La proximidad a abundantes reservas de energía solar ofrece ventajas de costo energético y fortalece el caso regional para el cumplimiento del pasaporte de baterías desde el día uno.

Alemania retiene el mayor grupo de ingresos nacionales individuales, respaldado por agrupación densa de Tier 1 y una profunda reserva de ingenieros de seguridad funcional. Sin embargo, los diferenciales de costo laboral aceleran la migración de capacidad hacia el este, impulsando a Berlín a aumentar el financiamiento para infraestructura de pruebas de alto voltaje y fábricas de semiconductores de carburo de silicio. Los países nórdicos proporcionan condiciones de crisol para algoritmos de temperatura extrema; las pruebas de invierno finlandesas ayudan a refinar el control de calentadores de baja SoC, luego alimentan actualizaciones de software de vuelta a flotas del sur por aire.

Francia se centra en la legislación de economía circular que incentiva el almacenamiento estacionario de segunda vida, exigiendo así plataformas BMS capaces de calificar paquetes usados y reportar capacidad residual. El Reino Unido navega la complejidad aduanera post-Brexit; los proveedores deben certificar bajo regímenes duales mientras mantienen componentes rastreables para pasaportes de baterías de la UE. La región de Lombardía de Italia, recientemente respaldada por asignaciones del Plan Industrial Green Deal, emerge como base para mecanizado de barras colectoras de aluminio, vinculando proveedores BMS a módulos conductores de baja inductancia. Países Bajos y Bélgica se diferencian a través de la densidad de redes de carga, estimulando la demanda de firmware capaz de vehículo a red que programa la descarga cuando prevalecen las tarifas mayoristas pico.

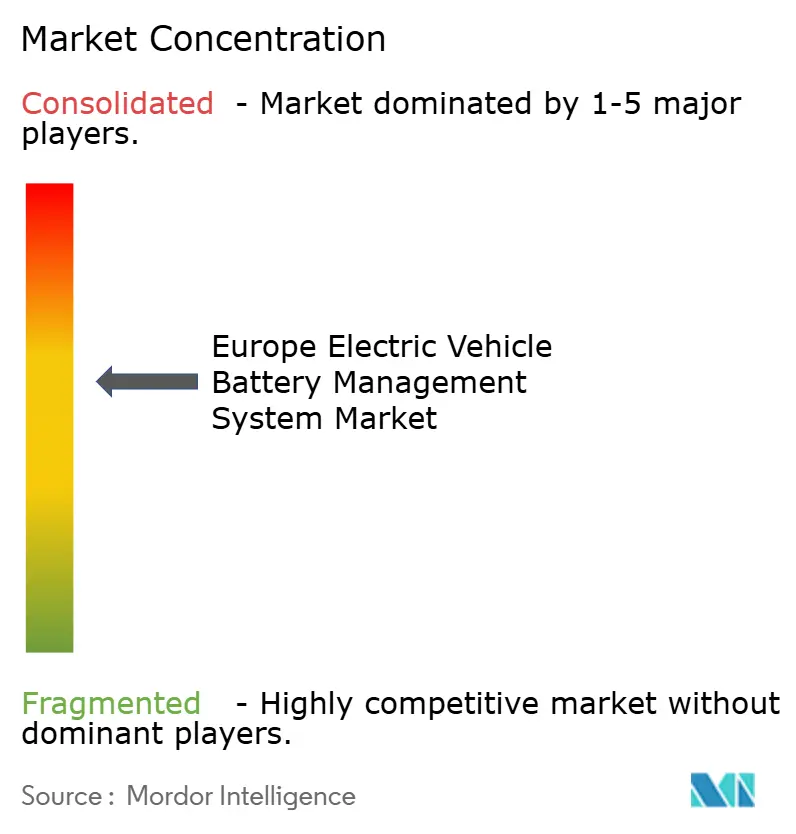

Panorama Competitivo

En 2024, los proveedores asiáticos están haciendo incursiones notables, intensificando la competencia. Los incumbentes europeos, incluyendo Bosch y Continental, están contrarrestando esta tendencia. Al agrupar servicios de hardware, software y certificación, aseguran contratos lucrativos y fortalecen sus márgenes contra la avalancha de importaciones de bajo costo. A nivel global, solo siete proveedores han logrado el prestigioso estatus Tier One de Benchmark Mineral Intelligence. Alarmantemente, ninguno de estos tiene base en Europa continental, subrayando una necesidad apremiante de operaciones localizadas.

Las ventajas de escala favorecen ofertas integradas de celda-más-BMS de CATL Europe y BYD Europe, sin embargo, los fabricantes de automóviles originales europeos buscan doble abastecimiento para cubrir riesgo geopolítico. Munich Electrification y TWAICE persiguen diferenciación a través de modelos de envejecimiento basados en física y análisis de nube; obteniendo victorias de diseño con marcas premium ansiosas por insights del ciclo de vida de baterías. Las empresas software-first como Breathe Battery Technologies ganan tracción con la promesa de velocidades de carga 20% más rápidas sin rediseño de celdas. Esto destaca un giro hacia ingresos SaaS recurrentes dentro del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos.

Los movimientos estratégicos refuerzan esta tendencia. Porsche adquirió una participación controladora en V4Drive de VARTA para asegurar celdas cilíndricas de alta potencia y co-desarrollar pilas BMS coincidentes. LG Energy Solution lanzó la plataforma "B.around", agrupando diagnósticos de seguridad y mantenimiento predictivo como suscripciones. Mientras tanto, QuantumScape se alineó con PowerCo de Volkswagen para asegurar 40 GWh de capacidad de estado sólido emparejada con firmware BMS de sensor de presión a medida. Estas acciones subrayan un cambio de controladores de commodities hacia ecosistemas de gestión de energía ricos en datos.

Líderes de la Industria Europea de Sistemas de Gestión de Baterías para Vehículos Eléctricos

-

Denso Corporation

-

Robert Bosch GmbH

-

Panasonic Corporation

-

LG Energy Solution

-

Continental AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: LG Energy Solution reveló sus productos ESS LFP de escala de red de próxima generación con duraciones de vida de 15.000 ciclos y cumplimiento piloto con el Pasaporte de Baterías. Esto destaca el compromiso de LG con el liderazgo del mercado europeo y la adherencia a las regulaciones de trazabilidad y sostenibilidad de baterías de la UE.

- Abril 2025: Nyobolt recaudó 30 millones de USD para escalar su tecnología de baterías de alta potencia, permitiendo carga de VE de 5 minutos. La empresa reportó 9 millones de USD en ingresos, reflejando fuerte tracción de mercado. La inversión destaca la demanda creciente de capacidades BMS avanzadas para gestionar tasas de carga extremas mientras preservan la vida de la batería.

Alcance del Informe del Mercado Europeo de Sistemas de Gestión de Baterías para Vehículos Eléctricos

Un sistema de gestión de baterías para vehículos eléctricos (BMS) es un componente crucial que monitorea y controla el rendimiento del paquete de baterías en un vehículo eléctrico. Asegura la carga, descarga y salud general óptima de la batería, mejorando la seguridad, eficiencia y longevidad del sistema de almacenamiento de energía del vehículo eléctrico.

El mercado europeo de sistemas de gestión de baterías para vehículos eléctricos está segmentado por tipo de propulsión (vehículo eléctrico híbrido enchufable y vehículo eléctrico de batería), tipo de vehículo (automóvil de pasajeros y vehículo comercial), y país (Alemania, Reino Unido, Francia, Noruega, y el resto de Europa).

El informe ofrece tamaño de mercado y pronósticos para el sistema de gestión de baterías para vehículos eléctricos de Europa para todos los segmentos anteriores en valor (USD).

| Vehículo Eléctrico Híbrido Enchufable (PHEV) |

| Vehículo Eléctrico de Batería (BEV) |

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Dos Ruedas y Micromovilidad |

| Ion de litio |

| Estado sólido (precomercial) |

| Otras Químicas |

| Centralizada |

| Distribuida |

| Modular |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| Noruega |

| Países Bajos |

| Suecia |

| Resto de Europa |

| Por Tipo de Propulsión | Vehículo Eléctrico Híbrido Enchufable (PHEV) |

| Vehículo Eléctrico de Batería (BEV) | |

| Por Tipo de Vehículo | Automóviles de Pasajeros |

| Vehículos Comerciales | |

| Dos Ruedas y Micromovilidad | |

| Por Química de Batería | Ion de litio |

| Estado sólido (precomercial) | |

| Otras Químicas | |

| Por Topología | Centralizada |

| Distribuida | |

| Modular | |

| Por País | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Noruega | |

| Países Bajos | |

| Suecia | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado europeo de sistemas de gestión de baterías para vehículos eléctricos?

El mercado europeo de sistemas de gestión de baterías para vehículos eléctricos será de 4.480 millones de USD en 2025 y crecerá a 17.460 millones de USD para 2030, registrando una TCAC del 31,24%.

¿Qué tipo de propulsión domina la demanda?

Los Vehículos Eléctricos de Batería representan el 72,48% de participación de ingresos en 2024 y son el segmento de propulsión de mayor crecimiento a una TCAC del 32,86%.

¿Qué país muestra la tasa de crecimiento más alta?

España es el mercado nacional de mayor expansión con una TCAC del 35,72% hasta 2030 debido a inversiones de plantas de celdas a gran escala.

¿Cómo afectan las escaseces de semiconductores al mercado?

La producción de BMS de alto voltaje enfrenta retrasos debido a tiempos de entrega de chips que exceden consistentemente las 26 semanas, causando una revisión notable en el pronóstico de TCAC.

Última actualización de la página el: