Análisis de mercado del sistema de gestión de baterías

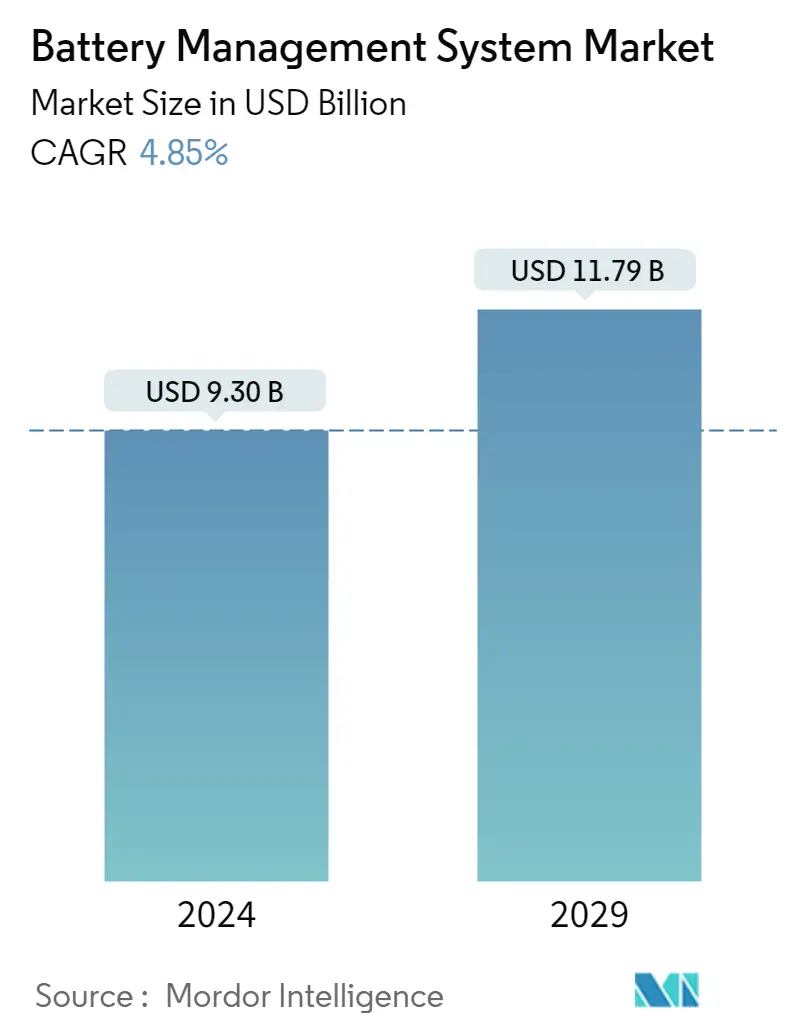

El tamaño del mercado del sistema de gestión de baterías se estima en 9,30 mil millones de dólares en 2024 y se espera que alcance los 11,79 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,85% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente por COVID-19. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- A medio plazo, se espera que la creciente demanda de sistemas de gestión de baterías estimule el crecimiento del mercado de sistemas de gestión de baterías. Además, también se espera que la creciente adopción de vehículos eléctricos, la necesidad de una infraestructura de carga sólida y el enfoque en aumentar la eficiencia energética de las baterías impulsen el crecimiento del mercado estudiado.

- Por otro lado, la limitación tecnológica de los sistemas de gestión de baterías disponibles en el mercado o de los sistemas de gestión de baterías estándar es una de las principales limitaciones del mercado.

- Sin embargo, se espera que los avances tecnológicos en los sistemas de gestión de baterías con ventajas, como menor complejidad, mejor eficiencia y mayor confiabilidad, entre otras, brinden oportunidades de crecimiento en el período de pronóstico.

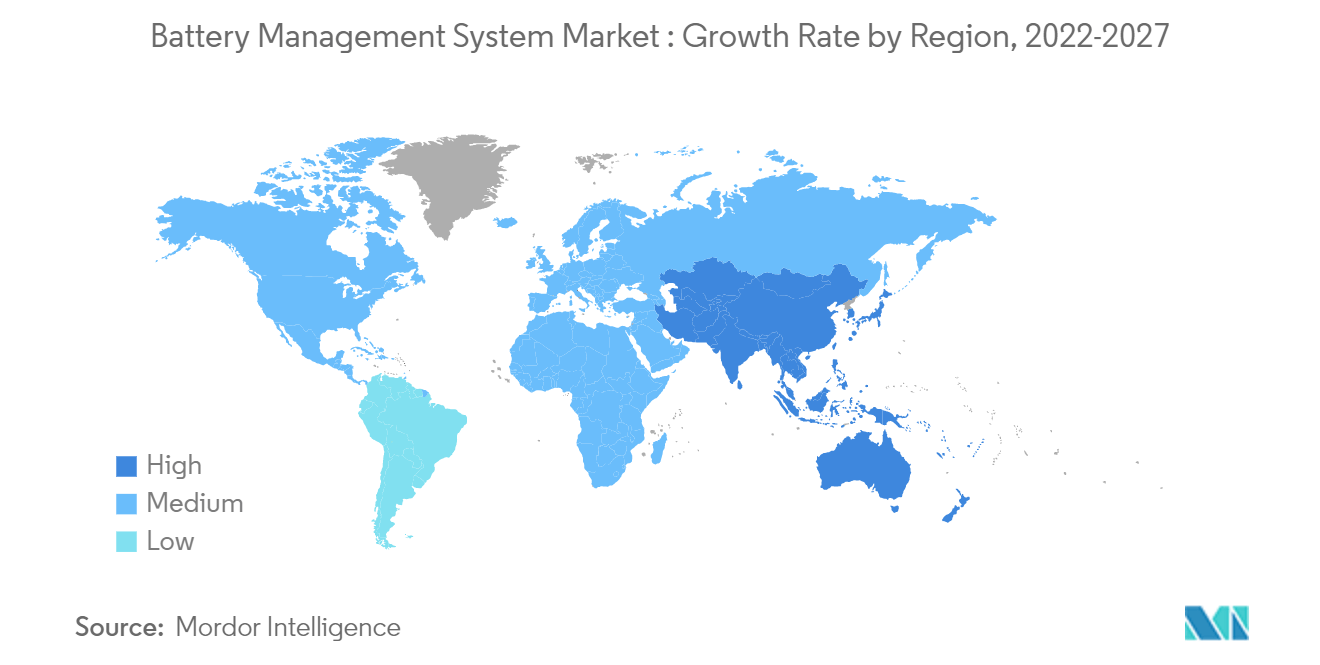

- La región de Asia y el Pacífico domina el mercado y también es probable que sea testigo de la CAGR más alta durante el período de pronóstico. Este crecimiento se atribuye al rápido aumento de las ventas de vehículos eléctricos en países como China y Japón. Este aumento se ha debido a los grandes esfuerzos de los gobiernos para reducir las emisiones de gases de efecto invernadero.

Tendencias del mercado del sistema de gestión de baterías

Se espera que el segmento de transporte domine el mercado

- Los vehículos con motor de combustión interna (ICE) eran los únicos tipos utilizados anteriormente. Sin embargo, la tecnología ha ido cambiando hacia los vehículos eléctricos (EV) debido a las crecientes preocupaciones medioambientales. Por tanto, por estos motivos los sistemas de gestión de baterías no tienen mercado en el sector ICE.

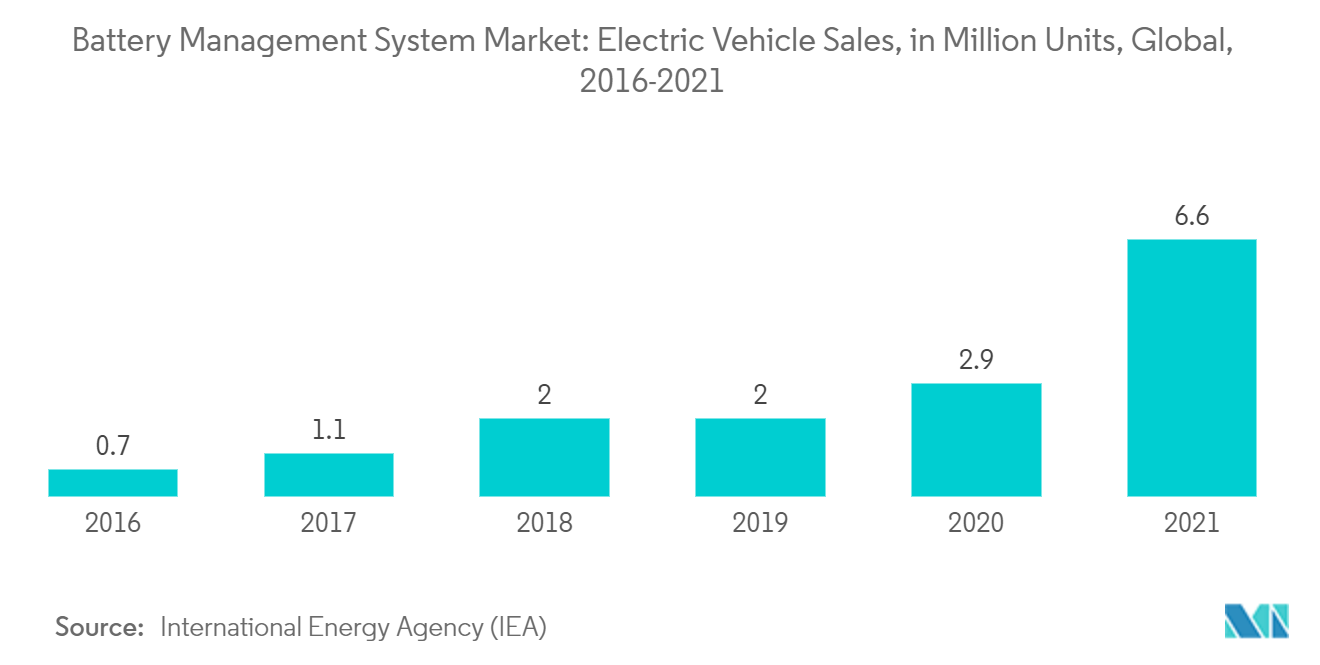

- Las ventas mundiales de vehículos eléctricos el año pasado ascendieron a alrededor de 6,6 millones (incluidos los vehículos eléctricos de batería y los vehículos eléctricos híbridos enchufables). Es probable que las ventas aumenten aún más con la adopción de diversas políticas de vehículos eléctricos por parte de diferentes países a nivel mundial.

- Las baterías de iones de litio se utilizan principalmente en vehículos eléctricos, ya que proporcionan alta densidad de energía, baja autodescarga, menos peso y bajo mantenimiento. Para los vehículos ICE, la batería a base de plomo se utiliza ampliamente y se espera que siga siendo el único sistema de batería viable para el mercado masivo en el futuro previsible. Las baterías de iones de litio aún requieren mayores reducciones de costos para su uso en aplicaciones SLI para ser consideradas una alternativa viable en el mercado masivo a las baterías de plomo.

- Los sistemas de baterías de iones de litio impulsan vehículos híbridos y eléctricos enchufables. Debido a su alta densidad de energía, capacidad de recarga rápida y alta potencia de descarga, las baterías de iones de litio son la única tecnología disponible que cumple con los requisitos de los OEM en cuanto a autonomía de conducción y tiempo de carga del vehículo. Las baterías de tracción a base de plomo no son competitivas para su uso en vehículos eléctricos totalmente híbridos o eléctricos debido a su menor energía específica y su mayor peso.

- La producción mundial de baterías para vehículos eléctricos se concentra principalmente en la región de Asia y el Pacífico, con empresas chinas, japonesas y surcoreanas dominando el sector y construyendo fábricas europeas para conservar su supremacía. La importante participación de mercado de China en la cadena de valor intermedia y posterior de las baterías de iones de litio lo convierte en el mayor productor de baterías de iones de litio a nivel mundial. El país también está haciendo esfuerzos para reducir los niveles de contaminación del aire, lo que se espera que registre una alta tasa de crecimiento en las ventas de vehículos eléctricos y genere una gran demanda de baterías para vehículos eléctricos.

- Además, China es el punto de acceso mundial para la fabricación de baterías para vehículos eléctricos. Hay 93 fábricas Giga en China y se prevé que el país tenga alrededor de 130 para 2030; Se espera que el país domine el mercado durante el período previsto. Se espera que esto, a su vez, cree una enorme demanda de sistemas de gestión de baterías en el país.

- Además, el gobierno estatal indio ha tomado varias iniciativas para promover los vehículos eléctricos en el país. Por ejemplo, el gobierno de Delhi tiene una política de vehículos eléctricos que ofrece incentivos por Kwh de batería y por vehículo eléctrico. Por ejemplo, el estado ofrece alrededor de USD 120 como incentivos por cada KWh de capacidad de la batería y alrededor de USD 1.850 como incentivos por vehículo eléctrico. El principal objetivo de dicho plan es promover una adopción más rápida de vehículos eléctricos e híbridos en el mercado automotriz indio.

- En los últimos años, la región de Asia y el Pacífico dominó el mercado de fabricación de baterías eléctricas y se espera que continúe haciéndolo durante el período de pronóstico. Se espera que Europa sea testigo de un crecimiento significativo durante el período previsto debido a factores como el aumento de la inversión en proyectos de vehículos eléctricos por parte de varios actores privados.

- Por ejemplo, en julio de 2022, Volkswagen planeaba invertir casi 20 mil millones de dólares en el desarrollo de baterías para vehículos eléctricos en una nueva empresa llamada Power Co en Alemania. Se espera que la producción de la planta comience en 2025 y probablemente satisfaga la demanda de casi 500.000 vehículos eléctricos en los próximos años.

- Por lo tanto, según los factores mencionados anteriormente, es probable que el segmento de transporte domine el mercado de sistemas de gestión de baterías durante el período de pronóstico.

Se espera que Asia-Pacífico domine el mercado

- Es probable que Asia-Pacífico sea un mercado importante para los sistemas de gestión de baterías durante el período de previsión. En Asia-Pacífico, se espera que China experimente un fuerte crecimiento debido al rápido crecimiento del mercado de vehículos eléctricos.

- Es probable que la creciente demanda de electrónica de consumo se sume a la demanda de BMS, debido a la creciente integración de BMS en la electrónica de consumo por motivos de seguridad.

- China es el mayor mercado de vehículos eléctricos (EV), con más de 3,33 millones de vehículos eléctricos vendidos el año pasado, y se espera que siga siendo el mayor mercado mundial de vehículos eléctricos. China representó casi el 40% de las ventas mundiales de coches eléctricos en 2021.

- Anteriormente, los fabricantes de automóviles extranjeros enfrentaban un arancel de importación del 25% o se les exigía construir una fábrica en China con un límite del 50% de propiedad. Actualmente, la norma del 50% de propiedad se ha relajado para los turismos. También se eliminan las normas que restringen a una empresa extranjera el establecimiento de más de dos empresas conjuntas que produzcan vehículos similares en el país.

- Es probable que el Gobierno de China reduzca los subsidios a los vehículos eléctricos en un 30% en 2022 y los elimine antes de fin de año, ya que la industria de vehículos eléctricos en el país ahora tiene éxito. El recorte de subsidios planeado tiene como objetivo reducir la dependencia de los fabricantes de fondos gubernamentales para desarrollar nuevas tecnologías y vehículos.

- Además, según la Indian Brand Equity Foundation (IBEF), se espera que el mercado indio de electrodomésticos y bienes de consumo duraderos aumente a una tasa compuesta anual del 9%, lo que representa INR 3,15 billones en el año en curso. Además, el gobierno indio prevé que el sector de fabricación de productos electrónicos del país probablemente alcanzará los 300 mil millones de dólares en el futuro. Por lo tanto, es probable que la creciente demanda de productos electrónicos de consumo aumente la demanda de sistemas de gestión de baterías en la India durante el período de pronóstico.

- La industria automotriz es uno de los principales usuarios finales de sistemas de gestión de baterías de la India. En la industria del automóvil, BMS se utiliza para aplicaciones críticas como temperatura, voltaje, monitoreo de corriente, estado de carga de la batería (SoC) y equilibrio de celdas para baterías de iones de litio. Además, la creciente adopción de vehículos eléctricos en la India está impulsando el mercado de sistemas de gestión de baterías automotrices para brindar seguridad, optimización del rendimiento, monitoreo y diagnóstico del estado de la batería y comunicación con otras unidades de control electrónico (ECU).

- En junio de 2022, la startup de vehículos eléctricos Mecwin India anunció que probablemente invertirá aproximadamente 6,38 millones de dólares para establecer una planta de fabricación de motores, controladores y sistemas BMS para vehículos eléctricos en Karnataka, India. Es probable que la fábrica tenga una capacidad de fabricación inicial de 2000 unidades por día y probablemente satisfaga la demanda de los fabricantes de equipos originales (OEM) de vehículos eléctricos. Por lo tanto, es probable que estos próximos proyectos aumenten la demanda de sistemas BMS en la India durante el período de pronóstico.

- Por lo tanto, los factores antes mencionados pueden considerarse los principales factores impulsores de los sistemas de gestión de baterías en la región, donde se espera que el mercado crezca durante el período de pronóstico.

Descripción general de la industria del sistema de gestión de baterías

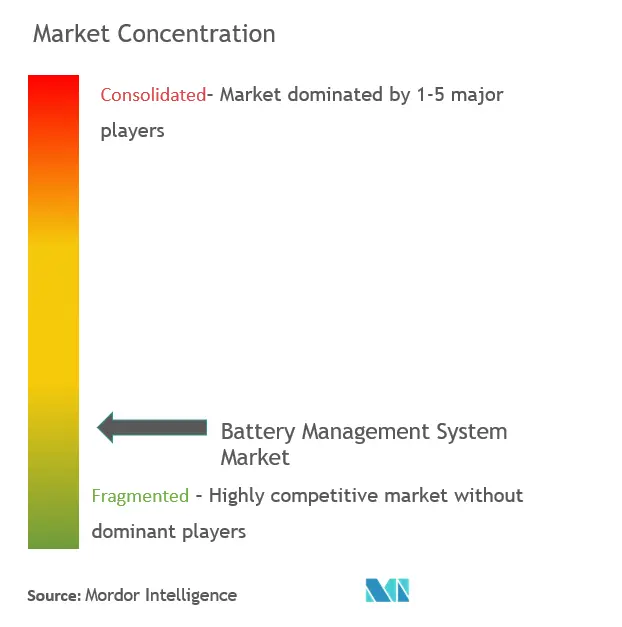

El mercado de sistemas de gestión de baterías está moderadamente fragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Eberspaecher Vecture Inc., Elithion Inc., BMS Powersafe, Texas Instruments Incorporated y Sensata Technologies Inc., entre otros.

Líderes del mercado de sistemas de gestión de baterías

Eberspaecher Vecture Inc.

BMS Powersafe

Sensata Technologies, Inc.

Texas Instruments Incorporated

Elithion Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del sistema de gestión de baterías

- En mayo de 2022, un fabricante de vehículos líder a nivel mundial seleccionó el sistema de gestión de baterías (BMS) de BorgWarner para adaptarse a todas sus plataformas de vehículos comerciales ligeros y de los segmentos B y C. A partir de mediados de 2023, se espera que la nueva tecnología BorgWarner BMS optimice el rendimiento, la seguridad y la longevidad de la batería. El sistema de gestión de baterías de BorgWarner para vehículos híbridos y eléctricos contiene una unidad de control principal conectada a múltiples unidades de control de gestión de celdas. Está diseñado para monitorear el estado de carga, salud y temperatura de la batería de cada celda de la batería y también medir con precisión la corriente y el voltaje del paquete de la batería.

- En marzo de 2022, Battrixx, el fabricante de paquetes de baterías de iones de litio para vehículos eléctricos, adquirió por completo Varos Technology Pvt. Ltd., con sede en Pune. Ltd, que desarrolla y aprovecha herramientas de IoT para infraestructura de vehículos eléctricos y sistemas de gestión de baterías. Se espera que esta asociación continúe creciendo en el segmento general y cree una sinergia entre los productos y servicios de Battrixx. Se espera que Varos Technology ofrezca sus capacidades para desarrollar sistemas de gestión de baterías de extremo a extremo aprovechando herramientas analíticas impulsadas por inteligencia artificial (IA) basadas en la nube para ayudar a predecir la duración de la batería y monitorear su rendimiento.

Segmentación de la industria del sistema de gestión de baterías

Un sistema de gestión de baterías (BMS) se describe como un sistema electrónico que controla y monitorea la carga y descarga de baterías y proporciona notificaciones sobre el estado y condición de los paquetes de baterías. Además, proporcionar medidas de seguridad críticas para proteger las baterías contra daños es una de las funciones principales del sistema de gestión de baterías. El mercado de sistemas de gestión de baterías está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en estacionario, portátil y de transporte. El informe también cubre el tamaño del mercado y los pronósticos para el mercado de sistemas de gestión de baterías en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (miles de millones de dólares).

| Estacionario |

| Portátil |

| Transporte |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Francy | |

| Italia | |

| Reino Unido | |

| Federación Rusa | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por aplicación | Estacionario | |

| Portátil | ||

| Transporte | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Francy | ||

| Italia | ||

| Reino Unido | ||

| Federación Rusa | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado del sistema de gestión de baterías

¿Qué tamaño tiene el mercado de Sistemas de gestión de baterías?

Se espera que el tamaño del mercado del sistema de gestión de baterías alcance los 9,30 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,85% hasta alcanzar los 11,79 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Sistema de gestión de baterías?

En 2024, se espera que el tamaño del mercado del sistema de gestión de baterías alcance los 9,30 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Sistema de gestión de batería?

Eberspaecher Vecture Inc., BMS Powersafe, Sensata Technologies, Inc., Texas Instruments Incorporated, Elithion Inc. son las principales empresas que operan en el mercado de sistemas de gestión de baterías.

¿Cuál es la región de más rápido crecimiento en el mercado Sistema de gestión de baterías?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Sistema de gestión de baterías?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de sistemas de gestión de baterías.

¿Qué años cubre este mercado de Sistema de gestión de baterías y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sistemas de gestión de baterías se estimó en 8,87 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sistema de gestión de baterías para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistema de gestión de baterías para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del sistema de gestión de baterías

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del sistema de gestión de baterías en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del sistema de gestión de baterías incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.