Tamaño del mercado europeo de proteínas

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 6.52 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 8.26 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.56 % | |

| Mayor participación por país | Rusia | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de proteínas

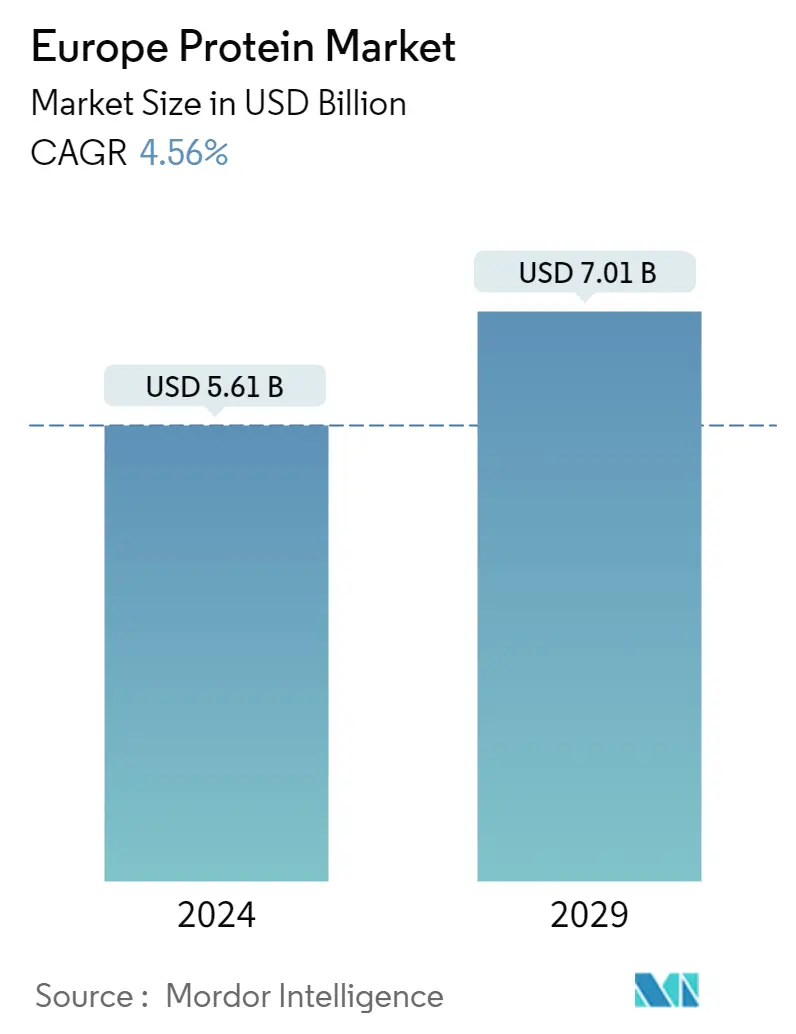

El tamaño del mercado europeo de proteínas se estima en 5,61 mil millones de dólares en 2024, y se espera que alcance los 7,01 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,56% durante el período previsto (2024-2029).

El creciente número de población vegana y flexitarista con una creciente indulgencia hacia los productos naturales está generando un crecimiento segmentario.

- Por aplicación, la industria de alimentos y bebidas lideró el sector de aplicación de proteínas en la región, representando una importante participación en volumen. La proporción estuvo muy influenciada por las industrias de productos lácteos y alternativos a la carne, que representaron el 23% del total de proteínas consumidas en la región. La proporción se debe principalmente al creciente número de consumidores veganos y flexitarianos que dependen cada vez más de las ofertas de productos libres de animales en el mercado o están abiertos a ellas. En 2020, el número de veganos en Europa se ha duplicado de 1,3 millones a 2,6 millones, lo que representa el 3,2% de la población. Sin embargo, a pesar de la mayor participación, el mercado de alimentos y bebidas aún no ha superado su tasa de crecimiento y se prevé que registre una tasa compuesta anual de volumen del 4,17% durante el período previsto.

- Le sigue el segmento de piensos, que está impulsado en gran medida por la aplicación de proteínas vegetales, que también se prevé que registre la tasa de crecimiento más rápida del 4,28% durante el período previsto. Esto se debe en gran medida a las crecientes iniciativas gubernamentales en el segmento de proteínas vegetales. Por ejemplo, en 2022, los estados miembros de la UE unieron fuerzas para pedir una estrategia de proteínas vegetales en todo el continente, que, según dicen, es necesaria más que nunca a la luz de la guerra en Ucrania. Esta estrategia europea reforzaría el compromiso ya existente del ejecutivo de la UE, que, en un informe de 2018, pidió el desarrollo de proteínas vegetales en la Unión Europea.

- Por valor, entre todos los segmentos de usuarios finales, se prevé que el segmento de cosméticos y cuidado personal registre la tasa de crecimiento más rápida del 5,04% durante el período previsto. La creciente indulgencia hacia los productos naturales con un creciente interés en la lista de ingredientes está impulsando en gran medida el crecimiento. Alrededor del 37% en Alemania y el 27% en Francia utilizaron un cosmético natural/orgánico en 2021.

La creciente demanda de alimentos saludables está impulsando la demanda regional con una demanda dominada por los segmentos de Rusia, Francia y el resto de Europa.

- Con la creciente conciencia sobre la salud en la región, el segmento del Resto de Europa, que incluye países como Ucrania, Polonia, Grecia, Austria, Bélgica y Noruega, domina en términos de consumo de proteínas. En 2021, los alimentos saludables consumidos en ocho de los países miembros de la Unión Europea representaron alrededor del 70% del total. Aproximadamente un tercio de la población de Bélgica consumió hamburguesas vegetarianas en 2022. Para los no iniciados, más del 25,8% de los residentes en Austria eran flexitarianos en 2022, lo que impulsó el consumo de alimentos proteicos.

- Rusia siguió siendo el mayor consumidor de proteínas de la región, después del segmento del Resto de Europa. Los grandes desarrollos de productos, las iniciativas gubernamentales, las inversiones y la alta demanda del sector de alimentos y bebidas impulsaron la demanda. Entre todos los tipos de proteínas, el consumo de proteínas del país está impulsado en gran medida por los tipos de proteínas vegetales, con una participación de mercado del 61,3%, en valor, en 2022. El mercado está presenciando una gran demanda de alternativas proteicas sin animales, con un número creciente de vegetarianos. en el país. La proteína de soja domina el consumo en el país, con una participación del 36%, en valor, en 2022.

- Entre todos los países, se prevé que Francia registre la tasa de crecimiento más rápida durante el período previsto, registrando una CAGR del 5,02% en volumen. El consumo de proteínas del país está impulsado en gran medida por el segmento de carne y alternativas a la carne, y los consumidores prefieren cada vez más los productos cárnicos de origen vegetal. El país tiene una población vegana y vegetariana en crecimiento, lo que impulsa en gran medida el crecimiento segmentario. Por ejemplo, los vegetarianos y veganos representan el 2% de la población francesa (alrededor de 1,3 millones de personas) y el 0,5% (alrededor de 340.000 personas), respectivamente, mientras que los flexitarianos representaron casi 23 millones de personas en 2021.

Tendencias del mercado europeo de proteínas

- La maduración del mercado y la disminución de las tasas de natalidad son responsables de la lenta tasa de crecimiento

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- La innovación en chocolates impulsa las ventas

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- La creciente demanda de dietas nutricionales específicas puede impulsar la demanda del mercado

- La innovación en formulaciones de productos tiene mayor alcance en el mercado

- Los hogares monoparentales impulsarán el mercado de RTE/RTC

- Es probable que los snacks más saludables impulsen el mercado

- La creciente base de consumidores puede beneficiar al mercado de suplementos deportivos

- Mayor producción de carne para impulsar el crecimiento del mercado.

- Los productos naturales y ecológicos se adueñan del mercado

- El crecimiento del consumo de proteínas vegetales genera oportunidades para los actores clave en el sector de ingredientes

- Europa se centra en aumentar la capacidad de producción de soja, trigo y guisantes.

Descripción general de la industria europea de proteínas

El mercado europeo de proteínas está fragmentado las cinco principales empresas ocupan el 32,17%. Los principales actores de este mercado son Archer Daniels Midland Company, Darling Ingredients Inc., International Flavors Fragrances, Inc., Kerry Group plc y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado europeo de proteínas

Archer Daniels Midland Company

Darling Ingredients Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Other important companies include 3fbio Ltd, Arla Foods AMBA, Groupe LACTALIS, Laita, Roquette Frère, SAS Gelatines Weishardt, Südzucker AG.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de proteínas

- Noviembre de 2021 Lactalis Ingredients lanzó nuevos conceptos de productos ricos en proteínas utilizando Pronativ® Native Micellar Casein y Pronativ® Native Whey Protein. Algunos de los conceptos derivados son batidos ricos en proteínas y pudines ricos en proteínas.

- Agosto de 2021 Arla Foods Ingredients lanzó al mercado MicelPure™, un aislado de caseína micelar. El nuevo aislado de caseína micelar contiene un mínimo de 87% de proteína nativa, es bajo en lactosa y grasa, es termoestable y tiene un sabor neutro. Se utiliza principalmente en bebidas RTD, bebidas ricas en proteínas y batidos en polvo.

- Mayo de 2021 Unilever anunció que se asociaría con la empresa de tecnología alimentaria ENOUGH (anteriormente 3F BIO) para llevar al mercado nuevos productos cárnicos de origen vegetal.

Informe del mercado europeo de proteínas índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Francia

- 3.4.2 Alemania

- 3.4.3 Italia

- 3.4.4 Reino Unido

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Bélgica

- 4.3.2 Francia

- 4.3.3 Alemania

- 4.3.4 Italia

- 4.3.5 Países Bajos

- 4.3.6 Rusia

- 4.3.7 España

- 4.3.8 Pavo

- 4.3.9 Reino Unido

- 4.3.10 El resto de Europa

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 3fbio Ltd

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Arla Foods AMBA

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Groupe LACTALIS

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Laita

- 5.4.9 Roquette Frère

- 5.4.10 Royal FrieslandCampina N.V

- 5.4.11 SAS Gelatines Weishardt

- 5.4.12 Südzucker AG

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas en Europa

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Bélgica, Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía y Reino Unido están cubiertos como segmentos por país.

- Por aplicación, la industria de alimentos y bebidas lideró el sector de aplicación de proteínas en la región, representando una importante participación en volumen. La proporción estuvo muy influenciada por las industrias de productos lácteos y alternativos a la carne, que representaron el 23% del total de proteínas consumidas en la región. La proporción se debe principalmente al creciente número de consumidores veganos y flexitarianos que dependen cada vez más de las ofertas de productos libres de animales en el mercado o están abiertos a ellas. En 2020, el número de veganos en Europa se ha duplicado de 1,3 millones a 2,6 millones, lo que representa el 3,2% de la población. Sin embargo, a pesar de la mayor participación, el mercado de alimentos y bebidas aún no ha superado su tasa de crecimiento y se prevé que registre una tasa compuesta anual de volumen del 4,17% durante el período previsto.

- Le sigue el segmento de piensos, que está impulsado en gran medida por la aplicación de proteínas vegetales, que también se prevé que registre la tasa de crecimiento más rápida del 4,28% durante el período previsto. Esto se debe en gran medida a las crecientes iniciativas gubernamentales en el segmento de proteínas vegetales. Por ejemplo, en 2022, los estados miembros de la UE unieron fuerzas para pedir una estrategia de proteínas vegetales en todo el continente, que, según dicen, es necesaria más que nunca a la luz de la guerra en Ucrania. Esta estrategia europea reforzaría el compromiso ya existente del ejecutivo de la UE, que, en un informe de 2018, pidió el desarrollo de proteínas vegetales en la Unión Europea.

- Por valor, entre todos los segmentos de usuarios finales, se prevé que el segmento de cosméticos y cuidado personal registre la tasa de crecimiento más rápida del 5,04% durante el período previsto. La creciente indulgencia hacia los productos naturales con un creciente interés en la lista de ingredientes está impulsando en gran medida el crecimiento. Alrededor del 37% en Alemania y el 27% en Francia utilizaron un cosmético natural/orgánico en 2021.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Bélgica |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Bélgica | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.