Marktgröße und Marktanteil für veterinäre Impfstoffadjuvantien

Marktanalyse für veterinäre Impfstoffadjuvantien von Mordor Intelligence

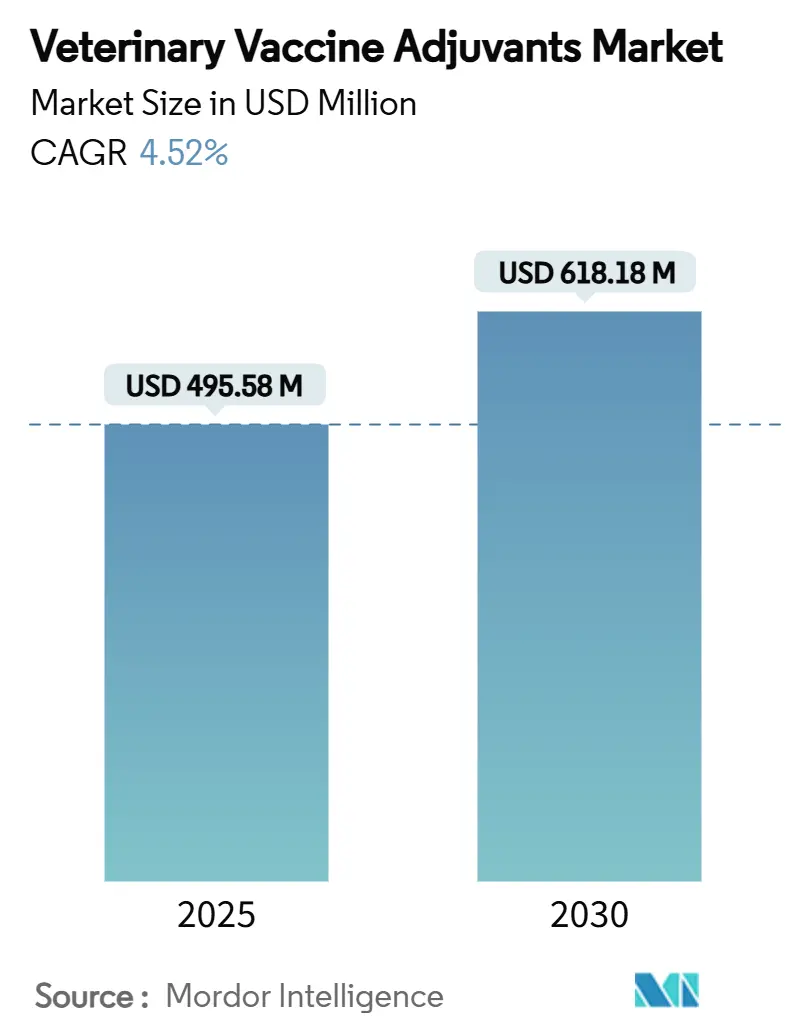

Die Marktgröße für veterinäre Impfstoffadjuvantien beträgt 495,58 Millionen USD im Jahr 2025 und wird voraussichtlich 618,18 Millionen USD bis 2030 erreichen, mit einem Wachstum von 4,52% CAGR. Nachhaltiges Wachstum basiert auf Präzisionsimmunologie, raschen Biotechnologie-Fortschritten und Post-H5N1-Notfallrichtlinien, die höhere Impfstoffwirksamkeit vorschreiben. Der Sektor profitiert von mRNA- und Nanopartikel-Innovationen, die Immunpriming-Zeiten verkürzen und Dosisvolumen reduzieren, während Öl-Emulsions-Sicherheitsprobleme Hersteller zu Polymer- und Carbomer-Systemen lenken. Nutztierdichte, globale Proteindemand und One-Health-Förderung in Indien und China beschleunigen die Technologieakzeptanz, während fragmentierte Zulassungen und Versorgungsrisiken für QS-21 und spezialisierte Lipide die Geschwindigkeit bremsen. Die Wettbewerbsintensität wächst, da Zoetis, Merck Animal Health und Elanco Marktanteile gegen Saponin-, TLR- und VLP-fokussierte Newcomer verteidigen, die auf beschleunigte Zulassungen unter Ausbruchsbedingungen setzen.

Wichtige Berichtsergebnisse

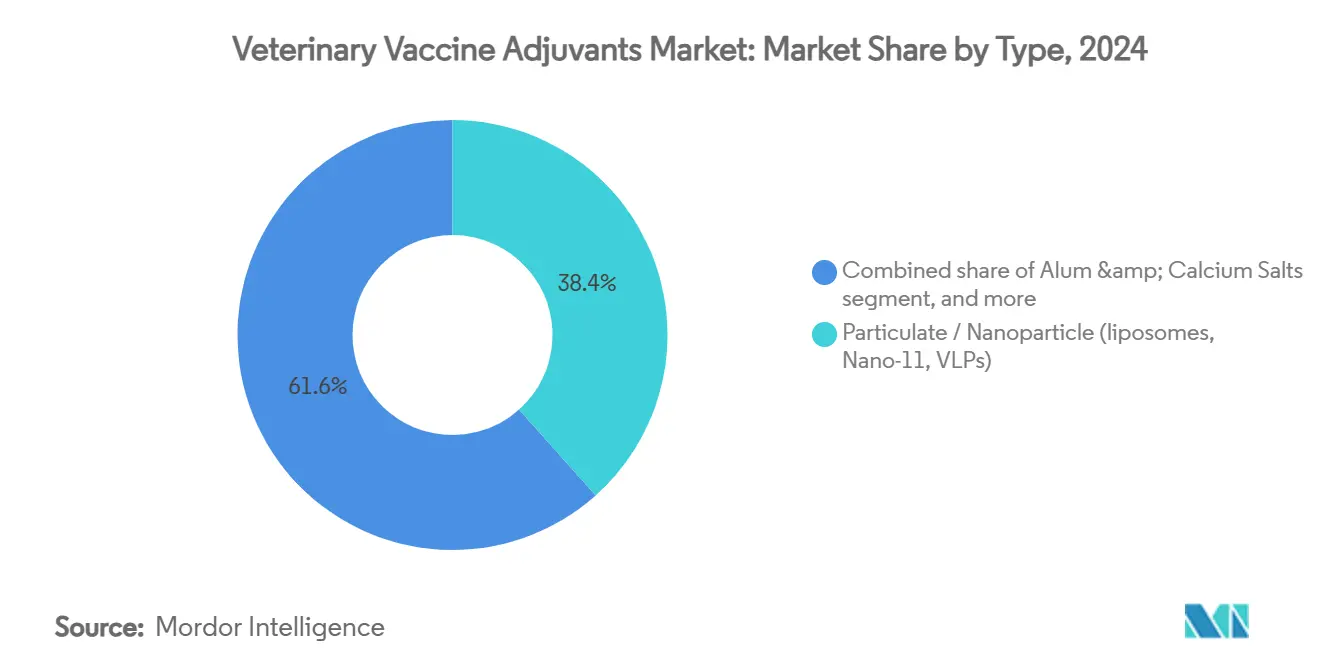

- Nach Adjuvantientyp hielten partikuläre und Nanopartikel-Plattformen 38,43% des Marktanteils für veterinäre Impfstoffadjuvantien im Jahr 2024, während Polymer- und Carbomer-Systeme bis 2030 mit 6,32% CAGR wachsen werden.

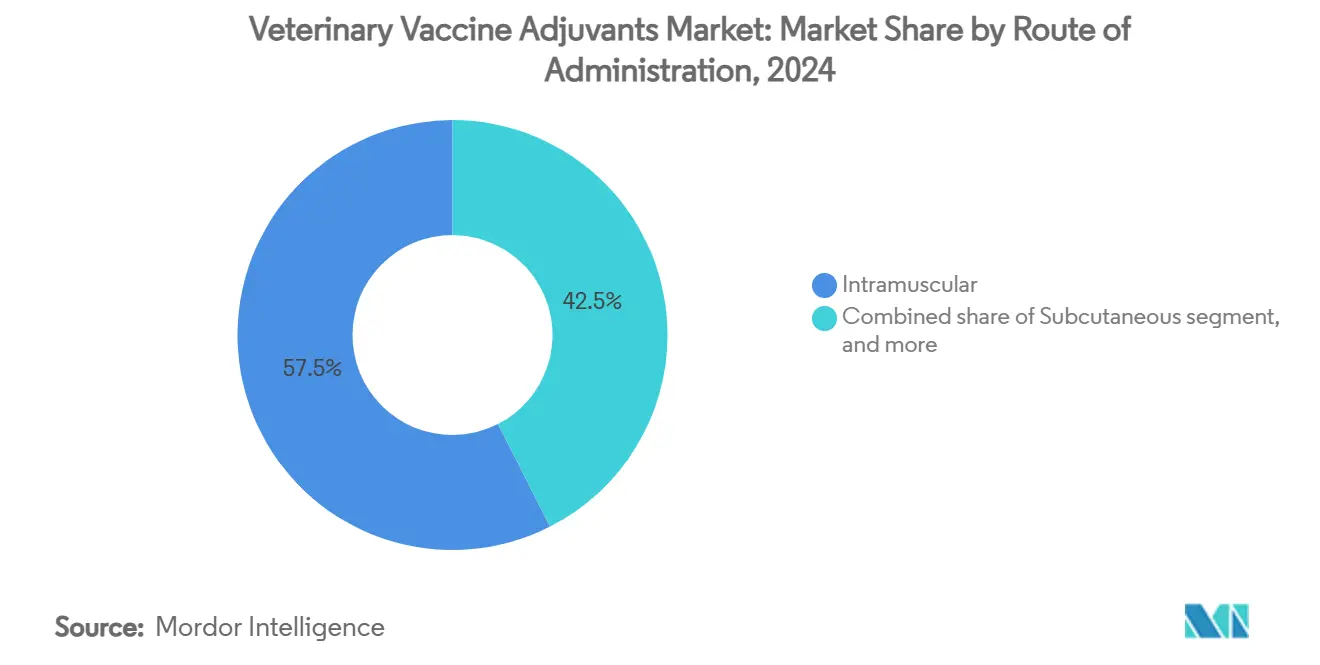

- Nach Verabreichungsweg machte intramuskuläre Verabreichung 57,54% der Marktgröße für veterinäre Impfstoffadjuvantien im Jahr 2024 aus; intranasale und andere mukosale Wege sind auf 6,45% CAGR bis 2030 ausgerichtet.

- Nach Tierart behielten Nutztiere 61,45% Umsatzanteil des Marktes für veterinäre Impfstoffadjuvantien im Jahr 2024, doch Geflügel soll am schnellsten mit 7,43% CAGR bis 2030 wachsen.

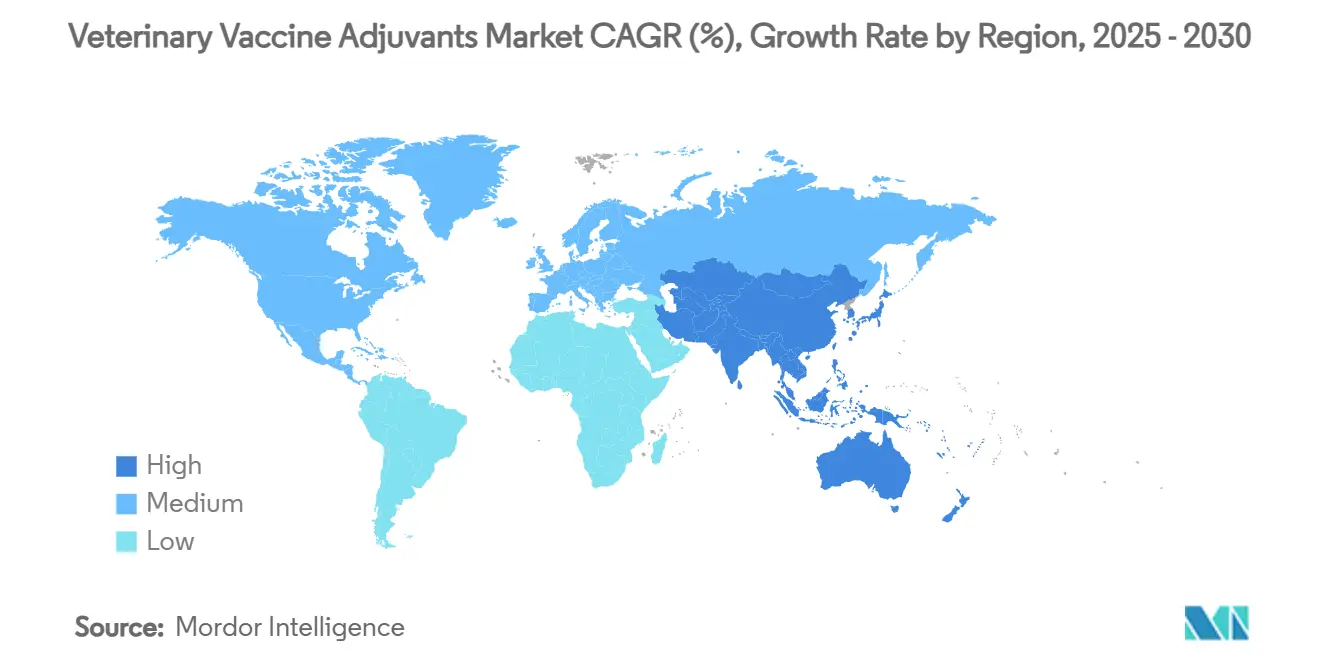

- Nach Geografie führte Nordamerika mit 40,43% Umsatzanteil im Jahr 2024, während Asien-Pazifik die schnellste 5,45% CAGR während 2025-2030 verzeichnen soll.

Globale Markttrends und Einblicke für veterinäre Impfstoffadjuvantien

Treiber-Wirkungsanalyse

| Treiber | % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitrahmen |

|---|---|---|---|

| Expandierender globaler Tierproteinkonsum | +1.2% | Asien-Pazifik & Lateinamerika | Mittelfristig (2-4 Jahre) |

| Steigende Inzidenz neu auftretender & wiederkehrender Nutztiererkrankungen | +0.8% | Nordamerika & Europa | Kurzfristig (≤2 Jahre) |

| Verstärkung staatlicher Immunisierungsverpflichtungen & Subventionen | +0.6% | Nordamerika, Europa, ausgewählte Asien-Pazifik-Märkte | Mittelfristig (2-4 Jahre) |

| Wandel zu hochwertigen Untereinheiten- & mRNA-Tierimpfstoffen | +0.5% | Nordamerika & Europa, expandierendes Asien-Pazifik | Langfristig (≥4 Jahre) |

| Wachsender Fokus auf One Health und Zoonose-Prävention | +0.4% | Global, mit Schwerpunkt auf Indien, China & EU | Langfristig (≥4 Jahre) |

| Intensivierung kommerzieller Nutztierbetriebe in Entwicklungsregionen | +0.4% | Süd- & Südostasien, Lateinamerika, Afrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expandierender globaler Tierproteinkonsum

Intensive Nutztiersysteme, die sich in Indien, Brasilien und China ausweiten, erhöhen Infektionsrisiken, weshalb Produzenten Adjuvantien bevorzugen, die Revakzinierungshäufigkeit reduzieren und gleichzeitig hohe Titer bewahren. Polymer-Mikrosphären, die Antigen über Wochen abgeben, sprechen tropische Betreiber an, die mit Kosten und Kühlkettenlücken kämpfen. Indiens Nutztiervorstoß, der nun 20% jährliche Proteinproduktionssteigerungen anstrebt, prägt Bundesförderungen, die Teile der Adjuvantienkosten für Massen-Rinder- und Geflügelkampagnen übernehmen. Thermostabile Carbomer-Mischungen zeigen daher starken Ausschreibungserfolg in Süd- und Südostasien.

Steigende Inzidenz neu auftretender und wiederkehrender Nutztiererkrankungen

Der H5N1-Milchviehausbruch 2024 in 16 US-Bundesstaaten und Blauzungen-Aufflackern in europäischen Schafherden unterstreichen die Dringlichkeit für Adjuvantien, die kreuzprotektive, schnelle Immunität ermöglichen. Studien mit NS1-defizienten Lebendvektoren plus TLR-4-Agonist-Adjuvantien lieferten Schutz binnen fünf Tagen, was Regulatoren zu rollierenden Bewertungen vergleichbarer Kandidaten gedrängt hat[1]Nature Editorial Board, "Lessons from Cattle-Adapted Influenza," nature.com.

Verstärkung staatlicher Immunisierungsverpflichtungen und Subventionen

USDA-Bedingungslizenzen nach H5N1 setzen neue Wirksamkeitsstandards; Dossiers erfordern nun validierte Adjuvantien-Beitragsdaten vor Zulassung. Indien stellt jährlich 85 Millionen USD für Tierimpfstoff-F&E bereit, wobei 30% für Adjuvantien-Screening bei zoonotischen Prioritäten vorgesehen sind. Die EU-Veterinärarzneimittelverordnung harmonisiert Adjuvantien-Dossiers, erleichtert länderübergreifende Markteinführungen und reduziert Doppelungskosten.

Wandel zu hochwertigen Untereinheiten- und mRNA-Tierimpfstoffen

mRNA-Konstrukte bei Holstein-Kälbern erreichten neutralisierende Titer vergleichbar zu inaktivierten Ganzviruskontrollen, waren aber für zelluläre Aufnahme auf Lipid-Nanopartikel-Adjuvantien angewiesen[2]bioRxiv preprint, "mRNA Vaccine Induces Dual Antibody and T-Cell Responses in Calves," biorxiv.org. Die kommerzielle Validierung von Novavax's Matrix-M in Humanimpfstoffen-85 Millionen USD Quartalsumsatz 2025-signalisiert einen Weg für Saponin-Nanopartikel bei Nutz- und Heimtieren.

Hemmnisse-Wirkungsanalyse

| Hemmnisse-Wirkungsanalyse | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitrahmen |

|---|---|---|---|

| Unerwünschte Reaktionen & Sicherheitsbedenken bei ölbasierten Adjuvantien | -0,7% | Nordamerika & Europa | Kurzfristig (≤2 Jahre) |

| Hohe Entwicklungs- und Skalierungskosten für neuartige Adjuvantien | -0,5% | Global, besonders KMUs betreffend | Langfristig (≥4 Jahre) |

| Komplexe & fragmentierte regulatorische Zulassungswege | -0,4% | Global | Mittelfristig (2-4 Jahre) |

| Abhängigkeit von begrenzten Quellen für kritische Rohstoffe | -0,3% | Global, mit akutem Einfluss in Asien-Pazifik | Kurzfristig (≤2 Jahre) |

| Quelle: Mordor Intelligence | |||

Unerwünschte Reaktionen und Sicherheitsbedenken bei ölbasierten Adjuvantien

Heimtier-Injektionen mit haifischstämmigem Squalen verursachten Injektionsstellen-Schwellungsalarme, die US-Vertriebsbestellungen 2024 um zweistellige Prozentsätze reduzierten. Crodas zuckerrohrbasiertes Squalen versorgt nun Umformulierungsprogramme zur Entfernung mariner Inputs und Entspannung der Prüfung[3]Croda International, "Sustainable Squalene and QS-21 Supply Agreements," croda.com. Umformulierung, Stabilität und Relizenzierungszyklen können Markteinführungen um 12-18 Monate verzögern und Herstellkosten aufblähen.

Komplexe und fragmentierte regulatorische Zulassungswege

Hersteller jonglieren zwischen USDAa dreistufigen Lizenzen und EMA-Chargenfreigaberegeln; parallele Toxikologie-, Immunogenitäts- und Feldstudien-Pakete verdoppeln oft Versuchstiere und strecken Zeitpläne auf 24 Monate für erstklassige Adjuvantien. Bedingte US-Lizenzen beschleunigen Ausbruchsreaktion, erfordern jedoch Post-Market-Pharmakovigilanz, die Rückrufe auslösen kann und wahrgenommene Risiken bei kleineren Einsteigern verstärkt.

Segmentanalyse

Nach Typ: Nanopartikel-Plattformen führen Innovationswelle an

Partikuläre und Nanopartikel-Technologien machten einen dominanten Anteil von 38,43% des Marktes für veterinäre Impfstoffadjuvantien im Jahr 2024 aus, während Polymer- und Carbomer-Systeme die schnellste 6,32% CAGR bis 2030 verzeichnen werden. Der anhaltende Anstieg spiegelt die Prämie wider, die Produzenten auf präzise Antigen-Freisetzung und dosiseinsparende Funktionalität legen, besonders in Regionen, die wiederholte Handhabung großer Herden unterdrücken wollen. Nanopartikel von 60-150 nm Größe verbessern dendritische Zellaufnahme, bedeuten weniger Auffrischungsimpfungen und schlankere Arbeitskosten. Natürliches Alaun bleibt dort beliebt, wo Kostenobergrenzen strikt sind, doch seine Unfähigkeit, starke T-Zell-Antworten auszulösen, begrenzt künftiges Umsatzpotenzial. Saponin-Derivate, insbesondere pflanzenbasiertes QS-21, gewinnen Gunst, da botanische Extraktion und Gewebekulturmethoden die Versorgung sichern, Druck auf chilenische Seifenrindenbäume mindern und ESG-Bewertungen verbessern.

Kombinationsemulsionen, die MPLA-TLR-4-Agonismus mit Squalen-Mikrotröpfchen integrieren, verstärken IgA-Sekretion und machen sie attraktiv für Atemwegs-Geflügelimpfstoffe. Pathogen-abgeleitete CpG-Oligonukleotide tauchen in Notfallkits auf, wo artübergreifende Influenza-Spillover die Ernährungssicherheit bedrohen. Die lange regulatorische Datenbank rund um Alaun und Kalziumphosphat sichert noch Einschluss in preiswerten Formulierungen, besonders für staatlich geförderte Rinderbrucellose-Kampagnen in Subsahara-Afrika. Im Gegensatz dazu gewinnen Nanopartikel und Polymer-Mikrosphären trotz höherer COGS Anteile in exportorientierten Schweinebetrieben in Dänemark und Spanien, wo Zero-Antibiotic-Branding Premium-Inputs rechtfertigt. Der Wettbewerb wird sich wahrscheinlich intensivieren, da Universitäten VLP-befähigte Adjuvantien ausgründen, die virusneutralisierende Titer bei einem Drittel der Antigenladung versprechen-ein überzeugendes Maß, wenn Versorgungsschocks Bulk-Antigenpreise erhöhen.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Verabreichungsweg: Mukosale Abgabe gewinnt an Dynamik

Intramuskuläre Injektionen behielten 57,54% der Marktgröße für veterinäre Impfstoffadjuvantien im Jahr 2024, ein Erbe etablierter Handhabungsprotokolle und breiter Etikettenabdeckung. Dennoch werden intranasale und andere mukosale Wege für 6,45% CAGR prognostiziert, da stressfreie Massendosierung Megafarm-Ökonomie umgestaltet. Aerosolisierte Adjuvantien-Antigen-Mischungen eliminieren Nadelentsorgung, reduzieren Arbeitsverhältnisse pro tausend Vögel und verbessern Arbeitssicherheitskennzahlen, die große Integratoren fordern.

Mukosale Immunitätsforschung erweist sich als kritisch für zoonotische Influenza-Eindämmung, da sekretorisches IgA die erste Abwehr im Atemwegstrakt auskleidet, während Serumantikörper unzureichende Barriere in hochdichten Ställen bieten. Verkapselte Carbomer-Gele widerstehen mukoziliärer Clearance zur Verlängerung der Verweilzeit und Potenzierung der Immunität. Orale Systeme, obwohl durch Darmabbau behindert, gewinnen durch Chitosan-beschichtete Partikel Traktion, die Peyer-Plaques kreuzen. Intradermale Jet-Injektoren in der Aquakultur zeigen 80% schnellere Verabreichung versus Handinjektion, ein vitales Merkmal in Netzgehege-Fischpopulationen, wo Handhabungsstress Mortalitätsanstiege auslöst. Solche Geräte benötigen scherstabile Adjuvantien, die kolloidale Integrität unter 2.000 psi Druck aufrechterhalten, ein Parameter, den viele Legacy-Emulsionen nicht erfüllen.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Tierart: Geflügelsektor treibt Wachstumsbeschleunigung voran

Nutztierimpfstoffe dominierten Umsatz mit 61,45% im Jahr 2024, aber Geflügel soll alle Kategorien mit 7,43% CAGR bis 2030 überholen, angetrieben von strengen Biosicherheitsprüfungen und Exportsicherungen. Konzentrierte Masthähnchenkomplexe in China und den USA übernehmen Nanopartikel-Adjuvantien, die Kreuzstamm-Schutz gegen H5-Clade-Drift liefern und Ausfallzeiten durch Herdenrotation reduzieren. Heimtiere repräsentieren ein Premium-Mikrosegment; Hunde- und Katzenbesitzer zeigen höhere Toleranz für Preiserhöhungen, die an pflanzenbasiertes Squalen oder QS-21-Reinheitszugrade gebunden sind.

Schweineproduzenten in Vietnam und den Philippinen berichten von maternaler Antikörperinterferenz, die Impfstoffannahmequoten um 40% reduziert, weshalb sie zu PRR-stimulierenden CpG-Adjuvantien wechseln, die passive Immunität umgehen. Milchviehprogramme investieren in Reproduktionsgesundheitsimpfstoffe mit Öl-in-Wasser-in-Wasser-Mischungen, die Injektionsstellengranulome begrenzen, ein wichtiges Tierwohl-Maß für Milchkäufer, die Nachhaltigkeitsbewertungen einhalten. Der aquatische Bereich bleibt nascent, doch erfolgreiche IHNV-mRNA-Studien unterstreichen latenziales Potenzial; sobald sich Skalenökonomie verbessert, könnten Lipid-Nanopartikel-Adjuvantien milliardenschwere Jungfischkohorten erschließen.

Geografieanalyse

Nordamerikas 40,43% Anteil im Jahr 2024 ist verankert durch USDA-Lizenzierungsstrenge, die klinisch erprobte Adjuvantien belohnt, und durch ein extensives Kühlkettennetz, das entlegene Feedlots erreicht. Bundesförderungen wie die 7 Millionen USD Kansas State Biomanufacturing Initiative katalysieren inländische Adjuvantien-Pilotchargen-Kapazität und mildern Abhängigkeit von Übersee-Saponin-Extraktion. Kanada profitiert von Datenreziprozität mit den USA, lässt Lieferanten Studien über beide Märkte amortisieren, während Mexikos gemischte Ranchlandschaft wirtschaftliche Alaun-Öl-Hybride absorbiert, wo Margendruck droht.

Asien-Pazifik verzeichnet die steilste 5,45% CAGR-Aussicht, da Indiens One-Health-Mission konsistente Budgetlinien in staatliche Veterinärlabore injiziert und China Subventionen zu MKS-resistenten Herden lenkt. Regionale Nachfrage kollokiert mit lokalen Abfüllanlagen, die Fracht auf gekühlte Fertigimpfstoffe reduzieren. Japans Heimtiersegment belohnt nadelfreie intradermale Patches, die Klinik-Verweilzeit schrumpfen, und Australiens extensive pastorale Betriebe schätzen thermostabile Carbomere, die für seltene Musterungspläne geeignet sind.

Europa betont grüne Chemie und Tierwohl-Normen; die Veterinärarzneimittelverordnung harmonisiert Dossierformate, aber CO2-Fußabdruck-Metriken üben extra Screening auf Lösungsmittelverbrauch aus. Brasilien und Argentinien erweitern Doppelnutzungs-Rinder-Geflügel-Standorte, wobei Adjuvantien-Selektion durch die Notwendigkeit angetrieben wird, sowohl Halal-Export-Auditoren als auch Antibiotika-Reduktionsverpflichtungen zu erfüllen. Märkte im Nahen Osten und Afrika schauen auf lagerstabile Mischungen-oft Carbomer-basiert-die 40 °C Transit tolerieren und Wege für Lieferanten mit bewiesenen Umgebungsstabilitäts-Claims öffnen.

Wettbewerbslandschaft

Führende Unternehmen Zoetis, Merck Animal Health und Elanco nutzen vertikal integrierte Lieferketten, große Außendienstteams und regulatorische Macht, um Hauptkonten in Nordamerika und Europa zu halten. Ihre kombinierte Katalogbreite ermöglicht noch Kreuzförderung, doch Wachstum entkoppelt sich, da Neuheiten wie Novavax's Matrix-M-Saponin-Nanopartikel nach FDA-Humanimpfstoff-Validierung Akzeptanz gewinnen und Wirksamkeitsstandards setzen, die sie nun erreichen oder übertreffen müssen.

Strategische Allianzen charakterisieren die nächste Welle: Crodas Partnerschaften mit Amyris und Botanical Solutions sichern bio-basiertes Squalen und pflanzen-abgeleitetes QS-21, isolieren gegen Rohstoffvolatilität und stärken Nachhaltigkeitserzählungen. POP Biotechnologies' 100% Schutz in H5N1-präklinischen Studien demonstriert, wie agile Biotech in Notfallnutzung hineinspringen kann und Etablierte zu schneller Partnerschaft oder Lizenzierung drängt.

Weißraum bleibt in Aquakultur und nadelfreier Abgabe. Unternehmen, die scherfeste Emulsionen und drucktolerante Nanopartikel entwickeln, können nascente jet-injizierte Fischmärkte erobern. Gleichzeitig kollaborieren Gerätehersteller mit Adjuvantien-Formulierern zur Co-Optimierung von Spray-Viskosität und Antigen-Adjuvantien-Assoziation. Da Regulatoren ausbruchsbereite Dossiers belohnen, wird Time-to-Market der Hauptdifferenziator und könnte Rankings bis Jahrzehndeende umschichten.

Branchenführer für veterinäre Impfstoffadjuvantien

-

SEPPIC

-

SPI Pharma

-

Bioveta AS

-

Croda International PLC

-

Merck Animal Health

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Novavax erhielt FDA-Zulassung für seinen COVID-19-Impfstoff mit Matrix-M-Adjuvantien-Technologie.

- April 2025: POP Biotechnologies berichtete 100% Schutz in präklinischen H5N1-Vogelgrippe-Studien mit proprietärer Nanopartikel-Adjuvantien-Plattform.

- Januar 2025: Croda führte Virodex-Bioprozesslösungen ein, um Triton X-100 in der Adjuvantien-Herstellung zu ersetzen.

- November 2024: FDA hob den klinischen Stopp für Novavax's COVID-19-Influenza-Kombinationsimpfstoffstudien auf und ermöglichte weitere Matrix-M-Bewertung.

- Oktober 2024: Phibro Animal Health erwarb Zoetis' Medizinfutterzusatz-Portfolio und erweiterte sein integriertes Impfstoff-Adjuvantien-Sortiment.

- August 2024: Kansas State University sicherte 7 Millionen USD für eine Biomanufacturing Training and Education Initiative, die auf Next-Gen-Adjuvantien-Produktion abzielt.

Globaler Marktberichtsumfang für veterinäre Impfstoffadjuvantien

Gemäß dem Berichtsumfang sind Impfstoffadjuvantien Substanzen, die dabei helfen, die Immunantwort des Impfstoffs zu verstärken. Die Adjuvantien können breit in zwei Typen klassifiziert werden, der erste ist Impfstoffabgabesysteme und der zweite ist immunstimulatorische Adjuvantien.

Der Markt für veterinäre Impfstoffadjuvantien ist nach Typ (Alaun und Kalziumsalze, Öl-Emulsions-Adjuvantien, Liposomen und Archaeosomen, Nanopartikel und Mikropartikel und andere Typen), Verabreichungsweg (oral, subkutan, intramuskulär und andere Verabreichungswege), Tierart (Nutztiere und Heimtiere) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika) segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Alaun & Kalziumsalze |

| Öl-Emulsions-Adjuvantien (W/O, O/W, W/O/W) |

| Saponin-basiert (Quil A, QS-21, Flavonoid) |

| Pathogen-abgeleitet (MPLA, CpG, TLR-Agonisten) |

| Partikulär / Nanopartikel (Liposomen, Nano-11, VLPs) |

| Polymer- & Carbomer-Systeme |

| Kombinations- / Next-Gen-Emulsionen |

| Andere Typen |

| Intramuskulär |

| Subkutan |

| Intradermal |

| Intranasal / Mukosal |

| Oral |

| Nutztiere | Rinder & Büffel |

| Schafe & Ziegen | |

| Schweine | |

| Geflügel | |

| Heimtiere | Hunde |

| Katzen | |

| Pferde | |

| Aquakultur |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten & Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Typ | Alaun & Kalziumsalze | |

| Öl-Emulsions-Adjuvantien (W/O, O/W, W/O/W) | ||

| Saponin-basiert (Quil A, QS-21, Flavonoid) | ||

| Pathogen-abgeleitet (MPLA, CpG, TLR-Agonisten) | ||

| Partikulär / Nanopartikel (Liposomen, Nano-11, VLPs) | ||

| Polymer- & Carbomer-Systeme | ||

| Kombinations- / Next-Gen-Emulsionen | ||

| Andere Typen | ||

| Nach Verabreichungsweg | Intramuskulär | |

| Subkutan | ||

| Intradermal | ||

| Intranasal / Mukosal | ||

| Oral | ||

| Nach Tierart | Nutztiere | Rinder & Büffel |

| Schafe & Ziegen | ||

| Schweine | ||

| Geflügel | ||

| Heimtiere | Hunde | |

| Katzen | ||

| Pferde | ||

| Aquakultur | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten & Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Welche Bewertung wird für den Markt für veterinäre Impfstoffadjuvantien bis 2030 prognostiziert?

Der Markt soll bis 2030 618,18 Millionen USD erreichen, was eine 4,52% CAGR widerspiegelt.

Welcher Adjuvantientyp hält derzeit den größten Anteil?

Partikuläre und Nanopartikel-Plattformen eroberten 38,43% des Umsatzes 2024.

Welche Region soll bis 2030 am schnellsten wachsen?

Asien-Pazifik wird voraussichtlich mit 5,45% CAGR expandieren, vor allen anderen Regionen.

Warum gewinnen Polymer- und Carbomer-Systeme an Traktion?

Sie ermöglichen anhaltende Antigen-Freisetzung, niedrigere Revakzinierungsfrequenz und vermeiden Sicherheitsprobleme von ölbasierten Emulsionen.

Wie prägen Regierungsverpflichtungen die Nachfrage?

Subventionsprogramme und strengere Wirksamkeitsanforderungen nach H5N1 treiben die Akzeptanz von Adjuvantien voran, die bewiesene Immunogenitätssteigerungen liefern.

Welche Sicherheitsbedenken betreffen ölbasierte Adjuvantien?

Berichte über Injektionsstellenreaktionen bei Heimtieren haben zu Umformulierung in Richtung pflanzenbasiertes Squalen und engerer regulatorischer Überwachung geführt.

Seite zuletzt aktualisiert am: