Marktgröße und Marktanteil für Industriesensoren

Marktanalyse für Industriesensoren von Mordor Intelligence

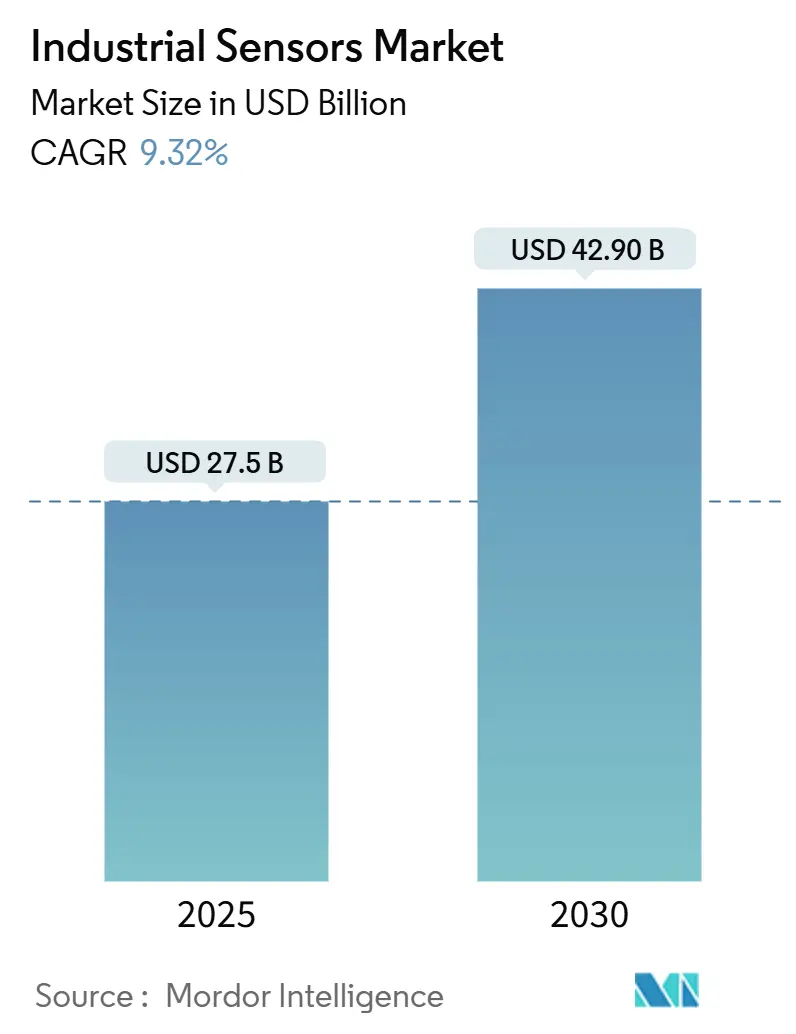

Der Markt für Industriesensoren erreichte 2025 27,5 Milliarden USD und soll bis 2030 auf 42,9 Milliarden USD steigen, was einer CAGR von 9,3% entspricht. Die starke Nachfrage resultiert aus der zunehmenden Digitalisierung von Fabriken, tieferer Marktdurchdringung von edge-fähigen Geräten und der breiteren Verfügbarkeit offener Kommunikationsprotokolle, die die Systemintegration vereinfachen. Hersteller betrachten dichte Sensornetzwerke als die "Augen und Ohren" automatisierter Abläufe, die schnellere Entscheidungen am Shopfloor ermöglichen, ohne alle Daten in die Cloud zu übertragen. Energieintensive Sektoren setzen nun granulare Sensorik ein, um strengere Dekarbonisierungsvorschriften einzuhalten, während bestehende Anlagen IO-Link-Nachrüstungen beschleunigen, um Anlagenzustandsdaten zu erschließen. Auf der Technologieseite definieren sensorintegrierte KI und Multi-Protokoll-Konnektivität den Markt für Industriesensoren neu und verbessern Reaktionsfähigkeit und Resilienz in unternehmenskritischen Umgebungen. [1]Siemens AG, "Earnings Release and Financial Results Q2 FY 2025," Siemens, siemens.com

Wichtige Erkenntnisse des Berichts

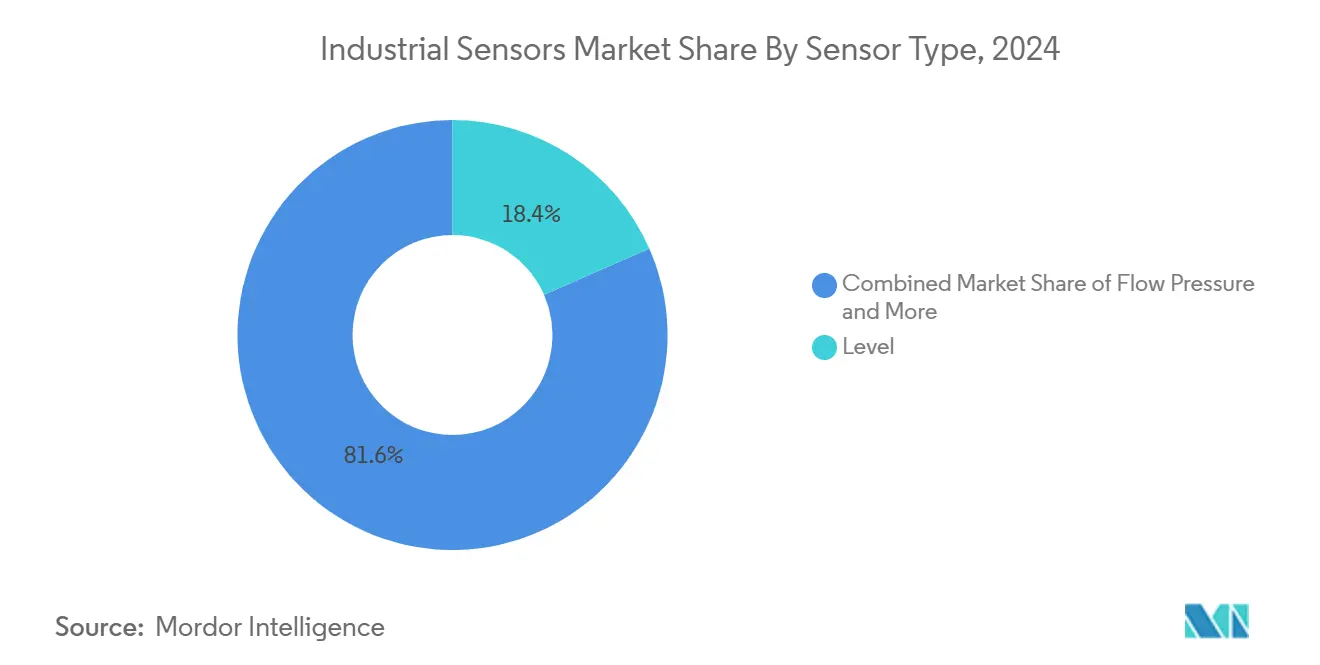

- Nach Sensortyp führten Füllstandssensoren mit 18,4% Umsatzanteil in 2024, während Bild-/Vision-Sensoren voraussichtlich die schnellste CAGR von 11,2% bis 2030 verzeichnen werden.

- Nach Endverbraucherindustrie hielt die diskrete Fertigung 31% des Marktanteils für Industriesensoren in 2024; Biowissenschaften & Pharmazie sollen mit einer CAGR von 9,8% bis 2030 expandieren.

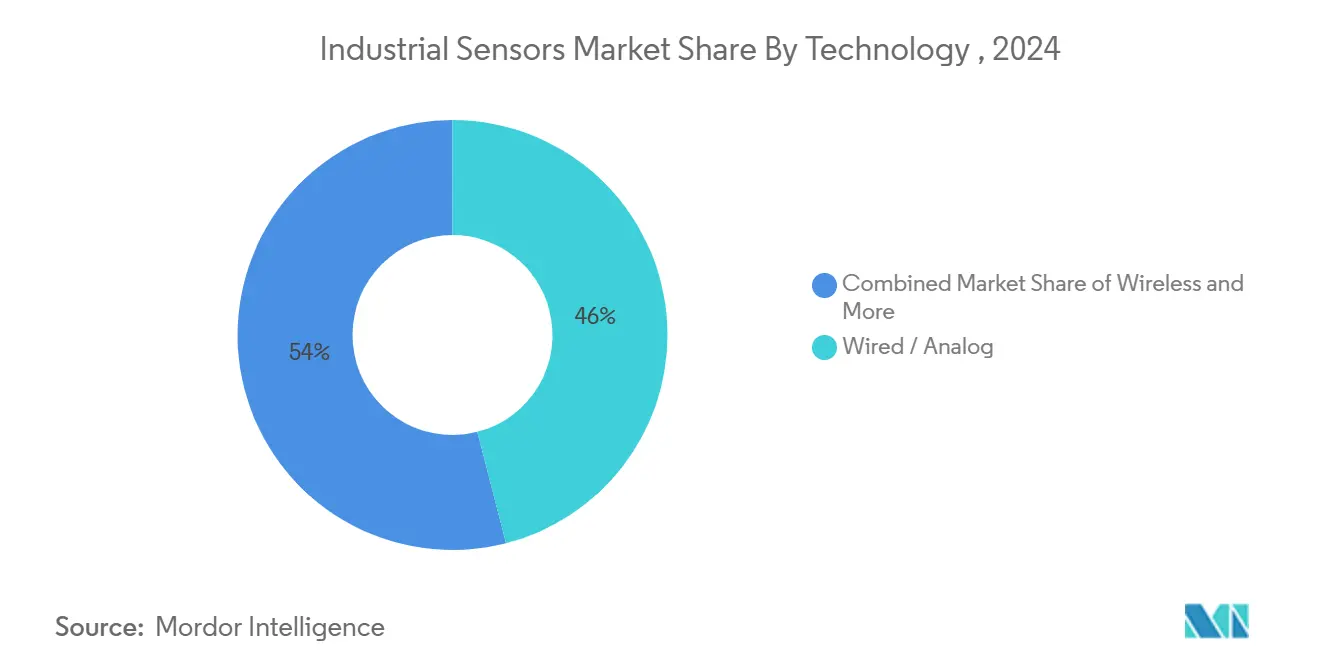

- Nach Technologie behielten kabelgebundene/analoge Geräte 46% Anteil an der Marktgröße für Industriesensoren in 2024, während Edge-KI/virtuelle Sensoren eine CAGR von 12,8% erreichen sollen.

- Nach Kommunikationsprotokoll blieb Feldbus mit 42% in 2024 dominant, und IO-Link steigt mit einer CAGR von 12% am schnellsten bei Neuinstallationen.

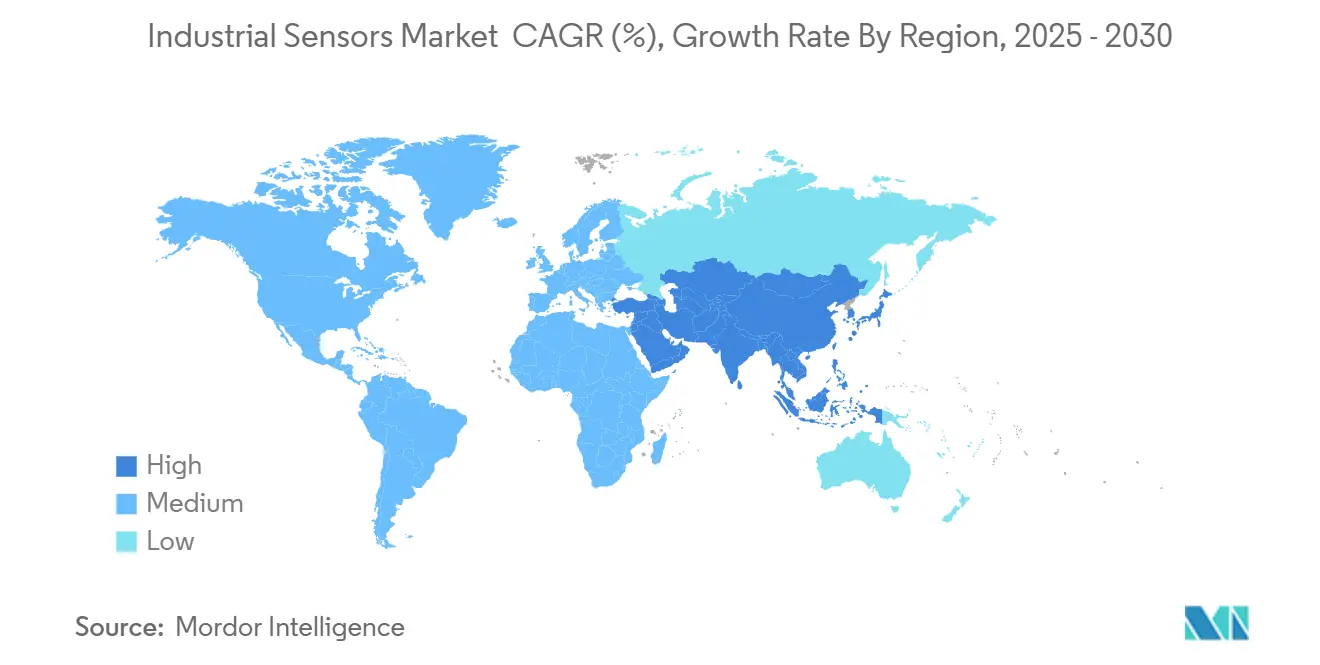

- Nach Geografie entfielen 44% des Umsatzes von 2024 auf den asiatisch-pazifischen Raum und soll mit 9,3% CAGR die höchste unter den Regionen erreichen.

Globale Trends und Einblicke für den Markt für Industriesensoren

Treiber-Wirkungsanalyse

| Treiber | (≈) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeithorizont der Auswirkung |

|---|---|---|---|

| Aufschwung bei Industrie 4.0 / IIoT-Einführung | 2.80% | Global, APAC führend | Mittelfristig (2-4 Jahre) |

| Nachfrage nach vorausschauender Wartung & Fernüberwachung | 2.10% | Nordamerika & EU breiten sich nach APAC aus | Kurzfristig (≤ 2 Jahre) |

| Roboterzentrierte Smart-Factory-Expansion | 1.90% | APAC-Kern, Ausbreitung nach MEA | Mittelfristig (2-4 Jahre) |

| Edge-KI-Sensorknoten reduzieren Cloud-Latenz | 1.70% | Global, fortgeschrittene Fertigungszentren | Langfristig (≥ 4 Jahre) |

| IO-Link-Nachrüstwelle in bestehenden Anlagen | 1.20% | Europa & Nordamerika Legacy-Anlagen | Kurzfristig (≤ 2 Jahre) |

| Netto-Null-Mandate treiben granulare Energiesensorik | 1.50% | EU führend, global expandierend | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Aufschwung bei Industrie 4.0 / IIoT-Einführung

Hersteller unter Wettbewerbsdruck zur Digitalisierung ihrer Abläufe treiben weiterhin den Aufschwung im Markt für Industriesensoren voran. Dichte Sensornetzwerke bilden das Fundament von IIoT-Architekturen, die Echtzeitdaten zu Temperatur, Druck und Durchfluss sammeln und zuvor unverbundene Maschinen in intelligente Assets verwandeln. Die Edge-Computing-Ausgaben sollen stark steigen, da Anlagen die Analytik näher zum Prozess verlagern, Latenz reduzieren und Cloud-Bandbreitenanforderungen verringern. Der Trend ist im asiatisch-pazifischen Raum ausgeprägt, wo Chinas Smart-Factory-Mandate und Japans Automatisierungsführerschaft die Sensoraufnahme beschleunigen.[2]U.S. Chamber of Commerce, "Was Made in China 2025 Successful?," uschamber.com

Nachfrage nach vorausschauender Wartung & Fernüberwachung

Datengesteuerte Wartungsstrategien gewinnen an Bedeutung, da frühzeitige Fehlererkennung kostspielige Ausfallzeiten reduziert. Anlagen, die Vibrations-, Wärme- und Akustiksensoren zusammen mit Edge-KI-Modellen einsetzen, erreichen Vorhersagegenauigkeiten über 90% bei gleichzeitiger Reduzierung des Netzwerkverkehrs. Prozessindustrien schätzen diese Fähigkeiten aufgrund strenger Sicherheitsanforderungen, jedoch müssen ROI-Berechnungen Integrationsarbeit und organisatorischen Wandel berücksichtigen.

Roboterzentrierte Smart-Factory-Expansion

Industrieroboterinstallationen konzentriert in Ostasien stimulieren neue Bestellungen für Näherungs-, Vision- und Kraftsensoren. Kollaborative Roboter führen neue Anforderungen für Echtzeit-Umgebungswahrnehmung und Mensch-Maschine-Sicherheitsfunktionen ein. Südkoreas 1,9 Milliarden USD Smart-Factory-Initiative exemplifiziert politisch unterstützte Skalierung sensorenreicher Anlagen. [3]International Trade Administration, "South Korea - Manufacturing Technology - Smart Factory," U.S. Department of Commerce, trade.govAutonome mobile Roboter in Lagerhäusern erweitern weiter die Nachfrage nach Navigations- und Hinderniserkennungssensoren.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | (≈) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Zeithorizont der Auswirkung |

|---|---|---|---|

| Hohe Investitionskosten & Integrationskomplexität | -1.80% | Global, KMU am stärksten betroffen | Kurzfristig (≤ 2 Jahre) |

| Cybersicherheitsschwachstellen vernetzter Sensoren | -1.40% | Nordamerika & EU-Regulatoren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Investitionskosten und Integrationskomplexität

Kleine und mittlere Unternehmen sehen sich oft Gesamtprojektkosten gegenüber, die drei- bis viermal höher sind als die Materialkosten, sobald Netzwerk-Upgrades, Middleware und Integrationsdienste einbezogen werden. Die Nachrüstung von Legacy-MES- und ERP-Plattformen zur Aufnahme heterogener Sensorausgaben verlängert die Implementierung und erfordert Spezialisten.

Cybersicherheitsschwachstellen vernetzter Sensoren

Erweiterte Konnektivität vergrößert die industrielle Angriffsfläche. Regulatorische Kontrolle wie kürzlich erlassene US-Regeln zu sensiblen Datenflüssen verstärkt die Compliance-Last. Anlagen müssen Verschlüsselung, Segmentierung und kontinuierliches Patch-Management auf Sensorebene einsetzen, was Budgets und Fähigkeiten belastet.

Segmentanalyse

Nach Sensortyp: Füllstandssensoren führen trotz Vision-Wachstum

Füllstandssensoren entfielen auf 18,4% des Umsatzes von 2024 und verankern den Markt für Industriesensoren mit unverzichtbarer Bestandskontrollfunktionalität in Chemie-, Öl- und Wasseraufbereitungsanlagen. Bild-/Vision-Geräte sollen hingegen eine CAGR von 11,2% erreichen, da inline Machine-Vision-Systeme für automatisierte Fehlererkennungen proliferieren. Kabelgebundene analoge Versionen bleiben weit verbreitet, da Fabriken bewährte Zuverlässigkeit schätzen, aber digitale Varianten mit Selbstdiagnose entwickeln sich schnell. Lieferanten miniaturisieren MEMS-Druck- und Durchflusssensoren für Energieüberwachungsaufgaben im Einklang mit ESG-Mandaten.

Trends zweiter Ordnung deuten auf hybride Sensorplattformen hin, die optische und Ultraschalltechniken kombinieren, um die Genauigkeit für schwierige Festmaterialmessungen zu steigern. In Sensoren integrierte Edge-KI ermöglicht nun geräteinterne Anomalieerkennung ohne Bandbreitenbelastung. Diese Dynamiken positionieren die Marktgröße für Industriesensoren zur Füllstandsmessung, einen beherrschenden Anteil zu behalten, auch wenn aufkommende Bildgebungstechnologien zusätzliche Ausgaben erfassen.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Endverbraucherindustrie: Fertigungsdominanz bei Pharma-Beschleunigung

Die diskrete Fertigung hielt 31% des Marktanteils für Industriesensoren in 2024 aufgrund anhaltender Investitionen in Automobil- und Elektroniklinien. Robuste Nachfrage nach kontinuierlicher Ausrüstungsüberwachung hält Fabriken dabei, auf multifunktionale Sensoren zu upgraden, die Vibrations-, Temperatur- und Positionsdaten gleichzeitig erfassen. Biowissenschaften und Pharmazie sollen eine CAGR von 9,8% bis 2030 erreichen und profitieren von strengeren Validierungsprotokollen für sterile Produktionsumgebungen und breiterer Einführung kontinuierlicher Fertigungslinien.

Hersteller in Chemie und Petrochemie setzen robuste Lösungen für Emissionsüberwachung innerhalb digitaler Zwillingsframeworks ein, die auf Ertragsoptimierung abzielen. Bergbaubetreiber experimentieren mit Schwarmrobotiksystemen, die auf dichte Umgebungssensorik angewiesen sind, um gefährliche Zonen zu navigieren. Versorgungsunternehmen, die Netze modernisieren, integrieren faseroptische und piezoelektrische Sensoren zur Verbesserung von Prognosen erneuerbarer Erzeugung und Anlagenmanagement, wodurch die Industriesensoren-Branche in neue Energievertikalen erweitert wird.

Nach Technologie: Analoge Beständigkeit fordert digitalen Übergang heraus

Kabelgebundene analoge Geräte behielten 46% Umsatzanteil in 2024 und unterstreichen einen konservativen Fokus auf Signalintegrität für unternehmenskritische Schleifen. Intelligente digitale Sensoren, die Diagnosen einbetten, gewinnen an Bedeutung, besonders in High-Mix-Produktionen, wo Fernkonfiguration Umstellzeiten verkürzt. Edge-KI oder virtuelle Sensoren sollen die schnellste CAGR von 12,8% verzeichnen, da Softwaremodelle schwer messbare Parameter wie Werkzeugverschleiß ableiten und so den adressierbaren Markt für Industriesensoren erweitern.

Hybridarchitekturen, die analoge Zuverlässigkeit mit digitaler Analytik kombinieren, helfen bestehenden Standorten, Kosten für kompletten Austausch zu vermeiden. Die drahtlose Einführung bleibt nischenhaft, begrenzt durch Batterielebensdauer und elektromagnetische Interferenz-Herausforderungen, doch Fortschritte bei Energy Harvesting und adaptiven Funkstapeln verbessern allmählich die Rentabilität.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Kommunikationsprotokoll: Feldbus-Resilienz bei Ethernet-Wachstum

Legacy-Feldbus-Netzwerke repräsentieren noch 42% der installierten Knoten, unterstützt durch Jahrzehnte deterministischer Leistung in rauen Umgebungen. Doch Neukäufe neigen zu Ethernet-basierten Protokollen, wobei PROFINET 23%, EtherNet/IP 21% und EtherCAT 16% der Lieferungen von 2024 erfassen. IO-Links CAGR von 12% resultiert aus einfachen Nachrüsteigenschaften, die Projektzeitpläne verkürzen und reichhaltige Sensormetadaten freilegen. Multi-Protokoll-Master unterstützen nun gleichzeitigen Feldbus- und Ethernet-Betrieb und ermöglichen schrittweise Modernisierung der Infrastruktur für den Markt für Industriesensoren.

Geografieanalyse

Der asiatisch-pazifische Raum erfasste 44% der Ausgaben von 2024 und spiegelt anhaltende politische Anreize und ein starkes Robotik-Ökosystem wider. China dominiert Installationen, angetrieben durch das Made in China 2025-Programm und einen 52%-Anteil an globalen Industrieroboter-Lieferungen, was sich in kräftigen Sensorbestellungen in Automobil- und Verbraucherelektronikzentren niederschlägt. Japan trägt Spitzentechnologien der Automatisierung bei, während Südkoreas staatliche Co-Investition die Smart-Factory-Durchdringung beschleunigt.

Nordamerika bleibt zentral für High-Mix-, Low-Volume-Produktion und Energieinfrastruktur-Erneuerung. Anlagen integrieren Edge-KI-Sensoren, um vorausschauende Wartung voranzutreiben und Arbeitssicherheit zu verbessern. Europas Marktwachstum entspricht Dekarbonisierungsregeln, die kontinuierliche Emissionsüberwachung erfordern und Nachfrage nach hochpräzisen Durchfluss- und Gasanalysesensoren stimulieren. Schwellenländer im Nahen Osten, Afrika und Südamerika steigern die Aufnahme für Bergbau-, Metall- und Energieerzeugungsprojekte, da Infrastrukturaufbau an Momentum gewinnt.

Wettbewerbslandschaft

Der Markt für Industriesensoren ist mäßig fragmentiert. Automatisierungsriesen wie Siemens, Honeywell und Texas Instruments nutzen Skalierung und vertikal integrierte Portfolios. Mittelgroße Spezialisten wie SICK und Keyence erschließen Nischen in optischen und Sicherheitsbereichen, während Edge-KI-Newcomer latenz-sensitive Anwendungsfälle addressieren. Strategische Allianzen illustrieren eine Konvergenzstrategie: SICK und Endress+Hauser poolten Prozessanalytik-Assets zur Lieferung von Netto-Null-Lösungen und stärkten die Servicetiefe über den Anlagenlebenszyklus.

Etablierte Anbieter verfolgen akquisitionsgeführtes Wachstum zur Erweiterung der Produktbreite. TE Connectivitys Schritt in Energienetzkomponenten fügt einen sensorenreichen Umsatzstrom hinzu. onsemis Erwerb einer SWIR-Bildgebungsfirma positioniert es für 3D-Vision in rauen industriellen Umgebungen. Wettbewerbsvorteile sind zunehmend an eingebettete Software und Ökosystem-Interoperabilität gebunden, anstatt an diskrete Hardware-Spezifikationen.

Lieferanten differenzieren sich durch Zuverlässigkeit, Cybersicherheitshärtung und service-schwere Ergebnismodelle. Kunden suchen zunehmend Turnkey-Angebote, die Hardware, Konnektivität, Analytik und Support bündeln und Türen für plattformzentrierte Geschäftsmodelle öffnen.

Branchenführer für Industriesensoren

-

Siemens AG

-

Honeywell International Inc.

-

Rockwell Automation Inc.

-

Texas Instruments Inc.

-

Bosch Sensortec GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Siemens AG prognostizierte 6%-9% FY 2025 Digital Industries Umsatzwachstum und unterstrich robuste Integration von Industriesensoren in Automatisierungsprojekte

- Februar 2025: TE Connectivity stimmte dem Erwerb von Richards Manufacturing zu und erweiterte seinen Sensor-Footprint in der Energienetz-Modernisierung

- Februar 2025: Honeywell enthüllte einen Umstrukturierungsplan zur Bildung dreier unabhängiger Unternehmen mit Fokus auf Automatisierung und Luft- und Raumfahrt, wodurch seine Industriesensoren-Strategie geschärft wird

- Januar 2025: Curtiss-Wright vollendete den 200 Millionen USD-Kauf von Ultra Nuclear Limited und fügte hochzuverlässige nuklear-taugliche Druck- und Temperatursensoren hinzu

Globaler Berichtsumfang für den Markt für Industriesensoren

Der Markt für Industriesensoren ist segmentiert nach Sensortyp (Durchfluss, Druck, Näherung (Bereich, Füllstandsmessung, Temperatur, Bild, Photoelektrik, anderer Sensortyp), nach Endverbrauchervertikale (Chemie und Pharmazie, Bergbau und Metall, Energie, Lebensmittel und Getränke, Biowissenschaften, Luft- und Raumfahrt und Militär, sowie Wasser und Abwasser), und nach Geografie (Nordamerika [Vereinigte Staaten, Kanada], Europa [Deutschland, Vereinigtes Königreich, Frankreich, Übriges Europa], Asien-Pazifik [China, Japan, Südkorea, Übriger Asien-Pazifik], Lateinamerika, Naher Osten und Afrika). Der Bericht bietet Marktprognosen und -größen in Wertangaben (USD) für alle oben genannten Segmente.

| Durchfluss |

| Druck |

| Näherung / Bereich |

| Füllstand |

| Temperatur |

| Bild / Vision |

| Photoelektrik |

| Andere Typen |

| Chemie & Petrochemie |

| Bergbau & Metalle |

| Energie & Versorgung |

| Lebensmittel & Getränke |

| Biowissenschaften & Pharmazie |

| Luft- und Raumfahrt & Verteidigung |

| Wasser & Abwasser |

| Andere Industrien |

| Kabelgebunden / Analog |

| Kabelgebunden / Digital (Smart) |

| Drahtlos |

| Edge-KI / Virtuelle Sensoren |

| Feldbus (z.B. PROFIBUS, Modbus) |

| Industrial Ethernet (PROFINET, EtherNet/IP, EtherCAT) |

| IO-Link |

| Drahtlose ICPs (Wi-Sun, 6LoWPAN, BLE-Mesh) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Übriges Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Übriges Europa | |

| APAC | China |

| Japan | |

| Südkorea | |

| Vietnam | |

| Übriger APAC | |

| Naher Osten & Afrika |

| Nach Sensortyp | Durchfluss | |

| Druck | ||

| Näherung / Bereich | ||

| Füllstand | ||

| Temperatur | ||

| Bild / Vision | ||

| Photoelektrik | ||

| Andere Typen | ||

| Nach Endverbraucherindustrie | Chemie & Petrochemie | |

| Bergbau & Metalle | ||

| Energie & Versorgung | ||

| Lebensmittel & Getränke | ||

| Biowissenschaften & Pharmazie | ||

| Luft- und Raumfahrt & Verteidigung | ||

| Wasser & Abwasser | ||

| Andere Industrien | ||

| Nach Technologie | Kabelgebunden / Analog | |

| Kabelgebunden / Digital (Smart) | ||

| Drahtlos | ||

| Edge-KI / Virtuelle Sensoren | ||

| Nach Kommunikationsprotokoll | Feldbus (z.B. PROFIBUS, Modbus) | |

| Industrial Ethernet (PROFINET, EtherNet/IP, EtherCAT) | ||

| IO-Link | ||

| Drahtlose ICPs (Wi-Sun, 6LoWPAN, BLE-Mesh) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Übriges Europa | ||

| APAC | China | |

| Japan | ||

| Südkorea | ||

| Vietnam | ||

| Übriger APAC | ||

| Naher Osten & Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Markt für Industriesensoren?

Der Markt steht bei 27,5 Milliarden USD in 2025 und soll bis 2030 42,9 Milliarden USD erreichen.

Welche Region führt die Nachfrage nach Industriesensoren?

Der asiatisch-pazifische Raum hält 44% des globalen Umsatzes und profitiert von großangelegten Automatisierungsprogrammen in China, Japan und Südkorea.

Welche Sensorkategorie wächst am schnellsten?

Bild-/Vision-Sensoren sollen mit einer CAGR von 11,2% bis 2030 expandieren, da sich Machine Vision in Qualitätsprüfungsaufgaben ausbreitet.

Wie schnell expandieren Edge-KI-Sensoren?

Edge-KI/virtuelle Sensoren repräsentieren die am schnellsten wachsende Technologieklasse mit einer CAGR von 12,8%, angetrieben durch Echtzeit-Analytik auf Geräteebene.

Welches Kommunikationsprotokoll gewinnt für Nachrüstungen an Bedeutung?

IO-Link steigt mit einer CAGR von 12% an, da es die Verkabelung vereinfacht und reichhaltige Diagnosen für bestehende Ausrüstung freisetzt.

Warum ist Cybersicherheit ein Hemmnis bei der Sensoreinführung?

Vernetzte Sensoren vergrößern Angriffsflächen, und neue Vorschriften schreiben umfassende Verschlüsselung, Segmentierung und Schwachstellenmanagement-Maßnahmen vor.

Seite zuletzt aktualisiert am: