Europa-REITs-Marktanalyse

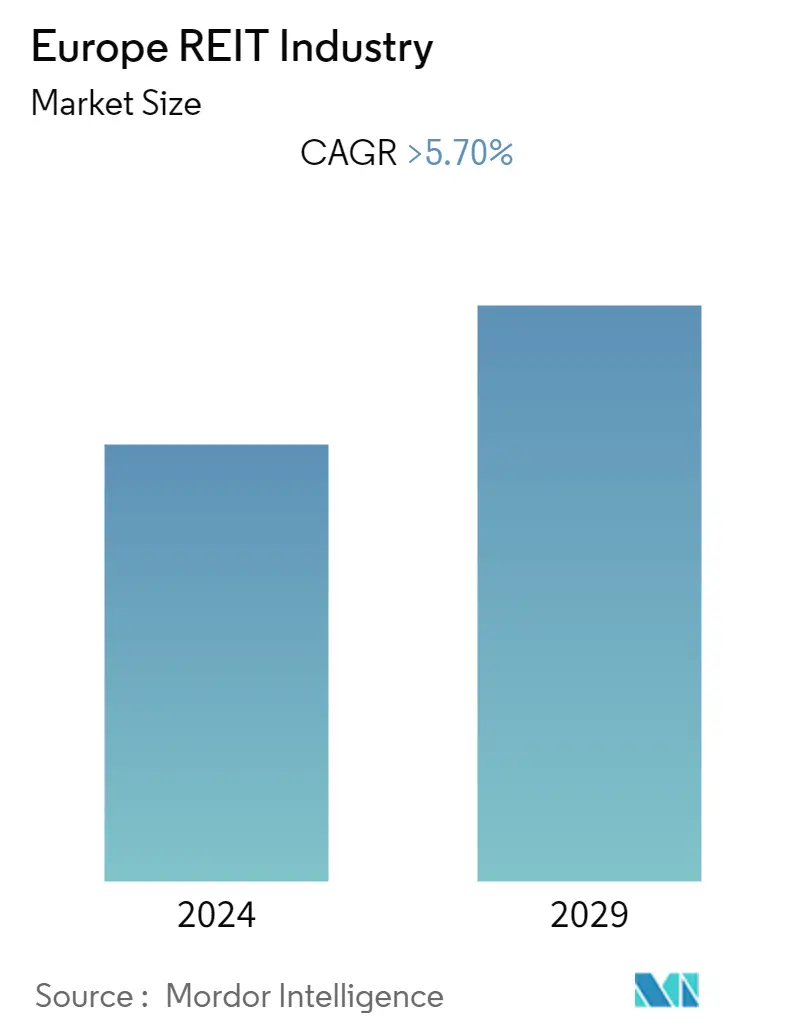

Es wird erwartet, dass die europäische REIT-Branche im Prognosezeitraum (2024–2029) eine jährliche Wachstumsrate (CAGR) von mehr als 5,70 % verzeichnen wird.

Real Estate Investment Trusts (REITs) sind Unternehmen, die Immobilien betreiben, besitzen, entwickeln und verwalten. Dadurch können sie Erträge aus Wertsteigerungen und Mieteinnahmen der Immobilien erzielen. REITs sind sowohl für große institutionelle Anleger als auch für normale Bürger als Methode für langfristige Investitionen von Vorteil. REITs bieten Anlegern die Möglichkeit, in stabile und äußerst wettbewerbsfähige Vermögenswerte zu investieren. Darüber hinaus bieten Investitionen in REITs im Vergleich zu direkten Immobilieninvestitionen Vorteile wie Liquidität, Diversifizierung, besser erreichbaren Zugang und Transparenz, was einer breiteren Anlegerschicht lukrative Möglichkeiten bieten kann.

Nach Angaben der European Public Real Estate Association haben derzeit vierzehn europäische Länder die REIT-Gesetzgebung in ihrer Verwaltung eingeführt. Darüber hinaus ist der europäische REIT-Sektor äußerst lukrativ und verzeichnete von 2008 bis 2023 ein Wachstum von mehr als 500 %. Es wird erwartet, dass sich das Wachstum in naher Zukunft fortsetzt, da der Fokus verstärkt auf der Entwicklung von REITs in der Region liegt. Darüber hinaus spielt die European Public Real Estate Association (EPRA) als Partner der Real Estate Equity Securitization Alliance (REESA) eine Schlüsselrolle beim kontinuierlichen Wachstum des REIT-Ansatzes für Immobilieninvestitionen in der gesamten Region.

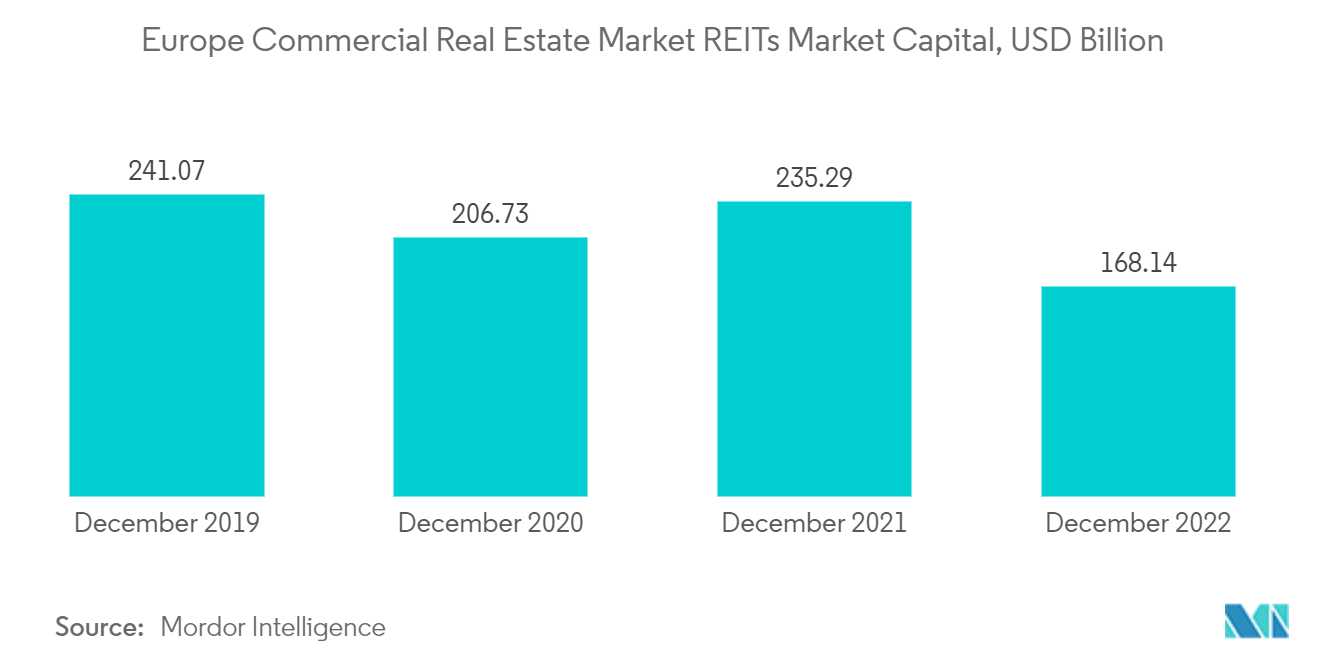

Die COVID-19-Pandemie wirkte sich negativ auf die Wohn- und Gewerbeimmobilienbranche in Europa aus. Nach Angaben der Europäischen Zentralbank führten die von den Kommunalverwaltungen verhängten Bewegungseinschränkungen, freiwilligen Abstandsregeln und Eindämmungsmaßnahmen im dritten Quartal 2020 zu einem Rückgang von 3,1 % im Vergleich zum Jahresende 2019 Immobilieninvestitionssektor im Euroraum. Die Immobilienpreise zeigten jedoch Widerstandsfähigkeit und stiegen im vierten Quartal 2020 und im ersten Quartal 2021 jährlich um etwa 6 %. Dies führte im gleichen Zeitraum zu einer Erholung im Wohnungsbauinvestitionssektor. Dies wirkte sich auf den europäischen REIT-Markt aus, der im Jahr 2020 ein negatives Wachstum verzeichnete. Der Markt erholte sich jedoch hauptsächlich in den Jahren 2021 und 2022 auf das Niveau vor der Pandemie.

Europa REITs-Markttrends

Vereinigtes Königreich als Marktführer im REIT-Markt in Europa

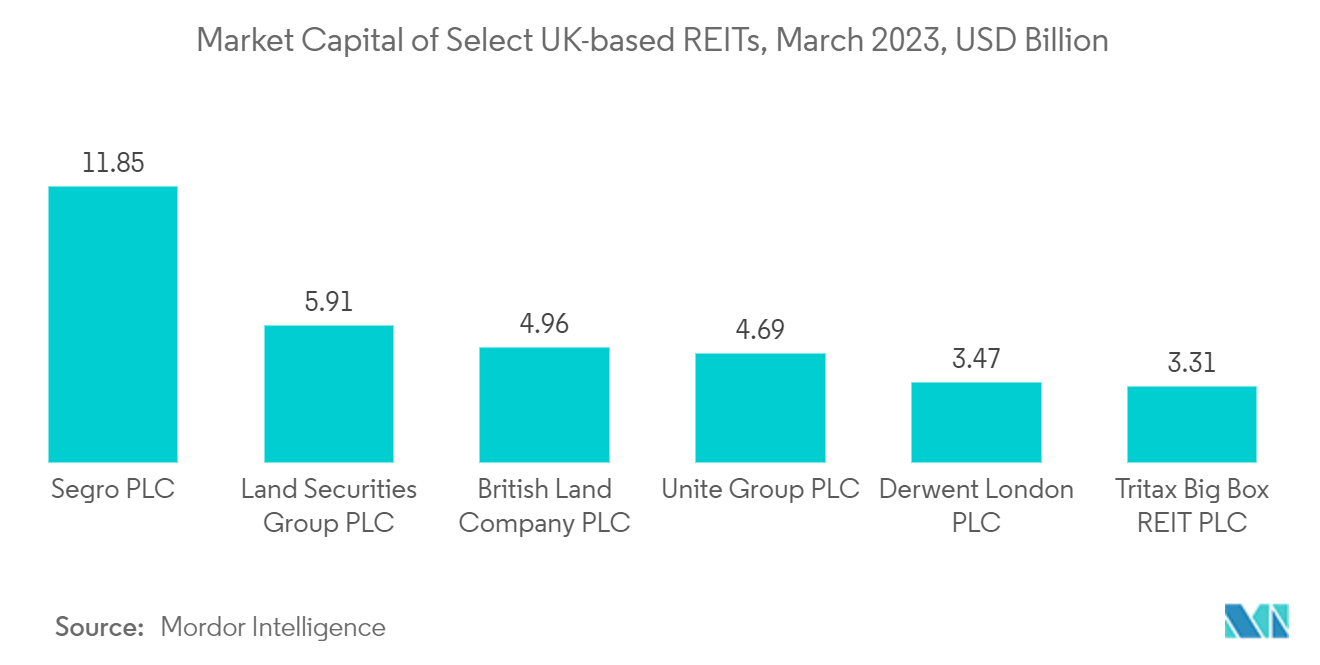

REITs wurden im Vereinigten Königreich im Jahr 2007 eingeführt, als neun Unternehmen zu REITs gewählt wurden. Im Juni 2022 ist die Zahl der REITs im Vereinigten Königreich auf 53 gestiegen, mit einem Gesamtmarktkapital des Sektors von 83,5 Milliarden US-Dollar, basierend auf den von der European Public Real Estate Association (EPRA) veröffentlichten Daten. Das Marktkapital der britischen REITs stieg von 2020 bis 2021 um 87,1 % und ging im Jahr 2022 weiter um 30,5 % zurück, hauptsächlich aufgrund der instabilen Finanzlage und der durch die Energiekrise und andere finanzielle Gegenwinde verursachten Rezessionstendenzen sowie strukturelle Störungen nach COVID-19. 19.

REITs haben sich zu einer der führenden Optionen für Immobilieninvestitionen entwickelt. REITs im Vereinigten Königreich sind von der Körperschaftssteuer für Einkünfte aus Immobilienvermietungsgeschäften im Hoheitsgebiet des Landes befreit. Allerdings müssen typischerweise 90 % des Einkommens (steuerfrei) innerhalb von 12 Monaten nach Ende des Abrechnungszeitraums ausgeschüttet werden. Das verbleibende Geschäftseinkommen oder das Geschäftseinkommen außerhalb der Vermietung war mit 19 % steuerpflichtig, was nun im April 2023 auf 25 % angestiegen ist. Obwohl die im Vereinigten Königreich ansässigen REITs nicht für Immobilieninvestitionen außerhalb des Vereinigten Königreichs geeignet sind, kann die Beseitigung solcher Hindernisse dazu führen, dass dies der Fall ist Britischer REIT-Sektor für Investoren attraktiver. Die REITs und börsennotierten Immobilienunternehmen des Landes sind bestrebt, Investitionen von Kleinanlegern und Vermögensverwaltern zu fördern, um das Wachstum des Marktes in naher Zukunft anzukurbeln.

Als größter REIT-Markt in Europa hat der britische REIT-Markt großen Einfluss auf das Wachstum des europäischen REIT-Marktes.

Wachstum gewerblicher Immobilieninvestitionen in REITs in Europa

Der europäische Immobilienmarkt erlebt seit 2021 einen dramatischen Rückgang der Immobilientransaktionen aufgrund der finanziellen Auswirkungen der COVID-19-Pandemie und des Russland-Ukraine-Krieges im Jahr 2022. Dies hat die Zinssätze für Immobilientransaktionen in die Höhe getrieben, um dem entgegenzuwirken Inflation. Den von MSCI Real Assets veröffentlichten Daten zufolge sanken die europäischen Gewerbeimmobilieninvestitionen im ersten Quartal 2023 auf den niedrigsten Stand seit 11 Jahren.

Obwohl die makroökonomischen Aussichten für den Immobiliensektor im Jahr 2023 voraussichtlich instabil bleiben werden, wird erwartet, dass sich die REITs in der zweiten Hälfte des Jahres 2023 erholen. Wohnimmobilien weisen eine höhere Einkommensstabilität auf als Gewerbeimmobilien. Darüber hinaus kann die zunehmende Integration neuer Themen wie Umwelt, Nachhaltigkeit und Governance (ESG) zusammen mit der wahrgenommenen und verzeichneten erhöhten Einzelhandelsbeteiligung nach dem COVID-Szenario dazu beitragen, dass REITs in Europa durch die Schaffung sozialer Auswirkungen und finanzieller Gewinne an Attraktivität gewinnen. Darüber hinaus waren Investitionen in Sektoren mit kürzeren Mietdauern anfälliger für Mietanpassungen, was sich auf die REIT-Kapitalgewinne auswirkte. Längere inflationsgebundene Mietverträge bieten jedoch eine hohe Widerstandsfähigkeit gegenüber Rezessionen und bieten somit eine stabile Einnahmequelle mit hohem Wachstumspotenzial in unsicheren Zeiten Perioden.

Mit solchen Strategien werden die europäischen REITs wahrscheinlich mehr Privatanleger anziehen, da sie erschwingliche und diversifizierte Investitionsmöglichkeiten bieten als der Immobilienmarkt, was den europäischen REIT-Markt lukrativer macht.

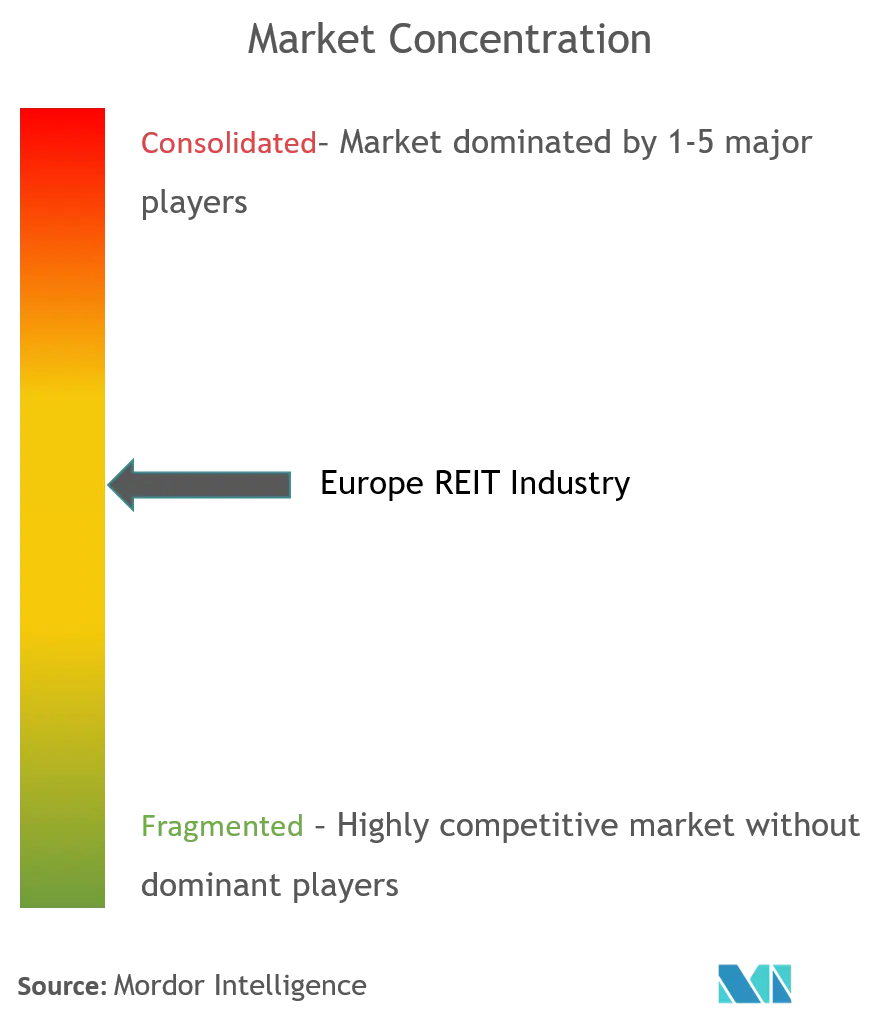

Überblick über die europäische REIT-Branche

Der Bericht enthält einen Überblick über REITs, die in ganz Europa tätig sind. Wir möchten ein detailliertes Profil einiger großer Unternehmen präsentieren, das sich mit Produktangeboten, den für sie geltenden Vorschriften, ihrem Hauptsitz und ihrer finanziellen Leistung befasst. Derzeit dominieren Land Securities Group, Derwent London plc, Unite Group, Merlin Properties Socimi SA und Segro REIT PLC den Markt.

Europas REITs-Marktführer

Segro REIT Plc

Land Securities Group

Derwent London plc

Unite Group

Merlin Properties Socimi SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-REITs-Marktnachrichten

- März 2023 Landsec hat sich das 100-prozentige Eigentum am Einkaufszentrum St. David's in Cardiff gesichert, nachdem es die Schulden aufgekauft hat, die gegen den 50-prozentigen Anteil des zuvor im Besitz von intu plc befindlichen Vermögenswerts gesichert waren. Bestehend aus separaten Transaktionen mit zwei Schuldnern

- Okt. 2022 Cromwell European REIT erwirbt Vermögenswerte in Dänemark für 15,8 Millionen Euro. Bei der Immobilie, Sognevej 25, handelt es sich um eine Anlage mit fünf Gebäuden, die sich auf einem 41.649 Quadratmeter großen Grundstück mit einer Gesamtmietfläche von 22.224 Quadratmetern befindet.

- September 2022 Inbest und GPF gründen REIT, um 600 Millionen Euro in erstklassige Immobilien zu investieren. Die beiden Investmentfirmen haben Inbest-GPF Real Estate Management Partners gegründet, eine Partnerschaft, die das Inbest-GPF Multi-Asset Class Prime REIT-Vehikel auf den Markt gebracht hat.

Europa REITs-Branchensegmentierung

Ein Real Estate Investment Trust ist ein Unternehmen, das ertragsbringende Immobilien besitzt und in den meisten Fällen auch betreibt. Ein Verständnis der europäischen REIT-Branche, des regulatorischen Umfelds, der REITs und ihrer Geschäftsmodelle sowie detaillierte Marktsegmentierung, Produkttypen, Umsätze und Dividenden, aktuelle Markttrends, Veränderungen in der Marktdynamik und Wachstumschancen. Eingehende Analyse der Marktgröße und Prognose für die verschiedenen Segmente. Der Markt für European Real Estate Investment Trust (REIT) ist nach dem Engagementsektor (Einzelhandel, Industrie, Büro, Wohnen, diversifiziert und andere) und nach Land (Vereinigtes Königreich, Frankreich, Belgien, Niederlande, Spanien und Rest von) segmentiert Europa). Der Bericht bietet Marktgrößen und Prognosen für die europäische REIT-Branche in Wert (USD) für alle oben genannten Segmente.

| Einzelhandels-REITs |

| Industrielle REITs |

| Büro-REITs |

| Wohn-REITs |

| Diversifizierte REITs |

| Andere branchenspezifische REITs |

| Großbritannien |

| Frankreich |

| Belgien |

| Niederlande |

| Spanien |

| Rest von Europa |

| Nach Expositionssektor | Einzelhandels-REITs |

| Industrielle REITs | |

| Büro-REITs | |

| Wohn-REITs | |

| Diversifizierte REITs | |

| Andere branchenspezifische REITs | |

| Nach Land | Großbritannien |

| Frankreich | |

| Belgien | |

| Niederlande | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen REITs-Marktforschung

Wie groß ist der europäische REIT-Markt derzeit?

Der europäische REIT-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 5,70 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen REIT-Markt?

Segro REIT Plc, Land Securities Group, Derwent London plc, Unite Group, Merlin Properties Socimi SA sind die größten Unternehmen der europäischen REIT-Branche.

Welche Jahre deckt dieser europäische REIT-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen REIT-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen REIT-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europäischer REITs-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der europäischen REIT-Branche im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen REIT-Branche umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.