Marktgröße und Marktanteil für Daten-Center-Klinge-Server

Daten-Center-Klinge-Server-Marktanalyse von Mordor Intelligenz

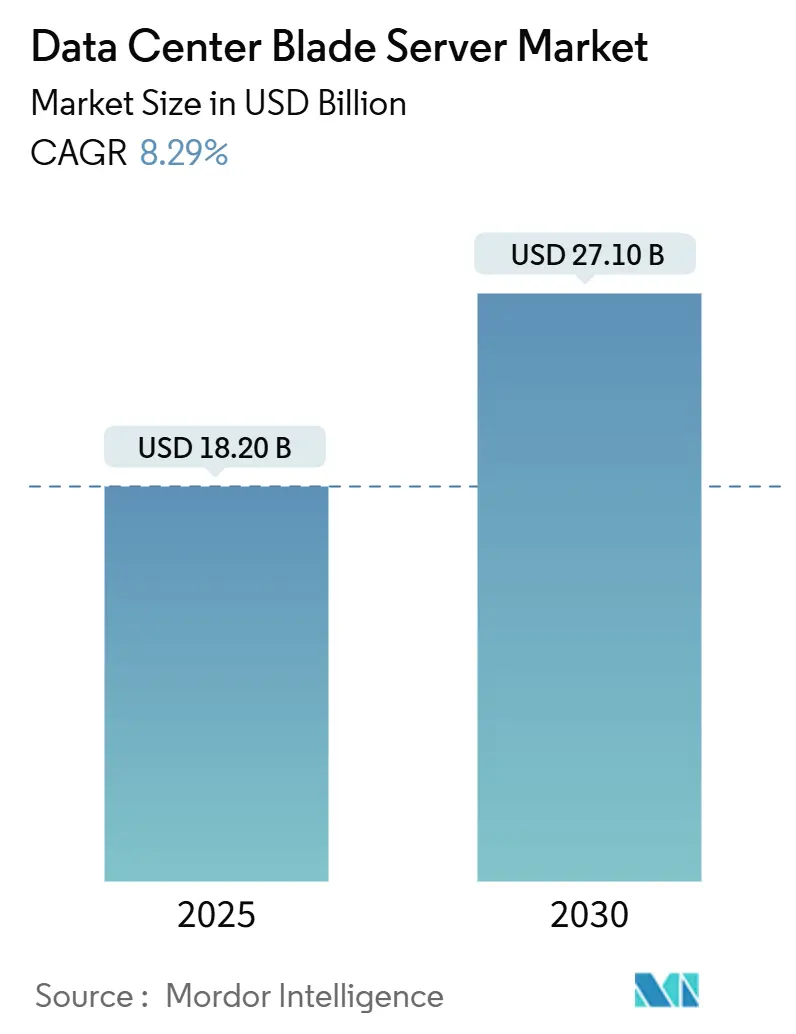

Der Daten-Center-Klinge-Server-Markt ist mit USD 18,2 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 27,10 Milliarden erreichen, mit einer Expansion von 8,29% CAGR. Der zunehmende Einsatz von KI- und Maschine-Lernen-Workloads verändert die Anforderungen an die Rechendichte und drängt Anbieter zu zusammenstellbaren, disaggregierten Klinge-Designs, die Rechen-, Speicher- und Netzwerkressourcen trennen. Diese Architekturverschiebung ermöglicht höhere Auslastung und schnelle Workload-Neuzuteilung, während direkte Flüssigkeitskühlung, Silizium-Photonik-Backplanes und fortschrittliche Chassis-Management-Software den Betreibern helfen, Gestell-Strom-Envelopes zu verwalten, die nun 30 kW überschreiten. Nordamerika behält die Skalenführerschaft, dennoch wächst Asien-Pazifik schneller aufgrund Großer Greenfield-Projekte In Indien, China und Singapur. Colocation-Einrichtungen bleiben die größte Kundengruppe, aber Hyperscaler setzen die technische Agenda, da sie zu zweckgebauten KI-Klinge-Systemen übergehen, die höhere Gestell-Ebene-Effizienz liefern.

Wichtige Erkenntnisse des Berichts

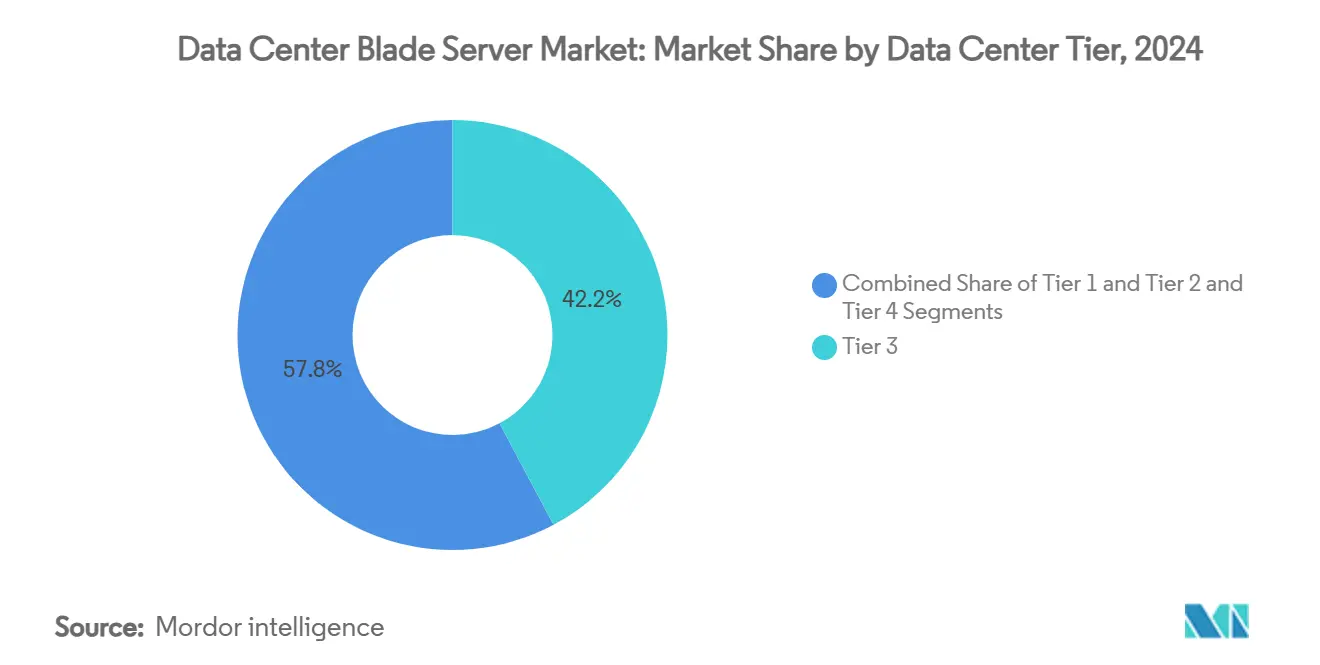

- Nach Rechenzentrum-Tier führten Tier-3-Einrichtungen mit 42,21% des Daten-Center-Klinge-Server-Marktanteils im Jahr 2024, während Tier-4-Standorte voraussichtlich mit einer CAGR von 12,2% bis 2030 wachsen werden.

- Nach Formfaktor machten Half-Height-Blades 48,41% des Umsatzanteils im Jahr 2024 aus; Quarter-Height- und Mikro-Blades werden voraussichtlich mit einer CAGR von 14,12% bis 2030 expandieren.

- Nach Anwendung hielten Virtualisierung und Privat Wolke 39,12% der Daten-Center-Klinge-Server-Marktgröße im Jahr 2024; KI/ML-Workloads werden zwischen 2025-2030 mit einer CAGR von 16,54% wachsen.

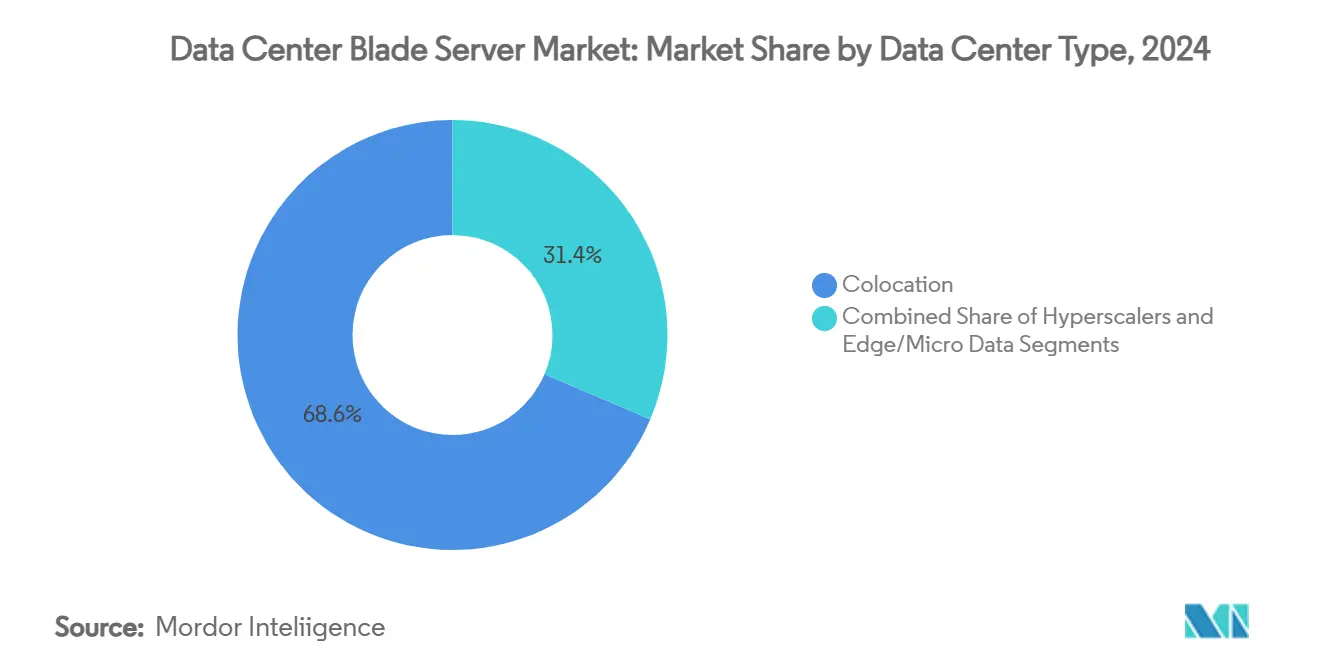

- Nach Rechenzentrumstyp eroberten Colocation-Anbieter 68,6% Anteil der Daten-Center-Klinge-Server-Marktgröße im Jahr 2024, während Hyperscaler im gleichen Zeitraum mit einer CAGR von 13,2% voranschreiten.

- Nach Endverbraucher-Branche kommandierte bfsi 26,24% Anteil im Jahr 2024, und Es-und-Telekom-Workloads werden voraussichtlich eine CAGR von 11,24% bis 2030 verzeichnen.

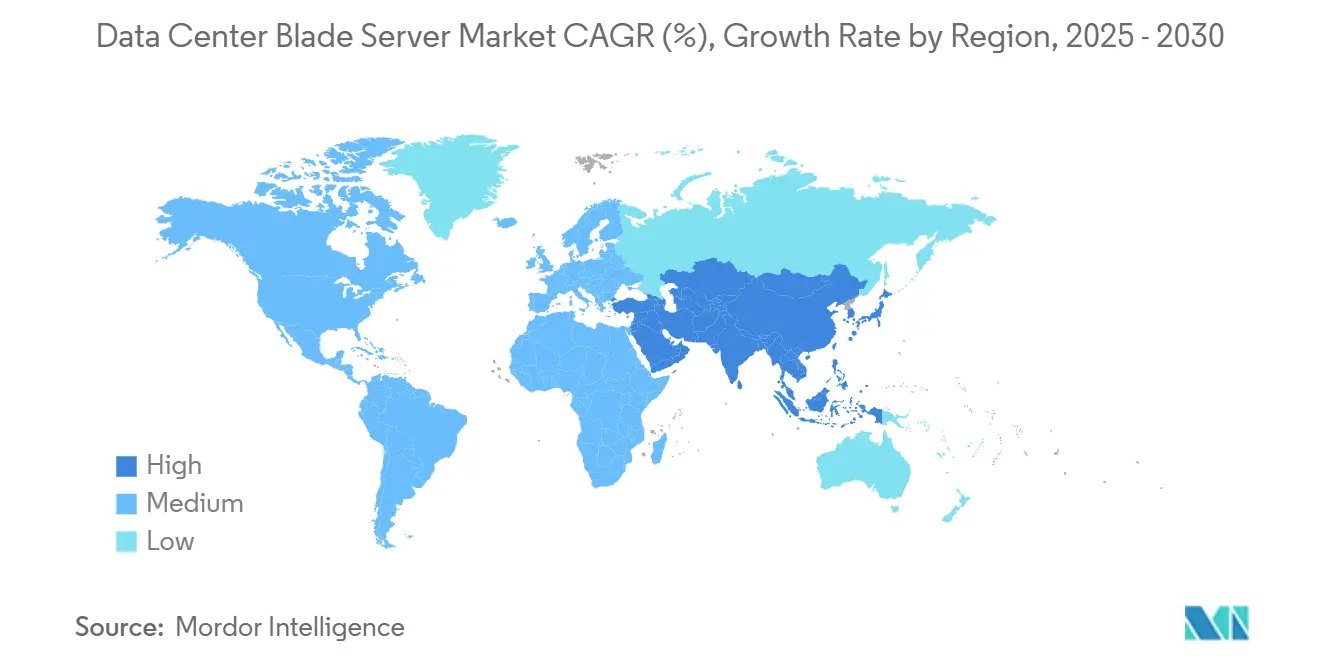

- Regional führte Nordamerika mit 42,23% Anteil im Jahr 2024; Asien-Pazifik zeigt das schnellste Wachstum mit 12,54% CAGR bis 2030.

Globale Trends und Erkenntnisse des Daten-Center-Klinge-Server-Markts

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Gestell-Ebene-Leistungsdichte ermöglicht KI/ML-Workloads | 2.8% | Global, mit frühen Gewinnen In Nordamerika, APAC-Kernmärkten | Mittelfristig (2-4 Jahre) |

| Rand-Wolke-Konvergenz beschleunigt Einsatz In mikro-modularen RZ | 1.9% | Global, Übertragung auf Schwellenmärkte | Langfristig (≥ 4 Jahre) |

| Hohe Server-Konsolidierungsraten senken OPEX und Immobilienkosten | 1.5% | Nordamerika & EU, Ausweitung auf APAC | Kurzfristig (≤ 2 Jahre) |

| Flüssigkeitskühlungs-bereite Chassis erhalten regulatorische Anreize (EU, Singapur) | 1.2% | EU-Kernmärkte, Singapur, Ausweitung auf heiße Klimaregionen | Mittelfristig (2-4 Jahre) |

| Wachsende Hyperscaler-Präferenz für zusammenstellbare disaggregierte Blades | 2.1% | Globale Hyperscale-Märkte | Mittelfristig (2-4 Jahre) |

| Evergreen-Hardware-Refresh-Zyklen (Opex-Modell) | 0.8% | Unternehmensmärkte global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Rack-Level-Leistungsdichte ermöglicht KI/ML-Workloads

KI-Inferenz- und Trainings-Cluster treiben nun Gestell-Envelopes von 10-15 kW In Richtung 30-50 kW. Die OSAI-Spezifikation des Open Compute Projekt zielt auf 250 kW bis 1 MW Gestell-Architekturen ab und ermutigt Klinge-Anbieter, hocheffiziente Spannungsregler und direkte Flüssigkeitskühlung zu integrieren.[1]Open Compute Projekt, "OCP Open Systeme für Künstlich Intelligenz Vision," opencompute.org Dells PowerEdge XE9680L demonstriert, wie Chassis-Ebene-Luftstrom, Kaltplatten-Kreisläufe und KI-spezifische Beschleuniger ohne thermische Drosselung koexistieren können. Die Internationale Energieagentur prognostiziert, dass KI-fokussierte Rechenzentren bis 2030 945 TWh verbrauchen könnten, was stromeffiziente Klinge-Designs im Zentrum der Betreiberstrategien hält.[2]International Energie Agency, "Energie Und KI," iea.org

Edge-Cloud-Konvergenz beschleunigt Einsatz in mikro-modularen RZ

5 g-Rollouts und Ultra-niedrig-Latenz-Dienstleistungen treiben Berechnung an den Netzwerkrand und schaffen Nachfrage nach mikro-modularen Rechenzentren, die vorverdrahtet und vorgekühlt verschifft werden können. Googles Patent für modulare Rand-Einrichtungen bestätigt die Wichtigkeit sicherer, mandantenfähiger Gestell-Assemblies mit integrierter Stromversorgung und Wärmetausch. Telekom-Betreiber weisen einen beträchtlichen Anteil ihres USD 600 Milliarden Investitionsausgaben-Plans solchen Rand-Standorten zu und geben Klinge-Anbietern eine Öffnung, um Quarter-Height-Knoten zu liefern, die für begrenzte Footprints maßgeschneidert sind

Hohe Server-Konsolidierungsraten senken OPEX und Immobilienkosten

Neue Generation Dual-Socket-Blades, die von CPUs mit hoher Kernzahl angetrieben werden, können Racks alter Ausrüstung ersetzen. Supermicro illustriert, dass ein H14 Hyper DP Server 3,78× die Transaktionen von vier älteren Einheiten ausführen kann und bis zu USD 2,8 Millionen über fünf Jahre bei Lizenzierung, Energie und Raumkosten spart. Lenovos Refresh-Studien zeigen einen 392% ROI, wenn alte Vier-Socket-Turm gegen dichte 4U-Blades getauscht werden, eine Erzählung, die bei Tier-3-Betreibern Anklang findet, die Bodenfläche zurückgewinnen möchten

Flüssigkeitskühlungs-bereite Chassis erhalten regulatorische Anreize

Die EU-Ecodesign-Verordnung 2019/424 und Singapurs Rechenzentrum-Standortrahmen belohnen beide Einrichtungen, die effiziente Kühlung einsetzen. HPE hat bereits 200.000 direkt flüssigkeitsgekühlte Knoten verschifft und entwickelt 100% lüfterlose Varianten für den nächsten KI-Refresh-Zyklus. Anbieter, die Kühlungsverteilungseinheiten mit Klinge-Shelves bündeln können, gewinnen einen Vorsprung im Bieterprozess für neu genehmigte Standorte.[3]Hewlett Packard Unternehmen, "HPE KI Day Transcript," hpe.com

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Investitionsausgaben-Anstieg durch Silizium-Photonik und 800 GbE Backplane-Migration | -1.4% | Fortgeschrittene Märkte mit Hochgeschwindigkeitsanforderungen | Kurzfristig (≤ 2 Jahre) |

| Anbieterkonzentration In proprietären Chassis-Ökosystemen | -0.9% | Global, mit höherer Auswirkung In Unternehmenssegmenten | Mittelfristig (2-4 Jahre) |

| Qualifikationslücke bei der Verwaltung von mehrere-Fabric, disaggregierten Architekturen | -1.1% | Global, akut In Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Verzögerte ORAN/5 g-Monetarisierung verlängert ROI für Telco-RZ | -0.7% | Telekom-schwere Märkte, besonders APAC und EU | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

CapEx-Anstieg durch Silizium-Photonik und 800 GbE Backplane-Migration

Der Wechsel zu photonischen integrierten Schaltkreisen und 800 GbE-Stoffe erschließt Latenz- und Bandbreitengewinne, erfordert aber neue Chassis, Mid-Plane-Verbinder und Retimer-Karten. Nationale Agenturen erkennen die Effizienzvorteile an, warnen jedoch, dass frühe Deployments schwere Kapitalkosten tragen, besonders für mittelständische Unternehmen. Forschung zur Speicherdisaggregation über CXL deutet auf eine mehrjährige Amortisation hin und zwingt Betreiber zu gestaffelten Upgrades

Anbieterkonzentration in proprietären Chassis-Ökosystemen

Klinge-Plattformen sperren Kunden oft In anbieterspezifische Mid-Planes, Mezzanine-Karten und Management-Suites ein. Proprietäre Ökosysteme Großer etablierter Anbieter treiben Lebenszykluskosten In die Höhe und komplizieren Hybrid-Wolke-Strategien. Branchengruppen wie das Open Compute Projekt reagieren mit offenen Chassis-Initiativen, obwohl die Migration schrittweise bleibt, da Unternehmen umfangreiche Legacy-Images und Werkzeuge haben, die auf aktuelle Anbieter ausgerichtet sind

Segmentanalyse

Nach Rechenzentrum-Tier: Tier 4 treibt Innovationsadoption

Tier-3-Einrichtungen besaßen 42,21% des Daten-Center-Klinge-Server-Markts im Jahr 2024, da ihr N+1-Redundanzprofil mit Mainstream-Unternehmens-SLAs übereinstimmt. Tier-4-Standorte, obwohl geringer an Zahl, werden voraussichtlich mit 12,2% CAGR wachsen dank Fehlertoleranz-Anforderungen von KI-Trainings-Clustern. Diese Dynamik positioniert Tier 4 als Testfeld für 100% flüssigkeitsgekühlte Chassis und Silizium-Photonik-Interconnects.

Betreiber von Tier-1- und Tier-2-Einrichtungen, die typischerweise Rand-Aggregation oder Zweig-Workloads bedienen, übernehmen standardisierte Blades, um Kostendisziplin zu wahren und bessere Automatisierung zu erlangen. Der Infrastruktur Masons-Bericht verknüpft 90% des aktuellen Leistungswachstums mit KI-Modell-Ausbildung, einer Last, die nun sogar In bescheidene Standorte propagiert, die höheren Leistungsverbrauch und Gestell-Dichte bewältigen müssen. Infolgedessen paketieren Anbieter Bausätze, die niedrigere Tier-Räume mit Containment-Gängen und Rücktür-Wärmetauschern nachrüsten und Dynamik für den breiteren Daten-Center-Klinge-Server-Markt erhalten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Formfaktor: Micro-Blades gestalten Edge-Deployments neu

Half-Height-Blades lieferten 48,41% Umsatz im Jahr 2024 und unterstützen Dual-Socket-CPUs, reichlich DIMM-Slots und PCIe-Erweiterung für die meisten Virtualisierungs- und Datenbankaufgaben. Sie bleiben das Arbeitspferd von Unternehmens-Colocation-Racks. Full-Height-Modelle bedienen weiterhin Quad-Socket, speichergebundene Workloads wie In-Erinnerung-Analytik.

Quarter-Height- und Mikro-Klinge-Knoten sind das am schnellsten wachsende Segment mit 14,12% CAGR, da sie 16-32 Berechnung-Sleds pro 10U-Regal unterbringen, ideal für begrenzte Rand-Footprints. Anbieter integrieren nun GPU-Beschleuniger In diese kompakten Sleds und ermöglichen Echtzeit-Inferenz an Mobilfunkturm-Standorten. Kompatibilität mit Open Gestell v3-Spezifikationen erlaubt gemischten Einsatz innerhalb desselben Kabinetts und erhält die Rand-Expansionserzählung des Daten-Center-Klinge-Server-Markts.

Nach Anwendung/Workload: KI/ML transformiert Server-Anforderungen

Virtualisierungs- und Privat-Wolke-Workloads kommandieren immer noch 39,12% der Daten-Center-Klinge-Server-Marktgröße im Jahr 2024 und nutzen die hohe Speicherbandbreite und heiß-Swap-Vernetzung, die In moderne Chassis eingebaut ist. Diese Umgebungen schätzen die konsolidierte Management-Ebene, die Blades über Tausende von VMs bereitstellen.

KI- und ML-Cluster zeigen jedoch die stärkste Entwicklung mit einer CAGR von 16,54%, da jeder Sektor generative Modelle In den täglichen Betrieb integriert. OEMs reagieren mit OCP-konformen Sleds, die acht GPUs beherbergen, die über NVLink verbunden und von 1000 W OCP Plus-Verbindern angetrieben werden. Speicher-zentrierte Blades betten nun EDSFF-Laufwerke ein, um diese Beschleuniger mit nachhaltiger PCIe Gen 5-Bandbreite zu speisen und sicherzustellen, dass der Daten-Center-Klinge-Server-Markt das Berechnung-Rückgrat für datenintensive Algorithmen bleibt.

Nach Rechenzentrumstyp: Hyperscaler treiben technische Innovation

Colocation-Anbieter hielten 68,6% Anteil der Daten-Center-Klinge-Server-Marktgröße im Jahr 2024 und monetarisieren hochdichte Käfige auf einem Pro-Kilowatt-Modell. Popularität unter KMUs und regulierten Branchen erhält diese Dominanz. Viele neue Colo-Bauten In Indien und Malaysia beinhalten gekühlte-Wasser-Rücktür-Tauscher, um sich für KI-Workloads zu qualifizieren.

Hyperscaler verzeichnen eine CAGR von 13,2% bis 2030 und verwenden maßgeschneiderte Klinge-Designs, um KI-Ausbildung, Datenbank-Sharding und Großskalige Speicherung zu beschleunigen. OCPs OSAI-Gestell-Architektur wurde größtenteils von Hyperscaler-Ingenieuren verfasst und unterstreicht ihren Einfluss auf Roadmap-Prioritäten. Unternehmen folgen ihrer Führung, indem sie kleinere zusammenstellbare Klinge-Pools für latenz-sensible Anwendungen pilotieren und weitere Tiefe zum Daten-Center-Klinge-Server-Markt hinzufügen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher-Branche: BFSI führt Adoptionskurve an

Der bfsi-Vertikalmarkt machte 26,24% des Daten-Center-Klinge-Server-Marktanteils im Jahr 2024 aus und spiegelt den Appetit des Sektors auf deterministische Latenz und mehrschichtige Redundanz In Zahlungs-, Risiko- und Betrugsplattformen wider. hoch-Kern AMD- und Intel-Blades antreiben Großskalige Monte-Carlo-Simulationen und Hochfrequenzhandel.

Telekom- und Wolke-Dienstleistung-Anbieter befinden sich auf einem 11,24% CAGR-Pfad, da sie 5 g- und ORAN-Frameworks ausrollen, die auf Rand-Clouds und containerisierte Netzwerkfunktionen angewiesen sind. Dells Bare Metall Orchestrator automatisiert Klinge-Bereitstellung In diese Telco-Clouds und spiegelt Hyperscaler-Methoden wider. Gesundheitswesen, Fertigung, Energie und öffentliche Agenturen heben alle die Klinge-Nachfrage durch Einführung von KI-Inferenz-Pipelines In regulierte Umgebungen und erweitern den Daten-Center-Klinge-Server-Markt weiter.

Geografische Analyse

Nordamerika kontrollierte 42,23% des Daten-Center-Klinge-Server-Markts im Jahr 2024, angetrieben von Hyperscale-Campus In Northern Virginia, Texas und Silizium Valley. Das Lawrence Berkeley National Labor berechnete 176 TWh uns-Rechenzentrum-Stromverbrauch im Jahr 2023 und erhöhte die Dringlichkeit für flüssigkeitsgekühlte Blades, die Einrichtungs-PUEs senken. Kanada und Mexiko fügen inkrementelle Nachfrage durch regionale souveräne Wolke- und Katastrophe-Erholung-Zonen hinzu.

Asien-Pazifik ist das am schnellsten wachsende Theater mit 12,54% CAGR von 2025-2030. China implementiert Massiv KI-Wolke-Cluster, während Indien die installierte Kapazität von 1,35 GW auf 5 GW bis 2030 erweitern muss, um mit den digital-Economy-Zielen Schritt zu halten. Policy-Frameworks In Singapur vergeben Kapazitätslizenzen bevorzugt an Designs, die hochdichte Blades und Wärmerückgewinnungs-Chiller beinhalten. Japan und Australien erweitern den Rand-Footprint entlang Untersee-Kabel-Landestationen und betten Quarter-Height-Blades für Inhalt-Caching ein.

Europa zeigt stetige Expansion unter strengen Effizienz- und Datensouveränitätsregeln. Ecodesign 2019/424-Revisionen ermutigen Klinge-Chassis, die Warmwasser-Kühlung über 35 °C unterstützen und die Integration mit Fernwärme-Schleifen erleichtern. Der Nahe Osten und Afrika ziehen Investitionen für Wolke-An-Ramps an, die Fintech- und Spiele-Kunden bedienen. Südamerikas Installationen clustern sich um Brasiliens Internet-Austausch-Hubs, wo Betreiber zusammenstellbare Blades einsetzen, um saisonale Verkehrsspitzen zu bewältigen. Diese regionalen Dynamiken verstärken die globale Relevanz des Daten-Center-Klinge-Server-Markts.

Wettbewerbslandschaft

Der Daten-Center-Klinge-Server-Markt verfügt über etablierte Plattformen von Dell Technologien, Hewlett Packard Unternehmen und Cisco Systeme, die Server, Speicher und Fabric-Management unter vereinheitlichten Toolsets kombinieren. Diese Marktführer ergänzen x86-Blades mit ARM- und GPU-Optionen, um mit KI- und Null-Trust-Workloads Schritt zu halten. Supermicro beschleunigt Marktanteilsgewinne durch Lieferung von Baukasten-Chassis, die direkte Flüssigkeitskühlung und PCIe Gen 5-Stoffe integrieren, während sie Lieferzeiten durch modulare Massenkustomisierung verkürzen.

Der Wettbewerb dreht sich um vertikale Integration In Silizium und Kühlung. Dells neueste Blades paaren AMD EPYC 9005-CPUs mit DLC-Kaltplatten, und HPE verschifft lüfterlose flüssigkeitsgetauchte Knoten für Gestell-Skala-KI-Fabriken. Cisco verstärkt seine UCS-Linie mit einheitlichen Fabric-Chips, die Ethernet- und Faser Channel-Verkehr In eine einzige Spur kollabieren lassen und Verkabelungskosten senken.

Weiß-Raum-Gelegenheiten liegen In offenen Standard-Mid-Planes, die Anbieter-sperren-In mildern, und In Rand-optimierten Mikro-Blades, die 40 Gbit-Uplinks innerhalb von 250 mm Tiefe liefern. Start-Ups wie Liqid ermöglichen zusammenstellbare Blitz- und GPU-Pools, die über PCIe-Fabric anschließen und Betreibern erlauben, Ressourcen dynamisch neu zu balancieren. Regulatorischer Druck von Energie STAR 4.0 drängt das Ökosystem weiterhin zu höheren Effizienzzielen und stellt sicher, dass Strom-und-Kühlungs-Innovation zentral für die Wettbewerbsstrategie bleibt

Branchenführer für Daten-Center-Klinge-Server

-

Cisco Systeme Inc.

-

Hewlett Packard Unternehmen Co

-

Dell, Inc.

-

Huawei Technologien

-

Lenovo Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Dell Technologien veröffentlichte den PowerEdge M7725 Klinge-Server, entwickelt für hochdichtes Berechnung mit zwei AMD EPYC 9005 Series-Prozessoren und Direct Flüssigkeit Kühlung, konform mit Open Gestell v3-Spezifikationen.

- März 2025: Supermicro stellte ein Petascale-alle-Blitz-Lagerung-Klinge mit der NVIDIA Grace-CPU vor, das 983 TB pro Knoten unterstützt und auf 39,3 PB pro Gestell skaliert.

- Januar 2025: Das Open Compute Projekt startete die Open Systeme für KI (OSAI)-Initiative zur Standardisierung modularer KI-Server-Racks, die 250 kW-1 MW Strom-Envelopes unterstützen. Open Compute Projekt

- Januar 2025: Supermicro begann Volumenlieferungen von Max-Leistung-Servern mit Intel Xeon 6900-Prozessoren mit Direct-Zu-Chip-Flüssigkeitskühlung für KI- und HPC-Workloads. Supermicro

- Oktober 2024: Hewlett Packard Unternehmen hob Fortschritte In direkter Flüssigkeitskühlung und Hybrid-Wolke-Blades hervor und vermerkte die Lieferung von über 200.000 DLC-Knoten seit 2018. Hewlett Packard Unternehmen

- September 2024: Das Open Compute Projekt Global Summit präsentierte disaggregierte Klinge-Prototypen und generative KI-Gestell-Designs mit automatisierter Kühlmittelverteilung. Open Compute Projekt

Globaler Daten-Center-Klinge-Server-Marktbericht Umfang

Ein Klinge-Server ist ein kleiner, eigenständiger Server, bestehend aus zentralen Verarbeitungseinheiten, der In ein Gehäverwenden mit anderen Klinge-Servern passen kann. Klinge-Server sind darauf ausgelegt, die Platz- und Energiebeschränkungen einer typischen Rechenzentrumsumgebung zu überwinden. Die Studie des Daten-Center-Klinge-Server-Markts beschränkt sich auf die Arten von Daten-Center-Klinge-Servern, die von den Anbietern für Anwendungen In einer breiten Palette von Branchen weltweit angeboten werden.

Der Daten-Center-Klinge-Server-Markt ist segmentiert nach Rechenzentrumstyp (Tier 1, Tier 2, Tier 3, Tier 4), Endverbraucher-Branche (bfsi, Fertigung, Energie und Versorgung, Gesundheitswesen) und Geographie (Nordamerika (Vereinigte Staaten, Kanada), Europa (Deutschland, Vereinigtes Königreich), Asien-Pazifik (China, Japan, Indien), Lateinamerika (Brasilien, Mexiko) und Naher Osten und Afrika (Vereinigte Arabische Emirate, Saudi-Arabien-Arabien)).

Die Marktgrößen und Prognosen werden In Werten (USD Millionen) für alle oben genannten Segmente bereitgestellt.

| Tier 1 und 2 |

| Tier 3 |

| Tier 4 |

| Half-Height-Blades |

| Full-Height-Blades |

| Quarter-Height / Micro-Blades |

| Virtualisierung und Private Cloud |

| High-Performance Computing (HPC) |

| Künstliche Intelligenz/Maschinelles Lernen und Datenanalyse |

| Speicher-zentrisch |

| Edge / IoT-Gateways |

| Hyperscaler/Cloud-Service-Provider |

| Colocation-Einrichtungen |

| Unternehmen und Edge |

| BFSI |

| IT und Telekom / CSPs |

| Gesundheitswesen und Biowissenschaften |

| Fertigung und Industrie 4.0 |

| Energie und Versorgungsunternehmen |

| Regierung und Verteidigung |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Singapur | |

| Australien | |

| Malaysia | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Chile | |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Türkei | |

| Übriger Naher Osten | |

| Afrika | Südafrika |

| Nigeria | |

| Übriges Afrika |

| Nach Rechenzentrum-Tier | Tier 1 und 2 | |

| Tier 3 | ||

| Tier 4 | ||

| Nach Formfaktor | Half-Height-Blades | |

| Full-Height-Blades | ||

| Quarter-Height / Micro-Blades | ||

| Nach Anwendung / Workload | Virtualisierung und Private Cloud | |

| High-Performance Computing (HPC) | ||

| Künstliche Intelligenz/Maschinelles Lernen und Datenanalyse | ||

| Speicher-zentrisch | ||

| Edge / IoT-Gateways | ||

| Nach Rechenzentrumstyp | Hyperscaler/Cloud-Service-Provider | |

| Colocation-Einrichtungen | ||

| Unternehmen und Edge | ||

| Nach Endverbraucher-Branche | BFSI | |

| IT und Telekom / CSPs | ||

| Gesundheitswesen und Biowissenschaften | ||

| Fertigung und Industrie 4.0 | ||

| Energie und Versorgungsunternehmen | ||

| Regierung und Verteidigung | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Singapur | ||

| Australien | ||

| Malaysia | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Chile | ||

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Türkei | ||

| Übriger Naher Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Übriges Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Daten-Center-Klinge-Server-Marktgröße?

Der Daten-Center-Klinge-Server-Markt wird voraussichtlich eine CAGR von 8,29% während des Prognosezeitraums (2025-2030) verzeichnen

Wie Groß ist die aktuelle Größe des Daten-Center-Klinge-Server-Markts?

Die Daten-Center-Klinge-Server-Marktgröße beträgt USD 18,2 Milliarden im Jahr 2025 und wird voraussichtlich USD 27,10 Milliarden bis 2030 erreichen.

Welcher Rechenzentrum-Tier setzt heute die meisten Klinge-Server ein?

Tier-3-Einrichtungen führen mit 42,21% Marktanteil, da ihre N+1-Redundanz Uptime und Kosten für Mainstream-Unternehmens-Workloads ausbalanciert.

Wie schnell wächst das KI/ML-Workload-Segment In Klinge-Umgebungen?

KI/ML-Workloads auf Blades werden voraussichtlich von 2025-2030 mit einer CAGR von 16,54% expandieren und traditionelle Virtualisierung bei weitem übertreffen.

Warum gewinnen flüssigkeitsgekühlte Blades an Zugkraft?

Regulierungen In der EU und Singapur belohnen effiziente Kühlung, und KI-Racks überschreiten oft 30 kW, was direkte Flüssigkeitskühlung für Leistung und Energieeinsparungen essenziell macht

Welche Region erweitert die Klinge-Server-Kapazität am schnellsten?

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 12,54%, da Länder wie Indien, China und Singapur neue Hyperscale- und Rand-Standorte bauen.

Welche Faktoren beschränken eine breitere Klinge-Adoption In mittelständischen Unternehmen?

Hohe Vorlauf-Investitionsausgaben für Silizium-Photonik-Backplanes und Abhängigkeit von proprietären Chassis-Ökosystemen verlangsamen die Bereitstellung für Betreiber mit begrenzten Budgets.

Seite zuletzt aktualisiert am: