Marktgröße und Marktanteil für Gewerbeimmobilien In Katar

Marktanalyse für Gewerbeimmobilien In Katar von Mordor Intelligenz

Der Markt für Gewerbeimmobilien In Katar belief sich 2025 auf 33,10 Milliarden USD und ist auf Kurs, bis 2030 35,11 Milliarden USD zu erreichen, mit einem Wachstum von 6,08% CAGR. Das Wachstum bleibt verankert In der staatlichen Pipeline für nachhaltige Entwicklung In Höhe von 350 Milliarden USD und der dritten nationalen Entwicklungsstrategie, die gemeinsam die Nachfrage nach Büros, Logistikeinrichtungen und gemischt genutzten Projekten im ganzen Land erweitern. Neue Freizonen-Richtlinien, die 100%iges ausländisches Eigentum ermöglichen, sowie Aufenthaltsanreize im Zusammenhang mit Immobilieninvestitionen ziehen weiterhin internationale Unternehmen und institutionelle Investoren an, während steigende e-Handel-Volumina den Bedarf an automatisierten Last-Mile-Hubs In der Nähe des Hamad-Hafens und des Großraums Doha beschleunigen. Die Liquiditätsbedingungen sind unterstützend: Katarische Banken erweiterten die Immobilienkredite um 6,3% gegenüber dem Vorjahr In 2024, was Vertrauen In die mittelfristigen Aussichten des Sektors signalisiert. Gleichzeitig wird das Überangebot an Büro- und Hotelimmobilien nach der Weltmeisterschaft durch Adaptiv Umnutzungsprogramme, grüne Nachrüstungen und Flexibel Leasingmodelle absorbiert, die den veränderten Präferenzen der Mieter entsprechen. Die fortschreitende Einführung von Bautechnologie-hervorgehoben durch KI-gestütztes Design, das auf der ConteQ Expo24 präsentiert wurde-senkt die langfristigen Betriebskosten und stärkt die Wettbewerbsposition für neue Vermögenswerte[1]Vítor Gaspar, "Katar: 2024 Article IV Consultation-Press Freisetzung; Staff Bericht," International Monetary Fund, imf.org.

Wichtige Berichtserkenntnisse

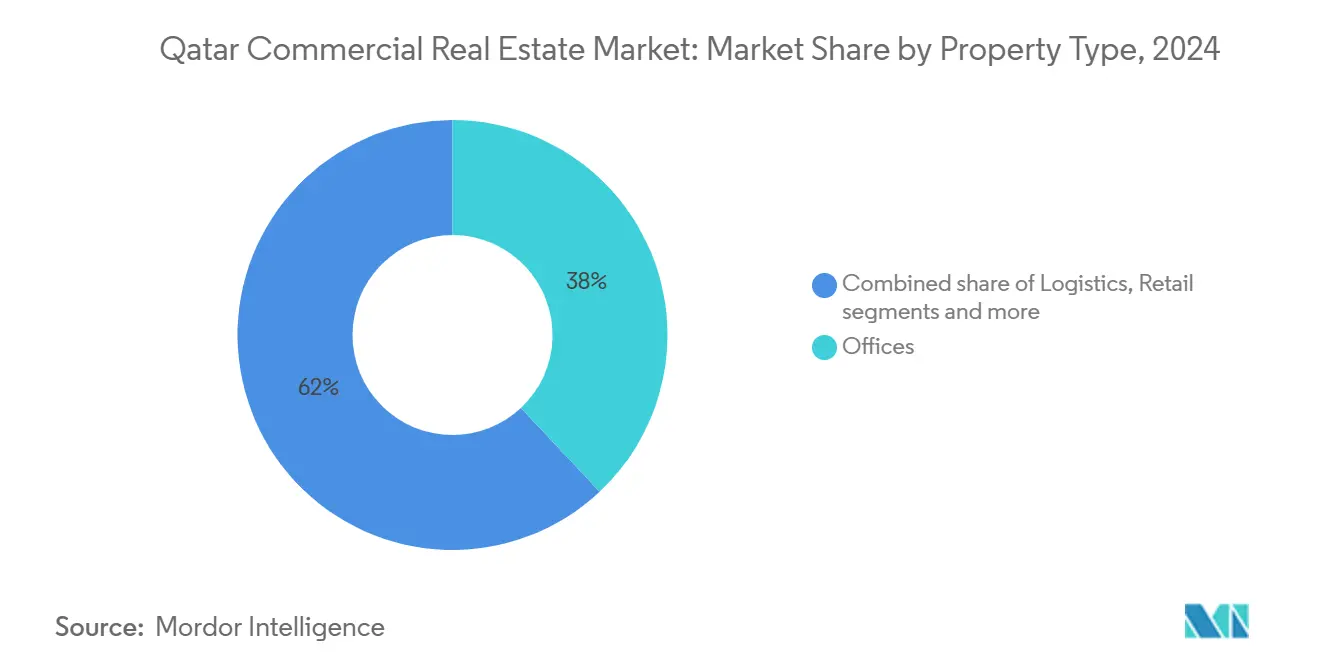

- Nach Immobilientyp führten Büros mit 38,0% des Marktanteils für Gewerbeimmobilien In Katar In 2024, während Logistik voraussichtlich die schnellste CAGR von 6,12% bis 2030 verzeichnen wird.

- Nach Geschäftsmodell dominierten Verkaufstransaktionen mit 64,0% des Marktes für Gewerbeimmobilien In Katar In 2024, doch Vermietungen werden voraussichtlich mit 6,33% CAGR bis 2030 wachsen.

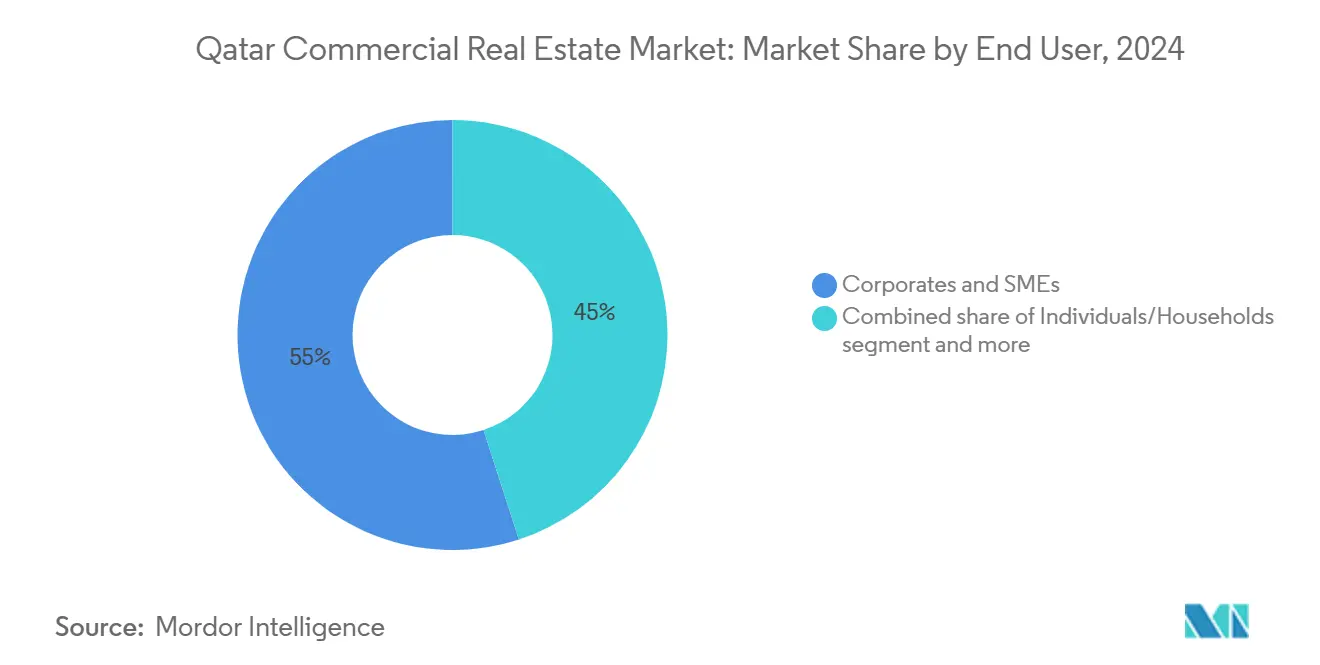

- Nach Endnutzer beherrschten Unternehmen & KMUs 55,0% des Marktanteils für Gewerbeimmobilien In Katar In 2024, während institutionelle Investoren die schnellste CAGR von 6,10% bis 2030 aufweisen.

- Nach Stadt entfiel auf Doha 71,0% der Marktgröße für Gewerbeimmobilien In Katar In 2024; Al Wakrah verzeichnet die höchste CAGR von 6,51% bis 2030.

Markttrends und Erkenntnisse für Gewerbeimmobilien In Katar

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Wirtschaftsdiversifizierung unter der Katar National Vision 2030 | +1.2% | National, mit Fokus auf Lusail und Industriezonen | Langfristig (≥ 4 Jahre) |

| Freizone- und 100% ausländische Eigentumsreformen | +1.0% | QFC-, QSTP-, QFZ-Gebiete mit Übertragungseffekten | Mittelfristig (2-4 Jahre) |

| e-Handel-Last-Mile-Logistikboom | +0.9% | Großraum Doha und hafennahe Zonen | Mittelfristig (2-4 Jahre) |

| FIFA-Erbe-Infrastrukturnachfrageschub | +0.8% | National, konzentriert In Doha und Al Wakrah | Kurzfristig (≤ 2 Jahre) |

| QIA-Investitionsmandat für grüne Gebäude | +0.7% | National, Priorisierung neuer Entwicklungen | Langfristig (≥ 4 Jahre) |

| Lusail-Rechenzentrum-Korridor-Anreize | +0.6% | Lusail City und umliegende Gebiete | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

FIFA-Erbe-Infrastrukturnachfrageschub

Die Umgestaltung von Turnier-Austragungsorten In Hotels, Einzelhandelszentren und gemischt genutzte Viertel generiert neue Leasingaktivitäten rund um Stadionbezirke und wirkt der Mietpreissenkung entgegen, die nach dem 2022er-Ereignis folgte. Die Behörde für öffentliche Arbeiten hat 22,2 Milliarden USD für städtische Upgrades 2025-2029 bereitgestellt, die diese Standorte nutzen und kurzfristige Absorption von leerstehendem Bestand sowie Katalysierung verwandter gewerblicher Ausbauten gewährleisten.

Wirtschaftsdiversifizierung unter der Qatar National Vision 2030

Die Strategie verlagert das BIP weg von Kohlenwasserstoffen durch Förderung von Fertigung, Logistik und Tech-Dienstleistungen, die alle maßgeschneiderte Immobilien wie Forschungslabore, Kleinserienproduktionsstätten und Co-Working-Flächen erfordern. Die Fertigung fügte 2024 18 Milliarden USD zum BIP hinzu, während der Logistiksektor jährlich um 7,1% expandiert und eine langfristige Steigerung der Lager- und Leichtindustrieabsorption untermauert[2]Lim Meng Hui, "Katar frei Zones Authority Launches 1,500-Plot Logistik Park Nah Hamad Port," Katar frei Zones Authority, qfz.gov.qa.

Freizone- und 100% ausländische Eigentumsreformen

Das Auslandsinvestitionsgesetz Nr. 1 von 2019 hob Eigenkapitalobergrenzen auf und ermöglichte Landzuteilung innerhalb von QFZ und QFC, was die Aufnahme von erstklassigen Büros über 2.400 registrierte Unternehmen bis Anfang 2025 antrieb. Begleitende Steuerbefreiungen reduzieren die Gesamtbelegungskosten und drängen multinationale Unternehmen zu langen Mietverträgen und steigern Vorabverpflichtungen für kommende Türme In Lusail und Energie City.

E-Commerce-Last-Mile-Logistikboom

Das online-Einzelhandelsvolumen steigt weiter an und veranlasst die Regierung zur Freigabe eines 6,3 km² Großen Industrieparks In der Nähe des Hamad-Hafens mit 1.500 erschlossenen Grundstücken, die auf automatisierte Crossdocks, Dunkel Stores und Kühlkettenknotenpunkte zugeschnitten sind. Kleinanleger kontrollieren zwei Drittel der Grundstücke, erweitern die Entwicklervielfalt und fördern competitive Innovation In Anlagendesign und Robotikintegration.

Beschränkungen-Auswirkungsanalyse

| Beschränkungen | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungs- zeitrahmen |

|---|---|---|---|

| Büro- und Hotel-Überangebot nach der Weltmeisterschaft | −1.1% | Doha Zentralgeschäftsviertel und Hotelzonen | Kurzfristig (≤ 2 Jahre) |

| ESG-getriebene Baukostensteigerung | −0.8% | National, betrifft alle Neuentwicklungen | Mittelfristig (2-4 Jahre) |

| Höhere Kreditzinsen & strengere Kreditvergabe | −0.6% | National, konzentriert auf hochverschuldete Segmente | Kurzfristig (≤ 2 Jahre) |

| Langsame REIT-Gesetzesimplementierung | −0.4% | National, betrifft institutionelle Investitionsströme | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Büro- und Hotel-Überangebot nach der Weltmeisterschaft

Etwa 40%ige Erweiterung des erstklassigen Bürobestands während der Weltmeisterschaftsvorbereitungen überstieg die sofortige Nachfrage, was zu einem 20%igen Mietfall zwischen 2021-2024 führte und das Risiko notleidender Kredite für Banken mit Großen Immobilienportfolios erhöhte. Entwickler mildern Leerstände ab, indem sie Einzwecktürme In Flexibel Arbeitsräume umwandeln und Erlebniseinzelhandel In unteren Stockwerken integrieren, während Hoteliers überschüssige Zimmer In mittlere Erweitert-Stay-Formate umbranden.

ESG-getriebene Baukostensteigerung

Grüne Bauvorschriften unter dem Katar nachhaltig Bewertung System fügen zweistellige Kostenaufschläge für LEED- oder GSAS-zertifizierte Projekte hinzu und erhöhen Machbarkeitshürden für preissensitive Projekte. Flüchtig Materialpreise-47,3% durch regulatorische Faktoren bestimmt-verstärken die Unsicherheit; dennoch bevorzugen langfristige Mieter und institutionelles Kapital zertifizierte Vermögenswerte, was Entwicklern hilft, anfängliche Ausgaben durch Premiummieten und niedrigere Stromrechnungen wieder hereinzuholen[3]Francis Oppong, "Factors Driving Konstruktion Material Price Volatility In Katar'S Konstruktion Branche," Buildings (MDPI), mdpi.com.

Segmentanalyse

Nach Immobilientyp: Logistikinfrastruktur treibt Wachstum

Büros behielten den größten Marktanteil von 38% für Gewerbeimmobilien In Katar In 2024 dank Dohas CBD-Pipeline und Lusail-Turmfertigstellungen. Dennoch Dämpfen Leerstandsdruck und Hybrid-Work-Adoption das Wachstum und lenken Vermieter zu modularen Grundrissen und tech-fähigen Annehmlichkeiten, die die Raumeffizienz verbessern. Die Marktgröße für Gewerbeimmobilien In Katar, die Büros zuzurechnen ist, wird bis 2030 nur geringfügig steigen, da Mieter Leasingflexibilität und ESG-zertifizierte Räume suchen.

Logistikeinrichtungen liefern die schnellste CAGR von 6,12% bis 2030, unterstützt durch e-Handel-Adoption, Norden Feld lng-Erweiterung und staatlich unterstützte Industrieparks In der Nähe des Hamad-Hafens. Automatisierte Regale, temperaturkontrollierte Zonen und solarbereite Dächer sind nun Standard In den meisten Ausschreibungen, während KI-gestützte Konstruktion, die auf der ConteQ Expo24 präsentiert wurde, Lieferzyklen verkürzt und langfristige Energiekosten senkt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Nach Geschäftsmodell: Mietwachstum beschleunigt sich

Verkaufstransaktionen beherrschten 64% des Marktes für Gewerbeimmobilien In Katar In 2024, da die ausländische Eigentumsfreiheits-Nachfrage In Lusail und Die Pearl anstiegen. Vermögende Käufer betrachten Eigentumsbüros und Einzelhandelspodien als Inflationsschutz, und Aufenthaltsprogramme, die an 1 Million USD-Käufe geknüpft sind, verstärken den Appetit. Dennoch Dämpfen strengere globale Finanzierungsbedingungen und eine Präferenz für kapitalleichte Bilanzen direkte Akquisitionen durch Unternehmen.

Vermietungen befinden sich auf einem 6,33% CAGR-Kurs bis 2030, was die Hinwendung der Mieter zu OPEX-freundlichen Modellen widerspiegelt, die Arbeitskapital bewahren. Das aktualisierte Mietgesetz Nr. 4 von 2008 und funktionierende Mietstreit-Ausschüsse erhöhen die vertragliche Sicherheit, während Vermieter Mieter mit schlüsselfertigen Ausbauten, kürzeren mietfreien Perioden und grünen Mietklauseln locken, die Versorgungseffizienzgewinne teilen.

Nach Endnutzer: Dynamik institutioneller Investitionen

Unternehmen & KMUs hielten einen 55%igen Anteil der Marktgröße für Gewerbeimmobilien In Katar In 2024, angetrieben durch Fertigungsdiversifizierung, Startup-Gründung im Katar Wissenschaft & Technologie Park und Reshoring von Lieferketten In zweckgebaute Lager. Mieter bevorzugen Cluster, die Forschungslabore, leichte Montageböden und Vor-Ort-Zollabfertigung bieten.

Institutionelle Investoren repräsentieren die schnellste CAGR-Kategorie von 6,10%, beflügelt durch die 1-Milliarde-USD-Fund-von-Mittel der Katar Investment Authority, die B Hauptstadt und Deerfield 2025 nach Doha lockte. Staatsfonds, Vermögensverwalter und Versicherungsunternehmen verlangen Kern-plus Büros mit datenreichen Gebäudemanagementsystemen und Nähe zu Finanzregulatoren. Langfristige Einkommensprofile und Grün-Bond-Finanzierung erschließen wettbewerbsfähige Kreditkosten und machen Trophäen-Objekte In Lusail und West Bay zu ihren bevorzugten Zielen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Geografische Analyse

Doha bewahrte 71% der Marktgröße für Gewerbeimmobilien In Katar In 2024 aufgrund der 70-Millionen-Passagier-Kapazität des Hamad International Flughafen, etablierter Regierungsinstitutionen und des 1,1 Millionen m² Lusail Towers-Blocks, der die Katar National Bank und die Zentralbank beherbergt. Während die Hauptstadt immer noch den Löwenanteil der multinationalen Nachfrage erhält, hält das Überangebot an erstklassigen Büros und Hotels die Headline-Mieten kurzfristig flach. Adaptiv Umnutzungsprogramme, die überschüssige Hotelsuiten In serviced Apartments und Seniorenwohnanlagen umwandeln, helfen, Leerstandsdruck zu mildern.

Al Wakrah ist der schnellste Aufsteiger mit einer CAGR von 6,51% bis 2030, katalysiert durch einen 6,3 km² Großen Logistikpark neben dem Hamad-Hafen und der Mesaieed Industrie City. Die Behörde für öffentliche Arbeiten budgetiert 22,2 Milliarden USD für Straßen, Versorgungsunternehmen und Entwässerung, die die Wettbewerbsfähigkeit der Stadt erhöhen, während kleine Landverkäufe lokale Unternehmer ermutigen, spezialisierte Lager- und Kühlkettenmodule einzuführen. Verbesserte Küstenautobahnen verkürzen Transportzeiten zum Hafen und ermöglichen 24-Stunden-Erfüllungszyklen für e-Handel-Akteure.

Al Rayyan und der Rest von Katar bieten stetige, aber kleinere Basen für künftiges Wachstum. Al Rayyan profitiert von Übertragungsmietnachfrage, während Dohas Kern sich strafft und gemischt genutzte Bezirke anspornt, die Coworking, mittleren Einzelhandel und Wohntürme verschmelzen. Abgelegene Industriezonen beherbergen Fertigungswerften und Servicestützpunkte für das Norden Feld lng-Projekt mit maßgeschneiderten Grundstücken, die Ingenieurwesen-, Beschaffungs- und Bauunternehmer anziehen. Das Wachstum In diesen Bezirken unterstützt eine ausgewogene geografische Verteilung für den Markt für Gewerbeimmobilien In Katar und reduziert die Überabhängigkeit von der Hauptstadt.

Wettbewerbslandschaft

Eine moderate Konzentration charakterisiert den Markt für Gewerbeimmobilien In Katar, wobei führende Entwickler-Barwa real Anwesen, Ezdan Holding, Vereint Entwicklung Company und Katarer Diar-Gelenk Ventures und PPP-Zuschläge nutzen, um Land und Finanzierung für Vorzeigeprojekte zu sichern. Die Regierung zielt darauf ab, bis 2030 PPP-Projekte im Wert von 85 Milliarden USD zu vergeben, was Konsortiumsgebote anregt, die lokales Wissen mit internationaler Design-Build-Expertise verbinden.

Technologie und Nachhaltigkeit sind zu den primären Schlachtfeldern geworden. ConteQ Expo24 demonstrierte KI-unterstützte Mengenermittlung und drohnenbasierte Fortschrittsverfolgung, Werkzeuge, die nun von Alfardan Properties und Msheireb Properties eingebettet werden, um Bauzeiten zu komprimieren und Margen zu steigern. Grün-Gebäude-Einhaltung ist nicht mehr optional: Entwickler, die staatliches Vermögenskapital umwerben, müssen GSAS 4-Sterne oder LEED Gold als minimale Eintrittskarte erreichen, was Allianzen mit globalen EPC-Unternehmen anregt, die In Netto-Null-Design geschult sind.

Spezialnischen bieten Weiß-Raum-Möglichkeiten. Globale Anbieter wie GLP und Goodman studieren Eintrittsstrategien für temperaturkontrollierte Logistik, während Equinix und digital Realty Grundstücke In Lusails Rechenzentrum-Korridor erkunden, um staatliche Anreize für Wolke-Infrastruktur zu nutzen. Lokale Herausforderer-First Katar real Anwesen und Mazaya-zielen auf Mittelmarkt-Mietwohnungen und Gemeindeeinkaufszentren, die gestrandete Landparzellen recyceln.

Branchenführer für Gewerbeimmobilien In Katar

-

Barwa real Anwesen Company

-

Ezdan Holding Gruppe

-

Vereint Entwicklung Company

-

Mazaya real Anwesen Entwicklung

-

Katarer Diar

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Behörde für öffentliche Arbeiten startete einen 22,2-Milliarden-USD-Infrastrukturplan für 2025-2029, der Straßen, Entwässerung und 5.500 Wohngrundstücke durch PPPs abdeckt.

- Februar 2025: Katar Investment Authority feierte ein Jahr ihrer 1-Milliarde-USD-Fund-von-Mittel; sechs globale Investmentmanager eröffneten Regionalzentralen In Doha.

- Januar 2025: Dritte nationale Entwicklungsstrategie begann und stellte Privat Unternehmen In den Mittelpunkt der wirtschaftlichen Expansion und erhöhte die Nachfrage nach F&e-Zentren und flexiblen Büros.

- September 2025: ConteQ Expo24 hob KI-gestützte Baulösungen hervor, die mit der Behörde für öffentliche Arbeiten und dem Kommunikationsministerium entwickelt wurden.

Berichtsumfang für den Markt für Gewerbeimmobilien In Katar

Der Marktbericht für Gewerbeimmobilien In Katar zielt darauf ab, eine detaillierte Analyse des katarischen Gewerbeimmobilienmarktes zu liefern. Er konzentriert sich auf die Marktdynamik, technologischen Trends, Erkenntnisse, Regierungsinitiativen im Gewerbeimmobiliensektor und die Auswirkungen von COVID-19 auf den Markt. Der Bericht analysiert auch die wichtigsten Akteure auf dem Markt und die Wettbewerbslandschaft im katarischen Gewerbeimmobilienmarkt.

Der Gewerbeimmobilienmarkt In Katar ist segmentiert nach Typ (Büros, Einzelhandel, Industrie & Logistik, MehrfamilienhäBenutzer und andere (wie Gastgewerbe)) und wichtigsten Städten (Doha, Al Wakrah, Al Rayyan und Rest von Katar). Der Bericht bietet Marktgrößen und Prognosen für den Markt für Gewerbeimmobilien In Katar im Wert (USD) für alle oben genannten Segmente.

| Büros |

| Einzelhandel |

| Logistik |

| Andere (Industrie, Gastgewerbe, etc.) |

| Verkauf |

| Vermietung |

| Privatpersonen / Haushalte |

| Unternehmen & KMUs |

| Andere |

| Doha |

| Al Wakrah |

| Al Rayyan |

| Rest von Katar |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Andere (Industrie, Gastgewerbe, etc.) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Endnutzer | Privatpersonen / Haushalte |

| Unternehmen & KMUs | |

| Andere | |

| Nach Städten | Doha |

| Al Wakrah | |

| Al Rayyan | |

| Rest von Katar |

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist die aktuelle Größe des Marktes für Gewerbeimmobilien In Katar?

Der Markt für Gewerbeimmobilien In Katar wird auf 33,10 Milliarden USD In 2025 bewertet und soll bis 2030 35,11 Milliarden USD erreichen.

Welcher Immobilientyp expandiert am schnellsten?

Logistikeinrichtungen führen das Wachstum an und verzeichnen eine CAGR von 6,12% aufgrund von e-Handel-Gewinnen und dem neuen 6,3 km² Großen Industriepark In der Nähe des Hamad-Hafens.

Wie Groß ist Dohas Anteil am Markt?

Doha macht 71% der Marktgröße für Gewerbeimmobilien In Katar In 2024 aus, unterstützt durch Lusails CBD-Türme und die Erweiterung des Hamad International Flughafen.

Warum wachsen Mietmodelle schneller als Verkäufe?

Vermietungen werden voraussichtlich mit einer CAGR von 6,33% steigen, da Unternehmen kapitalleichte, Flexibel Leasingstrukturen bevorzugen und von stärkeren Mieterschutz unter dem Mietgesetz Nr. 4 von 2008 profitieren.

Welches Risiko stellt das Überangebot für den Markt dar?

Das Überangebot an Büros und Hotels nach der Weltmeisterschaft wird voraussichtlich die Gesamt-CAGR des Marktes kurzfristig um 1,1% kürzen, aber Adaptiv Umnutzungsprojekte und wirtschaftliche Diversifizierungsbemühungen absorbieren überschüssigen Bestand.

Wie wirken sich Nachhaltigkeitsregeln auf die Entwicklungskosten aus?

Obligatorische GSAS- und LEED-Einhaltung fügt Kostenaufschläge hinzu, dennoch erzielen zertifizierte Objekte höhere Mieten und ziehen institutionelles Kapital an, das auf ESG-Ziele fokussiert ist.

Seite zuletzt aktualisiert am: