Marktanalyse für Wohnimmobilien im Oman

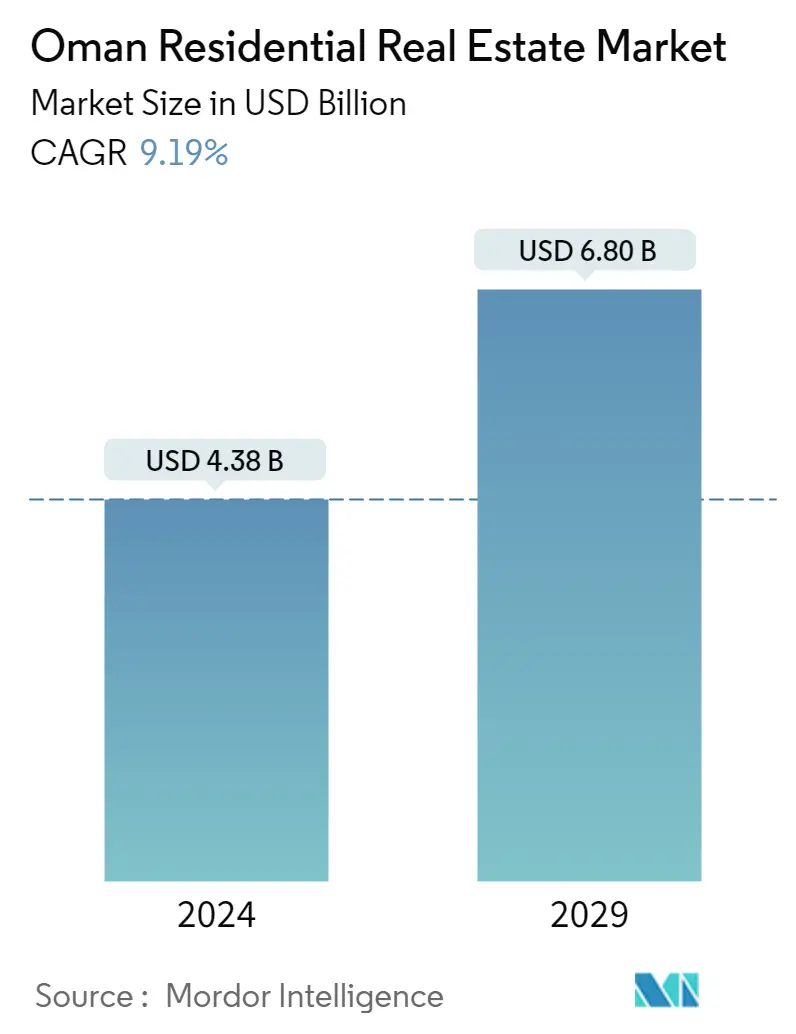

Die Größe des Wohnimmobilienmarkts im Oman wird im Jahr 2024 auf 4,38 Milliarden US-Dollar geschätzt und soll bis 2029 6,80 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,19 % im Prognosezeitraum (2024–2029) entspricht.

Der Immobiliensektor im Oman bekam im Jahr 2020 aufgrund der COVID-19-Pandemie die Folgen eines langsameren Wirtschaftswachstums zu spüren. Der Wohnimmobiliensektor war am stärksten betroffen, da eine Reihe neuer Entwicklungen zu einem Abwärtsdruck auf die Miet- und Verkaufspreise führten. Auswanderer machen 40 % der Bevölkerung Omans aus und sind für einen großen Teil des Wohnbedarfs des Landes verantwortlich.

- Die Expatriate-Bevölkerung hat sich in den letzten Monaten stabilisiert, aber aufgrund der langfristigen wirtschaftlichen Auswirkungen der Pandemie und einer stärkeren Fokussierung auf die Omanisierung der Arbeitskräfte, insbesondere in den Angestelltensektoren, ist ein weiterer Rückgang der Zahl möglich.

- Laut Oman Census 2021 gab es in Maskat rund 87.000 unbewohnte Wohneinheiten (fast 20 % des gesamten Wohnangebots). Es wird erwartet, dass eine beträchtliche Anzahl dieser leerstehenden Einheiten als Mietobjekte genutzt werden, da die meisten Omanis eigene Häuser besitzen.

- Die Nachfrage ging in den letzten 15 Monaten erheblich zurück, da die Zahl der Expatriates in Maskat im Jahr 2021 deutlich zurückging und neue Mitarbeiter aufgrund von Reisebeschränkungen nur schwer in den Oman einreisen konnten. Der Schwerpunkt liegt auf günstigeren Wohnungen und Villen/Reihenhäusern in den exklusiveren Vierteln Al Mouj, Muscat Hills und Shatti Al Qurum.

- In den letzten Jahren kam es in Maskat zu einem verstärkten Bau von Wohneinheiten für den Mietmarkt (insbesondere Wohnungen niedriger bis mittlerer Qualität mit eingeschränkter/keiner Ausstattung), was zu einem erheblichen Überschuss führte (insbesondere bei sinkender Nachfrage).

- Den aktuellen Erkenntnissen zufolge besteht ein großes und wachsendes Ungleichgewicht zwischen Angebot und Nachfrage. Viele der in den letzten Jahren gebauten Wohneinheiten wurden hinsichtlich Lage, Design, Qualität und/oder Zielgruppe schlecht bewertet.

- Die Anzahl durchdachter und qualitativ hochwertiger Wohneinheiten, die speziell auf einen bestimmten Mietermarkt ausgerichtet sind, ist noch eher gering. In den letzten 18 Monaten sanken die durchschnittlichen Mietwerte für Wohnungen um 10–15 %, während die durchschnittlichen Mietwerte für Villen aufgrund knapperer Mieterbudgets und einer stärkeren Wertorientierung um 15–25 % sanken.

- Al Mouj und Muscat Hills verzeichneten seit Anfang 2021 einen moderateren Rückgang der durchschnittlichen Mietwerte um etwa 10 % und blieben im Jahr 2022 relativ stabil, mit einem begrenzten Angebot an Luxusvillen. Dagegen übt das wachsende Wohnungsangebot an beiden Standorten einen stärkeren Druck auf die Mietwerte der Wohnungen aus.

Trends auf dem Wohnimmobilienmarkt im Oman

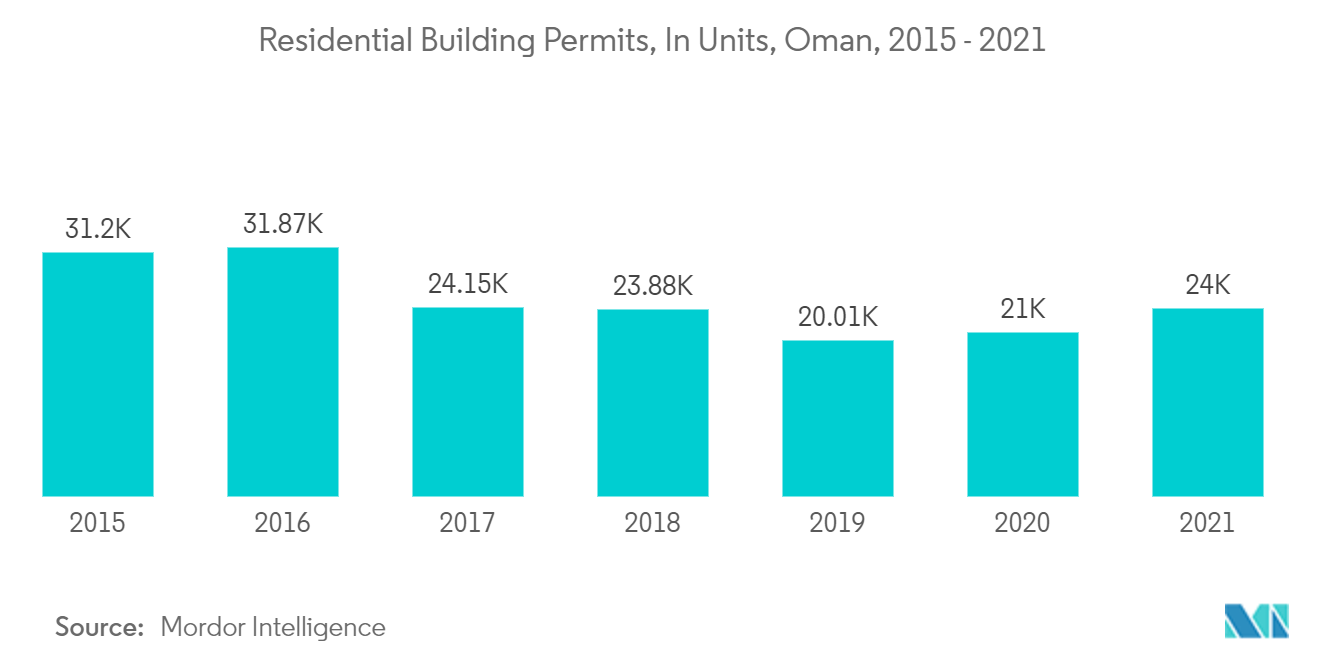

Lieferung von Wohngebäuden

Im Herbst 2021 stellte das omanische Ministerium für Wohnungsbau und Stadtplanung Pläne für fünf Neubauten mit insgesamt 4.800 Wohneinheiten für rund 24.000 Menschen vor, nachdem sein erstes integriertes Wohnbauprojekt in Barka auf der Grundlage des öffentlichen Plans erfolgreich war. Private Partnership (PPP)-Modell.

Das Ministerium für Wohnungswesen und Stadtplanung möchte neue Möglichkeiten für Unternehmen und Institutionen bieten, die sich auf die Immobilienentwicklung (sowohl im Inland als auch im Ausland) spezialisiert haben und über Erfahrung, Kompetenz, finanzielle und administrative Fähigkeiten in der Immobilienentwicklung verfügen und sich im Wettbewerb bewerben möchten eine Interessenbekundung zu entwickeln.

Das Hay Al Naseem-Projekt, das erste einer Reihe integrierter Wohnprojekte, die im Rahmen der Al Souroh-Initiative im gesamten Sultanat geplant waren, diente als Modell für die fünf nachfolgenden Entwicklungen. Hay Al Naseem ist ein gemischt genutztes Projekt in Barka, das auf einem 350.000 m² großen Grundstück errichtet wird. Teil des Staatseigentums. Es wird eine Vielzahl von Wohneinheiten umfassen, die von integrierten Versorgungseinrichtungen umgeben sind, sowie Gewerbeeinrichtungen, Freizeitdienstleistungen, öffentliche Parks und Gemeinschaftseinrichtungen. Es stehen 132 Doppelhaushälften (3-5 BHK), 320 Wohnungen (3-4 BHK), 120 freistehende Villen (3-5 BHK) und 479 Stadthäuser zum Kauf zur Verfügung.

Al Amerat 1 Das Grundstück Nr. 9197 in Al Amerat im Gouvernement Maskat erstreckt sich über eine Fläche von rund 300.000 Quadratmetern und wird ein integriertes Wohnprojekt mit rund 750 verschiedenen Wohneinheiten umfassen, die auf Wohnapartments, Villen, Reihenvillen, Halbreihenvillen usw. verteilt sind freistehende Villen, zusammen mit einer umfassenden Palette an unterstützender Infrastruktur. Bis zu 3.750 Menschen können in dieser Anlage untergebracht werden.

Al Amerat 2 Im Gouvernement Maskat misst das Grundstück Nr. 9199 etwa 445.000 m². und wird etwa 1.100 Wohneinheiten beherbergen, die schätzungsweise 5.500 Menschen beherbergen werden.

Bidbid Interessierte Entwickler sind eingeladen, in ein integriertes Wohnprojekt auf einer Fläche von 287.000 m² zu investieren. Grundstück in Bidbid (Gouvernement Al Dakhiliyah) mit etwa 750 Wohneinheiten für rund 3.750 Menschen.

Al Seeb Das Ministerium bietet rund 231.000 m² an. Grundstück in Hellat Al Fateh in Seeb Wilayat (Gouvernement Maskat) für den Bau von etwa 600 Wohneinheiten, die etwa 3.000 Menschen versorgen können.

Nakhl Das größte der fünf Projekte soll in Halban (Wilayat von Nakhl) im Gouvernement Süd-Al-Batinah entstehen. Das Ministerium stellt rund 637.000 Quadratmeter Land für den Bau von 1.600 Wohneinheiten zur Versorgung von etwa 8.000 Menschen zur Verfügung.

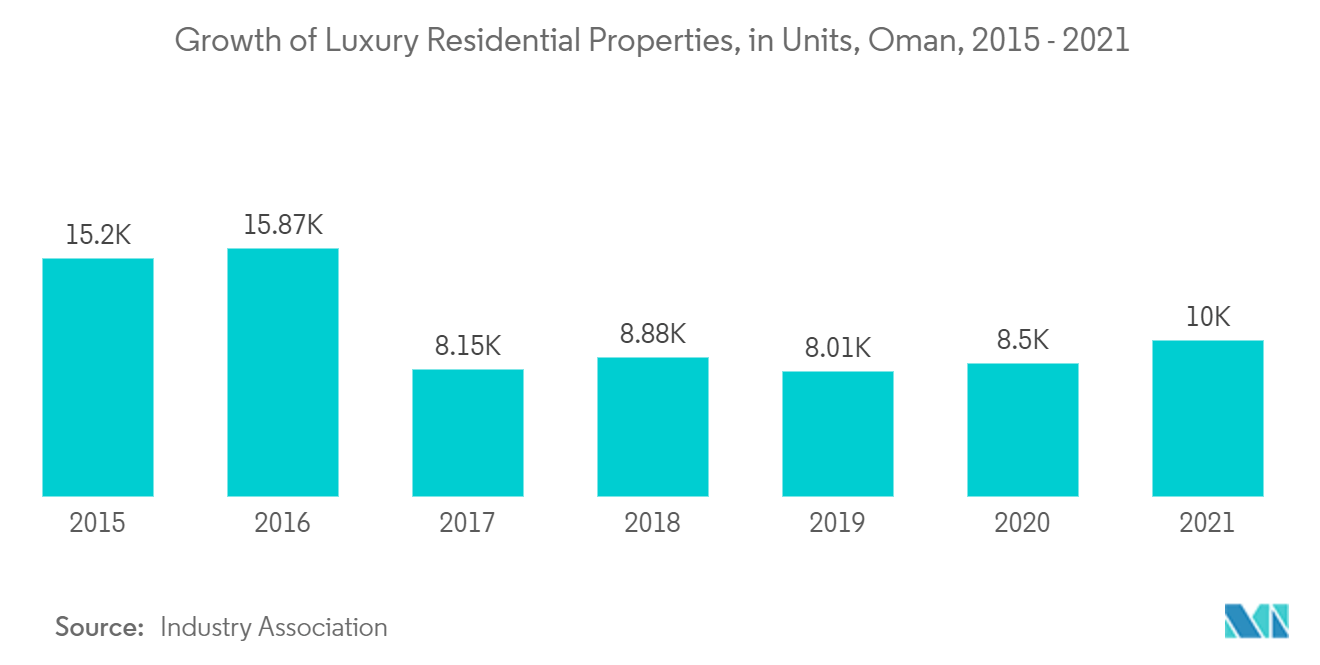

Zuwachs an Luxuswohnimmobilien

Eagle Hills Muscat, ein Joint Venture zwischen Eagle Hills Abu Dhabi und Ezz International, hat ein neues Vertriebszentrum im Sultanat Oman eröffnet, da die Nachfrage nach Wohneinheiten von Premiummarken weiter steigt. Die ersten Luxusmarkenresidenzen des Sultanats Oman sowie das erste Residences at Mandarin Oriental-Projekt der Region wurden geschaffen, um einen Fünf-Sterne-Lebensstil zu bieten. Es liegt im Zentrum von Maskat an der Shati Al Qurm. Das Projekt verleiht den ursprünglichen Qualitäten des Ortes durch seine Synergie mit dem Geist von Maskat eine ästhetische Note, sei es im allgemeinen Maßstab der Stadt oder in seinen winzigen Nuancen mit seinem einzigartigen Design.

Obwohl die Ölpreise schwanken und die Auswirkungen der Coronavirus-Pandemie die Wirtschaft und den Immobiliensektor des Oman weiterhin bedrohen, erklärte Al Mouj Muscat, dass die Nachfrage nach Luxusimmobilien stabil bleibe. Das Debüt der neuesten ultra-luxuriösen Wohnanlage Golf Beach Residences, einer Ansammlung von Villen und Villen mit sechs Schlafzimmern innerhalb des integrierten Tourismuskomplexes, stieß laut Arabian Business auf große Nachfrage.

Die 19 Villen werden im nördlichen Teil der Golf Beach Residences des Bezirks Shatti errichtet, flankiert auf beiden Seiten vom St. Regis Hotel, das Ende 2022 eröffnet werden soll. Murooj Lanes, ein Einstiegsobjekt, wurde eröffnet Im vierten Quartal 2020 waren innerhalb von 48 Stunden rund 300 Wohnungen ausverkauft, was die große Nachfrage nach Luxuswohnimmobilien zeigt.

Expatriates ab 23 Jahren können Wohneinheiten in mehrstöckigen Wohn- und Gewerbegebäuden im Rahmen des Nießbrauchsrechts für die Dauer von 99 Jahren erwerben, wenn sie über eine seit mindestens zwei Jahren gültige Aufenthaltserlaubnis verfügen.

Laut einem Dokument des Ministeriums für Wohnungswesen und Stadtplanung umfasst das System des Nießbrauchskaufs das Recht des Auswanderers, die Wohneinheit persönlich oder in Partnerschaft mit Verwandten ersten Grades zu besitzen, sowie die Möglichkeit, eine Finanzierung mit der Immobilie zu erhalten als Sicherheit, die Möglichkeit, die Wohnimmobilieneinheit nach vier Jahren zu verkaufen, sowie das Recht, das Nießbrauchsrecht nach dem Tod auf die gesetzlichen Erben zu übertragen.

Überblick über die Wohnimmobilienbranche im Oman

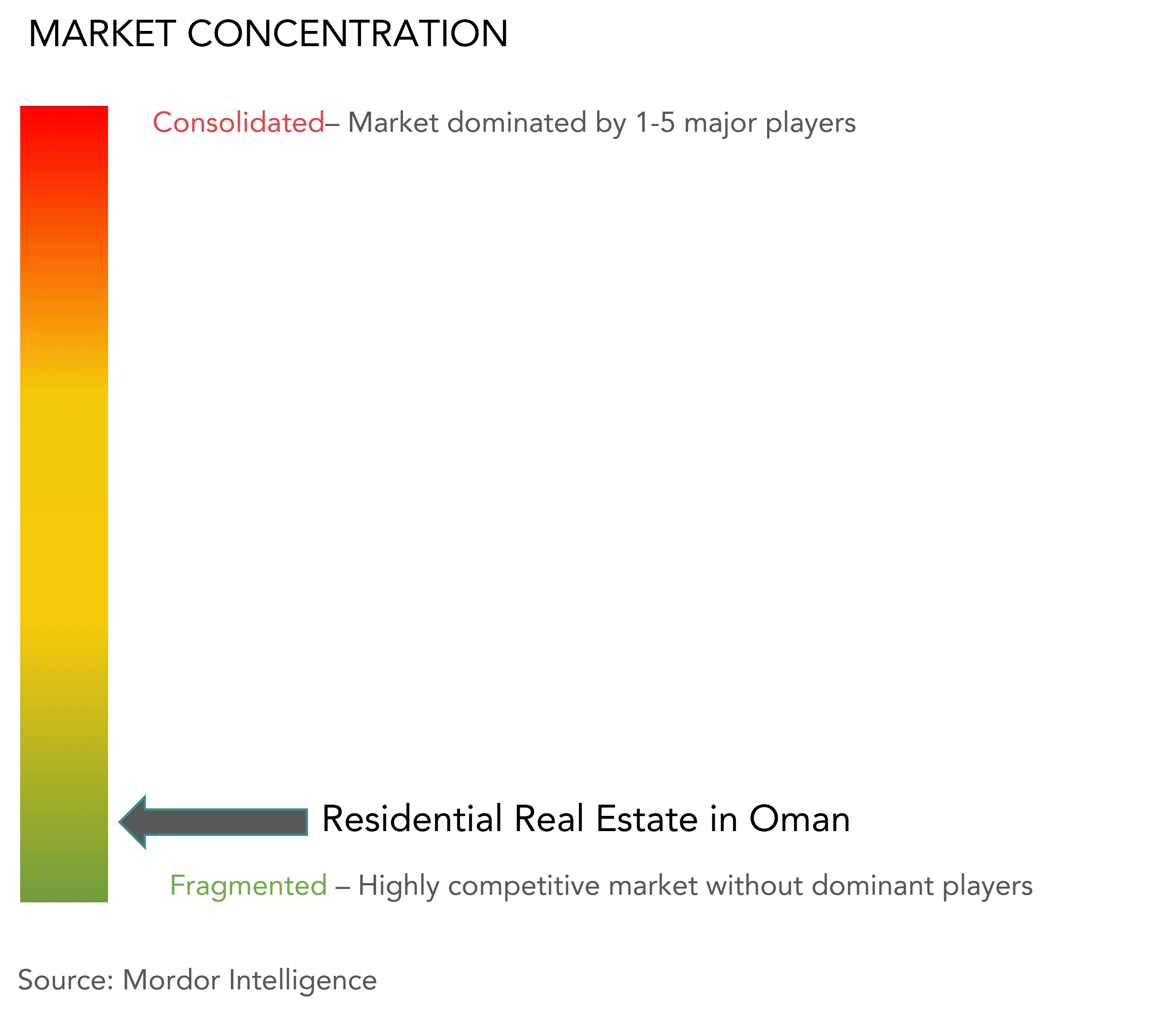

Der Markt nimmt immer noch neue Projekte auf, und von modernen Wohnungssuchenden wird erwartet, dass sie in den Immobiliensektor investieren. Daher konzentrieren sich verschiedene Unternehmen auf die Einführung und Vermarktung neuer Projekte sowie auf Unterhaltung und Stabilität für die Bewohner.

Der Markt nimmt immer noch neue Projekte auf, und von modernen Wohnungssuchenden wird erwartet, dass sie in den Immobiliensektor investieren. Daher konzentrieren sich verschiedene Unternehmen auf die Einführung und Vermarktung neuer Projekte sowie auf Unterhaltung und Stabilität für die Bewohner.

Aufgrund der sinkenden Nachfrage und des zunehmenden Angebots verzeichnet der Markt ein langsames Wachstum, was zu einer erheblichen Lücke führte und so den Preisdruck verschärfte. Zu den wichtigsten Marktteilnehmern zählen Al Mouj Muscat, Majan Development Company, AlRaid Group und Wujah Real Estate.

Marktführer für Wohnimmobilien im Oman

Al Mouj Muscat

Al Raid Group

Wujha Real Estate

Al-Taher Group

Maysan Properties SAOC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Wohnimmobilienmarkt im Oman

- Im Oktober 2022 startete Al Mouj Muscat Phase 2 der Zunairah Mansions im Bezirk Shatti. Der neue Teil der Villen ist in verschiedenen Stilrichtungen erhältlich und verfügt über sechs opulente Schlafzimmer mit einer bebauten Fläche von 933 Quadratmetern, eine Garage, überdachte Parkplätze für bis zu sechs Autos und geräumige Dienstbotenunterkünfte.

- Im April 2022 unterzeichneten Oman Post und Asyad Express eine Partnerschaftsvereinbarung mit WUJHA Real Estate zur Investition, Gestaltung und Entwicklung von Grundstücken im Einklang mit dem Grundstücksinvestitionsplan.

Segmentierung der Wohnimmobilienbranche im Oman

Wohnimmobilien sind Grundstücke, die zum Wohnen für Menschen errichtet wurden und nicht für gewerbliche oder industrielle Zwecke genutzt werden können. Dies geschieht, wenn jemand Grundstücke für Wohnzwecke kauft, die zu Immobilien werden und eine breite Palette potenzieller Häuser enthalten, von Häusern bis zu Hausbooten und Vierteln, die vom ärmsten Slum bis zur wohlhabendsten Vorstadtsiedlung reichen.

Der Wohnimmobilienmarkt im Oman ist nach Typ (Wohnungen und Eigentumswohnungen sowie Villen und Landhäuser) und nach Schlüsselstädten (Maskat, Dhofar und Musandam) segmentiert. Der Bericht bietet die Marktgrößen und Prognosen für den Wohnimmobilienmarkt im Oman basierend auf dem Umsatz in Milliarden US-Dollar für die oben genannten Segmente.

Eine vollständige Bewertung des Wohnimmobilienmarktes im Oman umfasst eine Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten im Bericht. Darüber hinaus beleuchtet der Bericht Markttrends wie Wachstumsfaktoren, Einschränkungen und Chancen in diesem Sektor. Die Wettbewerbslandschaft des Wohnimmobilienmarktes im Oman wird anhand der Profile aktiver Hauptakteure dargestellt.

| Wohnungen und Eigentumswohnungen |

| Villen und Landhäuser |

| Maskat |

| Dhofar |

| Musandam |

| Nach Typ | Wohnungen und Eigentumswohnungen |

| Villen und Landhäuser | |

| Nach Schlüsselstädten | Maskat |

| Dhofar | |

| Musandam |

Häufig gestellte Fragen zur Marktforschung für Wohnimmobilien im Oman

Wie groß ist der Wohnimmobilienmarkt im Oman?

Die Größe des Wohnimmobilienmarktes im Oman wird im Jahr 2024 voraussichtlich 4,38 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,19 % auf 6,80 Milliarden US-Dollar wachsen.

Wie groß ist der Wohnimmobilienmarkt im Oman derzeit?

Im Jahr 2024 wird der Markt für Wohnimmobilien im Oman voraussichtlich 4,38 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Wohnimmobilienmarkt im Oman?

Al Mouj Muscat, Al Raid Group, Wujha Real Estate, Al-Taher Group, Maysan Properties SAOC sind die größten Unternehmen, die auf dem Wohnimmobilienmarkt im Oman tätig sind.

Welche Jahre deckt dieser Oman-Wohnimmobilienmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Wohnimmobilienmarktes im Oman auf 4,01 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Oman-Wohnimmobilienmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Oman-Wohnimmobilienmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Wohnimmobilien im Oman

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wohnimmobilien im Oman im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wohnimmobilien im Oman umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.