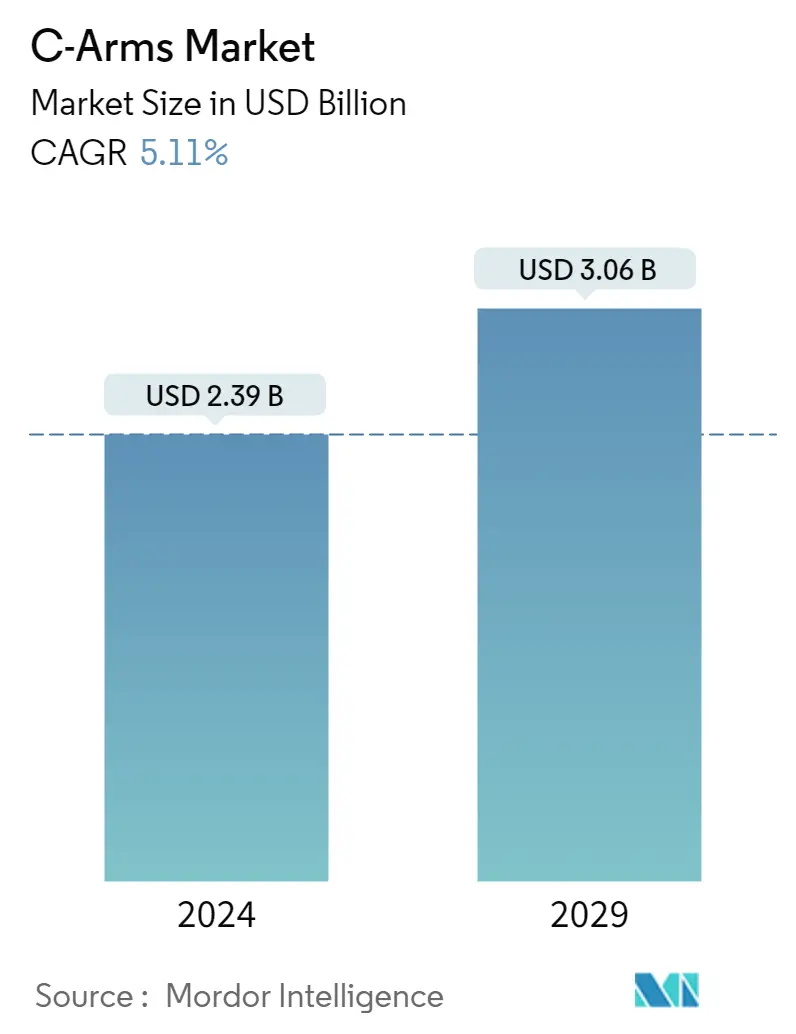

Marktgröße für C-Bögen

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 2.39 Milliarden |

| Marktgröße (2029) | USD 3.06 Milliarden |

| CAGR(2024 - 2029) | 5.11 % |

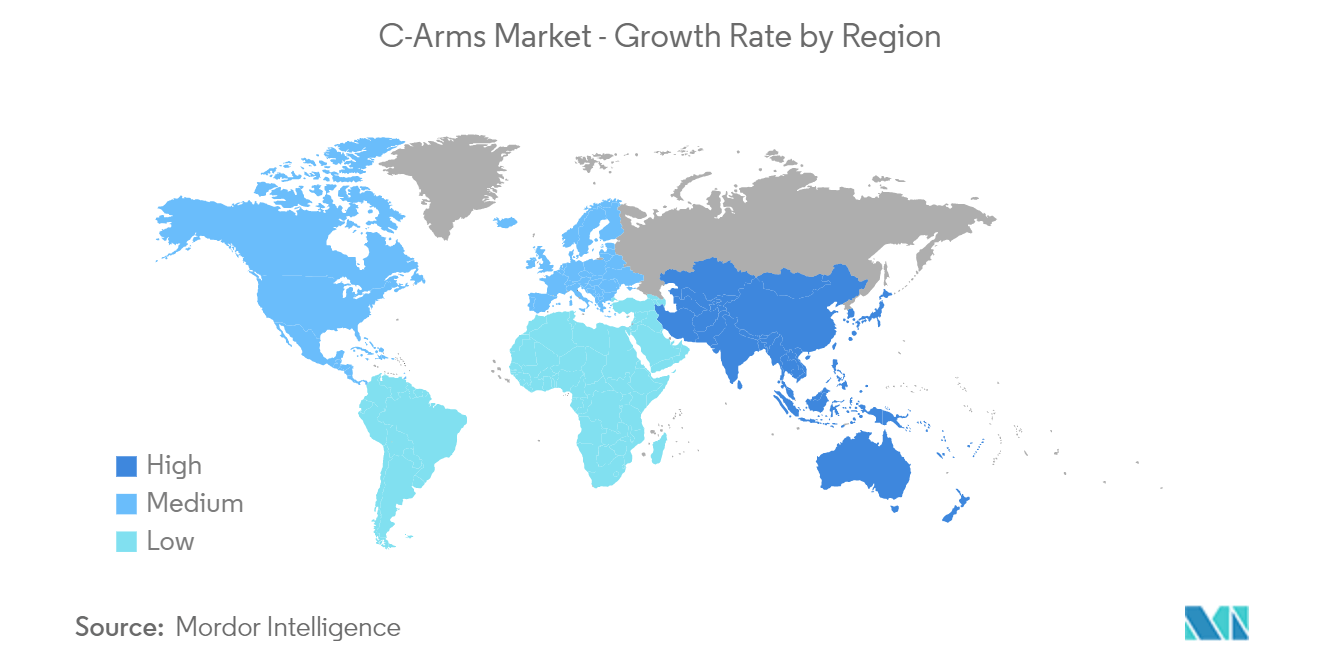

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

C-Bögen-Marktanalyse

Die Größe des C-Bogen-Marktes wird im Jahr 2024 auf 2,39 Milliarden US-Dollar geschätzt und soll bis 2029 3,06 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,11 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass die COVID-19-Pandemie Auswirkungen auf den C-Bögen-Markt haben wird. C-Bögen werden bei meist elektiven bildgestützten Eingriffen eingesetzt, die aufgrund von COVID-19 verschoben wurden. Diese Verschiebung führte auch dazu, dass Krankenhäuser während der Pandemie von Investitionen in kostenintensive Investitionsausrüstung abschreckten, da sie sich mehr auf Beatmungsgeräte oder andere Geräte zur Unterstützung der COVID-19-Behandlung konzentrierten. Laut einer im Mai 2020 im British Journal of Surgery veröffentlichten Studie wurden im Jahr 2020 weltweit rund 28,4 Millionen elektive Operationen abgesagt oder verschoben, basierend auf einem 12-wöchigen Zeitraum mit Spitzenunterbrechungen im Krankenhausbetrieb aufgrund von COVID-19. Mehr Über 580.000 geplante Operationen in Indien wurden aufgrund der COVID-19-Pandemie abgesagt oder verschoben. Gemäß der Richtlinie der European Association of Urology muss jedoch für die Behandlung von COVID-19-positiven Patienten, die operiert werden müssen, ein speziell ausgestatteter Operationssaal entworfen werden, in dem ein mobiles C-Bogen-Durchleuchtungsröntgensystem für Radiologie und medizinisches Fachpersonal benötigt wird für den Betrieb. Angesichts der zunehmenden Fälle von COVID-19 und ihrer erheblichen Auswirkungen auf die Gesundheitssysteme in der gesamten Region wird daher erwartet, dass der Markt im Prognosezeitraum seinen stetigen Wachstumskurs fortsetzt.

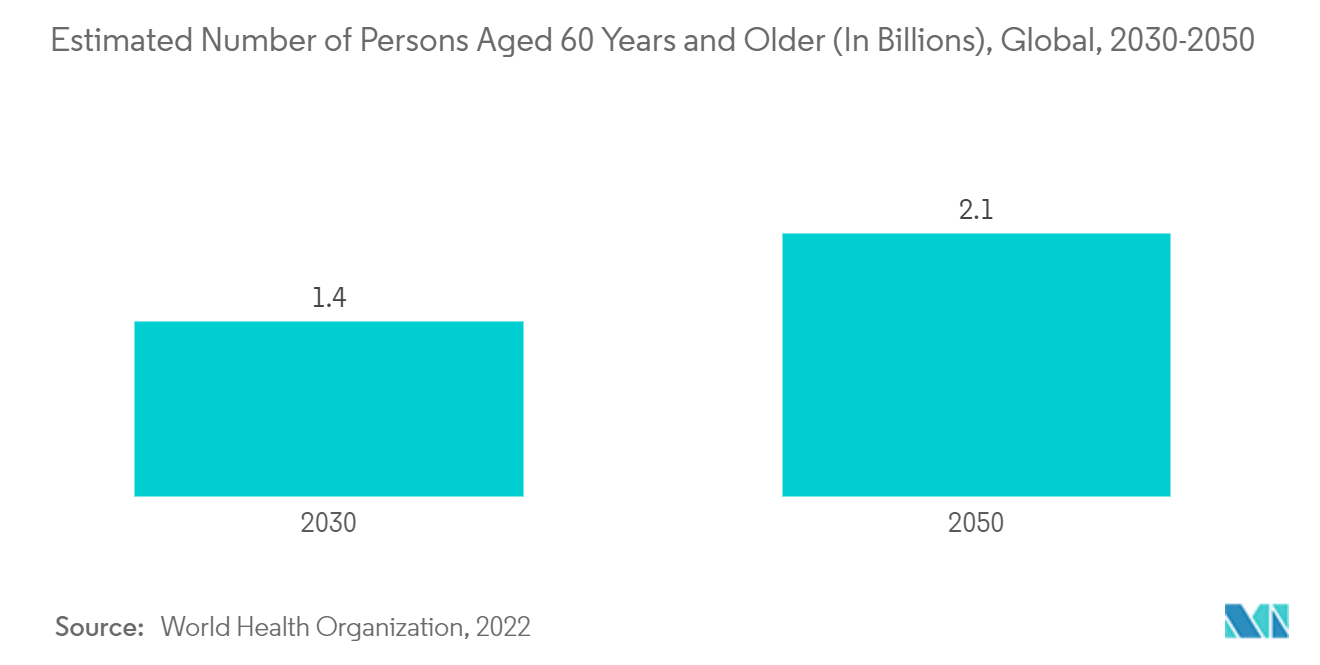

Zu den wichtigsten Faktoren, die das Marktwachstum antreiben, gehören die wachsende geriatrische Bevölkerung, die zunehmende Inzidenz chronischer Krankheiten, Fortschritte bei der Manövrierfähigkeit und den Bildgebungsfähigkeiten sowie die steigende Nachfrage nach Bildgebungstechnologien aus Schwellenländern.

Bildgebende Systeme werden zu einer unverzichtbaren Technologie, die in fast allen gut ausgestatteten Krankenhäusern zu finden ist. Fachärzte für Chirurgie, Orthopädie, Traumatologie, Gefäßchirurgie und Kardiologie nutzen C-Bögen für die intraoperative Bildgebung. Die Geräte liefern hochauflösende Röntgenbilder in Echtzeit, die Ärzten dabei helfen, den Verlauf der Operation zu jedem Zeitpunkt zu überwachen und notwendige Korrekturen sofort vorzunehmen. Dadurch sind die Behandlungsergebnisse besser und die Genesung schneller. C-Bögen werden derzeit in mehreren Bereichen der Medizin eingesetzt und es wird erwartet, dass ihre Anwendung im Laufe der Zeit zunehmen wird. Diese Faktoren sowie die steigende Nachfrage nach Gesundheitsinfrastruktur in Entwicklungsländern treiben den C-Bögen-Markt an. Zu den Schwellenländern zählen Indien, Mexiko, Russland, Pakistan, Saudi-Arabien, China und Brasilien. Entscheidend ist, dass sich eine aufstrebende Marktwirtschaft von einer weniger entwickelten, oft vorindustriellen Wirtschaft mit niedrigem Einkommen zu einer modernen, industriellen Wirtschaft mit einem höheren Lebensstandard wandelt. Der Hauptgrund für die steigende Nachfrage nach C-Bögen sind steigende Gesundheitsausgaben, die kontinuierliche Weiterentwicklung der Produkte und zunehmende chirurgische Eingriffe.

Die Krebslast nimmt in Indien kontinuierlich zu. Nach Angaben der Weltgesundheitsorganisation wurden im Jahr 2020 in Indien etwa 1.324.413 neue Krebsfälle gemeldet. In ähnlicher Weise wurden laut GLOBOCAN im Jahr 2020 in Saudi-Arabien rund 27.885 neue Krebsfälle gemeldet, mit etwa 13.069 krebsbedingten Todesfällen. Unternehmen expandieren ständig und führen in diesen Schwellenländern neue Produkte ein. Beispielsweise brachte Trivitron Healthcare, ein in Indien ansässiges Unternehmen, im Januar 2020 den Elite-Flat-Panel-Digital-C-Bogen mit motorisierten Bewegungen auf den Markt. Die steigende Zahl von Krankenhäusern und Kliniken sowie die Weiterentwicklung der Gesundheitsinfrastruktur in diesen Ländern führen zu einer zunehmenden Einführung technologisch fortschrittlicher C-Bogen-Systeme, wie z. B. digitaler C-Bögen. Allerdings könnten die hohen Kosten von C-Bogen-Systemen und der zunehmende Einsatz generalüberholter Geräte den untersuchten Markt einschränken.

Markttrends für C-Bögen

Das Mini-C-Bogen-Segment dürfte im Prognosezeitraum ein besseres Wachstum verzeichnen

Mini-C-Bögen sind speziell für die Extremitätenbildgebung konzipiert. Im Vergleich zu C-Bögen in voller Größe haben sie eine geringere Stellfläche und eine größere Mobilität. Die Kategorie der Mini-C-Bögen variiert erheblich in Größe und Kosten, abhängig von den angebotenen Funktionen. Hersteller differenzieren ihre Produkte nach Mobilität, Sichtfeld und alternativen Bildgebungstechnologien. Zu den Faktoren, die das Wachstum des Segments vorantreiben, gehören die zunehmende Verwendung von Mini-C-Bögen aufgrund ihrer Tragbarkeit, zunehmende Produktentwicklungen und zunehmende Produktzulassungen, die zu den Hauptfaktoren gehören, die das Marktwachstum ankurbeln.

Im Segment der Mini-C-Bögen wird es im Prognosezeitraum voraussichtlich mehrere Produkteinführungen geben, da die Unternehmen ihr Produktangebot schnell aktualisieren. Beispielsweise brachte Fujifilm im November 2021 das neue mobile Durchleuchtungssystem Persona CS auf den Markt, die kompakte mobile C-Bogen-Bildgebungslösung, die für eine schnelle und nahtlose Positionierung im Operationssaal entwickelt wurde.

Darüber hinaus gab Turner Imaging Systems, ein Entwickler fortschrittlicher Röntgenbildgebungssysteme, im Juni 2021 bekannt, dass das Unternehmen die CE-Kennzeichnung für sein tragbares Fluoroskopie-Röntgenbildgebungsgerät Smart-C Mini C-Arm erhalten hat. Dadurch kann der tragbare Mini-C-Bogen Smart-C in allen EU-Ländern sowie im Vereinigten Königreich vertrieben werden. Dadurch werden solche Produktzulassungen das Wachstum des Segments steigern.

Darüber hinaus gaben Ziehm Imaging und Carestream Health im April 2021 bekannt, dass sie ihrem wachsenden innovativen Produktportfolio einen neuen mobilen C-Bogen hinzugefügt haben, der als Ziehm Vision RFD C-Bogen bekannt ist. Dieses chirurgische Bildgebungssystem wird die mobilen und fluoroskopischen Funktionen von Carestream weiter verbessern Produktangebote, von denen noch mehr Gesundheitsdienstleister profitieren. Dadurch steigern solche Produktentwicklungen das Segmentwachstum und steigern somit das Marktwachstum.

Daher wird erwartet, dass das Segment der Mini-C-Bögen im Prognosezeitraum aufgrund der oben genannten Faktoren ein deutliches Wachstum verzeichnen wird.

Nordamerika hielt einen guten Anteil am untersuchten Markt

Es wird erwartet, dass Nordamerika aufgrund von Faktoren wie dem hohen Standard der Gesundheitsinfrastruktur in den Vereinigten Staaten, der hohen Häufigkeit diagnostischer Untersuchungen, der wachsenden geriatrischen Bevölkerung und der zunehmenden Prävalenz chronischer Krankheiten in Nordamerika ein deutliches Marktwachstum verzeichnen wird Land gehören zu den Schlüsselfaktoren, die zum Wachstum des untersuchten Marktes in Nordamerika beitragen.

Darüber hinaus sind Herz-Kreislauf-Erkrankungen nach Angaben der Weltgesundheitsorganisation im Jahr 2021 weltweit eine der häufigsten Todesursachen. Daher besteht ein höherer Bedarf an der Behandlung von CVD-Patienten durch die Durchführung verschiedener bildgebender Verfahren, um Operationen durchzuführen, damit sie die Krankheit überwinden können. Daher führt dies zu einem Marktwachstum.

Darüber hinaus wird nach Schätzungen des Census Bureau erwartet, dass die geriatrische Bevölkerung (65 Jahre oder älter) in den Vereinigten Staaten bis 2060 94 Millionen erreichen wird. Es wird erwartet, dass die wachsende geriatrische Bevölkerung die Zahl der Operationen erhöht und damit den Gesamtmarkt ankurbelt.

Der zunehmende Trend zu neuen Produktzulassungen und -einführungen spielt zusammen mit der Entwicklung fortschrittlicher Technologien eine entscheidende Rolle für das Wachstum des C-Bögen-Marktes in der Region. Beispielsweise erweiterte MINICARM.COM, ein Medizintechnikunternehmen, im Dezember 2022 sein Lager in den USA um sein hochwertiges Mini-C-Bogen-Überholungszentrum. Die Mini-C-Bögen werden zur fluoroskopischen Bildgebung der Extremitäten in der orthopädischen Chirurgie und in der digitalen diagnostischen Bildgebung eingesetzt.

Aufgrund der oben genannten Faktoren wird daher ein Wachstum des untersuchten Marktes in der Region Nordamerika erwartet.

Überblick über die C-Bögen-Branche

Der C-Bögen-Markt ist aufgrund der Präsenz mehrerer Unternehmen, die sowohl global als auch regional tätig sind, von Natur aus konsolidiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind. Dazu gehören unter anderem GE Company (GE Healthcare), Siemens Healthineers, Canon Medical Systems Corporation, Ziehm Imaging GmbH und Fujifilm Holdings Corporation.

Marktführer für C-Bögen

-

Ziehm Imaging GmbH

-

GE Company (GE Healthcare)

-

Fujifilm Holdings Corporation

-

Canon Medical Systems Corporation

-

Siemens Healthineers

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

C-Bogen-Marktnachrichten

- Im Juli 2022 gab Siemens Healthineers bekannt, dass es die FDA-Zulassung für das Deckenangiographiesystem Artis icono erhalten hat. Die ARTIS icono-Decke vereint Designflexibilität mit fortschrittlicher Positionierungsgenauigkeit und intelligenten Arbeitsabläufen. Die neuen Rotationsmöglichkeiten und die vereinfachte Verkabelung des C-Arms ermöglichen die Erfassung von Kegelstrahl-CT-Daten.

- Im Juli 2022 brachte Fujifilm Healthcare Americas Corporation den FDR Cross auf den Markt, eine innovative Hybrid-C-Bogen- und tragbare Röntgenlösung für Krankenhäuser und ambulante Chirurgiezentren (ASC).

C-Bögen-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende geriatrische Bevölkerung und zunehmende Inzidenz chronischer Krankheiten

4.2.2 Fortschritte in der Manövrierfähigkeit und den Bildgebungsfähigkeiten

4.2.3 Steigende Nachfrage in Schwellenländern nach Bildgebungstechnologien

4.3 Marktbeschränkungen

4.3.1 Hohe Verfahrens- und Gerätekosten

4.3.2 Zunehmender Einsatz generalüberholter Geräte

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Typ

5.1.1 Feste C-Bögen

5.1.2 Mobile C-Bögen

5.1.2.1 C-Bögen in Originalgröße

5.1.2.2 Mini-C-Bögen

5.2 Auf Antrag

5.2.1 Kardiologie

5.2.2 Gastroenterologie

5.2.3 Neurologie

5.2.4 Orthopädie und Trauma

5.2.5 Onkologie

5.2.6 Andere Anwendungen

5.3 Erdkunde

5.3.1 Nordamerika

5.3.1.1 Vereinigte Staaten

5.3.1.2 Kanada

5.3.1.3 Mexiko

5.3.2 Europa

5.3.2.1 Deutschland

5.3.2.2 Großbritannien

5.3.2.3 Frankreich

5.3.2.4 Italien

5.3.2.5 Spanien

5.3.2.6 Rest von Europa

5.3.3 Asien-Pazifik

5.3.3.1 China

5.3.3.2 Japan

5.3.3.3 Indien

5.3.3.4 Australien

5.3.3.5 Südkorea

5.3.3.6 Rest des asiatisch-pazifischen Raums

5.3.4 Naher Osten und Afrika

5.3.4.1 GCC

5.3.4.2 Südafrika

5.3.4.3 Rest des Nahen Ostens und Afrikas

5.3.5 Südamerika

5.3.5.1 Brasilien

5.3.5.2 Argentinien

5.3.5.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Canon Medical Systems Corporation

6.1.2 GE Healthcare

6.1.3 Hologic Corporation

6.1.4 Koninklijke Philips NV

6.1.5 FUJIFILM Holdings Corporation

6.1.6 Shimadzu Corporation

6.1.7 Siemens Healthineers

6.1.8 Ziehm Imaging GmbH

6.1.9 AADCO Medical Inc.

6.1.10 Allengers Medical System Ltd

6.1.11 BPL Medical Technologies

6.1.12 SternMed GmbH

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der C-Bögen-Branche

Der C-Bogen ist ein medizinisches Bildgebungsgerät, das auf Röntgentechnologie basiert. Es wird in verschiedenen diagnostischen und interventionellen Verfahren eingesetzt. Der Bericht behandelt Umsatzerlöse und Akzeptanztrends im Zusammenhang mit verschiedenen Arten von festen und mobilen C-Bögen. Der C-Bögen-Markt ist nach Typ (feste C-Bögen und mobile C-Bögen), Anwendung (Kardiologie, Gastroenterologie, Neurologie, Orthopädie und Trauma, Onkologie und andere Anwendungen) und Geografie (Nordamerika, Europa, Asien) segmentiert. Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet Werte in Millionen US-Dollar für die oben genannten Segmente.

| Nach Typ | ||||||

| ||||||

|

| Auf Antrag | ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur C-Bogen-Marktforschung

Wie groß ist der C-Bögen-Markt?

Es wird erwartet, dass die Größe des C-Bogen-Marktes im Jahr 2024 2,39 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,11 % bis 2029 auf 3,06 Milliarden US-Dollar wachsen wird.

Wie groß ist der C-Bögen-Markt derzeit?

Im Jahr 2024 wird die Größe des C-Bogen-Marktes voraussichtlich 2,39 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem C-Arms-Markt?

Ziehm Imaging GmbH, GE Company (GE Healthcare), Fujifilm Holdings Corporation, Canon Medical Systems Corporation, Siemens Healthineers sind die wichtigsten Unternehmen, die auf dem C-Bogen-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im C-Bogen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am C-Arms-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am C-Bogen-Markt.

Welche Jahre deckt dieser C-Bogen-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des C-Bogen-Marktes auf 2,27 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des C-Bogen-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des C-Bogen-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

C-Bogen-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von C-Bögen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die C-Bogen-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.