MEMS-Marktgröße und -anteil

MEMS-Marktanalyse von Mordor Intelligence

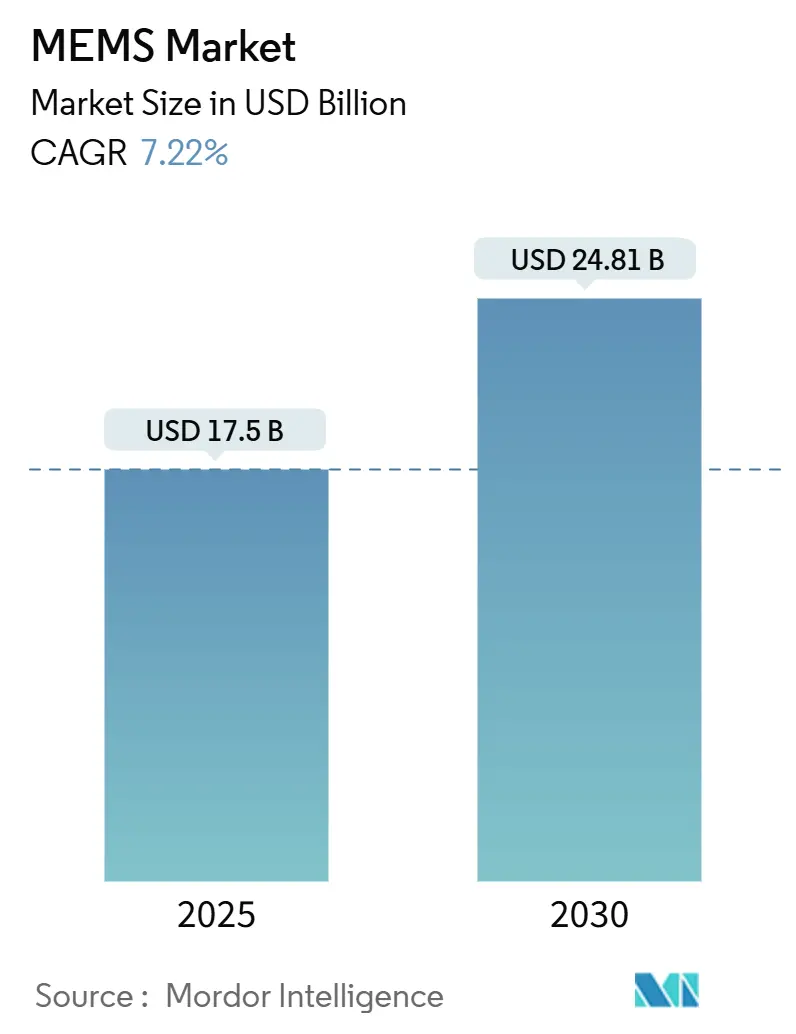

Die globale MEMS-Marktgröße beträgt 17,50 Milliarden USD im Jahr 2025 und wird voraussichtlich 24,81 Milliarden USD bis 2030 erreichen, was eine stetige CAGR von 7,22% widerspiegelt. Die Dynamik entsteht durch die steigende Sensorpenetration in Smartphones, Elektrofahrzeugen, medizinischen Wearables und industriellen IoT-Knoten, die langlebige, energiesparende und miniaturisierte Komponenten erfordern. Die Elektrifizierung der Automobilindustrie vervielfacht die Anzahl der Druck-, Temperatur- und Trägheitssensoren pro Fahrzeug, während die Point-of-Care-Diagnostik mikrofluidische Chips von Pilotlinien in die Massenproduktion zieht. Der fortschreitende 5G-Infrastrukturausbau verstärkt zusätzlich die Nachfrage nach RF-MEMS-Filtern, die niedrige Einfügungsdämpfung über erweiterte Frequenzbänder aufrechterhalten. Die Lieferkettenresilienz verbessert sich, da die 300-mm-Wafer-Verarbeitung in den Vereinigten Staaten in Pilotläufe eintritt, dennoch bleibt der Wettbewerb fragmentiert, was Nischenspezialisten ermöglicht, Design-Wins in aufkommenden Anwendungsfällen wie Edge-AI-Sensorfusion zu erzielen.

- Nach Geräteklasse führten Sensoren mit 57% Umsatzanteil im Jahr 2024, während mikrofluidische Chips eine CAGR von 9,8% bis 2030 aufweisen sollen.

- Nach Sensor-/Aktor-Typ beherrschten Trägheitssensoren 24,5% des MEMS-Marktanteils im Jahr 2024, während RF-MEMS die höchste prognostizierte CAGR von 10,4% bis 2030 zeigen.

- Nach Anwendung hielt die Verbraucherelektronik 38% der MEMS-Marktgröße im Jahr 2024; das Gesundheitswesen verzeichnet eine CAGR von 8,9% bis 2030.

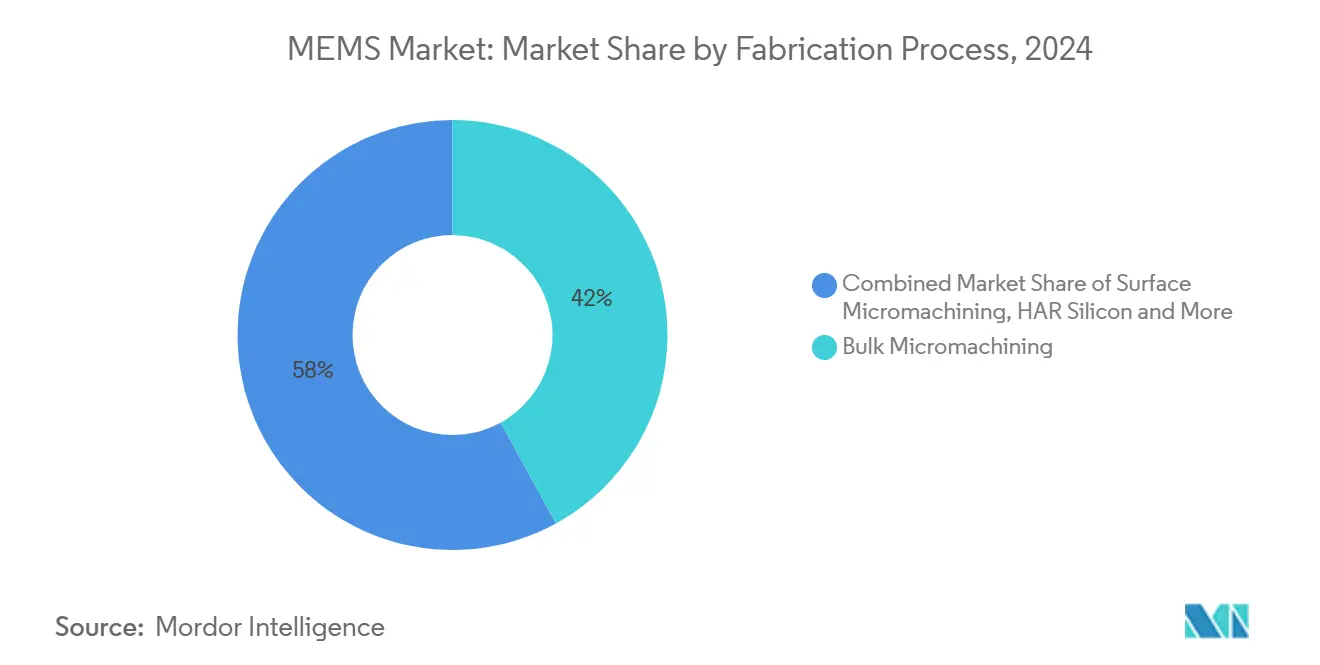

- Nach Fertigungsverfahren eroberte die Bulk-Mikromechanik 42% Umsatzanteil im Jahr 2024, während 3D-gedruckte MEMS zwischen 2025-2030 eine CAGR von 8,22% aufweisen soll.

- Nach Material dominierte Silizium mit 66% Anteil im Jahr 2024, während piezoelektrische Materialien für ein CAGR-Wachstum von 9,4% bis 2030 positioniert sind.

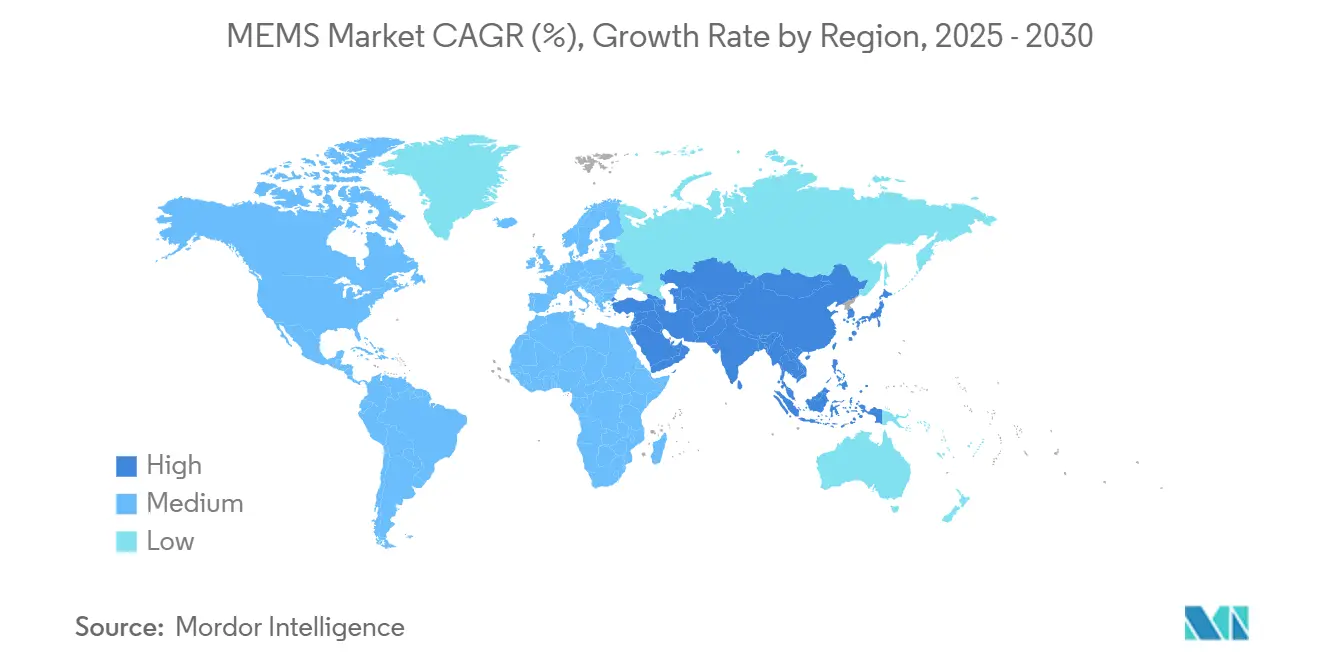

- Nach Geografie entfielen auf Asien 45% der globalen Umsätze im Jahr 2024 und es wird prognostiziert, dass die Region die schnellste regionale CAGR von 10,7% bis 2030 verzeichnet.

Globale MEMS-Markttrends und Einblicke

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Steigende Akzeptanz von IoT & Edge-Geräten | +1.8% | Global, mit APAC als führender Region bei der Implementierung | Mittelfristig (2-4 Jahre) |

| Expandierende Sensorinhalte in EV & ADAS | +1.5% | Nordamerika & EU, Ausweitung auf APAC | Langfristig (≥ 4 Jahre) |

| Verbreitung von 5G treibt RF-MEMS-Filter an | +1.2% | Global, konzentriert auf entwickelte Märkte | Kurzfristig (≤ 2 Jahre) |

| Anstieg bei mikrofluidischen MEMS für PoC-Diagnostik | +0.9% | Nordamerika & EU, aufkommend in APAC | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Akzeptanz von IoT & Edge-Geräten

Der Anstieg vernetzter Endpunkte verpflichtet Fabriken, Gebäude und Logistikzentren dazu, Dutzende von Sensoren pro Anlage einzubetten und macht energiesparende Beschleunigungsmesser, Gyroskope und Umweltmonitore zu Standard-Komponenten der Stückliste. Halbleiterunternehmen verpacken zunehmend MEMS-Sensoren mit Mikrocontrollern, um lokalisierte Analysen zu liefern, die Rückverbindungs-Bandbreite und Cloud-Latenz reduzieren. Edge-AI-Chips, die Entscheidungsbäume oder leichte neuronale Netze direkt auf Sensorknoten ausführen, drängen Lieferanten dazu, Designregeln für Energiebudgets unter 50 µW zu überdenken, was anhaltende Redesign-Zyklen auslöst, die den MEMS-Markt erweitern.

Expandierende Sensorinhalte in EV & ADAS

Elektrofahrzeuge enthalten 2-3 × mehr Druck-, Trägheits- und Umweltsensoren als Verbrennungsmotoren. Muratas neue inländische Linie für automobiltaugliche Trägheitssensoren unterstreicht, wie japanische Lieferanten auf Mobilitätsumsätze umschwenken, während die Volumen von Legacy-Handsets stagnieren. Optische MEMS-Spiegel von TDK ermöglichen adaptive Scheinwerfer und Solid-State-LiDAR und fügen differenzierte Anschlüsse pro Fahrzeug hinzu. Der LiDAR-Anbieter RoboSense eroberte 33,5% des globalen Automotive-LiDAR-Umsatzes im Jahr 2024, was das verflochtene Wachstum von fortschrittlichen Fahrerassistenzsystemen und hochpräzisen Sensoren unterstreicht.[1]RoboSense, "RoboSense Releases 2024 Annual Results," Robotics Tomorrow

Verbreitung von 5G treibt RF-MEMS-Filter an

Massive MIMO-Basisstationen benötigen Hunderte abstimmbarer RF-Pfade. RF-MEMS-Schalter und -Filter liefern niedrige Einfügungsdämpfung und hohe Isolation zwischen 600 MHz und 110 GHz, Eigenschaften, die mit Festkörpergeräten schwer zu replizieren sind.[2]Eric Westberg et al., "5G Infrastructure RF Solutions," IEEE Microwave Magazine Integrierte Front-Ends wie NXPs RapidRF beschleunigen die Time-to-Deploy durch Einbettung MEMS-basierter Filterbänke, die sich dynamisch an sich entwickelnde Spektrumszuweisungen anpassen.

Anstieg bei mikrofluidischen MEMS für PoC-Diagnostik

Gesundheitssysteme ersetzen Zentrallabore durch Tests am Krankenbett. NIH-unterstützte ACME-POCT-Programme haben 22 mikroskalige Diagnoseplattformen vom Prototyp zur Validierung geführt und stärken das Vertrauen in die MEMS-Genauigkeit für klinische Arbeitsabläufe.[3]National Institutes of Health, "Atlanta Center for Microsystems Engineered Point of Care Technologies"Die FDA-Zulassung des MY01-Dauerkammerdruck-Monitors im März 2025 demonstriert das Vertrauen der Regulierungsbehörden in kapazitive Mikrosensoren für die Intensivpflege.[4]U.S. Food and Drug Administration, "MY01 Continuous Compartmental Pressure Monitor" Investitionsströme wie TDK Ventures' Finanzierung des Genom-Editing-Start-ups Mekonos verdeutlichen, wie Mikrofluidik in die Therapeutik übergreift.

Analyse der Beschränkungen-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitlicher Rahmen der Auswirkung |

|---|---|---|---|

| Komplexe & kapitalintensive Fertigung | −1.1% | Global, betrifft besonders kleinere Akteure | Langfristig (≥ 4 Jahre) |

| RF-MEMS-Patentdickichte erhöht Lizenzkosten | −0.7% | Global, konzentriert auf entwickelte Märkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Komplexe & kapitalintensive Fertigung

Der Übergang zu 300-mm-Wafern senkt die Die-Kosten, erfordert aber neue Lithografie-, Bonding- und Metrologie-Tools, deren Anschaffung 500 Millionen USD pro Linie überschreiten kann. SEMI prognostiziert 6% Wachstum bei 300-mm-Wafer-Lieferungen im Q1 2025, dennoch haben kleinere MEMS-Fabs Schwierigkeiten, Kapital für das Upgrade zu beschaffen.[5]SEMI, "Worldwide Silicon Wafer Shipments Increase 2% Year-on-Year in Q1 2025"US-CHIPS-Act-Anreize erleichtern die Finanzierung für eine Handvoll inländischer Projekte, einschließlich Rogue Valley Microdevices' Florida-Fab, die für die Produktion 2025 geplant ist. Lieferanten ohne 300-mm-Kapazität sehen sich erweiterten Kostenlücken gegenüber, die die Margen komprimieren.

RF-MEMS-Patentdickichte erhöht Lizenzkosten

RF-MEMS-Innovationen stehen hinter dichten Netzen überlappender Ansprüche. Das USPTO prognostiziert 1,5% mehr Patentanmeldungen im Geschäftsjahr 2025, ein Beleg dafür, dass Rechteinhaber weiterhin die Abdeckung erweitern, die neue Marktteilnehmer blockieren kann. Chinesische Firmen reichten zwischen 2019-2023 2.600 RF-Front-End-Patente ein und verschafften inländischen Amtsinhabern Verhandlungshebel gegenüber ausländischen OEMs. Erweiterte Verhandlungen verzögern Produkteinführungen und erhöhen die Stücklistenkosten, was Druck auf den MEMS-Markt ausübt, wo Time-to-Design-Win kritisch ist.

Segmentanalyse

Nach Geräteklasse: Sensoren treiben Volumen, Mikrofluidik führt Innovation

Sensoren generierten 57% der Umsätze 2024, da Handset-OEMs, Automotive-Tier-1-Lieferanten und Industrieautomationshäuser alle Trägheits-, Druck- und Umweltpakete standardisieren. Dieser dominante Anteil des MEMS-Marktes unterstreicht, wie reife Fertigungsknoten Kosteneffizienz liefern und gleichzeitig Zuverlässigkeit in rauen Umgebungen aufrechterhalten. Das Segment profitiert von Smartphones, die bis zu sechs diskrete Bewegungs- und Audiosensoren einbetten, und Fahrzeugen, die jetzt dreifach redundante Beschleunigungsmesser für Airbag-, Stabilitäts- und ADAS-Funktionen integrieren. Im Gegensatz dazu liefern Aktoren stabiles, aber langsameres Wachstum, das an optische Bildstabilisierungsmotoren und Mikrospiegelarrays für LiDAR-Strahlsteuerung gebunden ist. Oszillatoren verdrängen Quarztiming in Automotive-Antriebssträngen und sehen steigende Anbindungsraten vor, da die Elektrifizierung beschleunigt.

Mikrofluidische Chips mit 9,8% CAGR repräsentieren die Technologiegrenze. Lab-on-a-Chip-Kartuschen kombinieren Kapillarströmungssteuerung, elektrochemische Sensorik und integrierte Reagenzien und reduzieren die Diagnosezykluszeit von Tagen auf Minuten. Krankenhaus-Beschaffungsmanager schätzen vereinfachte Probenvorbereitung und minimale Bedienerschulung, was Gerätehersteller zu vollständig wegwerfbaren Einheiten drängt, die auf polymerbasierten MEMS-Strömungskanälen basieren. Pharmaunternehmen erkunden Organ-on-Chip-Plattformen zur Modellierung menschlicher Gewebereaktion und schaffen zusätzliche Nachfrage nach hochpräziser mikrofluidischer Fertigung. Dieser aufkommende Bereich unterstützt nachhaltige Differenzierung und positioniert Lieferanten, die Oberflächenchemie beherrschen, als Premium-Partner, wodurch der MEMS-Markt über traditionelle elektromechanische Bereiche hinaus erweitert wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Sensor-/Aktor-Typ: Trägheitssensoren dominieren, RF-MEMS beschleunigen

Trägheitssensoren sicherten sich 24,5% der Umsätze 2024 und untermauern Smartphone-Orientierungserkennung, Automotive-Rollover-Schutz und industrielle Track-and-Trace-Module. Ihre bewährte Zuverlässigkeit unter Vibrations- und Temperaturextremen zementiert die Relevanz der Kategorie innerhalb des MEMS-Marktes. Kontinuierliche Leistungsverbesserungen, wie Bias-Drift unter 1°/h, erweitern Anwendungsfälle in die Präzisionslandwirtschaft und Lagerautomations-Robotik. Unterdessen liefern RF-MEMS-Komponenten 10,4% CAGR, da 5G-Implementierungen agile Spektrumsabstimmung anfordern, die mit festen keramischen Filtern nicht erreichbar ist. Gießereien investieren in hermetische Wafer-Level-Verpackungen zum Schutz hochqualitativer Hohlräume vor Feuchtigkeitseintritt und sichern Ausbeute und erhöhen durchschnittliche Verkaufspreise.

MEMS-Mikrofone, Drucksensoren und Umweltdetektoren erhalten stetiges Volumenwachstum. STMicroelectronics' 2024er-Veröffentlichung einer autonomen industriellen IMU, die Finite-State-Machine-Logik integriert, unterstreicht den Schwenk zu Edge-Intelligence, wo kleine Codeschnipsel Ereignisse vor der Übertragung filtern. Optische MEMS-Spiegel fördern Solid-State-LiDAR und profitieren von minimaler bewegter Masse und mechanischer Ermüdungswiderstandsfähigkeit.

Nach Anwendung: Verbraucherelektronik führt, Gesundheitswesen beschleunigt

Verbraucherelektronik behielt 38% Anteil in 2024, da Flaggschiff-Handsets und Wearables weiterhin Multi-Sensor-Integration fortsetzen. Die Stückzahl-Nachfrage steigt, aber durchschnittlicher Verkaufspreis-Druck hält Umsatzverläufe moderat, was Gerätehersteller dazu verpflichtet, durch Hinzufügung von Edge-AI-Co-Prozessoren zu differenzieren, die die Stücklisten-Resilienz stärken. Automotive-Endmärkte wachsen bei der Sensor-Anzahl pro Fahrzeug für Batterie-Management, Kabinenüberwachung und ADAS-Redundanz. Industrielle IoT-Implementierungen migrieren von Pilotzellen zu vollständigen Produktionslinien und nutzen Vibrations- und Thermaldaten zur Verlängerung der Wartungsintervalle von Ausrüstung.

Gesundheitswesen verzeichnet 8,9% CAGR bis 2030. FDA-Zulassungen für MEMS-basierte Diagnosewerkzeuge, wie kontinuierliche Kammerdruck-Monitore, legitimieren die Nutzung in kritischen Pflegepfaden. Tragbare medizinische Patches, ausgestattet mit piezoelektrischen Mikropumpen und Drucksensoren, unterstützen ambulante chronische Krankheits-Management. Telekommunikations-Infrastruktur bleibt vital, da Betreiber Small-Cell-Netzwerke verdichten; RF-MEMS-Filter und -Schalter senken den Stromverbrauch pro Standort und verbessern die Gesamtbetriebskosten für Netzwerkausrüstung.

Nach Fertigungsverfahren: Bulk-Mikromechanik führt, 3D-Druck entsteht

Bulk-Mikromechanik eroberte 42% der Umsätze 2024 dank ihrer Kompatibilität mit bestehenden Halbleiter-Toolsets, was schnelle Amortisation des Kapitals ermöglicht. Deep-Reactive-Ion-Ätzen-Fortschritte verstärken Aspekt-Verhältnis-Kontrolle und gewähren Designern größeren Spielraum zum Skulpturieren resonanter Hohlräume oder Through-Silicon-Vias in einem einzigen Maskierungsschritt. Wafer-Durchsatz-Vorteile halten die Kosten pro Die niedrig und erhalten Wettbewerbsfähigkeit über hochvolumige Sensorfamilien aufrecht, die den MEMS-Markt verankern.

3D-gedruckte MEMS wachsen am schnellsten mit 8,22% CAGR und dienen Rapid-Prototype-Zyklen für Luft- und Raumfahrt sowie biomedizinische Instrumentierung. Additive Prozesse ermöglichen komplexe Hohlstrukturen, die in subtraktiver Silizium-Mikromechanik unerreichbar sind, und fördern Hybrid-Baugruppen, die Metalle und Polymere kombinieren. Rogue Valley Microdevices' Plan zur Initiierung von 300-mm-additiven MEMS-Linien hebt die Dynamik zur Skalierung neuartiger Geometrien für Produktionsvolumen hervor. Oberflächenmikromechanik, SOI-Technologien und LIGA unterstützen weiterhin optische und RF-Geräte, wo Mehrschichtkontrolle über Dünnschichtspannung oder Röntgenlithografie-Präzision wesentlich ist.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Material: Silizium dominiert, piezoelektrische Materialien beschleunigen

Silizium entfiel auf 56% der Umsätze 2024, ein Anker, der durch reife Lieferketten, Defektdichte-Lernkurven und kontinuierliche Prozess-Design-Kits ermöglicht wird, die Tape-out-Zyklen vereinfachen. Der MEMS-Markt basiert auf Siliziums thermischer Übereinstimmung mit CMOS, was monolithische Integration analoger Signalkonditionierung ermöglicht, um Die-Fußabdrücke zu verkleinern. Polymere gewinnen Traktion in wegwerfbarer medizinischer Diagnostik, wo Biokompatibilität und Flexibilität wichtiger sind als Wärmeleitfähigkeit. Metalle bieten hochleitfähige Elektroden und strukturelle Anker, während Verbindungshalbleiter RF-MEMS mit überlegenen Hochfrequenz-Verlustcharakteristiken ausstatten.

Piezoelektrische Materialien zeigen 9,4% CAGR, größtenteils für Automotive-Aktoren und Energy-Harvesting-Patches in industriellen Implementierungen. Aluminiumnitrid auf Siliziumsubstraten doppelt sowohl als dielektrische Schicht als auch als aktiver Wandler, was Anbietern wie TDK ermöglicht, höhere Dichte-Wechselrichtermodule für elektrische Antriebsstränge vorzuschlagen. Forschungsprogramme bewerten bleifreie PZT-Ersatzstoffe zur Ausrichtung mit sich verschärfenden Umweltrichtlinien und versprechen neue Umsatzströme, wenn Formulierungen die Automotive-Qualifikation erreichen.

Geografieanalyse

Asien-Pazifik behielt 45% Umsatzanteil in 2024 und verfolgt eine 10,7% CAGR bis 2030. Chinas inländische Anbieter beschleunigen Patentanmeldungen in RF-Front-Ends mit dem Ziel, die Lieferkette für 5G und Satellitenkommunikation zu lokalisieren. Japanische Champions TDK und Murata erweitern die Kapazität für automobiltaugliche Trägheitssensoren, um die globale Elektrifizierungsnachfrage zu erobern. Südkorea nutzt fortgeschrittene Speicher-Reinräume zur Diversifizierung in MEMS-Timing-Geräte, während Singapur und Malaysia Test-und-Montage-Cluster erweitern, die niedrigere Arbeitskosten-Strukturen bieten.

Nordamerika profitiert von starken Luft- und Raumfahrt- sowie Verteidigungsprogrammen sowie medizinischen Geräteinnovations-Pipelines. Das CHIPS Program Office vergab Multi-Milliarden-Dollar-Zuschuss-Verhandlungen an Fabs, die MEMS-Pilotlinien einbeziehen, und ermutigt kürzere inländische Lieferketten. Silizium-Wafer-Lieferungen stiegen im Q1 2025 um 2,2% im Jahresvergleich, wobei die 300-mm-Kategorie-Nachfrage Bereitschaft für Hochvolumen-Produktion signalisiert. Floridas neue MEMS-Gießerei wird regionale Resilienz hinzufügen, wenn sie 2025 in die Volumenproduktion eintritt.

Europa konzentriert sich auf Automotive-Sicherheit, Industrieautomation und medizinische Wearables. Regulatorische Rahmenwerke, die fortgeschrittene Fahrerassistenz-Funktionen vorschreiben, beschleunigen Sensorpenetration und stärken den regionalen Beitrag zum MEMS-Markt. STMicroelectronics' autonome industrielle IMU bedient strenge langlebige Anforderungen deutscher und italienischer Ausrüstungshersteller. Der Nahe Osten und Afrika bleiben embryonal, dennoch schaffen Smart-City-Pilotprojekte in Golfstaaten Leuchtturm-Referenzen für verteilte Luftqualitätssensorik und intelligente Beleuchtung.

Wettbewerbslandschaft

Der MEMS-Markt zeigt moderate Konzentration mit diversifizierten Umsätzen über Verbraucher-, Automotive- und Industriesegmente, was verhindert, dass ein einzelner Lieferant 15% Anteil überschreitet. Bosch, Broadcom und STMicroelectronics nutzen eigene 200-mm- bis 300-mm-Fabs, die Skalenvorteile und Automotive-Qualifikationstiefe liefern. TDK katapultierte sich nach der Integration von InvenSenses Trägheitsportfolio auf den 3. globalen Rang und validierte akquisitionsgetriebene Portfolio-Expansion. Chinesische Herausforderer kultivieren inländische RF-MEMS-Kapazität, unterstützt von lokaler Nachfrage nach 5G-Radios, wodurch Lead-Time-Verpflichtungen gegenüber regionalen OEMs verschärft werden.

Konsolidierung besteht fort. Syntiants 150-Millionen-USD-Kauf von Knowles' Verbraucher-MEMS-Mikrofon-Division erweitert seine Edge-AI-Chipset-Roadmap mit bewährten akustischen Front-Ends und ermöglicht dem Käufer, Sprachverarbeitung in schlüsselfertige Module zu bündeln. Bosch Ventures reservierte 270 Millionen USD für Start-ups in Automation und Elektrifizierung und signalisiert Corporate Venture Capital als ergänzendes Scouting-Tool für disruptive MEMS-Konzepte. Patent-Zäune in RF-MEMS schaffen Lizenzeinnahmen für frühe Akteure, können aber kleinere Akteure ersticken und fördern Cross-Licensing-Allianzen, die Lizenzgebühr-Ausgaben mildern.

Strategische Kapazitätsinvestitionen formen Wettbewerbsgräben. Rogue Valley Microdevices' 300-mm-US-Fab verspricht inländische niedrigvolumige, hochmischende Läufe, die für Medizingerät-OEMs attraktiv sind, die ISO-13485-Compliance benötigen. Europäische Gießereien fokussieren auf Spezial-piezoelektrische Linien zur Bedienung von Haptik- und Aktor-Nischen und verdoppeln die Materialwissenschafts-Tiefe. Lieferanten differenzieren durch Bündelung von Firmware und Algorithmen, die Kunden-Entwicklungszeit komprimieren und dadurch Wechselkosten erhöhen und Preisdisziplin trotz allgemeiner Unit-Preis-Erosion in kommerzialisierten Sensor-Kategorien aufrechterhalten.

MEMS-Industrieführer

-

Broadcom Inc.

-

Robert Bosch GmBH

-

STMicroelectronics NV

-

Texas Instruments Inc.

-

Qorvo Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Mai 2025: Bosch Ventures verpflichtete sich zu 270 Millionen USD für Automation- und Elektrifizierungs-Start-ups mit dem Ziel, frühen Zugang zu Next-Generation-Sensing-Technologien zu sichern, die Boschs Automotive- und Industrie-Portfolios ergänzen.

- April 2025: TDK, Kirin Holdings und Murata starteten Japans erste chemische Recycling-Schleife für PET-Harz in Non-Food-Elektronik-Verpackungen und richteten MEMS-Komponenten-Lieferketten an Kreislaufwirtschafts-Zielen aus.

- März 2025: Die FDA genehmigte MY01 Inc.'s kontinuierlichen Kammerdruck-Monitor mit eingebetteten kapazitiven MEMS-Sensoren und signalisierte regulatorisches Vertrauen in mikroskalige Diagnostik für orthopädische Trauma-Pflege.

- Januar 2025: Omnitron Sensors sammelte 13 Millionen USD zur Beschleunigung neuartiger MEMS-Architekturen, die niedrigere Capex pro Wafer anzielen und den Zugang für Mid-Tier-Fabless-Designer demokratisieren wollen.

Globaler MEMS-Marktbericht-Umfang

Mikro-elektromechanische Systeme (MEMS)-Technologie ist definiert als die Miniaturisierung mechanischer und elektromechanischer Elemente, wie Geräte und Strukturen, die unter Verwendung von Mikrofabrikationstechniken hergestellt und gefertigt werden. Die Arten von MEMS-Geräten variieren von relativ einfachen Strukturen ohne bewegliche Elemente bis zu Strukturen mit mehreren beweglichen Elementen unter Kontrolle integrierter Mikroelektronik.

Der MEMS-Markt ist segmentiert nach Typ (RF-MEMS, Oszillatoren, Mikrofluidik, Umwelt-MEMS, optische MEMS, MEMS-Mikrofone, Trägheits-MEMS, Druck-MEMS, Thermosäulen, Mikrobolometer, Inkjet-Köpfe, Beschleunigungsmesser und Gyroskope), nach Anwendung (Automotive, Gesundheitswesen, Industrie, Verbraucherelektronik, Telekom, Luft- und Raumfahrt und Verteidigung) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und -prognosen werden in Werten in USD für alle Segmente bereitgestellt.

| Sensoren |

| Aktoren |

| Oszillatoren und Timing |

| Mikrofluidische Chips |

| Leistungs-/Bewegungs-Mikrogeneratoren |

| Trägheitssensoren |

| Drucksensoren |

| RF-MEMS |

| Optische MEMS |

| Umweltsensoren |

| MEMS-Mikrofone |

| Mikrobolometer und IR-Detektoren |

| Inkjet-Köpfe |

| Weitere |

| Verbraucherelektronik |

| Automotive |

| Industrie und Robotik |

| Gesundheitswesen und Medizingeräte |

| Telekom-Infrastruktur |

| Luft- und Raumfahrt und Verteidigung |

| Weitere |

| Bulk-Mikromechanik |

| Oberflächenmikromechanik |

| HAR-Silizium-Ätzen / DRIE |

| Silicon-on-Insulator (SOI) MEMS |

| LIGA und Röntgenlithografie |

| Fortgeschrittene 3D-gedruckte MEMS |

| Silizium |

| Polymere |

| Piezoelektrisch (AlN, PZT) |

| Metalle |

| Verbindungshalbleiter |

| Quarz und Glas |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| APAC | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Südostasien | ||

| Australien und Neuseeland | ||

| Rest von APAC | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| VAE | ||

| Türkei | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Rest von Afrika | ||

| Nach Geräteklasse | Sensoren | ||

| Aktoren | |||

| Oszillatoren und Timing | |||

| Mikrofluidische Chips | |||

| Leistungs-/Bewegungs-Mikrogeneratoren | |||

| Nach Sensor- / Aktor-Typ | Trägheitssensoren | ||

| Drucksensoren | |||

| RF-MEMS | |||

| Optische MEMS | |||

| Umweltsensoren | |||

| MEMS-Mikrofone | |||

| Mikrobolometer und IR-Detektoren | |||

| Inkjet-Köpfe | |||

| Weitere | |||

| Nach Anwendung | Verbraucherelektronik | ||

| Automotive | |||

| Industrie und Robotik | |||

| Gesundheitswesen und Medizingeräte | |||

| Telekom-Infrastruktur | |||

| Luft- und Raumfahrt und Verteidigung | |||

| Weitere | |||

| Nach Fertigungsverfahren | Bulk-Mikromechanik | ||

| Oberflächenmikromechanik | |||

| HAR-Silizium-Ätzen / DRIE | |||

| Silicon-on-Insulator (SOI) MEMS | |||

| LIGA und Röntgenlithografie | |||

| Fortgeschrittene 3D-gedruckte MEMS | |||

| Nach Material | Silizium | ||

| Polymere | |||

| Piezoelektrisch (AlN, PZT) | |||

| Metalle | |||

| Verbindungshalbleiter | |||

| Quarz und Glas | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Deutschland | ||

| Frankreich | |||

| Vereinigtes Königreich | |||

| Italien | |||

| Spanien | |||

| Russland | |||

| Rest von Europa | |||

| APAC | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Südostasien | |||

| Australien und Neuseeland | |||

| Rest von APAC | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| VAE | |||

| Türkei | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Rest von Afrika | |||

Schlüsselfragen im Bericht beantwortet

Wie groß ist der aktuelle globale MEMS-Markt und wie schnell wächst er?

Die MEMS-Marktgröße beträgt 17,5 Milliarden USD im Jahr 2025 und wird voraussichtlich auf 24,8 Milliarden USD bis 2030 bei einer CAGR von 7,22% expandieren.

Welche MEMS-Geräteklasse expandiert am schnellsten?

Mikrofluidische Chips führen das Wachstum mit einer projizierten CAGR von 9,8% bis 2030 an, getrieben durch steigende Point-of-Care-Diagnostik-Akzeptanz.

Wie beeinflusst die 5G-Implementierung die Nachfrage nach MEMS-Komponenten?

5G-Infrastruktur erhöht drastisch die Anforderungen an RF-MEMS-Filter und -Schalter, die verlustfreie, hochisolierte Leistung über breitere Frequenzbänder liefern.

Welche Endanwendung hält heute den größten Umsatzanteil?

Verbraucherelektronik entfällt auf 38% der gesamten MEMS-Umsätze in 2024 dank Multi-Sensor-Integration in Smartphones, Tablets und Wearables.

Warum wird Asien-Pazifik als der dominierende regionale Markt betrachtet?

Asien-Pazifik erobert 45% der globalen Umsätze aufgrund seiner umfangreichen Halbleiter-Fertigungsbasis, starken Verbraucherelektronik-Produktion und beschleunigenden EV- und 5G-Rollouts.

Welcher Fertigungstrend gestaltet Kostenstrukturen für MEMS-Lieferanten um?

Der Übergang zur 300-mm-Wafer-Verarbeitung - hervorgehoben durch neue US-Fabs, die für die Produktion 2025 geplant sind - senkt Die-Kosten, erhöht aber Kapitalanforderungen und begünstigt Skalenakteure.

Seite zuletzt aktualisiert am: