Размер и доля рынка ингредиентов нутрицевтиков

Анализ рынка ингредиентов нутрицевтиков от Mordor Intelligence

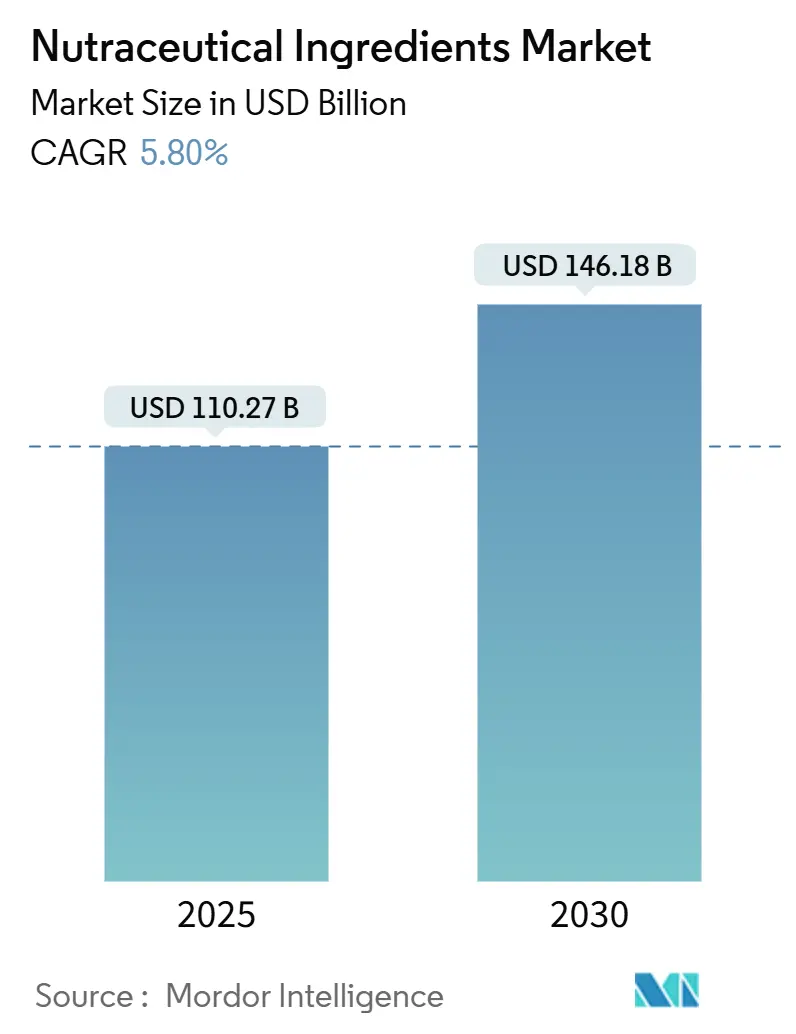

Рынок ингредиентов нутрицевтиков оценивается в 110,27 млрд долл. США в 2025 году и, по прогнозам, достигнет 146,18 млрд долл. США к 2030 году, что отражает совокупный среднегодовой темп роста (CAGR) 5,8% в период с 2025 по 2030 год. Этот рост подчеркивает значительное предпочтение потребителей в отношении продуктов питания, обеспечивающих определенные преимущества для здоровья. Ключевые области фокуса включают укрепление иммунитета, поддержание здоровья пищеварительной системы и улучшение когнитивных функций. Возрастающий акцент на профилактическом питании, достижения в технологиях микроинкапсулирования и разработка методов экстракции для чистых этикеток стимулируют этот спрос. Кроме того, последовательное внедрение готовых к употреблению продуктов нутрицевтиков способствует расширению рынка в различных регионах. Усиливаются усилия в области исследований и разработок, особенно в улучшении биодоступности и внедрении растительных белков в массовое производство. Более того, включение науки о нутрицевтиках в повседневные категории продуктов питания расширяет потребительскую базу, делая эти продукты более доступными для более широкой аудитории. Однако более строгие регулятивные требования к доказательным заявлениям побуждают производителей инвестировать в клиническую валидацию. Эта тенденция повышает технические барьеры для входа, особенно для мелких игроков, поскольку рынок становится все более конкурентным.

Ключевые выводы отчета

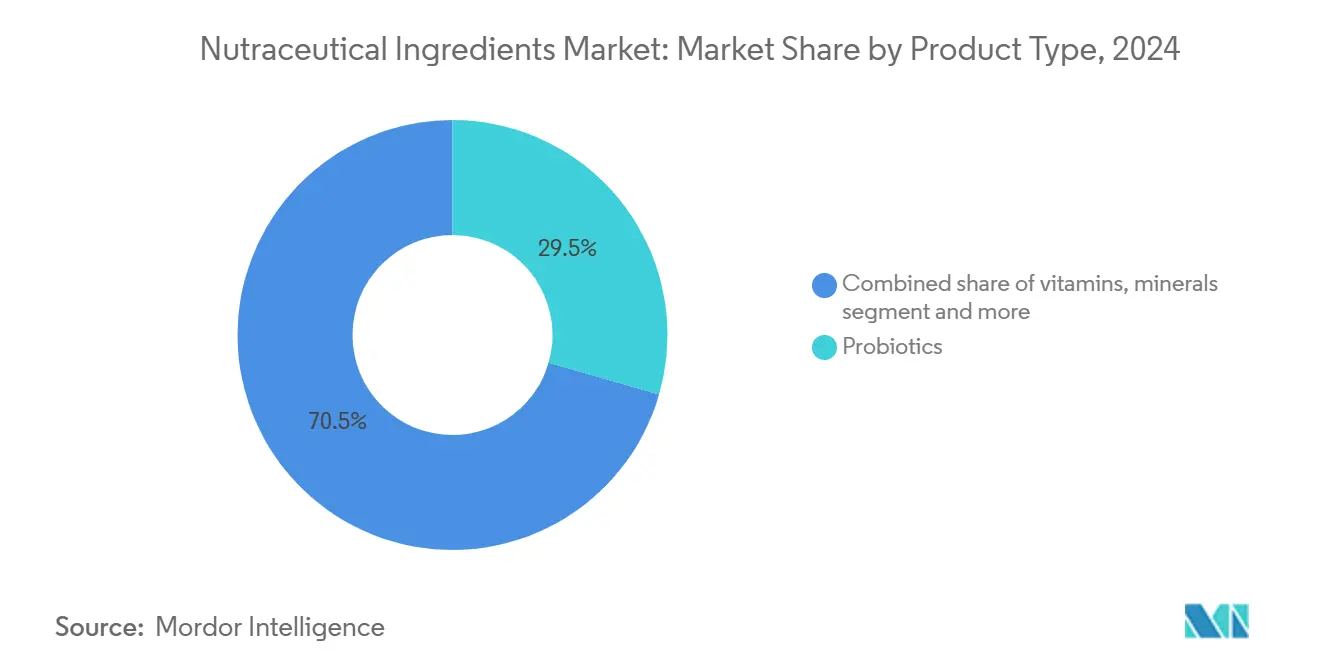

- По типу продукта пробиотики лидировали с 29,47% доли рынка ингредиентов функциональных продуктов питания в 2024 году; ожидается, что ингредиенты омега-3 будут расширяться со среднегодовым темпом роста 9,44% до 2030 года.

- По форме порошковые форматы заняли 67,73% доли размера рынка ингредиентов функциональных продуктов питания в 2024 году, в то время как жидкости готовы развиваться со среднегодовым темпом роста 8,62% до 2030 года.

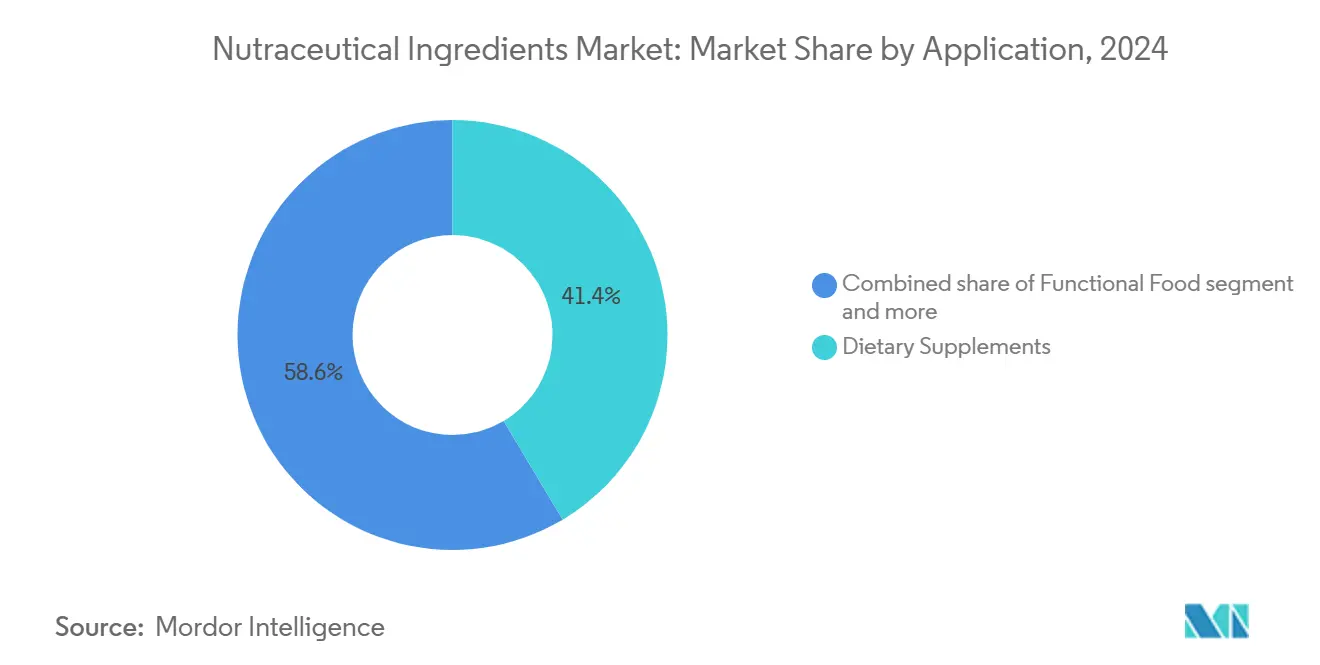

- По применению диетические добавки составили 41,44% доли размера рынка ингредиентов функциональных продуктов питания в 2024 году, и прогнозируется рост функциональных напитков со среднегодовым темпом роста 9,94% в период с 2025 по 2030 год.

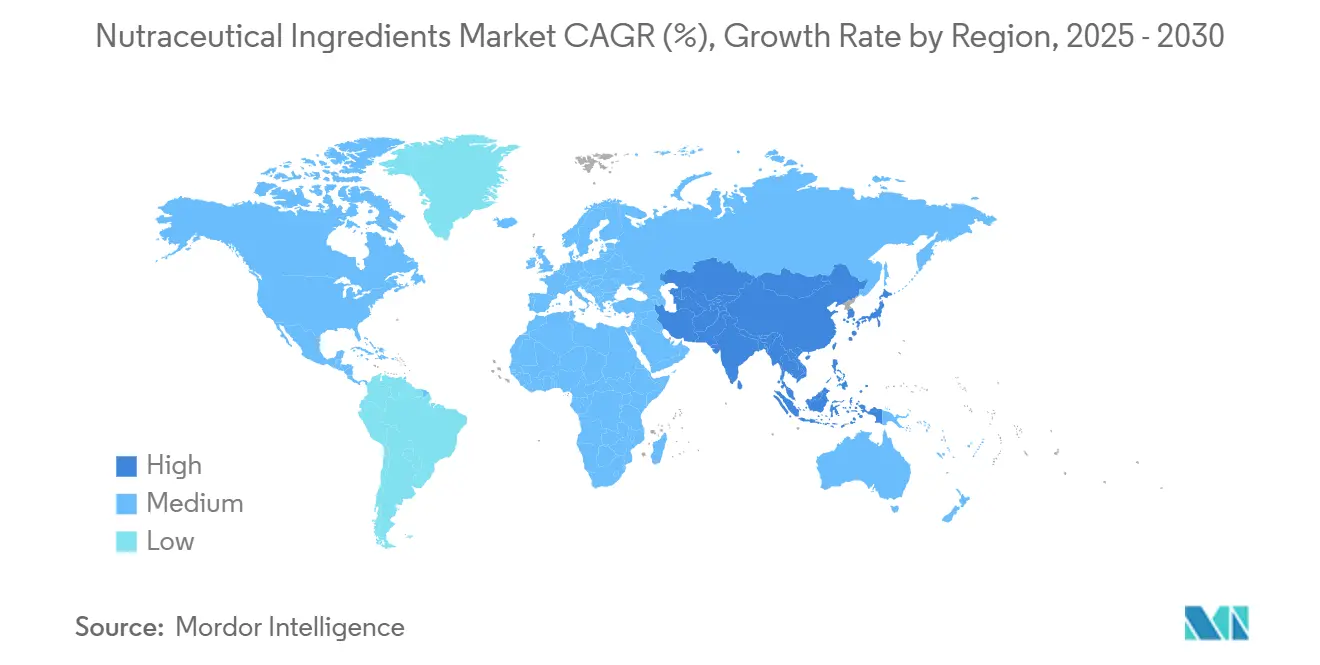

- По географии Азиатско-Тихоокеанский регион удерживал 36,49% доли доходов в 2024 году; ожидается, что регион Ближнего Востока и Африки зафиксирует самый быстрый среднегодовой темп роста 9,78% до 2030 года.

Тенденции и аналитика глобального рынка ингредиентов нутрицевтиков

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на решения профилактического здравоохранения | +1.7% | Глобально, с более высоким влиянием в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Высокий спрос на обогащение растительными белками | +1.2% | Северная Америка, Европа, с растущим влиянием в Азиатско-Тихоокеанском регионе | Среднесрочно (2-4 года) |

| Напитки, обогащенные пробиотиками, завоевывают массовую популярность | +0.9% | Глобально, с более высоким принятием в Азиатско-Тихоокеанском регионе | Краткосрочно (≤ 2 лет) |

| Принятие омега-3 в режимах для психического здоровья и здоровья сердца | +0.8% | Северная Америка, Европа, Япония | Среднесрочно (2-4 года) |

| Технологические достижения в экстракции и составлении формул | +0.6% | Глобально, с инновационными центрами в Европе и Северной Америке | Долгосрочно (≥ 4 лет) |

| Растущий спрос на персонализированные решения в области питания | +0.5% | Северная Америка, Европа, страны Азиатско-Тихоокеанского региона с высоким доходом | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на решения профилактического здравоохранения

Растущий спрос на решения профилактического здравоохранения стимулирует рост рынка. Правительства и организации здравоохранения во всем мире все больше продвигают профилактическое здравоохранение для снижения бремени хронических заболеваний. Например, Всемирная организация здравоохранения (ВОЗ) подчеркивает важность питания в профилактике неинфекционных заболеваний (НИЗ), таких как диабет и сердечно-сосудистые заболевания. По данным ВОЗ, НИЗ составляют 74% всех глобальных смертей, подчеркивая критическую необходимость профилактических мер [1]Всемирная организация здравоохранения, "Отчет по неинфекционным заболеваниям - декабрь 2024", www.who.int. Аналогично, Министерство сельского хозяйства США (USDA) и Управление по контролю за продуктами и лекарствами (FDA) внедрили руководящие принципы и нормы для поощрения потребления обогащенных продуктов питания и диетических добавок. Кроме того, инициативы, такие как Национальная миссия питания Индии (POSHAN Abhiyaan), направлены на улучшение результатов питания, дополнительно повышая спрос на ингредиенты нутрицевтиков. Европейское агентство по безопасности продуктов питания (EFSA) также играет ключевую роль в регулировании заявлений о пользе для здоровья на пищевых продуктах, обеспечивая доверие потребителей и стимулируя рост рынка. Эти усилия подчеркивают растущее признание профилактического здравоохранения как критически важного компонента стратегий общественного здравоохранения, дополнительно продвигая рынок ингредиентов нутрицевтиков.

Высокий спрос на обогащение растительными белками

Растущий спрос на обогащение растительными белками является ключевым драйвером рынка. Согласно данным Продовольственной и сельскохозяйственной организации (ФАО), растительные белки набирают популярность благодаря их преимуществам для здоровья, устойчивости и меньшему воздействию на окружающую среду по сравнению с белками животного происхождения. Кроме того, Ассоциация растительных продуктов питания (PBFA) сообщила о 27% росте продаж растительных продуктов питания в Соединенных Штатах в 2023 году [2]Ассоциация растительных продуктов питания, "Отчет Ассоциации растительных продуктов питания 2023", www.plantbasedfoods.org, подчеркивая растущее предпочтение потребителей таким продуктам. Правительства во всем мире также активно продвигают растительные диеты для решения экологических проблем, сокращения выбросов парниковых газов и улучшения общественного здравоохранения. Европейский союз ввел инициативы в рамках своей стратегии "От фермы до вилки", которая поддерживает переход к устойчивым продовольственным системам, включая продвижение растительных альтернатив. Более того, правительство Индии запустило программы для поддержки производства растительных белков, согласуясь с его фокусом на устойчивом сельском хозяйстве и продовольственной безопасности. Эти факторы в совокупности способствуют растущему принятию обогащения растительными белками в индустрии нутрицевтиков, поскольку производители все больше включают эти ингредиенты для удовлетворения развивающихся потребительских требований и регулятивных руководящих принципов.

Напитки, обогащенные пробиотиками, завоевывают массовую популярность

Растущая популярность напитков, обогащенных пробиотиками, является значительным драйвером рынка. Например, Всемирная организация здравоохранения и Продовольственная и сельскохозяйственная организация подчеркнули преимущества пробиотиков для здоровья в улучшении здоровья кишечника, снижении риска желудочно-кишечных расстройств и усилении иммунитета. Согласно данным Международной ассоциации пробиотиков (IPA), глобальный рынок пробиотиков продемонстрировал постоянный рост, при этом напитки, обогащенные пробиотиками, стали ключевым сегментом благодаря их удобству и преимуществам для здоровья. Более того, Управление по контролю за продуктами и лекарствами США (FDA) активно регулирует и одобряет продукты на основе пробиотиков, обеспечивая их безопасность и эффективность, что повысило доверие потребителей [3]Управление по контролю за продуктами и лекарствами США, "FDA выражает обеспокоенность по поводу пробиотических продуктов, продаваемых для использования у госпитализированных недоношенных младенцев", www.fda.gov. Эти усилия, в сочетании с растущей осведомленностью потребителей и научной поддержкой, стимулируют спрос на напитки, обогащенные пробиотиками, укрепляя их позицию как основного выбора среди заботящихся о здоровье людей.

Принятие омега-3 в режимах для психического здоровья и здоровья сердца

Принятие жирных кислот омега-3 все больше признается как значительный драйвер на рынке. Правительства и организации здравоохранения во всем мире подчеркивают включение омега-3 в диетические рекомендации из-за их доказанных преимуществ для психического здоровья и здоровья сердца. Например, Американская ассоциация сердца (AHA) рекомендует потребление богатых омега-3 продуктов, таких как рыба, как минимум два раза в неделю для поддержки сердечно-сосудистого здоровья [4]Американская ассоциация сердца, "Рыба и жирные кислоты омега-3", www.heart.org. Аналогично, Национальные институты здравоохранения (NIH) подчеркивают роль омега-3 в снижении симптомов депрессии и тревоги, дополнительно подчеркивая их важность в режимах психического здоровья. Кроме того, инициативы, такие как финансирование Европейской комиссии исследований омега-3 и их преимуществ для здоровья, демонстрируют растущую институциональную поддержку этих питательных веществ. Такие одобрения и подкрепленные исследованиями выводы стимулируют осведомленность и спрос потребителей, тем самым поддерживая рост рынка ингредиентов нутрицевтиков.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Сложная цепочка поставок биологически активных ингредиентов | -0.7% | Глобально, с более высоким влиянием на развивающихся рынках | Среднесрочно (2-4 года) |

| Риски аллергенов в продуктах из белков и аминокислот | -0.5% | Глобально, с более строгими нормами в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Вариации качества в поставках омега-3 | -0.3% | Глобально, с особым влиянием на продукты морского происхождения | Среднесрочно (2-4 года) |

| Высокая стоимость премиальных ингредиентов | -0.9% | Глобально, с более сильным эффектом на чувствительных к ценам рынках | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Сложная цепочка поставок биологически активных ингредиентов

Сложная цепочка поставок биологически активных ингредиентов выступает как значительное ограничение на рынке ингредиентов нутрицевтиков. Производство и распространение этих ингредиентов включает несколько этапов, включая поставку сырья, обработку, контроль качества и окончательную доставку производителям. Каждый этап требует строгого соблюдения нормативных требований, что увеличивает операционные вызовы и затраты. Кроме того, зависимость от разнообразных поставщиков и необходимость постоянного качества дополнительно усложняют цепочку поставок. Поставка сырья, часто из географически разрозненных регионов, добавляет еще один уровень сложности из-за различающихся нормативов, логистических вызовов и потенциальных нарушений поставок. Более того, поддержание биологической активности и эффективности этих ингредиентов во время обработки и транспортировки требует передовых технологий и специализированного обращения, что может повысить затраты. Эти факторы в совокупности препятствуют бесперебойному потоку биологически активных ингредиентов, влияя на общий рост рынка ингредиентов нутрицевтиков. Сложная природа цепочки поставок также ограничивает способность мелких игроков эффективно конкурировать, поскольку им может не хватать ресурсов для эффективного преодоления этих вызовов.

Риски аллергенов в продуктах из белков и аминокислот

Риски аллергенов представляют значительное ограничение на рынке ингредиентов нутрицевтиков, особенно в продуктах из белков и аминокислот. Эти продукты часто содержат ингредиенты, полученные из распространенных аллергенов, таких как соя, молоко, яйца и орехи, которые могут вызывать неблагоприятные реакции у чувствительных людей. Решение этих рисков имеет решающее значение для производителей для поддержания доверия потребителей и расширения их рыночного присутствия в секторе ингредиентов нутрицевтиков. Более того, растущий спрос на продукты с чистой этикеткой и без аллергенов усилил давление на производителей для инноваций и переформулирования их предложений. Это часто требует поиска альтернативных ингредиентов, которые могут не только увеличить производственные затраты, но и повлиять на вкус, текстуру и питательный профиль конечного продукта. Сложность цепочек поставок на рынке ингредиентов нутрицевтиков дополнительно усложняет управление рисками аллергенов, поскольку перекрестное загрязнение может произойти на различных этапах, от закупки сырья до упаковки конечного продукта. Регулятивные органы в различных регионах внедрили строгие руководящие принципы для маркировки аллергенов и отслеживаемости, которым производители должны соответствовать, чтобы избежать юридических штрафов и отзывов продукции. Эти факторы в совокупности препятствуют потенциалу роста продуктов из белков и аминокислот в рамках рынка ингредиентов нутрицевтиков.

Сегментный анализ

По типу продукта: Пробиотики лидируют, в то время как омега-3 ускоряются

Пробиотики захватывают 29,47% доли рынка в 2024 году, укрепляя свою роль как основа арены ингредиентов нутрицевтиков. Эта прочная позиция поддерживается растущей научной валидацией ключевой роли кишечника в общем здоровье. Пробиотики теперь признаны не только для здоровья кишечника, но и как важные игроки в иммунной функции, психическом благополучии и метаболическом балансе. Производители переходят от широких утверждений о здоровье кишечника к созданию штамм-специфических решений, нацеленных на различные проблемы здоровья от снятия стресса до восстановления спортсменов. Растущая осведомленность потребителей о преимуществах пробиотиков, в сочетании с достижениями в исследованиях и разработках, дополнительно стимулирует рост сегмента.

На подъеме ингредиенты омега-3 готовы стать самым быстрорастущим сегментом, с прогнозируемым среднегодовым темпом роста 9,44% с 2025 по 2030 год. Их рост подпитывается расширяющимися применениями, теперь охватывающими когнитивное здоровье и здоровье суставов наряду с традиционными преимуществами для сердца. Благодаря технологическим достижениям в инкапсулировании, омега-3 находят свой путь в пищевые матрицы, ранее считавшиеся сложными, расширяя горизонт их применения. Сегмент витаминов и минералов пользуется постоянным ростом, стимулируемым стандартизацией обогащения в категориях продуктов питания для решения проблем дефицита питательных веществ. Между тем, белки и аминокислоты едут на волне тренда фитнеса и активного питания, поскольку потребители все больше приоритизируют здоровье мышц и восстановление. Пребиотики появляются как ценные партнеры пробиотиков, с новыми исследованиями, подчеркивающими их усиленные эффекты при использовании вместе в составах, создавая синергетические преимущества для здоровья кишечника и общего благополучия.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По форме: Порошки доминируют, в то время как жидкие форматы растут

Порошки занимают доминирующую 67,73% долю рынка на рынке в 2024 году благодаря их адаптируемости и улучшенной стабильности. Недавние достижения в инженерии частиц улучшили растворимость порошков, текучесть и органолептические характеристики, преодолевая прошлые препятствия в принятии потребителями. Инновации в распылительной сушке теперь позволяют производителям защищать чувствительные ингредиенты, обеспечивая их легкое включение в конечные продукты. Охватывая ряд категорий ингредиентов, от белков и волокон до пробиотиков и растительных экстрактов, сегмент порошков подчеркивает свою ключевую роль в разработке продуктов. Его универсальная применимость в разнообразных составах нутрицевтиков дополнительно укрепляет его лидерство на рынке, поскольку производители продолжают использовать его универсальность для удовлетворения развивающихся потребительских требований.

Между тем, жидкости находятся на быстром подъеме, нацеливаясь на среднегодовой темп роста 8,62% с 2025 по 2030 год, стимулируемые потребительским сдвигом в сторону готовых к употреблению продуктов и прорывами в стабильности жидкости. Инновации в жидких составах решают проблемы, такие как разделение ингредиентов, срок годности и деградация питательных веществ. Эти достижения позволяют производителям поставлять высококачественные, удобные продукты, которые соответствуют современным стилям жизни, обеспечивая при этом сохранение питательной ценности и целостности продукта с течением времени. Растущий спрос на функциональные напитки и жидкие добавки дополнительно продвигает траекторию роста сегмента.

По применению: Диетические добавки сохраняют лидерство, в то время как напитки растут

Диетические добавки занимают крупнейший сегмент применения, удерживая 41,44% доли рынка в 2024 году. Их успех проистекает из концентрированной доставки функциональных ингредиентов и сильного принятия потребителями, которое строилось годами последовательного использования и доверия среди потребителей. Это доминирование особенно выражено в Северной Америке и Европе, где добавки глубоко встроены в рутины здоровья и благополучия. Категория добавок переживает волну инноваций, расширяясь от традиционных таблеток к более разнообразным форматам, таким как жевательные конфеты, порошки и жидкие шоты. Эти новые форматы не только удовлетворяют желания потребителей в удобстве, но и улучшают общий опыт потребления, делая их более привлекательными для более широкой аудитории, включая молодежь.

Функциональные напитки на подъеме, появляясь как самый быстрорастущий сегмент применения. С прогнозируемым среднегодовым темпом роста 9,94% с 2025 по 2030 год их рост подпитывается их легкой интеграцией в повседневные рутины, такие как замена традиционных напитков более здоровыми альтернативами. Эта категория переживает волну инноваций, с производителями, создающими напитки, которые предлагают множественные функциональные преимущества, такие как повышение энергии, поддержка иммунитета и снятие стресса, сохраняя при этом привлекательные вкусовые профили. Способность сочетать преимущества для здоровья с приятными вкусами стимулирует их популярность среди заботящихся о здоровье потребителей и тех, кто ищет удобные решения на ходу.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

В 2024 году Азиатско-Тихоокеанский регион укрепляет свой статус как ведущий рынок ингредиентов нутрицевтиков, занимая 36,49% доли. Это доминирование является результатом сочетания древних традиций благополучия с современной наукой о питании. В то время как Япония и Китай закрепляют это лидерство своими культурно укорененными ингредиентами нутрицевтиков, развивающиеся рынки, такие как Индия и Индонезия, быстро поддерживают статус региона. Такие факторы, как урбанизация, рост располагаемых доходов и повышенная осведомленность о здоровье, особенно среди молодежи, подпитывают этот рост. Примечательно, что наблюдается всплеск инноваций, при этом традиционные азиатские растения модернизируются для современного использования. Сектор напитков процветает, с энергетическими напитками и функциональными водами, становящимися фаворитами среди городских профессионалов.

Ближний Восток и Африка находятся на быстром пути, нацеливаясь на устойчивый среднегодовой темп роста 9,78% с 2025 по 2030 год. Этот рост, особенно выраженный в ОАЭ, Саудовской Аравии и Южной Африке, стимулируется сочетанием спроса экспатриантов и эскалацией уровня хронических заболеваний. По мере того как потребители становятся более заботящимися о здоровье и премиальные продукты становятся более доступными, рынок ингредиентов нутрицевтиков региона быстро развивается. Производители обращают внимание, со стратегическими ходами, такими как новый завод премиксов и добавок dsm-firmenich в городе Садат в сентябре 2024 года. Египет, подчеркивая потенциал региона. Ингредиенты нутрицевтиков, ориентированные на красоту, набирают обороты, особенно в Турции, Марокко и ССЗ, подчеркивая растущий потребительский интерес к связи между питанием и эстетикой. В то время как регулятивный ландшафт региона адаптируется к этому росту, согласование стандартов в его разнообразных нациях представляет вызов.

Северная Америка и Европа остаются ключевыми игроками в арене ингредиентов нутрицевтиков. Оба региона характеризуются передовыми регулятивными рамками, которые обеспечивают безопасность и эффективность продуктов, способствуя доверию потребителей. Высокие уровни осведомленности о здоровье среди потребителей стимулируют спрос на инновационные и премиальные продукты нутрицевтиков. Кроме того, эти регионы пользуются хорошо установленными экосистемами исследований и разработок, позволяя непрерывное внедрение передовых продуктов. Растущий фокус на персонализированном питании и увеличение принятия растительных ингредиентов и ингредиентов с чистой этикеткой дополнительно укрепляют рынок в этих регионах. Стратегические сотрудничества между производителями и исследовательскими институтами также способствуют устойчивому росту и инновациям.

Конкурентный ландшафт

Глобальный рынок ингредиентов нутрицевтиков с показателем концентрации 4 из 10 демонстрирует умеренно фрагментированный конкурентный ландшафт. Этот показатель отражает динамичную среду, где как устоявшиеся корпорации, так и развивающиеся стартапы активно конкурируют за долю рынка. Ведущие компании, такие как Cargill, ADM и DSM-Firmenich, доминируют на рынке, используя свои обширные портфели ингредиентов и надежные глобальные сети распределения. Эти игроки используют свой масштаб, операционную эффективность и глобальный охват для поддержания сильной позиции. С другой стороны, меньшие, специализированные фирмы фокусируются на инновациях и экспертизе в нишевых категориях ингредиентов, таких как растительные белки, пробиотики и жирные кислоты омега-3, для обеспечения премиальных позиций. Эта двойная динамика способствует здоровой конкуренции, стимулирует инновации и обеспечивает разнообразный ряд предложений для конечных пользователей в индустрии нутрицевтиков.

Конкурентный ландшафт дополнительно формируется значительной деятельностью по слияниям и поглощениям (M&A), которая стала ключевой стратегией для рыночных игроков для укрепления своих позиций. Компании все больше придерживаются стратегий вертикальной интеграции для обеспечения поставок сырья, снижения зависимости от сторонних поставщиков и повышения устойчивости цепочки поставок. Одновременно усилия по горизонтальному расширению набирают обороты, поскольку фирмы диверсифицируют свои продуктовые портфели для удовлетворения развивающихся потребительских требований к функциональным и ориентированным на здоровье ингредиентам. Например, растущее потребительское предпочтение продуктов с чистой этикеткой и устойчивых продуктов побудило компании инвестировать в категории растительных и органических ингредиентов. Эти стратегические ходы не только повышают операционную эффективность, но и позволяют компаниям расширить свое присутствие на рынке и обратиться к развивающимся тенденциям. Продолжающаяся тенденция консолидации подчеркивает важность масштаба, специализации и адаптируемости в поддержании конкурентного преимущества на этом быстро развивающемся рынке.

Ожидается всплеск приобретений специализированных ингредиентов, поскольку компании стремятся улучшить свое конкурентное позиционирование и обратиться к растущему потребительскому фокусу на здоровье и благополучие. Этот "бум" приобретений, как ожидается, изменит рынок, создавая возможности как для устоявшихся игроков, так и для новых участников. Кроме того, достижения в технологиях, такие как точная ферментация и биоинженерия, вероятно, сыграют ключевую роль в стимулировании инноваций и дифференциации на рынке. По мере того как рынок ингредиентов нутрицевтиков продолжает развиваться, компании, которые приоритизируют стратегические партнерства, инвестиции в исследования и разработки и адаптируемость к потребительским тенденциям, вероятно, появятся как лидеры, создавая почву для устойчивого роста и инноваций в прогнозный период.

Лидеры индустрии ингредиентов нутрицевтиков

-

BASF SE

-

Archer Daniels Midland Company

-

International Flavors & Fragrances, Inc

-

Cargill, Incorporated

-

DSM- Firmenich

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Февраль 2025 г.: Ajinomoto Co объединилась с LabCentral, поддерживая биотехнологические стартапы, специализирующиеся на аминокислотах и белковых науках. Этот союз не только усиливает инновации в ингредиентах нутрицевтиков, особенно полученных из аминокислот, но также наделяет Ajinomoto полномочиями направлять разработки в области здоровья и благополучия.

- Ноябрь 2024 г.: Balchem, производитель специализированных ингредиентов, представил свое последнее предложение: Vital Trio, формулу три в одном. Эта инновационная формула содержит K2Vital Delta, двойной микроинкапсулированный ингредиент, содержащий 99,7% полностью транс витамина K2 MK-7. Дополняя это, хелатный бисглицинат магния от Albion Minerals и витамин D3, все направленные на поддержку иммунной, сердечно-сосудистой и костной систем здоровья.

- Июль 2024 г.: Kaneka запустила свою линию Naturally Smart Probiotic, Floradapt. Компания также объявила о раздаче продукции на сумму 150 000 долл. США в рамках своей программы Innovation Awards. По словам компании, она обеспечивает высокоэффективные эффекты для различных этапов жизни. Floradapt имеет обширный банк из более чем 1000 кислотоустойчивых клинических пробиотических штаммов для целевых состояний здоровья, включая Кардио, Интенсивную желудочно-кишечную (ЖК), Пищеварительную и Оральную систему здоровья.

- Май 2024 г.: Kerry запустила цифровой инновационный центр, позиционируя его как комплексный ресурс для потребителей добавок. Этот центр предлагает понимание потребительских предпочтений, охватывая такие категории, как жевательные конфеты и функциональные напитки. Кроме того, он демонстрирует собственные глобальные исследования предпочтений добавок и ключевых платформ здоровья.

Область охвата глобального отчета по рынку ингредиентов нутрицевтиков

Ингредиенты нутрицевтиков - это пищевые товары, которые предотвращают или значительно влияют на медицинские состояния или болезни.

Глобальный рынок ингредиентов нутрицевтиков разделен на две секции: тип ингредиента и применение. По типу ингредиента рынок сегментирован на пребиотики, пробиотики, витамины, минералы, белки, омега-3 структурированные липиды, фитохимические вещества и растительные экстракты, волокна и специализированные углеводы. По применению рынок сегментирован на функциональные продукты питания, функциональные напитки, диетические добавки, питание животных, личную гигиену и косметику, и прочие. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Отчет предлагает размер рынка и прогноз для ингредиентов нутрицевтиков в стоимостном выражении (млн долл. США) для всех вышеуказанных сегментов.

| Пребиотики |

| Пробиотики |

| Витамины |

| Минералы |

| Белки и аминокислоты |

| Ингредиенты омега-3 |

| Прочие |

| Порошок |

| Жидкость |

| Функциональные продукты питания |

| Функциональные напитки |

| Диетические добавки |

| Питание животных |

| Прочие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Соединенное Королевство |

| Германия | |

| Испания | |

| Франция | |

| Италия | |

| Россия | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Пребиотики | |

| Пробиотики | ||

| Витамины | ||

| Минералы | ||

| Белки и аминокислоты | ||

| Ингредиенты омега-3 | ||

| Прочие | ||

| По форме | Порошок | |

| Жидкость | ||

| По применению | Функциональные продукты питания | |

| Функциональные напитки | ||

| Диетические добавки | ||

| Питание животных | ||

| Прочие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка ингредиентов нутрицевтиков?

Рынок оценивается в 110,27 млрд долл. США в 2025 году и, по прогнозам, достигнет 146,18 млрд долл. США к 2030 году, растя со среднегодовым темпом роста 5,8%.

Какой сегмент продукта удерживает наибольшую долю рынка ингредиентов функциональных продуктов питания?

Пробиотики лидируют с 29,47% долей доходов в 2024 году, отражая сильный потребительский интерес к решениям для здоровья кишечника.

Какое применение расширяется быстрее всего?

Прогнозируется рост функциональных напитков со среднегодовым темпом роста 9,94% в период с 2025 по 2030 год, поскольку потребители ищут преимущества для здоровья в повседневных напитках.

Почему порошковые форматы доминируют?

Порошки составляют 67,73% спроса благодаря превосходной стабильности и универсальности в применениях хлебопекарной, напитковой и добавочной индустрий.

Последнее обновление страницы: