Анализ рынка зерновой продукции

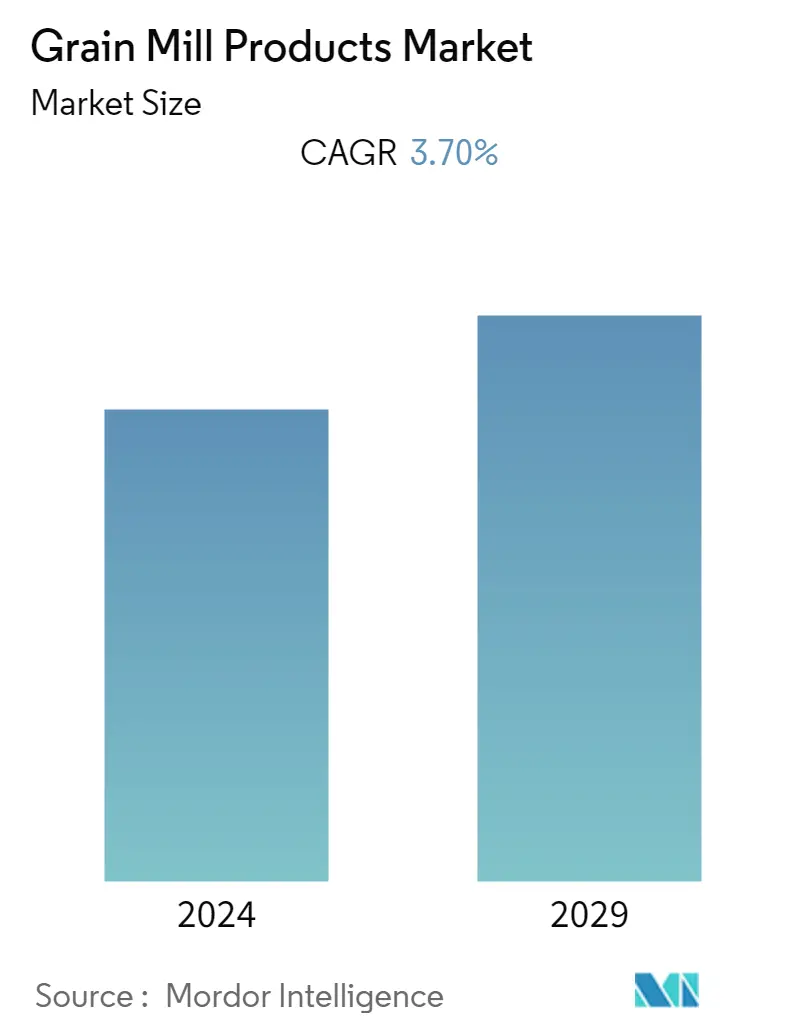

Прогнозируется, что рынок зерновых продуктов будет расти в среднем на 3,7% в течение прогнозируемого периода.

Растущий спрос на расфасованные/готовые к употреблению продукты питания, обусловленный изменением образа жизни и ростом доходов на душу населения, увеличил спрос на продукцию мукомольного производства. Растущая урбанизация в Южной Америке и Азиатско-Тихоокеанском регионе создает дополнительные возможности роста из-за изменений в демографии и высокого располагаемого дохода. Производство муки растет по мере роста спроса на хлебобулочные изделия, продукция прочно закрепилась в питании населения. Частые запуски новых рецептур в базовой разработке, таких как обезжиренная, безглютеновая, низкоуглеводная, органическая мука с высоким содержанием клетчатки, привлекают потребителей, способствуя росту рынка.

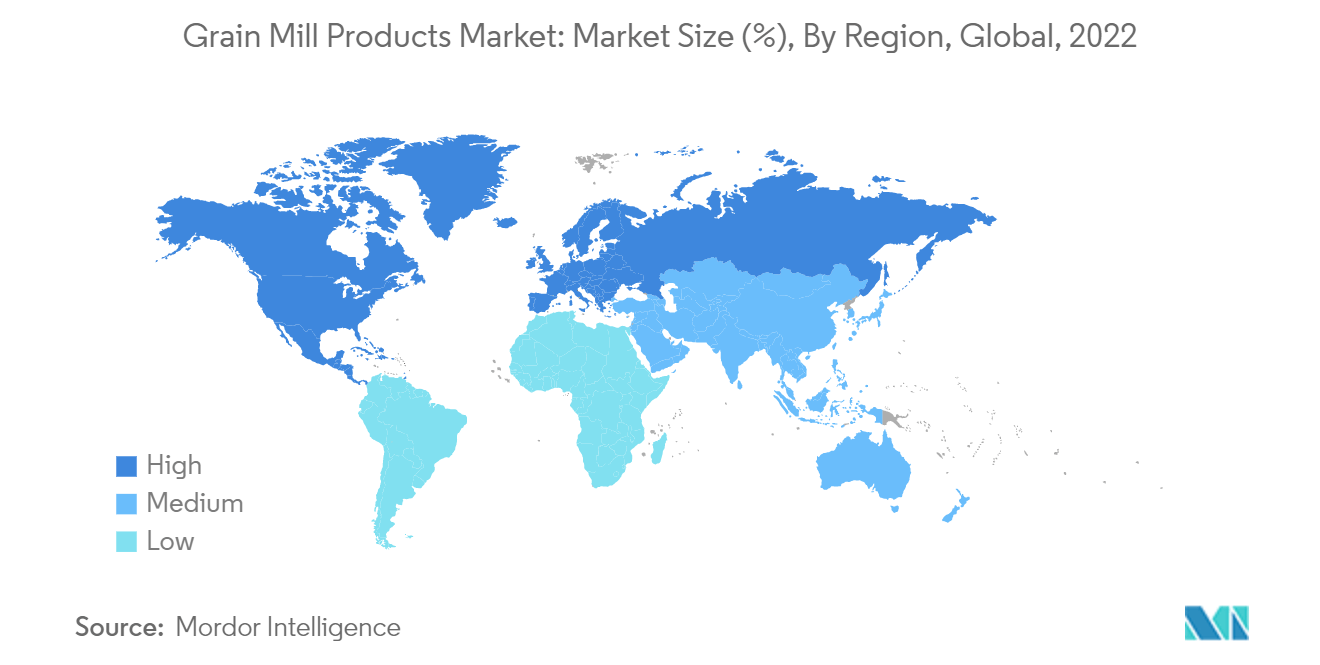

Мировой рынок продуктов из молотого зерна стимулируется растущим количеством кафе и ресторанов быстрого питания по всему миру, особенно в развивающихся странах, таких как Азиатско-Тихоокеанский регион, Ближний Восток и Африка. Рост технологических разработок и усилий в области исследований и разработок также значительно улучшают мукомольную промышленность. Пшеница занимала ведущую долю рынка благодаря многочисленным применениям от хлебобулочных до кондитерских, от домашнего до коммерческого использования. На долю Европы приходится значительная доля рынка, что обусловлено изменением потребительских вкусов и предпочтений, а растущие проблемы с питанием привели к увеличению спроса на безглютеновые продукты.

Тенденции рынка зерновой продукции

Растущий спрос на функциональную муку

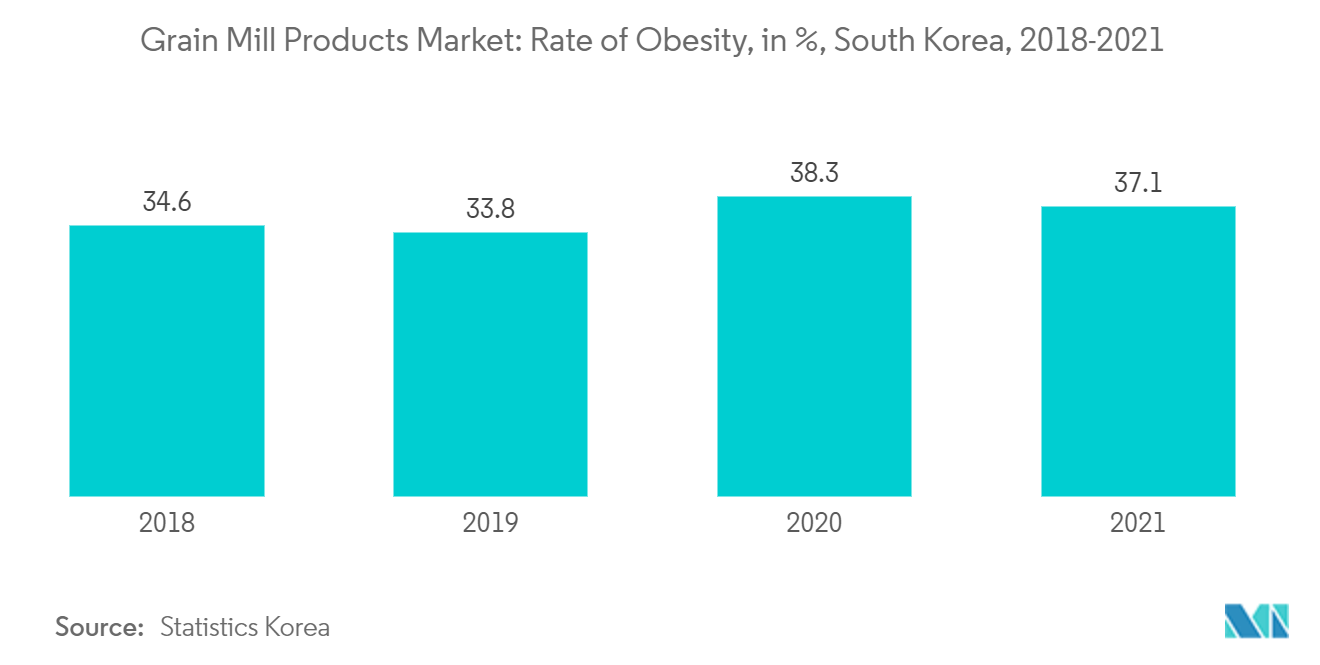

Растущая осведомленность о потенциальной пользе функциональной муки для здоровья привела к увеличению спроса на эти продукты в последние годы. Помимо повышенной пищевой ценности, эта мука обеспечивает улучшенное удержание влаги, универсальность, вкус, текстуру и ощущение во рту, что обычно ассоциируется с продуктами премиум-класса. Производители отметили возросший спрос на такую продукцию и активизировали торговлю функциональной мукой по всему миру. Люди с избыточным весом или ожирением составляют две трети населения в таких странах, как США. Ожирение вызвано сочетанием факторов, включая генетику, образ жизни, обмен веществ и питание. По данным Министерства здравоохранения (Мексика), в 2021 году возрастной категорией с наибольшей распространенностью избыточного веса и ожирения в Мексике стала группа взрослых в возрасте 20 лет и старше. По оценкам, в том году примерно 72,4 процента взрослых респондентов страдали от избыточного веса или ожирения.

Потребление обогащенной муки влияет на уровень железа в организме, фолиевой кислоты, витамина B12 и т. д. С помощью обогащенной муки компании решают проблемы питания во всем мире и создают устойчивую бизнес-модель. Рынок зерноперерабатывающей продукции в последнее время обусловлен спросом на хлебобулочные изделия, например, на печенье, обогащенное изолятом сывороточного белка. Эти виды печенья популярны среди людей, заботящихся о своем здоровье, которые занимаются интенсивными физическими упражнениями и нуждаются в быстром и здоровом перекусе. Ожидается, что в ближайшие годы рост популярности продуктов из обогащенной муки будет обусловлен возросшим спросом на продукты без сахара и низкокалорийные продукты, ростом показателей ожирения во всем мире и растущим вниманием к здоровью и благополучию. Растущее понимание ингредиентов и изменение образа жизни являются более важными факторами, которые, по прогнозам, повысят спрос на обогащенную муку.

Северная Америка занимает заметную долю на рынке

Рост спроса на хлебобулочные изделия и хлебобулочные изделия, а также растущая осведомленность о безглютеновых продуктах стимулируют рынок мукомольной продукции в этом регионе. Спрос на хлебобулочные изделия, которые можно быстро приготовить дома или взять с собой на ходу, в Соединенных Штатах увеличился из-за занятой жизни людей и их стремления к быстрой и простой еде. Кроме того, рост работающего населения и улучшение образа жизни потребителей привели к увеличению потребления готовых к употреблению пищевых продуктов (RTE), таких как полезный хлеб, рулеты для пиццы, слоеные куриные слойки и кексы. В июле 2022 года Американская ассоциация пекарей сообщила, что 84% американцев считают приемлемым время от времени побаловать себя выпечкой, такой как печенье, кексы, пончики или пироги. Американские покупатели поколения Z и миллениалов предпочитали выпечку, в том числе пиццу, лепешки, рулеты и лепешки. По данным Американской ассоциации пекарей, почти 90% приобрели эту продукцию.

Остальная часть населения Северной Америки становится все более урбанизированной, растет спрос на полуфабрикаты, включая хлебобулочные изделия. Рынок расширяется благодаря удобству, предлагаемому с точки зрения экономии времени и минимальных усилий, необходимых для приготовления еды. Акцент на здоровье призван соответствовать введению продуктов с цельным зерном, высоким содержанием клетчатки или других полезных питательных веществ. Многие городские регионы ведут напряженный образ жизни и ищут быстрые, легкие и доступные варианты питания. Предпочтение потребителей здоровому питанию растет, а спрос на мукомольную продукцию растет.

Обзор отрасли производства зерновой продукции

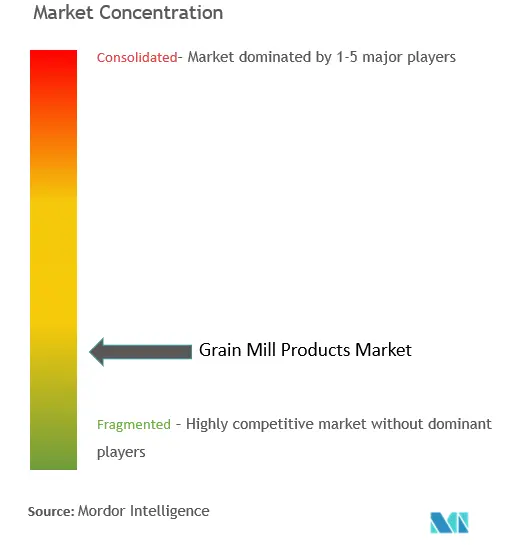

Рынок мукомольной продукции умеренно фрагментирован и включает в себя множество региональных и международных конкурентов. Некоторыми крупными действующими игроками являются Archer Daniels Midland Company, General Mills Inc., Ardent Mills, King Arthur Baking Company, Inc. и Oy Karl Fazer Ab. Основные игроки сосредоточены на разработке продуктов, слияниях и поглощениях, партнерстве и расширении, чтобы укрепить свои позиции на рынке. Высокие инвестиции в исследования и разработки, а также инновации в продуктах позволили им занять значительную долю рынка.

Лидеры рынка мукомольной продукции

Archer Daniels Midland Company

General Mills Inc.

Ardent Mills

King Arthur Baking Company, Inc.

Oy Karl Fazer Ab.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка зерновой продукции

- В апреле 2022 года Ardent Mills, ведущая компания по производству муки и ингредиентов, выпустила на канадский рынок свои новые сертифицированные безглютеновые и кето-безопасные мучные смеси. Ее можно использовать вместо обычной муки без ущерба для вкуса, текстуры или функциональности. Новые смеси муки будут доступны непосредственно через компанию Ardent Mills Canada, а также у дистрибьюторов хлебобулочных изделий и предприятий общественного питания по всей Канаде.

- В марте 2022 года компания Ardent Mills открыла свою новую современную фабрику Port Redwing Mill в Гибсонтоне, штат Флорида. Завод был построен в соответствии со стратегическим планом роста Ardent Mills, направленным на повышение гибкости цепочки поставок, повышение эффективности и стабильности продукции, а также расширение возможностей удовлетворения потребностей клиентов. Завод площадью 150 000 квадратных футов производит до 1,75 миллиона фунтов. муки ежедневно и стратегически расположен для доступа к железнодорожному, морскому и грузовому транспорту.

- В апреле 2021 года KRBL Limited запустила производство рисовой муки India Gate в категории цельного зерна, нефти и нефтепродуктов (FMCG). Это прекрасный, гладкий и полностью безглютеновый продукт. Его используют для приготовления роти, хлеба, закусок, рисовой лапши, рисовых макарон, печенья, тортов и в основном в региональных блюдах западных и южных регионов Индии.

Сегментация отрасли производства зерновых культур

Продукты мукомольного производства получают путем измельчения цельного зерна, такого как пшеница, рис и кукуруза, в муку. Рынок мукомольной продукции сегментирован по типу, конечному пользователю и географическому положению. В зависимости от типа рынок сегментируется на пшеницу, рис и другие. В зависимости от конечного использования рынок сегментирован на коммерческий и жилой. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Пшеница |

| Рис |

| Другие |

| Коммерческий |

| Жилой |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Пшеница | |

| Рис | ||

| Другие | ||

| Конечное применение | Коммерческий | |

| Жилой | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка зерновой продукции

Каков текущий размер рынка зерновой продукции?

Прогнозируется, что на рынке зерновых продуктов среднегодовой темп роста составит 3,70% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Зерновая продукция?

Archer Daniels Midland Company, General Mills Inc., Ardent Mills, King Arthur Baking Company, Inc., Oy Karl Fazer Ab. — основные компании, работающие на рынке мукомольной продукции.

Какой регион на рынке мукомольной продукции является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке мукомольной продукции?

В 2024 году Северная Америка будет занимать наибольшую долю рынка мукомольной продукции.

Какие годы охватывает рынок мукомольной продукции?

В отчете рассматривается исторический размер рынка мукомольной продукции за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка зерновой мукомольной продукции на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли производства зерновых продуктов

Статистические данные о доле, размере и темпах роста доходов на рынке продуктов зерновой промышленности в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ продуктов зерноперерабатывающей промышленности включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)