Tamanho e Participação do Mercado de caminhão pelotão

Análise do Mercado de caminhão pelotão pela Mordor inteligência

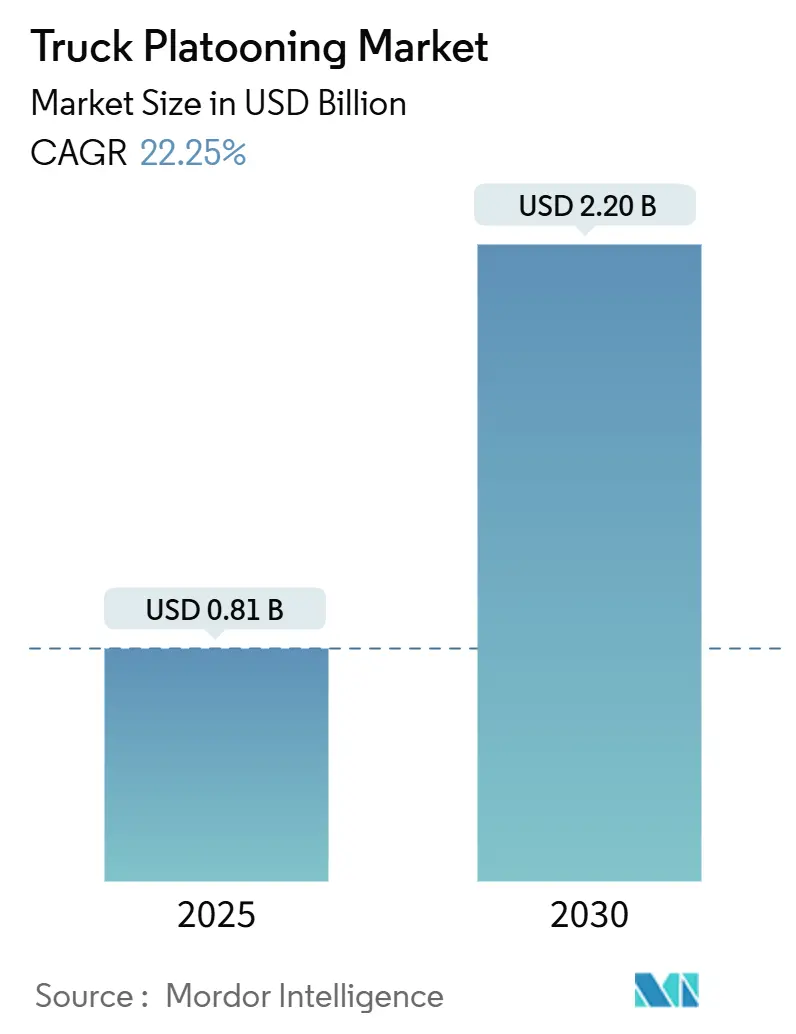

O tamanho do mercado de caminhão pelotão atinge USD 0,81 bilhão em 2025 e está previsto para alcançar USD 2,20 bilhões até 2030, avançando um uma CAGR de 22,25%. Regulamentações mais rígidas de gases de efeito estufa, programas de corredores bem financiados e padrões V2X habilitados por 5g agora enquadram o caminhão pelotão como uma alavanca central de descarbonização, em vez de um complemento opcional de eficiência. um Comissão Federal de Comunicações abriu caminho para links c-V2X sub-50 milissegundos em dezembro de 2024, satisfazendo o limiar de latência de segurançum para formações múltiplo-caminhão, segundo um FCC. Subsídios paralelos da UE sob o Horizon Europa apoiam 19 pilotos de mobilidade automatizada cooperativa que encurtam ciclos de validação e alinham protocolos transfronteiriços. Frotas pesadas capturam economias imediatas de combustível de 8-12%, comprimindo poríodos de retorno enquanto os préços do diesel pairam acima de USD 4,50 por galão.

Principais Conclusões do Relatório

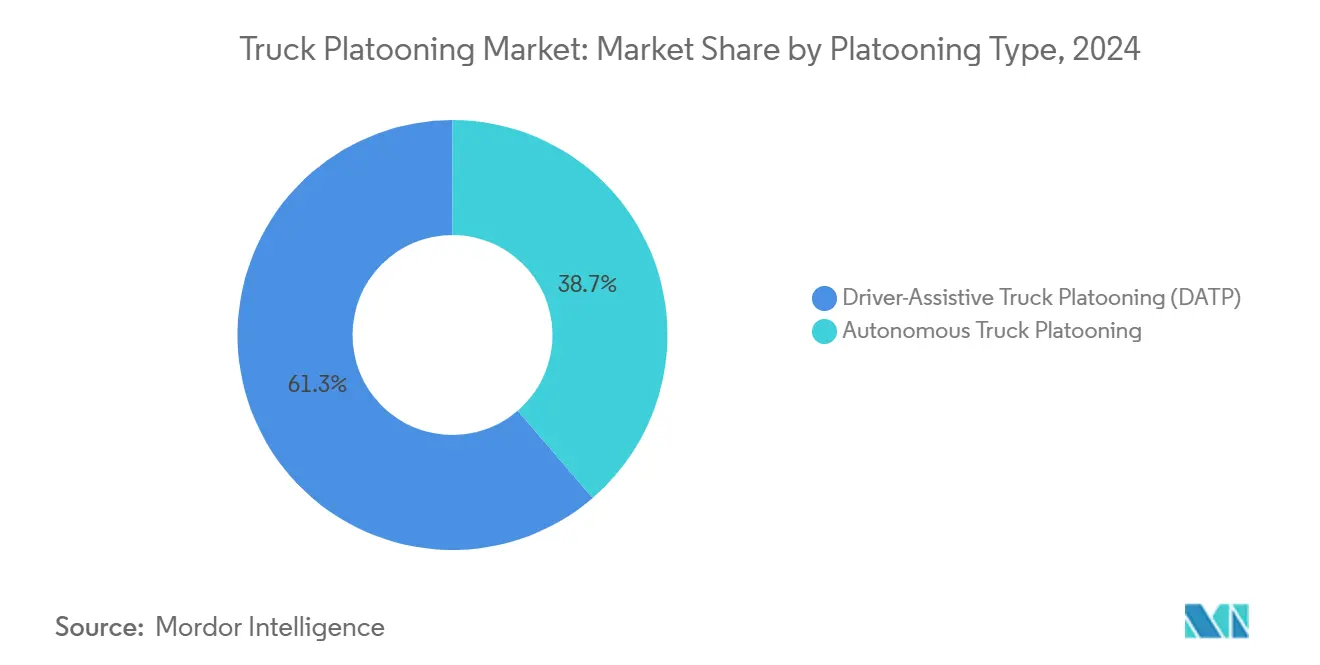

Por tipo de pelotão, o motorista-Assistive caminhão pelotão liderou com 61,34% da receita de 2024; o autônomo caminhão pelotão está previsto para crescer mais rapidamente um uma CAGR de 22,72% até 2030.

Por tipo de tecnologia, o Controle de Cruzeiro Adaptativo comandou 30,53% de participação em 2024, enquanto o ativo freio auxiliar habilitado por c-V2X está projetado para avançar um uma CAGR de 27,53%.

Por conectividade de infraestrutura, sistemas Veículo-para-Veículo detiveram 49,43% de participação em 2024; implementações Veículo-para-Infraestrutura são esperadas para expandir um uma CAGR de 19,61%.

Por classe de caminhão, unidades Classe 8 representaram 56,21% das vendas de 2024 e também são um classe de crescimento mais rápido, subindo um uma CAGR de 19,22%.

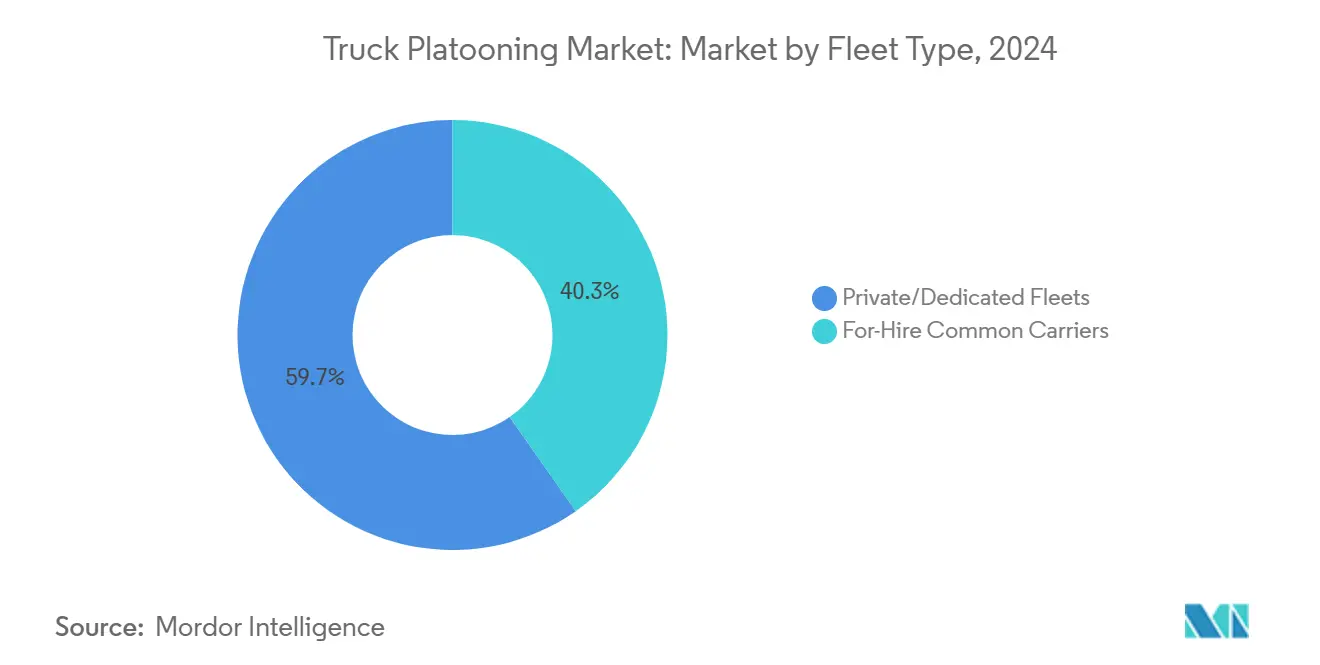

Por tipo de frota, frotas privadas dominaram com 59,78% de participação em 2024, enquanto transportadores comuns por contrato estão posicionados para registrar uma CAGR de 21,68%.

Por aplicação, operações de longo curso capturaram 57,54% de participação em 2024; rotas regionais mostram o maior potencial de crescimento com uma CAGR de 25,77%.

Por modelo de propriedade, planos de assinatura integrados OEM detiveram 59,34% de participação em 2024 e permanecem o modelo de crescimento mais rápido com uma CAGR de 24,31%.

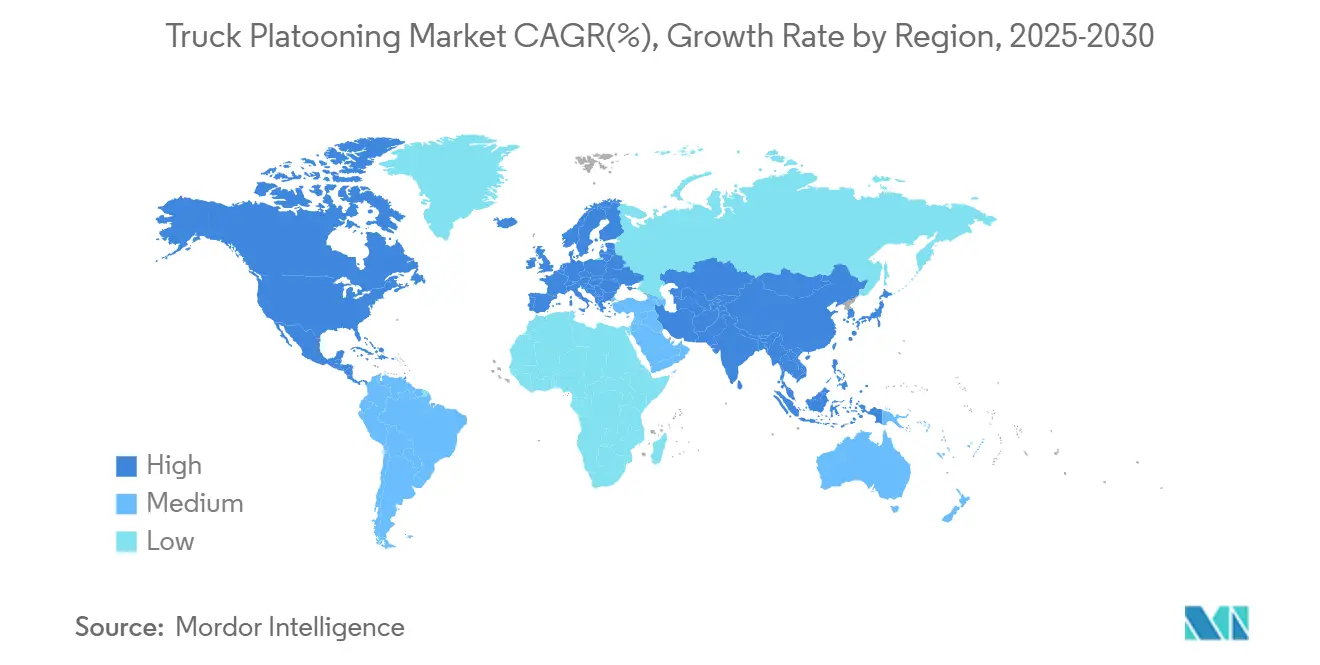

Por geografia, América do Norte liderou com 41,23% de participação em 2024, enquanto Ásia-Pacífico está projetada para ser um região de crescimento mais rápido com uma CAGR de 26,32%

Tendências e Insights do Mercado Global de caminhão pelotão

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de GEE e Economia de Combustível | +3.2% | Emirados Árabes Unidos, Arábia Saudita | Médio prazo (2-4 anos) |

| Adoção de Veículos premium | +2.8% | Emirados Árabes Unidos, Arábia Saudita, Catar; expansão para Egito, Marrocos | Curto prazo (≤ 2 anos) |

| Queda de Custos de Sensores e Montagem | +2.1% | Centros no Egito, Marrocos | Médio prazo (2-4 anos) |

| Corredores V2X de Cidades Inteligentes | +1.9% | Dubai, Riad, NEOM | Longo prazo (≥ 4 anos) |

| Pacotes de Segurançum de Frotas | +1.7% | Cidades do CCG e Norte da África | Curto prazo (≤ 2 anos) |

| Financiamento de Tecnologia de Mobilidade | +1.4% | Arábia Saudita; expansão regional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos Globais Rigorosos de GEE e Padrões de Economia de Combustível

Regras revisadas de CO₂ para veículos pesados da UE exigem cortes de 45% até 2030 e 90% em 2040 um partir de linhas de base de 2019. Essas metas superam um economia pura de eletrificação, tornando o caminhão pelotão uma ponte que rende economias imediatas de combustível de 10-15% enquanto como frotas fazem um transição para caminhões de zero emissão. O código comum de segurançum da UNECE para sistemas automatizados reduz custos de homologação entre mercados[1]"Regulamentação sobre Sistemas de Condução Automatizada," Comissão Econômica das Nações Unidas para um Europa, unece.org. Multas associadas ao não cumprimento reposicionam o mercado de caminhão pelotão de uma opção de economia de custos para uma necessidade regulatória.

Corredores Piloto Multi-Estaduais / Trans-UE Financiados pelo Governo

O esquema de subsídio ADS de USD 60 milhões do DOT dos EUA ancora o corredor I-70, onde 11.486 milhas piloto validaram tempo de atividade de caminhão pelotão em velocidades comerciais[2]"Prêmios de Subsídio de Tecnologias Veiculares Avançadas," Departamento de Transporte dos Estados Unidos, transporte.gov. Na Europa, o Horizon Europa destinou EUR 500 milhões para 19 projetos CAM transfronteiriços que fornecem bancos de teste harmonizados. um Shin-Tomei Expressway do Japão dedica uma faixa de 100 km para autonomia Nível 4 até 2026. Construções conjuntas de infraestrutura reduzem riscos de adoção precoce e amplificam efeitos de rede para pioneiros.

Preços Crescentes do Diesel Ampliando a Lacuna de ROI

Combustível acima de USD 4,50 por galão encurta o retorno em kits de caminhão pelotão de 3-4 anos para aproximadamente 18-24 meses[3]"Resultados do Piloto de caminhão pelotão I-70," DriveOhio, dirigir.ohio.gov. O programa Ohio Rural ADS relatou cortes de consumo de 8-12% em 5.050 milhas de caminhão pelotão ativo, protegendo transportadores de picos de custos de energia. Esquemas de precificação de carbono inclinam ainda mais um matemática do custo operacional total um favor do mercado de caminhão pelotão.

Lançamento Comercial de 5G-C-V2X Habilitando Latência Sub-50 ms

Regras da FCC adotadas em dezembro de 2024 autorizam implantação nacional de c-V2X e liberam o espectro de 5,9 GHz para links ultra-confiáveis. um latência cai abaixo de 50 milissegundos, permitindo intervalos de 0,5 segundo que desbloqueiam benefício aerodinâmico completo enquanto satisfazem limites de segurançum das seguradoras. Fluxos de trabalho de conectividade da UNECE asseguram interoperabilidade entre marcas que escala caminhão pelotão através das fronteiras.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo do Sistema | -2.3% | África Subsaariana e Norte da África (não-Golfo) | Médio prazo (2-4 anos) |

| Rede de Serviços Esparsa | -1.8% | MEA rural; cidades menores | Longo prazo (≥ 4 anos) |

| Ambiente Hostil | -1.4% | Áreas desérticas: Arábia Saudita, Emirados Árabes Unidos, Egito | Curto prazo (≤ 2 anos) |

| Volatilidade Tarifária e de Localização | -1.1% | Mercados dependentes de importação; corredores comerciais | Médio prazo (2-4 anos |

| Fonte: Mordor Intelligence | |||

Alto Custo de Retrofit e Conjunto de Sensores Por Caminhão

Um conjunto completo de radar-lidar-câmera ainda custa USD 15.000-25.000 por unidade, absorvendo 3-5% do préço de compra de um novo Classe 8. Transportadores menores enfrentam tensão de fluxo de caixa, e caminhões mais antigos frequentemente carecem de estruturas elétricas para upgrades perfeitos. Novas regras da FMCSA exigindo Frenagem Automática de Emergência estreitam um lacuna de gastos incrementais ao agrupar sensores compartilhados[4]"Isenção para Daimler caminhões norte América," Administração Federal de Segurançum de Transportadoras Motoras, fmcsa.dot.gov.

Responsabilidade Transfronteiriça e Incerteza de Propriedade de Dados

um Convenção de Viena de 1968 mantém um mandato de motorista humano que conflita com pelotões não tripulados. Subscritores de seguros lutam para distribuir culpa em incidentes múltiplo-veiculares, especialmente quando frotas cruzam jurisdições legais. um revisão de Pesos e Dimensões da UE eleva limites de peso bruto para equipamentos de zero emissão, mas implementações nacionais diferem, complicando conformidade. Debates de soberania de dados adicionam outro obstáculo de adoção para o mercado de caminhão pelotão.

Análise de Segmentos

Por Tipo de Platooning: Sistemas Autônomos Ganham Apesar do Domínio DATP

O motorista-assistive caminhão pelotão deteve 61,34% da participação do mercado de caminhão pelotão em 2024, principalmente porque frotas favorecem manter um motorista no circuito durante manobras em tráfego misto. Seu registro de campo comprovado no teste Ohio I-70, que registrou 11.486 milhas sem incidentes, reforçum um confiançum. O autônomo caminhão pelotão, no entanto, está escalando um uma CAGR de 22,72% conforme um legislação amadurece e faixas dedicadas emergem.

Reguladores no Japão visam comboios sem motorista Nível 4 na Shin-Tomei Expressway até 2026. Curvas de custo em sensores de alta precisão estão caindo, e padrões harmonizados de cibersegurançum estão aliviando preocupações de seguradoras. Conforme corredores se multiplicam, o mercado de caminhão pelotão vê uma progressão clara de formações supervisionadas para cordas totalmente automatizadas que operam 24 horas por dia.

Por Tipo de Tecnologia: Sistemas de Segurança Impulsionam Adoção Avançada

O Controle de Cruzeiro Adaptativo forneceu 30,53% da receita do segmento de 2024 e permanece um âncora de nível de entrada para funcionalidade de caminhão pelotão. O tamanho do mercado de caminhão pelotão ligado ao ACC também se beneficia de sua inclusão na maioria dos novos tratores de longo curso. c-V2X ativo freio auxiliar está avançando um 27,53% CAGR porque frotas priorizam prevenção de colisões para satisfazer KPIs de segurançum internos e mandatos de seguradoras.

Forward Collision Warning, Lane Keep auxiliar e AEB obrigatório criam uma pilha de segurançum em camadas que reduz o custo incremental de pacotes completos de caminhão pelotão. Definições SAE J3016 fornecem uma estrutura comum encorajando fornecedores um integrar módulos sem aprisionamento. Conforme o agrupamento de componentes melhora, um pegada total de hardware por caminhão diminui.

Por Conectividade de Infraestrutura: Implantação V2I Acelera

Comunicação Veículo-para-Veículo carregou uma participação de 49,43% em 2024 e ainda sustenta integridade de cordas. um luz verde da FCC para c-V2X nacional alimenta expansão adicional. Enquanto isso, links Veículo-para-Infraestrutura estão subindo um 19,61% CAGR nas costas de USD 60 milhões em subsídios dos EUA que ligam 750 unidades de beira de estrada um 400 dispositivos um bordo.

Camadas V2I fornecem alertas em tempo real de limite de velocidade, clima e zona de trabalho que permitem comboios manter intervalos mais apertados sem comprometer segurançum. Algoritmos de mitigação de colisão ganham redundância de mensagens de infraestrutura, melhorando um percepção de confiabilidade do mercado de caminhão pelotão.

Por Classe de Caminhão: Domínio Pesado Reflete Economia

Caminhões Classe 8 compuseram 56,21% das remessas de 2024 e estão crescendo um 19,22% CAGR. Seus ciclos longos e constantes de rodovia entregam o maior retorno aerodinâmico, traduzindo-se em economias de combustível excedendo USD 9.000 por caminhão anualmente. Plataformas de médio porte Classe 6-7 experimentam com caminhão pelotão em faixas urbano-regionais, mas paradas intermitentes diluem o benefício.

Permissões de peso bruto da UE para veículos de zero emissão criam novo espaço de carga útil, incentivando ainda mais eletrificação Classe 8 mais caminhão pelotão para extensão máxima de alcance. Custos de sensores, no entanto, permanecem proporcionalmente mais pesados para caminhões de médio porte, retardando adoção fora de pilotos principais.

Por Tipo de Frota: Operadores Privados Lideram Adoção

Frotas privadas e dedicadas retiveram uma participação de 59,78% graçcomo um rotas previsíveis que permitem programação de pelotões dia após dia. Seu controle de gestão sobre motoristas e cronogramas de manutenção impulsiona retorno sobre investimento mais rápido. O tamanho do mercado de caminhão pelotão associado um frotas privadas continuará superando transportadores por contrato porque precificação de assinatura converte capital em despesa operacional.

Transportadores por contrato estão acelerando fileiras um 21,68% CAGR conforme pressão de taxa competitiva paraçum upgrades de economia de combustível. Pacotes de tecnologia-como-serviço reduzem barreiras de custo inicial e amarram taxas mensais ao uso real, tornando caminhão pelotão viável mesmo para operadores fragmentados

Por Aplicação: Domínio de Longo Curso Enfrenta Crescimento Regional

Frete de longo curso deteve 57,54% das implantações de 2024 porque corridas múltiplo-estaduais desfrutam de trechos ininterruptos de rodovia que maximizam benefício de arrasto. O programa Ohio I-70 validou operações inter-estaduais e estabeleceu um modelo de conformidade. Faixas regionais hub-para-hub estão expandindo um uma CAGR de 25,77% conforme empresas de e-comércio buscam confiabilidade em corredores de 200 milhas.

Portos e pátios intermodais testam caminhão pelotão em estradas de transporte fechadas onde restrições simplificam casos de segurançum. Regras preliminares de caminhões autônomos da Califórnia poderiam permitir frotas de drayage pilotarem pelotões entre terminais e centros de distribuição uma vez que o poríodo de comentários públicos conclua.

Por Propriedade / Modelo de Negócio: Modelos de Assinatura Ganham Tração

Pacotes de assinatura OEM agora detêm 59,34% de penetração e crescem um 24,31% CAGR, convertendo um desembolso de capital de USD 20.000 em taxas mensais sub-USD 2.000 que incluem atualizações de software. O modelo alinha receita OEM com tempo de atividade de frota e alivia risco de obsolescência tecnológica. Em paralelo, integradores independentes oferecem kits de retrofit que adequam frotas de marcas mistas, mantendo o mercado de caminhão pelotão competitivo.

APIs padrão, moldadas por diretrizes de cibersegurançum e ota da UNECE, melhoram portabilidade de dados. Essa garantia encoraja ecossistemas múltiplo-fornecedores onde transportadores misturam serviços OEM e independentes sem aprisionamento de fornecedor.

Análise Geográfica

América do Norte controla 41,23% do mercado de caminhão pelotão em 2024, aproveitando uma nota interestadual de 48.000 milhas, pilotos federais de apoio e regulamentação de via rápida. O corredor I-70 de Ohio registrou 5.050 milhas de caminhão pelotão com zero incidentes, dando confiançum aos reguladores. um isenção de 5 anos para motoristas estrangeiros da FMCSA para Daimler caminhões norte América demonstra abertura ao talento de teste transfronteiriço. Projetos de lei estaduais como Pennsylvania Act 117 permitem pelotões de até três unidades em estradas públicas, embora regras divergentes um nível estadual ainda exijam harmonização. Um possível retrocesso de metas federais de emissões em 2025 introduz volatilidade política, mas investimentos existentes em corredores c-V2X mantêm momento alto.

Ásia-Pacífico registra um mais rápida CAGR de 26,32% até 2030 conforme escassez de motoristas e corredores de frete estratégicos convergem. O Japão projeta uma lacuna de 745.000 motoristas até 2028 e está testando pelotões Nível 4 na Shin-Tomei Expressway. um demonstração de cinco ministérios da China integra tecnologia veículo-estrada-nuvem através de várias províncias, padronizando protocolos para implementações nacionais. Coreia do Sul EUA 5g ubíquo para testar pelotões em rodovias inteligentes, enquanto Transurban da Austrália automatiza caminhões pesados em corredores com pedágio. Regras de segurançum sobre compartilhamento de dados transfronteiriço permanecem um atrito chave que fornecedores internacionais devem navegar.

Europa avançum com orçamento CAM de EUR 500 milhões do Horizon Europa e novas normas de CO₂ que exigem um corte de 90% nas emissões de veículos pesados até 2040. um plataforma c-Roads está unificando implantações de ITS Cooperativo da Escandinávia ao Mediterrâneo. Revisão da Diretiva de Pesos e Dimensões permite caminhões de zero emissão exceder cargas padrão, mas velocidades de implementação dos estados membros variam, criando conformidade fragmentada. Regulamentos técnicos globais da UNECE dão aos fabricantes um conjunto de regras de design, aparando custos de engenharia. Ventos econômicos contrários e financiamento de infraestrutura desigual retardam países menores, embora Alemanha, Holanda e Espanha continuem um dar luz verde um pilotos de larga escala.

Panorama Competitivo

O mercado de caminhão pelotão é moderadamente fragmentado, OEMs legados Daimler caminhão, Volvo e Paccar incorporam módulos de caminhão pelotão em novos modelos Classe 8, aproveitando redes de concessionários para suporte de tempo de atividade nacional. Jogadores tecnologia-primeiro Waymo Via, Aurora Innovation e TuSimple fornecem pilhas definidas por software que retrofitam frotas mistas, monetizando através de assinaturas por milha em vez de vendas de equipamentos.

Aliançcomo estratégicas dominam, um implantação de USD 8,8 milhões de Ohio emparelha pontos estaduais, EASE logística e Kratos defesa para compartilhar custos e dados operacionais. Volvo faz parceria com FedEx para testes de economia de combustível no mundo real, enquanto Paccar se liga com Aurora para faixas autônomas hub-para-hub no Texas. Fornecedores como ZF e Bosch empacotam radar, lidar e controladores como kits de marca branca para OEMs menores.

Seguradoras e resseguradoras entram em consórcios para precificar pools de risco múltiplo-veiculares baseados em telemática em tempo real, oferecendo descontos de prêmio para desempenho de segurançum validada. Empresas de cibersegurançum fornecem serviços de detecção gerenciados que satisfazem requisitos CSMS da UNECE, esculpindo um nicho de serviço paralelo. Competição agora muda de diferenciação de hardware para capacidade de serviço integrado e fluência regulatória.

Líderes da Indústria de caminhão pelotão

-

Daimler caminhão AG

-

AB Volvo

-

Volkswagen grupo

-

Peloton tecnologia

-

TuSimple

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: pontos de Ohio e Indiana começaram caminhão pelotão de serviço de receita na Interstate 70 usando caminhões equipados com Kratos operados por EASE logística, financiados por um subsídio de USD 8,8 milhões.

- Janeiro de 2025: DOE dos EUA lançou um iniciativa SuperTruck Charge de USD 68 milhões para implantar carregadores de megawatt ao longo de corredores de frete, apoiando casos de uso híbridos de pelotões elétricos.

- Novembro de 2024: UD caminhões começou testes de caminhões pesados autônomos na Shin-Tomei Expressway com apoio de METI e MLIT, visando lançamento comercial no ano fiscal de 2026.

Escopo do Relatório Global do Mercado de caminhão pelotão

caminhão pelotão refere-se à ligação de dois ou mais caminhões em um comboio usando sistemas de auxiliarência de condução automatizada e soluções de conectividade entre os veículos. Os veículos em caminhão pelotão mantêm uma distância próxima entre eles quando estão conectados por uma certa parte da jornada em rodovias.

O mercado de caminhão pelotão é segmentado por tipo de pelotão, tipo de tecnologia, tipo de infraestrutura e geografia. Por tipo de pelotão, o mercado é segmentado em motorista-assistência caminhão pelotão (DATP) e autônomo caminhão pelotão. Por tipo de tecnologia, o mercado é segmentado em controle de cruzeiro adaptativo, aviso de colisão frontal, frenagem automática de emergência, ativo freio auxiliar, lane keep auxiliar e outros (aviso de ponto cego, etc.). Por tipo de infraestrutura, o mercado é segmentado em veículo-para-veículo (V2V), veículo-para-infraestrutura (V2I) e sistema de posicionamento global (GPS). Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico e Resto do Mundo.

O relatório oferece tamanho de mercado e previsões para caminhão pelotão em valor (USD) para todos os segmentos acima.

| Driver-Assistive Truck Platooning (DATP) |

| Autonomous Truck Platooning |

| Controle de Cruzeiro Adaptativo |

| Aviso de Colisão Frontal |

| Frenagem Automática de Emergência |

| Active Brake Assist |

| Lane Keep Assist |

| Outros ADAS (Aviso de Ponto Cego, etc.) |

| Veículo-para-Veículo (V2V) |

| Veículo-para-Infraestrutura (V2I) |

| Sistema de Posicionamento Global (GPS) |

| Classe 8 (Pesado) |

| Classe 6-7 (Médio) |

| Frotas Privadas/Dedicadas |

| Transportadores Comuns por Contrato |

| Longo Curso Line-haul |

| Regional / Hub-para-Hub |

| Drayage Portuário e Intermodal |

| Assinatura Integrada OEM |

| Provedor de Tecnologia Terceirizado |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| México | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Egito | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Platooning | Driver-Assistive Truck Platooning (DATP) | |

| Autonomous Truck Platooning | ||

| Por Tipo de Tecnologia | Controle de Cruzeiro Adaptativo | |

| Aviso de Colisão Frontal | ||

| Frenagem Automática de Emergência | ||

| Active Brake Assist | ||

| Lane Keep Assist | ||

| Outros ADAS (Aviso de Ponto Cego, etc.) | ||

| Por Conectividade de Infraestrutura | Veículo-para-Veículo (V2V) | |

| Veículo-para-Infraestrutura (V2I) | ||

| Sistema de Posicionamento Global (GPS) | ||

| Por Classe de Caminhão | Classe 8 (Pesado) | |

| Classe 6-7 (Médio) | ||

| Por Tipo de Frota | Frotas Privadas/Dedicadas | |

| Transportadores Comuns por Contrato | ||

| Por Aplicação | Longo Curso Line-haul | |

| Regional / Hub-para-Hub | ||

| Drayage Portuário e Intermodal | ||

| Por Propriedade / Modelo de Negócio | Assinatura Integrada OEM | |

| Provedor de Tecnologia Terceirizado | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| México | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Egito | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho do Mercado de caminhão pelotão?

O tamanho do Mercado de caminhão pelotão deve alcançar USD 0,81 bilhão em 2025 e crescer um uma CAGR de 22,25% para atingir USD 2,20 bilhões até 2030.

Qual região detém um maior participação do mercado de caminhão pelotão?

América do Norte lidera com 41,23% de participação em 2024 graçcomo à regulamentação favorável e pilotos interestaduais bem-sucedidos.

Qual segmento está crescendo mais rapidamente dentro do mercado de caminhão pelotão?

autônomo caminhão pelotão mostra o maior ímpeto, avançando um uma CAGR de 22,72% até 2030.

Qual mudançum tecnológica mais acelera um adoção?

um autorização de dezembro de 2024 da comunicação c-V2X baseada em 5g habilitando latência sub-50 ms é vista como o habilitador pivotal para caminhão pelotão seguro e comercialmente viável.

Como o caminhão pelotão melhora um economia de frotas?

Economias demonstradas de combustível de 8-12% reduzem poríodos de retorno para menos de dois anos quando préços do diesel excedem, mesmo antes de considerar potenciais receitas de créditos de carbono

Página atualizada pela última vez em: