Análise do mercado de proteína de trigo

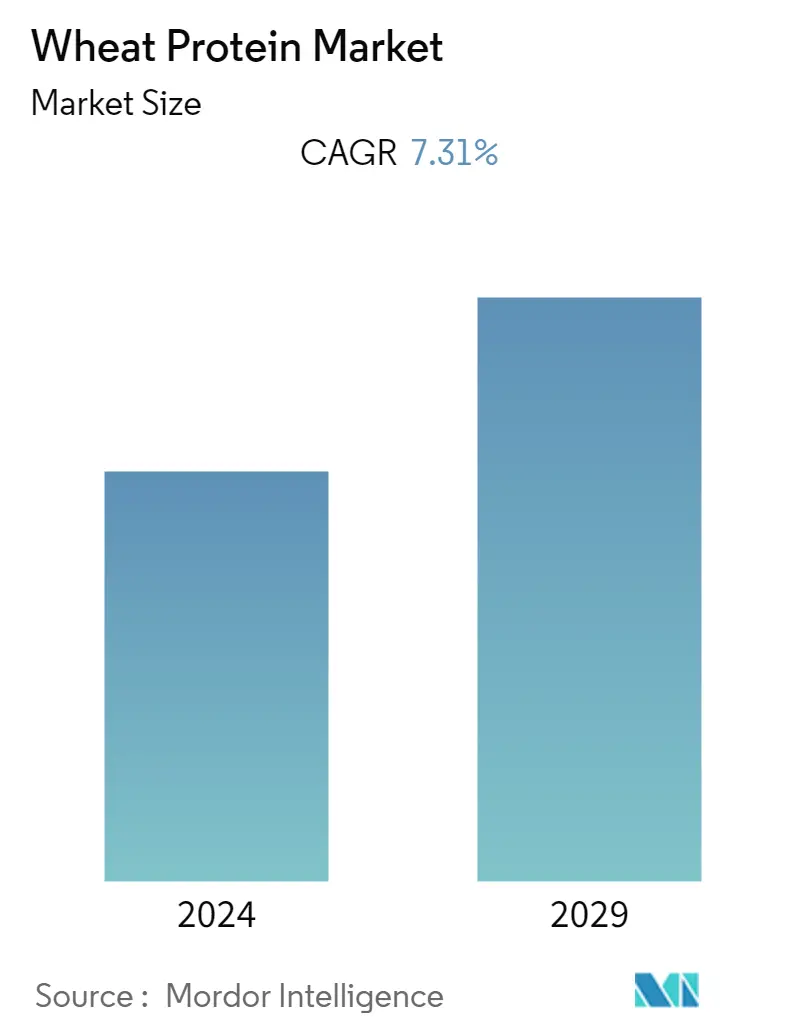

O tamanho do mercado de proteína de trigo deverá crescer de US$ 1.134,63 milhões em 2023 para US$ 1.614,81 milhões até 2028, com um CAGR de 7,31% durante o período de previsão.

- O aumento da procura por produtos alimentares veganos impulsiona principalmente o segmento da proteína do trigo. A proteína do leite é uma das proteínas mais comumente disponíveis, entre outras, e a crescente incidência de intolerância à lactose entre os indivíduos levou a um aumento na demanda por fontes alternativas de proteína, como a proteína do trigo. As crescentes áreas de aplicação da proteína do trigo no segmento de substitutos de carne e outros também têm impulsionado o mercado estudado. Os fabricantes que operam no mercado oferecem produtos inovadores alternativos à carne, aumentando ainda mais a sua participação no mercado.

- Por exemplo, a Archer Daniels Midland Company oferece Nutriance, uma linha de concentrados de proteína de trigo inovadores, entre seus ingredientes e soluções para sabor, função e nutrição. Segundo a empresa, o produto oferece 85% de proteína e possui alto teor de glutamina, além de excelente digestibilidade, o que o torna adequado tanto para o mercado esportivo quanto para nutrição sênior.

- De acordo com o Australian Bureau of Statistics, o valor bruto das aves produzidas na Austrália aumentou de AUD 2,93 mil milhões (USD 2,1975 mil milhões) no ano de 2021 para AUD 3,18 mil milhões (USD 2,385 mil milhões) no ano de 2022. Houve um aumento significativo. na demanda por aplicações de proteína de trigo na alimentação animal devido à crescente conscientização sobre os benefícios da proteína do trigo nas dietas de animais ou animais de estimação, o que deverá impulsionar a demanda por proteína de trigo. Além disso, espera-se que benefícios significativos, como alto valor nutricional e uma boa fonte de diversas vitaminas e minerais, aliados aos avanços tecnológicos na indústria de ração animal com crescente demanda por substitutos naturais e orgânicos, impulsionem ainda mais o crescimento do mercado durante o período de estudo.

- Além disso, as crescentes inovações em ingredientes de proteína de trigo por vários fabricantes também têm impulsionado o mercado global de proteína de trigo. Por exemplo, em fevereiro de 2022, a MGP Ingredients anunciou a construção de uma nova fábrica de extrusão no Kansas para fabricar sua linha ProTerra de proteínas texturizadas.

- A instalação de US$ 16,7 milhões estará localizada próxima à unidade da empresa em Atchison e produzirá inicialmente até 10 milhões de libras de ProTerra por ano. A nova fábrica ajudará a MGP a atender à crescente demanda por sua linha de produtos ProTerra, que compreende ingredientes proteicos de ervilha e trigo usados em aplicações como substitutos de carne à base de plantas. Espera-se que tais inovações, juntamente com a crescente procura de proteína de trigo em várias indústrias de utilizadores finais, impulsionem o mercado global de proteína de trigo.

Tendências do mercado de proteína de trigo

Inclinação para o condicionamento físico e aumento da ingestão de proteínas vegetais

- Com o aumento da população e do bem-estar, a procura de proteínas como componente nutricional dos alimentos está a aumentar acentuadamente. A tendência do alto teor de proteínas está ganhando força e continuará a despertar interesse nos próximos anos.

- Há uma procura crescente de refeições fáceis de cozinhar ou prontas a consumir devido ao estilo de vida agitado, ao aumento do consumo de alimentos embalados saudáveis, ao aumento do consumo global de cereais de pequeno-almoço, às mudanças nos padrões alimentares e ao número crescente de lojas de conveniência que são impulsionando a demanda por ingredientes de proteína de trigo entre os fabricantes de alimentos embalados em todo o mundo, especialmente nos países em desenvolvimento. Esta inclinação gradual para uma dieta baseada em vegetais está largamente associada a diferentes factores, tais como questões de sustentabilidade, sensibilização para a saúde, pontos de vista éticos ou religiosos e direitos ambientais e dos animais.

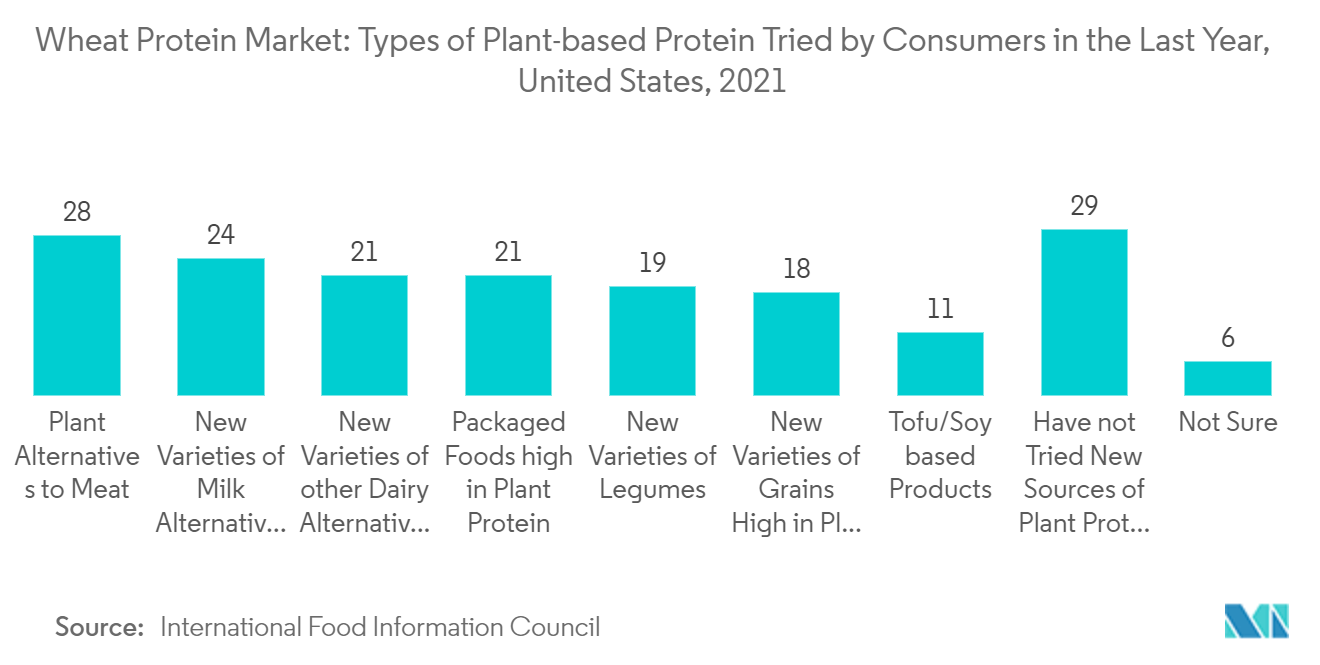

- Numa pesquisa publicada pelo Conselho Internacional de Informação Alimentar (IFIC) nos Estados Unidos em 2021, quase 24% dos entrevistados disseram ter experimentado novos substitutos do leite no ano anterior. Quase 21% dos entrevistados disseram ter experimentado alimentos embalados com quantidades substanciais de proteína vegetal. Além disso, a fácil disponibilidade da proteína do trigo devido à alta disponibilidade de matéria-prima e à aceitação da fonte protéica tem impulsionado o mercado.

- De acordo com a International Health, Racquet Sportsclub Association, o número de pessoas inscritas em ginásios no Reino Unido tem registado um aumento nos últimos anos. O número de frequentadores de academias no Reino Unido aumentou de 8,28 milhões em 2020 para 9,57 milhões no ano de 2021. Como a proteína ajuda na recuperação muscular e na manutenção da massa muscular, as pessoas que têm inclinação para atividades físicas tendem a consumir mais proteína, e isso Espera-se que esse fator, juntamente com o aumento da demanda por produtos à base de plantas, impulsione o mercado estudado durante o período de previsão.

- Além disso, com as tecnologias modificadas, as empresas têm como alvo os consumidores, criando produtos inovadores que possuem propriedades organolépticas como as da carne verdadeira. Esses substitutos da carne são feitos com uma combinação de trigo e outras proteínas vegetais para atingir a estrutura desejada. A nova pesquisa composicional e o processo modificado de extrusão de alta umidade estão ajudando o crescimento do mercado de proteína de trigo.

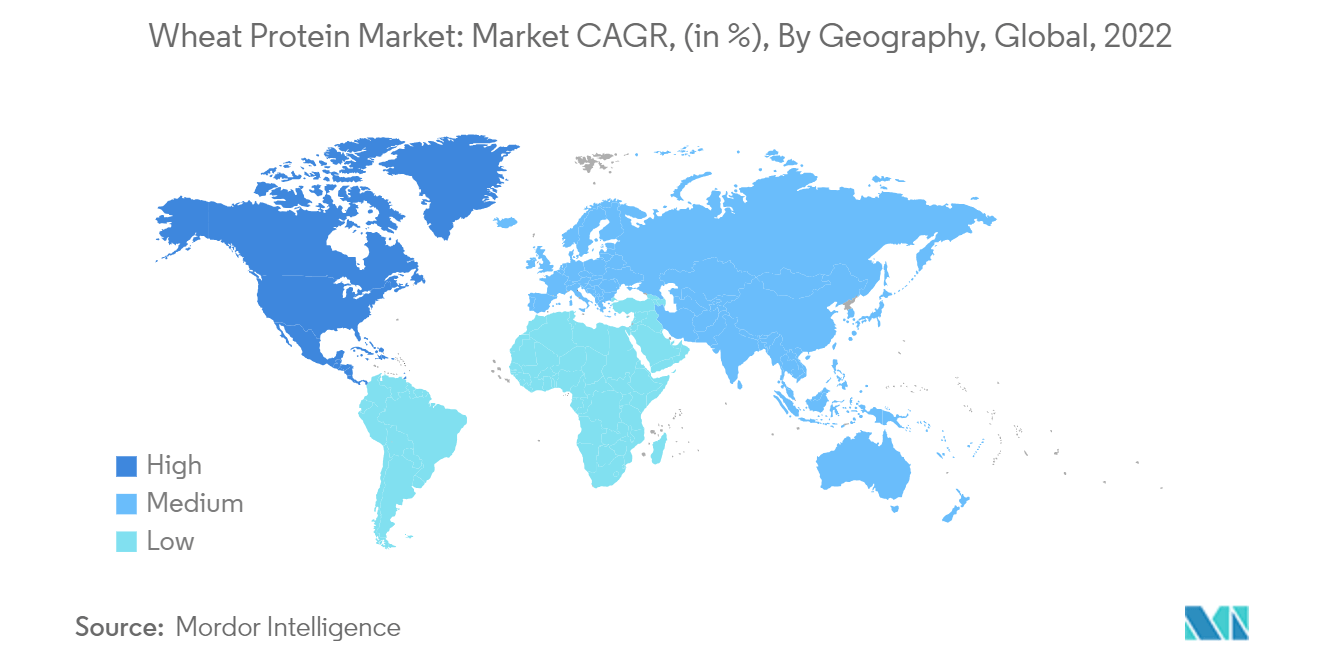

América do Norte detém a maior participação de mercado

- A América do Norte é a região dominante para o mercado de proteína de trigo. A procura de proteínas vegetais, incluindo proteína de trigo, é impulsionada principalmente pela necessidade crescente de funções proteicas, pela consciência de dietas ricas em proteínas e por novos avanços técnicos. Como a proteína do trigo e outras proteínas vegetais podem replicar a textura da carne, podem ser utilizadas no fabrico de substitutos da carne e são muito procuradas em todas as categorias de alimentos e bebidas na América do Norte.

- As proteínas do trigo são proteínas derivadas do trigo ou da farinha de trigo usadas em diversas aplicações, incluindo moagem de farinha, produtos de panificação, massas, substitutos de carne, cereais matinais, rações para animais de estimação, ração aquática, substitutos de leite e muito mais. A crescente conscientização sobre as propriedades funcionais únicas da proteína do trigo e o uso crescente de todas as proteínas vegetais pressagiam um crescimento significativo do mercado durante o período de previsão.

- Além disso, prevê-se que um aumento no desenvolvimento de proteínas dietéticas por diferentes fabricantes que contenham uma variedade de aminoácidos e sirvam a determinados propósitos, como saciedade, reparação muscular, perda de peso e equilíbrio energético, apresente ao mercado um tremendo potencial de crescimento. De acordo com os dados publicados pelo Serviço Nacional de Estatísticas Agrícolas do Departamento de Agricultura dos EUA, com cerca de 299,9 milhões de bushels de trigo produzidos em 2022, Dakota do Norte foi listado como o estado com a maior produção de trigo.

- Em 2021, o Kansas foi o que mais produziu, cerca de 364 milhões de bushels. Isto leva à fácil disponibilidade de matérias-primas para os produtos de trigo, o que por sua vez leva a uma redução dos preços da proteína do trigo entre o resto das proteínas vegetais. Os preços mais baixos da proteína do trigo afetam inversamente a demanda pela mesma, impulsionando ainda mais o mercado.

Visão geral da indústria de proteína de trigo

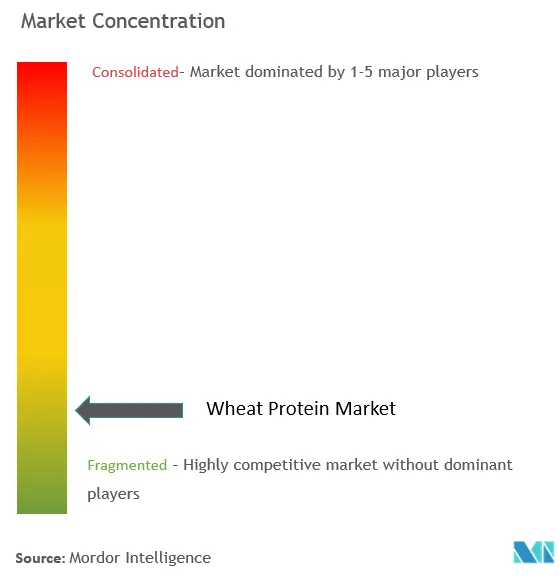

O mercado de proteína de trigo está fragmentado, com as principais empresas detendo as principais participações de mercado. Os principais players deste mercado incluem The Archer-Daniels-Midland Company, Kerry Group PLC, MGP Ingredients, Inc., The Scoular Company e Südzucker AG. Os principais players do mercado utilizam diversas estratégias para fortalecer sua posição no mercado. Algumas das estratégias comumente adotadas pelos principais players do mercado incluem inovações, parcerias e expansões. Além disso, as empresas têm investido uma quantidade substancial de dinheiro para construir instalações de produção de ponta e estão a expandir-se para novos mercados em todo o mundo. Além disso, para satisfazer a crescente procura de proteína de trigo devido aos seus numerosos benefícios, os intervenientes estão amplamente concentrados no aumento da sua produção de proteína de trigo.

Líderes de mercado de proteína de trigo

Südzucker AG

Kerry Group PLC

The Archer-Daniels-Midland Company

MGP Ingredients, Inc.

The Scoular Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína de trigo

- Outubro de 2022 Cargill, Unitec Foods e Fuji Nihon Seito Corporation firmaram um memorando de entendimento (MoU) para reforçar sua parceria em inovação e expandir sua presença no mercado de soluções de ingredientes alimentícios no Japão e na região Ásia-Pacífico.

- Setembro de 2022 A Cargill colaborou com o Singapore Economic Development Board (EDB) para inaugurar o seu primeiro estúdio de negócios digitais na Ásia. Este estúdio foi concebido para apoiar empreendedores locais com investimentos destinados a introduzir soluções Cargill no mercado e a acelerar a inovação na indústria alimentar e agrícola em toda a região Ásia-Pacífico.

- Maio de 2022 O Grupo Kerry inaugurou uma nova unidade de produção de 38 milhões de euros (44,84 milhões de dólares) em África. Esta ampla fábrica de 10.000 metros quadrados é especializada na produção de produtos nutricionais destinados ao consumo em toda a África.

- Setembro de 2021 A ADM expandiu seu portfólio de produtos introduzindo uma linha de proteínas texturizadas de trigo, incluindo proteína de trigo texturizada Prolite® MeatTEX e proteína de trigo não texturizada Prolite® MeatXT, diversificando suas ofertas no mercado.

Segmentação da indústria de proteína de trigo

A proteína do trigo é uma das proteínas vegetais (junto com a soja) mais comumente usada para diversas aplicações. Proteína de Trigo é a proteína natural derivada do trigo ou da farinha de trigo.

O mercado estudado é segmentado por forma, usuário final e geografia. Por forma, o mercado é segmentado em concentrados, isolados e texturizados/hidrolisados. Com base nos usuários finais, o mercado é segmentado em ração animal, cuidados pessoais e cosméticos, além de alimentos e bebidas. O segmento de alimentos e bebidas é ainda subsegmentado em panificação, cereais matinais, condimentos/molhos, confeitaria, carnes/aves/frutos do mar e produtos alternativos à carne e produtos alimentícios RTE/RTC. O relatório também fornece uma análise das regiões geográficas emergentes e estabelecidas, abrangendo regiões como a América do Norte, Europa, Ásia-Pacífico, América do Sul e Médio Oriente e África.

O dimensionamento do mercado foi feito em termos de valor em USD e em termos de volume em volume em toneladas para todos os segmentos acima mencionados.

| Concentrados |

| Isolados |

| Texturizado/Hidrolisado |

| Alimentação animal | |

| Cuidados Pessoais e Cosméticos | |

| Alimentos e Bebidas | Padaria |

| Cereais do café da manhã | |

| Condimentos/Molhos | |

| Confeitaria | |

| Produtos alternativos de carne/aves/frutos do mar e carne | |

| Produtos alimentícios RTE/RTC |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Rússia | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Concentrados | |

| Isolados | ||

| Texturizado/Hidrolisado | ||

| Usuário final | Alimentação animal | |

| Cuidados Pessoais e Cosméticos | ||

| Alimentos e Bebidas | Padaria | |

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Rússia | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de proteína de trigo

Qual é o tamanho atual do mercado global de proteína de trigo?

O mercado global de proteína de trigo deverá registrar um CAGR de 7,31% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado global de proteína de trigo?

Südzucker AG, Kerry Group PLC, The Archer-Daniels-Midland Company, MGP Ingredients, Inc., The Scoular Company são as principais empresas que operam no mercado de proteína de trigo.

Qual é a região que mais cresce no mercado global de proteína de trigo?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de proteína de trigo?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado global de proteína de trigo.

Que anos este mercado global de proteína de trigo cobre?

O relatório abrange o tamanho histórico do mercado global de proteína de trigo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de proteína de trigo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório Global da Indústria de Proteína de Trigo

Estatísticas para participação de mercado de proteína de trigo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da proteína de trigo inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.