Tamanho e Participação do Mercado de Ingredientes Proteicos

Análise do Mercado de Ingredientes Proteicos pela Mordor Intelligence

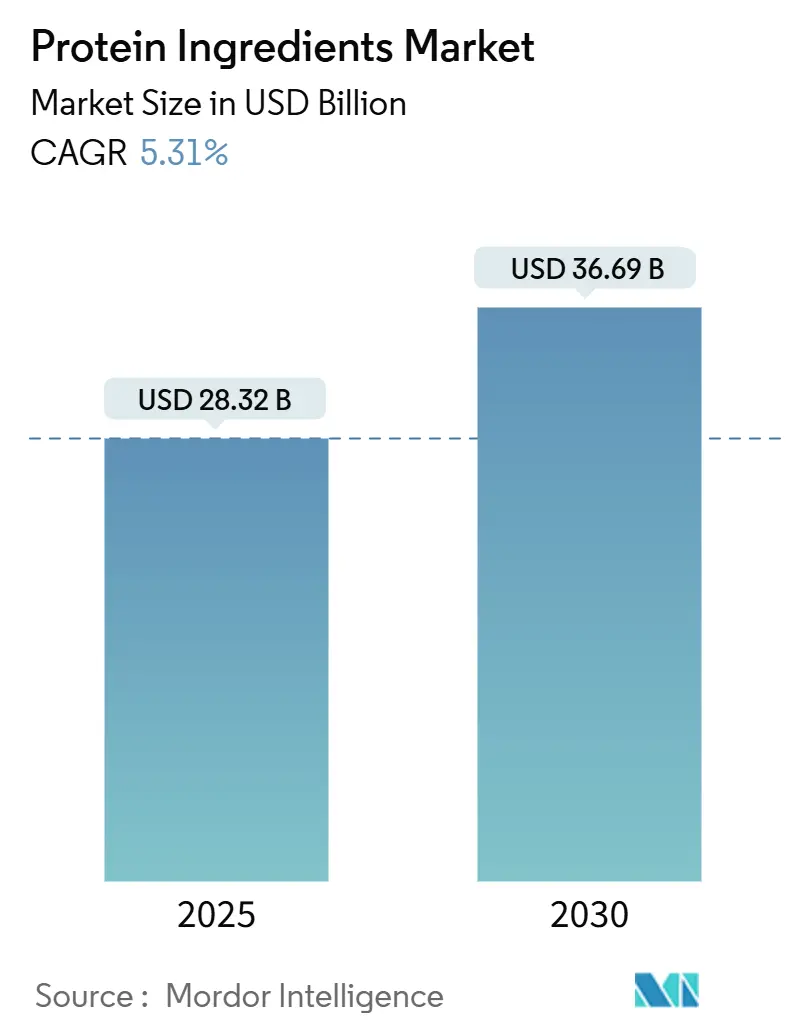

O tamanho do mercado de ingredientes proteicos está definido para ser avaliado em US$ 28,32 bilhões em 2025 e deve atingir US$ 36,69 bilhões até 2030, crescendo a uma CAGR de 5,31%. O crescimento do mercado é impulsionado pela crescente demanda por fontes de proteína diversas e sustentáveis, expansão nas capacidades de fermentação de precisão, e demanda robusta dos segmentos de alimentos funcionais, bebidas e suplementos. As proteínas vegetais dominam o mercado devido às aprovações regulamentares expandidas para novas culturas, enquanto a produção de proteína microbiana está aumentando devido aos seus métodos de produção eficientes. A América do Norte continua sendo o maior gerador de receita, com o Oriente Médio mostrando potencial para crescimento significativo através de investimentos em iniciativas de segurança alimentar. Em desenvolvimentos tecnológicos, isolados de proteína e hidrolisados estão ganhando participação de mercado em segmentos premium ao abordar desafios de solubilidade e sabor em produtos prontos para beber. O mercado mostra competição moderada, com empresas agronegócio estabelecidas expandindo suas ofertas tradicionais de soja e laticínios através de parcerias de biotecnologia, enquanto novos entrantes desenvolvem soluções proteicas inovadoras.

Principais Destaques do Relatório

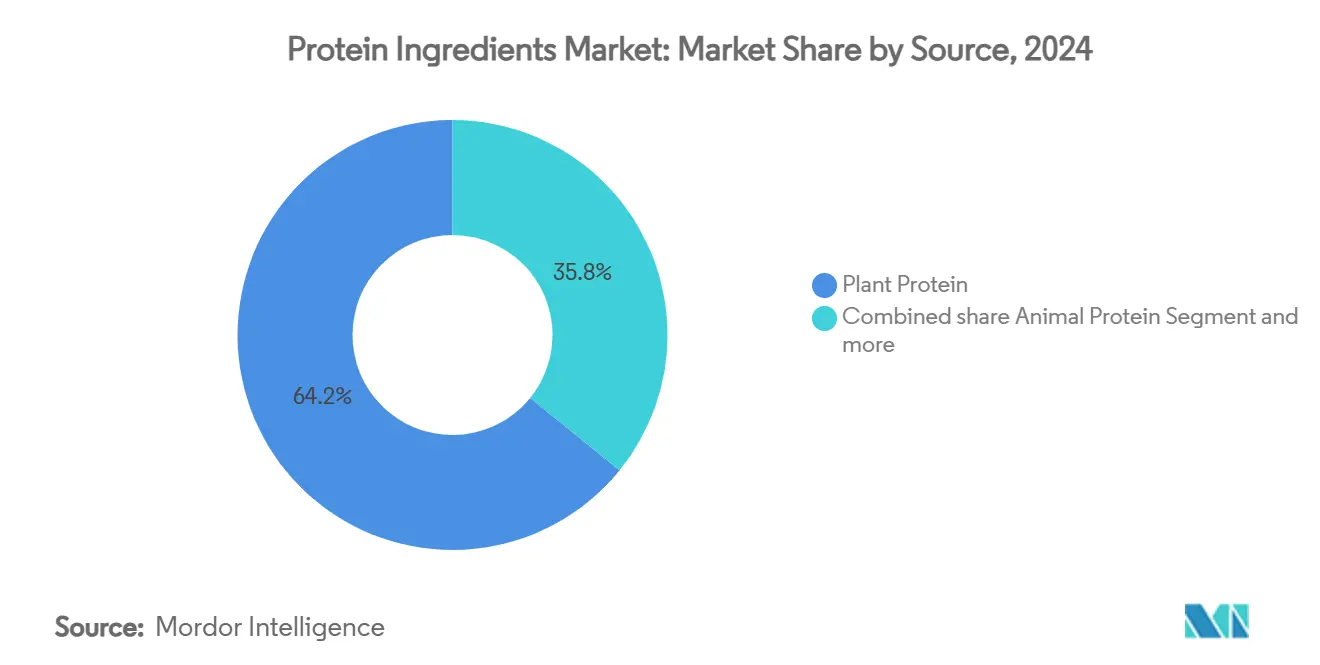

- Por fonte, as proteínas vegetais representaram 64,16% da participação do mercado de ingredientes proteicos em 2024, enquanto as proteínas microbianas estão projetadas para expandir a uma CAGR de 6,51% até 2030.

- Por forma, os concentrados lideraram com 45,11% da participação de receita em 2024; os isolados estão previstos para avançar a uma CAGR de 8,55% até 2030.

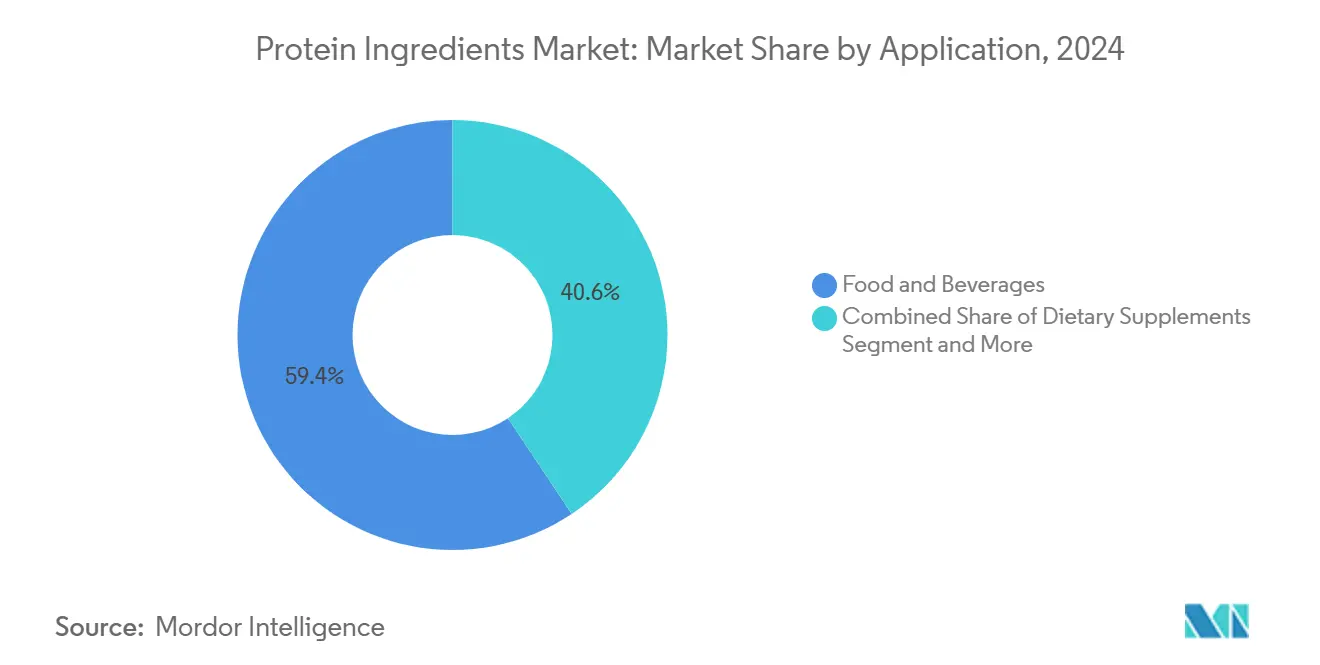

- Por aplicação, alimentos e bebidas comandaram 59,36% do tamanho do mercado de ingredientes proteicos em 2024; suplementos dietéticos e nutrição esportiva estão registrando o crescimento mais rápido a 6,40% CAGR até 2030.

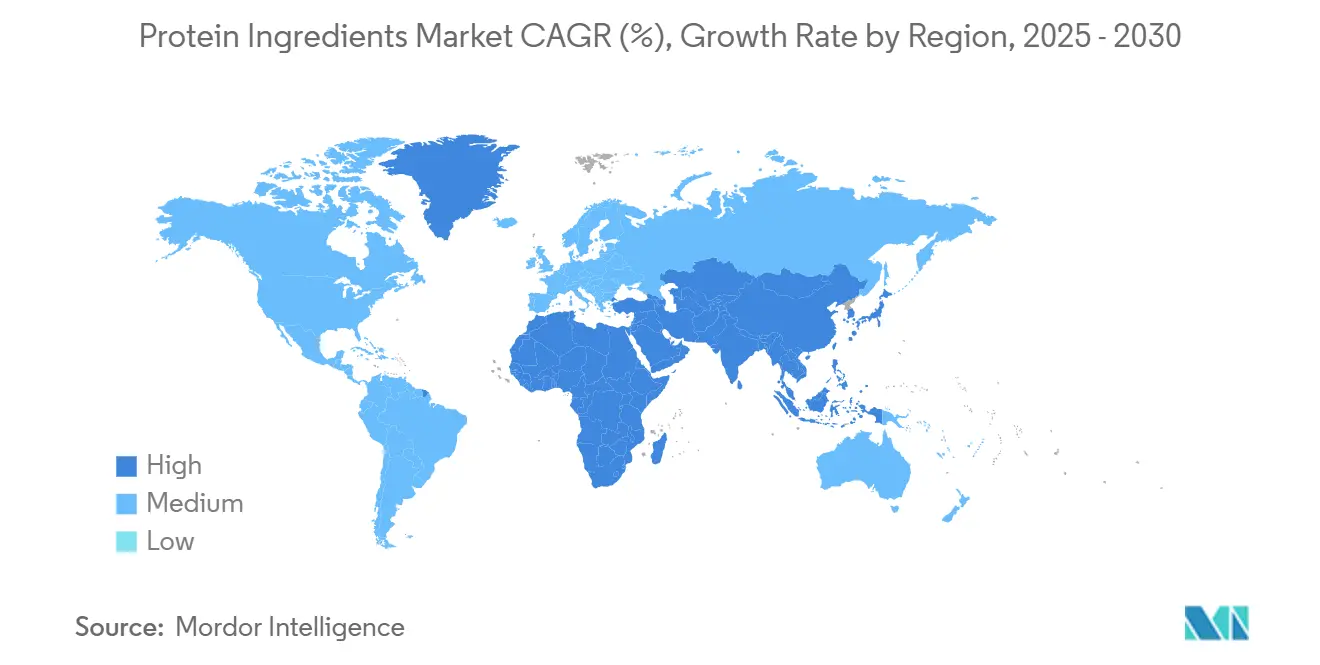

- Por geografia, a América do Norte capturou 29,43% da participação do mercado de ingredientes proteicos em 2024, enquanto a região do Oriente Médio e África está definida para crescer a 6,66% CAGR durante o período de previsão.

Tendências e Insights do Mercado Global de Ingredientes Proteicos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente preferência do consumidor por bebidas proteicas prontas para beber | +1.2% | Global, com América do Norte e Europa liderando a adoção | Médio prazo (2-4 anos) |

| Crescente produção de carne à base de plantas | +0.9% | América do Norte, Europa, Ásia-Pacífico mercados principais | Longo prazo (≥ 4 anos) |

| Demanda crescente por alimentos nutritivos, fortificados e funcionais | +0.8% | Global, com mercados emergentes mostrando crescimento acelerado | Médio prazo (2-4 anos) |

| Demanda crescente por nutrição esportiva | +0.7% | América do Norte, Europa, com expansão para Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Envelhecimento da população e adoção crescente de cuidados preventivos de saúde | +0.6% | Global, concentrado em economias desenvolvidas | Longo prazo (≥ 4 anos) |

| Aplicação aumentada em ração animal e comida para animais de estimação | +0.5% | Global, com Ásia-Pacífico e América do Norte liderando | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Preferência do Consumidor por Bebidas Proteicas Prontas para Beber

O mercado global mostra um aumento nos lançamentos de bebidas prontas para beber (RTD) com conteúdo proteico, impulsionando fornecedores a desenvolver isolados com solubilidade e estabilidade térmica melhoradas para produtos ácidos estáveis em prateleira. A tecnologia de fermentação de precisão permite que fabricantes produzam alternativas de caseína e whey que correspondem à funcionalidade de laticínios sem requisitos de cadeia fria. Este desenvolvimento mudou o foco de aquisição de custos de commodities para capacidades de desempenho bio-idênticas. O crescimento em bebidas requer que fabricantes de proteína criem formas hidrolisadas refinadas e especializadas que oferecem melhor dispersibilidade com impacto mínimo no sabor. Por exemplo, empresas como a Future Cow estão investindo em fermentação de precisão para produzir proteínas do leite bio-idênticas através de fermentação de levedura, fornecendo funcionalidade de laticínios sem limitações tradicionais de suprimento. Estes avanços tecnológicos tornaram a compatibilidade de processamento e o desempenho funcional fatores-chave na seleção de ingredientes.

Crescente Produção de Carne à Base de Plantas

Os avanços na produção de carne à base de plantas estão transformando fundamentalmente os processos de extração e texturização de proteína em toda a indústria global de fabricação de alimentos. Técnicas avançadas de melhoramento de sementes produziram ervilhas com 75% de conteúdo proteico, reduzindo significativamente os requisitos de processamento e o consumo de energia durante toda a cadeia de fabricação. Grandes empresas agrícolas estão adaptando estrategicamente seus modelos de negócio investindo pesadamente em instalações de produção de proteína alternativa, pesquisa e desenvolvimento, e tecnologias inovadoras. A expansão da Cargill em fevereiro de 2024 de sua parceria com a ENOUGH visa aumentar a produção de micoproteína para mais de 1 milhão de toneladas até 2033, destacando a mudança substancial nas capacidades de produção e demanda do mercado. O rápido crescimento da carne à base de plantas também influenciou estruturas regulamentares e requisitos de conformidade, como evidenciado pelas diretrizes revisadas da FDA para avaliação de qualidade proteica, que se estendem além do método tradicional PDCAAS (Protein Digestibility-Corrected Amino Acid Score) para avaliar combinações complexas de novas proteínas, formulações e perfis nutricionais em produtos de carne alternativa.[1]Fonte: United Soybean Board, "Protein Content Claims Explained: FDA Recommendations & Labeling Guidelines", soyconnection.com

Demanda Crescente por Alimentos Nutritivos, Fortificados e Funcionais

O segmento de alimentos funcionais está experienciando uma transformação abrangente em sua abordagem aos ingredientes proteicos, com fabricantes cada vez mais focando em componentes que entregam benefícios sofisticados e direcionados à saúde que se estendem bem além do valor nutricional convencional. Esta evolução levou ao surgimento de categorias de mercado especializadas e estruturas de preços premium. Os ingredientes proteicos estão avançando para aplicações bioativas avançadas, onde peptídeos de colágeno cientificamente projetados para controle glicêmico preciso, lactoferrina fermentada por precisão tecnologicamente avançada, e osteopontina altamente refinada estão sendo estrategicamente integradas em produtos de fórmula infantil premium e soluções abrangentes de envelhecimento saudável. As autorizações progressivas da União Europeia para novos alimentos de pós de proteína derivados de insetos demonstram a crescente aceitação regulamentar e validação de mercado de fontes alternativas de proteína que entregam eficientemente tanto conteúdo proteico de alta qualidade quanto micronutrientes funcionais essenciais. Estes desenvolvimentos significativos de mercado contribuíram para um aumento substancial nos preços médios de venda em várias categorias de produtos, mantendo efetivamente margens de lucro robustas mesmo durante períodos de pressão descendente nos preços de proteína commodity no mercado global.

Demanda Crescente por Nutrição Esportiva

O segmento de nutrição esportiva impulsiona a inovação em ingredientes proteicos, com fabricantes focando na melhoria das taxas de absorção e biodisponibilidade. Especificações técnicas diferenciam produtos premium das ofertas padrão no mercado. As formulações atuais de nutrição esportiva incorporam hidrolisados de absorção rápida, razões específicas de aminoácidos e auxiliares de processamento natural para melhorar o desempenho. A demanda crescente no mercado asiático aumentou a necessidade de bebidas proteína-eletrólito e produtos lácteos acidificados, que requerem proteínas com baixa viscosidade e estabilidade através de faixas de temperatura e pH. Fabricantes com certificações globais de segurança alimentar ganham vantagens competitivas, particularmente entre consumidores que valorizam transparência da cadeia de suprimentos. A tendência em direção aos ingredientes proteicos de rótulo limpo continua, como demonstrado pela Kemin obtendo certificação da Global Food Safety Initiative (GFSI) em junho de 2024 para suas proteínas funcionais Proteus, atendendo às demandas dos consumidores por transparência e padrões de qualidade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ambiente regulatório rigoroso | -0.8% | Global, com Europa e Estados Unidos tendo estruturas mais complexas | Longo prazo (≥ 4 anos) |

| Preocupações crescentes com alérgenos | -0.6% | Global, com mercados desenvolvidos mostrando maior sensibilidade | Médio prazo (2-4 anos) |

| Desafios de solubilidade em bebidas proteicas à base de plantas | -0.4% | Global, com América do Norte e Europa liderando adoção RTD | Curto prazo (≤ 2 anos) |

| Limitações de sabor e textura | -0.3% | Global, com Ásia-Pacífico mostrando maior sensibilidade ao sabor | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Ambiente Regulatório Rigoroso

O processo de aprovação regulamentar para ingredientes proteicos novos apresenta barreiras significativas de entrada no mercado, já que os cronogramas de aprovação frequentemente se estendem além dos ciclos padrão de desenvolvimento de produtos, beneficiando empresas estabelecidas. As diretrizes da Autoridade Europeia de Segurança Alimentar (EFSA) de 2025 exigem documentação abrangente para testes de toxicidade, avaliações de alergenicidade e análise detalhada de cepas de produção, incluindo dados de estabilidade genética e caracterização metabólica, aumentando barreiras e dando vantagens a empresas com expertise regulatória interna.[2]Fonte: European Food Safety Authority, "EFSA Guidance on Novel Food Applications 2025," efsa.europa.eu Para fabricantes de proteína de insetos, o cenário regulatório é particularmente complexo, exigindo conformidade simultânea com regulamentações de novos alimentos e processos de aprovação de ração animal através de múltiplas jurisdições. incluindo o Regulamento de Novos Alimentos da UE, o sistema de notificação GRAS da FDA, e várias estruturas regulatórias da Ásia-Pacífico. Este ambiente regulatório complexo impulsiona a consolidação do mercado, favorecendo empresas que possuem expertise regulatória estabelecida e recursos financeiros suficientes para gerenciar requisitos extensivos de documentação e processos de aprovação multi-anos.

Preocupações Crescentes com Alérgenos

O surgimento de fontes proteicas novas aumentou a complexidade do gerenciamento de alérgenos devido a novos perfis alergênicos que métodos de teste atuais podem não detectar efetivamente. Isso cria preocupações de responsabilidade e retarda a adoção do mercado. O risco de reatividade cruzada entre proteínas de insetos e alérgenos de crustáceos, juntamente com modificações pós-traducionais em proteínas fermentadas, requer novos protocolos de detecção e práticas claras de rotulagem. A exigência da Comissão Europeia para declarações explícitas de alérgenos em alimentos derivados de insetos pode limitar a adoção do mercado até que os consumidores se tornem mais familiarizados com esses produtos. As preocupações com alérgenos de proteína vegetal estão se expandindo além das fontes tradicionais como soja e trigo para incluir proteínas emergentes de leguminosas e culturas novas, exigindo sistemas mais sofisticados de gerenciamento de alérgenos por toda a cadeia de suprimentos. Empresas que podem demonstrar capacidades abrangentes de controle de alérgenos ganham vantagens competitivas conforme a indústria investe em tecnologias avançadas de detecção para abordar esses perfis complexos de alérgenos.

Análise de Segmentos

Por Fonte: Proteínas Vegetais Lideram Transformação Sustentável

As proteínas vegetais dominaram com 64,16% da receita do mercado de ingredientes proteicos em 2024, apoiadas pela aprovação da União Europeia para culturas aquáticas de alto rendimento como lentilha-d'água em fevereiro de 2025, que alcança 43% de conteúdo proteico.[3]Fonte: European Food Safety Authority, "EFSA Guidance on Novel Food Applications 2025," efsa.europa.euEsta participação significativa de mercado reflete a crescente demanda do consumidor por alternativas à base de plantas e investimentos substanciais em infraestrutura de produção. O mercado de ingredientes proteicos à base de plantas deve crescer constantemente até 2030, impulsionado por novas instalações de fracionamento em larga escala na América do Norte e Europa, tecnologias de processamento aprimoradas, e aplicações em expansão através dos setores de alimentos e bebidas. As proteínas microbianas, embora sendo um segmento emergente, estão crescendo a uma CAGR de 6,51%, beneficiando-se de sistemas de fermentação alimentados por CO₂ que minimizam o uso de terra e água enquanto melhoram as métricas de sustentabilidade. Esses métodos inovadores de produção estão atraindo investimento significativo em pesquisa e desenvolvimento de grandes fabricantes de alimentos.

A indústria está evoluindo em direção a formulações sofisticadas de proteína híbrida que combinam proteínas vegetais, microbianas e selecionadas de origem animal para otimizar nutrição, funcionalidade e custo. Essas misturas abordam necessidades específicas de mercado através de várias aplicações, desde nutrição esportiva até alternativas de carne. Enquanto as proteínas whey e caseína derivadas de laticínios permanecem importantes em aplicações que requerem perfis completos de aminoácidos e cadeias de suprimento estabelecidas, sua participação de mercado está diminuindo conforme proteínas alternativas ganham aprovação regulamentar e demonstram funcionalidade melhorada. As proteínas de insetos representam um segmento pequeno mas significativo, com aprovações de farinha de minhoca em aplicações de comida para animais criando potenciais caminhos para futuras aplicações em alimentação humana. O segmento está experienciando aumento de investimento em instalações de produção e pesquisa em métodos de extração.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Isolados Impulsionam Aplicações Premium

Os concentrados mantiveram uma participação dominante de mercado de 45,11% em 2024, atribuída à sua eficiência de custo, versatilidade e ampla aplicabilidade através de produtos alimentícios, incluindo produtos assados, snacks e alimentos processados. Os custos mais baixos de produção e requisitos de processamento mais simples tornam os concentrados particularmente atraentes para aplicações de mercado de massa. Os isolados estão projetados para crescer a uma CAGR de 8,55%, impulsionados por fabricantes de bebidas e nutrição clínica que requerem proteínas com ≥90% de pureza para alegações de rótulo limpo, funcionalidade aprimorada e desempenho nutricional superior. O lançamento do NUTRALYS Fava S900M pela Roquette em maio de 2024, alcançando 90% de conteúdo proteico em isolados de fava, demonstra os avanços tecnológicos nos processos de extração e purificação apoiando a adoção de isolados em aplicações premium.

As variantes hidrolisadas e texturizadas de proteína servem segmentos distintos de mercado: hidrolisados fornecem absorção rápida e digestibilidade melhorada para produtos de nutrição esportiva, alimentos médicos e fórmulas infantis, enquanto proteínas texturizadas criam as estruturas fibrosas complexas e textura similar à carne necessárias para hambúrgueres à base de plantas, nuggets, salsichas e outras alternativas de carne. A implementação de processos enzimáticos de fluxo contínuo e sistemas de membrana energeticamente eficientes aumenta os rendimentos de produção através de todas as formas de proteína enquanto reduz o consumo de água, ajudando empresas a atingir tanto metas de rentabilidade quanto objetivos de sustentabilidade ambiental em suas operações de fabricação. Essas melhorias tecnológicas também levaram à qualidade proteica aprimorada, tempo de processamento reduzido e eficiência de custo melhorada através da cadeia de produção.

Por Aplicação: Dominância de Alimentos e Bebidas com Crescimento de Suplementos

As aplicações de alimentos e bebidas representam 59,36% da participação do mercado de ingredientes proteicos em 2024, impulsionadas pela extensa fortificação proteica através de produtos de panificação, itens lácteos, alimentos snack e bebidas prontas para beber. O desenvolvimento de produtos foca em técnicas avançadas de estabilização de rótulo limpo para manter textura do produto, sensação na boca, perfis de sabor e estabilidade de prateleira com conteúdo proteico aumentado. Os segmentos de suplementos e nutrição esportiva estão crescendo a uma CAGR de 6,40%, impulsionados pela maior adoção do consumidor de estilos de vida ativos, acessibilidade generalizada de e-commerce através de plataformas como Amazon e varejistas especializados, e alegações de produtos cientificamente validadas apoiadas por estudos clínicos.

Os segmentos de ração animal e comida para animais de estimação estão experienciando transformação rápida com proteínas à base de insetos (larvas de mosca soldado negra, minhocas) e alternativas de proteína unicelular (levedura, algas, bactérias) substituindo fontes tradicionais de farinha de peixe, reduzindo incertezas da cadeia de suprimentos e impactos ambientais como pesca excessiva e ruptura do ecossistema marinho. O segmento de cuidados pessoais está incorporando peptídeos especializados de colágeno e elastina em formulações tópicas, incluindo soros antienvelhecimento, cremes hidratantes e loções regenerativas, criando oportunidades de mercado para fabricantes que podem cumprir tanto com padrões de Boas Práticas de Fabricação alimentares quanto cosméticos enquanto garantem eficácia e segurança do produto.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte representa 29,43% da receita de 2024, influenciando especificações globais através de sua infraestrutura avançada de processamento de laticínios e biotecnologia. As instalações sofisticadas de processamento da região, instituições de pesquisa e redes de suprimento estabelecidas criam um ecossistema que estabelece padrões da indústria. Os Estados Unidos e Canadá estão expandindo capacidade através de investimentos significativos em instalações de extração de proteína vegetal e tecnologias de fermentação de precisão, enquanto estruturas regulamentares eficientes facilitam introduções de novos produtos através de múltiplas categorias de proteína.

A Europa mantém crescimento através de políticas favoráveis de novos alimentos e adoção do consumidor de dietas sustentáveis. A estrutura regulamentária abrangente da região e processo de aprovação simplificado acelerou a comercialização de proteínas alternativas. Operações de criação de insetos, instalações de cultivo de algas e centros de produção de proteína à base de micélio estão escalando operações, com varejistas mainstream incorporando esses ingredientes em uma gama em expansão de produtos de marca própria.

A região do Oriente Médio e África demonstra o maior crescimento a 6,66% CAGR, apoiada por iniciativas de diversificação apoiadas pelo governo. O investimento de US$ 70 milhões da Arábia Saudita em tecnologia de proteína unicelular abrange instalações de pesquisa, infraestrutura de produção e programas de desenvolvimento da força de trabalho. Os programas de arrendamento de terra agrícola dos Emirados Árabes Unidos na África incluem acordos de transferência de tecnologia, parcerias logísticas e provisões de acesso ao mercado. Essas iniciativas reduzem a dependência de importação e estabelecem centros de produção de ingredientes proteicos orientados à exportação com cadeias de valor integradas.

Cenário Competitivo

O mercado de ingredientes proteicos exibe uma razão de concentração de 4 em 10, indicando fragmentação moderada. Grandes empresas do agronegócio fortalecem suas posições através do desenvolvimento de produtos. Em janeiro de 2025, a Axiom Foods introduziu o Oryzatein 2.0, uma proteína de arroz projetada para formulações de alimentos infantis, apresentando propriedades não-OGM, livres de hexano com textura suave e digestibilidade aprimorada.

Empresas como Archer Daniels Midland Company, Cargill Incorporated, Roquette Frères, FrieslandCampina Ingredients, e Kerry Group plc operam em segmentos especializados de mercado. Essas organizações se diferenciam através de emissões reduzidas de carbono e produtos de rótulo limpo. Elas utilizam financiamento de capital de risco para desenvolvimento de tecnologia proprietária e formam parcerias com fabricantes estabelecidos para acessar mercados eficientemente.

O mercado experimenta frequentes fusões e aquisições, impulsionadas por empresas que buscam expandir seus portfólios de produtos e presença geográfica. Certificações da indústria, exemplificadas pela aprovação da Global Food Safety Initiative da Kemin, fortalecem a credibilidade com proprietários de marcas e permitem integração em cadeias de suprimento multinacionais. Essas certificações também ajudam empresas a atender requisitos regulamentares rigorosos e demonstrar seu compromisso com padrões de qualidade e segurança.

Líderes da Indústria de Ingredientes Proteicos

-

Archer Daniels Midland Company

-

Cargill Incorporated

-

Kerry Group plc

-

Roquette Frères

-

FrieslandCampina Ingredients

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Arla Foods Ingredients expandiu sua parceria de distribuição com Brenntag Group para incluir os três maiores mercados de alimentos e nutrição no Sudeste Asiático. Através desta parceria, a Brenntag distribui o portfólio de ingredientes proteicos da Arla no Vietnã, Tailândia e Indonésia.

- Maio 2025: Bunge Limited investiu EUR 484 milhões em uma instalação de concentrado de proteína de soja em Morristown, Indiana. A instalação produz concentrados de proteína de soja e inclui laboratórios de testes de qualidade. Este investimento alinha com a estratégia da Bunge de expandir seu portfólio de proteínas à base de plantas.

- Maio 2025: Darling Ingredients Inc. e Tessenderlo Group assinaram uma carta de intenção não vinculante para fundir seus segmentos de colágeno e gelatina em uma nova empresa, Nextida. A fusão visa capitalizar na demanda crescente por produtos de saúde e bem-estar à base de colágeno.

- Janeiro 2025: Cargill, Incorporated fez progressos em tecnologias de impressão 3D e micoproteína, superando com sucesso os obstáculos de sabor e textura que há muito tempo desafiaram a indústria de proteína alternativa. Esses avanços desempenham um papel fundamental no desenvolvimento de produtos que não apenas correspondem ao sabor e textura da carne tradicional, mas também se alinham no preço.

Escopo do Relatório Global do Mercado de Ingredientes Proteicos

O mercado global de ingredientes proteicos é segmentado por fonte, que é classificada como fonte animal e fonte vegetal. A fonte animal é subsegmentada em proteína láctea, proteína do ovo, gelatina, e outros e similarmente, a fonte vegetal é classificada como proteína de soja, proteína de trigo, e proteína vegetal. Por aplicação, o mercado é classificado como ração animal, alimentos e bebidas, formulações infantis, cosméticos e cuidados pessoais, e farmacêuticos. Também, o estudo fornece uma análise do mercado de ingredientes proteicos nos mercados emergentes e estabelecidos pelo mundo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul, e Oriente Médio e África.

| Proteína Animal | Ingredientes Lácteos | Concentrados de Proteína Whey |

| Hidrolisados de Proteína Whey | ||

| Isolados de Proteína Whey | ||

| Caseína e Caseinatos | ||

| Proteína do Ovo | ||

| Gelatina e Colágeno | ||

| Outras Proteínas Animais | ||

| Proteínas Vegetais | Soja | |

| Ervilha | ||

| Trigo | ||

| Arroz | ||

| Batata | ||

| Cânhamo | ||

| Outras | ||

| Proteínas Microbianas | Micoproteína | |

| Proteína de Algas | ||

| Proteína de Insetos |

| Concentrados |

| Isolados |

| Texturizados/Hidrolisados |

| Alimentos e Bebidas | Panificação e Confeitaria |

| Análogos e Extensores de Carne | |

| Alternativas Lácteas | |

| Snacks Salgados e Barras | |

| Bebidas | |

| Nutrição Infantil e de Primeira Infância | |

| Suplementos Dietéticos e Nutrição Esportiva | |

| Ração Animal | |

| Cuidados Pessoais e Cosméticos | |

| Farmacêuticos e Nutrição Clínica |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Fonte | Proteína Animal | Ingredientes Lácteos | Concentrados de Proteína Whey |

| Hidrolisados de Proteína Whey | |||

| Isolados de Proteína Whey | |||

| Caseína e Caseinatos | |||

| Proteína do Ovo | |||

| Gelatina e Colágeno | |||

| Outras Proteínas Animais | |||

| Proteínas Vegetais | Soja | ||

| Ervilha | |||

| Trigo | |||

| Arroz | |||

| Batata | |||

| Cânhamo | |||

| Outras | |||

| Proteínas Microbianas | Micoproteína | ||

| Proteína de Algas | |||

| Proteína de Insetos | |||

| Por Forma | Concentrados | ||

| Isolados | |||

| Texturizados/Hidrolisados | |||

| Por Aplicação | Alimentos e Bebidas | Panificação e Confeitaria | |

| Análogos e Extensores de Carne | |||

| Alternativas Lácteas | |||

| Snacks Salgados e Barras | |||

| Bebidas | |||

| Nutrição Infantil e de Primeira Infância | |||

| Suplementos Dietéticos e Nutrição Esportiva | |||

| Ração Animal | |||

| Cuidados Pessoais e Cosméticos | |||

| Farmacêuticos e Nutrição Clínica | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Resto da América do Norte | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Arábia Saudita | ||

| Emirados Árabes Unidos | |||

| África do Sul | |||

| Resto do Oriente Médio e África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de ingredientes proteicos?

O tamanho do mercado de ingredientes proteicos é de US$ 28,32 bilhões em 2025 e está projetado para atingir US$ 36,69 bilhões até 2030.

Qual fonte de proteína detém a maior participação de mercado?

As proteínas vegetais comandam a maior participação com 64,16% da receita de 2024, refletindo a demanda do consumidor por opções sustentáveis.

Qual região está crescendo mais rapidamente?

A região do Oriente Médio e África lidera com uma previsão de CAGR de 6,66%, impulsionada por investimentos em segurança alimentar em instalações de proteína alternativa.

Por que os isolados estão crescendo mais rápido que os concentrados?

Os isolados oferecem ≥90% de pureza e solubilidade superior, atributos procurados em bebidas premium e produtos de nutrição clínica, apoiando sua CAGR de 8,55%.

Página atualizada pela última vez em: