Tamanho e Participação do Mercado de Proteína de Trigo da América do Norte

Análise do Mercado de Proteína de Trigo da América do Norte pela Mordor Intelligence

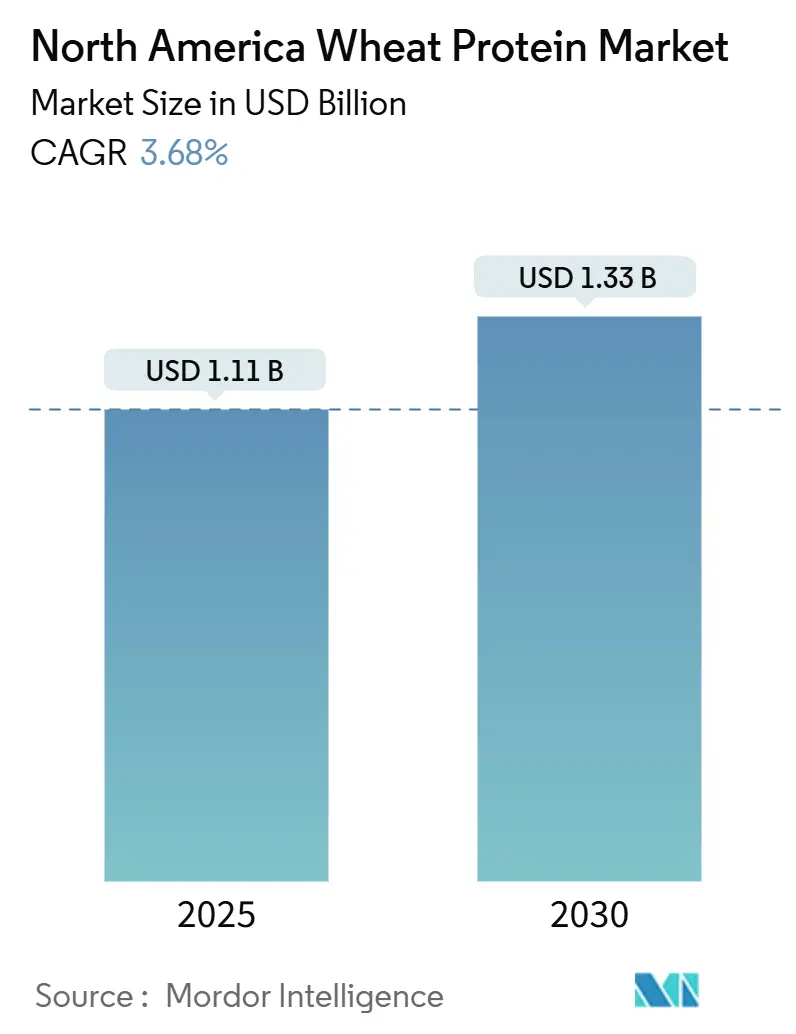

O tamanho do mercado de proteína de trigo da América do Norte está avaliado em USD 1,11 bilhão em 2025 e previsto para atingir USD 1,33 bilhão até 2030, expandindo a uma TCAC de 3,68%. O crescimento estável reflete a produção estável de trigo, demanda crescente por proteínas vegetais e preferências por rótulos limpos. A produção de trigo dos EUA subiu para 1,97 bilhão de bushels em 2024, o nível mais alto em oito anos, enquanto a produção canadense está projetada em 35,6 milhões de toneladas para 2025-26, criando um suprimento abundante de matéria-prima, de acordo com o Departamento de Agricultura dos Estados Unidos[1]Fonte: USDA Economic Research Service, "Wheat Data Highlights," usda.gov. A diferenciação tecnológica em isolados e variantes hidrolisadas está desbloqueando aplicações premium em alimentos, ração e cosméticos. Programas de agricultura regenerativa no Canadá estão escalando proteína de trigo orgânica, capturando prêmios de sustentabilidade e reforçando a resiliência do mercado de proteína de trigo da América do Norte.

Principais conclusões do relatório

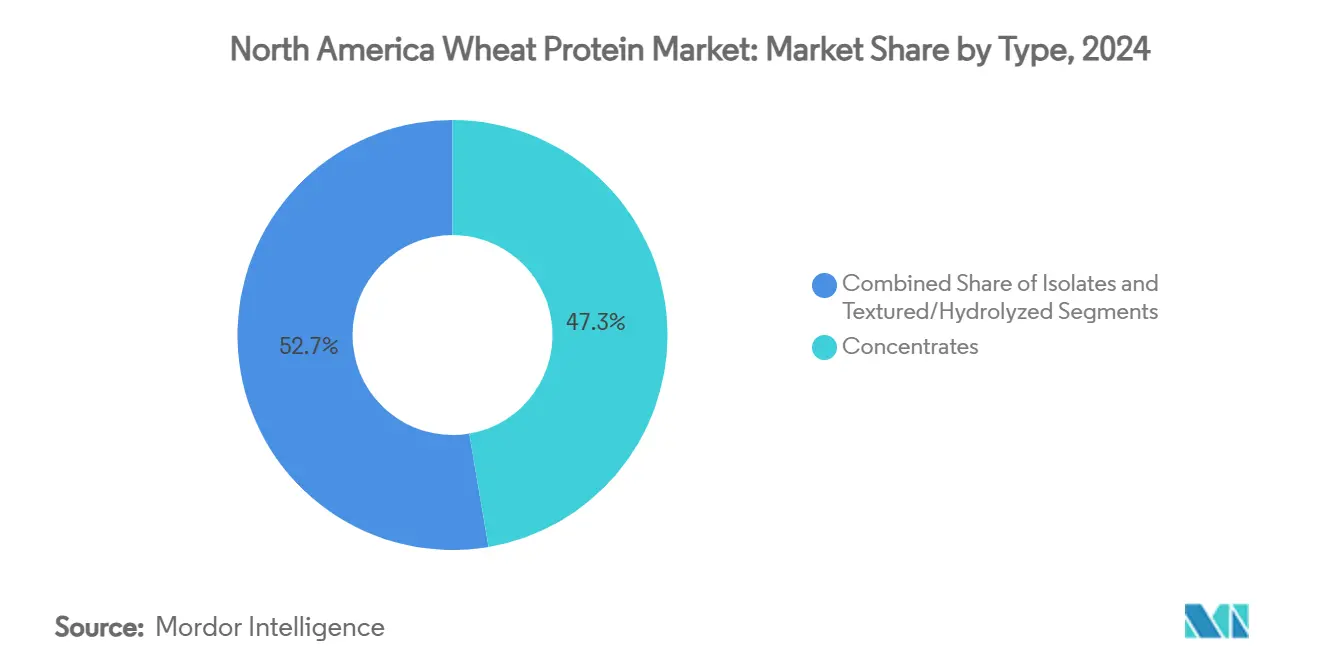

- Por tipo, os concentrados lideraram com 47,32% da participação do mercado de proteína de trigo da América do Norte em 2024, enquanto as variantes texturizadas/hidrolisadas estão projetadas para crescer a uma TCAC de 5,21% durante 2025-2030.

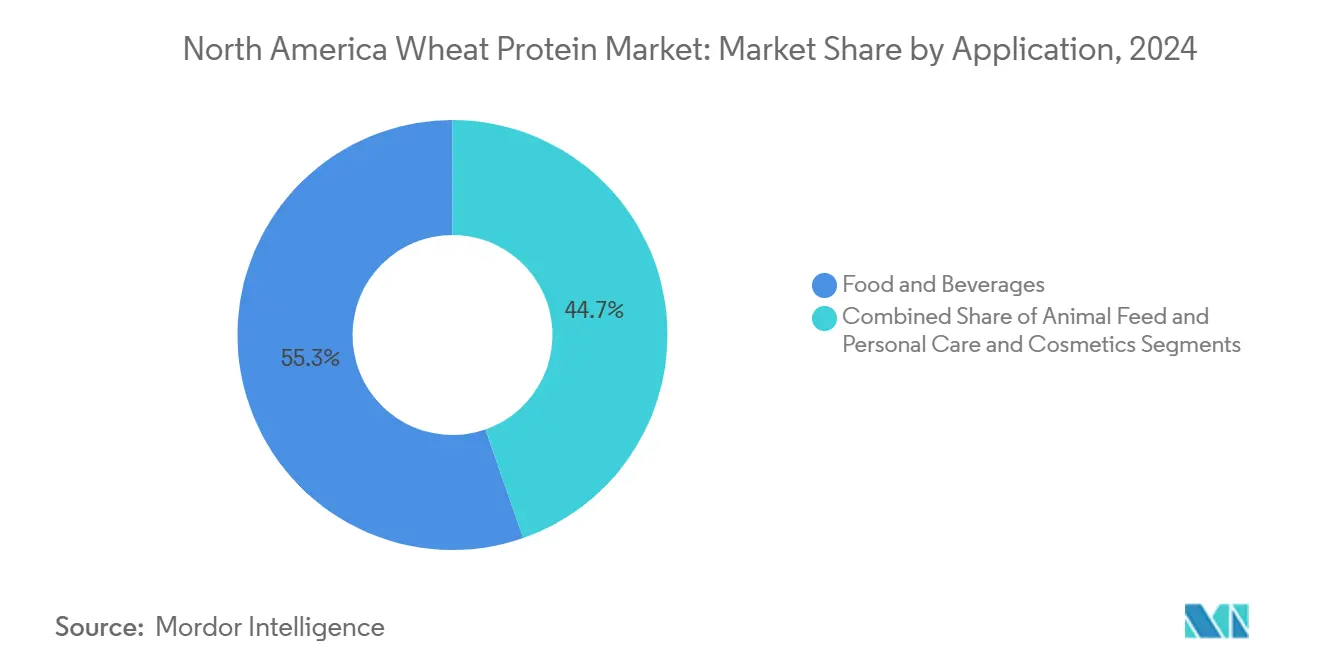

- Por aplicação, padaria e petiscos detinham 55,34% do tamanho do mercado de proteína de trigo da América do Norte em 2024; ração animal está avançando a uma TCAC de 4,87% até 2030.

- Por natureza, produtos convencionais comandaram uma participação de 92,12% em 2024, enquanto as proteínas de trigo orgânicas estão previstas para expandir a uma TCAC de 6,00% até 2030.

- Por geografia, os Estados Unidos capturaram 84,33% da participação de receita em 2024; o Canadá está projetado para registrar a maior TCAC de 4,69% até 2030.

Tendências e Insights do Mercado de Proteína de Trigo da América do Norte

Análise do Impacto dos Direcionadores

| Direcionadores | (~) % Impacto nas Previsões de TCAC | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Aplicações em Expansão em Alimentos Processados | +0.8% | América do Norte, com concentração nos centros de processamento do Centro-Oeste dos EUA | Médio prazo (2-4 anos) |

| Demanda Crescente por Categorias de Produtos de Rótulo Limpo e Não-OGM | +0.6% | EUA e Canadá, particularmente mercados urbanos | Curto prazo (≤ 2 anos) |

| Demanda Crescente por Proteínas Vegetais em Alternativas de Carne à Base de Plantas | +0.7% | América do Norte, liderada pela Costa Oeste dos EUA e centros urbanos canadenses | Médio prazo (2-4 anos) |

| Agricultura Regenerativa Canadense de Trigo Desbloqueando Suprimento Escalável de Proteína Orgânica | +0.4% | Canadá, com transbordamento para mercados orgânicos dos EUA | Longo prazo (≥ 4 anos) |

| Adoção de Proteína de Trigo Hidrolisada em Produtos de Cuidados Pessoais | +0.3% | América do Norte, concentrada em regiões de fabricação de cosméticos | Médio prazo (2-4 anos) |

| Adoção Crescente de Proteína de Trigo em Alimentos para Animais e Pets | +0.5% | América do Norte, particularmente regiões de aquicultura e centros de fabricação de alimentos para pets | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aplicações em Expansão em Alimentos Processados

O impulso de fortificação proteica do setor de alimentos processados está remodelando os padrões de demanda de proteína de trigo além das aplicações tradicionais de panificação. O isolado de proteína de trigo Arise da MGP Ingredients ganhou tração em formulações de petiscos adequados para dieta cetogênica, onde suas propriedades viscoelásticas permitem alto teor de proteína sem comprometer a textura. Essa expansão de aplicação reflete uma mudança mais ampla da indústria em direção a ingredientes funcionais que atendem múltiplos objetivos nutricionais simultaneamente. A tendência é particularmente pronunciada nos segmentos de alimentos prontos para consumo e prontos para cozinhar, onde a proteína de trigo serve tanto como intensificador nutricional quanto como auxiliar de processamento. A integração de proteínas em produtos assados evoluiu além da fortificação simples para incluir aplicações de proteínas fermentadas que criam perfis completos de aminoácidos. O abraço do setor de alimentos processados à proteína de trigo está se acelerando conforme os fabricantes buscam alternativas de declaração amigável aos aditivos sintéticos, posicionando a proteína de trigo como uma solução de rótulo limpo que atende às demandas de transparência do consumidor.

Demanda Crescente por Categorias de Produtos de Rótulo Limpo e Não-OGM

Imperativos de rótulo limpo estão impulsionando a adoção de proteína de trigo conforme fabricantes de alimentos eliminam aditivos sintéticos e abraçam ingredientes reconhecíveis. A U.S. Wheat Associates identificou implicações de rótulo limpo como um fator crítico influenciando estratégias de produção de alimentos de trigo, com fabricantes priorizando cada vez mais a transparência de ingredientes. O movimento se estende além da simples substituição de ingredientes para englobar transparência da cadeia de suprimentos, onde a rastreabilidade agrícola da proteína de trigo fornece vantagens competitivas. A proteína de trigo BeneoPro VWG da BENEO exemplifica essa tendência, oferecendo status de rótulo limpo junto com alta solubilidade e excelente capacidade de ligação para diversas aplicações alimentares. O ambiente regulatório apoia essa tendência, com orientação do FDA enfatizando avaliação precoce de segurança de novas proteínas enquanto mantém caminhos estabelecidos para derivados tradicionais de trigo.

Demanda Crescente por Proteínas Vegetais em Alternativas de Carne à Base de Plantas

Fabricantes de carne à base de plantas estão incorporando cada vez mais glúten de trigo para alcançar perfis de textura autênticos que replicam características tradicionais da carne. A estratégia de formulação da Beyond Meat demonstra essa abordagem, utilizando glúten de trigo junto com proteínas de ervilha, arroz e fava para criar matrizes proteicas complexas que entregam experiências sensoriais similares à carne. A evolução do mercado de proteínas alternativas em direção a formulações híbridas reflete desafios técnicos em alcançar textura ótima usando fontes únicas de proteína, onde as propriedades viscoelásticas únicas da proteína de trigo fornecem funcionalidade crítica. Pesquisas sobre funcionalidade de ingredientes revelam que as características de resposta ao calor da proteína de trigo diferem significativamente de outras proteínas vegetais, oferecendo vantagens distintas no processamento por extrusão para análogos de carne. Essa trajetória de crescimento é apoiada pela crescente aceitação do consumidor de produtos à base de plantas e avanços tecnológicos no processamento de proteínas que aprimoram a funcionalidade da proteína de trigo em aplicações de alternativas de carne.

Agricultura Regenerativa Canadense de Trigo Desbloqueando Suprimento Escalável de Proteína Orgânica

Iniciativas de agricultura regenerativa canadenses estão estabelecendo cadeias de suprimento de proteína de trigo sustentáveis que atendem demandas do mercado orgânico enquanto melhoram a saúde do solo. A parceria expandida da Ceres Global Ag Corp com a Miller Milling cresceu de 4.500 acres para 16.800 acres, focando na eficiência do uso de nutrientes e redução de emissões de gases de efeito estufa ao longo do ciclo de produção de trigo. Essa escala demonstra como práticas regenerativas podem alcançar viabilidade comercial enquanto atendem objetivos de sustentabilidade. A previsão de produção de trigo canadense de 35,6 milhões de toneladas para 2025-26 fornece disponibilidade substancial de matéria-prima para extração de proteína, com melhorias de qualidade apoiando aplicações premium, de acordo com o Serviço Agrícola Estrangeiro. A integração da agricultura regenerativa com cadeias de suprimento de proteína de trigo representa uma resposta estratégica às demandas do consumidor por ingredientes ambientalmente responsáveis, posicionando produtores canadenses para capturar preços premium em mercados de proteínas orgânicas e sustentáveis.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto nas Previsões de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência Crescente de Sensibilidade ao Glúten e Doença Celíaca | -0.4% | América do Norte, particularmente entre brancos não-hispânicos | Curto prazo (≤ 2 anos) |

| Popularidade Crescente de Alternativas Sem Glúten | -0.3% | EUA e Canadá, concentrada em demografias conscientes da saúde | Médio prazo (2-4 anos) |

| Disponibilidade e Preferência por Outras Proteínas Vegetais | -0.5% | América do Norte, liderada pela adoção de proteína de ervilha e soja | Médio prazo (2-4 anos) |

| Preços Flutuantes de Matéria-Prima | -0.2% | América do Norte, particularmente regiões produtoras de trigo dos EUA | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Sensibilidade ao Glúten e Doença Celíaca

De acordo com dados da Celiac Australia[2]Fonte: Celiac Australia, "Celiac Diseases", www.coeliac.org.au de 2024, 1 em 70 australianos tem doença celíaca. A condição afeta pacientes além dos sintomas gastrointestinais, com manifestações que impactam a qualidade de vida geral e requerem dietas rigorosamente sem glúten. Essa exigência dietética influencia a segmentação do mercado, pois as empresas devem equilibrar o desenvolvimento de produtos de proteína de trigo para consumidores não sensíveis enquanto consideram populações sensíveis ao glúten, o que afeta o tamanho do mercado endereçável em certas demografias. A prevalência da doença celíaca levou fabricantes de alimentos a investir em pesquisa e desenvolvimento de fontes alternativas de proteína e formulações sem glúten. Adicionalmente, a crescente conscientização sobre a doença celíaca e sensibilidade ao glúten levou ao aumento da demanda por rotulagem clara de produtos e instalações de fabricação dedicadas para prevenir contaminação cruzada, impactando ainda mais os custos de produção e a dinâmica do mercado. O aumento nas taxas de diagnóstico e métodos de teste melhorados também contribuíram para o crescimento do mercado, com fabricantes expandindo seus portfólios de produtos para incluir opções especializadas sem glúten. Além disso, órgãos regulatórios implementaram diretrizes mais rigorosas para certificação e requisitos de rotulagem sem glúten, garantindo segurança ao consumidor enquanto criam considerações adicionais de conformidade para participantes da indústria.

Popularidade Crescente de Alternativas Sem Glúten

A expansão da categoria de produtos sem glúten reflete tanto necessidade médica quanto escolhas de estilo de vida, com cerca de 7% da população seguindo dietas sem glúten nos Estados Unidos, de acordo com dados do International Food Information Council de 2024[3]Fonte: International Food Information Council, "Gluten-Free Food Consumption in the United States", www.foodinsight.org. Essa tendência cria pressão competitiva nas aplicações de proteína de trigo conforme fabricantes desenvolvem soluções alternativas de proteína para capturar consumidores sensíveis ao glúten. O abraço anterior da indústria de alimentos para pets a formulações sem grãos, apesar dos subsequentes avisos do FDA sobre potenciais riscos à saúde, demonstra como tendências sem glúten podem remodelar segmentos inteiros de mercado. Preocupações com fraude alimentar em proteínas vegetais, incluindo derivados de trigo, intensificaram o escrutínio da autenticidade de ingredientes e precisão da rotulagem, potencialmente afetando a confiança do consumidor em produtos de proteína de trigo. A trajetória de crescimento do mercado alternativo sem glúten sugere pressão competitiva sustentada nas aplicações de proteína de trigo, requerendo posicionamento estratégico que enfatize benefícios funcionais únicos indisponíveis em alternativas sem glúten enquanto reconhece realidades de segmentação de mercado.

Análise de Segmentos

Por Tipo: Concentrados Lideram Enquanto Variantes Hidrolisadas Impulsionam Inovação

Concentrados de proteína de trigo comandam 47,32% da participação de mercado em 2024, refletindo seu papel estabelecido em aplicações alimentares tradicionais onde conteúdo moderado de proteína e custo-efetividade impulsionam a adoção. A dominância do segmento de concentrados deriva de sua versatilidade em categorias de panificação, petiscos e alimentos processados, onde níveis de proteína fornecem funcionalidade suficiente sem preços premium. Isolados representam um segmento menor mas crescente, visando aplicações especializadas que requerem maior pureza proteica e características funcionais específicas.

Proteínas de trigo texturizadas e hidrolisadas emergem como o segmento de crescimento mais rápido a 5,21% TCAC até 2030, impulsionadas pela inovação em alternativas de carne à base de plantas e aplicações de cuidados pessoais onde estruturas proteicas modificadas entregam funcionalidade aprimorada. A evolução da segmentação por tipo reflete avanço tecnológico no processamento de proteínas, com variantes hidrolisadas ganhando tração em formulações cosméticas e aplicações alimentares especializadas. A trajetória de crescimento do segmento texturizado se alinha com a expansão do mercado de carne à base de plantas, onde as propriedades viscoelásticas únicas da proteína de trigo fornecem vantagens de textura que complementam outras proteínas vegetais em formulações híbridas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza: Dominância Convencional Desafiada pela Aceleração Orgânica

Proteínas de trigo convencionais mantêm 92,12% da participação de mercado em 2024, refletindo cadeias de suprimento estabelecidas e vantagens de custo que apoiam aplicações de mercado de massa. A dominância do segmento convencional é reforçada pelo status GRAS do glúten de trigo sob regulamentações do FDA, fornecendo certeza regulatória para fabricantes de alimentos. No entanto, proteínas de trigo orgânicas aceleram a 6,00% TCAC até 2030, impulsionadas por preferências do consumidor por ingredientes sustentáveis e transparentes. Esse diferencial de crescimento sinaliza um ponto de inflexão estratégico onde prêmios orgânicos justificam investimentos em cadeias de suprimento e modificações de processamento.

A aceleração do segmento orgânico reflete tendências mais amplas de rótulo limpo onde transparência de ingredientes e responsabilidade ambiental influenciam decisões de compra. Pesquisas sobre variedades perenes de trigo demonstram maior conteúdo proteico em sistemas de agricultura sustentável, embora desafios de processamento permaneçam para aplicações comerciais. A evolução da segmentação por natureza sugere que proteínas de trigo orgânicas capturarão participação crescente de mercado conforme capacidades da cadeia de suprimento amadurecem e a disposição do consumidor de pagar prêmios por ingredientes sustentáveis se fortalece.

Por Aplicação: Dominância de Alimentos e Bebidas Encontra Inovação em Ração Animal

O segmento de alimentos e bebidas mantém 55,34% da participação de mercado em 2024, aproveitando a funcionalidade tradicional da proteína de trigo no fortalecimento de massa e melhoria de textura. Essa dominância de aplicação reflete o papel estabelecido da proteína de trigo na fabricação de pão, massas e petiscos, onde as propriedades viscoelásticas do glúten fornecem funcionalidade insubstituível. Produtos alimentares prontos para consumo e prontos para cozinhar representam oportunidades emergentes dentro da categoria de alimentos e bebidas, impulsionadas por tendências de fortificação proteica e demandas de conveniência. Aplicações em condimentos e molhos utilizam proteína de trigo para espessamento e estabilização, embora a participação de mercado permaneça limitada comparada a categorias alimentares primárias.

Ração animal emerge como a aplicação de crescimento mais rápido a 4,87% TCAC até 2030, impulsionada pela adoção da indústria de aquicultura e iniciativas de sourcing sustentável de proteína. Aplicações de cuidados pessoais e cosméticos representam um segmento nicho mas crescente, onde proteína de trigo hidrolisada fornece propriedades condicionantes e hidratantes em formulações de cuidados capilares e com a pele. O investimento de USD 50 milhões da Flint Hills Resources em tecnologia de ingredientes de ração de alta proteína demonstra compromisso da indústria com aplicações de nutrição animal. A evolução da segmentação de aplicação em direção a ração animal e cuidados pessoais reflete a versatilidade da proteína de trigo além dos usos alimentares tradicionais, abrindo novas fontes de receita que complementam aplicações centrais de panificação.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, os EUA garantiram uma participação dominante de 84,33% do mercado de proteína de trigo da América do Norte, graças às suas cadeias de suprimento integradas que ligam regiões produtoras de trigo diretamente a instalações de processamento de proteína e fabricantes de alimentos. A produção de trigo duro vermelho primaveril nas Planícies do Norte fornece matérias-primas de alta proteína essenciais para aplicações premium de proteína de trigo, com vantagens de conteúdo proteico impulsionando competitividade de exportação. O mercado doméstico se beneficia de demandas de aplicação diversas abrangendo processamento de alimentos, ração animal e segmentos emergentes de cuidados pessoais, criando fundações de demanda estáveis que apoiam investimentos em capacidade de processamento. Vantagens regulatórias incluem status GRAS estabelecido para glúten de trigo e estruturas abrangentes de segurança alimentar que facilitam acesso ao mercado para derivados de proteína de trigo.

O mercado de proteína de trigo canadense está projetado para crescer a uma TCAC de 4,69% até 2030. O Canadá, o terceiro maior exportador mundial de trigo, está fortalecendo investimentos em processamento de proteína. À medida que a qualidade do trigo canadense melhora, abre portas para aplicações premium. Parcerias de agricultura regenerativa, exemplificadas pelo programa expandido da Ceres Global Ag Corp com a Miller Milling em setembro de 2024, estão estabelecendo cadeias de suprimento de proteína sustentáveis que comandam preços premium em mercados orgânicos e ambientalmente conscientes. Produtores canadenses de proteína de trigo se beneficiam da proximidade aos mercados dos EUA enquanto acessam estruturas regulatórias distintas que apoiam posicionamento de produtos orgânicos e sustentáveis.

México e o Resto da América do Norte representam oportunidades emergentes com potencial de crescimento restrito por infraestrutura limitada de produção e processamento de trigo. O desenvolvimento do mercado de proteína de trigo do México depende de relacionamentos de importação com fornecedores dos EUA e canadenses, criando oportunidades para integração de cadeia de suprimento transfronteiriça. O crescimento da indústria de processamento de alimentos da região, particularmente em petiscos e produtos de conveniência, gera demanda crescente de proteína de trigo que excede capacidades de produção doméstica. Relacionamentos comerciais dentro da estrutura USMCA facilitam fluxos de proteína de trigo através das fronteiras norte-americanas, apoiando integração de mercado e otimização da cadeia de suprimento.

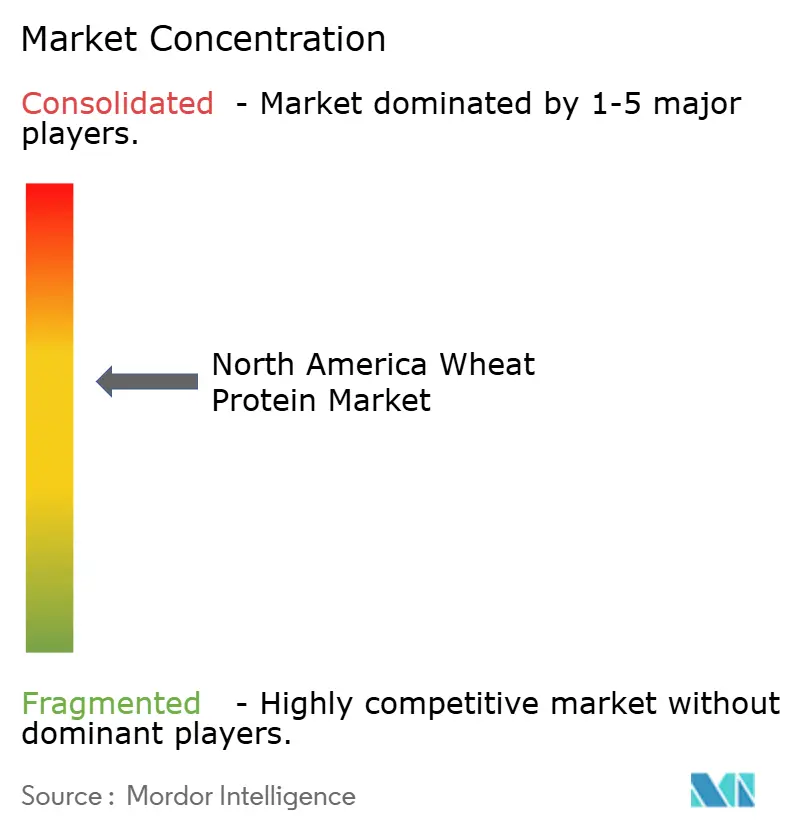

Cenário Competitivo

O mercado de proteína de trigo da América do Norte mostra consolidação moderada, com grandes empresas de agronegócio competindo junto a processadores de proteína especializados. Líderes de mercado mantêm suas posições através de integração vertical, controlando sourcing de trigo, operações de processamento e canais de distribuição. Empresas implementam estratégias abrangentes de gestão da cadeia de suprimentos para garantir qualidade consistente do produto e disponibilidade no mercado. Esses players estabelecidos aproveitam seus recursos extensivos e infraestrutura para manter eficiência de custo e dominância de mercado.

Empresas focam em avanço tecnológico para diferenciar seus produtos em um cenário cada vez mais competitivo. Investimentos em modificações de proteína, formulações de rótulo limpo e práticas de sourcing sustentável impulsionam inovação de produto e crescimento de mercado. A mudança da indústria em direção a ofertas premium reflete demanda crescente do consumidor por produtos especializados de proteína de trigo. Participantes do mercado desenvolvem ativamente novas técnicas de processamento e formulações para capturar segmentos de mercado de maior valor.

Novos entrantes do mercado visam aplicações especializadas e desenvolvem métodos inovadores de processamento que fornecem alternativas aos produtos convencionais de proteína de trigo. Oportunidades de crescimento existem em produtos de cuidados pessoais, onde proteína de trigo hidrolisada serve como alternativa natural a ingredientes sintéticos, e em ração animal, onde empresas buscam fontes diversas de proteína para sustentabilidade. Sucesso no mercado depende cada vez mais de inovação técnica e transparência da cadeia de suprimentos. Empresas que demonstram tanto desempenho do produto quanto administração ambiental ganham vantagens competitivas neste cenário de mercado em evolução.

Líderes da Indústria de Proteína de Trigo da América do Norte

-

Archer-Daniels-Midland Company

-

Cargill, Incorporated

-

MGP Ingredients Inc.

-

Roquette Frères SA

-

Tereos S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Tritica Biosciences lançou a plataforma Wheat-Based Protein Synthesis. Tritica Biosciences LLC, junto com três parceiros, colaborou com Ginkgo Bioworks de Boston em um contrato de USD 29 milhões com a Advanced Research Projects Agency for Health (ARPA-H). O contrato abrange dois anos.

- Abril de 2025: ACI Group introduziu proteínas vegetais de alto desempenho para ajudar fabricantes a atender preferências dietéticas em mudança dos consumidores. A gama de produtos inclui crispies de proteína de trigo e serve múltiplas aplicações, incluindo alternativas lácteas, bebidas, sobremesas e substitutos de carne. As proteínas permitem que fabricantes alcancem requisitos específicos de formulação, incluindo perfis de sabor neutros, aumento do conteúdo proteico, textura aprimorada e características de rótulo limpo.

- Novembro de 2023: Amber Wave lançou uma instalação de proteína de trigo com investimento da Summit Agricultural Group. A instalação apresenta um moinho Sangati Berga totalmente automatizado de 27.500-centum, tecnologia de automação e sistemas de manuseio de ar da Kice Industries, equipamentos de extração e secagem de glúten da Flottweg e VetterTec, e equipamentos de embalagem da Premier Tech.

- Fevereiro de 2023: Amber Wave abriu a maior instalação de proteína da América do Norte nos Estados Unidos. A instalação produz o AmberPro Vital Wheat Gluten da empresa, que tem aplicações nas indústrias de alimentos para pets, ração especializada, panificação comercial, carne alternativa e ingredientes alimentares.

Escopo do Relatório do Mercado de Proteína de Trigo da América do Norte

O mercado de proteína de trigo da América do Norte é segmentado por tipo (concentrado de trigo, isolado de proteína de trigo e proteína de trigo texturizada), por aplicação (panificação e confeitaria, produtos lácteos, suplementos nutricionais e outros) e geografia.

| Concentrados |

| Isolados |

| Texturizados/Hidrolisados |

| Convencional |

| Orgânico |

| Alimentos e Bebidas | Panificação e Petiscos |

| Cereais Matinais | |

| Produtos de Carne/Aves/Frutos do Mar e Produtos Alternativos de Carne | |

| Produtos Alimentares RTE/RTC | |

| Condimentos/Molhos | |

| Ração Animal | |

| Cuidados Pessoais e Cosméticos |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Por Tipo | Concentrados | |

| Isolados | ||

| Texturizados/Hidrolisados | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Aplicação | Alimentos e Bebidas | Panificação e Petiscos |

| Cereais Matinais | ||

| Produtos de Carne/Aves/Frutos do Mar e Produtos Alternativos de Carne | ||

| Produtos Alimentares RTE/RTC | ||

| Condimentos/Molhos | ||

| Ração Animal | ||

| Cuidados Pessoais e Cosméticos | ||

| Por Geografia | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de proteína de trigo da América do Norte?

O mercado de proteína de trigo da América do Norte está avaliado em USD 1,11 bilhão em 2025.

Quão rápido o mercado deve crescer?

Está previsto para atingir USD 1,33 bilhão até 2030, refletindo uma TCAC de 3,68%.

Qual segmento de aplicação está se expandindo mais rapidamente?

Ração animal está crescendo no ritmo mais alto, registrando uma TCAC de 4,87% até 2030.

Qual segmento detém a maior participação de mercado de proteína de trigo da América do Norte?

Concentrados lideram com 47,32% de participação em 2024.

Página atualizada pela última vez em: