Tamanho e Participação do Mercado de Proteína Láctea

Análise do Mercado de Proteína Láctea pela Mordor Intelligence

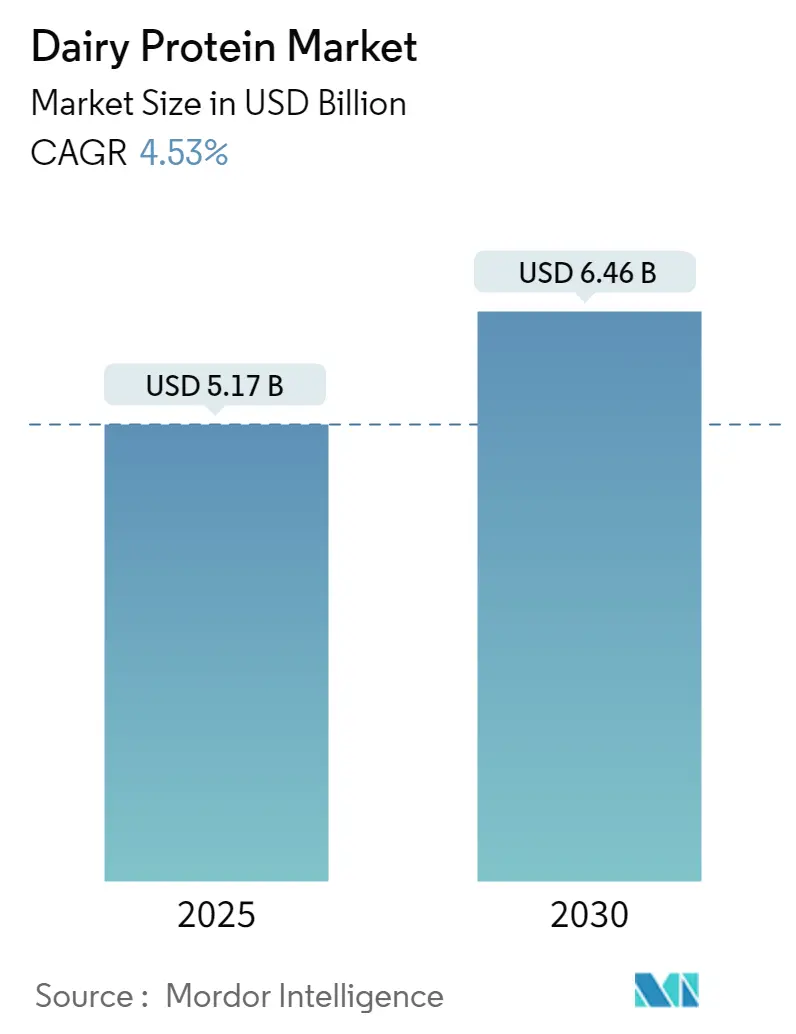

O tamanho do mercado de proteínas lácteas é avaliado em USD 5,17 bilhões em 2025 e projetado para atingir USD 6,46 bilhões até 2030, crescendo a uma TCAC de 4,53%. O crescimento do mercado é impulsionado principalmente pelo aumento da preferência do consumidor por dietas ricas em proteína para apoiar o controle de peso e desenvolvimento muscular, adoção crescente da nutrição funcional para benefícios gerais de saúde, e expansão de aplicações em bebidas prontas para consumo (RTD) em vários segmentos de consumidores. Avanços em tecnologias de filtração por membrana e fermentação de precisão melhoraram os rendimentos de produção, aumentaram a qualidade da proteína e possibilitaram novas aplicações em formulações de alimentos e bebidas. A demanda do consumidor por produtos de rótulo limpo aumentou o interesse em opções orgânicas e minimamente processadas, particularmente entre consumidores conscientes da saúde e aqueles com preferências dietéticas. Apesar das flutuações no preço do leite e desafios da cadeia de suprimentos, os fabricantes continuam expandindo a capacidade de produção para atender à crescente demanda global. O mercado está se tornando mais competitivo à medida que as principais cooperativas se consolidam através de fusões para alcançar economias de escala, enquanto fabricantes de ingredientes focam em produtos especializados como lactoferrina e isolados de soro hidrolisado para capturar segmentos de mercado premium. Esses desenvolvimentos criam novas oportunidades na nutrição esportiva para atletas e entusiastas do fitness, nutrição da primeira infância para fabricantes de fórmula infantil, e segmentos de nutrição clínica para produtores de alimentos médicos.

Principais Pontos do Relatório

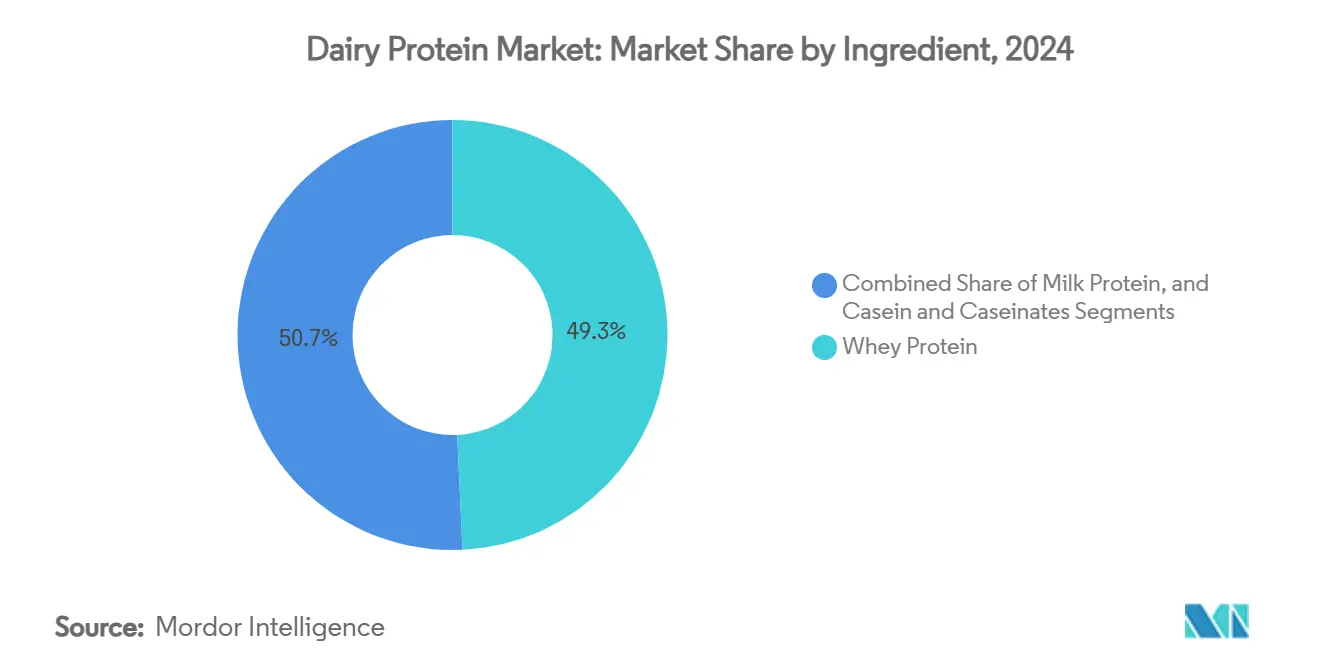

- Por ingrediente, a proteína de soro de leite deteve 49,26% da participação do mercado de proteínas lácteas em 2024; a proteína do leite deve crescer a uma TCAC de 5,52% até 2030.

- Por natureza, produtos convencionais comandaram 92,5% da participação de receita em 2024, enquanto variantes orgânicas estão avançando a uma TCAC de 8%.

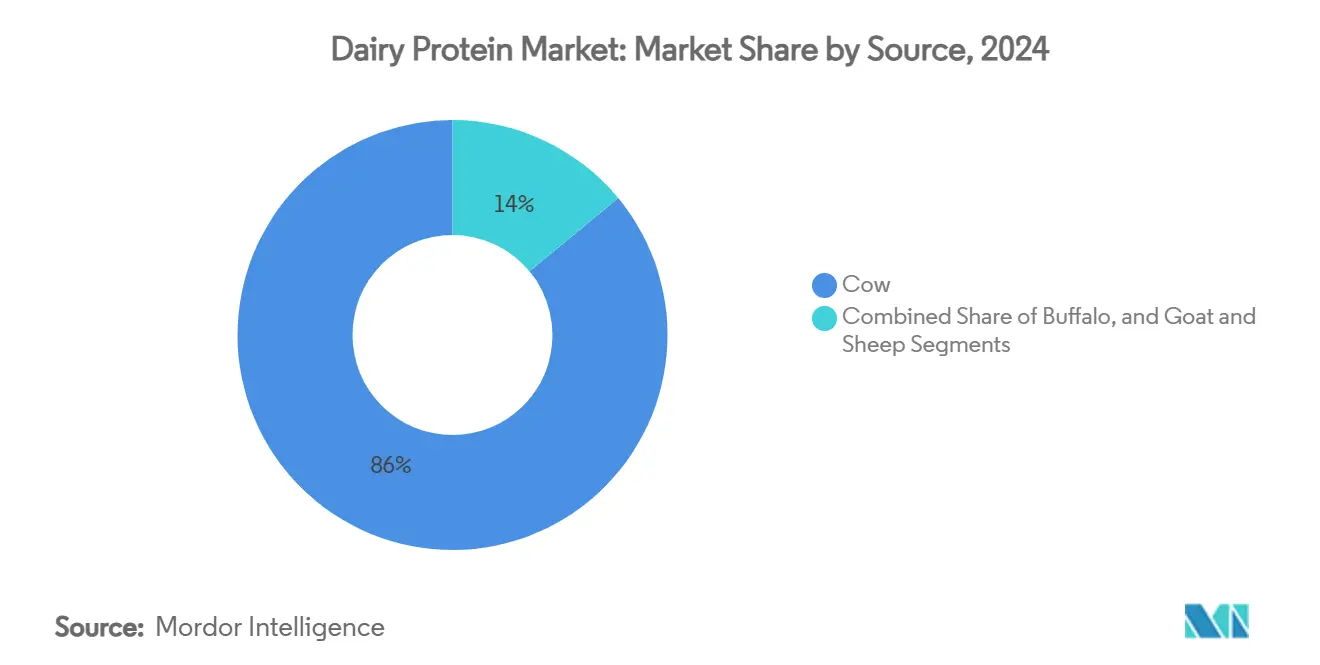

- Por fonte, proteínas derivadas de vaca representaram 86% do tamanho do mercado de proteínas lácteas em 2024; proteínas de leite de cabra estão se expandindo a uma TCAC de 7,7%.

- Por aplicação, usos em alimentos e bebidas representaram 59,55% do tamanho do mercado de proteínas lácteas em 2024, enquanto suplementos estão crescendo a uma TCAC de 6,3%.

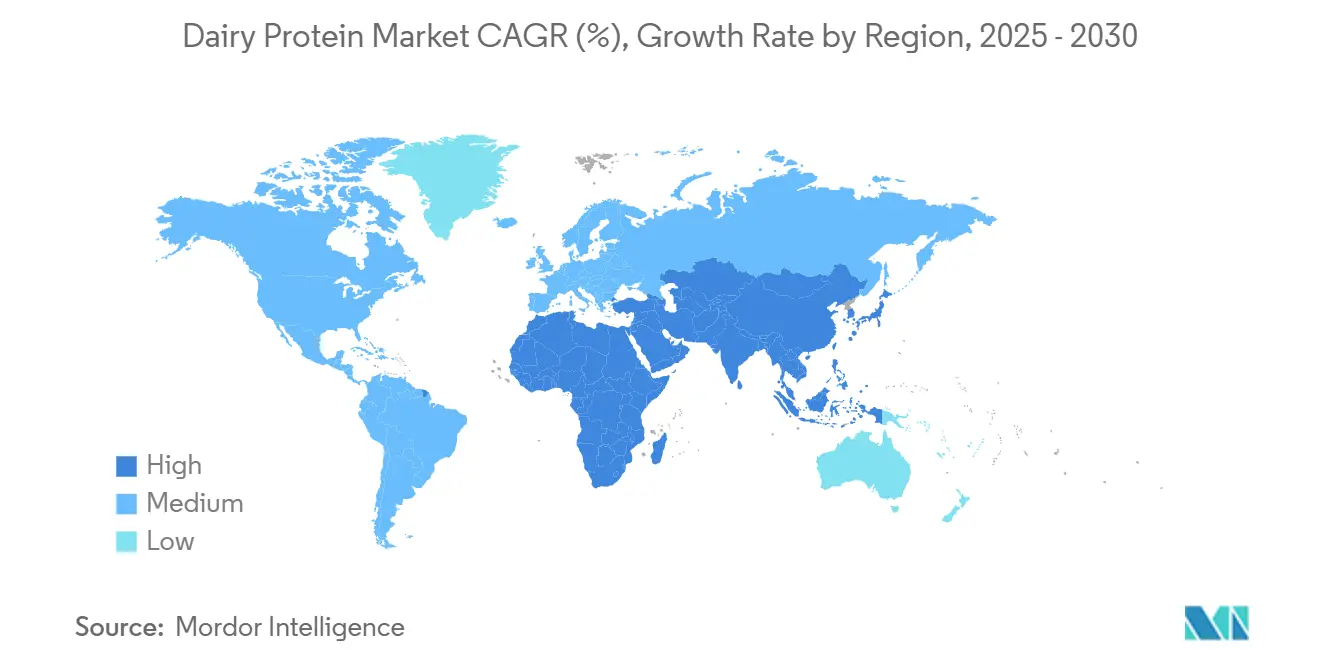

- Por geografia, a América do Norte liderou com 33% de participação de mercado em 2024, enquanto a Ásia-Pacífico está avançando a uma TCAC de 8,5% até 2030.

Tendências e Insights do Mercado Global de Proteína Láctea

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Crescente por Dietas Ricas em Proteína | +1.2% | Global, com forte momento na América do Norte e APAC | Médio prazo (2-4 anos) |

| Crescimento em Nutrição Esportiva e Alimentos Funcionais | +0.9% | América do Norte e Europa centrais, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Aplicação Crescente em Nutrição Infantil e da Primeira Infância | +0.7% | APAC central, expansão para MEA e América Latina | Longo prazo (≥ 4 anos) |

| Popularidade Aumentada em Bebidas RTD Ricas em Proteína | +0.8% | Global, liderado pela América do Norte e mercados urbanos APAC | Curto prazo (≤ 2 anos) |

| Inovações Tecnológicas no Processamento de Laticínios | +0.5% | Mercados desenvolvidos inicialmente, escalonando para economias emergentes | Médio prazo (2-4 anos) |

| Demanda Crescente por Fontes de Proteína Naturais e de Rótulo Limpo | +0.6% | América do Norte e UE principalmente, crescendo em APAC urbana | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Dietas Ricas em Proteína

De acordo com a Pesquisa IFIC Food and Health 2024, 71% dos consumidores monitoram ativamente sua ingestão de proteína, marcando um aumento de 69% em 2023.[1]Fonte: International Food Information Council, "IFIC Food and Health Survey" 2024", ific.org Quase metade dos consumidores está aumentando seu consumo de proteína à noite em todos os grupos demográficos, incluindo jovens adultos, indivíduos de meia-idade e idosos. Esta tendência é particularmente forte entre consumidores conscientes da saúde com idade entre 25-45 anos. Millennials e Geração Z impulsionam o crescimento em lançamentos de produtos fortificados com proteína, expandindo o mercado além dos consumidores tradicionais de nutrição esportiva para suplementação dietética cotidiana. A demanda abrange itens de café da manhã, bebidas prontas para consumo e opções de substituição de refeições. As proteínas lácteas mantêm preços premium devido ao seu perfil completo de aminoácidos, que inclui aminoácidos essenciais como leucina, isoleucina e valina, comparado às alternativas vegetais. A crescente disponibilidade de lanches, sobremesas, bebidas e alimentos de conveniência enriquecidos com proteína indica aceitação mais ampla do mercado para fortificação proteica em múltiplas categorias de alimentos. Esta diversificação inclui iogurte fortificado com proteína, lanches de queijo, bebidas à base de leite e alternativas de sorvete, apoiando o crescimento do mercado de proteínas lácteas até 2030.

Crescimento em Nutrição Esportiva e Alimentos Funcionais

As proteínas lácteas mantêm uma presença forte na nutrição esportiva, principalmente devido às propriedades de absorção rápida do soro de leite e liberação gradual da caseína. A base de consumidores se expandiu além dos atletas tradicionais para incluir mulheres e jovens adultos buscando benefícios de melhoria cognitiva, o que levou a inovações como incorporação de citicolina em suplementos proteicos e bebidas funcionais. O crescimento na participação esportiva, incluindo atividades recreativas, esportes competitivos e treinamento fitness, contribui para a expansão do mercado. O relatório de 2024 da Organização Mundial da Saúde indica que 69% da população global mantém um estilo de vida ativo através de exercícios regulares e atividades físicas, enquanto 31% permanecem fisicamente inativos.[2]Fonte: World Health Organization, "Physical activity", who.int Isto apresenta oportunidades substanciais de crescimento no segmento de estilo de vida ativo, onde atletas e fisiculturistas continuam preferindo proteína de caseína por suas propriedades de recuperação e manutenção muscular. O segmento de hidratação funcional mostra particular promessa, pois o conteúdo natural de eletrólitos das proteínas lácteas, incluindo minerais essenciais como potássio, cálcio e magnésio, oferece benefícios de performance. A tendência toward nutrição personalizada cria oportunidades para formulações especializadas de proteína láctea que visam objetivos específicos de performance, como melhoria de resistência, construção muscular e otimização de recuperação, enquanto acomodam várias necessidades e restrições dietéticas.

Aplicação Crescente em Nutrição Infantil e da Primeira Infância

A demanda por lactoferrina deve aumentar devido às suas propriedades de fortalecimento imunológico em produtos premium de fórmula infantil. A capacidade da proteína de fortalecer a função imunológica, melhorar a absorção de ferro e fornecer benefícios antimicrobianos impulsiona sua incorporação em nutrição infantil de alta qualidade. Empresas como Triplebar e FrieslandCampina estão abordando limitações de fornecimento através de tecnologia de fermentação de precisão para aumentar a capacidade de produção. Este avanço tecnológico permite métodos de produção eficientes e escaláveis que reduzem a dependência de fontes tradicionais derivadas de laticínios. A região Ásia-Pacífico domina o consumo, impulsionada por taxas de natalidade mais altas e poder de compra crescente do consumidor, particularmente na China e Índia. A aceitação regulatória de lactoferrina recombinante reduz os custos de produção e permite expansão para produtos de nutrição adulta, incluindo alimentos funcionais, suplementos dietéticos e aplicações de nutrição esportiva. Estes fatores estabelecem potencial de crescimento sustentado no mercado de proteínas lácteas, com fabricantes focando em inovação de produtos e expansão de capacidade para atender à demanda crescente.

Popularidade Aumentada em Bebidas RTD Ricas em Proteína

O mercado de bebidas proteicas prontas para consumo (RTD) cresceu além da nutrição esportiva para servir consumidores mainstream buscando produtos nutricionais convenientes. As preferências dos consumidores mudaram toward soluções de nutrição para levar e opções de bebidas mais saudáveis. O mercado agora oferece vários formatos de produto além dos shakes proteicos tradicionais para atender diferentes requisitos de estilo de vida. As proteínas lácteas permitem que fabricantes produzam águas proteicas transparentes, sucos fortificados e smoothies estáveis em prateleira devido às suas características de solubilidade e sabor neutro. Fabricantes incorporam prebióticos, vitaminas e intensificadores cognitivos para justificar preços premium enquanto abordam objetivos específicos de saúde e bem-estar. Estas formulações melhoram o sabor e valor nutricional, aumentando o apelo a uma base mais ampla de consumidores. O surgimento de águas proteicas transparentes e sucos fortificados aumentou o volume e valor do mercado, com proteínas lácteas fornecendo vantagens de rótulo limpo. Esta diversificação em múltiplos formatos de bebida criou oportunidades para fabricantes de proteína láctea e empresas de bebidas expandirem sua presença em canais de varejo, incluindo lojas de conveniência, outlets de alimentos saudáveis e supermercados.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intolerância à lactose e alergias lácteas | -0.8% | Global, particularmente pronunciado em populações da Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Demanda crescente por proteínas vegetais | -0.6% | América do Norte e Europa principalmente, expandindo globalmente | Médio prazo (2-4 anos) |

| Volatilidade de preços do leite cru | -1.2% | Global | Longo prazo (≥ 4 anos) |

| Preocupações ambientais e de sustentabilidade | -0.4% | Global, particularmente pronunciado na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Intolerância à Lactose e Alergias Lácteas

A intolerância à lactose afeta uma porção significativa da população global, com taxas de prevalência excedendo 90% em certas regiões asiáticas, limitando a adoção de proteínas lácteas convencionais. Esta condição restringe as capacidades digestivas e absorção de nutrientes, restringindo opções de consumidor no mercado de bebidas proteicas. No entanto, avanços no processamento sem lactose e técnicas de isolamento de proteína estão superando estes desafios. Sistemas modernos de filtração e tratamentos enzimáticos agora permitem que fabricantes produzam proteínas lácteas sem lactose enquanto retêm seu valor nutricional. As diretrizes da FDA sobre rotulagem baseada em plantas estabelecem distinções nutricionais claras, destacando opções lácteas que demonstram alta biodisponibilidade. Empresas como Imagindairy estão desenvolvendo proteínas lácteas baseadas em fermentação que eliminam questões de lactose e alergenicidade. Estes métodos de fermentação de precisão produzem proteínas idênticas aos laticínios sem lactose, abordando preocupações tanto de intolerância quanto de reações alérgicas que historicamente restringiram a expansão do mercado. A implementação destas tecnologias de processamento melhorou a acessibilidade do produto enquanto preserva as propriedades funcionais e nutricionais das proteínas lácteas.

Demanda Crescente por Proteínas Vegetais

O mercado de proteínas lácteas enfrenta pressão competitiva das proteínas vegetais, particularmente em mercados desenvolvidos onde a sustentabilidade ambiental influencia as escolhas dos consumidores. A consciência crescente dos consumidores sobre impacto ambiental, bem-estar animal e benefícios à saúde impulsiona a demanda por alternativas vegetais. No entanto, a adoção de proteínas vegetais permanece limitada devido a lacunas em perfis de aminoácidos, pontuações de digestibilidade de proteína e biodisponibilidade. A indústria também enfrenta desafios em igualar o sabor, textura e funcionalidade das proteínas lácteas. Fabricantes estão desenvolvendo formulações híbridas de proteína que combinam proteínas lácteas e vegetais. Estas misturas utilizam as vantagens nutricionais e funcionais das proteínas lácteas enquanto reduzem o impacto ambiental. A abordagem híbrida demonstra adaptação do mercado ao atender requisitos nutricionais, de sustentabilidade e sensoriais. Embora esta estratégia ajude a abordar pressões competitivas no mercado de proteínas lácteas, fabricantes continuam trabalhando na otimização de proporções de proteína láctea para vegetal para atender tanto padrões nutricionais quanto objetivos ambientais.

Análise de Segmento

Por Ingrediente: Escala do Soro de Leite e Momentum da Proteína do Leite

A proteína de soro de leite deteve uma participação dominante de 49,26% do mercado de proteínas lácteas em 2024. Esta posição deriva de seu uso extensivo em pós de nutrição esportiva, shakes proteicos prontos para beber e produtos de panificação. O perfil completo de aminoácidos da proteína, taxa de absorção rápida e propriedades funcionais a tornam essencial em todas essas aplicações. Caseína e caseinatos mantêm demanda estável em produtos de nutrição de liberação sustentada e formulações de nutrição médica. Variantes de proteína hidrolisada estão ganhando aceitação no mercado devido à sua digestibilidade melhorada e menor alergenicidade.

O segmento de proteína do leite deve crescer a uma TCAC de 5,52% até 2030, apoiado por inovações de processamento, particularmente em tecnologia de ultrafiltração que mantém estruturas micelares nativas. Estes desenvolvimentos aumentam a funcionalidade da proteína em bebidas de temperatura ultra-alta (UHT) e formulações de iogurte rico em proteína. A produção comercial de proteínas de soro de leite fermentadas com precisão sinaliza uma potencial mudança de mercado enquanto fortalece a demanda geral de ingredientes. O progresso tecnológico permite a premiumização do mercado através de ingredientes especializados, permitindo que fabricantes criem soluções direcionadas para fórmulas infantis, produtos de nutrição clínica e sorvetes enriquecidos com proteína. Fabricantes de ingredientes estão priorizando rastreabilidade da cadeia de suprimentos e certificações de sustentabilidade, criando oportunidades de diferenciação de produto e apoiando o crescimento do valor de mercado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Natureza: Escala Convencional versus Aceleração Orgânica

Proteínas convencionais representam 92,5% do mercado de proteínas lácteas em 2024, apoiadas por cadeias de suprimento estabelecidas, métodos de processamento eficientes e economias de escala. O foco crescente do consumidor em aditivos artificiais, uso de antibióticos e métodos de agricultura intensiva impulsiona a demanda de proteína láctea orgânica a uma TCAC de 8%. O segmento de queijo de rótulo limpo demonstra a viabilidade comercial do mercado através de presença aumentada em prateleiras e aceitação do consumidor. Embora a produção orgânica envolva custos mais altos de ração, processos rigorosos de certificação e requisitos especializados de manuseio, fabricantes compensam essas despesas através de estratégias de preços premium e confiança aprimorada do consumidor na qualidade do produto.

O segmento orgânico mostra absorção significativa em fórmula infantil, onde pais priorizam padrões rigorosos de qualidade e ingredientes naturais, e na nutrição esportiva, onde consumidores buscam produtos sem aditivos sintéticos e conservantes. Regulamentações claras em mercados-chave e investimentos sustentados em infraestrutura de agricultura láctea orgânica aumentam a disponibilidade de fornecimentos de leite certificado. Embora a capacidade de produção permaneça limitada fora de países desenvolvidos devido a desafios de certificação e lacunas de infraestrutura, fornecedores orgânicos estabelecem posições de mercado através de desenvolvimento de marca direcionado, práticas de fornecimento transparentes e canais de distribuição de e-commerce expandidos.

Por Fonte: Dominância Bovina e Apelo Alternativo

O leite de vaca constituiu 86% do tamanho do mercado em 2024, apoiado por capacidades de produção extensivas e redes logísticas estabelecidas em principais regiões produtoras de laticínios. Proteínas de leite de cabra estão crescendo a uma TCAC de 7,7%, principalmente devido às suas vantagens de digestibilidade, propriedades alergênicas reduzidas e consciência crescente do consumidor sobre opções lácteas alternativas. Leite de búfalo, com seu maior conteúdo de proteína e gordura, serve segmentos de produção de confeitaria premium e queijo especializado, particularmente em mercados de alimentos artesanais e gourmet, enquanto leite de ovelha encontra aplicações em produtos de saúde metabólica e formulações lácteas especializadas.

Desafios de produção afetam fontes de leite não-bovino, incluindo tamanhos restritos de rebanho, despesas elevadas de ração e programas limitados de reprodução que restringem volumes de mercado. No entanto, aplicações especializadas geram fortes margens de lucro, incluindo pós de leite de cabra para nutrição infantil e necessidades digestivas sensíveis, leite de búfalo para produção de mozzarella premium e produtos lácteos tradicionais, e leite de ovelha para produtos de iogurte funcional direcionados a consumidores conscientes da saúde. A adoção de equipamento de processamento especializado para fontes de leite alternativas melhorou a eficiência de extração de proteína e qualidade do produto, permitindo que produtores regionais utilizem cadeias de suprimento locais, atendam padrões rigorosos de qualidade e expandam operações de exportação em mercados internacionais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Alimentos Mainstream Lideram, Suplementos Aceleram

Produtos de alimentos e bebidas dominam o mercado de proteínas lácteas com uma participação de 59,55% em 2024, impulsionados pela disponibilidade ampla de itens de panificação fortificados com proteína, sobremesas lácteas e leites aromatizados em lojas de varejo. A liderança do segmento deriva da demanda crescente do consumidor por alimentos enriquecidos com proteína e inovação contínua de produto por fabricantes. O segmento de suplementos está projetado para crescer 6,3% anualmente, apoiado por consumidores integrando sachês de proteína e formatos convenientes em suas rotinas diárias. O segmento de nutrição esportiva se expandiu globalmente devido ao aumento da consciência sobre a importância da proteína na manutenção e recuperação muscular, particularmente à medida que mais pessoas se envolvem em atividades físicas regulares.

A nutrição infantil mantém sua posição como segmento de mercado crítico, caracterizada por requisitos rigorosos de qualidade e alta sensibilidade a preços, particularmente na China, onde estruturas regulatórias e preferências do consumidor moldam a dinâmica do mercado. Os segmentos de nutrição para idosos e clínica demonstram oportunidades significativas de crescimento, impulsionados pela necessidade de consumo de proteína para prevenir perda muscular em populações envelhecidas. Bebidas prontas para beber continuam avançando através de inovações como formulações líquidas transparentes, adições de fibra e benefícios de saúde cognitiva. Estes desenvolvimentos de produto abordam requisitos específicos de consumidor em grupos etários e estilos de vida, aumentando oportunidades de consumo e fortalecendo a demanda do mercado.

Análise Geográfica

A América do Norte mantém uma participação dominante de 33% do mercado global de proteínas lácteas em 2024, apoiada por um ecossistema bem estabelecido de nutrição esportiva e programas abrangentes de educação de varejo sobre qualidade de proteína. A força do mercado da região deriva de consciência ampla do consumidor, redes de distribuição avançadas e inovação contínua de produtos. Em agosto de 2024, a Kenvue expandiu seu portfólio de produtos lançando Neutrogena® Collagen Bank™ com tecnologia de micro-peptídeo, entrando na categoria de pré-envelhecimento para direcionar consumidores da Geração Z buscando soluções preventivas de cuidados com a pele. A alegação qualificada de saúde da FDA conectando consumo de iogurte ao risco reduzido de diabetes tipo 2 fortalece ainda mais a posição do mercado e encoraja desenvolvimento de produtos lácteos premium.

A Ásia-Pacífico demonstra potencial de crescimento notável com uma TCAC de 8,5% até 2030, impulsionada pelo aumento da urbanização, mudança das preferências dietéticas e adoção crescente de alimentos ricos em proteína e queijos aromatizados. A classe média em expansão, rendas disponíveis crescentes e proliferação de plataformas de e-commerce criam oportunidades robustas de mercado. O crescimento da região é ainda apoiado pela melhoria da infraestrutura de cadeia fria e consciência crescente de dietas ricas em proteína.

O mercado europeu de proteína láctea enfrenta desafios pois a produção de leite está projetada para atingir 149,4 milhões de toneladas em 2025, influenciada por regulamentações ambientais rigorosas e desafios contínuos relacionados a doenças, de acordo com dados do USDA.[3]Fonte: USDA, "EU Milk Production Outlook 2025," USDA.govA significativa fusão de EUR 19 bilhões Arla-DMK em abril de 2025 representa consolidação da indústria, combinando capacidades de aquisição e instalações de pesquisa para melhorar a eficiência operacional. A forte ênfase dos consumidores europeus em sustentabilidade e qualidade de produto impulsiona demanda aumentada por proteínas lácteas fermentadas com precisão e baixo carbono, refletindo o compromisso da região com responsabilidade ambiental.

Cenário Competitivo

O mercado de proteínas lácteas é caracterizado por consolidação, com líderes de mercado beneficiando-se de economias de escala em tecnologia de processamento e redes de distribuição. Players menores estão criando nichos em aplicações especializadas e métodos alternativos de produção. Em maio de 2025, a Arla Foods Ingredients expandiu sua parceria de distribuição com o Brenntag Group para cobrir Vietnã, Tailândia e Indonésia, representando os três maiores mercados de alimentos e nutrição no Sudeste Asiático.

O avanço tecnológico é um diferenciador chave entre competidores. A Vivici alcançou produção em escala industrial de soro de leite fermentado com precisão, fornecendo alternativas livres de animais com funcionalidade idêntica aos laticínios. A parceria da FrieslandCampina com Triplebar visa dobrar a produção de lactoferrina, abordando restrições de fornecimento em fórmulas premium. Essas inovações ajudam empresas a reduzir sua dependência de preços de leite cru e responder a mudanças crescentes de demanda relacionadas a alergias.

O mercado apresenta oportunidades de crescimento em pós de nutrição para idosos, bebidas de função cognitiva e combinações híbridas láctea-vegetal. No entanto, empresas enfrentam desafios operacionais de interrupções de fornecimento, incluindo surtos de gripe aviária e custos aumentados de ração. Empresas que fazem investimentos antecipados em sustentabilidade, particularmente em aditivos redutores de metano e transparência de rotulagem, podem ganhar vantagens competitivas à medida que o apoio regulatório aumenta.

Líderes da Indústria de Proteína Láctea

-

Fonterra Co-operative Group Ltd

-

Royal FrieslandCampina N.V.

-

Arla Foods amba

-

Glanbia PLC

-

Kerry Group PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Arla Foods Ingredients e MasterSense expandiram sua parceria para fornecer soluções de nutrição aos mercados de alimentos, bebidas e nutrição de performance do Chile. A parceria foca na distribuição dos produtos da Arla em dois segmentos-chave: nutrição de performance e o mercado de alimentos e bebidas.

- Março de 2025: FrieslandCampina Ingredients desenvolveu Nutri Whey ProHeat, uma proteína de soro de leite microparticulada que mantém estabilidade sob altas temperaturas. Esta inovação aborda limitações tradicionais de fabricação no processamento de calor, permitindo aplicações expandidas em bebidas prontas para beber e produtos alimentícios funcionais.

- Agosto de 2024: Fonterra e Superbrewed Food formaram uma parceria para desenvolver tecnologia de proteína de biomassa. A colaboração aborda a demanda crescente por proteína e desenvolve proteína de biomassa rica em nutrientes e funcional.

- Julho de 2024: PT Frisian Flag Indonesia (FFI), uma subsidiária da Friesland Campina, oficialmente inaugurou uma nova fábrica na vila de Sukamahi, localizada no distrito de Cikarang da regência de Bekasi. Abrangendo 25,4 hectares e ostentando um investimento de EUR 257 milhões (equivalente a IDR 3,8 trilhões), esta instalação marcou o maior investimento de produção globalmente para a Friesland Campina, a entidade matriz da PT FFI.

Escopo do Relatório do Mercado Global de Proteína Láctea

A proteína láctea abrange as proteínas presentes no leite e seus derivados, incluindo queijo, iogurte e suplementos de proteína de soro de leite. As principais proteínas lácteas são caseína e soro de leite. A caseína é de digestão lenta e constitui aproximadamente 80% do conteúdo proteico no leite. Em contraste, o soro de leite, representando cerca de 20% da proteína no leite, é de digestão rápida.

O mercado global de proteína láctea foi segmentado com base no tipo de produto, aplicações e geografia. O mercado foi segmentado com base no tipo de produto em concentrados de proteína do leite (MPCs), concentrados de proteína de soro de leite (WPCs), isolados de proteína de soro de leite (WPIs), isolados de proteína do leite (MPIs), caseína e caseinatos, e outros ingredientes. Com base na aplicação, o mercado foi segmentado em nutrição esportiva, formulações infantis, alimentos e bebidas funcionais, suplementos dietéticos, ração animal e alimento para pets, e outras aplicações. Além disso, o estudo fornece uma análise do mercado de proteína láctea em mercados emergentes e estabelecidos ao redor do mundo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (USD).

| Leite | Isolado |

| Concentrados | |

| Hidrolisado | |

| Soro de Leite | Concentrados |

| Isolados | |

| Hidrolisado | |

| Caseína e Caseinatos |

| Convencional |

| Orgânico |

| Vaca |

| Búfalo |

| Cabra e Ovelha |

| Alimentos e Bebidas | Panificação e Confeitaria |

| Produtos Lácteos e Sobremesas | |

| Bebidas | |

| Nutrição Esportiva e de Performance | |

| Nutrição Infantil e da Primeira Infância | |

| Nutrição de Idosos e Nutrição Médica | |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Países Baixos | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália e Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Argentina |

| Brasil | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Ingrediente | Leite | Isolado |

| Concentrados | ||

| Hidrolisado | ||

| Soro de Leite | Concentrados | |

| Isolados | ||

| Hidrolisado | ||

| Caseína e Caseinatos | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Fonte | Vaca | |

| Búfalo | ||

| Cabra e Ovelha | ||

| Por Aplicação | Alimentos e Bebidas | Panificação e Confeitaria |

| Produtos Lácteos e Sobremesas | ||

| Bebidas | ||

| Nutrição Esportiva e de Performance | ||

| Nutrição Infantil e da Primeira Infância | ||

| Nutrição de Idosos e Nutrição Médica | ||

| Outras Aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Países Baixos | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Argentina | |

| Brasil | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de proteínas lácteas?

O mercado está em USD 5,04 bilhões em 2025 e está no caminho para atingir USD 6,51 bilhões até 2030

Qual ingrediente detém a maior participação no mercado de proteínas lácteas?

A proteína de soro de leite lidera com 49,26% de participação em 2024, beneficiando-se de aplicações fortes em nutrição esportiva e RTD.

Qual região está prevista para crescer mais rapidamente?

A Ásia-Pacífico está projetada para expandir a uma TCAC de 8,5% até 2030, impulsionada pela consciência crescente de proteína na China e outros mercados em urbanização.

Por que as proteínas lácteas orgânicas estão ganhando tração?

Preferências de rótulo limpo favorecem ingredientes naturais, empurrando variantes orgânicas para uma TCAC de 8%.

Página atualizada pela última vez em: