Tamanho e Participação do Mercado de Bebidas Não Alcoólicas

Análise do Mercado de Bebidas Não Alcoólicas pela Mordor Intelligence

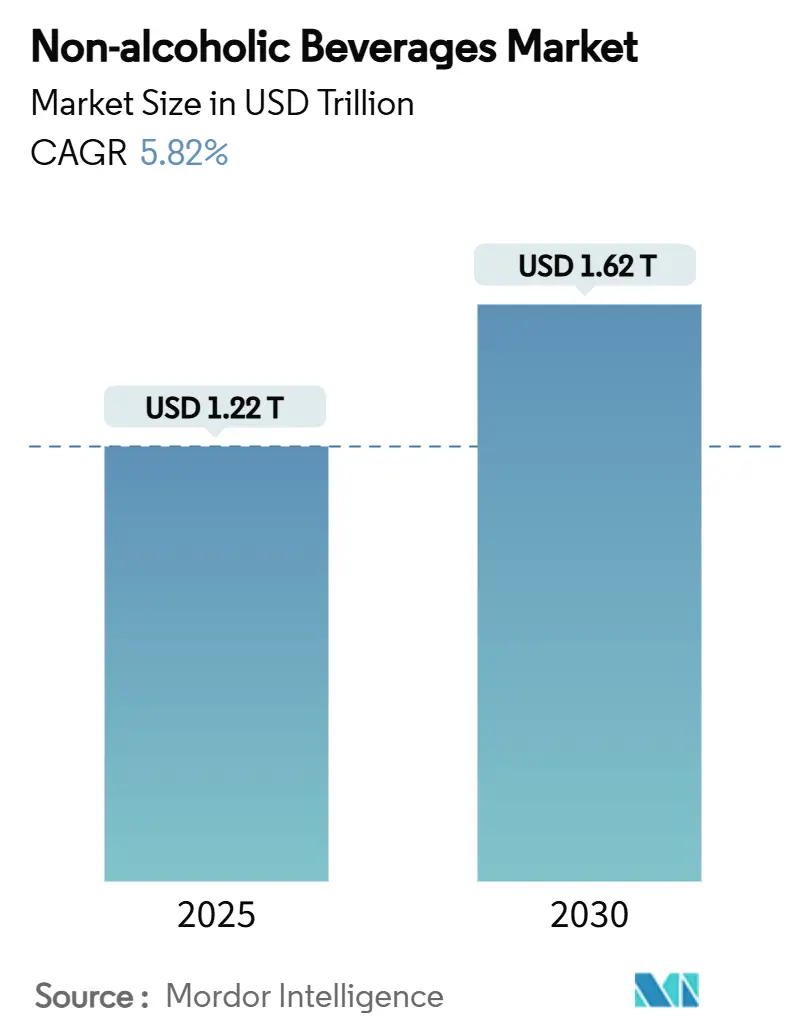

O tamanho do mercado de bebidas não alcoólicas está projetado para gerar USD 1,22 trilhão até 2025 e deve alcançar USD 1,62 trilhão até 2030, avançando a uma TCAC de 5,82%. Esta trajetória de crescimento é impulsionada por uma combinação de crescente consciência de saúde do consumidor, aprovações regulatórias favorecendo ingredientes naturais e rápida inovação de produtos em nove categorias distintas de bebidas. Bebidas energéticas e alternativas à base de plantas estão emergindo como os segmentos de crescimento mais rápido, à medida que os consumidores priorizam cada vez mais bebidas que oferecem benefícios funcionais para a saúde. Simultaneamente, as bebidas carbonatadas tradicionais estão expandindo sua presença no mercado através da introdução de produtos premium em embalagens menores, projetados para atender às preferências evolutivas dos consumidores. Desenvolvimentos regulatórios estão acelerando ainda mais o crescimento do mercado. O cenário competitivo permanece intenso, com players globais estabelecidos se esforçando para manter sua dominância de mercado enquanto enfrentam disruptores inovadores e ágeis. Este ambiente dinâmico também é caracterizado por atividades de consolidação contínuas visando fortalecer posições de mercado. De uma perspectiva geográfica, a América do Norte continua a deter a maior participação de mercado, impulsionada por mercados consumidores maduros e alta renda disponível.

Principais Conclusões do Relatório

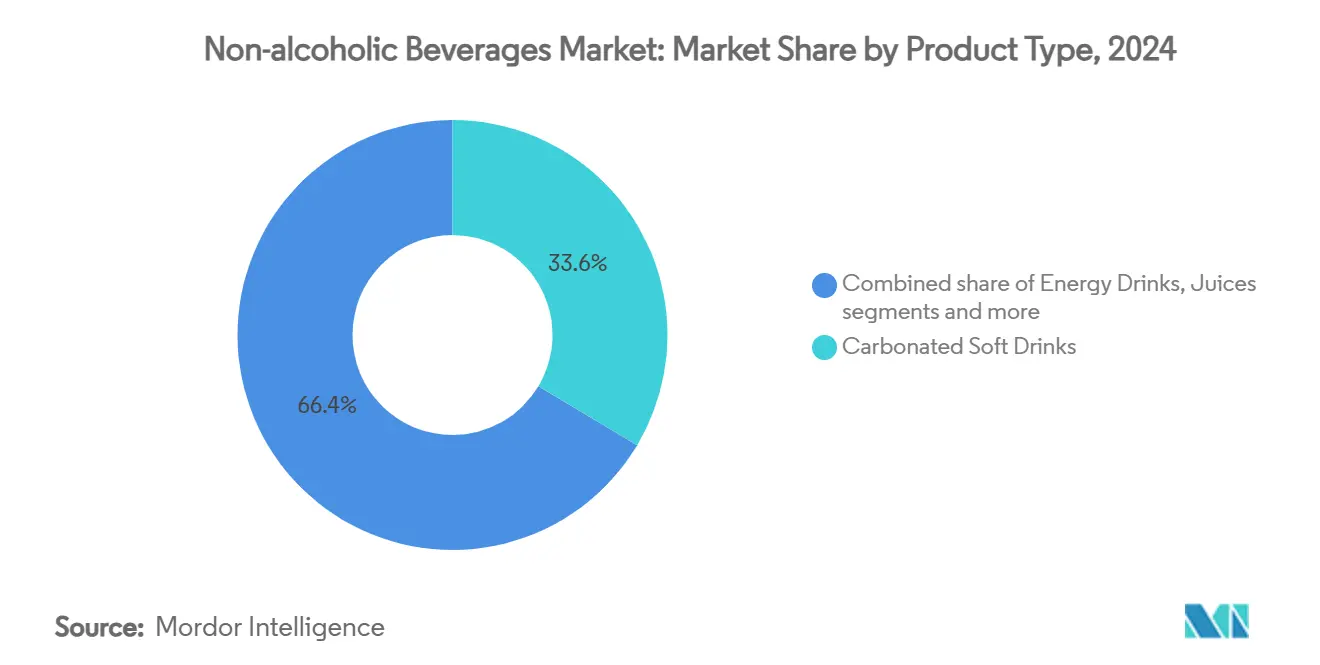

- Por tipo de produto, carbonatos lideraram com 33,56% de participação na receita em 2024; leite à base de plantas está previsto para expandir a uma TCAC de 6,25% até 2030.

- Por tipo de embalagem, garrafas PET e vidro detiveram 72,06% da participação do mercado de bebidas não alcoólicas em 2024; tetra pak está avançando a uma TCAC de 6,02% até 2030.

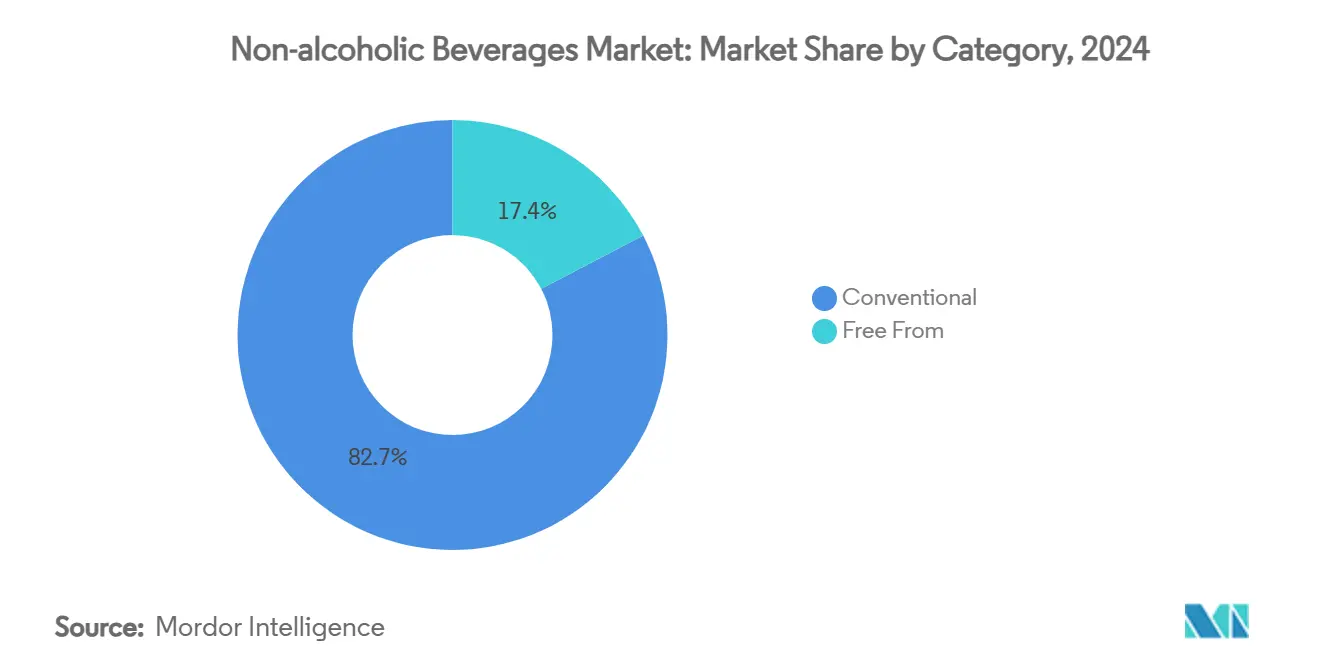

- Por categoria, bebidas convencionais representaram 82,65% da participação do tamanho do mercado de bebidas não alcoólicas em 2024, enquanto livre de aditivos está definida para crescer a uma TCAC de 6,53% entre 2025-2030.

- Por canal de distribuição, off-trade controlou 67,24% da participação em 2024; on-trade está projetado para se recuperar a uma TCAC de 6,95% até 2030.

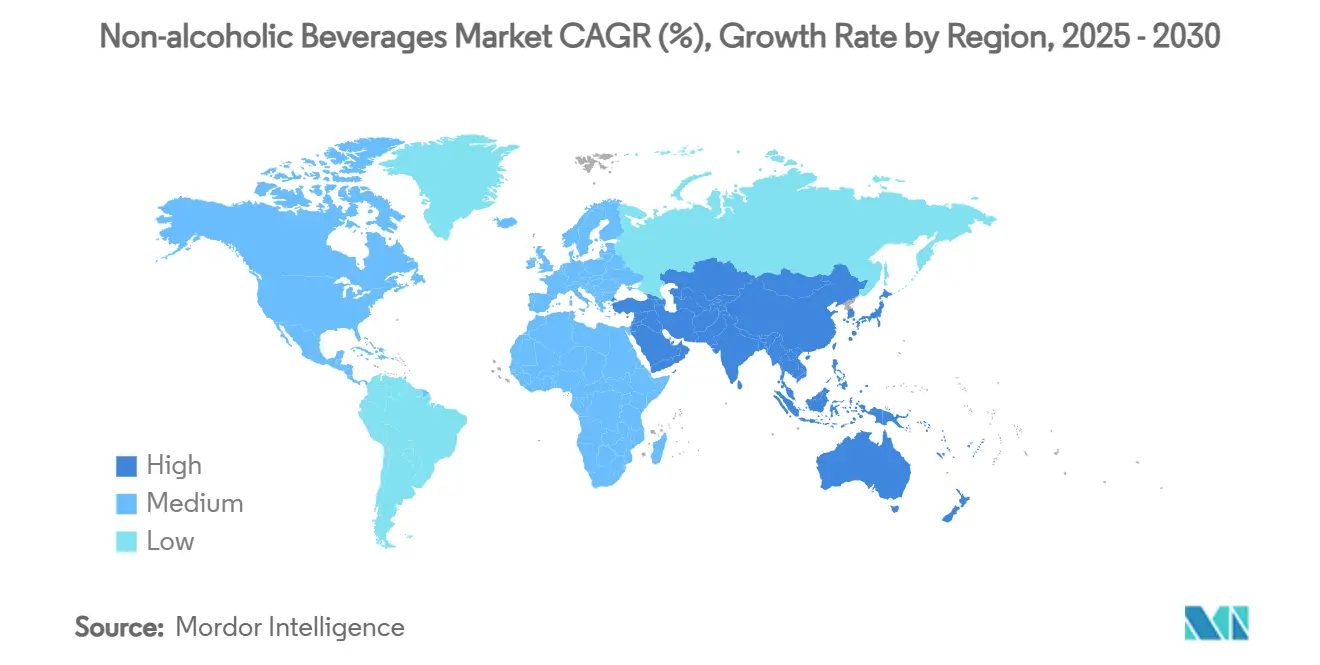

- Por geografia, América do Norte representou 26,54% da participação do mercado de bebidas não alcoólicas em 2024, e Ásia-Pacífico está posicionada para registrar uma TCAC de 7,25% até 2030.

Tendências e Insights do Mercado Global de Bebidas Não Alcoólicas

Análise do Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Aumento na demanda por bebidas funcionais e fortificadas | +1.2% | Global, com Ásia-Pacífico liderando a adoção | Médio prazo (2-4 anos) |

| Inovação de produtos em termos de sabor e ingredientes | +0.8% | América do Norte e Europa mercados principais | Curto prazo (≤ 2 anos) |

| Forte influência das redes sociais e endosso de celebridades | +0.6% | Global, foco em dados demográficos jovens | Curto prazo (≤ 2 anos) |

| Crescente cultura fitness e taxa de participação esportiva | +0.9% | América do Norte, Europa, Ásia-Pacífico Urbana | Médio prazo (2-4 anos) |

| Crescente consciência de saúde entre consumidores impulsiona demanda. | +1.1% | Global, mercados desenvolvidos liderando | Longo prazo (≥ 4 anos) |

| Expansão de plataformas de e-commerce melhora acessibilidade do produto. | +0.7% | Ásia-Pacífico principal, expansão para global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na demanda por bebidas funcionais e fortificadas

Bebidas funcionais, que antes eram consideradas uma categoria de nicho, agora transitaram para o mercado mainstream, impulsionadas pela crescente demanda do consumidor por produtos que oferecem benefícios para a saúde, como imunidade aprimorada, função cognitiva melhorada e melhor saúde intestinal. Os consumidores estão cada vez mais dispostos a pagar preços premium por essas ofertas com valor agregado. A região Ásia-Pacífico está liderando essa mudança, com a implementação da Tailândia de uma estrutura de taxa sobre açúcar encorajando os consumidores a optar por alternativas com baixo açúcar e densas em nutrientes. Em resposta, as marcas estão inovando ao incorporar ingredientes como eletrólitos, probióticos e adaptógenos em categorias de produtos como águas e chás. Além disso, a orientação recente da FDA sobre rotulagem de leite à base de plantas forneceu clareza sobre requisitos de divulgação de nutrientes, reduzindo os riscos associados à inovação de produtos neste segmento. Além disso, os consumidores identificam opções com açúcar reduzido como um fator-chave influenciando suas decisões de compra, indicando que esta tendência está preparada para crescimento sustentado em vez de ser um fenômeno de curto prazo.

Inovação de produtos em termos de sabor e ingredientes

O cenário de inovação de sabores está se intensificando. A proibição da FDA de 2024 sobre óleo vegetal bromado necessitou reformulações de produtos, enquanto a aprovação antecipada para 2025 de azul borboleta-ervilha e galderia promete desbloquear novas oportunidades para formulações naturais com apelo visual aprimorado. Empresas europeias estão aproveitando perfis botânicos, especiarias e frutas híbridas para estabelecer posicionamento premium. Combinações de sabores emergentes (por exemplo, frutas exóticas, ervas, especiarias) são adaptadas para atender preferências específicas do consumidor ou humores, oferecendo um senso de personalização. Em mercados maduros como refrigerantes carbonatados e chás gelados, a inovação em sabores e ingredientes é crítica para diferenciação. Lançamentos regulares de sabores e edições sazonais ajudam a manter a relevância do portfólio e encorajar compras repetidas. Por exemplo, em fevereiro de 2025, a Keurig Dr Pepper introduziu novos sabores ousados em seu portfólio de bebidas frias dos EUA, incluindo Dr Pepper Blackberry como uma adição permanente, combinando os 23 sabores característicos da marca com um toque de amora.

Forte influência das redes sociais e endosso de celebridades

O marketing digital está redefinindo os padrões de descoberta e compra de bebidas, particularmente entre consumidores mais jovens que se envolvem cada vez mais com conteúdo em plataformas sociais em vez de mídia tradicional. Endossos de celebridades emergiram como uma estratégia-chave, exemplificada pela campanha 'Drink More Water' da Pernod Ricard, que alcançou um alcance de 400 milhões online e 9 milhões através de ativações no local em 60 países, destacando a escalabilidade de tais iniciativas. A influência das redes sociais se estende além da consciência de marca, impulsionando vendas diretas ao consumidor e permitindo modelos baseados em assinatura que contornam canais de varejo tradicionais. Embora bebidas energéticas e funcionais derivem benefícios significativos de mensagens impulsionadas por estilo de vida que alinham o consumo com comportamentos aspiracionais, o impacto varia entre categorias de produtos. O escrutínio regulatório está se intensificando à medida que governos abordam a influência das redes sociais nos hábitos de consumo jovem.

Crescente cultura fitness e taxa de participação esportiva

A nutrição esportiva está cada vez mais entrando no mercado mainstream de bebidas à medida que os consumidores adotam estilos de vida ativos. Atletas estão abraçando proteínas à base de plantas, apoiados por pesquisa mostrando sua eficácia comparável às proteínas animais. A Sociedade Internacional de Nutrição Esportiva destaca cafeína e carboidratos como nutrientes ergogênicos-chave em bebidas de performance, enquanto aconselha contra seu uso por crianças. O crescimento do mercado é impulsionado por bebidas esportivas tradicionais adicionando ingredientes funcionais e bebidas energéticas direcionadas a consumidores fitness. América do Norte e Europa lideram devido à maior participação esportiva e rendas disponíveis, enquanto a Ásia-Pacífico urbana vê adoção rápida influenciada pelo impacto das redes sociais na cultura fitness. Em 2024, a Agência de Esportes do Japão relatou que 13,7% dos usuários de academias eram homens, enquanto 17,5% eram mulheres no Japão [1]Fonte: Agência de Esportes do Japão, "Pesquisa de opinião sobre participação esportiva 2024", mext.go.jp. Esta tendência está impulsionando estratégias de precificação premium, já que os consumidores estão dispostos a pagar mais por bebidas comercializadas como potencializadores de performance em vez de opções padrão de refrescância. Canais de distribuição também estão evoluindo, com centros de fitness e locais esportivos se tornando plataformas críticas para engajamento de marca e construção de lealdade, superando estabelecimentos de varejo tradicionais.

Análise do Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preocupações de saúde sobre uso excessivo de açúcar e outros ingredientes químicos | -0.9% | Global, mercados desenvolvidos liderando | Longo prazo (≥ 4 anos) |

| Crescente proeminência de opções saudáveis e seguras | -0.6% | Global, mercados emergentes mais afetados | Médio prazo (2-4 anos) |

| Altos custos de produção para bebidas não alcoólicas premium | -0.6% | Global, mercados desenvolvidos liderando | Longo prazo (≥ 4 anos) |

| Prazo de validade limitado de certos produtos não alcoólicos | -0.4% | Global, mercados emergentes mais afetados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de saúde sobre uso excessivo de açúcar e outros ingredientes químicos

À medida que as pressões regulatórias se intensificam através de tributação e restrições de marketing, as empresas enfrentam desafios de formulação para alinhar as preferências de sabor do consumidor com o posicionamento de produto focado em saúde. A análise da OMS sobre tributação de bebidas açucaradas na Arábia Saudita e nos Emirados Árabes Unidos destaca a eficácia de tais medidas. Por exemplo, um imposto especial de 50% poderia reduzir a prevalência de sobrepeso infantil na Arábia Saudita de 38,2% para 34,4% e nos Emirados Árabes Unidos de 37,0% para 34,6% até 2030 [2]Fonte: Organização Mundial da Saúde, "Impostos Especiais e Faixas de Obesidade Infantil," who.int . O escrutínio regulatório agora inclui conservantes e aditivos, com a FDA atualizando processos de revisão pós-mercado, impactando formulações de bebidas. A consciência do consumidor, impulsionada pelas redes sociais, aumenta riscos reputacionais para marcas ligadas a ingredientes controversos. Embora essas medidas afetem principalmente mercados desenvolvidos, economias emergentes estão adotando políticas similares devido à urbanização e crescimento de doenças não transmissíveis. As empresas estão reformulando produtos com adoçantes naturais e ingredientes funcionais, embora essas alternativas frequentemente aumentem custos e alterem o sabor, afetando a aceitação do consumidor.

Altos custos de produção para bebidas não alcoólicas premium

Pressões de custos decorrentes do fornecimento de ingredientes premium e requisitos de processamento especializados limitam a penetração de mercado, particularmente em segmentos sensíveis a preços e economias emergentes. A iniciativa Factory Sustainable Solutions da Tetra Pak busca otimizar custos operacionais através da eficiência energética e hídrica. No entanto, o significativo investimento de capital necessário para implementação cria uma vantagem para fabricantes maiores. Regulamentações de sustentabilidade de embalagens, como o mandato da UE para 10% de embalagens de bebidas reutilizáveis até 2030, introduzem complexidades operacionais e custos adicionais, necessitando investimentos em infraestrutura de coleta e limpeza. Custos crescentes de mão de obra e energia sobrecarregam ainda mais as operações de fabricação, enquanto tensões geopolíticas interrompem cadeias de suprimento, impactando disponibilidade e preços de ingredientes. Esses desafios afetam desproporcionalmente bebidas funcionais e segmentos orgânicos, que dependem de ingredientes especializados e operam com volumes de produção menores, limitando sua capacidade de alcançar economias de escala. Variações regionais refletem estruturas de custos locais, com mercados emergentes enfrentando obstáculos adicionais como flutuações cambiais e deficiências de infraestrutura, que elevam custos logísticos.

Análise de Segmentos

Por Tipo de Produto: Carbonatos Enfrentam Disrupção de Base Vegetal

Em 2024, refrigerantes carbonatados comandaram uma participação dominante de 33,56% do mercado de bebidas não alcoólicas. No entanto, à medida que os consumidores gravitam em direção a alternativas funcionais com baixo açúcar, este segmento enfrenta desafios. Em resposta, as marcas estão reformulando e inovando, pivotando em direção a opções mais saudáveis. Bebidas energéticas, compartilhando uma base de consumidores com bebidas carbonatadas, prosperam em sabores ousados, alegações funcionais e uma postura de mercado premium. Sucos, no entanto, estão perdendo popularidade, marginalizados por crescentes preocupações com açúcar e uma mudança em direção a frutas inteiras. Água engarrafada permanece resiliente, impulsionada por tendências de premiumização e o surgimento de variantes funcionais como opções alcalinas e infundidas com eletrólitos.

Leite à base de plantas está em uma trajetória de crescimento, projetado para expandir a uma robusta TCAC de 6,25% até 2030. Este aumento é alimentado por crescente intolerância à lactose, maior consciência de sustentabilidade e melhorias no sabor e nutrição. Antecipada para junho de 2025, a orientação preliminar da FDA sobre alternativas de leite à base de plantas promete clareza regulatória, potencialmente amplificando a confiança do mercado e estimulando a inovação. Além do leite, alternativas lácteas como bebidas à base de aveia e amêndoa estão ganhando tração. Chá e café prontos para beber (RTD) estão capturando os holofotes, impulsionados pelos desejos de conveniência e cafeína dos consumidores mais jovens, marcando um afastamento de bebidas quentes tradicionais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Sustentabilidade Impulsiona Inovação Tetra

Em 2024, garrafas PET e vidro juntas comandaram uma participação dominante de 72,06% do mercado de embalagens de bebidas, impulsionadas pela forte preferência do consumidor por visibilidade do produto, apelo de prateleira e reciclabilidade. PET permanece popular por sua relação custo-benefício e peso leve, enquanto o vidro mantém terreno em bebidas premium e posicionadas para saúde devido às suas propriedades inertes e percepção de pureza. Latas de alumínio continuam a registrar crescimento constante, especialmente nos segmentos de bebidas energéticas e carbonatadas, onde durabilidade, potencial de marca e reciclabilidade infinita se alinham com as prioridades tanto de fabricantes quanto de consumidores. Mudanças regulatórias, como o Esquema de Retorno de Recipientes de Bebidas de Singapura exigindo responsabilidade do produtor até 2026, destacam o crescente apoio político para embalagens com ecossistemas de reciclagem robustos.

Tetra pak está emergindo como o formato de crescimento mais rápido, projetado para crescer a uma TCAC de 6,02%, impulsionado por suas credenciais de sustentabilidade e capacidade de facilitar armazenamento ambiente. Isso reduz a dependência da cadeia de frio, cortando custos logísticos e impacto ambiental - vantagens-chave tanto para fabricantes quanto varejistas. A iniciativa Factory Sustainable Solutions da marca fortalece ainda mais sua proposta de valor ao ajudar produtores de bebidas a atender objetivos de eficiência energética e hídrica. Outros formatos como sachês e recipientes especializados atendem a aplicações de nicho onde portabilidade ou proteção de barreira é crítica; no entanto, sua adoção de mercado mais ampla é limitada por baixa familiaridade do consumidor e infraestrutura de reciclagem fragmentada.

Por Categoria: Livre de Aditivos Acelera Posicionamento de Saúde

Em 2024, bebidas convencionais comandaram uma participação de mercado de 82,65%, sustentadas por hábitos de consumo arraigados, disponibilidade generalizada e preços competitivos. Apesar do escrutínio intensificado sobre ingredientes como açúcares adicionados, adoçantes artificiais e conservantes, esses produtos ainda ressoam com uma audiência diversa. No entanto, essa dominância enfrenta desafios de preocupações de saúde crescentes. Movimentos regulatórios, como a proibição da FDA de 2024 sobre óleo vegetal bromado e a aprovação para aditivos de cor natural, sublinham uma mudança significativa em direção a formulações mais limpas e ingredientes mais seguros em bebidas mainstream.

Por outro lado, bebidas "livre de aditivos" estão esculpindo um nicho notável, crescendo a uma TCAC de 6,53%. Consumidores conscientes da saúde estão gravitando em direção a essas ofertas, buscando produtos desprovidos de açúcar, componentes artificiais e alérgenos. Um impulsionador significativo para esta tendência é a crescente incidência de doenças crônicas, notavelmente diabetes. Em 2024, a Federação Internacional de Diabetes destacou que cerca de 589 milhões de adultos com idades entre 20-79 anos estavam enfrentando diabetes, amplamente atribuído ao consumo excessivo de açúcar [3]Fonte: Federação Internacional de Diabetes, "Fatos e Números sobre Diabetes,"idf.org. Este desafio de saúde está alimentando a demanda por opções com açúcar reduzido e sem açúcar, posicionando bebidas "livre de aditivos" como uma resposta crucial. Consumidores mais jovens, em particular, estão mostrando disposição para investir mais em produtos centrados na saúde.

Por Canal de Distribuição: Recuperação On-Trade Sinaliza Normalização

Em 2024, o segmento off-trade capturou uma participação comandante de 67,24% do mercado de distribuição de bebidas, alimentado por sua acessibilidade, conveniência e rápido crescimento do varejo online. Supermercados e hipermercados dominam como principais estabelecimentos de varejo, devido à sua ampla gama de produtos, promoções estratégicas na loja e ofertas de bundling atrativas. No entanto, eles estão enfrentando competição crescente de lojas de conveniência e plataformas de e-commerce, que atraem consumidores sensíveis ao tempo com seleções curadas e entrega eficiente. Varejo online se destaca, aproveitando modelos de assinatura, estratégias diretas ao consumidor e conteúdo de produto abrangente.

Por outro lado, o segmento on-trade está em ascensão, ostentando uma TCAC projetada de 6,95%, indicativa de uma robusta recuperação pós-pandêmica no consumo de foodservice. O ressurgimento de bares, restaurantes e locais de entretenimento sublinha um renovado entusiasmo do consumidor pelo jantar social. Este canal está se tornando a escolha principal para lançar bebidas premium, devido ao seu potencial de engajamento elevado e margens superiores.

Análise Geográfica

Em 2024, a América do Norte representou uma participação de 26,54% do mercado de bebidas não alcoólicas. Este desempenho é impulsionado pelo alto gasto per capita e rápida adoção de linhas de produtos Livres de Aditivos, funcionais e à base de plantas. A penetração do e-commerce atingiu dois dígitos, com varejistas omnicanal integrando retirada no meio-fio e programas de fidelidade baseados em aplicativos. Esta estratégia suporta resiliência de preços premium apesar das pressões inflacionárias. Uma infraestrutura de cadeia de frio bem estabelecida sustenta o crescimento de café RTD e alternativas lácteas, enquanto investimentos localizados em enlatamento melhoram a eficiência da cadeia de suprimento ao reduzir prazos de entrega.

Ásia-Pacífico, projetado para crescer a uma TCAC de 7,25%, está emergindo como o principal impulsionador de crescimento para o mercado de bebidas não alcoólicas. Crescente urbanização e rendas disponíveis em ascensão estão mudando as preferências do consumidor de água fervida e chá caseiro para RTDs de marca. Iniciativas governamentais, como impostos sobre açúcar e mandatos de rótulos nutricionais, estão acelerando a transição para carbonatos com açúcar reduzido e águas fortificadas. Enquanto China e Índia dominam em termos de volume, Japão e Coreia do Sul estão desenvolvendo segmentos de alto valor, incluindo bebidas esportivas de aminoácidos e lattes funcionais. As reformas de impostos especiais da Tailândia destacam o papel das políticas fiscais na formação da dinâmica de categoria.

A Europa combina liderança regulatória com um cenário de mercado maduro. A União das Associações Europeias de Bebidas está visando uma redução de 10% no conteúdo de açúcar até 2025, impelindo marcas a adotar alternativas como stevia e adoçantes de fruta-monge. Iniciativas de sustentabilidade estão ganhando tração, com supermercados escandinavos pilotando estações de recarga que poderiam potencialmente se expandir por todo o continente. A América do Sul exibe dinâmicas de mercado variadas. A sensibilidade de preços impulsionada pela inflação sustenta a demanda por multipacks carbonatados, enquanto millennials urbanos estão explorando cada vez mais bebidas energéticas que oferecem benefícios de humor e foco.

Cenário Competitivo

O mercado de bebidas não alcoólicas é moderadamente fragmentado, devido ao grande número de empresas que fabricam bebidas funcionais. Alguns dos principais players do mercado, como PepsiCo Inc., The Coca-Cola Company, Danone SA, Red Bull GmbH e Nestlé SA, oferecem aos consumidores uma ampla gama de bebidas carbonatadas e funcionais. Estratégias de expansão e novos acordos/parceria permanecem as mais populares entre os principais players globais na indústria de bebidas não alcoólicas.

Corporações líderes como Coca-Cola, PepsiCo e Nestlé estão capitalizando em sua extensa infraestrutura de engarrafamento, capacidades robustas de marketing e portfólios de produtos diversificados. Para mitigar a potencial erosão de participação de mercado, essas empresas estão priorizando investimentos em linhas de produtos zero açúcar, inovações à base de plantas e plataformas diretas ao consumidor. No cenário competitivo atual, flexibilidade de reformulação e estratégias de sustentabilidade são consideradas requisitos básicos em vez de diferenciadores únicos.

Ao mesmo tempo, marcas desafiadoras estão impulsionando a fragmentação do mercado. Startups à base de plantas, enfatizando produtos clean-label e livres de alérgenos, estão utilizando análises de e-commerce para validar performance de produtos e garantir espaço de prateleira no varejo antes de expandir para lojas físicas. Disruptores de bebidas energéticas estão aproveitando a cultura de jogos para alcançar crescimento internacional sem depender de publicidade de mídia tradicional. Além disso, a integração de tecnologias como rastreabilidade de código QR, previsão de demanda impulsionada por IA e gêmeos digitais está transformando estruturas de custos e ciclos de inovação, criando uma vantagem competitiva para organizações orientadas por dados.

Líderes da Indústria de Bebidas Não Alcoólicas

-

PepsiCo, Inc.

-

The Coca-Cola Company

-

Danone S.A.

-

Nestlé S.A.

-

Red Bull GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Red Bull lançou a Lilac Edition, uma bebida energética sazonal com uma mistura de sabores de toranja rosa e florais, agora disponível nos Estados Unidos por um período limitado.

- Abril de 2025: Tropicana lançou Fresh and Light, uma nova linha de bebidas de suco de frutas expertamente misturadas, oferecendo um sabor refrescante com 30% menos açúcar, naturalmente.

- Fevereiro de 2025: Keurig Dr Pepper introduziu novos sabores ousados em seu portfólio de bebidas frias dos EUA, incluindo Dr Pepper Blackberry como uma adição permanente, combinando os 23 sabores característicos da marca com um toque de amora.

- Janeiro de 2025: Carlsberg Group adquiriu Britvic plc, representando uma consolidação estratégica dentro do setor de bebidas não alcoólicas.

Escopo do Relatório Global do Mercado de Bebidas Não Alcoólicas

O mercado de bebidas não alcoólicas é segmentado por tipo, canal de distribuição e geografia. Por tipo, o mercado é segmentado em bebidas carbonatadas e não carbonatadas. As bebidas não carbonatadas são subdivididas em sucos de frutas e vegetais, bebidas funcionais, chá e café prontos para beber, água engarrafada e outras bebidas não carbonatadas. Por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas de conveniência, canais de vendas online e outros canais. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no valor (em bilhões de USD).

| Bebidas Energéticas |

| Bebidas Esportivas |

| Sucos |

| Água Engarrafada |

| Refrigerantes Carbonatados |

| Chá e Café RTD |

| Bebidas Alternativas Lácteas |

| Bebidas à Base de Laticínios |

| Outros Tipos de Produtos |

| Garrafas PET/Vidro |

| Latas |

| Tetra Pack |

| Outros |

| Convencional |

| Livre de Aditivos |

| On-Trade | |

| Off-Trade | Supermercados/Hipermercados |

| Lojas de Conveniência/Mercearias | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Espanha | |

| Países Baixos | |

| Itália | |

| Suécia | |

| Noruega | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Vietnã | |

| Indonésia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Bebidas Energéticas | |

| Bebidas Esportivas | ||

| Sucos | ||

| Água Engarrafada | ||

| Refrigerantes Carbonatados | ||

| Chá e Café RTD | ||

| Bebidas Alternativas Lácteas | ||

| Bebidas à Base de Laticínios | ||

| Outros Tipos de Produtos | ||

| Por Tipo de Embalagem | Garrafas PET/Vidro | |

| Latas | ||

| Tetra Pack | ||

| Outros | ||

| Por Categoria | Convencional | |

| Livre de Aditivos | ||

| Por Canal de Distribuição | On-Trade | |

| Off-Trade | Supermercados/Hipermercados | |

| Lojas de Conveniência/Mercearias | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Espanha | ||

| Países Baixos | ||

| Itália | ||

| Suécia | ||

| Noruega | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Vietnã | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de Bebidas Não Alcoólicas?

O tamanho do mercado de bebidas não alcoólicas é de USD 1,22 trilhão em 2025 e está previsto para alcançar USD 1,62 trilhão até 2030 com uma TCAC de 5,8%.

Qual região crescerá mais rapidamente até 2030?

Ásia-Pacífico deve registrar uma TCAC de 7,25%, a mais rápida de todas as regiões, impulsionada pela urbanização, rendas crescentes e incentivos regulatórios em direção a bebidas mais saudáveis.

Qual segmento de produto está se expandindo mais rapidamente?

Alternativas de leite à base de plantas estão projetadas para crescer a uma TCAC de 6,25%, superando carbonatos e sucos à medida que perfis de sabor e nutricionais melhoram.

Como as regulamentações estão influenciando escolhas de ingredientes?

Políticas como a proibição da FDA sobre óleo vegetal bromado e aprovações para colorantes azuis naturais empurram fabricantes em direção a ingredientes mais limpos, derivados de plantas.

Página atualizada pela última vez em: