Análise do mercado de bebidas alcoólicas na Europa

O mercado europeu de bebidas alcoólicas deverá registrar um CAGR de 3,5% durante o período de previsão.

- Os consumidores de toda a região têm desenvolvido paladares mais sofisticados do que antes. Eles estão constantemente em busca de uma bebida alcoólica única e de alta qualidade. Isso aumentou a demanda por bebidas alcoólicas de qualidade premium no mercado. A inovação de produtos e o crescimento económico fazem com que os consumidores optem por bebidas alcoólicas caras. O lançamento de novos produtos e inovações em bebidas alcoólicas está levando ao desenvolvimento da indústria.

- As empresas estão lançando produtos inovadores devido às mudanças nas preferências dos consumidores. Este aumento na conscientização sobre a saúde resultou na criação de bebidas alcoólicas funcionais premium. A inclusão de diferentes ingredientes naturais e exóticos no álcool tende a melhorar as suas propriedades funcionais, ganhando assim a atenção de um conjunto mais extenso de clientes.

- Por exemplo, em março de 2022, Whitley Neill, uma marca de gin premium no Reino Unido, lançou uma nova variante de gin, Oriental Spiced Gin. Este gin consiste em diferentes vegetais e especiarias como coentro, gengibre, pimenta, cominho, açafrão, anis estrelado e grãos do paraíso.

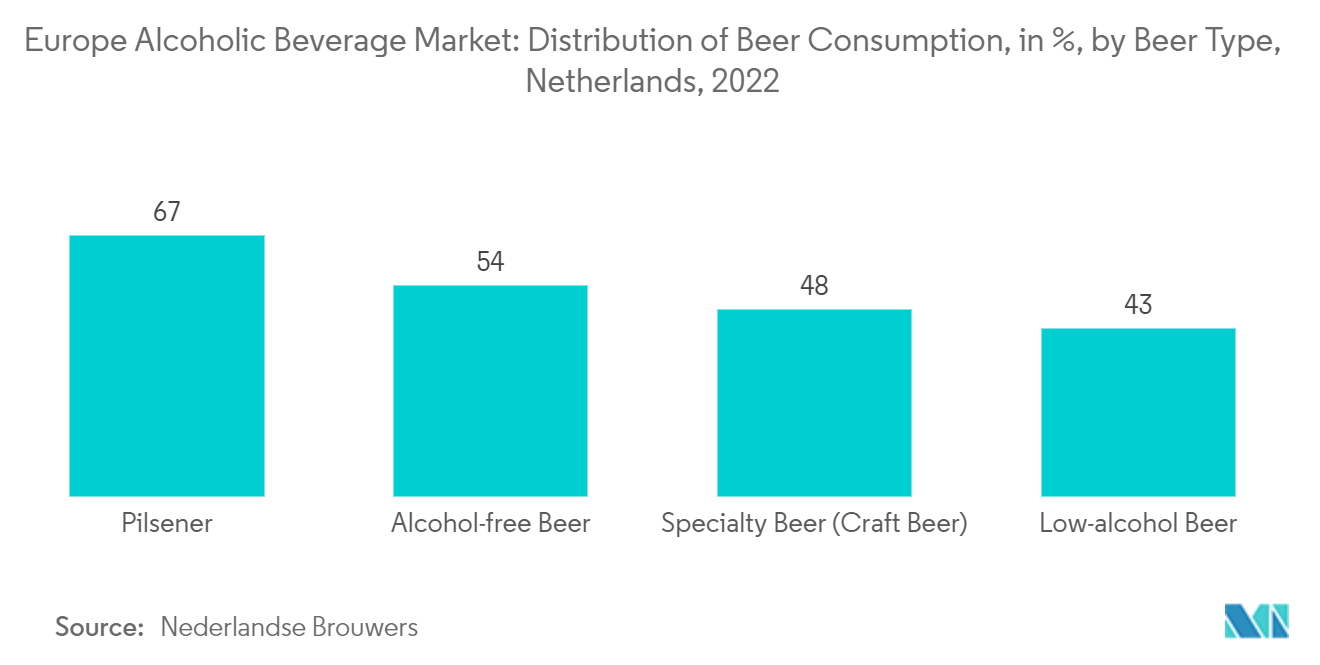

- Além disso, as cervejas especiais têm vindo a ganhar popularidade entre os consumidores no mercado europeu de bebidas alcoólicas, especificamente entre os consumidores mais jovens. A procura por sabores leves e frutados nas bebidas alcoólicas está a impulsionar a procura por cerveja artesanal, aumentando assim a procura por bebidas alcoólicas no mercado.

- No entanto, a proeminência das adversidades de saúde associadas ao consumo excessivo de bebidas alcoólicas é proeminente em toda a Europa. O número de mortes relacionadas ao consumo de álcool está aumentando, restringindo o crescimento do mercado estudado.

- De acordo com a Organização Mundial da Saúde (OMS), em 2022, o número de mortes causadas pelo uso nocivo de álcool atingiu 3 milhões em todo o mundo, representando cerca de 5,3% do total de mortes em todo o mundo. Portanto, os numerosos efeitos à saúde associados ao álcool podem restringir o crescimento do mercado.

Tendências do mercado de bebidas alcoólicas na Europa

Aumento da demanda por cerveja artesanal

- O crescimento do mercado é impulsionado principalmente pelo número mais significativo de millennials demonstrando interesse em cervejas artesanais, buscando um sabor fresco e novo, juntamente com o ambiente relaxante das microcervejarias e cervejarias. Espera-se que fatores como o aumento da demanda por variantes de cerveja, o consumo per capita e o número de associações focadas na divulgação de informações sobre diferentes cervejas impulsionem o crescimento do mercado.

- De acordo com os Brewers of Europe, em 2020, a República Checa teve o maior consumo per capita de cerveja na Europa, com 135 litros de cerveja consumidos, seguida pela Áustria com 100 litros por pessoa, Alemanha com 95 litros, Polónia com 93 litros, e Roménia em 87 litros.

- Além disso, a popularidade das cervejas especiais (cerveja artesanal) tem aumentado. Muitos players têm entrado no mercado com suas ofertas de produtos especialmente adaptadas para diferentes grupos-alvo de clientes.

- De acordo com as estatísticas da cerveja da União Europeia, 9.500 cervejarias estavam em operação na União Europeia em 2020, um aumento de quase 1.000. Em 2021, havia cerca de 6.000 cervejarias a mais do que no ano anterior. Principais players como a Anheuser-Busch In Bev estão reposicionando suas estratégias e trazendo as cervejas artesanais como parte essencial de seus planos de crescimento para complementar as vendas.

Alemanha domina o mercado

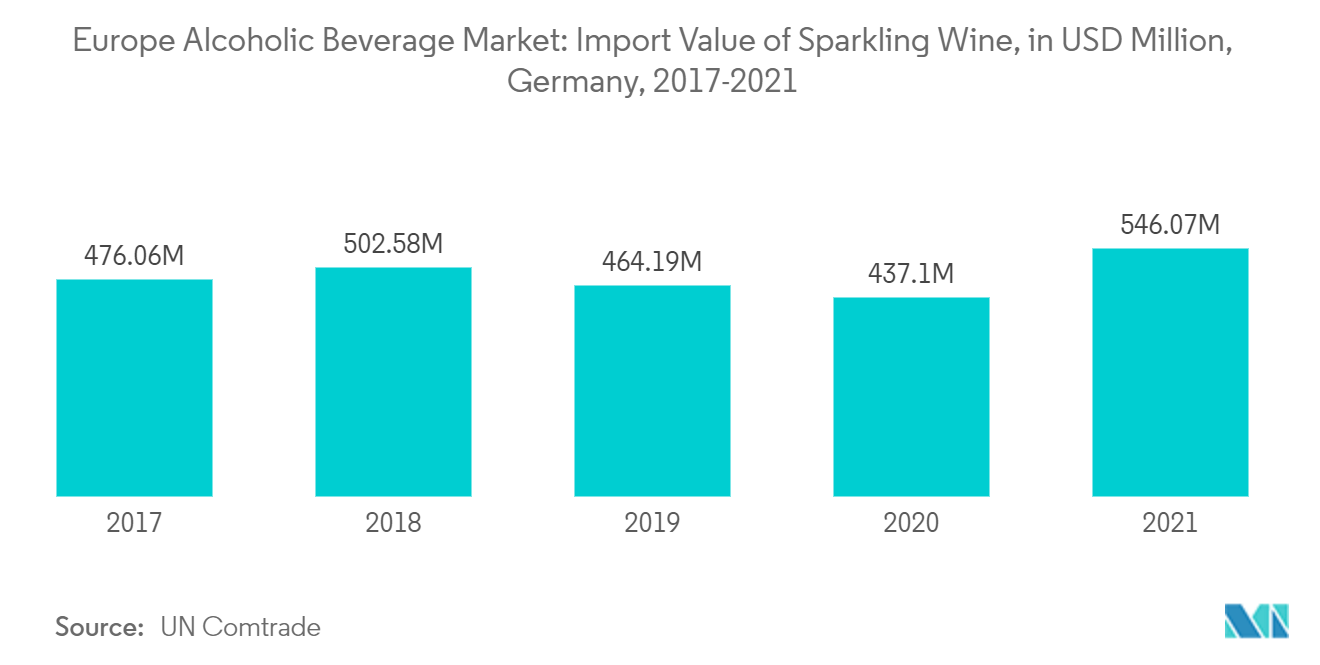

- O mercado de bebidas alcoólicas na Alemanha é impulsionado pelo longo e quente verão e pelos diversos lançamentos de novos produtos em categorias de tendência. Estes factores levaram a um aumento na procura de bebidas refrescantes, incluindo bebidas alcoólicas como vinhos espumantes, martinis e outras bebidas semelhantes.

- A megatendência do estilo de vida saudável manifestou-se de diferentes maneiras, incluindo a crescente procura pelo crescimento de vinhos naturais e o uso crescente de vegetais naturais como ingredientes de gin. De acordo com o Comtrade da ONU, a Alemanha importou vinho espumante no valor aproximado de 546 milhões de dólares no ano de 2021.

- Além disso, a premiumização tirou partido das castas de vinho alemãs, devido à crescente atenção dada ao vinho local, apoiada pelo aumento do turismo interno, incluindo em regiões vitivinícolas como as ao longo dos rios Mosela e Reno.

- Além disso, isso se traduziu em uma demanda impulsionada por vinho branco tranquilo Pinot Gris, também conhecido como Grauburgunder, em toda a região. Este é um dos vinhos locais premium de crescimento mais rápido. Além disso, os supermercados e o comércio retalhista na Internet são preferidos devido à vasta gama de produtos, incluindo uma maior variedade de bebidas alcoólicas premium e artesanais. A percepção de qualidade oferecida pelos supermercados continuou a persuadir mais consumidores a frequentarem este canal.

Visão geral da indústria de bebidas alcoólicas da Europa

A indústria europeia de bebidas alcoólicas está consolidada, com algumas empresas detendo as quotas de mercado máximas. Lançamentos de produtos, novas fusões e aquisições, parcerias e expansões são as estratégias preferidas pelas empresas para fortalecer suas posições no mercado. Apesar da presença de um grande número de players no mercado estudado, as principais participações de mercado são detidas por players importantes, incluindo Diageo, Bacardi, Heineken Holding NV, Pernod Ricard e Anheuser-Busch InBev no mercado europeu de bebidas alcoólicas. A premiumização da indústria continua sendo um dos principais fatores que impulsionam o mercado de bebidas alcoólicas, principalmente destilados e vinhos. Um dos principais intervenientes, a Diageo, está cada vez mais a dominar as bebidas espirituosas premium sob as suas marcas Ciroc, Ketel One e Smirnoff.

Líderes do mercado europeu de bebidas alcoólicas

Pernod Ricard

Diageo Plc

Bacardi Limited

Anheuser-Busch InBev

Heineken Holding NV

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas alcoólicas na Europa

- Março de 2022 A Heineken lançou a Heineken Silver, uma cerveja premium destinada aos consumidores das gerações Y e Z no Reino Unido e na União Europeia. A nova cerveja (4% ABV) está disponível em garrafas de 4x330ml, garrafas de 12x330ml e latas slim-line de 6x330ml. A linha oferece um design de embalagem premium e moderno.

- Fevereiro de 2022 A divisão do Reino Unido da Anheuser-Busch InBev lançou a cerveja lager Stella Artois não filtrada no país. Stella Artois padrão tem um teor alcoólico de 4,6% disponível em embalagens de seis e 12 latas de 33cl e latas individuais de 66cl.

- Março de 2021 A Heineken lançou o Pure Piraña hard seltzer na Europa após um teste bem-sucedido no México e na Nova Zelândia. O hard seltzer está inicialmente disponível na Áustria, Irlanda, Holanda, Portugal e Espanha.

Segmentação da indústria de bebidas alcoólicas na Europa

Uma bebida alcoólica é uma bebida que contém etanol, comumente conhecido como álcool. As bebidas alcoólicas são normalmente divididas em três classes gerais cervejas, vinhos e destilados.

O mercado europeu de bebidas alcoólicas é segmentado por tipo de produto, canal de distribuição e país. Com base no tipo de produto, o mercado é segmentado em cerveja, vinho e destilados. Com base no canal de distribuição, o mercado é segmentado em on-trade e off-trade. O segmento off-trade é ainda segmentado em supermercados/hipermercados, lojas especializadas, lojas de varejo online e outros canais off-trade. País com sede, o mercado é segmentado no Reino Unido, Alemanha, França, Itália, Espanha, Rússia e no resto da Europa.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Cerveja |

| Vinho |

| Espíritos |

| No comércio | |

| Fora do comércio | Supermercados/Hipermercados |

| Lojas especializadas | |

| Lojas de varejo on-line | |

| Outros canais fora do comércio |

| Reino Unido |

| Alemanha |

| Espanha |

| França |

| Rússia |

| Itália |

| Resto da Europa |

| Tipo de Produto | Cerveja | |

| Vinho | ||

| Espíritos | ||

| Canal de distribuição | No comércio | |

| Fora do comércio | Supermercados/Hipermercados | |

| Lojas especializadas | ||

| Lojas de varejo on-line | ||

| Outros canais fora do comércio | ||

| País | Reino Unido | |

| Alemanha | ||

| Espanha | ||

| França | ||

| Rússia | ||

| Itália | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de bebidas alcoólicas na Europa

Qual é o tamanho atual do mercado europeu de bebidas alcoólicas?

O Mercado Europeu de Bebidas Alcoólicas deverá registrar um CAGR de 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de bebidas alcoólicas?

Pernod Ricard, Diageo Plc, Bacardi Limited, Anheuser-Busch InBev, Heineken Holding NV são as principais empresas que operam no mercado europeu de bebidas alcoólicas.

Que anos este Mercado Europeu de Bebidas Alcoólicas cobre?

O relatório abrange o tamanho histórico do mercado europeu de bebidas alcoólicas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de bebidas alcoólicas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Bebidas Alcoólicas da Europa

Estatísticas para a participação no mercado europeu de bebidas alcoólicas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de bebidas alcoólicas da Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.