Tamanho e Participação do Mercado de Combustível de Aviação

Análise do Mercado de Combustível de Aviação pela Mordor Intelligence

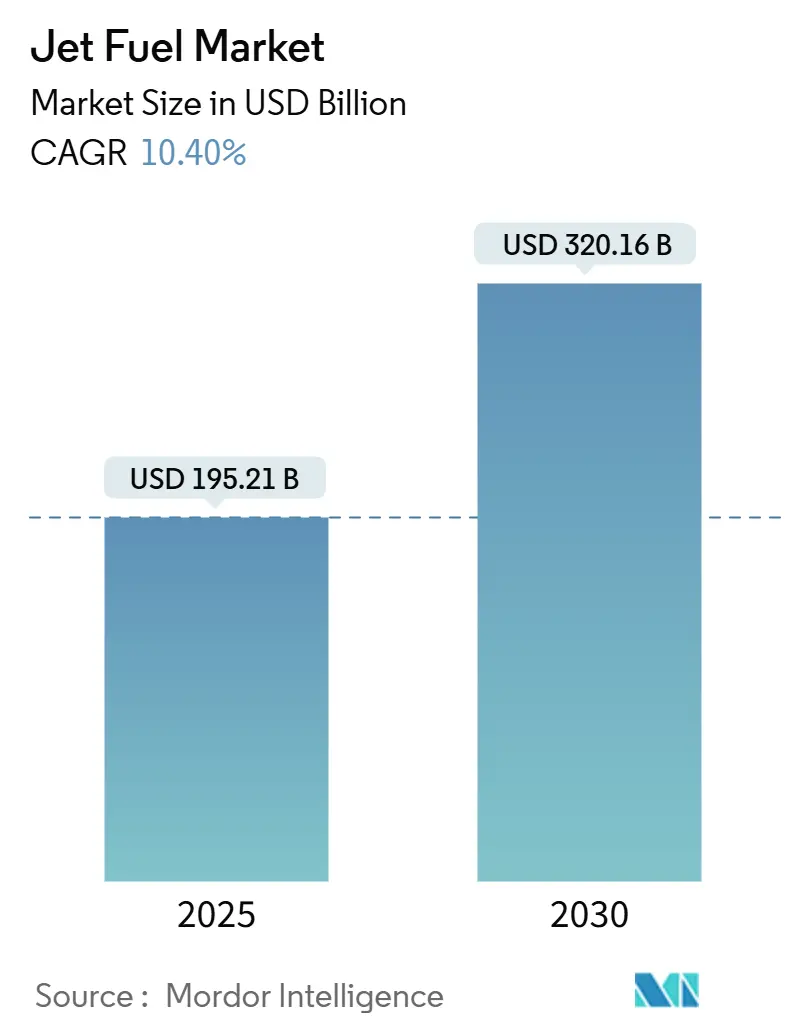

O tamanho do Mercado de Combustível de Aviação é estimado em USD 195,21 bilhões em 2025, e espera-se que atinja USD 320,16 bilhões até 2030, a uma TCAC de 10,40% durante o período de previsão (2025-2030).

A aviação comercial se recuperou mais rapidamente do que o previsto, com fatores de carga de passageiros na Ásia, América do Norte e Europa já superando os benchmarks de 2019, à medida que a demanda de viagens libera anos de demanda reprimida. A expansão de companhias aéreas de baixo custo, a demanda sustentada por cargueiros impulsionada pelo e-commerce e o surgimento de mega-hubs no Oriente Médio sustentam o crescimento estrutural do mercado de combustível de aviação. Ao mesmo tempo, os mandatos de combustível de aviação sustentável (SAF) estão acelerando as mudanças de aquisição, apesar dos prêmios de custo, enquanto a flexibilidade de matéria-prima e as configurações de refinarias conferem aos grandes fornecedores integrados uma vantagem de preços. As pressões geopolíticas sobre a qualidade do petróleo bruto e regulamentações de carbono mais rigorosas na Europa criam volatilidade adicional de preços, incentivando companhias aéreas e fornecedores de combustível a buscar acordos de offtake de longo prazo e investimentos em infraestrutura de mistura.

Principais Conclusões do Relatório

- Por aplicação, a aviação comercial liderou com 77,5% da participação do mercado de combustível de aviação em 2024; a aviação de defesa está projetada para expandir a uma TCAC de 11,0% até 2030.

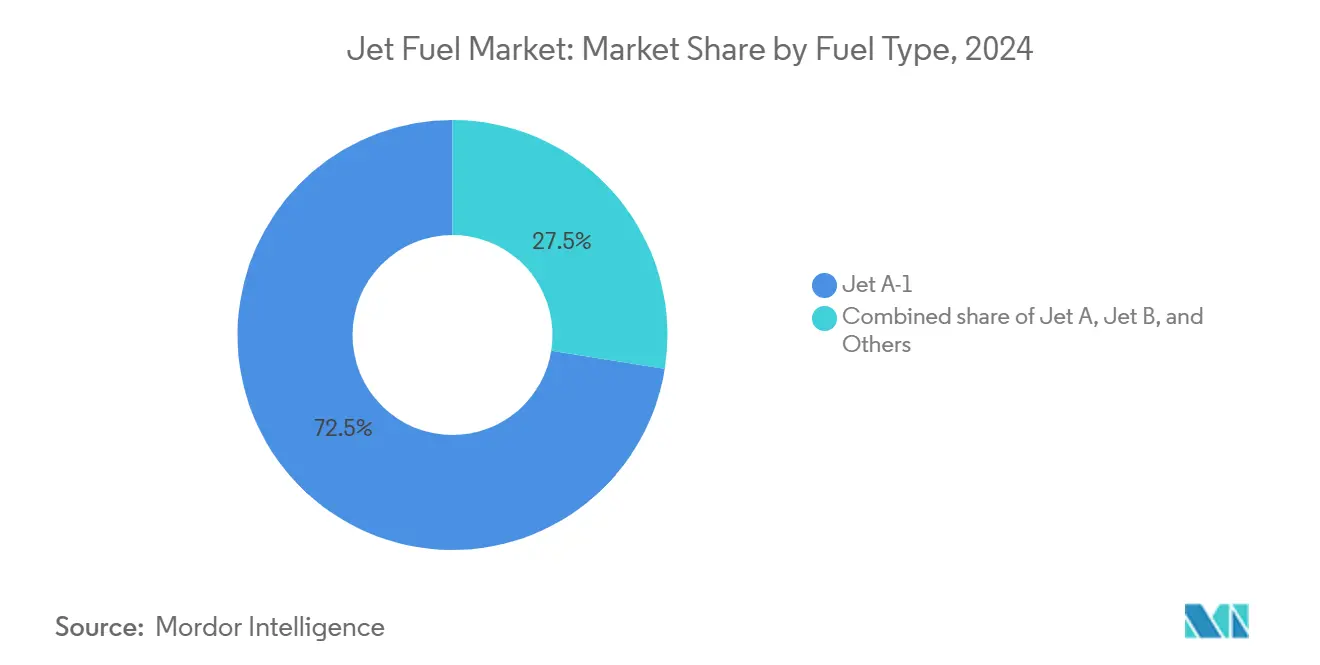

- Por tipo de combustível, o Jet A-1 capturou 72,5% da participação global do mercado de combustível de aviação em 2024, enquanto a categoria "Outros"-principalmente SAF-mostra o crescimento mais rápido a 17,5% de TCAC até 2030.

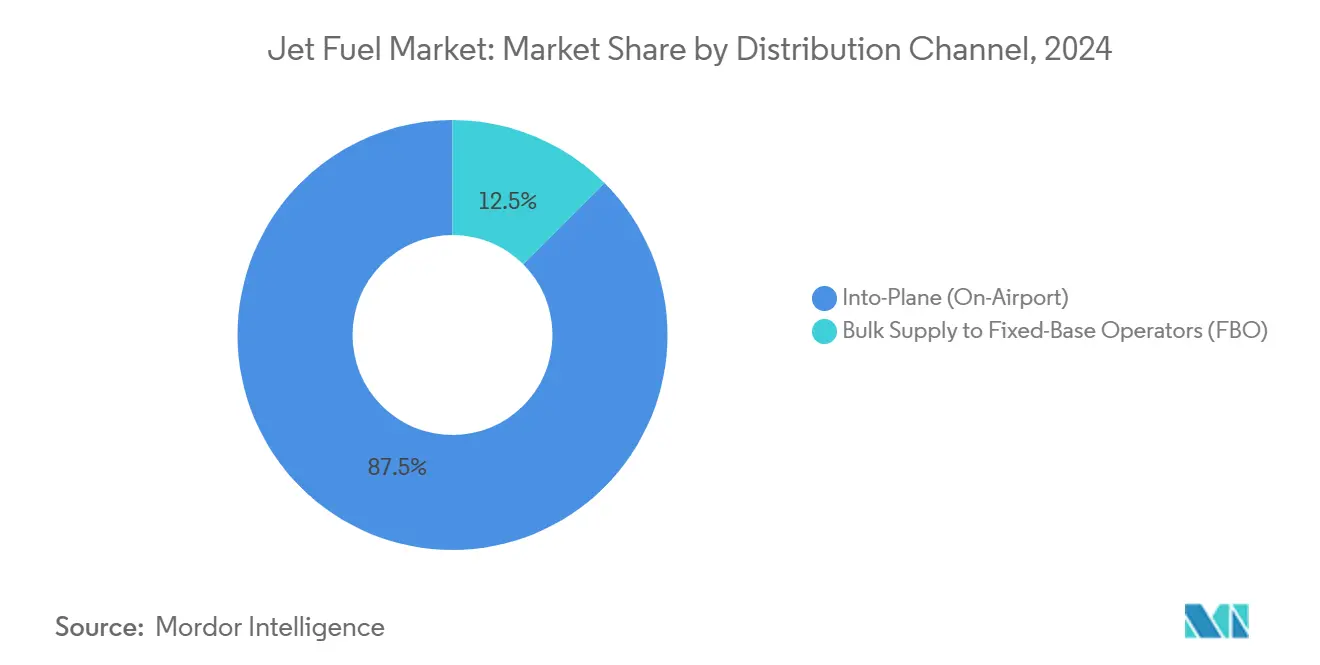

- Por canal de distribuição, os serviços into-plane representaram 87,5% do tamanho do mercado de combustível de aviação em 2024 e estão definidos para crescer a 11,0% de TCAC até 2030.

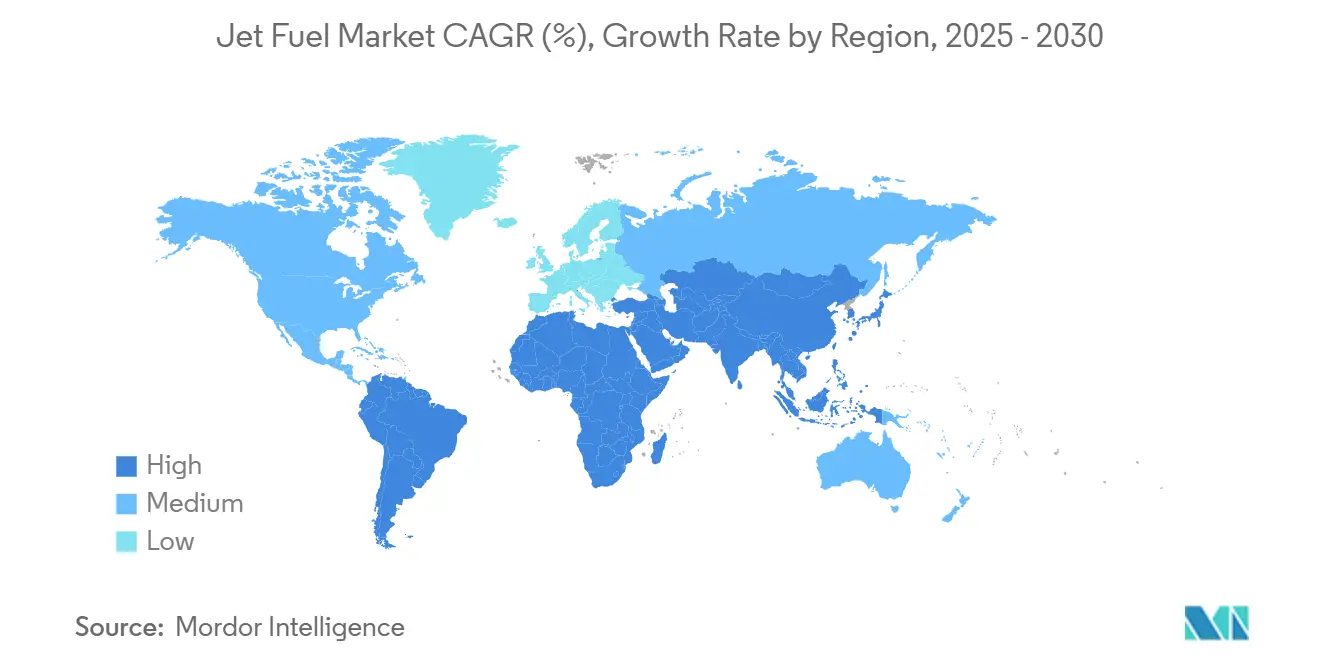

- Por região, a Ásia-Pacífico deteve 36,0% da participação global do mercado de combustível de aviação em 2024 e está prevista para crescer a uma TCAC de 11,5% durante 2025-2030.

Tendências e Insights do Mercado Global de Combustível de Aviação

Análise de Impacto dos Impulsionadores

| Impulsionador | % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Recuperação do Fator de Carga Pós-Covid Elevando a Demanda de Jet A na Ásia | +2.5% | Ásia-Pacífico, rotas trans-pacíficas | Curto prazo (≤ 2 anos) |

| Expansão de Companhias Aéreas de Baixo Custo na África e ASEAN | +1.8% | África e ASEAN, hubs do Oriente Médio | Médio prazo (2-4 anos) |

| Surto de Pedidos de Cargueiros Wide-Body em Rotas Trans-Pacíficas | +1.2% | Trans-Pacífico, América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Construções de Capacidade de Mega-Hub em Investimentos de Fazendas de Combustível no Oriente Médio | +0.9% | Oriente Médio, tráfego global | Longo prazo (≥ 4 anos) |

| Exercícios Aéreos de Grande Escala dos EUA e OTAN Impulsionando Offtake de JP-8 | +0.7% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Mandato de Mistura de 2% de SAF da UE Aumentando Volumes de Pool via Perda de Densidade | +0.6% | Europa, cadeia de suprimentos global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Recuperação do Fator de Carga Pós-Covid Elevando a Demanda de Jet A na Ásia

O tráfego doméstico na China, Índia e principais mercados do Sudeste Asiático superou os níveis de 2019 no final de 2023, enquanto as rotas internacionais estão próximas de 90% de recuperação. As companhias aéreas, enfrentando atrasos nas entregas de aeronaves, intensificam a utilização de aeronaves, empurrando o consumo de combustível por aeronave acima das normas históricas, mesmo quando os jatos de nova geração prometem menor consumo unitário. A manutenção simultânea de refinarias em Singapura e Coreia do Sul adiciona rigidez no mercado spot, recompensando vendedores com capacidade flexível de armazenamento e mistura. O aumento resultante para especificações de Jet A tensiona a logística regional, mas cria oportunidades de preços premium para refinarias configuradas para altos rendimentos de querosene. O momentum sustentado de viagens de lazer e negócios garante resiliência de demanda de curto prazo, apesar das pressões iminentes de custos de passagens da regulamentação de carbono.

Expansão de Companhias Aéreas de Baixo Custo na África e ASEAN

Companhias aéreas econômicas estão redesenhando mapas de rotas intra-regionais, elevando a capacidade de assentos em pares de cidades secundárias na Nigéria, Quênia, Tailândia e Vietnã. Aeroportos secundários, outrora nós de combustível marginais, agora lidam com mudanças mais frequentes que elevam o mercado de combustível de aviação em regiões anteriormente fora das principais cadeias de suprimentos. Novos investimentos em fazendas de combustível em Lagos, Nairóbi e Phuket sustentam a confiabilidade operacional, enquanto contratos diretos companhia aérea-fornecedor contornam camadas de distribuição legadas, comprimindo margens, mas estimulando volume. A ênfase do modelo de baixo custo na alta utilização diária aperta as janelas de reabastecimento, dando aos fornecedores integrados com infraestrutura hidráulica um prêmio de serviço. Essas dinâmicas solidificam a demanda de longo prazo, mesmo se as pressões de rendimento desafiarem a lucratividade das transportadoras.

Surto de Pedidos de Cargueiros Wide-Body em Rotas Trans-Pacíficas

Gigantes chineses do e-commerce continuam a impulsionar fluxos de encomendas expressas que excedem a capacidade de porão de pré-pandemia. Operadores de carga como DHL Express e Atlas Air estão induzindo Boeing 777Fs, cada um queimando aproximadamente 6.800 kg por hora de voo em trajetos de 14 horas, garantindo maior uplift absoluto de combustível de aviação do que variantes de passageiros [1]Boeing, "Commercial Market Outlook 2024-2043," boeing.com. Cargueiros voam o ano todo, suavizando a sazonalidade e criando corridas previsíveis de off-take para terminais de armazenamento de hubs da Costa Oeste dos EUA, Havaianos e Asiáticos. A previsão da Boeing de 4,0% de crescimento anual do transporte aéreo de carga até 2043 aponta para ventos favoráveis estruturais sustentados para o mercado de combustível de aviação.

Construções de Capacidade de Mega-Hub em Investimentos de Fazendas de Combustível no Oriente Médio

Projetos de expansão em Dubai, Abu Dhabi e Doha incluem sistemas hidráulicos e de armazenamento dedicados excedendo 10 milhões de barris de capacidade, garantindo uplift amplo para conectores de longo curso. Lucros recordes no Emirates Group ilustram como a escala de aquisição se traduz em custos unitários de combustível mais baixos, mesmo quando os volumes aumentam. O crescimento de 34% da ADNOC Distribution nas vendas de combustível de aviação egípcias mostra alavancagem similar de hub-and-spoke. Com o Qatar se comprometendo com 10% de uso de SAF até 2030, os hubs do Oriente Médio poderiam emergir como gateways early-adopter, reforçando sua atração competitiva em itinerários intercontinentais.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sobretaxas de passagens EU-ETS Fase-IV restringem voos de lazer | -1,4% | Europa, fluxos de tráfego globais | Médio prazo (2-4 anos) |

| Renovação de Frota Rumo a Aeronaves Eficientes em Combustível Reduz Queima Por Voo | -0,8% | Global, concentrado em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Alto Prêmio de SAF Aperta Hedge de Companhias Aéreas e Uplift de Combustível | -0,6% | Global, agudo em regiões de mandato da UE e Reino Unido | Médio prazo (2-4 anos) |

| Escassez de Petróleo Rico em Aromáticos Reduzindo Rendimento de Jet do USGC | -0,4% | Núcleo da América do Norte, impacto na cadeia de suprimentos global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Sobretaxas de Passagens EU-ETS Fase-IV Restringem Voos de Lazer

A Fase IV elimina concessões gratuitas até 2026, impulsionando repasses de custos que poderiam reduzir a demanda de lazer em até 5% até 2030, à medida que viajantes sensíveis a preços mudam para trilhos ou hubs não-UE [2]Transport & Environment, "Aviation Fuel Supply Europe Report 2024," transportenvironment.org. Companhias aéreas enfrentam maior gasto de conformidade em meio a preços voláteis de carbono, levando algumas a redistribuir capacidade wide-body para gateways do Norte da África ou Oriente Médio onde a exposição a sobretaxas é menor. A redistribuição de tráfego, em vez de perda total de volume, complica as previsões, mas amortece o uplift europeu de combustível de aviação em agregado. O mercado global de combustível de aviação absorve parte dessa contração através de crescimento compensatório na Ásia e Oriente Médio, mas fornecedores com pesada exposição europeia devem recalibrar o planejamento de rendimento de refinaria.

Renovação de Frota Rumo a Aeronaves Eficientes em Combustível Reduz Queima Por Voo

Companhias aéreas aceleram a modernização da frota para proteger contra a volatilidade do combustível e cumprir metas de emissões. As famílias A350-900 e A320neo da Lufthansa queimam 20-25% menos por assento do que tipos aposentados, enquanto o pedido da Pegasus Airlines de até 200 Boeing 737-10s segue a mesma lógica. Embora ASKs e RPKs globais subam, a demanda de querosene por voo cai, reduzindo a taxa de crescimento de longo prazo do mercado de combustível de aviação. Backlogs de OEM excedendo dez anos restringem o impacto imediato, mas até os anos 2030, uma porção considerável da capacidade global apresentará motores de nova geração e compósitos leves, reforçando a necessidade dos fornecedores capturarem volume via diversificação regional em vez de crescimento puro por unidade.

Análise de Segmento

Por Tipo de Combustível: Mandatos de SAF Aceleram Adoção Alternativa

O Jet A-1 manteve 72,5% do consumo de 2024, refletindo seu status como especificação universal para operações comerciais e muitas militares. Propriedades favoráveis de congelamento e ponto de fulgor suportam confiabilidade através de climas, assegurando seu papel central no mercado de combustível de aviação. O Jet A permanece concentrado em frotas norte-americanas, enquanto Jet B e TS-1 servem requisitos de nicho em configurações extremas ou regionais.

A categoria "Outros"-liderada pelo SAF-registra uma TCAC de 17,5% até 2030, impulsionada pelos requisitos crescentes de mistura da UE e compromissos voluntários de companhias aéreas. A TotalEnergies planeja fornecer 1,5 milhão de toneladas de SAF anualmente até 2030, suficiente para cobrir aproximadamente metade da demanda europeia da Airbus [3]TotalEnergies, "Sustainability & Climate 2025 Progress Report," totalenergies.com. A produção atual iguala apenas 0,53% das necessidades globais, magnificando o desequilíbrio oferta-demanda e elevando prêmios de preços. Multas por não conformidade de até EUR 16.300 por tonelada intensificam a urgência de aquisição, fornecendo upside de receita desproporcional para produtores em estágio inicial. Neste contexto, espera-se que o tamanho do mercado de combustível de aviação dos graus alternativos suba acentuadamente, mesmo quando os volumes absolutos permanecem modestos em relação ao querosene convencional.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Dominância Comercial em Meio à Modernização de Defesa

Operadores comerciais absorveram 77,5% do uplift global em 2024 e estão projetados para expandir a 11,0% de TCAC, impulsionados pela recuperação de assento-quilômetro, densificação de rotas e alta utilização de aeronaves. Estratégias de negócios focadas na recuperação de rendimento aceleram a reconstrução de horários, reforçando o crescimento de volume no mercado de combustível de aviação.

A aviação de defesa garante demanda baseline através de iniciativas de prontidão da OTAN e Indo-Pacífico. Contratos militares de JP-8 tipicamente abrangem múltiplos anos, isolando fornecedores da volatilidade do mercado spot e rendendo margens premium versus Jet A-1 commodity. A aviação geral, embora menor, beneficia-se da proliferação de business-jets e resiliência da demanda de charter na América do Norte e Europa. Juntos, esses segmentos temperam oscilações cíclicas, garantindo que o tamanho do mercado de combustível de aviação mantenha momentum ascendente através dos ciclos econômicos.

Por Canal de Distribuição: Serviços Into-Plane Capturam Valor Premium

O abastecimento into-plane representou 87,5% dos volumes de 2024, capitalizando na preferência das companhias aéreas por entrega turnkey que minimiza risco de contaminação e tempo de turnaround. A expansão de sistemas hidráulicos em grandes hubs como JFK, Heathrow e Changi aprofunda os custos de troca para transportadoras, fortificando relacionamentos com fornecedores.

O suprimento de operador de base fixa (FBO) permanece vital em aeroportos secundários e terciários que carecem de infraestrutura hidráulica, particularmente para aviação geral e transportadoras regionais. A estratégia da ADNOC Distribution de estender sua rede por 29 novas estações demonstra como fornecedores alavancam canais FBO para penetrar nichos de demanda emergente enquanto fazem cross-marketing de lubrificantes e serviços on-wing [4]ADNOC Distribution, "Full-Year Results 2024," adnocdistribution.ae. À medida que as frequências de voo aumentam, provedores integrados capazes de sincronizar entregas in-plane e a granel estão posicionados para ganhar participação dentro do mercado de combustível de aviação.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico comandou 36,0% do consumo global em 2024 e está em um caminho de TCAC de 11,5% até 2030. Prevê-se que a frota da China dobre para 9.740 aeronaves até 2043, ancorando a demanda regional. Transportadoras do Sudeste Asiático, auxiliadas pelas políticas de céus abertos da ASEAN, restauraram o tráfego doméstico a 100% dos níveis de 2019, enquanto rotas internacionais acompanham acima de 90% de recuperação. A Índia adiciona momentum através de renda discricionária crescente e expansões de capacidade agressivas pela IndiGo e Air India, intensificando o mercado de combustível de aviação através do Sul da Ásia.

A América do Norte mostra crescimento modesto à medida que ganhos de eficiência parcialmente compensam adições de capacidade. Projeções da FAA indicam que o tráfego internacional dos EUA aumentará 2,8% anualmente até 2044, com rendimentos de longo curso auxiliados por um segmento de classe premium resiliente. O Canadá espelha esta trajetória, colhendo ganhos dos volumes de cargueiros trans-pacíficos ligados aos hubs de Vancouver e Toronto.

A Europa enfrenta uma perspectiva mista. A EUROCONTROL espera que os voos aumentem 52% até 2050, apesar das taxas de carbono, mas mandatos de mistura de SAF e sobretaxas EU-ETS corroem viagens de lazer de curto prazo em segmentos de baixa renda. Transportadoras respondem adicionando capacidade através de Istambul, Dubai e Doha para diluir a exposição, mudando algum uplift do mercado de combustível de aviação para hubs do Oriente Médio.

O Oriente Médio beneficia-se de estratégias de mega-hub e redes de longo curso das transportadoras do Golfo. O lucro recorde de AED 22,7 bilhões da Emirates sinaliza demanda robusta, enquanto a unidade de turismo 2030 da Arábia Saudita injeta crescimento adicional. O mercado de combustível de aviação da África acelera de uma base pequena; o modelo multi-hub da Ethiopian Airlines e upgrades de aeroportos em Lagos e Nairóbi desbloqueiam conectividade intra-continental, adicionando nós de demanda de combustível distribuídos.

A América Latina rebota no tráfego doméstico e logística de e-commerce. Os aeroportos Congonhas do Brasil e El Dorado da Colômbia estão investindo em expansões hidráulicas, enquanto os modelos JETSMART do Chile adicionam dinamismo de baixo custo. Embora a região fique atrás da Ásia em volume absoluto, taxas de crescimento de dois dígitos contribuem significativamente para a expansão global do mercado de combustível de aviação.

Cenário Competitivo

O mercado de combustível de aviação permanece moderadamente concentrado. Grandes petrolíferas integradas-Shell, ExxonMobil, Chevron, TotalEnergies-controlam a maioria da infraestrutura de refino e pipeline, oferecendo flexibilidade de matéria-prima e economias de escala. A ExxonMobil gerou USD 55,0 bilhões em fluxo de caixa operacional em 2024, financiando upgrades mid-stream que aprimoram os rendimentos de hidrocracker de combustível de aviação. O plano de capital da Shell compromete USD 20-22 bilhões anualmente para expandir a produção de gás integrado e upstream, preservando o acesso a fluxos de petróleo ricos em aromáticos essenciais para cortes de querosene.

Produtores de combustível de aviação sustentável estão corroendo a dominância dos incumbentes. A meta de 1,5 milhão de toneladas de SAF da TotalEnergies e a parceria da Boeing com a Norsk e-Fuel para comercializar tecnologia Power-to-Liquids destacam investimentos estratégicos direcionados à demanda impulsionada por conformidade. Air France-KLM e Qantas co-investem em fundos de SAF, garantindo offtake preferencial e sustentando a visibilidade de receita dos novos entrantes.

Fornecedores regionais exploram lacunas de infraestrutura. A ADNOC Distribution alavanca sua proximidade geográfica aos hubs de junção e nordeste da África para capturar uplift incremental. Hubs de combustível de aviação do Oriente Médio integram mistura no local para atender especificações díspares de Jet A, Jet A-1 e JP-8, ampliando a diferenciação de serviços. Enquanto isso, a demanda militar oferece canais estáveis de alta margem para refinarias especializadas com capacidades JP-8, fragmentando ainda mais o campo competitivo.

Líderes da Indústria de Combustível de Aviação

-

Shell PLC

-

Exxon Mobil Corporation

-

BP PLC

-

Chevron Corporation

-

TotalEnergies SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: A TotalEnergies estabeleceu uma meta de produção de SAF de 1,5 milhão de toneladas para 2030 em seu Relatório de Progresso de Sustentabilidade e Clima.

- Março de 2025: A Shell revelou uma estratégia visando zero líquido até 2050 enquanto mantém a produção de líquidos críticos para o suprimento de combustível de aviação.

- Fevereiro de 2025: A ADNOC Distribution registrou crescimento de volume de 8,7% para 15,0 bilhões de L em 2024, com combustível de aviação no Egito saltando 34%.

- Janeiro de 2025: A Boeing fez parceria com a Norsk e-Fuel para escalar a produção de SAF Power-to-Liquids, visando 90% de cortes de emissões de ciclo de vida comparado ao querosene convencional.

Escopo do Relatório Global do Mercado de Combustível de Aviação

Combustível de aviação ou combustível de turbina de aviação é um tipo de combustível de aviação projetado para uso em aeronaves alimentadas por motores de turbina a gás.

O mercado de combustível de aviação é segmentado por tipo de combustível, aplicação e geografia. O mercado é segmentado por tipo de combustível em jet A, jet A1 e jet B. Por aplicação. O mercado é segmentado em aviação comercial, defesa e aviação geral. O relatório também cobre o tamanho do mercado e previsões para o mercado de combustível de aviação através das principais regiões. O dimensionamento do mercado e previsões de cada segmento são baseados em receita (USD).

| Jet A |

| Jet A-1 |

| Jet B |

| Outros [TS-1, Combustível de Aviação Sustentável (SAF)] |

| Aviação Comercial |

| Aviação de Defesa |

| Aviação Geral |

| Into-Plane (No Aeroporto) |

| Fornecimento a Granel para Operadores de Base Fixa (FBO) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Países Nórdicos | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Catar | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Combustível | Jet A | |

| Jet A-1 | ||

| Jet B | ||

| Outros [TS-1, Combustível de Aviação Sustentável (SAF)] | ||

| Por Aplicação | Aviação Comercial | |

| Aviação de Defesa | ||

| Aviação Geral | ||

| Por Canal de Distribuição | Into-Plane (No Aeroporto) | |

| Fornecimento a Granel para Operadores de Base Fixa (FBO) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Países Nórdicos | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Catar | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de combustível de aviação?

O mercado de combustível de aviação foi avaliado em USD 175,76 bilhões em 2024 e está projetado para atingir USD 320,16 bilhões até 2030.

Qual região consome mais combustível de aviação?

A Ásia-Pacífico lidera com 36,0% da demanda global e está prevista para crescer a uma TCAC de 11,5% até 2030.

Quão rápido o combustível de aviação sustentável está crescendo?

O SAF, agrupado na categoria "Outros", está expandindo a uma TCAC de 17,5% à medida que mandatos como o regulamento ReFuelEU Aviation da UE impulsionam a adoção.

Qual participação da demanda de combustível de aviação vem da aviação comercial?

A aviação comercial representou 77,5% do uplift de combustível de aviação em 2024 e continua a dominar o consumo geral.

Como o EU-ETS Fase IV afetará a demanda de combustível de aviação?

Custos mais altos de conformidade de carbono podem reduzir as viagens de lazer europeias em até 5% até 2030, mudando alguma demanda para hubs não-UE em vez de cortar volumes globais.

Quem são os principais fornecedores na indústria de combustível de aviação?

Empresas petrolíferas integradas-Shell, ExxonMobil, TotalEnergies, Chevron e BP-controlam a maioria do refino e distribuição, com produtores emergentes de SAF ganhando terreno.

Página atualizada pela última vez em: