Tamanho e Participação do Mercado de Dispositivos de Biópsia

Análise do Mercado de Dispositivos de Biópsia pela Mordor Intelligence

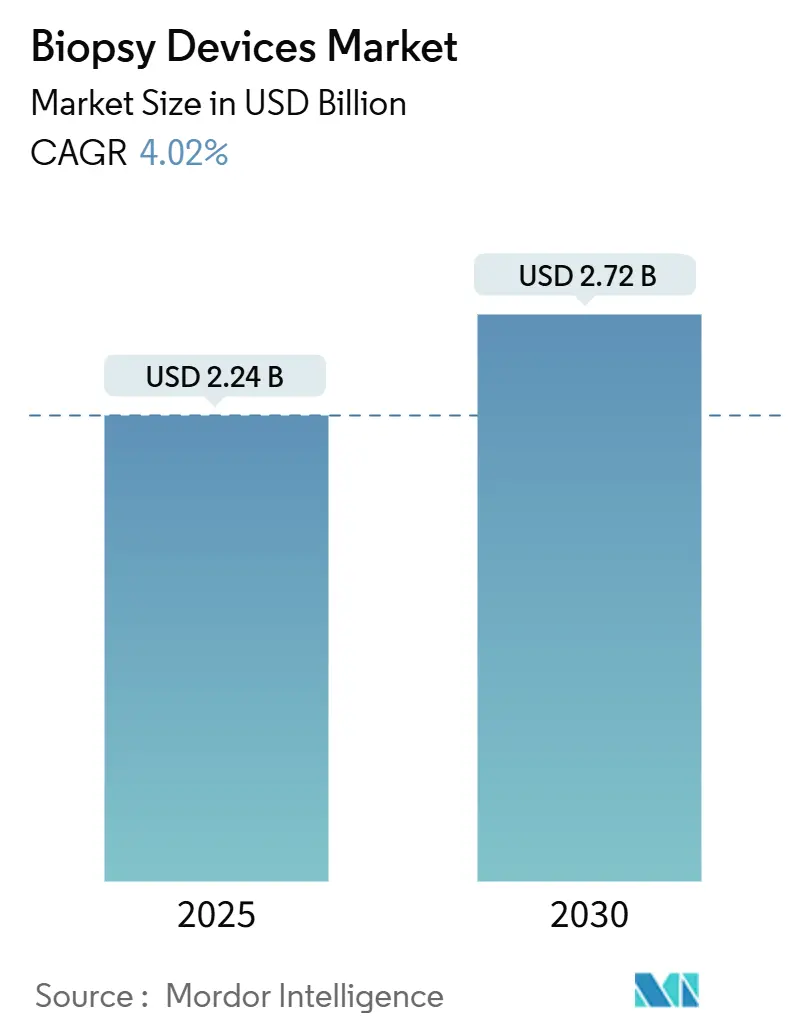

O mercado de dispositivos de biópsia gerou USD 2,24 bilhões em 2025 e está previsto para atingir USD 2,72 bilhões até 2030, registrando uma TCAC de 4,02% durante o período. A demanda está avançando constantemente conforme hospitais, centros ambulatoriais e clínicas de diagnóstico expandem programas de detecção precoce de câncer que dependem da confirmação tecidual. A inovação baseada em agulhas, especialmente sistemas que combinam tecnologia de vácuo com orientação de imagem por IA, está impulsionando a eficiência processual e apoiando uma mudança em direção a fluxos de trabalho minimamente invasivos. Iniciativas governamentais de rastreamento, como o novo programa pulmonar da Austrália usando tomografia computadorizada de baixa dose com cobertura total, estão impulsionando maiores volumes de biópsias de acompanhamento e reduzindo barreiras ao acesso. Enquanto isso, o mercado de dispositivos de biópsia enfrenta ventos contrários de recalls relacionados à esterilidade e a adoção acelerada de ensaios de biópsia líquida, fatores que moderam-mas não prejudicam-sua trajetória de crescimento.

Principais Conclusões do Relatório

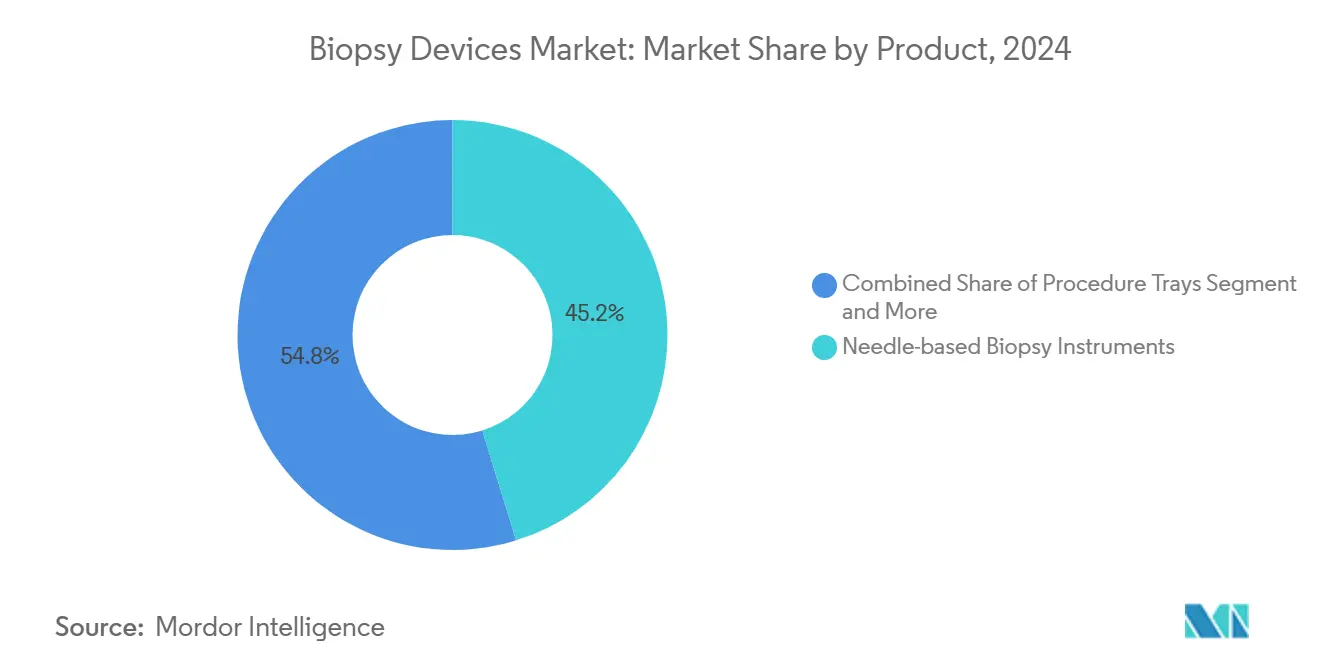

- Por tipo de produto, sistemas baseados em agulha lideraram com 35,25% de participação na receita em 2024 e estão projetados para expandir a uma TCAC de 8,25% até 2030.

- Por aplicação, procedimentos de mama detiveram 31,53% da participação do mercado de dispositivos de biópsia em 2024, enquanto procedimentos pulmonares estão definidos para crescer a uma TCAC de 9,35% até 2030.

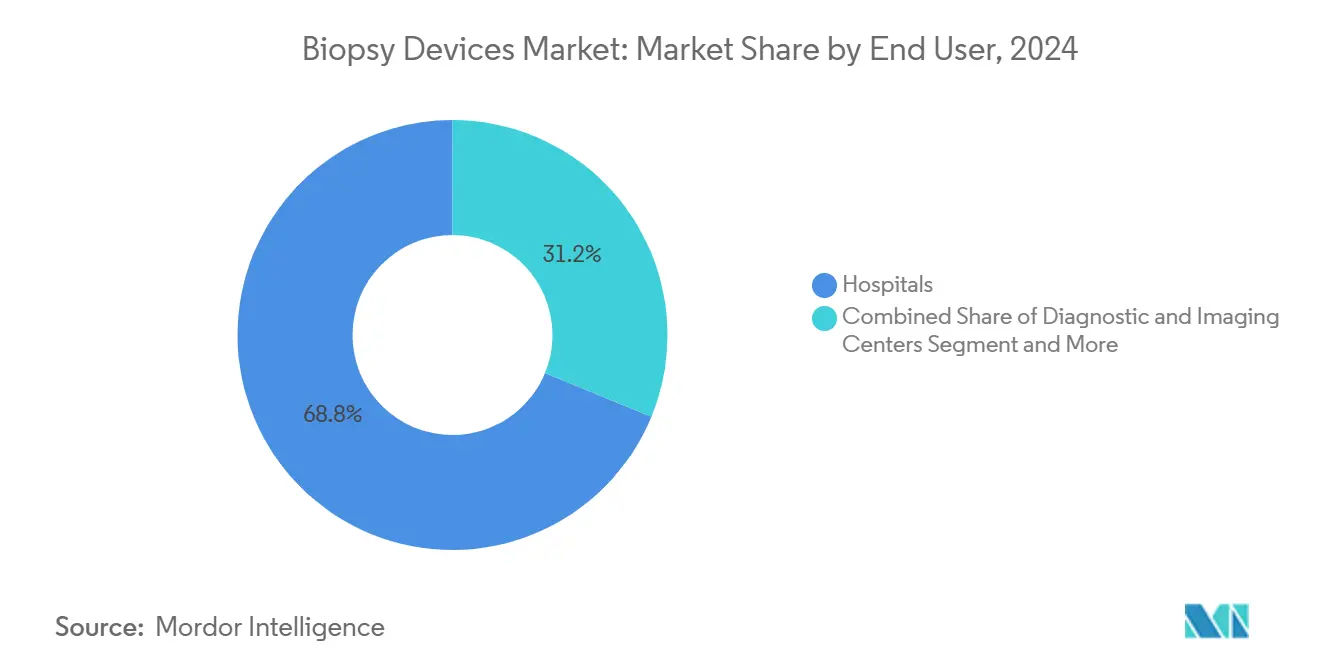

- Por usuário final, hospitais comandaram 68,82% do tamanho do mercado de dispositivos de biópsia em 2024; centros cirúrgicos ambulatoriais representam o canal de crescimento mais rápido com uma TCAC de 9,62% até 2030.

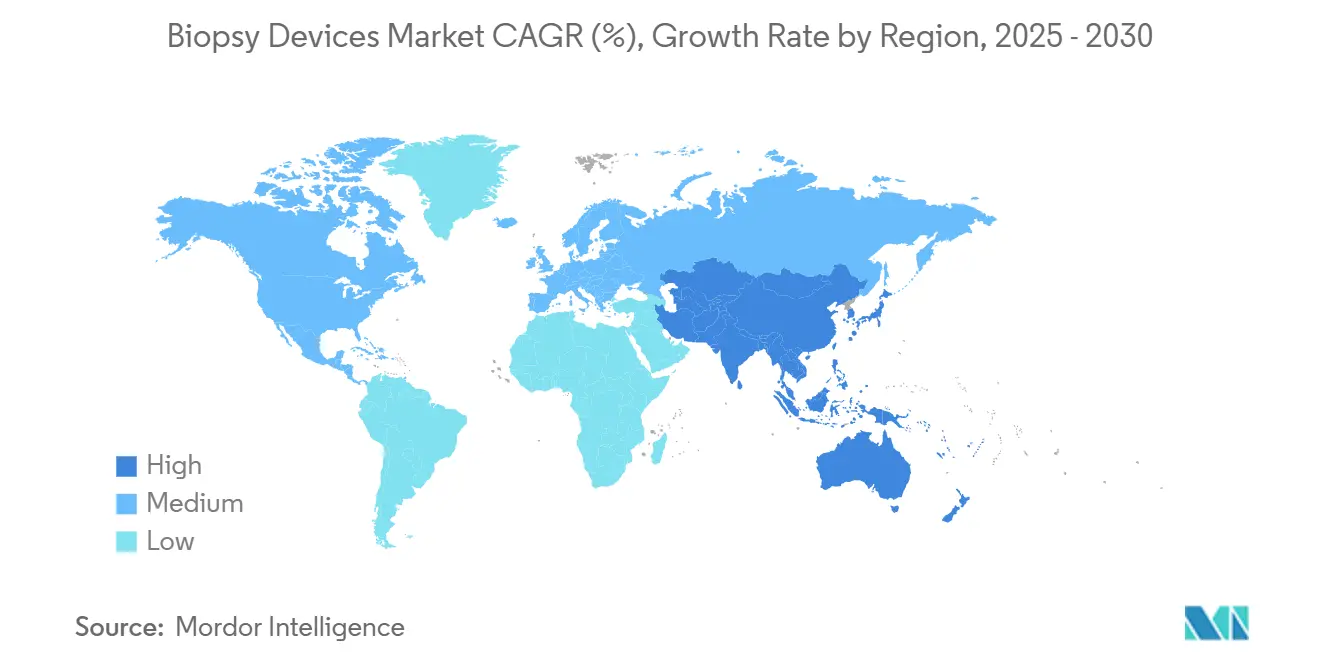

- Por geografia, América do Norte foi responsável por 41,82% da receita de 2024, enquanto Ásia-Pacífico está prevista para registrar a maior TCAC regional de 8,62% até 2030.

Tendências e Insights do Mercado Global de Dispositivos de Biópsia

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por diagnósticos oncológicos minimamente invasivos | +1.2% | Global | Médio prazo (2-4 anos) |

| Incidência crescente de cânceres de órgãos de difícil acesso | +0.8% | Global | Longo prazo (≥ 4 anos) |

| Orientação de imagem habilitada por IA melhora o rendimento na primeira passagem | +0.9% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Expansão de programas governamentais de rastreamento | +0.7% | Núcleo APAC, América do Norte | Médio prazo (2-4 anos) |

| Crescimento de centros cirúrgicos ambulatoriais em mercados emergentes | +0.6% | Núcleo APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Diagnósticos Oncológicos Minimamente Invasivos

Adesivos de nanoagulhas desenvolvidos no King's College London permitem amostragem tecidual indolor inserindo milhões de microagulhas que são 1.000 vezes mais finas que o cabelo humano, permitindo monitoramento em tempo real sem dano tecidual. Avanços paralelos em cateteres robóticos acionados pneumaticamente alcançam amostragem de seis direções dentro de órgãos luminais tortuosos, reduzindo o tempo de procedimento e melhorando o conforto do paciente. Clínicas, portanto, favorecem cada vez mais hardware menos invasivo que minimiza complicações e produz espécimes de alta qualidade, um catalisador chave para o mercado de dispositivos de biópsia mundialmente. Compradores de sistemas de saúde também observam custos downstream menores devido a tempos de recuperação mais curtos e menos procedimentos repetidos, reforçando a adoção. Conforme essas tecnologias amadurecem, fornecedores que integram acionamento robótico e microamostragem em plataformas coesas estão ganhando vantagem competitiva.

Incidência Crescente de Cânceres de Órgãos de Difícil Acesso

O câncer de pulmão permanece como a principal causa de mortalidade por câncer no mundo, representando 18,7% das mortes globais por câncer em 2024[1]World Health Organization, "Global cancer burden growing, amidst mounting need for services," who.int. Os obstáculos anatômicos de acessar pulmões, pâncreas e cérebro aumentam a demanda por agulhas de precisão, sistemas de cateter direcionáveis e acessórios de imagem avançados. Nações de alta renda relatam a maior carga de doenças, mas mercados emergentes estão testemunhando rápido crescimento de incidência sem capacidade diagnóstica equivalente. Hospitais estão, portanto, atualizando para dispositivos core e assistidos por vácuo guiados por imagem que melhoram a precisão da amostragem e reduzem o tempo de anestesia-um padrão de investimento que sustenta o mercado de dispositivos de biópsia mesmo enquanto regimes de reembolso se tornam mais rigorosos.

Orientação de Imagem Habilitada por IA Melhora o Rendimento na Primeira Passagem

A Perimeter Medical Imaging AI conquistou revisão da FDA para seu sistema OCT B-Series que reduz taxas de re-excisão em cirurgia conservadora de mama mapeando margens intra-operatoriamente. A plataforma de risco mamário da Clairity e o software de colonoscopia CADDIE da Olympus igualmente obtêm autorizações americanas, mostrando a disposição dos reguladores de acelerar algoritmos que melhoram a precisão. Em junho de 2025, a FDA publicou diretrizes preliminares delineando monitoramento de desempenho, mitigação de viés e expectativas pós-mercado para dispositivos de IA, dando aos fabricantes rotas mais claras para aprovação. Adotantes iniciais veem ganhos mensuráveis em sucesso na primeira passagem, tempo de procedimento e produtividade da equipe, acelerando a integração em radiologia e salas de cirurgia.

Expansão de Programas Governamentais de Rastreamento

O Programa Nacional de Rastreamento de Câncer de Pulmão da Austrália, lançado em julho de 2025, oferece tomografia computadorizada de baixa dose com cobertura total para adultos de alto risco de 50-70 anos e espera-se elevar a detecção em estágio inicial de 16% para 60%[2]Australian Government Department of Health, "About the National Lung Cancer Screening Program," health.gov.au. O país também baixou a elegibilidade de rastreamento intestinal para 45 anos em 2024, ampliando o grupo de achados positivos que requerem confirmação tecidual. Nos Estados Unidos, a nova Rede de Pesquisa de Rastreamento do Instituto Nacional do Câncer inscreverá até 24.000 voluntários para testar ensaios emergentes de múltiplos cânceres. Essas iniciativas canalizam grandes coortes de rastreamento em caminhos diagnósticos, elevando volumes de procedimentos e garantindo demanda recorrente por instrumentos de biópsia.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Recalls de dispositivos e eventos de falha de esterilidade | -0.4% | Global | Curto prazo (≤ 2 anos) |

| Concorrência de tecnologias de biópsia líquida | -0.6% | América do Norte e UE | Médio prazo (2-4 anos) |

| Pressão de reembolso em mercados de alto volume | -0.3% | América do Norte, UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Recalls de Dispositivos e Eventos de Falha de Esterilidade

A Olympus retirou bainhas de biópsia pulmonar de uso único após pontas destacáveis causarem 26 ferimentos graves, obrigando hospitais a colocar estoque em quarentena e reagendar procedimentos. O recall Classe I da Hologic de 53.492 marcadores BioZorb seguiu relatórios de dor, infecção e migração. A Cardinal Health igualmente retirou kits de procedimento relacionados à biópsia por preocupações de esterilidade. Tais eventos intensificam o escrutínio regulatório, forçam programas de remediação custosos e podem abalar a confiança clínica, restringindo assim o crescimento de curto prazo para o mercado de dispositivos de biópsia.

Concorrência de Tecnologias de Biópsia Líquida

Ensaios de DNA tumoral circulante oferecem amostragem indolor e repetível para monitoramento tumoral e estão ganhando tração clínica. O Instituto Nacional do Câncer está financiando estudos de validação, e empresas como Guardant Health e Thermo Fisher estão expandindo menus de ensaios, colocando pressão de preço e desempenho em dispositivos de biópsia tradicionais. Fabricantes de dispositivos devem, portanto, se diferenciar através de precisão, avaliação de margem e integração com fluxos de trabalho de perfilagem molecular para defender participação.

Análise de Segmentos

Por Produto: Sistemas Baseados em Agulha Impulsionam a Inovação

Instrumentos baseados em agulha geraram USD 0,79 bilhão de receita em 2025, igual a 35,25% do tamanho do mercado de dispositivos de biópsia, e estão previstos para registrar uma TCAC de 8,25% até 2030. Modelos core e assistidos por vácuo integram rastreamento eletromagnético e análises de IA que destacam tecido suspeito em tempo real, reduzindo a curva de aprendizado para operadores menos experientes. O EnVisio X1 da Elucent Medical conquistou status de inovação da FDA por combinar navegação óptica com controle de profundidade guiado por radiofrequência, sublinhando a corrida armamentista de investimentos em torno do direcionamento de precisão. Paralelamente, cartuchos de agulha descartáveis se alinham com mandatos de controle de infecção e aceleram a rotatividade em teatros ambulatoriais, ajudando o mercado de dispositivos de biópsia a penetrar configurações de menor acuidade.

Bandejas de procedimento registram ganhos constantes porque kits padronizados simplificam a configuração e reduzem custos por caso, uma vantagem apreciada por instalações ambulatoriais sob modelos de pagamento agrupado. Fios de localização permanecem um básico do cuidado mamário, mas marcadores mais novos baseados em clipes que se dissolvem ou emitem sinais de radar de baixa energia estão gradualmente canibalizando a demanda melhorando o conforto do paciente e eliminando etapas de recuperação. Acessórios de apoio como cânulas, obturadores e tubulação de vácuo agora apresentam etiquetas RFID que automatizam o rastreamento de lotes e simplificam o gerenciamento de recalls, uma resposta a falhas recentes de esterilidade.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Procedimentos Pulmonares Aceleram o Crescimento

Aplicações mamárias retiveram 31,53% da participação do mercado de dispositivos de biópsia em 2024 com base em caminhos de rastreamento impulsionados por mamografia e protocolos cirúrgicos bem ensaiados. Contudo, procedimentos pulmonares estão projetados para registrar uma TCAC de 9,35%, superando todos os outros casos de uso até 2030. O programa pulmonar financiado publicamente da Austrália e pilotos similares nos Estados Unidos e Coreia do Sul estão redirecionando grandes coortes de nódulos detectados por triagem de TC para suítes de broncoscopia, elevando a demanda por agulhas direcionáveis e cateteres de navegação eletromagnética. Fornecedores que combinam ultrassom radial, biópsia de calibre fino e imagem patológica em tempo real estão capturando adotantes iniciais.

Procedimentos colorretais se beneficiam de idades de rastreamento expandidas e complementos de colonoscópio habilitados por IA que sinalizam pólipos, aumentando eventos de amostragem tecidual por colonoscopia[3]Olympus Corporation, "First Cloud-Based AI Endoscopy System for Colonoscopy Receives FDA Clearance," olympus-global.com. Aplicações prostáticas pivotam em direção à orientação por fusão de ressonância magnética, usando acesso transperineal e cores assistidos por vácuo para elevar a detecção de câncer e reduzir infecção. Outras aplicações como biópsias pancreáticas, hepáticas e renais veem adoção incremental conforme hospitais investem em ultrassom endoscópico e robótica intravascular para alcançar lesões previamente inacessíveis, fortalecendo a cauda longa do mercado de dispositivos de biópsia.

Por Usuário Final: Centros Ambulatoriais Emergem como Motor de Crescimento

Hospitais trataram 68,82% dos procedimentos em 2024 e continuam a comprar plataformas de biópsia de alto rendimento, particularmente aquelas que integram suporte de decisão por IA com PACS e registros eletrônicos de saúde para revisão multidisciplinar imediata. No entanto, centros cirúrgicos ambulatoriais estão previstos para entregar uma TCAC de 9,62%, aproveitando menor overhead e tempos de permanência mais curtos para substituir cirurgias eletivas que se afastaram dos hospitais durante a pandemia. Desenvolvedores que fornecem consoles assistidos por vácuo compactos, agulhas estéreis de uso único e kits de componentes baseados em bandeja ganham tração porque orçamentos de capital nesses centros favorecem modelos modulares de pagamento por uso.

Centros de imagem diagnóstica continuam ampliando linhas de serviço adicionando aspiração com agulha fina guiada por ultrassom e biópsia core guiada por TC, capitalizando em scanners portáteis que se encaixam em plantas baixas existentes. Clínicas especializadas e unidades móveis formam uma participação pequena mas crescente conforme governos financiam alcance a distritos rurais, especialmente em nações da Ásia-Pacífico onde a necessidade não atendida permanece alta. Coletivamente, essas tendências reforçam a difusão do mercado de dispositivos de biópsia além de campus terciários em configurações comunitárias.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

América do Norte capturou 41,82% da receita de 2024 devido à robusta cobertura de seguro, clínicos orientados à tecnologia e caminhos de reembolso bem definidos, cimentando a posição âncora da região no mercado global de dispositivos de biópsia. Inovação contínua-ilustrada por OCT assistida por IA, broncoscopia robótica e agulhas flexíveis ultrafinas-garante um ciclo constante de renovação para equipamentos de capital. Não obstante, hospitais enfrentam escrutínio de pagadores sobre agrupamentos de procedimentos, empurrando instalações em direção a descartáveis custo-efetivos e análises preditivas que reduzem amostragem desnecessária.

Europa registra ganhos modestos mas estáveis conforme sistemas nacionais de saúde enfatizam compras baseadas em valor e medicina personalizada. A adoção de marcadores que auxiliam na avaliação de margem e ensaios moleculares que orientam terapia direcionada é notável, estimulando a demanda da UE por recuperação de tecido de alta qualidade. Alinhamento regulatório sob o Regulamento de Dispositivos Médicos alongou cronogramas de aprovação, mas documentação clara de benefício clínico compensa a carga burocrática.

Ásia-Pacífico está projetada para registrar uma TCAC de 8,62% até 2030, de longe o ritmo mais rápido para o mercado de dispositivos de biópsia. A expansão de USD 612 bilhões do setor de saúde da Índia, a expansão de centros oncológicos de segundo nível da China e o boom de hospitais privados do Sudeste Asiático aumentam a base instalável endereçável. Governos simultaneamente lançam políticas de rastreamento pulmonar, intestinal e cervical que alimentam pipelines de procedimentos. Fabricantes domésticos estão emergindo, mas marcas premium americanas, japonesas e europeias mantêm liderança técnica em sistemas de vácuo e guiados por imagem.

Oriente Médio, África e América do Sul respondem por participações menores mas mostram picos seletivos onde parcerias público-privadas financiam centros de câncer. No Golfo, grandes hospitais especializados adquirem suítes de biópsia de primeira linha vinculadas a campus oncológicos abrangentes. No Brasil e México, reformas de reembolso encorajam seguradoras privadas a cobrir técnicas avançadas de biópsia, ampliando incrementalmente o grupo de pacientes. Desafios da cadeia de suprimentos e supervisão regulatória variável moderam ganhos imediatos, mas multinacionais estão se posicionando via montagem local e alianças de distribuição para desbloquear crescimento futuro.

Cenário Competitivo

O nível competitivo é moderadamente concentrado, com os cinco principais fabricantes controlando receita global significativa. A decisão da Becton Dickinson de desmembrar sua unidade de Biociências e Diagnósticos aguça o foco em tecnologias intervencionais de alto crescimento; a empresa está investindo USD 2,5 bilhões para expandir a capacidade de fabricação americana ao longo de cinco anos. Boston Scientific, impulsionada por USD 4,2 bilhões em vendas do Q3 2024, está escalando duodenoscópios de uso único que eliminam cargas de controle de infecção, alinhando-se com a preferência clínica por caminhos descartáveis.

Empresas de nível médio cultivam nichos em imagem guiada por IA, robótica e amostragem em nanoescala. Perimeter Medical Imaging AI lidera a integração de tomografia de coerência óptica, enquanto startups avançam adesivos de nanoagulhas e robôs capsulares que coletam fragmentos de tecido minúsculos das paredes gastrointestinais. Fornecedores estabelecidos buscam acordos de co-desenvolvimento: Olympus colabora com provedores de análises em nuvem para IA de colonoscopia, e Argon Medical lança dispositivos de biópsia hepática através de parcerias oncológicas.

Incidentes de qualidade estão reorganizando reputações. Olympus, Hologic e Cardinal Health enfrentam custos de remediação após recalls de alto perfil, levando todos os concorrentes a apertar a validação de esterilização e vigilância pós-mercado. Simultaneamente, o avanço de empresas de biópsia líquida como Guardant Health motiva fornecedores de hardware a agrupar dispositivos de tecido com serviços de teste genômico, ancorando relevância em uma era oncológica impulsionada por ômicas. Prospectos de espaço em branco em mercados emergentes recompensam jogadores capazes de combinar preços sensíveis ao custo com programas de treinamento que elevam padrões processuais.

Líderes da Indústria de Dispositivos de Biópsia

-

Argon Medical Devices

-

Cook Medical

-

Hologic Inc.

-

Becton, Dickinson and Company

-

Boston Scientific Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: King's College London revelou adesivos de nanoagulhas que realizam amostragem tecidual indolor em tempo real, sinalizando uma mudança potencial para longe de agulhas de biópsia convencionais.

- Setembro de 2024: Argon Medical Devices introduziu o Sistema de Biópsia Hepática Transvenosa TLAB para radiologia intervencionista, expandindo opções para amostragem hepática minimamente invasiva.

Escopo do Relatório Global do Mercado de Dispositivos de Biópsia

Conforme o escopo do relatório, uma biópsia é um processo que ajuda na remoção de tecido de um órgão para determinar a presença ou extensão de uma doença, principalmente condições cancerosas e inflamatórias. Este procedimento diagnóstico é geralmente realizado por cirurgiões, radiologistas e cardiologistas intervencionistas para confirmar a presença de tecidos cancerosos. Portanto, procedimentos de biópsia podem ser realizados para quase qualquer órgão com a ajuda de um dispositivo de biópsia específico. O mercado de dispositivos de biópsia foi segmentado por produto (instrumentos de biópsia baseados em agulha, bandejas de procedimento, fios de localização e outros produtos), aplicação (biópsia de mama, biópsia pulmonar, biópsia colorretal, biópsia de próstata e outras aplicações) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Instrumentos de Biópsia Baseados em Agulha | Dispositivos de Biópsia Core |

| Agulhas de Biópsia por Aspiração | |

| Dispositivos de Biópsia Assistidos por Vácuo | |

| Bandejas de Procedimento | |

| Fios de Localização | |

| Outros Produtos |

| Biópsia de Mama |

| Biópsia Pulmonar |

| Biópsia Colorretal |

| Biópsia de Próstata |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico e Imagem |

| Centros Cirúrgicos Ambulatoriais |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Instrumentos de Biópsia Baseados em Agulha | Dispositivos de Biópsia Core |

| Agulhas de Biópsia por Aspiração | ||

| Dispositivos de Biópsia Assistidos por Vácuo | ||

| Bandejas de Procedimento | ||

| Fios de Localização | ||

| Outros Produtos | ||

| Por Aplicação | Biópsia de Mama | |

| Biópsia Pulmonar | ||

| Biópsia Colorretal | ||

| Biópsia de Próstata | ||

| Outras Aplicações | ||

| Por Usuário Final | Hospitais | |

| Centros de Diagnóstico e Imagem | ||

| Centros Cirúrgicos Ambulatoriais | ||

| Outros | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas Principais Respondidas no Relatório

Qual é o tamanho do mercado de dispositivos de biópsia hoje?

O mercado gerou USD 2,24 bilhões em 2025 e está previsto para subir para USD 2,72 bilhões até 2030 a uma TCAC de 4,02%.

Qual categoria de produto detém a maior participação?

Sistemas baseados em agulha lideraram com 35,25% da receita de 2024 e também são o segmento de crescimento mais rápido a uma TCAC de 8,25%.

Qual aplicação está se expandindo mais rapidamente?

Procedimentos pulmonares estão projetados para crescer a uma TCAC de 9,35% até 2030, impulsionados por novos programas governamentais de rastreamento.

Qual segmento de usuário final oferece a maior oportunidade de crescimento?

Centros cirúrgicos ambulatoriais estão previstos para registrar uma TCAC de 9,62%, superando hospitais e centros de imagem.

Qual região adicionará a maior receita incremental até 2030?

Ásia-Pacífico está definida para fornecer o maior ganho incremental com uma TCAC de 8,62%, apoiada por investimentos em saúde de grande escala e políticas expandidas de rastreamento de câncer.

Página atualizada pela última vez em: