Tamanho e Participação do Mercado de Dispositivos ENT

Análise do Mercado de Dispositivos ENT pela Mordor Intelligence

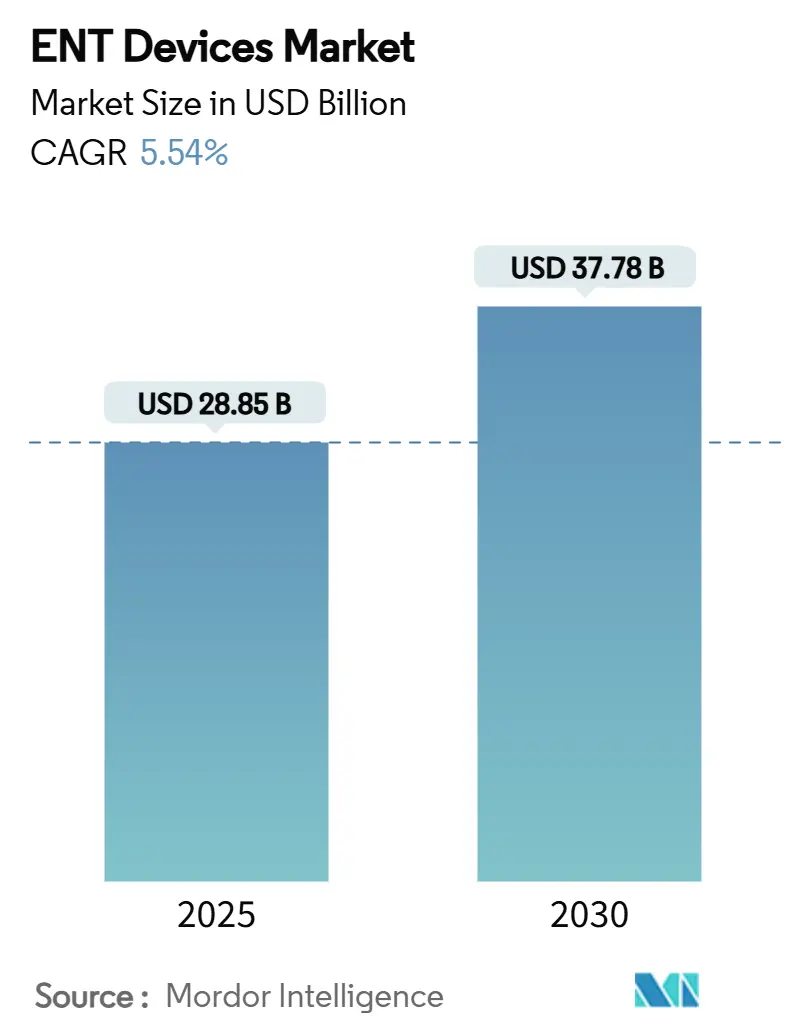

O tamanho do mercado de dispositivos ENT atingiu USD 28,85 bilhões em 2025 e deve subir para USD 37,78 bilhões até 2030, refletindo uma TCAC de 5,54%. A demanda robusta decorre da expansão do grupo de distúrbios auditivos e nasossinusais relacionados à idade, volumes constantes de procedimentos em hospitais e centros ambulatoriais, e a rápida infusão de inteligência artificial em ferramentas ENT rotineiras. Aparelhos auditivos habilitados por IA que se ajustam a ambientes auditivos do mundo real, endoscópios hiperespectrais que revelam microestruturas teciduais, e kits de dilatação sinusal por balão que aceleram a recuperação pós-operatória elevam coletivamente as expectativas clínicas e estimulam compras de reposição. Ganhos paralelos no cuidado domiciliar, exemplificados por dispositivos conectados a smartphones que permitem programação remota, ampliam o acesso de pacientes e apoiam modelos de receita recorrente dentro do mercado de dispositivos ENT. O crescimento de volume é ainda ancorado pela construção de infraestrutura na Ásia-Pacífico, reembolsos da América do Norte que agora cobrem dispositivos de venda livre, e inovações focadas cirurgicamente que reduzem o tempo de sala de operação.

Principais Conclusões do Relatório

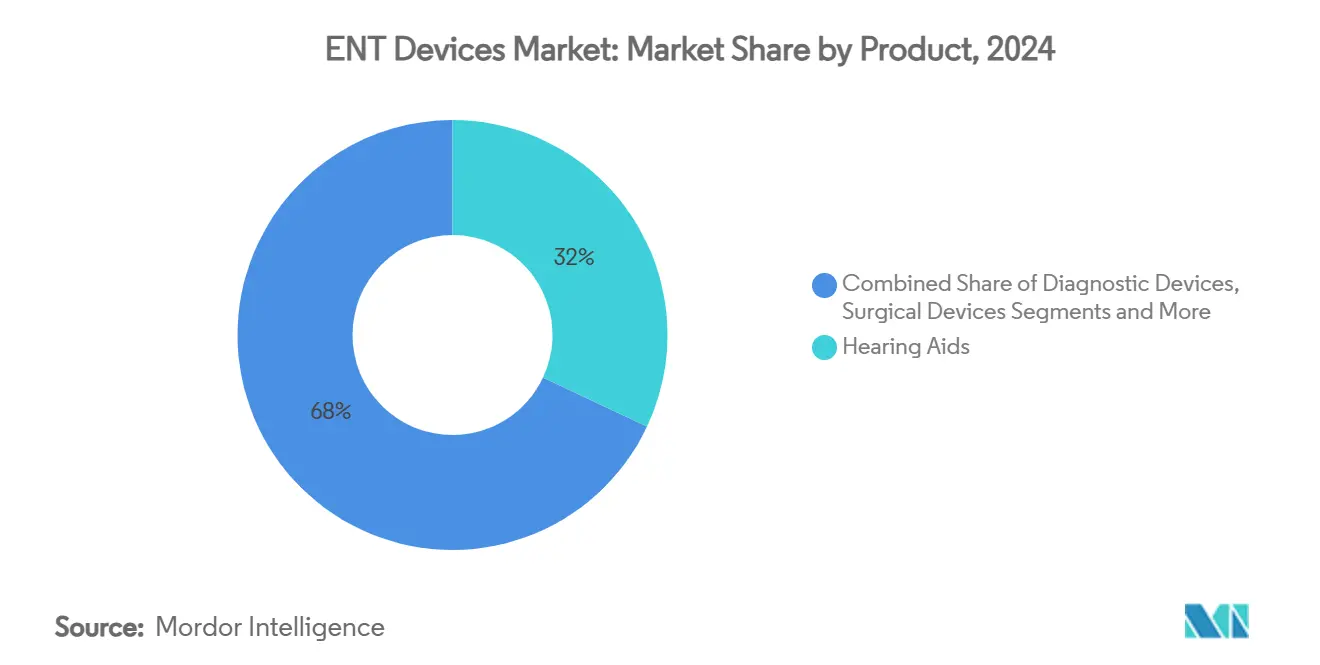

- Por categoria de produto, aparelhos auditivos lideraram com 32% de participação na receita em 2024; dispositivos implantáveis são projetados para expandir a uma TCAC de 9,2% entre 2025-2030.

- Por faixa etária, adultos representaram 40% da participação do mercado de dispositivos ENT em 2024, enquanto geriátricos estão posicionados para avançar a uma TCAC de 7,5% até 2030.

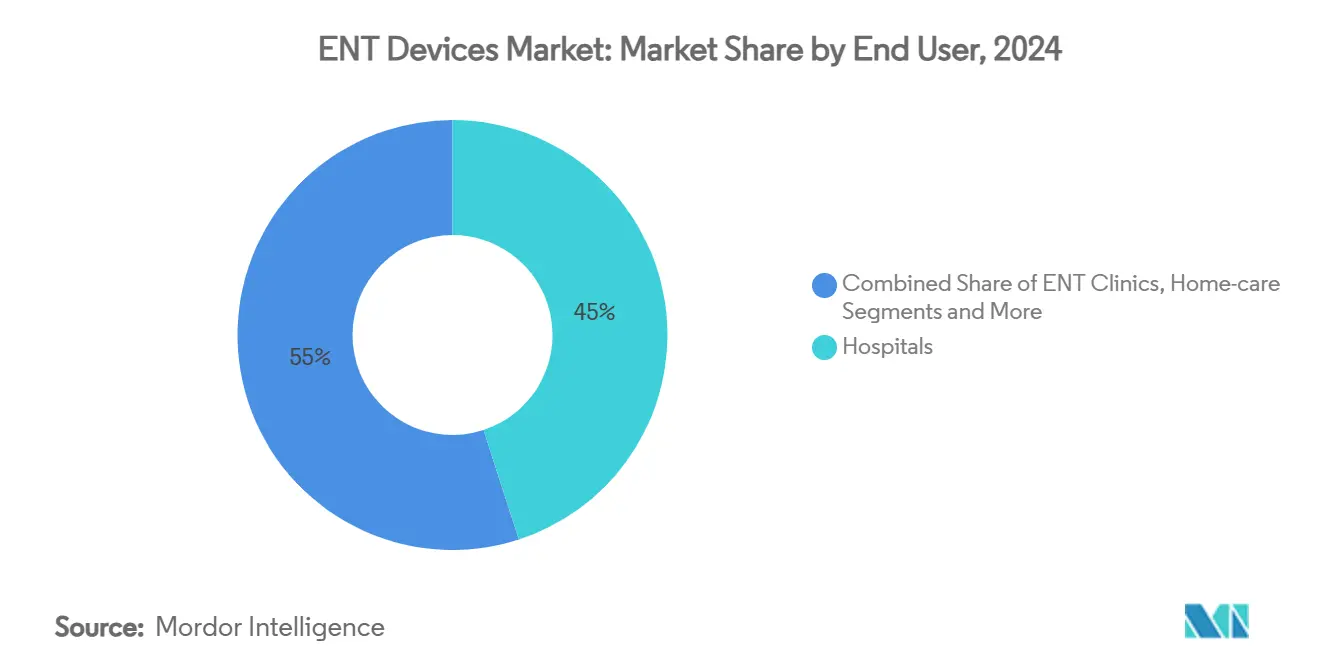

- Por usuário final, hospitais mantiveram 45% de participação do tamanho do mercado de dispositivos ENT em 2024 e soluções de cuidado domiciliar estão avançando a uma TCAC de 7,8% até 2030.

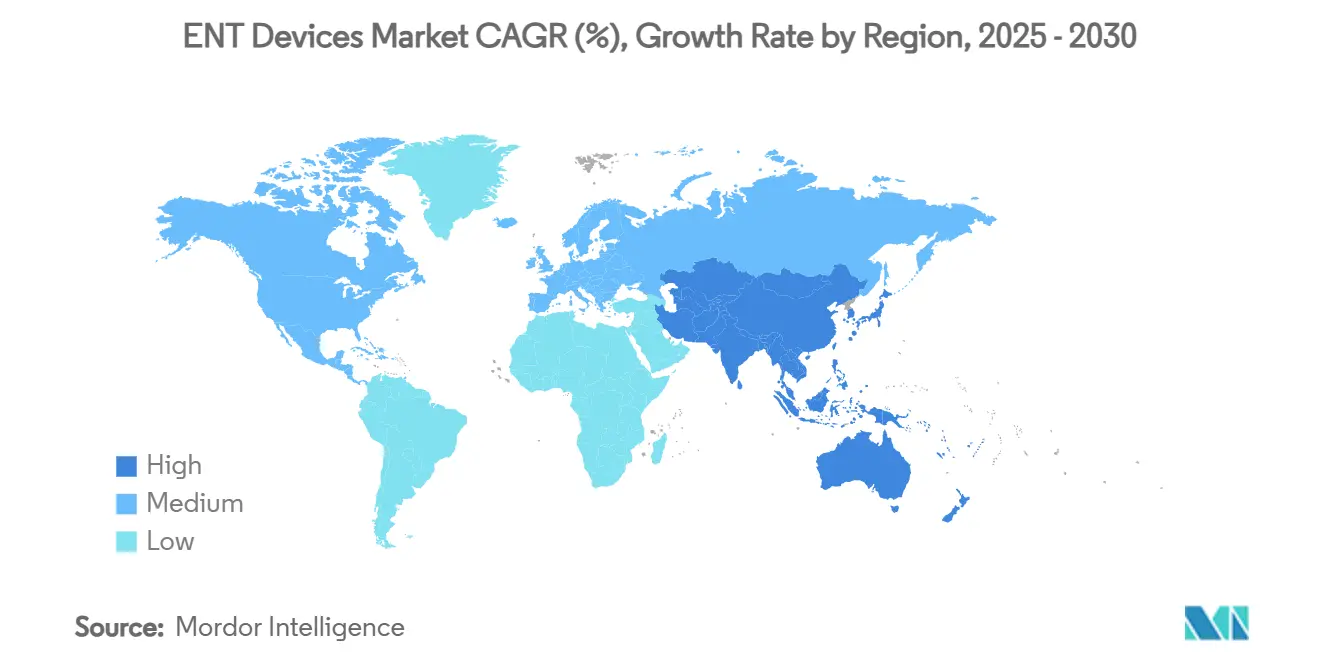

- Por geografia, América do Norte comandou 38% do mercado de dispositivos ENT em 2024; Ásia-Pacífico deve registrar uma TCAC de 7,2% até 2030.

Tendências e Insights do Mercado Global de Dispositivos ENT

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de distúrbios ENT | +1.8% | Global, maior na América do Norte e Europa | Longo prazo (≥4 anos) |

| Avanços tecnológicos em dispositivos ENT | +1.5% | Global, adoção precoce na América do Norte e Europa | Médio prazo (2-4 anos) |

| Adoção crescente de procedimentos minimamente invasivos | +1.0% | Global, maior em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Campanhas crescentes de conscientização e programas de saúde | +0.8% | Global, variável por níveis de alfabetização | Curto prazo (≤2 anos) |

| Adoção Crescente de Telemedicina | +0.5% | Global, com maior impacto em áreas remotas/rurais | Curto prazo (≤2 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Distúrbios ENT

Populações envelhecidas e qualidade do ar urbano deteriorada elevaram a incidência de rinossinusite crônica, otite média e perda auditiva sensorioneural. Registros hospitalares confirmam apresentação mais precoce em clínicas metropolitanas, enquanto pacientes rurais ainda chegam com patologias avançadas que frequentemente requerem intervenções mais invasivas. Em todo o mercado de dispositivos ENT, essa epidemiologia sustenta a demanda básica por endoscópios de imagem, kits de dilatação por balão e aparelhos auditivos programáveis. Agências de saúde pública, portanto, priorizam triagem precoce, que por sua vez eleva colocações de instrumentos diagnósticos e estimula vendas subsequentes de consumíveis.

Avanços Tecnológicos em Dispositivos ENT

Processadores de sinais digitais, microfones de feixe estreito e sensores de movimento 4D agora incorporam dentro de aparelhos auditivos premium, permitindo classificação ambiental em tempo real e supressão de ruído que melhoram o reconhecimento de fala. Em salas de operação, endoscópios rígidos capazes de imagem hiperespectral distinguem mucosa perfundida de malignidades, aprimorando margens de ressecção enquanto limitam sangramento. Esses avanços reforçam o mercado de dispositivos ENT como uma arena orientada por tecnologia: fabricantes se diferenciam através de atualizações de software, portais de ajuste baseados em nuvem e componentes prontos para módulos que se encaixam em pilhas cirúrgicas existentes.

Adoção Crescente de Procedimentos Minimamente Invasivos

Pacientes favorecem cada vez mais técnicas que evitam incisões externas, catalisando a mudança para dilatação sinusal por balão, colocação endoscópica de tubos auriculares e redução de cornetos por radiofrequência. Pagadores apoiam esses métodos porque o tempo de internação diminui, o uso de narcóticos pós-operatórios declina e as taxas de complicação caem. Fornecedores de dispositivos respondem agrupando sondas de navegação descartáveis com software de imagem, permitindo que otorrinolaringologistas tratem sinusite crônica em consultórios[1]Noah Medical, "Predictions in Healthcare: The Rise of Endoluminal Robotics," noahmed.com. O mercado de dispositivos ENT, portanto, migra receita de equipamentos de capital para acessórios de uso único e contratos de serviço.

Campanhas Crescentes de Conscientização e Programas de Saúde

Iniciativas nacionais encorajando adultos a verificar sua audição em farmácias reduziram o estigma e revelaram necessidade não atendida entre portadores de perda leve a moderada. Quando combinadas com regulamentações de 2024 permitindo aparelhos auditivos de venda livre, canais de varejo agora direcionam consumidores diretamente para dispositivos de autoajuste. Fabricantes amplificam esses programas via tutoriais de mídias sociais que desmistificam implantação coclear, encorajando idosos elegíveis a buscar candidatura cirúrgica mais cedo. Alfabetização do consumidor elevada, assim, acelera adoção em todo o mercado de dispositivos ENT.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo dos dispositivos | -1.2% | Global, maior em mercados emergentes | Longo prazo (≥4 anos) |

| Desafios de esterilização e manutenção de dispositivos | -0.7% | Global, maior em ambientes com recursos limitados | Médio prazo (2-4 anos) |

| Estigma Social Sobre Uso de Aparelhos Auditivos em Mercados Emergentes | -0.3% | Principalmente Ásia-Pacífico, Oriente Médio e África | Longo prazo (≥4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo dos Dispositivos

Sistemas cocleares totalmente implantados frequentemente custam acima de USD 25.000, valor além do alcance de muitos adultos sem seguro. Mesmo em países com planos nacionais de saúde, listas de espera persistem quando tetos de reembolso ficam atrás da inflação. Consequentemente, apenas uma fração de pacientes clinicamente elegíveis recebe implantes, amortecendo expansão de volume dentro do mercado de dispositivos ENT. Propostas legislativas para reclassificar dispositivos ativos de orelha média como próteses visam desbloquear financiamento Medicare e poderiam gradualmente estreitar lacunas de acessibilidade.

Desafios de Esterilização e Manutenção de Dispositivos

Endoscópios reutilizáveis e instrumentos de aspiração exigem ciclos de limpeza meticulosos que muitos centros ambulatoriais lutam para manter. Avarias adicionam mais tempo de inatividade porque calibrar ópticas miniaturizadas requer expertise de nível de fábrica. Para mitigar risco, alguns hospitais adotam cabines ultravioleta validadas especificamente para endoscópios ENT, enquanto outros mudam para bainhas descartáveis apesar de despesa adicional por caso. A carga operacional resultante tempera decisões de compra, empurrando o mercado de dispositivos ENT em direção a modelos híbridos de propriedade e serviço terceirizado.

Análise de Segmentos

Por Produto: Aparelhos Auditivos Sustentam Liderança Enquanto Implantáveis Aceleram

O segmento de aparelhos auditivos gerou a maior fatia do tamanho do mercado de dispositivos ENT com 32% da receita em 2024. Atualizações de firmware conectadas à nuvem, baterias recarregáveis de íon-lítio e detecção de cena guiada por IA mantêm ciclos de substituição próximos de quatro anos, apoiando demanda unitária constante. No nível premium, sensores de saúde integrados rastreiam ritmo cardíaco e contagem de passos, expandindo valor do dispositivo além da amplificação. Vendas também se beneficiam de participantes de eletrônicos de consumo que posicionam modelos de autoajuste próximos a smartphones, uma abordagem que amplia exposição de canal sem canibalizar linhas premium ajustadas em clínicas.

Dispositivos implantáveis representaram uma base menor, mas registraram o maior impulso futuro com perspectiva de TCAC de 9,2%. Inovações como sistemas cocleares totalmente implantados removem processadores externos, aumentando apelo cosmético e conveniência para natação. Cirurgiões apreciam arranjos de eletrodos guiados por ímã que reduzem trauma coclear e encurtam sessões de programação. Resultados favoráveis de longo prazo fomentam aceitação de pagadores, impulsionando crescimento multi-anual dentro do mercado de dispositivos ENT. Instrumentos diagnósticos retêm participação significativa; otoscópios portáteis de tomografia de coerência óptica agora revelam efusões de orelha média em consultórios de cuidados primários, ampliando intervenção precoce. Absorção de dispositivos cirúrgicos segue a tendência minimamente invasiva, especialmente kits de sinus por balão que ocupam centros ambulatoriais buscando rotatividade rápida.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa Etária: Domínio Adulto Continua Enquanto Geriátricos Impulsionam Ganhos Incrementais

Adultos de 18-64 anos capturaram 40% da participação do mercado de dispositivos ENT em 2024 porque exposição a ruído ocupacional, rinite alérgica e tonsilite crônica atingem pico durante anos de trabalho. Esta coorte valoriza estética discreta e ajustes baseados em aplicativos, direcionando desenvolvimento de produtos em direção a designs de micro-receptor e ajuste fino remoto. Clínicas aproveitam tele-audiologia para entregar acompanhamentos que se encaixam em horários ocupados, reduzindo taxas de atrito e sustentando receita recorrente.

A população geriátrica impulsiona expansão futura com TCAC projetada de 7,5% conforme expectativa de vida se alonga e comorbidades se acumulam. Distúrbios de equilíbrio, presbiacusia e disfagia necessitam diagnósticos complexos, encorajando hospitais a instalar cadeiras vestibulares e sistemas de teste de deglutição endoscópica com fibra óptica. Fabricantes adaptam interfaces com botões maiores, comandos de voz e algoritmos de ganho automático que compensam por destreza reduzida e carga cognitiva. Demanda pediátrica permanece clinicamente vital embora proporcionalmente menor; triagem universal de recém-nascidos impulsiona amplificação precoce, protegendo desenvolvimento de linguagem e justificando subsídios públicos.

Por Usuário Final: Hospitais Mantêm Vantagem de Escala Enquanto Cuidado Domiciliar Supera

Hospitais controlaram 45% do tamanho do mercado de dispositivos ENT em 2024, impulsionados por capacidades de cuidado terciário para sessões de implante, cirurgias de revisão e casos de neurotologia. Comitês de compras de capital favorecem plataformas integradas de sala de operação que conectam navegação, endoscopia e aspiração através de um único console, reduzindo complexidade de treinamento. Volumes de internos permanecem estáveis para procedimentos de base de crânio e reconstrução de vias aéreas, ancorando demanda recorrente de instrumentos.

Ambientes de cuidado domiciliar registram a trajetória mais rápida em TCAC de 7,8% conforme dispositivos habilitados por Bluetooth, kits de manejo de cerume autodirecionados e interfaces de apneia do sono monitoradas por nuvem permitem terapia fora de paredes institucionais. Seguradoras reembolsam consultas virtuais quando dados de resultado provam equivalência, mudando receita para baixo em direção ao cumprimento direto ao consumidor. Clínicas ENT preservam relevância de mercado médio oferecendo diagnósticos especializados indisponíveis em cuidados primários, enquanto centros cirúrgicos ambulatoriais atraem casos de sinus por balão e tonsilectomia com precificação em dinheiro agrupada que apela para planos de alta franquia. Coletivamente, essas dinâmicas diversificam fontes de receita através do mercado de dispositivos ENT e mitigam choques macroeconômicos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

América do Norte liderou o mercado de dispositivos ENT com 38% de participação na receita em 2024. Cobertura de seguro extensiva, redes veteranas de tele-audiologia e um ecossistema de pesquisa vibrante aceleram ciclos de adoção. Autorização FDA de fones de ouvido do consumidor equipados com software de aparelho auditivo sublinha agilidade regulatória e prepara varejistas para corredores de audiologia expandidos. Grupos hospitalares investem em endoscópios de imagem espectral e suítes de implante prontas para revisão para reter fluxos de referência, reforçando impulso de gastos regionais[2]Apple, "Accessibility Features Fact Sheet," apple.com.

Europa permanece um contribuidor substancial. Sistemas pagadores públicos reembolsam a maioria dos custos de implante, embora requisitos de evidência rigorosos retardem lançamentos iniciais de tecnologias inovadoras. Fabricantes regionais enfatizam miniaturização e embalagem eco-amigável para alinhar com diretrizes ambientais. Consórcios clínicos transfronteiriços agrupam dados, refinando diretrizes cirúrgicas e informando redesenhos de dispositivos que viajam globalmente através do mercado de dispositivos ENT.

Ásia-Pacífico representa a arena de crescimento mais rápido com perspectiva de TCAC de 7,2%. Seguro apoiado pelo governo na China agora cobre soluções auditivas ancoradas no osso, enquanto o programa Ayushman Bharat da Índia subsidia cirurgias de sinus em hospitais distritais. Fornecedores domésticos escalam ofertas de nível médio que equilibram durabilidade com acessibilidade, estreitando lacunas de acesso urbano-rural. Start-ups na Coreia e Singapura aproveitam robótica para navegar cavidades nasais estreitas, exportando propriedade intelectual através de acordos de licenciamento. Oriente Médio e África avançam gradualmente, mas se beneficiam de estruturas hospitalares de ensino em estados do Golfo que importam suítes avançadas e treinam cirurgiões regionais. América do Sul mostra progresso misto conforme Brasil moderniza centros de otologia enquanto países vizinhos enfrentam restrições de financiamento.

Cenário Competitivo

O mercado de dispositivos ENT exibe concentração moderada; os cinco principais fabricantes comandam receita combinada significativa. A compra de 2024 da Cochlear de uma linha de implantes cocleares de rival consolida participação cirúrgica e integra um portfólio de patentes complementar, apertando influência de fornecedor sobre designs de ímã e chipsets de processador de som. Enquanto isso, jogadores de tamanho médio se especializam em dilatação por balão ou desinfecção ultravioleta, esculpindo nichos além de portfólios de linha completa[3]Cochlear Limited, "Cochlear Completes Acquisition of Oticon Medical Cochlear Implant Business," cochlear.com.

Diferenciação competitiva depende de ecossistemas de software que atualizam remotamente e registram análises de uso. Empresas alocam participações de receita de dois dígitos para pesquisa, buscando métricas de saúde de corpo inteiro dentro de auriculares e navegação assistida por robô para acesso complexo de base de crânio. Participantes de eletrônicos de consumo introduzem tensão de preço nos níveis de amplificação mais baixos, ainda modelos médicos premium mantêm liderança de margem através de ajuste mediado por clínico e reembolso multicanal.

Resiliência de cadeia de suprimentos emerge como prioridade estratégica após escassez de microfones em 2024. Empresas de componentes diversificam locais de fabricação e pré-aprovam pegadas ASIC alternativas, reduzindo risco de fonte única. Compromissos de sustentabilidade tornam-se critérios de aquisição; fornecedores destacam carcaças recicláveis e baterias recarregáveis que eliminam desperdício de zinco-ar. Neste ambiente, escala entrega alavancagem de aquisição, enquanto especialização assegura corredores de receita protegidos, moldando coletivamente a trajetória do mercado de dispositivos ENT.

Líderes da Indústria de Dispositivos ENT

-

Cochlear Ltd

-

Medtronic PLC

-

Olympus Corporation

-

Stryker Corporation

-

WS Audiology

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Knowles Corporation completou a alienação de seu negócio de microfone MEMS do consumidor, movimento esperado para remodelar fornecimento de componentes de aparelhos auditivos.

- Novembro de 2024: Envoy Medical recebeu aprovação FDA para lançar um estudo pivotal avaliando o dispositivo coclear Acclaim totalmente implantado, eliminando todo hardware externo.

Escopo do Relatório Global do Mercado de Dispositivos ENT

Conforme o escopo do relatório, dispositivos ENT referem-se a equipamentos especiais usados para detecção, terapia ou cirurgia de quaisquer distúrbios relacionados ao ouvido, nariz ou garganta. Eles também se referem a materiais sintéticos e dispositivos protéticos usados para restaurar qualquer disfunção de ouvido, nariz ou garganta, e ajudar na correção de quaisquer problemas com audição, olfato ou fala. O Mercado de Dispositivos ENT é segmentado por Produto (Dispositivos Diagnósticos, Dispositivos Cirúrgicos, Aparelhos Auditivos, Sistemas Cirúrgicos Guiados por Imagem e Outros Produtos), Usuário Final (Hospitais, Clínicas ENT e Outros Usuários Finais) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes através das principais regiões, globalmente. O relatório oferece o valor (em milhões USD) para os segmentos acima.

| Dispositivos Diagnósticos | Endoscópios (Rígidos, Flexíveis) |

| Dispositivos de Triagem Auditiva (OAE, Timpanometria) | |

| Dispositivos Cirúrgicos | Instrumentos Cirúrgicos Motorizados |

| Sistemas de Dilatação Sinusal por Balão | |

| Lasers de CO₂ e Diodo | |

| Suprimentos e Consumíveis ENT (Stents, Tubos Auriculares) | |

| Aparelhos Auditivos | Retroauricular (BTE) |

| Intra-auricular / Intracanal (ITE/ITC) | |

| Receptor no Canal (RIC) | |

| Aparelhos Auditivos de Venda Livre (OTC) | |

| Dispositivos Implantáveis | Implantes Cocleares |

| Aparelhos Auditivos Ancorados no Osso (BAHA) | |

| Sistemas de Navegação Cirúrgica Guiada por Imagem | |

| Outros Produtos |

| Pediátrica (0-17 Anos) |

| Adulta (18-64 Anos) |

| Geriátrica (65+ Anos) |

| Hospitais |

| Clínicas ENT |

| Centros Cirúrgicos Ambulatoriais (ASCs) |

| Cuidado Domiciliar |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Dispositivos Diagnósticos | Endoscópios (Rígidos, Flexíveis) |

| Dispositivos de Triagem Auditiva (OAE, Timpanometria) | ||

| Dispositivos Cirúrgicos | Instrumentos Cirúrgicos Motorizados | |

| Sistemas de Dilatação Sinusal por Balão | ||

| Lasers de CO₂ e Diodo | ||

| Suprimentos e Consumíveis ENT (Stents, Tubos Auriculares) | ||

| Aparelhos Auditivos | Retroauricular (BTE) | |

| Intra-auricular / Intracanal (ITE/ITC) | ||

| Receptor no Canal (RIC) | ||

| Aparelhos Auditivos de Venda Livre (OTC) | ||

| Dispositivos Implantáveis | Implantes Cocleares | |

| Aparelhos Auditivos Ancorados no Osso (BAHA) | ||

| Sistemas de Navegação Cirúrgica Guiada por Imagem | ||

| Outros Produtos | ||

| Por Faixa Etária | Pediátrica (0-17 Anos) | |

| Adulta (18-64 Anos) | ||

| Geriátrica (65+ Anos) | ||

| Por Usuário Final | Hospitais | |

| Clínicas ENT | ||

| Centros Cirúrgicos Ambulatoriais (ASCs) | ||

| Cuidado Domiciliar | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é a avaliação atual do mercado de dispositivos ENT?

O tamanho do mercado de dispositivos ENT atingiu USD 28,85 bilhões em 2025 e está projetado para crescer constantemente até 2030.

Qual categoria de produto gera mais receita em dispositivos ENT?

Aparelhos auditivos representam a maior participação, entregando 32% da receita global em 2024 devido a melhorias contínuas de recursos e ciclos curtos de substituição.

Qual região está se expandindo mais rapidamente para soluções ENT?

Ásia-Pacífico é a região de crescimento mais rápido, apoiada por investimento em infraestrutura de saúde e TCAC prevista de 7,2% entre 2025-2030.

Por que dispositivos implantáveis estão ganhando impulso?

Sistemas cocleares totalmente implantados melhoram estética e conveniência, impulsionando TCAC de segmento de 9,2% nos próximos cinco anos.

Como o cuidado domiciliar está influenciando dinâmicas de mercado?

Aparelhos auditivos conectados a smartphones, programação remota e serviços de tele-audiologia estão impulsionando TCAC de 7,8% no segmento de usuário final de cuidado domiciliar.

Quais fatores restringem adoção mais ampla de tecnologia ENT avançada?

Altos custos iniciais de dispositivos e requisitos rigorosos de esterilização para equipamentos reutilizáveis permanecem barreiras primárias, especialmente em mercados emergentes.

Página atualizada pela última vez em: