Tamanho e Participação do Mercado de Embalagens Plásticas da Alemanha

Análise do Mercado de Embalagens Plásticas da Alemanha pela Mordor Intelligence

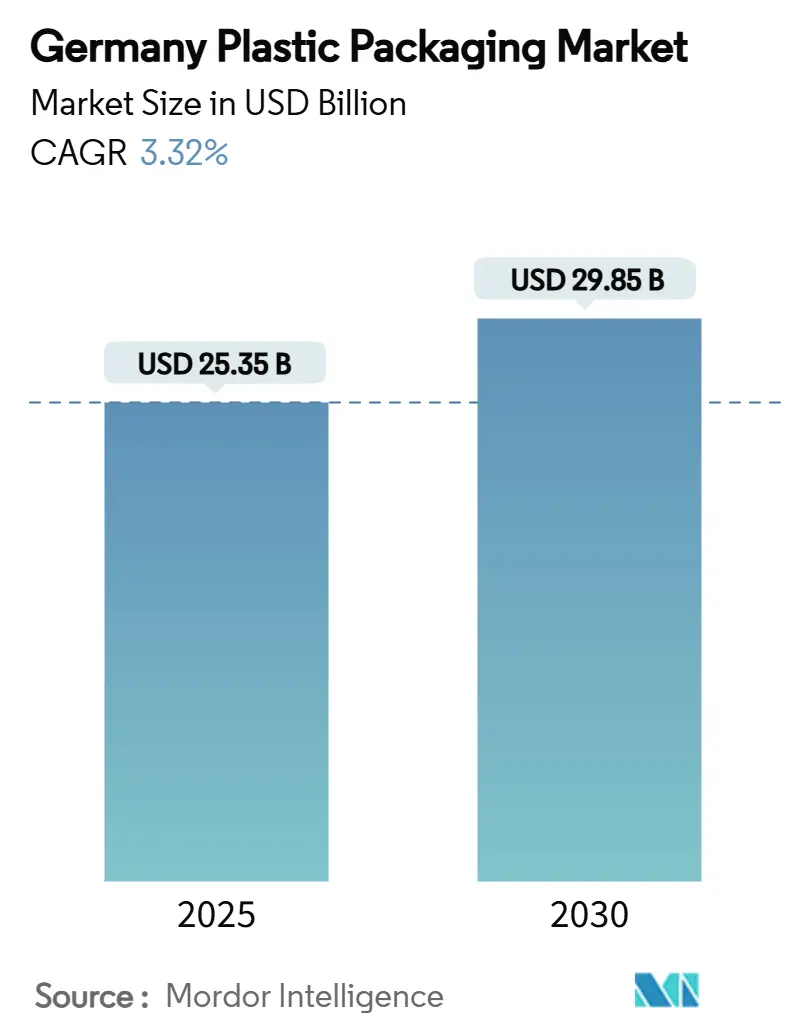

O tamanho do mercado de embalagens plásticas da Alemanha situou-se em USD 25,35 mil milhões em 2025 e está a caminho de alcançar USD 29,85 mil milhões até 2030, avançando a uma TCAC constante de 3,32%. A expansão reflete a transição contínua do setor para princípios de design de economia circular, absorvendo custos energéticos mais elevados e exigências regulamentares rigorosas. A embalagem de alimentos permanece a âncora para o volume, representando 39,32% das receitas de 2024, contudo cosméticos e cuidados pessoais é o definidor de ritmo com uma TCAC de 5,58% até 2030. Os formatos flexíveis consolidam a sua liderança à medida que o comércio eletrónico, logística leve e adoção mono-material se intensificam. Em soluções rígidas, o PET beneficia do sistema de depósito da Alemanha e elevadas taxas de reciclagem, enquanto compostos de polipropileno ganham tração em programas de redução de peso automotivo. Apesar de um declínio de 4,3% no volume de negócios dos conversores domésticos durante 2024, o mercado de embalagens plásticas da Alemanha continua a demonstrar resistência através de elevadas taxas de recolha, inovação rápida de materiais e integração industrial profunda.

Principais Conclusões do Relatório

- Por tipo de embalagem, os formatos flexíveis detiveram 54,1% da participação do mercado de embalagens plásticas da Alemanha em 2024, enquanto as soluções rígidas estão previstas para registar a expansão mais rápida a uma TCAC de 4,61% até 2030.

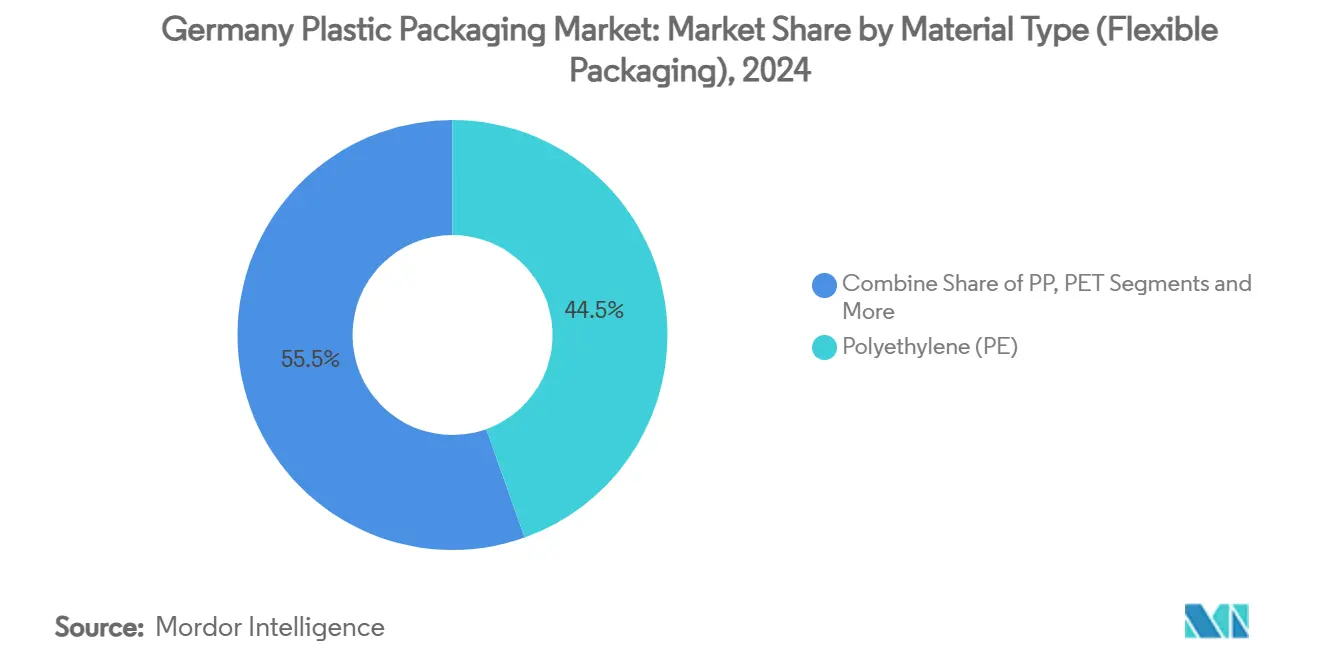

- Por tipo de material, o polietileno liderou com 44,54% de participação das receitas flexíveis em 2024; filmes especiais e polímeros emergentes estão projetados para crescer a uma TCAC de 6,87% até 2030.

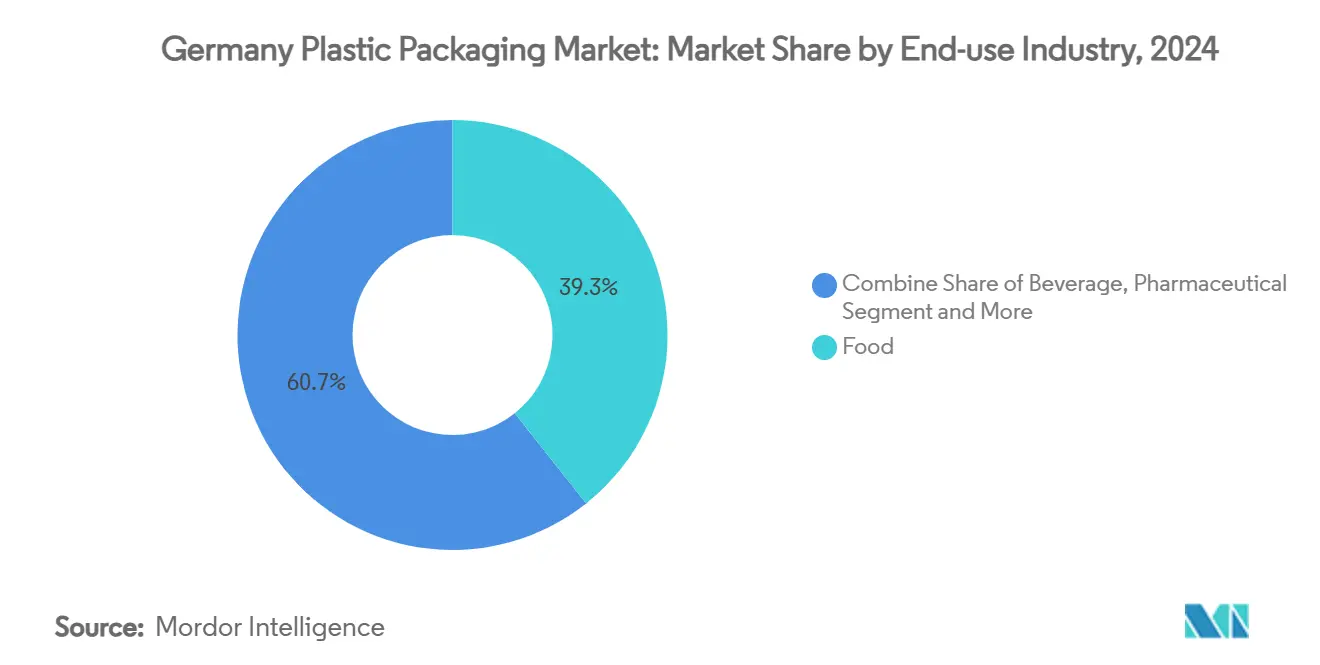

- Por indústria de uso final, os alimentos mantiveram 39,32% de participação do tamanho do mercado de embalagens plásticas da Alemanha em 2024, enquanto cosméticos e cuidados pessoais exibem a maior TCAC de 5,58% até 2030.

- Por canal de distribuição, as vendas diretas controlaram 68,56% de participação em 2024, enquanto as rotas indiretas estão previstas para subir a uma TCAC de 4,78% com base em plataformas digitais de aquisição.

Tendências e Insights do Mercado de Embalagens Plásticas da Alemanha

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos de Responsabilidade Alargada do Produtor | +0.8% | Nacional com transbordamento UE | Médio prazo (2-4 anos) |

| Boom do comércio eletrónico e embalagens de encomendas | +0.6% | Nacional, foco urbano | Curto prazo (≤ 2 anos) |

| Redução de peso automotiva e industrial | +0.5% | Nacional com ligações de exportação | Longo prazo (≥ 4 anos) |

| Quotas de recarga PET Mehrweg | +0.4% | Nacional | Médio prazo (2-4 anos) |

| Cultura de refeições prontas convenientes | +0.3% | Nacional | Curto prazo (≤ 2 anos) |

| Pipeline de biológicos de cadeia fria | +0.2% | Nacional, alinhamento UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mandatos de Responsabilidade Alargada do Produtor impulsionando demanda de mono-material reciclável

A Lei de Embalagens da Alemanha aperta as regras de reciclabilidade, levando proprietários de marcas a mudarem de laminados complexos para estruturas de polímero único. A Agência Central de Registo de Embalagens (ZSVR) lançou padrões mínimos atualizados em 2024 que aplicam taxas de conformidade mais elevadas a embalagens multicamadas, canalizando investimento para soluções de barreira mono-material de polietileno e polipropileno. A bolsa mono-material reciclável para ração de animais da Mondi e Fressnapf exemplifica como a pressão regulatória está traduzindo-se em lançamentos comerciais em larga escala. [1]Mondi Group, "Mono-material pouches for dry pet food revealed by Mondi and Fressnapf," mondigroup.com A abordagem também ajuda equipas de aquisição a pontuar mais alto em scorecards de sustentabilidade de retalho, transformando conformidade num diferenciador de mercado.

Boom do comércio eletrónico na Alemanha impulsionando embalagens de encomendas flexíveis leves

O retalho online continua crescendo mesmo com volumes flutuando, pressionando operadores de encomendas a reduzir peso de embalagem. A DS Smith estima que 791 milhões de sacos plásticos de envio foram utilizados na logística de moda alemã durante 2024, com demanda unitária projetada para subir 42% até 2030.[2] DS Smith, "Kunststoffverpackungen im deutschen Online-Fashionhandel," dssmith.com Embalagens flexíveis reduzem taxas de peso dimensional e emissões de carbono, tornando-as a escolha padrão para vestuário e pequenos eletrónicos. O compromisso da Amazon de eliminar gradualmente plásticos nas suas próprias operações de fulfillment pressiona vendedores terceiros a seguir, acelerando a mudança para recicláveis mono-material.

Redução de peso automotiva e industrial mudando de metal para plásticos rígidos

A Associação Alemã de Conversores de Plásticos destaca que substituir 300 kg de metal por 100 kg de plásticos de engenharia oferece benefícios de poupança de combustível e CO₂, uma mensagem amplificada pelo aumento da produção de veículos elétricos em Stuttgart e Wolfsburg. A demanda de compostos de polipropileno para interiores automotivos está projetada para subir de USD 1,31 mil milhões em 2025 para USD 1,93 mil milhões até 2034. Colaborações OEM-fornecedor como o piloto de plásticos circulares da Audi com o Instituto de Tecnologia de Karlsruhe ilustram como o design-para-reciclagem está entrando na arena do trem de força e alojamento de bateria.

Quotas de recarga PET Mehrweg acelerando uso de preformas e garrafas rPET

A Alemanha recolhe 93% dos seus recipientes de bebidas PET através do sistema de depósito, criando o maior pool de matéria-prima da Europa para PET reciclado. [3]European Environment Agency, "Germany Municipal and Packaging Waste Factsheet 2025," eea.europa.eu O conteúdo reciclado médio em garrafas já está em 24% e alcançará os 30% mandatados pela UE até 2030. A unidade de reciclagem química Mo ReTec-1 da LyondellBasell em Colónia processará resíduos domésticos difíceis equivalentes à produção de 1,2 milhões de cidadãos, fechando a lacuna entre demanda e oferta de rPET. Proprietários de marcas consequentemente asseguram contratos de fornecimento de rPET a longo prazo para garantir conformidade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Imposto proposto de EUR 0,80/kg sobre plásticos | -0.7% | Nacional | Curto prazo (≤ 2 anos) |

| Mudança para fibra liderada por retalhistas | -0.5% | Nacional com ligações UE | Médio prazo (2-4 anos) |

| Altos custos de eletricidade alemã | -0.4% | Nacional | Curto prazo (≤ 2 anos) |

| Oferta limitada de rPCR de grau alimentar | -0.3% | Nacional com cadeia de abastecimento UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Imposto alemão proposto de EUR 0,80/kg sobre plásticos inflacionando preços de resina virgem

A Lei do Fundo de Plásticos de Uso Único que entrou em vigor em janeiro de 2025 aplica EUR 0,80 sobre cada quilograma de embalagem plástica não reciclada. A Agência Federal do Ambiente estima cobranças anuais próximas de EUR 1,4 mil milhões, um impacto direto nos conversores que trabalham com fluxos de polímeros virgens umweltbundesamt.de. A medida aguça o caso financeiro para conteúdo reciclado, mas também comprime margens onde a oferta de rPET ou rPP de grau alimentar permanece apertada. Juntamente com um pico de 265% nas tarifas de eletricidade industrial desde 2022, várias extrusoras de médio porte pausaram planos de expansão.

Mudança para fibra liderada por retalhistas reduzindo participação de plástico nas prateleiras

Os grupos de supermercados Aldi, REWE e Lidl estão removendo plásticos de uso único dos corredores de produtos frescos, substituindo-os por embrulhos de papel ou exposições soltas. A REWE visa embalagens de marca própria totalmente recicláveis até 2025 e um corte de 20% na tonelagem total de plástico, pressionando fornecedores a redesenhar embalagens ou arriscar remoção da lista rewe-group-nachhaltigkeitsbericht.de. Limites funcionais persistem para aplicações de alta barreira em lacticínios e carnes, contudo a redução ótica de plásticos visíveis na prateleira afeta perceção do consumidor e decisões de compra.

Análise de Segmentos

Por Tipo de Material: Polietileno impulsiona inovação flexível

O polietileno manteve 44,54% de participação das receitas flexíveis em 2024, sustentado por eficiência de custos, alta integridade de selagem e fluxos de reciclagem maduros. O tamanho do mercado de embalagens plásticas da Alemanha para formatos de polietileno situou-se em USD 11,3 mil milhões em 2025 e continua subindo gradualmente à medida que conversores lançam bolsas mono-material com barreiras de oxigénio livres de EVOH. Filmes emergentes como laminados recicláveis à base de poliolefina com toque de papel estão expandindo a uma TCAC de 6,87%, indicando investimento sustentado em I&D em estruturas leves de alta barreira que desbloqueiam descontos de taxas de responsabilidade do produtor.

Outras resinas rígidas contam uma história similar. O PET capturou 33,36% de participação das receitas rígidas graças ao sistema de devolução-depósito, enquanto o polipropileno supera outros substratos rígidos com uma TCAC de 5,76% até 2030. A estabilidade dimensional e resistência ao calor do polipropileno adequam-no para bandejas de refeições prontas e invólucros de baterias EV, reforçando sua demanda em verticais de consumo e industriais. Conversamente, PVC e poliestireno continuam perdendo tração sob ventos contrários de políticas relacionadas com reciclagem.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Soluções flexíveis impulsionam o mercado

As soluções flexíveis detiveram 54,1% de participação das receitas de 2024, validando seu papel como o cavalo de batalha do mercado de embalagens plásticas da Alemanha. Bolsas stand-up, sacos pré-zipados e redes form-fill-seal entregam poupanças de material de até 70% comparado com tinas rígidas, uma vantagem decisiva para proprietários de marcas pagando eco-taxas moduladas. A TCAC de 4,61% do segmento até 2030 eclipsa formatos rígidos porque linhas flexíveis requerem menor capital e operam a velocidades de changeover mais rápidas, ajudando conversores a absorver tamanhos de corrida flutuantes ligados ao comércio eletrónico.

Recipientes rígidos permanecem indispensáveis para bebidas carbonatadas, frascos de cosméticos e aplicações farmacêuticas requerendo estabilidade dimensional. Garrafas PET conseguem 93% de retoma e alta claridade ótica, prevenindo contaminação de loops rPET de grau alimentar. Entretanto, a carteira de seringas baseada em cartão da SCHOTT Pharma demonstra como mesmo dispositivos médicos de alto valor estão testando híbridos fibra-slash-plástico para alinhar com protocolos de segregação de resíduos hospitalares.

Por Indústria de Uso Final: Alimentos dominam enquanto cosméticos aceleram

Os alimentos mantiveram 39,32% da demanda de 2024 e permanecerão a espinha dorsal do mercado de embalagens plásticas da Alemanha. Confeitaria estável na prateleira, multipacks de snacks e forros de produtos frescos dependem de camadas selantes de alto desempenho que equilibram controle de humidade com reciclabilidade. Processadores de lacticínios testam copos de polipropileno claros e retortáveis que eliminam tampas de alumínio para reduzir custos e simplificar triagem.

Cosméticos e cuidados pessoais é o escalador mais rápido a 5,58% TCAC. Marcas premium de cuidados de pele aproveitam tubos laminados de barreira com mais de 62% de conteúdo PCR, um conceito abraçado pela Bulldog men's grooming em 2025, poupando 8,5 t de plástico virgem anualmente. Embalagens farmacêuticas também crescem constantemente devido a biológicos, requisitos de cadeia fria e mandatos de resistência a crianças mais rigorosos, empurrando designers de blister multicamadas a testar substitutos de folha baseados em PP passíveis de fluxos de reciclagem mecânica.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canais de Distribuição: Envolvimento direto permanece fundamental

Contratos diretos entre conversores e proprietários de marcas garantiram 68,56% de participação em 2024. Co-engenharia de estruturas de embalagem, validação de vida útil e testes de linha exigem colaboração estreita que distribuidores frequentemente não conseguem fornecer. Além disso, grandes grupos FMCG negoceiam acordos de fornecimento multianuais para garantir volumes de resina pós-consumo certificada.

Canais indiretos estão modernizando rapidamente. Mercados online especializados agora agrupam embalagens padrão, etiquetas e filmes stretch para PMEs à velocidade click-to-ship, alimentando uma TCAC de 4,78%. Conversores veem a rota como uma cobertura contra ciclos de demanda em contas centrais, embora controle de qualidade e serviço técnico permaneçam desafios quando a proximidade física diminui.

Análise Geográfica

O estatuto da Alemanha como a maior economia da Europa sustenta o mercado de embalagens plásticas da Alemanha, apoiado por uma densa rede de produtores de polímeros, conversores e recicladores. A Plastics Europe reportou que a produção doméstica de polímeros subiu 4,5% no T1 2025, elevando a receita da indústria para EUR 6,5 mil milhões. A Renânia do Norte-Vestfália alberga grandes crackers e a nova planta de reciclagem química Mo ReTec-1, garantindo loops de matéria-prima para clusters ocidentais. Baviera e Baden-Württemberg, lar de marcas premium de automóveis, geram demanda concentrada para bandejas logísticas moldadas por injeção e invólucros de bateria.

Seleção de local orientada pela logística permanece crítica. Conversores emparelham ativos de extrusão e impressão perto de grandes processadores de alimentos na Baixa Saxónia para permitir entregas just-in-time. Fluxos transfronteiriços com o Benelux garantem fornecimento constante de etileno, enquanto demanda de exportação por máquinas alemãs apoia fornecedores de ferramental na região da Floresta Negra.

Volatilidade dos preços de energia, contudo, poderia influenciar competitividade regional. Plantas em estados orientais pesam decisões de investimento contra taxas de rede mais altas e disponibilidade de mão de obra. Subsídios alinhados com políticas para projetos de reciclagem química e PPAs de energia renovável podem inclinar futuras adições de capacidade para áreas oferecendo fornecimento confiável de eletricidade verde.

Panorama Competitivo

O mercado de embalagens plásticas da Alemanha apresenta fragmentação. Os principais players abrangem multinacionais globais e médias empresas altamente especializadas. Amcor, Constantia Flexibles, Gerresheimer, Mondi e Berry Global coletivamente dominam flexíveis de alta barreira, vials de saúde e preformas PET. A fusão Amcor-Berry de abril de 2025 criou um líder de receitas de USD 27 mil milhões com metas de sinergia de USD 650 milhões até FY 2028, remodelando escala de aquisição.

Jogadas estratégicas gravitam para integração circular. A compra planeada de EUR 634 milhões da Schumacher Packaging pela Mondi amplia sua pegada ondulada e acelera desenvolvimento de híbridos fibra-plástico. O investimento da LyondellBasell em reciclagem avançada protege disponibilidade de resina enquanto reduz pegadas Scope 3 para embaladores downstream. Revestidores de extrusão de médio porte investem em classificadores óticos habilitados por IA e impressoras digitais para oferecer serviços de lote pequeno, design-to-print.

Corridas de inovação centram-se em patentes de laminados mono-material, aditivos absorventes de oxigénio compatíveis com PE e etiquetas inteligentes habilitadas por RFID que fornecem rastreabilidade ao nível da embalagem. Start-ups focadas em reciclagem enzimática e filmes PHA de base biológica estão garantindo linhas piloto dentro de hubs de I&D de conversores estabelecidos, sinalizando que modelos colaborativos de inovação aberta estão tornando-se a norma.

Líderes da Indústria de Embalagens Plásticas da Alemanha

-

Amcor Plc

-

Mondi Group

-

Huhtamaki Oyj

-

Sealed Air Corporation

-

Sonoco Products Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho 2025: SÜDPACK MEDICA dobrou capacidade de bolsas de sala limpa na sua instalação francesa para reforçar segurança de fornecimento para clientes farmacêuticos alemães.

- Junho 2025: Amcor reduziu uso de material em tubos de cuidados de pele Bulldog em 16,67%, integrando 62% PCR sem comprometer desempenho de barreira.

- Abril 2025: Amcor completou sua fusão all-stock com Berry Global, projetando USD 650 milhões de sinergias anuais e 12% de acréscimo EPS em FY 2026.

- Janeiro 2025: A Alemanha aplicou a Lei do Fundo de Plásticos de Uso Único, impondo taxas de EUR 0,80/kg sobre embalagens não recicladas com primeiros pagamentos em 2025.

Âmbito do Relatório do Mercado de Embalagens Plásticas da Alemanha

A embalagem plástica é parte do sistema multifacetado para fornecer produtos, desde o ponto de fabrico até ao fim do consumo. O seu propósito principal é guardar e garantir entrega segura e protegida de produtos em condição perfeita e impecável ao utilizador final (fabricante de produto ou consumidor). O seu papel numa economia circular é sustentar o valor de um produto pelo tempo necessário e ajudar a remover desperdício de produto.

O Mercado de Embalagens Plásticas da Alemanha é segmentado por tipo de embalagem (plástico rígido, plástico flexível), indústria de utilizador final (alimentar, bebidas, saúde, cuidados pessoais e domésticos, e outro utilizador final), e produtos (garrafas e frascos, latas, bolsas, bandejas e recipientes, filmes e embrulhos, e outros tipos de produto).

Os tamanhos de mercado e previsões são em termos de valor (USD milhões) para todos os segmentos acima.

| Plástico Rígido | Polietileno (PE) |

| Polipropileno (PP) | |

| Tereftalato de Polietileno (PET) | |

| Cloreto de Polivinilo (PVC) | |

| Poliestireno (PS) e Poliestireno Expandido (EPS) | |

| Outro Plástico Rígido | |

| Plástico Flexível | Polietileno (PE) |

| Polipropileno Biaxialmente Orientado (BOPP) | |

| Polipropileno Fundido (CPP) | |

| Cloreto de Polivinilo (PVC) | |

| Álcool Etileno-Vinílico (EVOH) | |

| Outro Plástico Flexível |

| Embalagem Plástica Rígida | Garrafas e Frascos |

| Bandejas e Embalagens Clamshell | |

| Paletes e Caixotes | |

| Outra Embalagem Plástica Rígida | |

| Embalagem Plástica Flexível | Bolsas |

| Sacos | |

| Filmes e Embrulhos | |

| Outra Embalagem Plástica Flexível |

| Alimentos | Confeitaria e Snacks |

| Pães e Cereais | |

| Produtos Frescos | |

| Produtos à base de lacticínios | |

| Outros Produtos Alimentares | |

| Bebidas | Água Engarrafada |

| Sumos e Néctares | |

| Bebidas à Base de Lacticínios | |

| Refrigerantes Carbonatados | |

| Outras Bebidas | |

| Farmacêutica | |

| Cosméticos e Cuidados Pessoais | |

| Industrial | |

| Ração e Cuidados para Animais de Estimação | |

| Outra Indústria de Uso Final |

| Canais de Vendas Diretas |

| Canais de Vendas Indiretas |

| Por Tipo de Material | Plástico Rígido | Polietileno (PE) |

| Polipropileno (PP) | ||

| Tereftalato de Polietileno (PET) | ||

| Cloreto de Polivinilo (PVC) | ||

| Poliestireno (PS) e Poliestireno Expandido (EPS) | ||

| Outro Plástico Rígido | ||

| Plástico Flexível | Polietileno (PE) | |

| Polipropileno Biaxialmente Orientado (BOPP) | ||

| Polipropileno Fundido (CPP) | ||

| Cloreto de Polivinilo (PVC) | ||

| Álcool Etileno-Vinílico (EVOH) | ||

| Outro Plástico Flexível | ||

| Por Tipo de Embalagem | Embalagem Plástica Rígida | Garrafas e Frascos |

| Bandejas e Embalagens Clamshell | ||

| Paletes e Caixotes | ||

| Outra Embalagem Plástica Rígida | ||

| Embalagem Plástica Flexível | Bolsas | |

| Sacos | ||

| Filmes e Embrulhos | ||

| Outra Embalagem Plástica Flexível | ||

| Por Indústria de Uso Final | Alimentos | Confeitaria e Snacks |

| Pães e Cereais | ||

| Produtos Frescos | ||

| Produtos à base de lacticínios | ||

| Outros Produtos Alimentares | ||

| Bebidas | Água Engarrafada | |

| Sumos e Néctares | ||

| Bebidas à Base de Lacticínios | ||

| Refrigerantes Carbonatados | ||

| Outras Bebidas | ||

| Farmacêutica | ||

| Cosméticos e Cuidados Pessoais | ||

| Industrial | ||

| Ração e Cuidados para Animais de Estimação | ||

| Outra Indústria de Uso Final | ||

| Por Canais de Distribuição | Canais de Vendas Diretas | |

| Canais de Vendas Indiretas | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens plásticas da Alemanha?

O mercado está avaliado em USD 25,35 mil milhões em 2025 e projeta-se que alcance USD 29,85 mil milhões até 2030.

Qual segmento detém a maior participação do mercado de embalagens plásticas da Alemanha?

Os formatos flexíveis lideram com 54,1% de participação em 2024, impulsionados por embalagens de encomendas de comércio eletrónico e bolsas leves.

Quão rápido está crescendo o segmento de cosméticos e cuidados pessoais?

Está expandindo a uma TCAC de 5,58% até 2030, a mais rápida entre todas as indústrias de uso final.

Qual o impacto do imposto alemão sobre plásticos nos conversores?

A taxa de EUR 0,80/kg sobre embalagens não recicladas aumenta os custos de matérias-primas e comprime margens, particularmente para conversores com acesso limitado a material reciclado de grau alimentar.

Por que o polietileno é dominante em aplicações flexíveis?

O polietileno oferece selagem rentável, fluxos de reciclagem estabelecidos e compatibilidade com tecnologias de barreira mono-material, detendo 44,54% das receitas flexíveis.

Como as empresas líderes estão respondendo aos mandatos de sustentabilidade?

As estratégias incluem fusões para escala, como Amcor-Berry, investimentos em plantas de reciclagem química e o lançamento de formatos de embalagens mono-material ou híbridas de fibra que satisfazem critérios de reciclabilidade.

Página atualizada pela última vez em: