Tamanho e Participação do Mercado de Produtos para Intolerância Alimentar

Análise do Mercado de Produtos para Intolerância Alimentar pela Mordor Intelligence

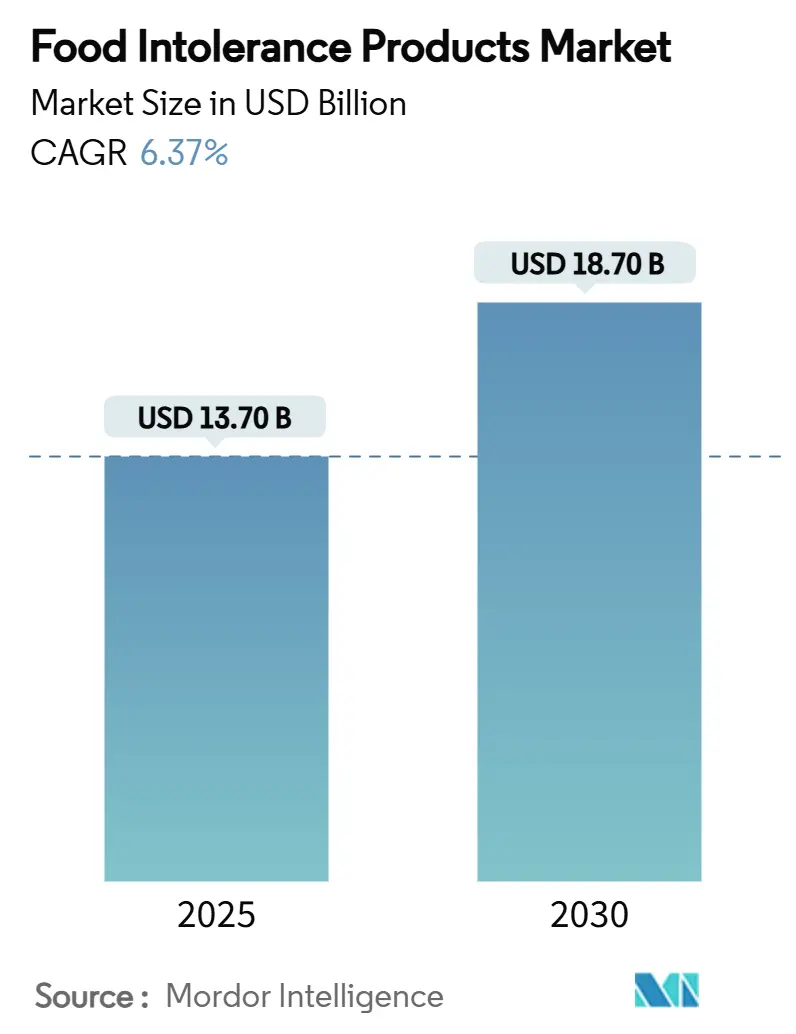

O mercado de produtos para intolerância alimentar deverá atingir USD 13,7 bilhões em 2025 e crescer para USD 18,7 bilhões até 2030, refletindo uma sólida TCAC de 6,37%. A trajetória de crescimento é impulsionada por regulamentações rigorosas de segurança alimentar, maior conscientização do consumidor sobre preocupações de saúde relacionadas à dieta e um aumento constante de alergias diagnosticadas medicamente. A atualização de 2024 da regra americana de alimentos sem glúten para alimentos fermentados e hidrolisados reduziu as incertezas de conformidade, facilitando o lançamento de novos produtos e criando confiança entre consumidores sensíveis. Enquanto a América do Norte mantém sua liderança devido à clareza regulatória precoce e alta alfabetização em rótulos, domicílios urbanos na região Ásia-Pacífico estão impulsionando o crescimento de volume mais rápido, apoiados pelo aumento da renda e expansão do e-commerce. Os fabricantes estão priorizando investimentos em ingredientes à base de plantas econômicos e tecnologias de fermentação de precisão para aprimorar a paridade de sabor com alimentos convencionais, um fator crítico para garantir compras repetidas. Os varejistas estão otimizando o espaço nas prateleiras alocando pontas de gôndola premium e posicionamentos de pesquisa orientados por algoritmos para marcas que atendem aos padrões de rótulo limpo, livre de alérgenos e orgânicos. Estes ajustes estratégicos devem apoiar o crescimento de volume de longo prazo no mercado de alimentos livres de alérgenos.

Principais Conclusões do Relatório

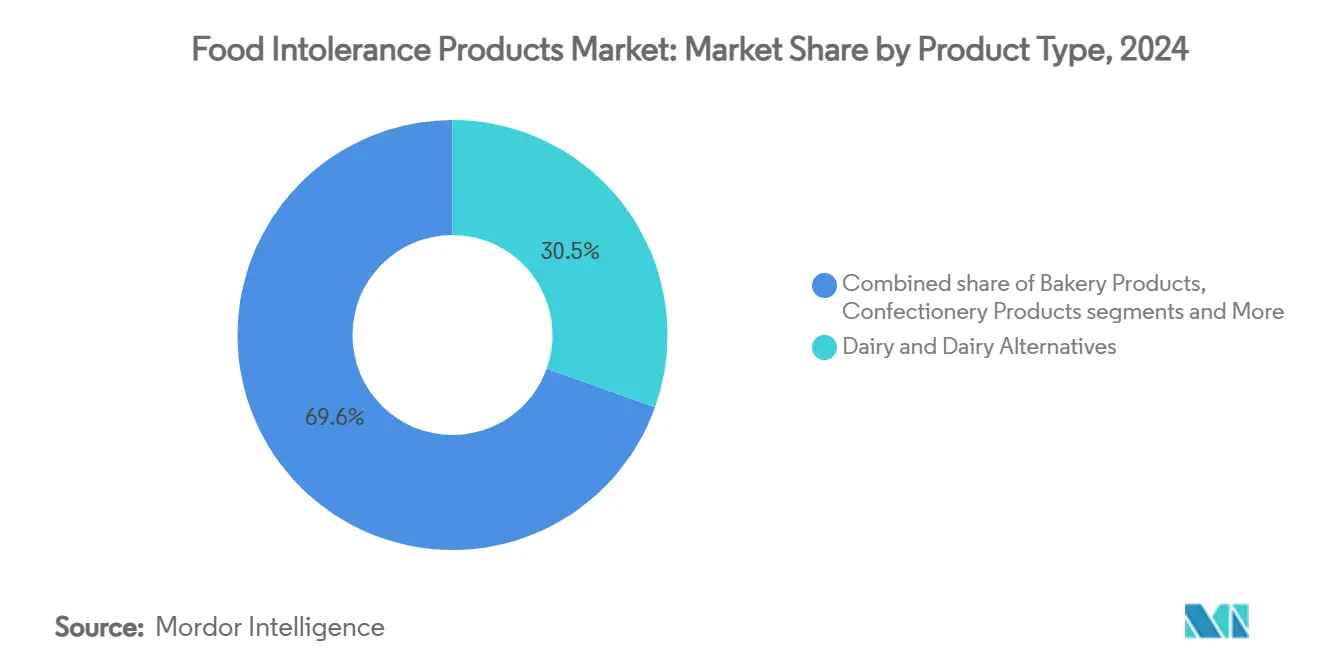

- Por tipo de produto, laticínios e alternativas aos laticínios capturaram 30,45% da participação do mercado de alimentos livres de alérgenos em 2024, enquanto produtos de confeitaria estão projetados para expandir a uma TCAC de 7,79% até 2030.

- Por tipo de rotulagem, sem glúten dominou com uma participação de 57,63% do tamanho do mercado de alimentos livres de alérgenos em 2024; alimentos sem lactose estão avançando a uma TCAC de 8,15% entre 2025-2030.

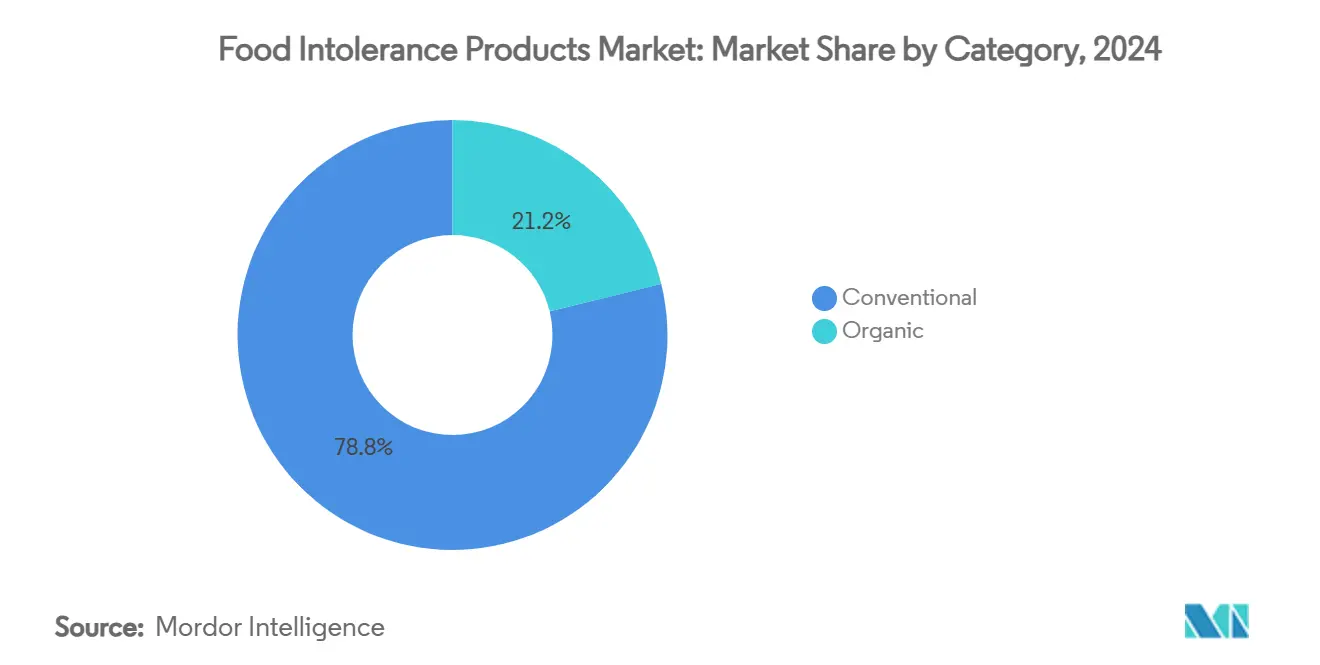

- Por categoria, linhas convencionais responderam por 78,81% do mercado em 2024, e linhas orgânicas estão crescendo mais rapidamente a 8,97% TCAC até 2030, superando marcadamente os produtos convencionais.

- Por canal de distribuição, supermercados e hipermercados detiveram 63,58% da participação do mercado de alimentos livres de alérgenos em 2024, enquanto o varejo online está crescendo mais rapidamente a 9,12% TCAC.

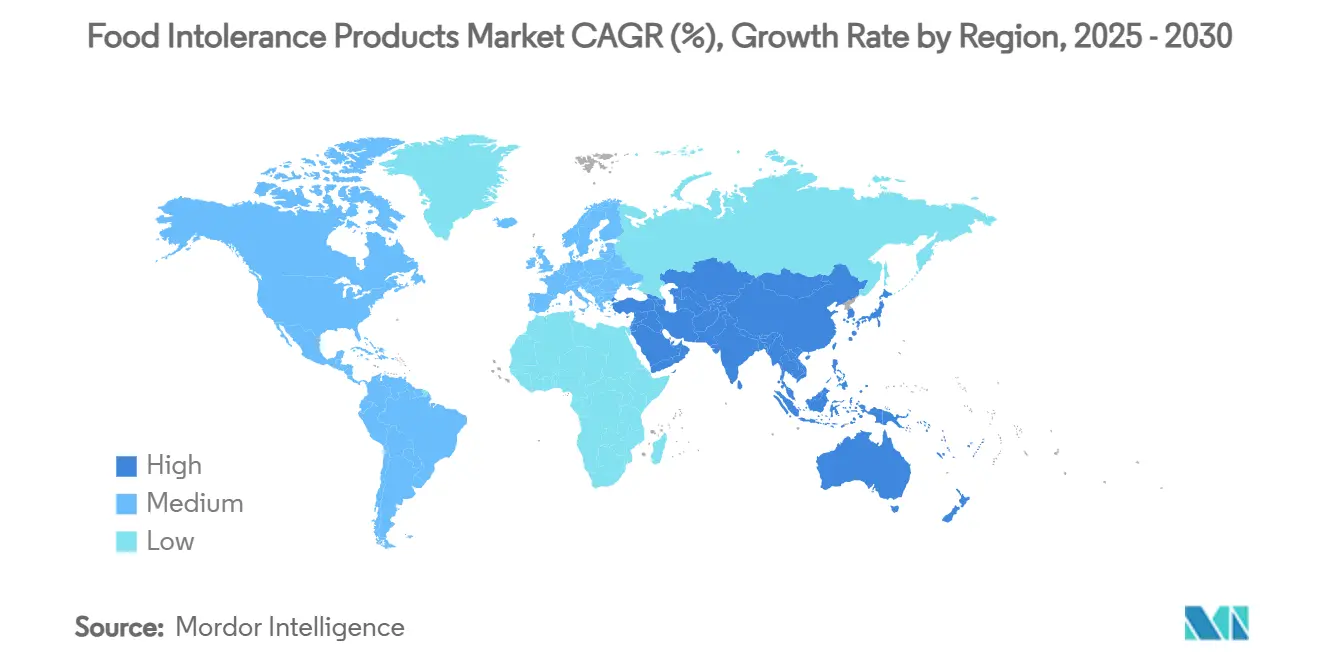

- Por geografia, a América do Norte liderou com 35,86% de participação na receita em 2024; a Ásia-Pacífico está prevista para entregar a maior TCAC regional a 8,45% até 2030.

Tendências e Insights Globais do Mercado de Produtos para Intolerância Alimentar

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Premiumização de produtos de panificação sem glúten | +1.2% | América do Norte e Europa; expandindo para cidades da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente prevalência de intolerâncias e alergias alimentares | +1.8% | Global; mais alta em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Maior conscientização do consumidor e demanda por transparência de rótulos | +0.9% | Global; liderada pela América do Norte e Europa Ocidental | Curto prazo (≤ 2 anos) |

| Crescimento em dietas à base de plantas e sem laticínios | +1.4% | Global; adoção inicial na América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Expansão de canais de varejo online e especializados | +0.7% | Global; acelerado em mercados urbanos | Curto prazo (≤ 2 anos) |

| Demanda por produtos convenientes e prontos para consumo | +0.6% | Global; mais forte em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Premiumização de produtos de panificação sem glúten

O mercado de panificação sem glúten está transicionando da conformidade dietética básica para oferecer experiências sensoriais aprimoradas e melhor valor nutricional. Por exemplo, em 2024, a General Mills introduziu o Annie's Super! Mac, apresentando 15 gramas de proteína e 6 gramas de fibra por porção através da integração de ervilha amarela. Isso destaca como os fabricantes estão avançando ofertas sem glúten além dos substitutos tradicionais do trigo. O posicionamento premium permite aos fabricantes compensar custos de produção mais altos enquanto atendem à demanda do consumidor por produtos que igualam a qualidade das opções convencionais. Esta abordagem é particularmente eficaz em mercados desenvolvidos, onde os consumidores estão dispostos a pagar um prêmio por benefícios percebidos à saúde e sabor superior. A análise de mercado indica que esta estratégia de premiumização está se expandindo para segmentos de confeitaria e snacks, desbloqueando novas oportunidades de receita para fabricantes de alimentos estabelecidos. No entanto, a sustentabilidade desta tendência depende de avanços contínuos na tecnologia de ingredientes e métodos de processamento para entregar experiências semelhantes às convencionais sem comprometer atributos 'livres de alérgenos'.

Crescente prevalência de intolerâncias e alergias alimentares

O mercado de alergias e intolerâncias alimentares está experimentando crescimento notável, impulsionado por estilos de vida em evolução dos consumidores e conscientização sobre saúde. Fatores como mudanças dietéticas, práticas de higiene, exposições ambientais e mudanças no microbioma intestinal estão sendo ativamente estudados como contribuintes para esta tendência. Em 2024, a Food Standards Agency relatou que 12% dos consumidores no Reino Unido (excluindo a Escócia) foram afetados por intolerâncias alimentares[1]Source: Food Standards Agency, "Food and You 2: Wave 8', www.food.gov.uk, destacando a escala da questão. Em resposta a esta crescente preocupação, a FDA implementou regulamentações atualizadas de 2024 para rotulagem sem glúten de alimentos fermentados e hidrolisados. Estas atualizações visam abordar lacunas regulatórias anteriores que inadvertidamente expunham pacientes com doença celíaca ao glúten, melhorando assim a segurança e confiança do consumidor. A prevalência de intolerâncias alimentares entre demografias mais jovens e populações urbanas ressalta uma base de demanda estável e crescente, que se espera que evolua para maior poder de compra ao longo do tempo. Além disso, o reconhecimento do setor de saúde das alergias alimentares como um desafio significativo de saúde pública está impulsionando avanços regulatórios, particularmente na área de padrões de rotulagem transparentes. Este ambiente regulatório em evolução está criando oportunidades substanciais de crescimento para fabricantes no segmento de alimentos 'livres de alérgenos', permitindo-lhes atender à crescente demanda por produtos livres de alérgenos e compatíveis com intolerâncias.

Maior conscientização do consumidor e demanda por transparência de rótulos

Impulsionada por incidentes de segurança alimentar de alto perfil e crescente conscientização sobre saúde, a demanda do consumidor por transparência de rótulos aumentou. Esta mudança levou a medidas regulatórias, incluindo a regra proposta pela FDA para rotulagem nutricional na frente da embalagem anunciada em janeiro de 2025. A regulamentação foca na rotulagem interpretativa para permitir que os consumidores avaliem rapidamente os níveis de gordura saturada, sódio e açúcares adicionados. Este desenvolvimento apresenta uma oportunidade estratégica para produtos "livres de alérgenos" enfatizarem a ausência destes ingredientes. Em 2023, a consulta de especialistas da OMS sobre avaliação de risco de alérgenos alimentares destacou a necessidade de sistemas de rotulagem de alérgenos precaucionários mais robustos, citando inconsistências e falta de abordagens baseadas em risco que contribuem para confusão do consumidor. As regulamentações revisadas de rotulagem de alimentos de Singapura, efetivas em 2025, incorporam diretrizes específicas para alegações sem glúten e proíbem declarações enganosas, refletindo uma mudança global em direção a requisitos de transparência padronizados. O alinhamento das expectativas do consumidor com estruturas regulatórias cria uma vantagem competitiva para fabricantes que adotam práticas de rotulagem transparentes. Esta tendência é particularmente vantajosa para empresas menores de alimentos "livres de alérgenos", permitindo-lhes se diferenciar através de comunicação clara e credível sobre os atributos de seus produtos e processos de fabricação.

Crescimento em dietas à base de plantas e sem laticínios

As dietas à base de plantas fizeram a transição de tendências de saúde de nicho para um impulsionador significativo do comportamento mainstream do consumidor, apoiadas por endossos institucionais e desenvolvimentos inovadores de produtos. Em fevereiro de 2024, a Beyond Meat introduziu sua plataforma Beyond IV de quarta geração, que reduz gordura saturada em 60% através da incorporação de óleo de abacate e recebeu certificações da American Heart Association e American Diabetes Association. Esta iniciativa destaca como fabricantes à base de plantas estão abordando preocupações de longa data sobre adequação nutricional. O movimento é ainda mais validado por avanços em tecnologias de fermentação de precisão, que produzem proteínas lácteas idênticas às animais para superar limitações de sabor e funcionalidade em alternativas tradicionais à base de plantas. Investimentos em publicidade para alternativas lácteas estão aumentando, com a Food Foundation Organization relatando que no Reino Unido, 27% dos gastos com publicidade foram alocados para alternativas lácteas, comparado a 73% para produtos lácteos convencionais[2]Source: Food Foundation Organization, "The Broken Plate 2025", www.foodfoundation.org.uk. O investimento da Nestlé em fermentação de precisão para sua linha Cowabunga exemplifica como corporações multinacionais de alimentos estão se preparando estrategicamente para potenciais disrupções no mercado lácteo. O crescimento da tendência é ainda apoiado pela maior conscientização ambiental entre demografias mais jovens e iniciativas de sustentabilidade corporativa que priorizam ingredientes à base de plantas. Além disso, o movimento está se expandindo geograficamente, particularmente na região Ásia-Pacífico, onde dietas tradicionais à base de plantas estão sendo adaptadas em formatos de conveniência de estilo ocidental para atender às preferências em evolução do consumidor.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Custos mais altos de fabricação e certificação limitam o crescimento | -1.1% | Global; mais severo em mercados emergentes | Médio prazo (2-4 anos) |

| Desafios em alcançar paridade de sabor e textura com alimentos convencionais | -0.8% | Global; varia por categoria | Longo prazo (≥ 4 anos) |

| Disponibilidade limitada em mercados emergentes | -0.6% | África | Médio prazo (2-4 anos) |

| Ceticismo do consumidor e confusão sobre rotulagem | -0.4% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Custos mais altos de fabricação e certificação limitam o crescimento

Fabricantes de alimentos livres de alérgenos enfrentam desafios contínuos de custos. Alcançar a certificação sem glúten envolve documentação extensa, atualizações de instalações e gestão contínua de conformidade. De acordo com a análise de impacto regulatório da FDA, o custo anual de conformidade para rotulagem sem glúten é de aproximadamente USD 8,8 milhões[3]Source: Food and Drug Administration, "Food Labeling", www.fda.gov. Estes custos impactam desproporcionalmente fabricantes menores que carecem de economias de escala. A necessidade de fornecimento especializado de ingredientes, linhas de produção dedicadas e protocolos rigorosos de teste cria desvantagens estruturais de custo, dificultando a entrada no mercado em segmentos sensíveis ao preço. Esta questão é particularmente significativa em mercados emergentes, onde os consumidores têm tolerância limitada para preços premium e estruturas regulatórias para alimentos livres de alérgenos ainda estão evoluindo. No entanto, avanços em tecnologias de fabricação e alternativas de ingredientes estão gradualmente estreitando estas disparidades de custo. Inovações como fermentação de precisão e tecnologias de proteína alternativa apresentam oportunidades para alcançar paridade de custos.

Desafios em alcançar paridade de sabor e textura com alimentos convencionais

Apesar de avanços notáveis na ciência de ingredientes e tecnologias de processamento, lacunas de experiência sensorial entre alimentos livres de alérgenos e convencionais continuam a limitar uma penetração de mercado mais ampla. Estudos de preferência do consumidor consistentemente enfatizam sabor e textura como impulsionadores críticos de decisões de compra, ainda assim muitos produtos livres de alérgenos falham em atender às expectativas sensoriais estabelecidas por alternativas convencionais. Esta questão é particularmente significativa no segmento de panificação, onde replicar a funcionalidade estrutural do glúten com agentes de ligação e proteínas alternativos permanece desafiador. Inovações em tecnologia de enzimas, técnicas de fermentação e modificação de proteínas estão progressivamente abordando estas lacunas. No entanto, alcançar equivalência sensorial completa em todas as categorias de produtos permanece um objetivo de longo prazo, requerendo investimento sustentado em pesquisa e desenvolvimento.

Análise por Segmento

Por Tipo de Produto: Alternativas Lácteas Impulsionam Inovação

Laticínios e alternativas aos laticínios comandam 30,45% da participação de mercado em 2024, refletindo a maturidade do segmento e ampla aceitação do consumidor em múltiplas categorias de restrição dietética. O sucesso deste segmento é atribuído à sua capacidade de simultaneamente atender às necessidades de consumidores intolerantes à lactose, indivíduos com alergias lácteas e aqueles seguindo dietas à base de plantas, capturando assim um mercado mais amplo comparado a categorias de restrição única. Produtos de confeitaria representam o segmento de crescimento mais rápido, alcançando uma TCAC de 7,79% até 2030, impulsionado por tendências de premiumização e desenvolvimento inovador de produtos além das ofertas tradicionais sem açúcar. Enquanto isso, o segmento de panificação demonstra crescimento consistente, apoiado por avanços em produtos sem glúten. Similarmente, as categorias de carnes e frutos do mar beneficiam-se de inovações em proteínas à base de plantas e tecnologias de proteína alternativa.

A crescente conscientização sobre sintomas e diagnósticos de intolerância à lactose aumentou significativamente a demanda por produtos sem lactose em múltiplas categorias alimentares. Em resposta, fabricantes estão expandindo seus portfólios de produtos para incluir opções sem lactose em categorias-chave como leite, iogurte, queijo e sorvete. Por exemplo, em janeiro de 2023, a Califia Farms introduziu produtos de leite de amêndoa orgânico e leite de aveia feitos com ingredientes simples como água purificada, sal marinho e amêndoas, excluindo óleos ou gomas adicionados, para atender consumidores intolerantes à lactose buscando alternativas de rótulo limpo. Adicionalmente, molhos, condimentos e temperos apresentam uma oportunidade crescente à medida que fabricantes desenvolvem versões 'livres de alérgenos' de categorias tradicionalmente desafiadoras. Além disso, produtos especializados direcionados a requisitos dietéticos de nicho contribuem para a diversificação geral do mercado.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Rotulagem: Sem Lactose Ganha Impulso

Alimentos sem glúten mantêm liderança de mercado com uma participação de 57,63% em 2024, apoiados pela conscientização estabelecida do consumidor e padronização regulatória. No entanto, produtos sem lactose estão experimentando crescimento mais rápido, com uma TCAC de 8,15% prevista até 2030, refletindo uma mudança nas preferências do consumidor além do manejo da doença celíaca. O segmento sem lactose capitaliza sobre seu alcance demográfico mais amplo, já que a intolerância à lactose impacta uma população global maior comparada à sensibilidade ao glúten, apresentando uma oportunidade de mercado significativa. Os requisitos atualizados de rotulagem sem glúten da FDA para alimentos fermentados e hidrolisados em 2024 fornecem aos fabricantes caminhos de conformidade mais claros, potencialmente estabilizando o crescimento no segmento sem glúten enquanto reduz incertezas regulatórias.

Categorias de rotulagem estão se expandindo para incluir alegações emergentes livres de alérgenos como sem açúcar, sem conservantes e designações específicas de alérgenos, atendendo demandas dietéticas cada vez mais sofisticadas do consumidor. A integração de múltiplas alegações livres de alérgenos em um único produto oferece oportunidades de posicionamento de mercado premium, mas também introduz maiores complexidades de fabricação e custos de certificação mais altos. As regulamentações de rotulagem de alimentos de 2025 de Singapura destacam esta evolução regulatória estabelecendo padrões claros para alegações sem glúten e proibindo declarações enganosas, apoiando assim a padronização do mercado e aumentando a confiança do consumidor.

Por Categoria: Segmento Orgânico Acelera

Em 2024, alimentos convencionais livres de alérgenos continuam a dominar o mercado, mantendo uma participação significativa de 78,81%. Esta dominância destaca sua acessibilidade e ampla disponibilidade, tornando-os uma escolha preferida para uma ampla base de consumidores. Estes produtos atendem consumidores conscientes do custo enquanto mantêm uma forte presença em vários canais de distribuição. Em contraste, produtos orgânicos livres de alérgenos estão experimentando crescimento notável, com uma TCAC projetada de 8,97% até 2030. Este crescimento reflete a crescente expansão do segmento de mercado premium, impulsionado por preferências em evolução do consumidor por produtos que oferecem benefícios duplos, como saúde e sustentabilidade ambiental. O rápido crescimento do segmento orgânico alinha-se com tendências mais amplas no mercado orgânico, apresentando aos fabricantes oportunidades para esculpir uma posição única em um cenário cada vez mais competitivo.

Consumidores conscientes da saúde são particularmente inclinados à combinação orgânico-livre de alérgenos, pois percebem estes atributos como complementares e que se reforçam mutuamente. Esta tendência é alimentada pela crescente conscientização sobre saúde e bem-estar, bem como uma mudança em direção a padrões de consumo sustentáveis. No entanto, fabricantes enfrentam desafios operacionais significativos em atender aos requisitos rigorosos tanto para certificação orgânica quanto para conformidade livre de alérgenos. Estes padrões duplos exigem processos e recursos robustos, criando altas barreiras de entrada para novos participantes. Empresas estabelecidas com capacidades avançadas de gestão de cadeia de suprimentos estão melhor posicionadas para navegar estas complexidades e capitalizar na crescente demanda. À medida que alimentos livres de alérgenos continuam a ganhar aceitação mainstream, a importância da certificação dupla é esperada subir significativamente, tornando-se um diferenciador-chave para posicionamento premium no mercado.

Por Canal de Distribuição: Comércio Digital Transforma Acesso

Em 2024, supermercados e hipermercados mantêm sua dominância com uma participação substancial de 63,58% do mercado, efetivamente aproveitando seu amplo espaço nas prateleiras e alinhando-se com padrões estabelecidos de compras do consumidor. Estes formatos de varejo capitalizam sobre sua capacidade de oferecer uma ampla variedade de produtos livres de alérgenos, garantindo conveniência e acessibilidade para uma ampla base de clientes. Simultaneamente, canais de varejo online estão testemunhando impulso significativo, com uma robusta TCAC de 9,12% projetada até 2030. Este crescimento está fundamentalmente alterando como consumidores descobrem e compram produtos livres de alérgenos. A integração de tecnologias digitais facilitou o atendimento de requisitos dietéticos especializados em diversas regiões geográficas, abordando o desafio de longa data de disponibilidade local limitada para itens livres de alérgenos de nicho. Lojas de alimentos naturais continuam a desempenhar um papel crítico no mercado não apenas fornecendo produtos, mas também oferecendo recursos educacionais e consultorias personalizadas. Estas lojas são particularmente indispensáveis para consumidores gerenciando restrições dietéticas complexas, pois entregam orientação especializada e recomendações de produtos sob medida para atender necessidades específicas de saúde.

Lojas de conveniência e mercearias atuam como pontos de distribuição acessíveis para produtos livres de alérgenos mainstream, atendendo consumidores buscando opções de compra rápidas e fáceis. Adicionalmente, outros canais de distribuição, como varejistas especializados, provedores de foodservice e modelos direto-ao-consumidor, estão estrategicamente posicionados para servir segmentos de mercado distintos. Para fabricantes de alimentos livres de alérgenos, adotar uma estratégia abrangente multicanal é imperativo para maximizar a penetração de mercado e abordar as diversas preferências de compra e requisitos de acessibilidade dos consumidores. Plataformas online, em particular, fornecem uma vantagem competitiva oferecendo descrições detalhadas de produtos, transparência de ingredientes e avaliações de clientes. Estas características capacitam consumidores a tomar decisões de compra informadas enquanto garantem conformidade com suas restrições dietéticas, aumentando assim confiança e lealdade na marca.

Análise Geográfica

Em 2024, a América do Norte garantiu a maior participação regional de receita a 35,86%, impulsionada por regulamentações rigorosas de rótulos de alérgenos, alta prevalência de intolerâncias diagnosticadas medicamente e uma rede bem estabelecida de logística de cadeia fria. Esforços colaborativos entre instituições de pesquisa e fornecedores de ingredientes na região estão avançando hidrocolóides que melhoram textura e sistemas enzimáticos, que estão rapidamente entrando em mercados comerciais. A crescente ênfase em relatórios ESG elevou a presença nas prateleiras de produtos 'livres de alérgenos' com certificações orgânicas ou de origem sustentável, fortalecendo ainda mais a liderança de mercado da América do Norte.

A Ásia-Pacífico é a região de crescimento mais rápido, com uma TCAC antecipada de 8,45% até 2030. Millennials urbanos em mercados-chave como China, Índia e Tailândia estão cada vez mais substituindo leite lácteo por alternativas à base de plantas, uma tendência alimentada pelo marketing de influenciadores de mídia social. O alinhamento planejado de Singapura dos padrões sem glúten com o Codex até 2025 deve simplificar o e-commerce transfronteiriço para marcas exportando da Austrália e Estados Unidos. Apesar das disparidades no poder de compra entre sub-regiões, a adoção de pagamentos móveis e o surgimento de centros de micro-atendimento estão permitindo que marcas 'livres de alérgenos' superem desafios tradicionais de distribuição, impulsionando o crescimento significativo da região no mercado de alimentos livres de alérgenos.

A Europa combina padrões estabelecidos de consumo orgânico com certas ineficiências de distribuição que limitam a disponibilidade completa de produtos. Países como Alemanha e Suécia beneficiam-se de redes fortes de lojas de alimentos naturais. As regulamentações rigorosas de rótulos de alérgenos da UE, entre as mais rigorosas globalmente, fornecem aos consumidores alta confiança em produtos 'livres de alérgenos' tanto domésticos quanto importados. Em contraste, América Latina e Oriente Médio e África estão nos estágios iniciais de adoção do mercado. No entanto, a expansão da classe média e crescente exposição a tendências dietéticas ocidentais nestas regiões indicam potencial de crescimento, particularmente à medida que estruturas regulatórias avançam e a infraestrutura de cadeia fria melhora.

Cenário Competitivo

O mercado de produtos para intolerância alimentar é fragmentado, com consolidação ganhando impulso à medida que conglomerados estabelecidos cada vez mais adquirem inovação ao invés de desenvolvê-la internamente. A dinâmica do mercado é impulsionada por uma combinação de eficiências de escala e capacidades avançadas de pesquisa e desenvolvimento. Empresas garantem vantagem competitiva focando em três fatores críticos: alcançar equivalência sensorial, garantir fornecimento transparente e construir uma presença omnicanal robusta. Os principais participantes operando no mercado incluem General Mills Inc., Danone S.A., Abbott Laboratories, Nestlé S.A. e Arla Foods amba, entre outros.

Disruptores de pequeno a médio porte sustentam sua relevância direcionando nichos dietéticos específicos, como misturas de panificação keto-friendly, sem nozes, ou operando instalações certificadas livres de alérgenos, que competidores maiores acham desafiador replicar sem investimentos significativos de retrofit. O aumento constante de pedidos de patente no USPTO para emulsões à base de plantas, tecnologias de extrusão e ensaios de detecção de alérgenos ressalta os esforços contínuos da indústria para abordar desafios de sabor e custo através de avanços técnicos.

Dinâmicas competitivas favorecem empresas que podem gerenciar custos de certificação, operar ou arrendar linhas de produção dedicadas e aproveitar feedback de dados diretos de canais de e-commerce. Colaborações estratégicas entre especialistas em ingredientes e fabricantes por contrato estão acelerando o tempo-para-mercado para start-ups, impulsionando alta rotatividade de categoria e garantindo um pipeline contínuo de inovação no mercado de alimentos livres de alérgenos.

Líderes da Indústria de Produtos para Intolerância Alimentar

-

General Mills Inc.

-

Danone S.A.

-

Abbott Laboratories

-

Nestlé S.A.

-

Arla Foods amba

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: A Doughlicious introduziu uma nova linha de biscoitos gourmet veganos e sem glúten. O portfólio de produtos inclui sabores como Double Chocolate Chip, Salted Caramel, Chocolate Chip e Banana Good Granola.

- Fevereiro 2025: A Flowers Foods completou sua aquisição de USD 795 milhões da Simple Mills, um fabricante líder de snacks naturais especializado em crackers, biscoitos e misturas de panificação sem glúten.

- Outubro 2024: A Feel Good Foods lançou dumplings de sopa de frango sem glúten, estrategicamente projetados para atender à demanda do consumidor por opções de refeições convenientes, incluindo almoço, jantares leves e lanches da tarde.

- Maio 2024: A Mondelez International lançou seu primeiro biscoito certificado sem glúten sob a marca Chips Ahoy!. A empresa passou anos aperfeiçoando o novo biscoito para alcançar uma textura e sabor decadente.

Escopo do Relatório Global do Mercado de Produtos para Intolerância Alimentar

Produtos para intolerância alimentar referem-se a produtos livres de alérgenos com alegações como 'vegano,' 'sem laticínios,' e outros.

O mercado global de produtos para intolerância alimentar é segmentado por tipo de produto, tipo de rotulagem, canal de distribuição e geografia. Baseado no tipo de produto, o mercado é segmentado em produtos de panificação, produtos de confeitaria, laticínios e alternativas aos laticínios, carnes e frutos do mar, molhos, condimentos e temperos, e outros. Baseado no tipo de rotulagem, o mercado é dividido em alimentos sem glúten, alimentos sem lactose e outros tipos de rotulagem. Com base nos canais de distribuição, o mercado é dividido em supermercados/hipermercados, lojas de conveniência/mercearias, lojas de varejo online e outros canais de distribuição. O estudo também envolve análise em nível global de regiões como América do Norte, Europa, Ásia-Pacífico, América do Sul, e Oriente Médio e África.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Laticínios e Alternativas aos Laticínios |

| Produtos de Panificação |

| Produtos de Confeitaria |

| Produtos de Carnes e Frutos do Mar |

| Molhos, Condimentos e Temperos |

| Outros Tipos de Produtos |

| Alimentos Sem Glúten |

| Alimentos Sem Lactose |

| Outros |

| Convencional |

| Orgânico |

| Supermercados/Hipermercados |

| Lojas de Alimentos Naturais |

| Lojas de Conveniência e Mercearias |

| Lojas de Varejo Online |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Laticínios e Alternativas aos Laticínios | |

| Produtos de Panificação | ||

| Produtos de Confeitaria | ||

| Produtos de Carnes e Frutos do Mar | ||

| Molhos, Condimentos e Temperos | ||

| Outros Tipos de Produtos | ||

| Por Tipo de Rotulagem | Alimentos Sem Glúten | |

| Alimentos Sem Lactose | ||

| Outros | ||

| Por Categoria | Convencional | |

| Orgânico | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Alimentos Naturais | ||

| Lojas de Conveniência e Mercearias | ||

| Lojas de Varejo Online | ||

| Outros | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de alimentos livres de alérgenos?

O tamanho do mercado de alimentos livres de alérgenos está em USD 13,7 bilhões em 2025 e é projetado para alcançar USD 18,7 bilhões até 2030, apoiado por uma TCAC de 6,37%.

Qual região lidera o mercado global de alimentos livres de alérgenos?

A América do Norte lidera com uma participação de receita de 35,86% em 2024, impulsionada por regulamentações claras de rotulagem e alta conscientização do consumidor.

Qual segmento de produto está crescendo mais rapidamente?

Produtos de confeitaria, incluindo chocolates e gomas livres de alérgenos, estão previstos para crescer a uma TCAC de 7,79% até 2030.

Como o e-commerce está influenciando as vendas de alimentos livres de alérgenos?

Canais de mercearia online estão se expandindo a uma TCAC de 9,12%, oferecendo filtros de sortimento mais amplos e distribuição direta para consumidores com necessidades dietéticas especializadas.

Página atualizada pela última vez em: