Tamanho e Participação do Mercado de Pastas Alimentares

Análise do Mercado de Pastas Alimentares por Mordor Intelligence

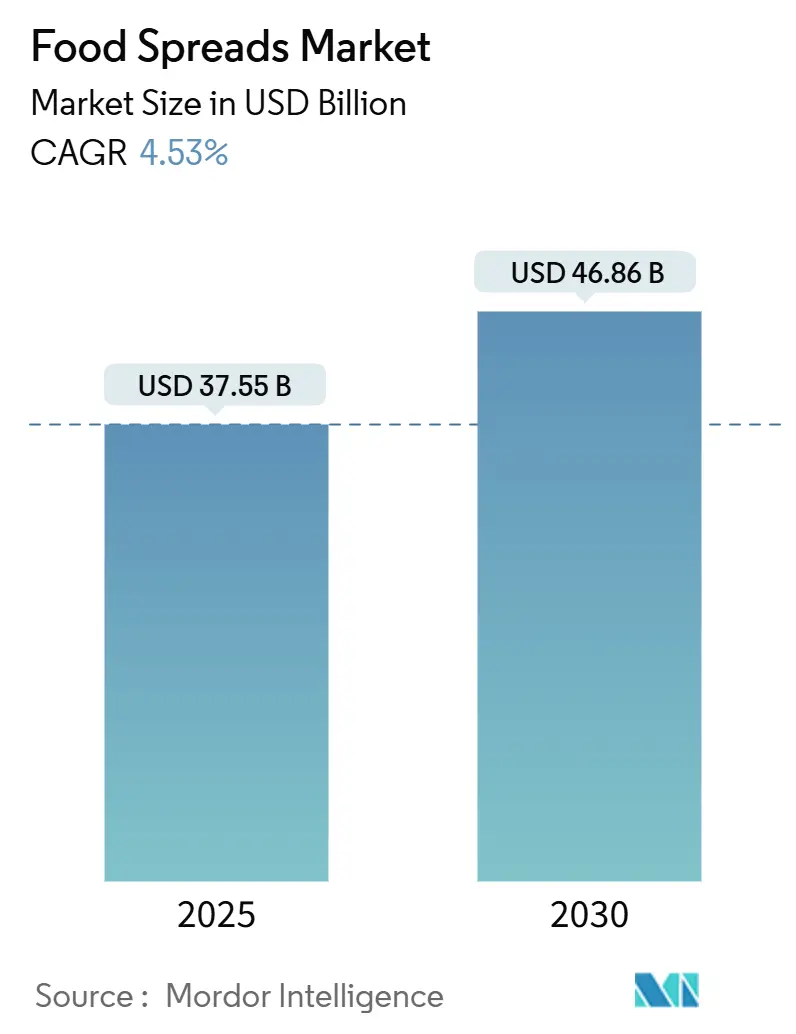

O mercado de pastas alimentares atingiu USD 37,55 bilhões em 2025 e deverá atingir USD 46,86 bilhões até 2030, crescendo a uma CAGR de 4,53%. O crescimento do mercado é impulsionado pelo aumento da renda disponível, hábitos alimentares conscientes da saúde e a evolução das pastas de condimentos tradicionais para ingredientes versáteis de refeições. A Europa mantém sua dominância de mercado devido aos padrões estabelecidos de consumo no café da manhã, ofertas premium de marcas próprias e extensas redes de distribuição de supermercados. A região Ásia-Pacífico emerge como o principal mercado de crescimento, apoiada pela urbanização, aumento do consumo de proteínas e adoção de hábitos ocidentais de café da manhã. O mel permanece como o maior e mais rápido segmento de produto em crescimento, beneficiando-se de seus atributos naturais e benefícios à saúde. O canal de e-commerce está expandindo ao dobro da taxa das lojas de varejo tradicionais, obrigando as empresas a aprimorar suas capacidades de distribuição omnicanal. O mercado também se beneficia de inovações em embalagens, particularmente sachês recicláveis que oferecem melhor portabilidade e sustentabilidade ambiental, o que atrai consumidores mais jovens.

Principais Destaques do Relatório

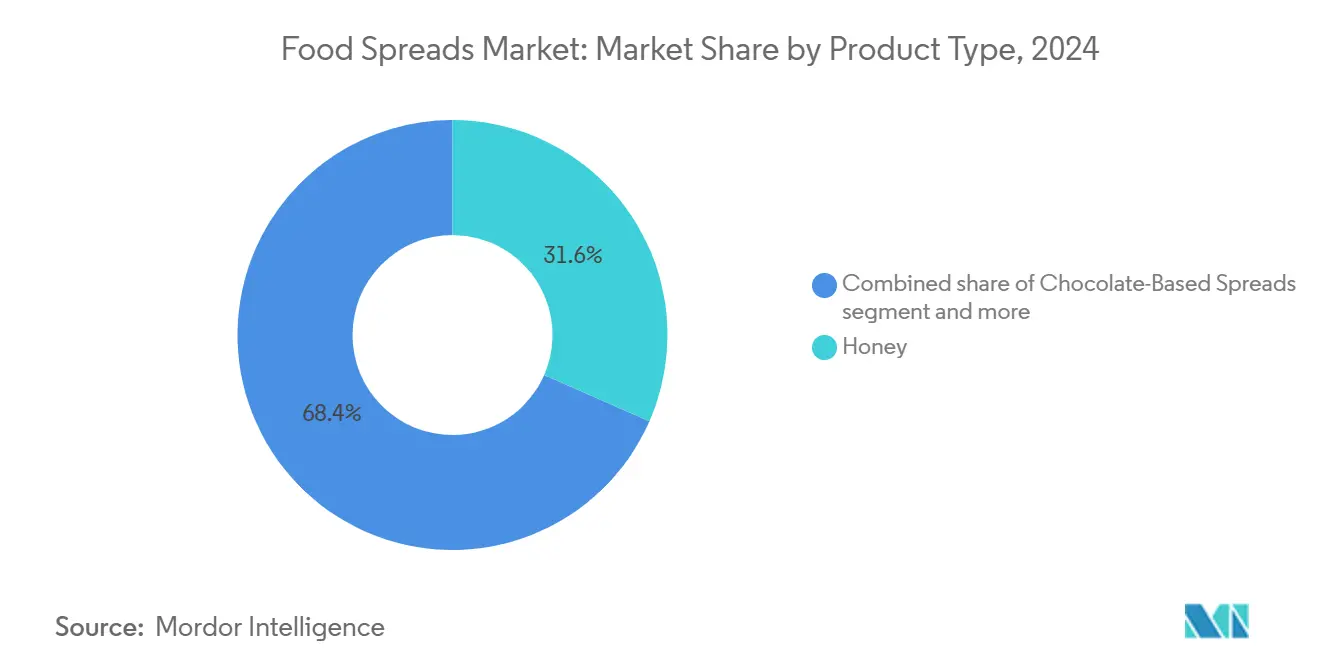

- Por tipo de produto, o mel dominou o mercado de pastas alimentares com participação de 31,56% em 2024 e deverá crescer a uma CAGR de 7,23% até 2030.

- Por natureza, o segmento convencional respondeu por 71,02% do mercado de pastas alimentares em 2024, enquanto o segmento orgânico está projetado para crescer a uma CAGR de 9,84% durante 2025-2030.

- Por tipo de embalagem, os frascos representaram 47,37% do mercado de pastas alimentares em 2024, com sachês e bolsas esperados para crescer a uma CAGR de 6,94% até 2030.

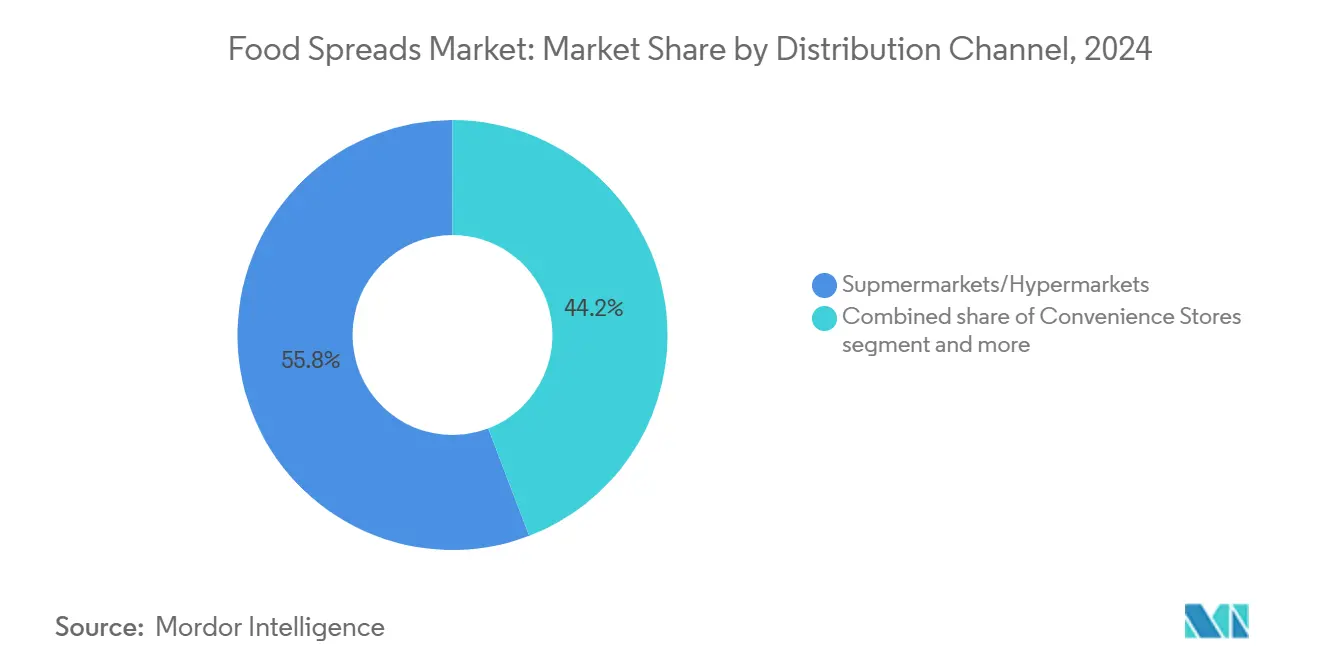

- Por canais de distribuição, supermercados/hipermercados geraram 55,81% da receita em 2024, enquanto o varejo online deverá crescer a uma CAGR de 11,72% até 2030.

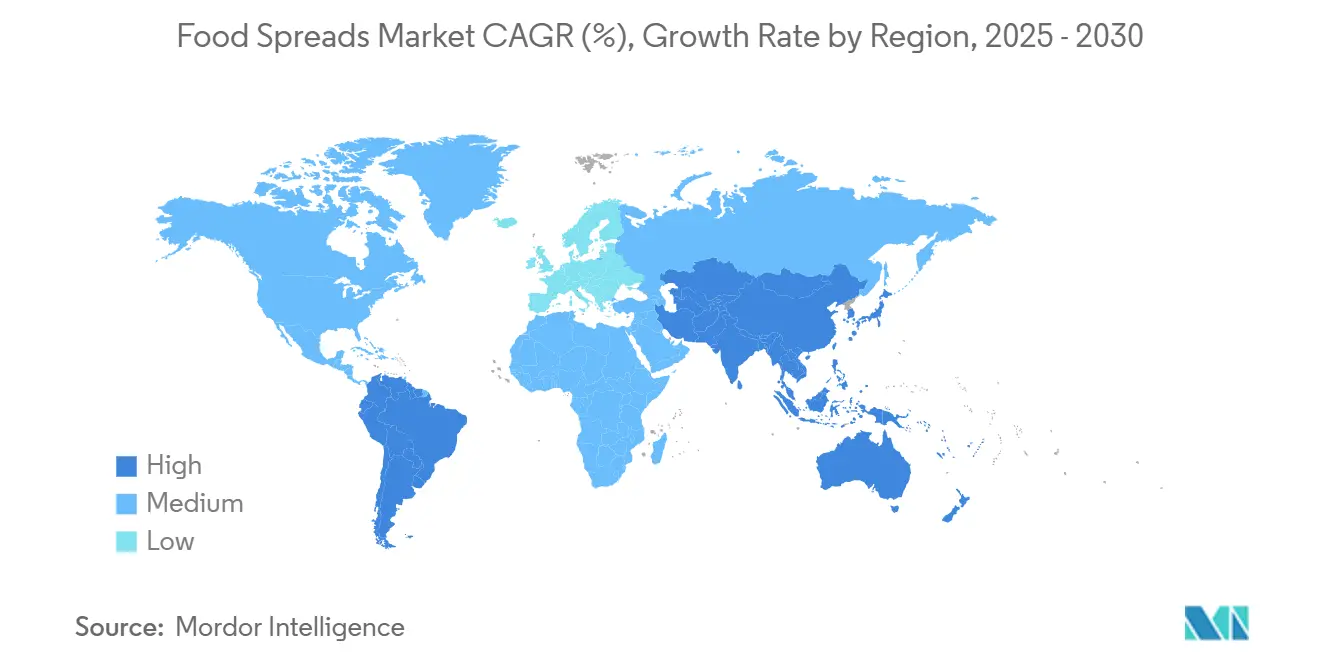

- Por geografia, a Europa deteve a maior participação de mercado com 34,01% em 2024, enquanto a Ásia-Pacífico está projetada para crescer a uma CAGR de 9,01% até 2030.

Tendências e Insights Globais do Mercado de Pastas Alimentares

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto nas Previsões de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estilos de vida agitados aumentam a preferência por opções alimentares convenientes e versáteis | +1.2% | Global, com maior impacto na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Demanda crescente por sabores exóticos e de frutas regionais impulsiona a inovação de produtos | +0.8% | América do Norte, Europa e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Crescente popularidade de dietas à base de plantas alimenta a demanda por pastas veganas | +0.7% | Europa, América do Norte e centros urbanos na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Marketing agressivo e branding influenciam o crescimento do mercado | +0.5% | Global | Curto prazo (≤ 2 anos) |

| Crescente popularidade de lanches entre as refeições aumenta o uso de pastas em diversos formatos | +0.6% | América do Norte, Europa e Ásia urbana | Curto prazo (≤ 2 anos) |

| Inovações de sabor atraem consumidores buscando experiências gustativas diversas | +0.4% | Global, com maior impacto na América do Norte e Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Estilos de vida agitados aumentam a preferência por opções alimentares convenientes e versáteis

As famílias gastam em média USD 165 semanais em compras de supermercado, de acordo com os dados de 2024 da Food Industry Association [1]Fonte: Food Industry Association, "Gasto semanal dos consumidores em supermercados nos Estados Unidos", www.fmi.org. Os estilos de vida modernos expandiram o uso de pastas além do café da manhã para lancheiras, lanches de escritório e refeições rápidas devido à sua conveniência. As pastas são agora fundamentais nas preparações de refeições, especialmente em famílias de dupla renda onde as restrições de tempo impulsionam a demanda por conveniência. Os fabricantes estão introduzindo embalagens inovadoras, com formatos de porção única crescendo duas vezes mais rápido que as opções de tamanho familiar. Novas variedades de pastas atendem a diversas ocasiões de refeição e necessidades dietéticas. As empresas estão posicionando as pastas como componentes versáteis de refeições, refletido no aumento do consumo de alimentos de café da manhã durante todo o dia. Esta mudança estimulou investimentos em desenvolvimento de produtos e marketing para destacar o papel multifuncional das pastas nas refeições modernas.

Demanda crescente por sabores exóticos e de frutas regionais impulsiona a inovação de produtos

Os gostos dos consumidores estão mudando para pastas com sabores únicos e ingredientes regionais, transformando refeições em experiências distintas. A previsão de sabores de 2025 destaca o açúcar mascavo como o Sabor do Ano,

refletindo uma tendência para perfis de sabor complexos que misturam doçura com notas complementares [2]Fonte: T. Hasegawa Co. Ltd., "Tendências de Sabores 2025", www.thasegawa.com. Variedades de edição limitada e sazonais com frutas locais e exóticas estão criando oportunidades de preços premium. Estes sabores especiais também carregam uma auréola de saúde, já que os consumidores associam frutas exóticas com benefícios nutricionais e funcionais. A chave é equilibrar novidade com familiaridade, oferecendo produtos intrigantes mas acessíveis. Variedades de mel picante exemplificam isso, combinando doçura familiar com calor inesperado.

Crescente popularidade de dietas à base de plantas alimenta a demanda por pastas veganas

O movimento à base de plantas está impulsionando a inovação em pastas, com fabricantes removendo ingredientes de origem animal enquanto mantêm sabor e textura. Dados do USDA mostram que o consumo alemão de alimentos à base de plantas atingiu 1,58 bilhão em 2023[3]Fonte: Departamento de Agricultura dos Estados Unidos, "Alemanha: Alimentos à Base de Plantas Tornam-se Mainstream na Alemanha", www.fas.usda.gov. Além da remoção de ingredientes, as marcas destacam sustentabilidade, fornecimento ético e benefícios à saúde. Posicionadas como produtos premium, as pastas à base de plantas comandam preços mais altos, com consumidores valorizando opções ecológicas e focadas na saúde. O mercado está expandindo com pastas à base de nozes como caju, amêndoa e variedades à base de sementes ganhando popularidade como alternativas ricas em proteína aos laticínios. Em maio de 2024, a Ferrero lançou uma Nutella à base de plantas feita com grão-de-bico e xarope de arroz.

Marketing agressivo e branding influenciam o crescimento do mercado

No mercado competitivo de pastas alimentares, o posicionamento de marca e estratégias de marketing destacam-se como diferenciadores fundamentais. As empresas aproveitam plataformas digitais, forjando conexões mais profundas com consumidores que transcendem meras características do produto. Estas marcas priorizam engajamento significativo, destacando suas proposições de valor únicos. Elas ressoam com consumidores defendendo sustentabilidade, garantindo transparência na cadeia de suprimentos e compartilhando histórias convincentes de origem do produto. A Zespri, uma marca baseada na Nova Zelândia celebrada por seus produtos de kiwi, lançou uma campanha destacando "frutas peludas" sob o slogan cativante "Feel Alive." Esta campanha, abrangendo televisão, domínios digitais e publicidade out-of-home (OOH), foi elaborada para ser proeminente e envolvente. Seu humor e vivacidade ressoaram particularmente com audiências mais jovens, fortalecendo a posição de mercado da Zespri. Enquanto isso, plataformas de comércio social revolucionaram as interações marca-consumidor, tornando-as mais diretas, autênticas e em sintonia com expectativas em mudança.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de saúde sobre alto teor de açúcar e gordura em certas pastas restringem o crescimento | -0.7% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Competição intensa de marcas próprias e players regionais impacta a lucratividade | -0.5% | Global, com maior impacto na Europa | Médio prazo (2-4 anos) |

| Volatilidade de preços em frutas afeta o crescimento do mercado de pastas alimentares | -0.4% | Global, com maior impacto em regiões produtoras de pastas à base de frutas | Curto prazo (≤ 2 anos) |

| Ceticismo do consumidor sobre o uso de conservantes ou óleo de palma restringe alguns segmentos de produto | -0.3% | Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de saúde sobre alto teor de açúcar e gordura em certas pastas restringem o crescimento

A crescente consciência do consumidor sobre conteúdo nutricional está pressionando pastas tradicionais ricas em açúcar e gordura. Os fabricantes enfrentam o desafio de reformular produtos preservando perfis de sabor que impulsionam compras repetidas. Uma análise de 2024 do George Institute for Global Health de 53.315 alimentos embalados revelou que apenas 34% atenderam ao Health Star Rating para produtos 'mais saudáveis', destacando desafios nutricionais em categorias como pastas. O mercado está se dividindo entre pastas indulgentes comercializadas como guloseimas e opções mais saudáveis para uso diário, com estas últimas crescendo 1,5 vezes mais rápido. Pressões regulatórias, incluindo rotulagem nutricional frontal da embalagem, complicam ainda mais as questões ao tornar o conteúdo de açúcar e gordura mais visível aos consumidores. Os fabricantes devem inovar formulações usando adoçantes alternativos, gorduras saudáveis e ingredientes funcionais para melhorar perfis nutricionais e reposicionar pastas como contribuintes positivos da dieta.

Competição intensa de marcas próprias e players regionais impacta a lucratividade

Os varejistas estão remodelando o mercado de pastas alimentares usando insights do consumidor e pontos fortes da cadeia de suprimentos para criar alternativas atraentes de marca própria às marcas nacionais, frequentemente a preços reduzidos. Esta mudança é ainda mais complicada por players regionais, que, ao fornecer localmente e fabricar nas proximidades, podem posicionar seus produtos autenticamente e competitivamente. Em resposta, as marcas nacionais estão dobrando a aposta em inovação, qualidade e herança da marca para justificar seus preços premium. No entanto, esta abordagem luta em segmentos sensíveis a mudanças de preço. Para essas marcas estabelecidas, o caminho à frente pode envolver a simplificação de seus portfólios para destacar produtos únicos de alta margem e considerar parcerias com varejistas para co-fabricação. Isso os ajudaria a sustentar níveis de produção enquanto navegam no cenário de mercado em mudança.

Análise de Segmento

Por Tipo de Produto: Mel Lidera Através de Versatilidade Funcional

Em 2024, o mel detém uma participação de 31,56% do mercado de pastas alimentares, impulsionado por sua versatilidade e imagem saudável. O segmento está definido para crescer a 7,23% de 2025 a 2030, o mais rápido entre as pastas, à medida que os consumidores se afastam de açúcares refinados. Méis premium como Manuka e Kanuka comandam preços mais altos devido aos seus benefícios à saúde e escassez. O crescimento do mercado é alimentado por novos lançamentos, como o mel orgânico da Apis India introduzido em janeiro de 2024, proveniente de terras orgânicas certificadas no Kashmir e com preço de INR 240 para uma garrafa de vidro de 450g.

Pastas à base de nozes e sementes estão crescendo devido a dietas focadas em proteínas e tendências à base de plantas, com inovações em textura e sabor aumentando o apelo. Pastas de laticínios e queijo permanecem estáveis, oferecendo conveniência apesar da competição de opções à base de plantas. Pastas à base de peixe, carne e veganas estão esculpindo segmentos de nicho ao atender necessidades dietéticas específicas. A premiumização está aumentando em todas as categorias, com origem, qualidade dos ingredientes e métodos de produção impulsionando preços mais altos e crescimento de valor.

Nota: Participações de segmento de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Natureza: Crescimento Orgânico Supera Convencional

O segmento convencional detém uma participação de mercado dominante de 71,02% em 2024, apoiado por disponibilidade mais ampla, lealdade de marca estabelecida e pontos de preço mais baixos. O segmento orgânico está crescendo a uma CAGR projetada de 9,84% de 2025-2030, impulsionado pela demanda do consumidor por rótulos limpos e métodos de produção sustentáveis. O mercado britânico de alimentos e bebidas orgânicos demonstra esta tendência, atingindo GBP 3,7 bilhões em 2025, com um aumento de 7,3% nas vendas marcando seu décimo terceiro ano consecutivo de crescimento [4]Fonte: Soil Association, "Relatório do Mercado Orgânico 2025", www.soilassociation.org.

O diferencial de preço entre pastas orgânicas e convencionais continua a diminuir à medida que as cadeias de suprimentos orgânicas alcançam maior eficiência. Pastas orgânicas demonstram taxas mais altas de compra online, com o dobro das vendas digitais comparadas às variantes convencionais. Grandes varejistas estão expandindo suas ofertas orgânicas através de aumento do espaço nas prateleiras e faixas orgânicas de marca própria, melhorando a acessibilidade do produto. Marcas orgânicas bem-sucedidas focam seu marketing em explicar benefícios específicos da certificação orgânica em vez de depender apenas da certificação para impulsionar a adoção do consumidor.

Por Tipo de Embalagem: Sachês Desafiam Dominância dos Frascos

Os frascos mantêm sua posição dominante com uma participação de mercado de 47,37% em 2024, já que os consumidores valorizam sua capacidade de retirada, características de reselagem e visibilidade do produto nas prateleiras de varejo. Sachês e bolsas estão experimentando crescimento rápido, com uma CAGR projetada de 6,94% de 2025-2030, devido à sua portabilidade, vantagens de controle de porção e menor impacto ambiental comparado à embalagem rígida. A implementação de regulamentações globais em 2025 para reduzir desperdício e promover sustentabilidade ambiental está transformando o cenário de embalagens para pastas alimentares.

Os potes equilibram conveniência e proteção do produto, enquanto formatos como copos, latas e embalagens tetra atendem necessidades de nicho e regionais com uma participação menor mas estável. Inovações de embalagem focam em materiais recicláveis, designs leves e melhores propriedades de barreira para estender a vida útil sem conservantes. Em outubro de 2024, a Crofter's Organic, maior produtora orgânica de pastas de frutas da América do Norte, lançou bolsas espremíveis recicláveis. A embalagem agora integra códigos QR para origens do produto, uso e sustentabilidade, melhorando o engajamento do consumidor.

Por Canal de Distribuição: Varejo Online Perturba Modelos Tradicionais

Supermercados/hipermercados detêm uma participação de mercado dominante de 55,81% em 2024, apoiados por sua extensa presença no varejo, ampla seleção de produtos e merchandising eficaz na loja que incentiva compras por impulso. O canal de varejo online está experimentando a maior taxa de crescimento, com uma CAGR esperada de 11,72% durante 2025-2030, impulsionado pela demanda do consumidor por conveniência, comparações fáceis de produtos e acesso a produtos especializados não disponíveis em lojas tradicionais.

Lojas de conveniência permanecem pontos de distribuição importantes, particularmente em áreas urbanas com alto tráfego de pedestres, atendendo necessidades imediatas do consumidor. Lojas de alimentos especializadas, canais diretos ao consumidor e outros segmentos representam canais de distribuição menores mas vitais que frequentemente introduzem produtos inovadores antes da distribuição no varejo mais amplo. Os canais de distribuição estão cada vez mais interconectados à medida que os varejistas implementam estratégias omnicanal que integram experiências de compra físicas e digitais. Esta integração cria oportunidades adicionais de engajamento do consumidor enquanto requer marketing aprimorado e gestão da cadeia de suprimentos para entregar experiências de marca consistentes em todos os canais.

Nota: Participações de segmento de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Análise Geográfica

A Europa detém a maior participação de mercado regional com 34,01% em 2024, apoiada por padrões de consumo estabelecidos e infraestrutura de varejo avançada que permite descoberta de produtos e premiumização. Para atrair a atenção dos consumidores, novos produtos de pastas doces de qualidade premium com embalagens ecológicas estão sendo introduzidos no mercado europeu. A tendência de assar em casa também contribuiu para o crescimento do mercado de pastas alimentares, já que as pastas são usadas em várias operações de panificação ao longo do dia. No entanto, pastas doces enfrentam um desafio em termos de saúde e bem-estar, já que são frequentemente ricas em açúcar, exceto pelo mel, que ainda é popular devido às suas propriedades antibacterianas. Requisitos regulatórios europeus para rotulagem nutricional e embalagens sustentáveis continuam a influenciar decisões de formulação de produtos e embalagens.

A Ásia-Pacífico lidera o crescimento do mercado com uma CAGR projetada de 9,01% de 2025-2030, influenciada pela urbanização, aumento da renda disponível e adoção dietética ocidental nos principais mercados. China e Índia impulsionam este crescimento à medida que suas classes médias em expansão incorporam pastas nas rotinas de café da manhã. O mercado japonês oferece oportunidades através de seu sistema de distribuição distinto e alta dependência de importação de alimentos. A expansão do e-commerce permite que as marcas alcancem consumidores em cidades menores sem extensas redes de varejo físico.

A América do Norte mantém um mercado maduro focado em inovação, com os Estados Unidos enfatizando pastas premium e especializadas que atendem requisitos de conveniência e saúde. O mercado apresenta uma divisão distinta entre produtos de marca própria focados em valor e ofertas de marca premium com ingredientes especializados ou propriedades funcionais. América do Sul, Oriente Médio e África mostram potencial de crescimento através do aumento da urbanização e influência dietética ocidental. O Brasil domina a produção sul-americana em pastas à base de mel e frutas, enquanto os Emirados Árabes Unidos e Arábia Saudita lideram o crescimento do Oriente Médio, apoiados por comunidades expatriadas e demanda por alimentos internacionais impulsionada pelo turismo.

Cenário Competitivo

O mercado de pastas alimentares demonstra concentração moderada, com empresas multinacionais competindo com fabricantes regionais e novos entrantes no mercado. Unilever PLC, The Hershey Company, Ferrero International S.A., Hormel Foods LLC e The J.M. Smucker Company são alguns dos principais players no mercado global. O ambiente competitivo continua a evoluir à medida que as preferências do consumidor mudam para opções de produtos mais saudáveis e diversificadas. Grandes empresas globais focam na otimização de portfólio e economias de escala, enquanto produtores especializados enfatizam flexibilidade e mensagens de marca autênticas para atrair consumidores buscando produtos alternativos.

O mercado apresenta oportunidades significativas de crescimento em produtos inovadores que combinam elementos de pastas, molhos, coberturas e alimentos funcionais. Novos entrantes estão expandindo através de canais de vendas diretas ao consumidor, capitalizando em comportamentos de compra do consumidor em mudança e plataformas digitais. Empresas estabelecidas usam cada vez mais análise de dados e IA para melhorar estratégias de desenvolvimento de produtos e marketing, permitindo que respondam rapidamente a tendências de mercado e demandas do consumidor.

Produtos de marca própria continuam a ganhar participação de mercado no segmento de pastas alimentares, à medida que varejistas utilizam dados do consumidor e cadeias de suprimentos eficientes para oferecer alternativas competitivamente precificadas aos produtos de marca. Essas ofertas de marca própria frequentemente igualam ou excedem a qualidade das marcas nacionais mantendo pontos de preço mais baixos, apelando para consumidores conscientes do valor. A expansão de marcas próprias intensificou a competição, forçando fabricantes de marca a se diferenciarem através de inovação, qualidade e iniciativas de marketing.

Líderes da Indústria de Pastas Alimentares

-

The J. M. Smucker Company

-

Unilever PLC

-

Ferrero International S.A.

-

The Hershey Company

-

Hormel Foods LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Ferrero North America introduziu Nutella Peanut, um novo produto que combina sua pasta de cacau avelã com amendoins torrados. Esta mistura inovadora combina o sabor rico de cacau-avelã da pasta Nutella tradicional com o sabor distinto de amendoins torrados, oferecendo aos consumidores uma nova experiência de sabor.

- Maio de 2025: Sweet Freedom introduziu uma pasta com sabor de chocolate avelã sem nozes para atender à crescente demanda do consumidor por produtos livres de alérgenos. A pasta oferece uma alternativa segura para consumidores com alergias a nozes mantendo o sabor autêntico de pastas tradicionais de avelã. O produto é adoçado naturalmente com maçã e alfarroba, eliminando a necessidade de adoçantes artificiais e alinhando-se com a crescente preferência por produtos de rótulo limpo.

- Maio de 2025: Pip & Nut introduziu uma nova Pasta de Chocolate Avelã ao seu portfólio de produtos no Reino Unido. A pasta contém 63% de nozes e oferece maior teor de proteína e níveis mais baixos de açúcar comparado às pastas de chocolate convencionais. Este produto alinha-se com o foco da empresa em alternativas naturais, mais saudáveis e sustentáveis no mercado de pastas e lanches.

- Janeiro de 2025: Country Delight lançou Farm Honey, que passou por testes de Ressonância Magnética Nuclear (NMR) em um laboratório certificado na Alemanha. O teste NMR valida a autenticidade e pureza do produto de mel para consumidores indianos.

Escopo do Relatório Global do Mercado de Pastas Alimentares

O mercado de pastas alimentares é segmentado por tipo de produto, canal de distribuição e geografia. Por tipo de produto, o mercado é segmentado em mel, pastas à base de chocolate, pastas à base de nozes e sementes, pastas à base de frutas e outros tipos de produto. Por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas de conveniência, lojas de varejo online e outros canais de distribuição. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. Para cada segmento, o tamanho do mercado e previsões foram feitos com base no valor (em milhões USD).

| Mel |

| Pastas à Base de Chocolate |

| Pastas à Base de Frutas |

| Pastas à Base de Nozes e Sementes |

| Pastas de Laticínios e Queijo |

| Outros Tipos de Produto |

| Convencional |

| Orgânico |

| Frascos |

| Potes |

| Sachês/Bolsas |

| Outros |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Mel | |

| Pastas à Base de Chocolate | ||

| Pastas à Base de Frutas | ||

| Pastas à Base de Nozes e Sementes | ||

| Pastas de Laticínios e Queijo | ||

| Outros Tipos de Produto | ||

| Por Natureza | Convencional | |

| Orgânico | ||

| Por Tipo de Embalagem | Frascos | |

| Potes | ||

| Sachês/Bolsas | ||

| Outros | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de pastas alimentares?

O tamanho do mercado de pastas alimentares está estimado em USD 37,55 bilhões em 2025 e está projetado para crescer a uma CAGR de 4,53% para atingir USD 46,86 bilhões até 2030.

Quão rápido está crescendo o segmento orgânico dentro das pastas alimentares?

Pastas orgânicas estão avançando a uma CAGR de 9,84%, superando produtos convencionais devido à demanda mais forte por rótulos limpos.

Por que sachês e bolsas estão ganhando popularidade para pastas?

Eles oferecem portabilidade, controle de porção e pegadas ambientais mais leves, impulsionando uma CAGR de 6,94% que desafia a dominância tradicional dos frascos.

Que fatores competitivos definem sucesso na indústria de pastas alimentares?

Inovação em receitas com redução de açúcar, histórias de origem convincentes e presença omnicanal são fundamentais, enquanto a competição de marcas próprias intensifica a pressão de preços.

Página atualizada pela última vez em: