Tamanho e Participação do Mercado de Encapsulamento de Alimentos

Análise do Mercado de Encapsulamento de Alimentos pela Mordor Intelligence

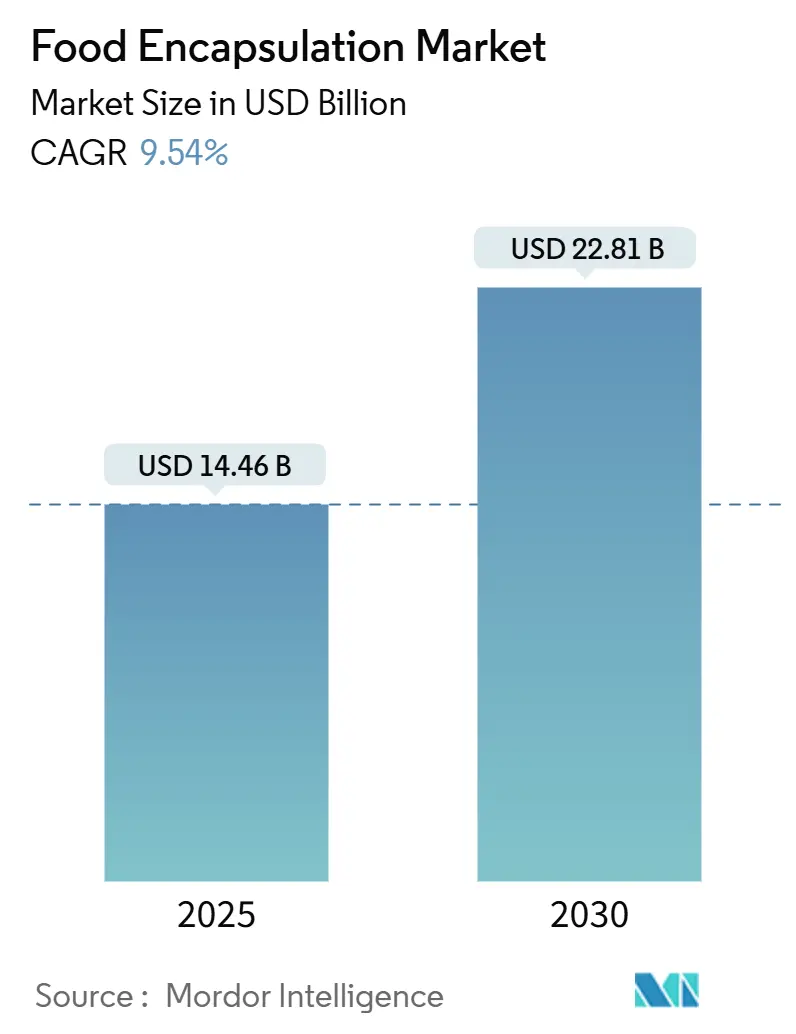

O tamanho do mercado de tecnologias de encapsulamento de alimentos está em USD 14,46 bilhões em 2025, projetado para atingir USD 22,81 bilhões até 2030 com uma robusta TCAC de 9,54%. O crescimento do mercado é impulsionado pela crescente demanda dos consumidores por alimentos funcionais, requisitos regulatórios para formulações de rótulo limpo e avanços nos sistemas de entrega. A expansão do mercado responde aos requisitos de proteção de compostos bioativos durante o processamento, extensão da vida útil dos produtos e mascaramento de sabores indesejados de ingredientes nutricionais. A crescente adoção de técnicas de microencapsulamento na indústria alimentícia permite que os fabricantes melhorem a estabilidade e biodisponibilidade dos produtos. Essas tecnologias protegem ingredientes da oxidação, umidade e variações de temperatura, mantendo suas propriedades nutricionais. Os setores de laticínios e panificação são usuários significativos das tecnologias de encapsulamento, particularmente para probióticos e ácidos graxos ômega-3. Adicionalmente, a indústria de bebidas utiliza cada vez mais essas tecnologias para retenção de sabor e liberação controlada de ingredientes funcionais. Tecnologias emergentes como electrospinning e nanoencapsulamento estão ganhando tração por sua precisão e eficiência. O mercado também vê crescente demanda por materiais de revestimento à base de plantas e processos de encapsulamento sustentáveis, alinhando-se com preocupações ambientais e tendências de rótulo limpo.

Principais Conclusões do Relatório

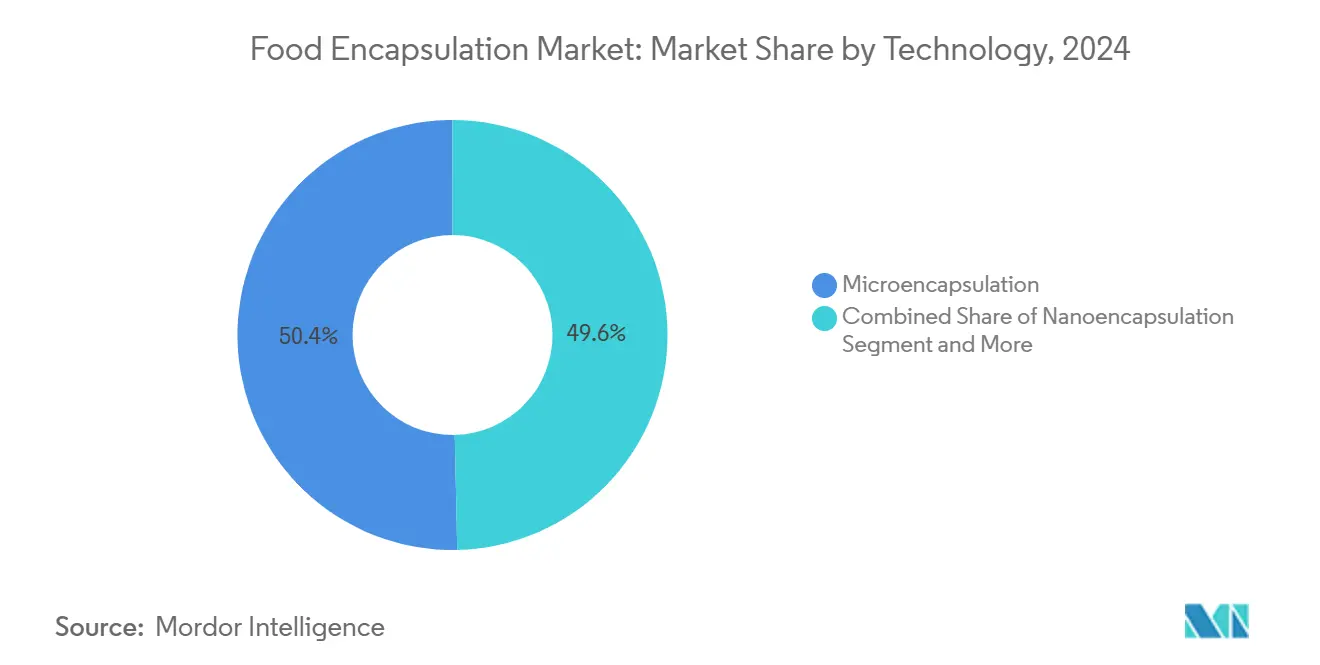

• Por tecnologia, o microencapsulamento deteve 50,36% da participação do mercado de tecnologias de encapsulamento de alimentos em 2024, e os sistemas híbridos estão projetados para expandir a uma TCAC de 12,70% de 2025-2030.

• Por tipo de material, os polissacarídeos lideraram com 40,27% de participação em 2024, enquanto as paredes à base de proteína estão definidas para crescer a 12,94% de TCAC até 2030.

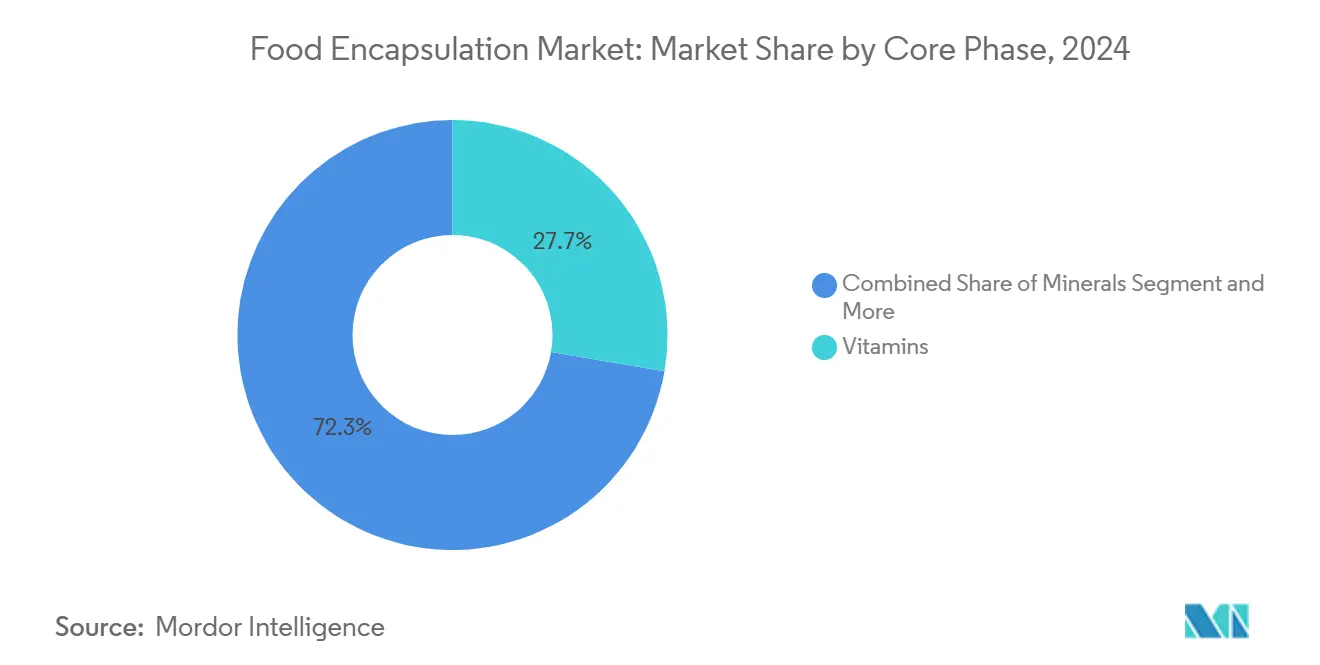

• Por fase núcleo, as vitaminas representaram 27,70% do tamanho do mercado de tecnologias de encapsulamento de alimentos em 2024; os probióticos devem registrar a mais rápida TCAC de 11,95% até 2030.

• Por aplicação, alimentos e bebidas dominaram com 67,15% da participação de receita em 2024; suplementos dietéticos crescem a uma TCAC de 13,41% no período de previsão.

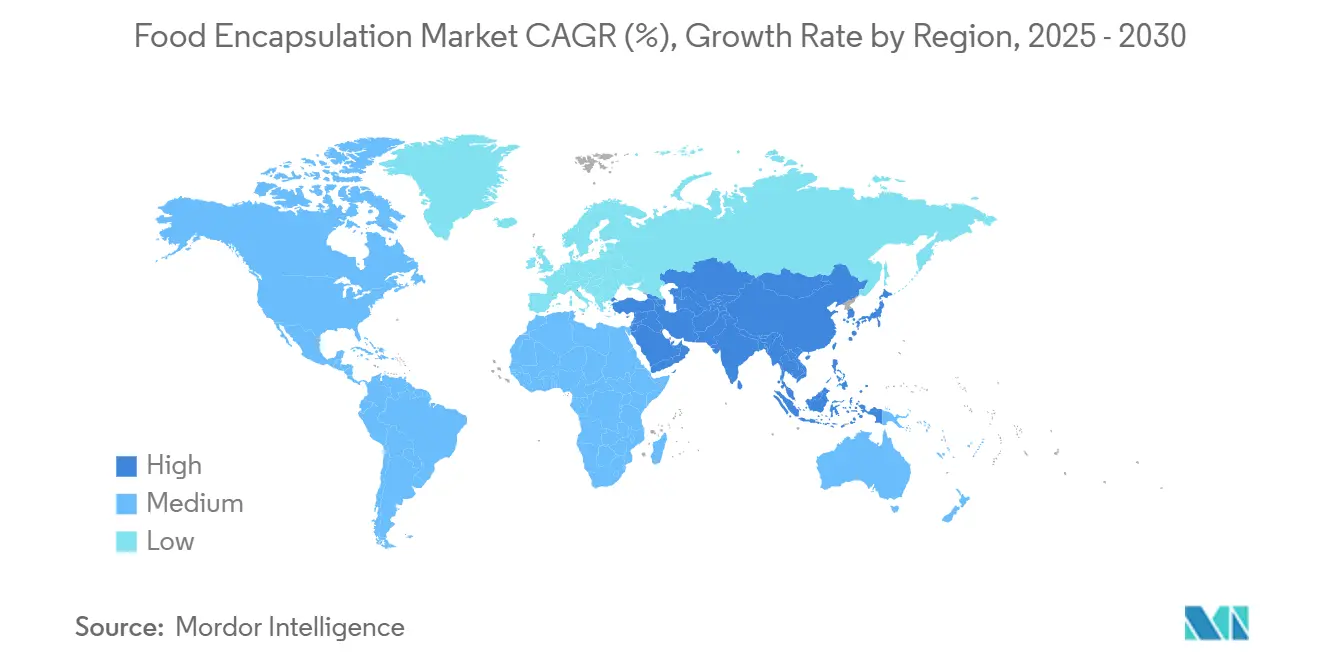

• Por região, a América do Norte comandou 34,59% de participação em 2024, enquanto a Ásia-Pacífico está prevista para registrar uma TCAC de 12,78% até 2030.

Tendências e Insights do Mercado Global de Encapsulamento de Alimentos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por liberação controlada e melhoria da estabilidade de ingredientes ativos durante o processamento de alimentos | +2.1% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente demanda por alimentos funcionais e fortificação de suplementos dietéticos | +2.8% | Global, liderada pela Ásia-Pacífico e América do Norte | Longo prazo (≥ 4 anos) |

| Crescente adoção de tecnologias de encapsulamento para estender a vida útil do produto e preservar a eficácia dos ingredientes | +1.9% | Global, particularmente mercados emergentes | Médio prazo (2-4 anos) |

| Crescente uso de encapsulamento no mascaramento de sabores e odores desagradáveis de ingredientes ativos | +1.4% | Global, com ênfase no setor de suplementos dietéticos | Curto prazo (≤ 2 anos) |

| Uso em expansão de encapsulamento para entrega direcionada de nutrientes em nutrição personalizada e alimentos médicos | +2.2% | América do Norte e Europa, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos em técnicas de encapsulamento | +1.8% | Global, liderado por mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Liberação Controlada e Melhoria da Estabilidade Durante o Processamento de Alimentos

A necessidade de sistemas de liberação controlada se intensificou à medida que os fabricantes de alimentos lidam com ambientes de processamento cada vez mais complexos que podem degradar nutrientes sensíveis. Técnicas avançadas de encapsulamento agora permitem cronometragem precisa da liberação de ingredientes, com alguns sistemas alcançando 95% de retenção de compostos bioativos durante o processamento térmico comparado a 60% para ingredientes não encapsulados. Tecnologias de encapsulamento de célula única, denominadas Probióticos Blindados,

representam uma mudança de paradigma ao fornecer proteção celular individual em vez de encapsulamento em massa, melhorando drasticamente as taxas de sobrevivência em condições de processamento adversas. A tecnologia prova-se particularmente valiosa em aplicações de alta temperatura onde o encapsulamento tradicional falha, permitindo que fabricantes fortifiquem produtos anteriormente incompatíveis com nutrientes sensíveis ao calor. Esta abordagem de precisão reduz o desperdício de ingredientes em até 40% enquanto garante biodisponibilidade consistente através de diferentes métodos de processamento. A tendência em direção à nutrição personalizada amplifica a demanda por sistemas de liberação controlada que podem entregar nutrientes específicos em taxas predeterminadas durante a digestão.

Crescente Demanda por Alimentos Funcionais e Fortificação de Suplementos Dietéticos

A consciência de saúde dos consumidores evoluiu além da nutrição básica para resultados de bem-estar direcionados, impulsionando demanda sem precedentes por produtos fortificados que entregam benefícios de saúde mensuráveis. Órgãos regulatórios reconhecem cada vez mais nutrientes encapsulados como mecanismos de entrega superiores. A crescente aplicação de encapsulamento em suplementos dietéticos reflete a disposição dos consumidores em pagar preços premium por biodisponibilidade aprimorada e entrega direcionada. O encapsulamento permite a combinação de ingredientes anteriormente incompatíveis em formulações únicas, criando efeitos sinérgicos que amplificam os benefícios de saúde. Esta tendência particularmente beneficia a população idosa que busca intervenções nutricionais convenientes e eficazes para preocupações de saúde relacionadas à idade.

Crescente Adoção para Extensão de Vida Útil e Preservação da Eficácia dos Ingredientes

Disrupções na cadeia de suprimentos e preocupações de sustentabilidade elevaram a extensão de vida útil de uma característica de conveniência para um imperativo de negócios, com tecnologias de encapsulamento oferecendo soluções que reduzem o desperdício alimentar mantendo a integridade nutricional. Inovações recentes em encapsulamento de nanocelulose bacteriana demonstram melhorias notáveis de estabilidade térmica, com temperaturas de degradação do complexo de vitamina B aumentando de 207°C para 340°C para B1 e melhorias similares através de outras vitaminas. A integração de embalagens inteligentes com ingredientes encapsulados cria sistemas de preservação ativa que respondem a mudanças ambientais, estendendo a vida útil de produtos frescos comparado à embalagem tradicional. A tecnologia prova-se especialmente valiosa em mercados emergentes onde a infraestrutura de cadeia fria permanece limitada, permitindo distribuição mais ampla de produtos nutritivos. Fabricantes veem cada vez mais o encapsulamento como seguro contra volatilidade da cadeia de suprimentos, com ingredientes protegidos mantendo potência mesmo sob condições de armazenamento subótimas. A convergência do encapsulamento com sensores IoT cria sistemas de preservação preditiva que otimizam o tempo de liberação baseado em dados ambientais em tempo real.

Avanços Tecnológicos em Técnicas de Encapsulamento

O campo de encapsulamento experimenta inovação rápida à medida que as fronteiras tradicionais entre nano e microencapsulamento se confundem, dando origem a sistemas híbridos que otimizam características de proteção e liberação para aplicações específicas. Técnicas de electrospinning agora alcançam eficiências de encapsulamento superiores a 97% mantendo viabilidade probiótica sob estresse térmico extremo, com nanofibras de gelatina-dextrano protegendo Lactobacillus plantarum a temperaturas de até 72°C. A conjugação proteína-polissacarídeo representa outro avanço, com complexos proteína de arroz-inulina demonstrando 96,99% de eficiência de encapsulamento e sobrevivência gastrointestinal superior comparada a proteínas nativas. Algoritmos de aprendizado de máquina agora otimizam parâmetros de encapsulamento em tempo real, reduzindo ciclos de desenvolvimento de meses para semanas enquanto melhoram a consistência. A integração de biopolímeros naturais com materiais sintéticos cria sistemas de encapsulamento biodegradáveis que abordam preocupações ambientais mantendo performance. Esses saltos tecnológicos permitem aplicações anteriormente impossíveis, como encapsular compostos voláteis que requerem cronometragem precisa de liberação durante a mastigação.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto capital e custos de processamento | -1.8% | Global, particularmente impactando fabricantes menores | Curto prazo (≤ 2 anos) |

| Limitações de armazenamento e vida útil de ingredientes encapsulados | -1.2% | Global, com maior impacto em regiões tropicais | Médio prazo (2-4 anos) |

| Flutuações de custo de matéria-prima | -1.1% | Global, com impacto agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| Instabilidade térmica e mecânica de ingredientes encapsulados durante métodos avançados de processamento de alimentos | -0.9% | Global, concentrado em setores de processamento de alta temperatura | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Capital e Custos de Processamento

Os requisitos de capital substanciais para equipamentos avançados de encapsulamento criam barreiras significativas de entrada, particularmente para fabricantes menores que buscam competir com players estabelecidos que se beneficiam de economias de escala. Sistemas de spray-drying capazes de produzir microencápsulas consistentes requerem altos investimentos. Custos de matéria-prima agravam o desafio, com materiais de parede especializados como proteínas modificadas comandando preços premium que podem aumentar custos de ingredientes em 200-400% comparado a alternativas convencionais. A complexidade da otimização de processo requer expertise especializada que comanda salários altos, inflacionando ainda mais os custos operacionais. Processos intensivos em energia como freeze-drying para probióticos sensíveis podem aumentar custos de produção em 50-80% comparado a métodos convencionais de preservação. Essas pressões de custo forçam fabricantes a focar em aplicações de alta margem, limitando a penetração da tecnologia em produtos de mercado de massa onde a sensibilidade de preço permanece primordial.

Limitações de Armazenamento e Vida Útil de Ingredientes Encapsulados

Apesar dos benefícios de proteção, ingredientes encapsulados frequentemente exibem vidas úteis mais curtas que o antecipado, criando desafios de gerenciamento de inventário e limitando a flexibilidade de desenvolvimento de produtos para fabricantes. A sensibilidade à umidade permanece uma vulnerabilidade crítica, com muitos probióticos encapsulados perdendo viabilidade dentro de 6-12 meses sob condições típicas de armazenamento, comparado a 24-36 meses para alternativas liofilizadas. Flutuações de temperatura durante transporte e armazenamento podem comprometer a integridade da cápsula, levando à liberação prematura e degradação do ingrediente que prejudica o investimento em encapsulamento. A exigência de condições especializadas de armazenamento aumenta a complexidade e custos da cadeia de suprimentos, particularmente problemático para redes de distribuição global. O controle de qualidade torna-se mais desafiador pois ingredientes encapsulados requerem métodos analíticos sofisticados para verificar integridade e potência durante seu ciclo de vida. Essas limitações forçam fabricantes a manter estoques de segurança maiores e implementar testes de qualidade mais frequentes, aumentando requisitos de capital de giro e complexidade operacional.

Análise de Segmento

Por Tecnologia: Sistemas Híbridos Impulsionam a Inovação

As tecnologias de encapsulamento híbrido crescem a 12,70% de TCAC até 2030, enquanto o microencapsulamento detém 50,36% de participação de mercado em 2024, indicando uma mudança de mercado em direção a sistemas avançados de proteção multicamadas. Esta tendência emerge à medida que fabricantes reconhecem as limitações de abordagens de tecnologia única em atender os requisitos de estabilidade e liberação de ingredientes funcionais. O microencapsulamento mantém liderança de mercado através de sua confiabilidade estabelecida e custo-efetividade, particularmente em aplicações de fortificação com vitaminas e minerais. O nanoencapsulamento avança em segmentos premium requerendo biodisponibilidade melhorada, com sistemas à base de lipídios demonstrando eficácia para compostos lipossolúveis.

Tecnologias híbridas ganham proeminência ao combinar propriedades de liberação rápida do nanoencapsulamento com características protetivas do microencapsulamento, permitindo perfis de entrega customizados. Aplicações de patente mostram avanço técnico em sistemas multicamadas, incorporando elementos responsivos ao pH e mecanismos de liberação temporal projetados para condições digestivas específicas. Esses sistemas provam-se essenciais em aplicações probióticas, fornecendo proteção durante fabricação e liberação controlada no ambiente intestinal. Enquanto custos atuais restringem sistemas híbridos a produtos de alto valor, melhorias contínuas na eficiência de fabricação indicam adoção mais ampla à medida que despesas de equipamento diminuem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Material: Inovação em Proteínas Acelera

Materiais de encapsulamento à base de proteína estão crescendo a 12,94% de TCAC até 2030, enquanto polissacarídeos detêm 40,27% de participação de mercado em 2024, impulsionados por demandas de rótulo limpo e propriedades funcionais superiores para aplicações específicas. Esta aceleração reflete a mudança mais ampla da indústria alimentícia em direção a ingredientes naturalmente derivados e reconhecíveis que ressoam com consumidores conscientes da saúde. Polissacarídeos retêm sua liderança através de versatilidade e custo-efetividade, com alginato e quitosana particularmente valorizados por suas propriedades formadoras de filme e biocompatibilidade. Lipídios servem papéis especializados em aplicações de barreira de umidade, enquanto emulsificantes permitem formulações complexas requerendo estabilidade através de diversas condições de pH e temperatura.

O crescimento rápido do segmento de proteínas deriva de avanços recentes em técnicas de modificação que melhoram solubilidade e eficiência de encapsulamento, com proteínas modificadas enzimaticamente alcançando taxas de encapsulamento superiores a 96% [1]Frontiers in Sustainable Food Systems, "Protein-Polysaccharide Conjugation for Probiotic Delivery," frontiersin.org. Complexos de proteína do soro com polissacarídeos demonstram estabilidade térmica superior, mantendo viabilidade probiótica a temperaturas de até 72°C comparado a 55°C para proteínas não modificadas. Proteínas à base de plantas ganham momento à medida que fabricantes buscam alternativas livres de alérgenos, com proteínas de ervilha e arroz mostrando performance comparável às opções derivadas de laticínios. O ambiente regulatório favorece cada vez mais sistemas à base de proteína como materiais aprovados GRAS, acelerando sua adoção em aplicações de alimentos novos. Outros materiais de casca, incluindo polímeros sintéticos e compostos híbridos, ocupam papéis de nicho onde características específicas de performance justificam seus custos mais altos.

Por Fase Núcleo: Probióticos Lideram a Revolução do Crescimento

O segmento de probióticos está projetado para crescer a uma TCAC de 11,95% até 2030, enquanto as vitaminas detêm 27,70% de participação de mercado em 2024. O crescimento rápido dos probióticos reflete a crescente consciência dos consumidores sobre benefícios da saúde intestinal e seu papel em alimentos funcionais. Pesquisa científica apoiando a conexão entre saúde do microbioma intestinal e bem-estar geral impulsiona esta expansão. Vitaminas mantêm liderança de mercado devido à sua eficácia comprovada e conformidade regulatória, especialmente em aplicações de fortificação onde biodisponibilidade aprimorada apoia investimentos em encapsulamento.

Tecnologias de encapsulamento de célula única revolucionam a entrega probiótica ao fornecer proteção celular individual em vez de encapsulamento em massa, melhorando dramaticamente taxas de sobrevivência durante processamento e armazenamento. Prebióticos complementam cada vez mais formulações probióticas, criando sistemas sinbióticos que melhoram a eficácia geral. Outros materiais de núcleo, incluindo peptídeos e extratos botânicos, expandem à medida que a nutrição personalizada impulsiona demanda por entrega de bioativos direcionados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Suplementos Dietéticos Avançam

O segmento de suplementos dietéticos está projetado para crescer a uma TCAC de 13,41% até 2030, enquanto alimentos e bebidas detêm 67,15% da participação de mercado em 2024. Consumidores demonstram aceitação aumentada de precificação premium para suplementos oferecendo benefícios de saúde direcionados e biodisponibilidade aprimorada. A indústria de suplementos justifica custos de encapsulamento através de eficácia melhorada e educação do consumidor. Alimentos e bebidas mantêm liderança de mercado através de aplicações amplas em fortificação e desenvolvimento de alimentos funcionais, permitindo novas combinações de nutrientes através da tecnologia de encapsulamento.

A expansão do mercado de suplementos dietéticos é impulsionada por regulamentações claras para ingredientes encapsulados e compreensão aumentada do consumidor sobre benefícios de biodisponibilidade. Inovações em tecnologia de softgel, incluindo alternativas à base de plantas de carragena e pectina, atendem requisitos de rótulo limpo mantendo eficácia do produto. No segmento de alimentos e bebidas, a tecnologia de encapsulamento mascara sabores de ingredientes, aumentando a aceitação do consumidor de produtos fortificados. Aplicações em panificação e confeitaria mostram altas taxas de adoção devido a requisitos de processamento para proteção de ingredientes, enquanto alternativas de carne processada usam encapsulamento para melhorias de textura e sabor.

Análise Geográfica

A América do Norte detém 34,59% de participação de mercado em 2024, apoiada por sua estrutura regulatória robusta e aceitação do consumidor de alimentos funcionais com preços premium. A dominância da região baseia-se na infraestrutura bem estabelecida de inovação alimentar e adoção ampla de tecnologias de encapsulamento por grandes fabricantes de alimentos. As diretrizes claras da FDA sobre ingredientes encapsulados encorajam investimento de fabricantes no desenvolvimento de produtos, enquanto a compreensão do consumidor sobre benefícios de biodisponibilidade apoia preços mais altos. A decisão da FDA de eliminar PFAS em materiais de contato alimentar cria novas oportunidades para sistemas de encapsulamento de base biológica [2]U.S. Food and Drug Administration (FDA), FDA Determines Authorization for 35 Food Contact Notifications Related to PFAS Are No Longer Effective,

fda.gov. O forte mercado de suplementos dietéticos da região, onde encapsulamento rende altas margens, mantém sua posição de mercado apesar de taxas de crescimento menores.

A Ásia-Pacífico demonstra o crescimento mais rápido a 12,78% de TCAC até 2030. Rendas disponíveis crescentes e consciência de saúde impulsionam demanda por alimentos funcionais premium, enquanto expansão urbana cria desafios de preservação que o encapsulamento aborda através de vida útil melhorada. As regulamentações da China agora apoiam mais ingredientes encapsulados, permitindo entrega funcional através de vários formatos, incluindo doces, bebidas e chocolates. Índia e Japão contribuem através de sua combinação de medicina tradicional com tecnologia alimentar moderna, desenvolvendo novas aplicações para ingredientes herbais encapsulados. Os custos de fabricação menores da região permitem implementação mais ampla de tecnologias de encapsulamento em produtos mainstream.

A Europa mostra crescimento consistente através de requisitos de qualidade rigorosos e adoção aumentada de regulamentações de alimentos novos favorecendo ingredientes encapsulados. A nova orientação da EFSA, efetiva em fevereiro de 2025, simplifica processos de aprovação para sistemas de entrega inovadores [3]European Food Safety Authority, Navigating Novel Foods,

efsa.europa.eu. O foco da região em produtos de rótulo limpo aumenta demanda por materiais de encapsulamento naturais, especialmente sistemas à base de proteína. Alemanha e Reino Unido lideram na adoção através de seus setores de processamento alimentar desenvolvidos, enquanto países mediterrâneos se especializam no encapsulamento de ingredientes tradicionais como compostos de azeite de oliva. A população europeia envelhecida sustenta demanda por produtos nutricionais usando encapsulamento para entrega direcionada. Fabricantes do Reino Unido aumentaram adoção de encapsulamento para abordar mudanças na cadeia de suprimentos relacionadas ao Brexit.

Nota: Participações regionais de todas as regiões individuais estarão disponíveis na compra do relatório

Cenário Competitivo

O mercado de encapsulamento de alimentos demonstra fragmentação moderada com uma pontuação de concentração de 4 de 10. Fornecedores de ingredientes estabelecidos estão adquirindo capacidades especializadas de encapsulamento para fornecer soluções integradas com margens mais altas. A estrutura de mercado permite que tanto fabricantes de grande escala quanto players de nicho coexistam, fomentando inovação e desenvolvimento de produtos especializados.

Os principais players de mercado incluem BASF SE, Cargill Incorporated, Kerry Group plc, Royal FrieslandCampina N.V. e Ingredion Incorporated. Essas empresas mantêm suas posições competitivas através de extensas redes de distribuição, portfólios de produtos diversos e parcerias estratégicas. As posições de mercado das empresas são cada vez mais determinadas por suas capacidades tecnológicas, com investimentos significativos em plataformas proprietárias de encapsulamento que melhoram propriedades de proteção e liberação.

Atividades de patente focam em sistemas híbridos de encapsulamento e novos materiais de parede, particularmente abordagens multicamadas que integram múltiplas tecnologias de encapsulamento para performance aprimorada. Líderes de mercado estão fortalecendo suas capacidades de pesquisa e desenvolvimento para desenvolver soluções inovadoras, enquanto também perseguem aquisições estratégicas para expandir sua expertise tecnológica e presença geográfica.

Líderes da Indústria de Encapsulamento de Alimentos

-

BASF SE

-

Cargill, Incorporated

-

Kerry Group plc

-

Royal FrieslandCampina N.V.

-

Ingredion Incorporated

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: OOO Component-Lactis, uma empresa de pesquisa e produção biotecnológica em Buguruslan, garantiu um acordo de licenciamento com a Academia Russa de Ciências (RAS) para produzir produtos probióticos avançados. A empresa está desenvolvendo Florobiom, uma formulação probiótica para restauração da microbiota intestinal. O produto está na fase de registro estatal, e a empresa pretende produzir um milhão de cápsulas mensalmente até o final de 2025. A Component-Lactis implementou tecnologia RAS para encapsulamento de biomassa microbiana em seu processo de fabricação. Este desenvolvimento alinha-se com o foco da empresa no avanço científico na produção e seu objetivo de diminuir a dependência de suplementos de saúde importados.

- Junho de 2024: Big Idea Ventures (BIV), uma empresa global de investimentos em tecnologia alimentar, tecnologia agrícola e ciência de materiais, lançou a BioCloak, Inc. através de seu Fundo Generation Food Rural Partners (GFRP). A BioCloak foca no desenvolvimento e comercialização de tecnologias de encapsulamento de base biológica que reduzem microplásticos enquanto protegem e melhoram a performance de ingredientes ativos, nutrientes e biológicos em aplicações de agricultura e nutrição animal.

Escopo do Relatório do Mercado Global de Encapsulamento de Alimentos

O mercado global de encapsulamento de alimentos é segmentado por tecnologia, tipo de material, fase núcleo. Baseado na tecnologia, o mercado é segmentado em microencapsulamento, nanoencapsulamento, tecnologias híbridas. Com base no tipo de material, o mercado é segmentado em polissacarídeos, proteínas, lipídios, emulsificantes, outros materiais de casca. Com base na fase núcleo, o mercado é segmentado em vitaminas, minerais, enzimas, ácidos orgânicos, aditivos, probióticos, prebióticos, óleos essenciais, outros materiais de fase núcleo. Com base na geografia, o estudo fornece uma análise do mercado de encapsulamento de alimentos nos mercados emergentes e estabelecidos ao redor do globo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África.

| Microencapsulamento |

| Nanoencapsulamento |

| Tecnologias Híbridas |

| Polissacarídeos |

| Proteínas |

| Lipídios |

| Emulsificantes |

| Outros Materiais de Casca |

| Vitaminas |

| Minerais |

| Enzimas |

| Ácidos Orgânicos |

| Aditivos |

| Probióticos |

| Prebióticos |

| Óleos Essenciais |

| Outros Materiais de Núcleo |

| Alimentos e Bebidas | Panificação e Confeitaria |

| Produtos de Snacks | |

| Carne Processada, Frutos do Mar e Alternativas de Carne | |

| Outros Alimentos e Bebidas | |

| Suplementos Dietéticos | |

| Nutrição Animal e de Pets | |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Resto do Oriente Médio e África |

| Por Tecnologia | Microencapsulamento | |

| Nanoencapsulamento | ||

| Tecnologias Híbridas | ||

| Por Tipo de Material | Polissacarídeos | |

| Proteínas | ||

| Lipídios | ||

| Emulsificantes | ||

| Outros Materiais de Casca | ||

| Por Fase Núcleo | Vitaminas | |

| Minerais | ||

| Enzimas | ||

| Ácidos Orgânicos | ||

| Aditivos | ||

| Probióticos | ||

| Prebióticos | ||

| Óleos Essenciais | ||

| Outros Materiais de Núcleo | ||

| Por Aplicação | Alimentos e Bebidas | Panificação e Confeitaria |

| Produtos de Snacks | ||

| Carne Processada, Frutos do Mar e Alternativas de Carne | ||

| Outros Alimentos e Bebidas | ||

| Suplementos Dietéticos | ||

| Nutrição Animal e de Pets | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho projetado do mercado de tecnologias de encapsulamento de alimentos até 2030?

O tamanho do mercado de tecnologias de encapsulamento de alimentos está previsto para atingir USD 22,81 bilhões até 2030, crescendo a uma TCAC de 9,54% a partir de 2025.

Qual segmento de tecnologia deve crescer mais rapidamente?

Sistemas híbridos de encapsulamento estão definidos para expandir a uma TCAC de 12,70% à medida que seus designs multicamadas combinam benefícios de nano e microescala.

Por que a Ásia-Pacífico é considerada o motor-chave de crescimento?

Demanda de dois dígitos por alimentos funcionais, regulamentações de apoio e centros de fabricação custo-eficientes impulsionam uma TCAC de 12,78% na Ásia-Pacífico.

Qual fase núcleo mostra o maior potencial de crescimento?

Probióticos lideram o crescimento com uma TCAC de 11,95%, apoiados por técnicas avançadas de encapsulamento de célula única que melhoram vida útil e liberação direcionada à digestão.

Página atualizada pela última vez em: