ワークフロー自動化市場分析

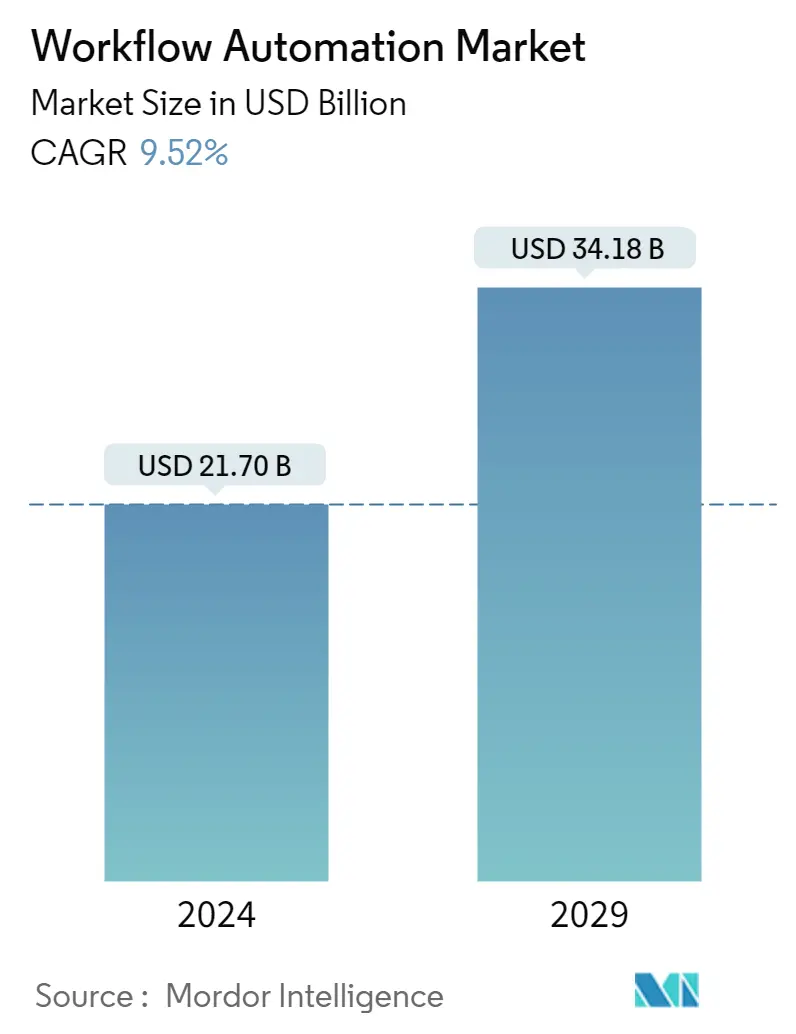

ワークフロー自動化市場の市場規模は、2024期にはUSD 21.70 billionと推定され、2029期にはUSD 34.18 billionに達し、予測期間中(2024~2029)には9.52%の年平均成長率で成長すると予測されている。

ワークフローの概念は、製造業やオフィスにおけるプロセスの概念から発展したものであり、そのようなプロセスは工業化の時代から存在し、作業活動の定型的な側面に集中することで効率を急上昇させることを追求した結果である。プロセスは通常、作業活動を明確に定義されたタスク、ルール、役割、手順に分離し、製造やオフィスワークの大部分を規制する。当初、プロセスは、物理的な物体を操作する人間によって完全に遂行されていた。

- 情報技術の導入により、職場のプロセスは、以前は人間が実施していたタスクを実行し、ルールを実施するコンピュータプログラムを通じて、情報システムによって部分的または全体的に自動化されるようになった。ワークフローオートメーションは、製造や管理に関わるワークフロープロセスのベストプラクティスを取り入れることで、生産性と品質を向上させるために開発された。これは、データソースから取得したデータと、特定のステージの実行が行われる様々なステージのネットワークロケーションから、ジョブチケットの生成とともにワークフロープロセスを定義することを容易にします。このシステムは、ユーザーにジョブチケットのステータスを視覚的に表示するとともに、外部要因の介入なしにジョブチケットを自動的に移動させることができます。システムはまた、特定の段階での変更に適応可能です。

- ワークフローソフトウェアに対する組織からの需要の高まりは、より洗練された効率的なソフトウェア開発への急速な投資につながっている。Signavio社によると、62%の組織が業務の25%までをモデル化しているが、全プロセスをモデル化しているのはわずか2%である。さらに、調査対象組織の13%がインテリジェントな自動化ソリューションを大規模に導入していると回答しており、23%が導入中、37%が試験的に自動化を実施している。

- 組織によるワークフローソフトウェアへの需要の高まりは、より洗練された効率的なソフトウェア開発への急速な投資につながっている。コンピュータ・ビジョン、コグニティブ・オートメーション、機械学習からロボティック・プロセス・オートメーションに至るまで、人工知能や関連する新技術の採用が増加している。このようなテクノロジーの融合は、顧客のビジネス価値と競争優位性を劇的に高める自動化機能を生み出す。

- あらゆる新しいテクノロジーの導入とは異なり、ワークフローの自動化は、人間および人間以外のアカウントに向けられたサイバー攻撃のリスクを生み出す可能性があります。そのため、プロセス・オートメーションのセキュリティは極めて重要です。RPAボットは機密データを扱うことが多く、あるシステムから別のシステムへデータを転送します。データが保護されていない場合、データが悪用され、企業に数百万ドルの損害を与える可能性があります。

- COVID-19の発生により、サプライチェーンの脆弱性が露呈した。ほとんどのIT組織にとって、脆弱なエコシステムには重要なITサービスのプロバイダーが含まれる。加えて、在宅勤務の義務化によって、サービス・プロバイダーは、ミッション・クリティカルな企業の顧客が、提供するサービスのスピード、セキュリティ、品質、総合的な有効性を実現するために必要なツールやテクノロジーを確実に利用できるようにしなければならなくなった。

ワークフローオートメーション市場動向

ソフトウェア・セグメントは大きな成長が見込まれる

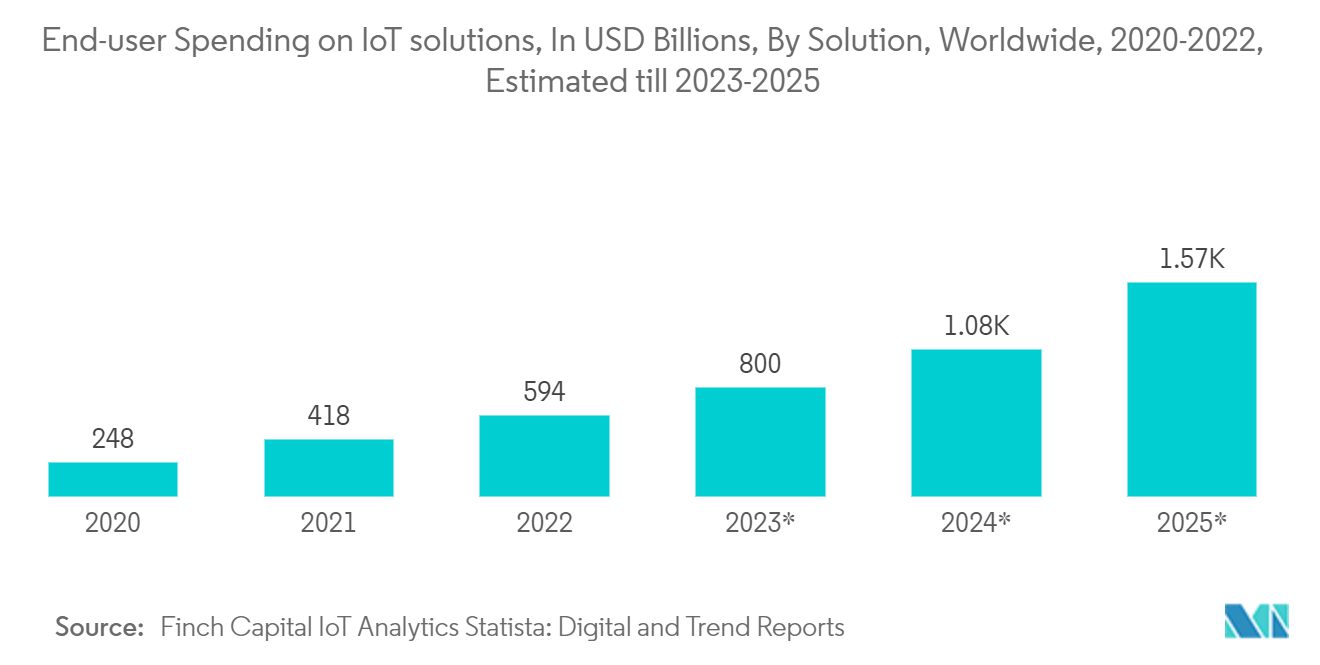

- IoTの導入は、アプリケーションやビジネスモデルの出現、デバイスコストの削減により、各業界で急増している。IoT接続の急増に伴い、ワークフロー自動化ソフトウェア、ワークフロー管理ソフトウェア、ワークフローシステム、ビジネスプロセス自動化(BPA)など、ワークフローの自動化に使用されるツールが大きな需要を観察している。ワークフロー自動化ソフトウェアには、付加価値機能を含む様々な利点があり、自動化の範囲を広げる統合機能を提供する。このような採用は、ワークフロー自動化市場全体のソフトウェア・セグメントにさらなる需要をもたらすだろう。

- いくつかの特徴には、ソフトウェアの実装と保守に必要なITサポート量を削減する機能が含まれる。ビジネス・ユーザーは、直感的なビジュアル・インターフェイスを通じて、いくつかの機能に便利にアクセスすることができ、自動化を迅速化し、ビジネス・チームをワークフロー最適化のための共同創造的な役割にすることができる。ローコードはまた、ITバックログへのプレッシャーを軽減する。例えば、Integrifyはローコードワークフロー自動化プラットフォームであり、使いやすいビルダー、柔軟なカスタマイズ、複数の価格オプション、専任のカスタマーサポートを提供している。

- ワークフロー自動化ソフトウェアは、プロセスを標準化し、エラーを回避し、重複したデータ入力を排除することで、リクエスト管理を簡素化するカスタマイズ可能なフォームなどの機能を備えたソリューションを提供します。ポータルは、社内外のパートナーとのフォームの整理と安全な共有を容易にします。ワークフローの自動化において重要な役割を果たすその他の機能には、統合、テンプレートやルールの存在、条件ロジックなどがある。

- 例えば、2023年10月、ビジネスソフトウェア用のローコード開発プラットフォームであるRetool Inc.は、Retool Workflowsの一般提供を発表した。この非常に革新的な自動化ツールは、開発者がコーディングに優先順位をつけ、監視・保守ツールとともにタスクをシームレスに自動化できるようにすることで、開発者を大幅に支援することを目的として設計されている。Retoolワークフローでは、開発者は、定期的なジョブ、カスタマイズされたアラート、および情報管理タスクの効率的なプロトタイピングと構築を可能にする、コーディングツールの広範な配列を提供するユーザーフレンドリーで視覚的に魅力的なインターフェイスを提供されます。さらに、このツールは、トリガーに基づくデータ抽出、変換、ロードを容易にします。

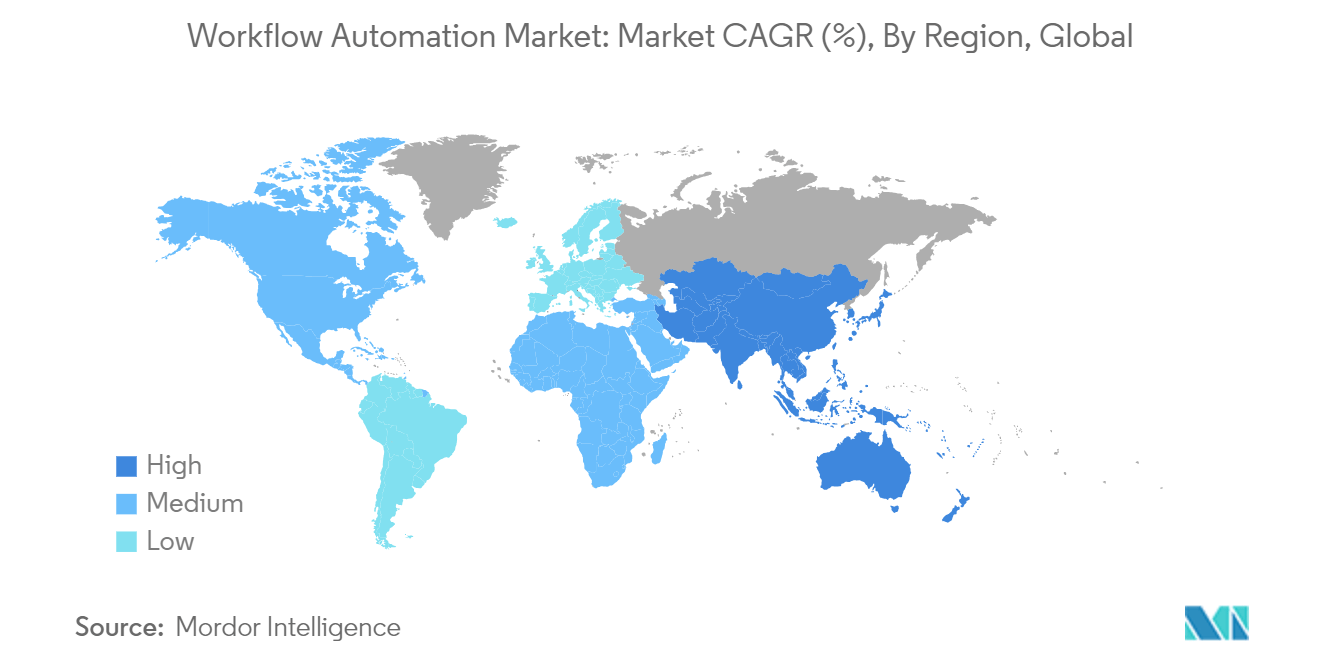

予測期間中、アジア太平洋地域が最速の成長を記録する見込み

- 中国市場での競争が激化するなか、国内のさまざまな業界がデジタル・トランスフォーメーションによってワークフローを改善している。例えば、東風日産は、効率性を向上させ、新車の販売プロセスをスピードアップするために、デジタルトランスフォーメーション・プログラムを開始した。同社は、既存のワークフローを改善し、社内業務を合理化し、全体的な効率化を促進することを目的として、データの有効活用を促進するデジタルトランスフォーメーション戦略を開始した。このプログラムの一環として、同社は反復的なデジタル・タスクを自動化するために、ロボット・プロセス・オートメーション(RPA)ソフトウェア、UiPathを導入した。

- チャイナユニコムのインテリジェント・ネットワーク・イノベーション・センターは2021年にファーウェイと協力し、ファーウェイのAUTINシステムをベースとしたAI搭載のネットワーク管理・運用プラットフォームを開発・展開した。同社はAIベースのネットワーク管理・運用プラットフォームを導入し、データを活用して全国ネットワークの運用、計画、管理を簡素化・自動化するとともに、5Gネットワークとサービスを展開する中で費用対効果、顧客体験、持続可能性を向上させた。

- 自動化は、未来の仕事のアプローチに関連する最も重要な部分の1つであり、日本はAIを通じて革新を進めている。野村総合研究所によると、日本のAI分野は2035年までに大きな飛躍を遂げるという。アベジャやNECなどのオートメーション企業は、日本のGDPを押し上げるために、より生産効率を高める技術革新を行っている。

- オートメーションはインドの経済発展に大きな役割を果たしている。同国は現在、テクノロジーとイノベーションの導入により、ほとんどの分野で転換期を迎えている。人工知能国家戦略(NSAI)は、AIが2035年までにインドの年間成長率を1.3%加速させると予測していることを強調した。

- 東南アジアとオーストラリアは、その他のアジア太平洋地域の中でも突出した地域である。東南アジアの企業は、AIを中心とした未来に向けて従業員を準備し、新しい技術を取り入れている。このため、企業は適切なスキルアップ戦略を通じてスキルギャップを埋める必要がある。デジタル化は、この地域が地元企業にとって世界的に競争力のあるパートナーシップを構築するのに役立つだけでなく、グローバル展開の可能性を向上させ、技術と知識の移転を成功させるのをサポートする。

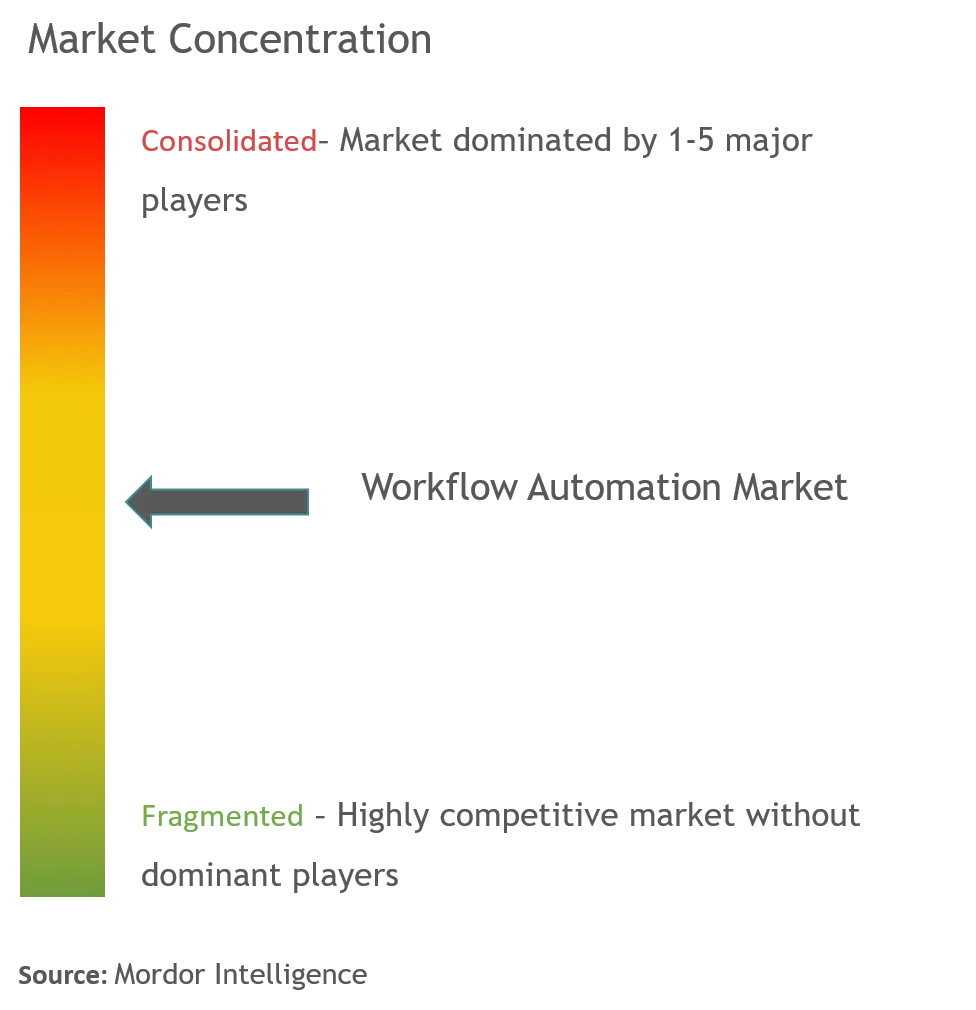

ワークフローオートメーション業界の概要

ワークフロー・オートメーション市場は複雑で、競争が激しい。この市場には、IBM Corporation、Oracle Corporation、Pegasystems Inc.、Xerox Corporation、Appian Corporationなど、複数の大手企業が参入している。これらの企業は、戦略的協業イニシアティブを活用して市場シェアと収益性を高めている。

- 2023年11月グローバルなクラウドプラットフォームであり、財務、調達、カスタマーサービス機能向けのAI主導型プロセス自動化ソリューションの業界リーダーであるEskerは、Teknionが業務効率を高めるためにEskerの買掛金自動化ソリューションを採用したと発表しました。Eskerの革新的な技術を活用することで、テクニオンはグローバル拠点全体のシステムとERPワークフローの合理化を目指しています。Teknionは特に、財務システムの継続的な変革のために、複数のERPからの情報を効果的に組み合わせる自動化と人工知能を組み込んだソリューションを求めていました。

- 2023年9月セールスフォースは、Slackプラットフォームにいくつかの素晴らしい進化を導入した。これには、SlackネイティブのジェネレーティブAI機能の統合、構造化されたワークフローに役立つリスト機能、自動化プラットフォームのさまざまな機能強化などが含まれる。一方、Slackも、独自のネイティブLLMテクノロジーを搭載した独自のSlack AIを発表し、大きく前進した。さらにSlackは、タスク、承認、情報を整理するためのリスト機能など、ワークフローの自動化に価値ある追加を行った。

ワークフローオートメーション市場のリーダー

IBM Corporation

Oracle Corporation

Pegasystems, Inc

Xerox Corporation

Appian Corporation

- *免責事項:主要選手の並び順不同

ワークフローオートメーション市場ニュース

- 2023年5月バンド幅は、APIソリューションにより複数のグローバルワークフローのワークフロー自動化を開始し、顧客が電話番号のエンゲージメント、購入、有効化、設定を行えるよう、60カ国以上で番号管理を自動化しました。バンド幅は、番号注文、ポーティング、通知のためのアプリケーション・プログラム・インターフェース(API)を構築しました。自動ワークフローソリューションにより、ソフトウェアエンジニアは通信業界の専門知識を必要とせずに通信を自動化することができます。

- 2023年4月CrowdStrike Falcon Fusionは、洗練されたクラウドベースのセキュリティオーケストレーション、自動化、レスポンス(SOAR)フレームワークです。CrowdStrike Falcon Fusionは、CrowdStrike Falconプラットフォームとシームレスに統合され、追加費用なしでお客様に提供されます。Falconコンソールの利便性から、SOCアナリストは、ユーザーフレンドリーなインターフェイス、あらかじめ設計されたワークフローテンプレート、およびエンドポイント上で直接幅広いアクションを効率的に実行するためのパーソナライズされたスクリプトを使用して、包括的な自動ワークフローを簡単に作成することができます。

ワークフロー・オートメーション業界のセグメンテーション

ワークフロー自動化ツールは、ビジネス機能において、オペレーションの基礎となる一連のディレクティブまたはワークフローを使用して、繰り返し可能なタスクを自動化することを可能にする。ここ数年の間に、RPA、BPMスイート、リモート・デスクトップ・オートメーション、カスタム・スクリプトの出現により、このコンセプトは大幅に進化した。主な目的は、反復的なタスクや、ソフトウェア、アプリ、技術によってよりうまく処理できる手動プロセスを特定することである。

ワークフロー自動化業界は、ソリューション別(ソフトウェアとサービス)、エンドユーザー業界別(銀行、通信、小売、製造・物流、医療・製薬、エネルギー・公共事業、その他のエンドユーザー業界)、展開別(クラウドとオンプレミス)、地域別(北米、欧州、アジア太平洋、その他の地域)に区分されている。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)で提供しています。

| オンプレミス |

| 雲 |

| ソフトウェア |

| サービス |

| 銀行業務 |

| 通信 |

| 小売り |

| 製造・物流 |

| ヘルスケアと医薬品 |

| エネルギーと公共事業 |

| その他のエンドユーザー産業 |

| 北米 | アメリカ合衆国 |

| カナダ | |

| ヨーロッパ | イギリス |

| ドイツ | |

| フランス | |

| その他のヨーロッパ | |

| アジア太平洋 | 中国 |

| 日本 | |

| インド | |

| その他のアジア太平洋地域 | |

| その他の地域(ラテンアメリカ、中東、アフリカ) |

| 展開別 | オンプレミス | |

| 雲 | ||

| ソリューション別 | ソフトウェア | |

| サービス | ||

| エンドユーザー業界別 | 銀行業務 | |

| 通信 | ||

| 小売り | ||

| 製造・物流 | ||

| ヘルスケアと医薬品 | ||

| エネルギーと公共事業 | ||

| その他のエンドユーザー産業 | ||

| 地理別 | 北米 | アメリカ合衆国 |

| カナダ | ||

| ヨーロッパ | イギリス | |

| ドイツ | ||

| フランス | ||

| その他のヨーロッパ | ||

| アジア太平洋 | 中国 | |

| 日本 | ||

| インド | ||

| その他のアジア太平洋地域 | ||

| その他の地域(ラテンアメリカ、中東、アフリカ) | ||

ワークフローオートメーション市場調査FAQ

ワークフローオートメーション市場の規模は?

ワークフロー自動化市場規模は、2024年には217億米ドルに達し、年平均成長率9.52%で成長し、2029年には341億8000万米ドルに達すると予測される。

現在のワークフローオートメーション市場規模は?

2024年には、ワークフロー自動化市場規模は217億米ドルに達すると予想されている。

ワークフロー自動化市場の主要プレーヤーは?

IBM Corporation、Oracle Corporation、Pegasystems, Inc、Xerox Corporation、Appian Corporationが、ワークフロー自動化市場で事業を展開している主要企業である。

ワークフローオートメーション市場で最も成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

ワークフロー自動化市場で最大のシェアを占める地域は?

2024年、ワークフロー自動化市場で最大のシェアを占めるのは北米である。

このワークフローオートメーション市場は何年を対象とし、2023年の市場規模は?

2023年のワークフローオートメーション市場規模は198.1億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年のワークフローオートメーション市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年のワークフローオートメーション市場規模を予測しています。

最終更新日:

ワークフローオートメーション業界レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年のワークフローオートメーション市場のシェア、規模、収益成長率に関する統計です。ワークフローオートメーションの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この業界分析のサンプルを無料レポートPDFダウンロードで入手できます。