米国米タンパク質市場規模とシェア

Mordor Intelligenceによる米国米タンパク質市場分析

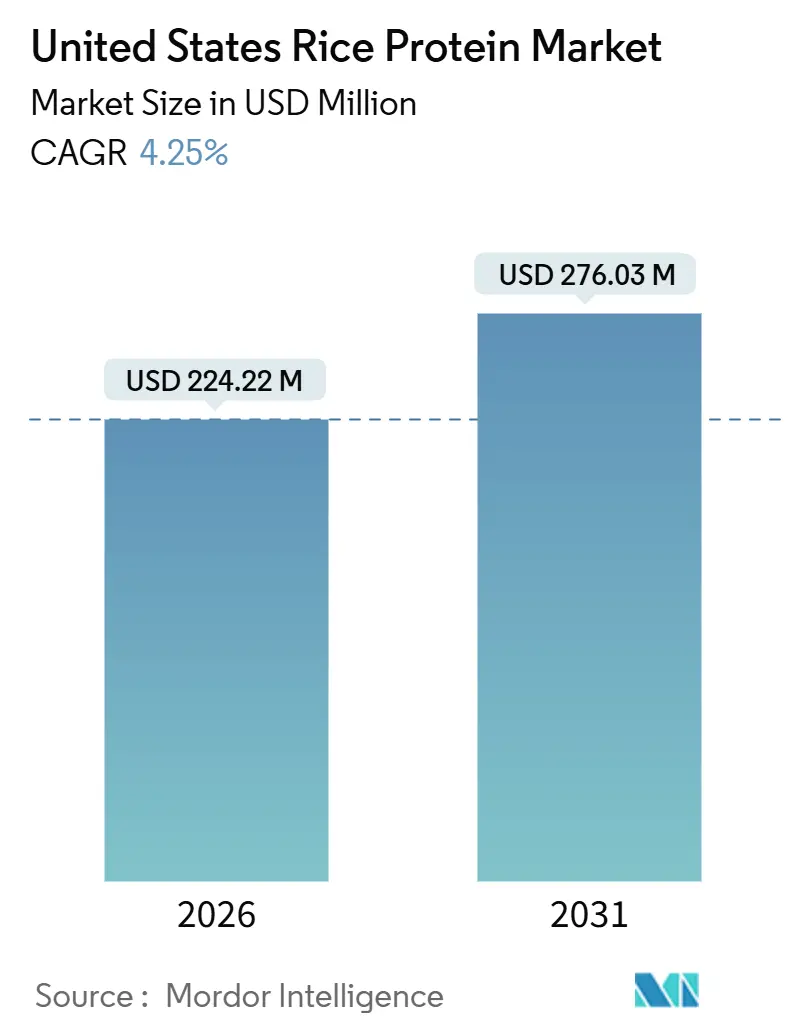

2031年までに、米国の米タンパク質市場は2026年の約2億2422万米ドルから2億7603万米ドルに成長し、安定した年平均成長率約4.25%を反映すると予想されています。これは、米タンパク質がニッチなアレルゲンフリーのポジショニングを超えて、スポーツ栄養、乳児用調製粉乳、クリーンラベルベーカリー製品などの主流用途に移行し続ける一方で、大豆とエンドウ豆タンパク質が価格圧力を維持しているためです。規制と供給の発展がこの変化を支援しており、2024年のUSDAの有機執行強化規則により追跡可能な国内原料が優遇され、2025年シーズンに向けたカリフォルニア州の米作付面積が43.4万エーカーへ8%増加し、FDAが乳児栄養用米タンパク質分離物をGRASとして確認しました。これらの要因により抽出技術、ニアショアリング、プレミアムポジショニングへの投資が促進され、競争活動が激化し、Axiom Foodsが有機Oryzatein®の生産能力を拡大し、BENEOが価値獲得を向上させるために有機ワキシー米澱粉を発売しました。エンドウ豆および大豆タンパク質と比較して高いコストと2025年の関税関連圧力にもかかわらず、米タンパク質の低アレルギー性、非遺伝子組換え、クリーンラベルアピールは、米国の食品、飲料、サプリメント用途全体での段階的で持続的な成長を引き続き支えています。

主要レポートの要点

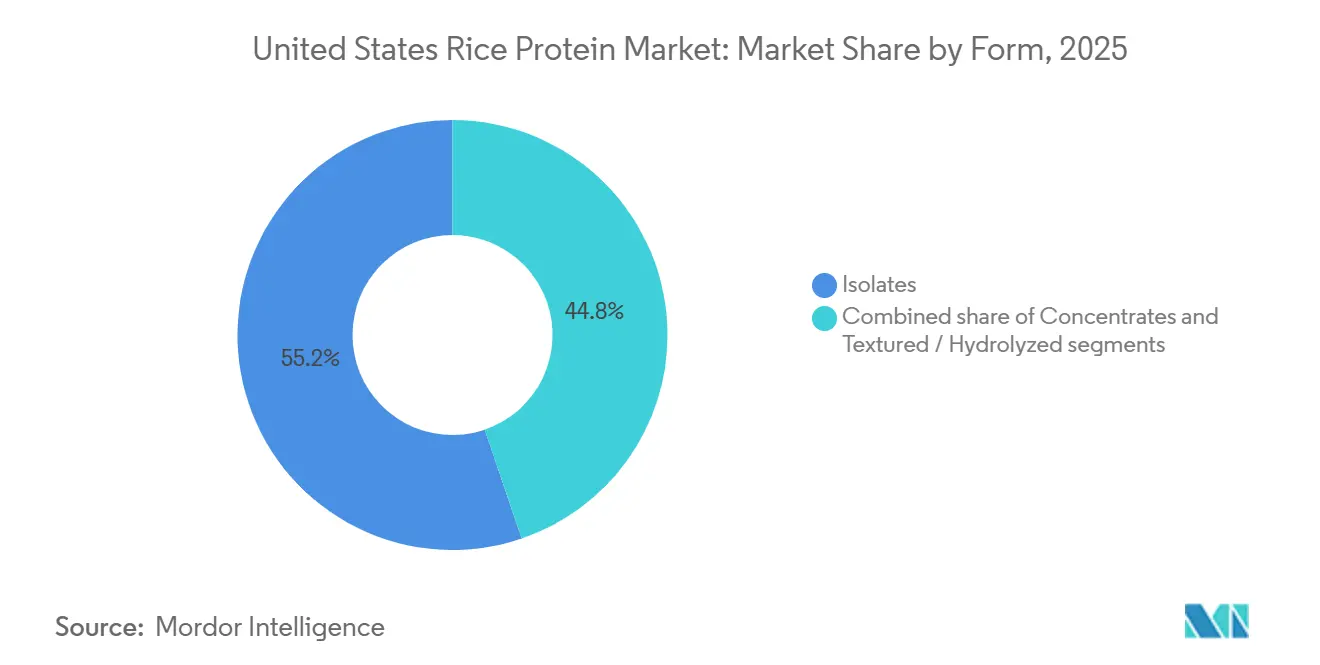

- 形態別では、分離物が2025年の米国米タンパク質市場シェアの55.21%を占めました。組織化および加水分解形態は2031年まで5.49%のCAGRで拡大すると予測されています。

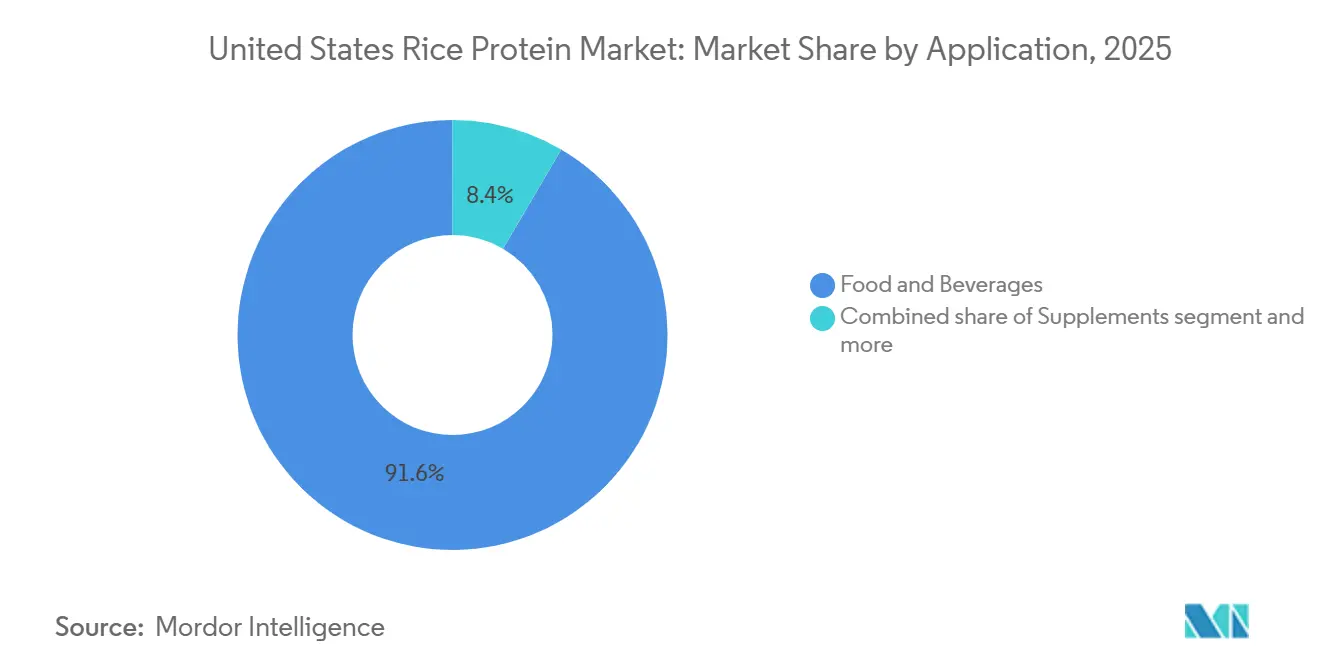

- 用途別では、食品・飲料が2025年の米国米タンパク質市場規模の91.57%を占める一方、サプリメントが2031年まで5.91%のCAGRで最も速い成長を記録しました。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

米国米タンパク質市場のトレンドと洞察

促進要因影響分析

| 促進要因 | (〜)CAGR予測への%影響 | 地理的関連性 | 影響のタイムライン |

|---|---|---|---|

| 植物性スポーツ栄養製品の発売急増 | +0.8% | 全国、カリフォルニア、テキサス、北東部に集中 | 中期(2-4年) |

| 食物アレルギーの有病率の増加 | +0.7% | 全国の大都市圏クラスター | 長期(≥4年) |

| クリーンラベルおよび非遺伝子組換え選好 | +0.6% | 西海岸および北東部 | 中期(2-4年) |

| ニアショア加工を推進する2025年関税変動 | +0.5% | カリフォルニアおよびアーカンソー | 短期(≤2年) |

| カリフォルニア州作付面積の拡大 | +0.4% | カリフォルニア、太平洋岸北西部 | 中期(2-4年) |

| シリアルでの米タンパク質クリスプの需要 | +0.3% | 中西部および南部 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

植物性スポーツ栄養製品の発売急増

2024年、北アメリカのスポーツ栄養市場は223億米ドルに達し、プロテインパウダーが売上の53%を占めて優勢でした[1]Source: Glanbia PLC, "Investor Presentation 2024," glanbia.com。乳糖不耐症が米国成人の約36%に影響を与える(Glanbia)ため、植物性製剤が急速に注目を集めています。米タンパク質分離物は、FDAの主要9大アレルゲンを避けながら、処方者に低アレルギー性の代替品を提供します。これにより、ブランドはタンパク質密度を維持しながら「フリーフロム」ラベルを採用できます。Good Food Instituteは、2024年の植物性プロテインパウダー売上が4億5000万米ドル急増し、年間成長率11%を記録したと指摘しました。米-エンドウ豆ブレンドがスペシャルティ小売およびeコマースの棚でますます見つけられるようになっています。Axiom Foodsは2025年1月にOryzatein® 2.0を導入し、改良された溶解性と中性色を誇っています。この革新により、以前は米タンパク質を二次的な役割に追いやっていた粒状感とオフフレーバーに対するアスリートの懸念に直接取り組んでいます。Plant Based Foods Associationによると、2024年には世帯の59%が植物性食品を採用し、完全菜食主義者だけでなく、フレキシタリアンやアレルゲン感受性を持つ人々を含む広範な観客への受容の変化を示しています。

食物アレルギー(乳製品/大豆/グルテン)の有病率増加

疾病管理予防センター(CDC)によると、米国成人の6.2%と小児の5.8%が食物アレルギーに苦しんでいます。乳製品、大豆、小麦は深刻な反応の90%を引き起こす9大アレルゲンの中に含まれています[2]Source: Centers for Disease Control and Prevention, "Food Allergies," cdc.gov。特に、米タンパク質がこのリストにないことで、乳児用調製粉乳、医療栄養、スポーツサプリメント、特に多重感受性を持つ人々にとって好まれる選択肢となっています。Food Allergy Research & Educationは、牛乳と大豆が重篤な遅延アレルギー反応である食品タンパク質誘発性腸症症候群の主要な原因である一方で、米も特定の小児症例でこの反応(FPIES)を引き起こす可能性があり、その包括的な低アレルギー性の概念に挑戦していることを強調しています。2016年にFDAがAxiomのOryzatein®にGRAS承認を与えたことで規制上のマイルストーンが設定され、米タンパク質サプライヤーは現在、安全性文書でこれを引用し、市場参入を促進しています。アレルゲンフリーの地位を損なうことなくリジン欠乏に対処するため、処方者は米タンパク質をエンドウ豆やカボチャの種タンパク質とブレンドすることが増えています。このアプローチは栄養価を向上させるだけでなく、単一タンパク質ソリューションを求める人々を超えて市場到達範囲を拡大します。

米国消費者のクリーンラベルおよび非遺伝子組換え選好

2024年までに、Non-GMO Projectは60,000を超える製品を認証しました。消費者調査によると、買い物客の65%が第三者非遺伝子組換え認証を持つ商品を購入する傾向があります[3]Source: Non-GMO Project, "About the Non-GMO Project," nongmoproject.org。米タンパク質は作物の限定的な遺伝子改変のため優位性を享受しています。特に、商業的遺伝子組換え米品種は米国での栽培承認を受けていません。この状況により、加工業者はプレミアムコストを負担したり、複雑なアイデンティティ保存プロトコルを操作することなく、非遺伝子組換え原料を取得できます。International Food Information Councilの2024年調査では、アメリカ人の71%がタンパク質摂取を積極的に増やそうとしていることが明らかになりました。さらに、回答者の79%がタンパク質源の加工レベルを重視し、簡潔で馴染みのあるサプライチェーンを持つ成分を好むことを示しています。2024年3月、USDAは有機執行強化規則を施行し、不正な有機輸入を許可していた抜け穴を塞ぎました。この動きにより供給が引き締まり、国内認証有機米ぬかの価値が向上しました。これを受けて、Axiom Foodsは2024年8月に有機Oryzatein®の生産能力を3倍に拡大し、透明性と追跡可能性を優先するブランドからの継続的な需要を予見しました。

ニアショア米タンパク質加工を推進する2025年米国関税変動

議会調査サービスは、農産物輸入に対する相互関税と報復措置を特徴とする複雑な2025年関税環境を記録し、これによりアジアの米タンパク質サプライヤーが歴史的に享受していた陸揚げコスト優位性が狭まりました。米国の米生産は2024年に約640万メートルトンに達し、カリフォルニアが2025年に干ばつによる収縮の後43.4万エーカーへの8%の作付面積回復にもかかわらず約190万トンを貢献しました(USDAの国家農業統計サービスによる)。国内加工業者は原料への近接性と海上貨物リードタイムの排除から利益を得て、処方変更と品質仕様に対するより迅速な対応を可能にしています。米国農務省経済調査サービスによると、カリフォルニア産出量の約70%を占める中粒米は長粒品種よりもトン当たりのぬか中タンパク質収量が高く、関税調整前でも西海岸抽出施設をコスト競争力のあるものにしています。ニアショアリングはまた、より短いサプライチェーンがカーボンフットプリントを削減し、科学的根拠に基づく目標イニシアチブの検証を追求する食品メーカーのライフサイクル評価を簡素化するため、スコープ3排出量を削減する企業のサステナビリティコミットメントと整合します。

制約要因影響分析

| 制約要因 | (〜)CAGR予測への%影響 | 地理的関連性 | 影響のタイムライン |

|---|---|---|---|

| 大豆およびエンドウ豆タンパク質との価格競争 | -0.6% | 全国、すべての最終用途セグメントに影響 | 短期(≤2年) |

| 米国産植物タンパク質と比較した高い生産・加工コスト | -0.5% | 全国、西海岸加工業者に深刻な圧力 | 中期(2-4年) |

| 米国消費者の味と食感の受容における課題 | -0.4% | 全国、特にスポーツ栄養とレディ・トゥ・ドリンク飲料 | 中期(2-4年) |

| 単一源タンパク質クレームを制限する限定的なリジンプロファイル | -0.3% | 全国、スポーツ栄養と医療栄養処方に影響 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

大豆およびエンドウ豆タンパク質との価格競争

原料中のタンパク質含有量が高く、より成熟した抽出インフラストラクチャーのため、大豆タンパク質分離物とエンドウ豆タンパク質分離物は一般に米タンパク質分離物よりもキログラム当たりの価格が低くなります。例えば、大豆粕は35-40%のタンパク質含有量を誇る一方、米ぬかは12-15%で遅れを取っています。その結果、厳格な原価目標に制約される処方者は、大豆またはエンドウ豆タンパク質を優先する傾向があり、米を多タンパク質ブレンドでの二次的または三次的な役割に追いやります。2024年に11%成長して4億5000万米ドルに達した植物性プロテインパウダーカテゴリーでは、エンドウ豆タンパク質ブランドが市場を不釣り合いに獲得しました。Good Food Institute[4]Source: Good Food Institute, "State of the Industry: Plant-Based Protein 2024," gfi.orgが強調するように、これらのブランドは小売店頭価格で米ベースの対応製品を15-25%下回ることができました。米タンパク質は低アレルギー性と非遺伝子組換えソーシングなどの利点を宣伝していますが、これらの属性はコストリーダーとしての地位を築きません。この制限により、プライベートラベルスポーツ栄養と契約製造業者へのバルク成分販売を含む価格敏感市場での魅力が制限されます。Axiom Foodsは2025年2月に重金属フリー米タンパク質ラインを発表し、優れた安全性プロファイルを通じてプレミアム価格設定を狙いました。しかし、このイニシアチブの成功は、ブランドが上昇した投入コストを吸収するか、消費者に転嫁する意志があるかどうかにかかっています。

米国産植物タンパク質と比較した高い生産・加工コスト

米ぬかから80-90%の分離物純度を達成するため、加工業者はアルカリ抽出、酵素加水分解、膜濾過、噴霧乾燥の複数のステップを経る必要があります。各ステップが労働力、エネルギー、設備減価償却のコストを追加します。対照的に、大豆とエンドウ豆タンパク質はより簡単な抽出方法を享受し、より高いタンパク質濃度から開始するため、ポンド当たりの製造コストが削減されます。カリフォルニアの米作付面積が2025年に43.4万エーカーに回復し、原料可用性を向上させる予定ですが、USDAの国家農業統計サービスが強調するように、米ぬかの固有のコスト不利を消去するものではありません。西海岸の加工業者は、中西部の大豆破砕施設の対応業者と比較して、高いエネルギー関税と労働コストに苦闘しています。この格差がマージンを圧縮し、生産能力拡張投資を制限しています。さらに、2024年3月に発効したUSDAの有機執行強化規則により、有機米ぬか供給がさらに制約されました。これにより認証原料価格が10-15%急騰し、有機米タンパク質サプライヤーが現在直面するプレミアムであり、コストを吸収するか下流に転嫁するかを強いられています。

セグメント分析

形態別:分離物が純度と汎用性で優勢

2025年1月、Axiom FoodsはOryzatein® 2.0を発表しました。これは検出可能な重金属が含まれていない白色で粒状感のない分離物です。この発売は、2025年に55.21%の市場シェアを獲得するため分離物を推進する革新サイクルを強調しています。ブランドは透明なレディ・トゥ・ドリンク飲料と明るい色合いの焼き製品に、色や風味を変えることなくシームレスにブレンドする成分をますます求めています。80-90%のタンパク質含有量で定義される分離物は、プレミアム価格を命じますが、スポーツシェイク、乳児用調製粉乳、乳製品代替ヨーグルトに不可欠な機能的中性を提供します。組織化および加水分解形態は2031年まで5.49%の成長率で成長する予定です。この成長は、FDAラベリング閾値の下で「高タンパク質」クレームを満たすために押出米タンパク質クリスプを取り入れる朝食シリアル製造業者によって推進されています。60-75%のタンパク質含有量を持つ濃縮物は、絶対的な純度よりもバルクタンパク質貢献が重視される焼きスナックや食肉増量剤などの予算重視用途に対応しています。分離物への業界の転換は、より広いクリーンラベルトレンドを反映しています。International Food Information Councilは、米国消費者の79%がタンパク質源の選択において加工強度を重視し、最小限に変更されたと認識する成分を好むことを強調しています[5]Source: International Food Information Council, "2024 Food & Health Survey," foodinsight.org。

押出または組織化によって達成される組織化米タンパク質は、肉の繊維状口当たりを再現します。植物性バーガーやナゲットで一般的に使用されます。しかし、優れた保水能力のため、エンドウ豆と大豆タンパク質がこのセグメントを支配しています。酵素処理によってより小さなペプチドに加工される加水分解米タンパク質は、向上した溶解性とより迅速な消化を誇ります。これにより、迅速なアミノ酸送達が重要なスポーツ回復飲料と医療栄養での主要選択肢として位置づけられます。BENEOの2024年4月のRemyline O AX DR(有機ワキシー米澱粉)デビューは、米ぬか分画の革新を示唆しています。これにより、副産物タンパク質ストリームが生まれ、抽出経済が強化される可能性があります。濃縮物と分離物を合わせて体積の90%以上を占める一方で、組織化および加水分解形態が急速に新境地として台頭しています。処方者は、飽和した植物性市場で製品を差別化するために、これらの新しいテクスチャーと生物学的利用能プロファイルを熱心に探求しています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に入手可能

用途別:食品・飲料が需要を支え、サプリメントが加速

2025年、米国の米タンパク質出荷量は食品・飲料セクターによる91.57%の圧倒的吸収を見ました。これには、ベーカリー製品、菓子製品、飲料、乳製品代替品、食肉代替品、スナック、朝食シリアル、ベビーフード、乳児用調製粉乳を含む幅広い製品が含まれました。一方、高齢者医療栄養とスポーツパフォーマンスをカバーするサプリメントセクターは、2031年まで5.91%のCAGRを予想しています。この成長は、乳糖不耐症のアスリートと高齢化人口の間で低アレルギー性タンパク質源への需要増加によって推進されています。Good Food Instituteは2024年の注目すべきトレンドを強調しました:北アメリカの植物性プロテインパウダーが11%の売上急増を経験し、4億5000万米ドルの評価に達しました。特に、米-エンドウ豆ブレンドが従来支配的だったホエイ処方から市場シェアを奪い始めています。乳製品とその代替品は、果物やバニラなどの繊細なノートを圧倒することなく、植物性ヨーグルトとクリーマーを強化するために米タンパク質の中性風味を活用しています。これにより、より顕著な土っぽい基調を持つエンドウ豆タンパク質に対する感覚的優位性を提供します。食肉とその代替品の領域では、組織化米タンパク質が歯ごたえとジューシーさを向上させるために使用されています。しかし、優れた結合能力のため、大豆とエンドウ豆タンパク質が好まれ続けています。

スナックと朝食シリアルが高成長サブセグメントとして台頭しています。押出米タンパク質クリスプにより、シリアル製造業者は消費者が愛する軽くてサクサクした食感を保持しながら、1食当たり10-15グラムのFDAの「高タンパク質」ベンチマークを達成できています。ベビーフードと乳児用調製粉乳に関しては、米タンパク質分離物への明確な需要があります。これらの分離物はFDAの低アレルギー性基準を満たすだけでなく、牛乳や大豆に敏感な乳児にとって特に重要です。しかし、Food Allergy Research & Educationからの注意点:米タンパク質は有益ですが、米自体が稀なケースで、小児の小さなサブセットで食品タンパク質誘発性腸症症候群を引き起こす可能性があります。飲料セクターでは、レディ・トゥ・ドリンクシェイクとタンパク質強化ジュースが向上した溶解性を提供する米タンパク質分離物を求めています。2025年1月にデビューしたAxiomのOryzatein® 2.0は、改良された分散性で特にこの市場をターゲットにして波を作っています。パーソナルケア・化粧品業界は、米タンパク質の皮膜形成と保湿特性を活用しています。しかし、このセグメントは広大な食品用途と比較して比較的小さいことは注目に値します。最後に、ペットフードと畜産栄養の両方をカバーする動物飼料セクターでは、低品位の米タンパク質濃縮物が利用されています。これらは人間の消費に義務付けられた厳格な純度基準なしに、費用効果的なアミノ酸源を提供します。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に入手可能

地理的分析

カリフォルニアの米作付面積は2025年に43.4万植栽エーカーに回復する予定で、前年の干ばつ被害40.2万エーカーから8%増加します。この回復により、主に中粒米を処理する西海岸タンパク質抽出施設への安定した原料供給が確保されます。USDAの国家農業統計サービスによると、この米品種は12-15%のぬかタンパク質含有量を誇ります。サクラメントバレーに集中する米製粉所と安定化プラントは、地理的クラスタリングから利益を得ています。これは、米ぬかが酸敗を避けるために製粉直後に酵素不活性化が必要であり、経済的輸送距離を制限するため重要です。カリフォルニアを拠点とするAxiom Foodsがこの優位性を活用しました。2024年8月、不正有機輸入を標的とし、認証サプライチェーンを引き締めた2024年3月のUSDA有機執行強化規則施行に応じて、有機Oryzatein®生産能力を3倍にしました。

カリフォルニアの2024年米収穫量は約190万トンでした。2025年に有望な水配分により、安定した産出が予想されます。この安定性は、米国農務省経済調査サービスが指摘するように、加工業者マージンを圧縮してきた歴史的課題である原料価格変動を緩和すると予想されます。消費トレンドは西海岸と北東部の都市中心部への傾斜を示しています。2024年、植物性食品の世帯普及率は59%に達しました。これらの地域でのクリーンラベル選好は、Plant Based Foods Associationが強調するように、プレミアム価格設定に対する寛容を育んでいます。一方、テキサスと南東部が成長ホットスポットとして台頭しています。ここでは、スポーツ栄養ブランドがスペシャルティ小売とeコマースチャンネルを活用して従来の食料品ゲートキーパーを回避し、流通を拡大しています。

中西部では、レディ・トゥ・イート・シリアルの生産能力が押出米タンパク質クリスプの需要を生み出しています。朝食シリアル製造業者は、FDAラベリング規制に沿って、パッケージに「高タンパク質」クレームを目立たせるためにこれらのクリスプを取り入れています。アーカンソーが米国で2番目に大きな米生産州である一方、主に長粒品種を栽培しています。これらの品種はトン当たりのぬか中タンパク質収量が低いため、カリフォルニアの中粒リーダーシップと比較して、米タンパク質サプライチェーンにおけるアーカンソーの影響を制限しています。議会調査サービスが報告するように、農産物輸入に対する相互関税と報復行動を特徴とする2025年米国関税環境は、アジアの米タンパク質サプライヤーがかつて享受したコスト優位性を減少させました。この変化により、特にカリフォルニアと太平洋岸北西部で国内加工能力の増加が促進されました。

競争環境

米国米タンパク質市場では、中程度の統合が明らかです。Axiom Foods、RiceBran Technologies、Kerry Group、Archer Daniels Midland、SüdzuckerのBENEOユニットなどの主要プレーヤーが、確立された抽出能力と強力な顧客関係で支配しています。一方、地域の共同包装業者と有機専門業者が、認証非遺伝子組換え分離物と調整処方の機会を掴んでいます。Axiom Foodsの2025年1月のOryzatein® 2.0デビュー(白色で粒状感のない分離物)は、業界の技術競争を示しています。検出可能な重金属が含まれていないことがDyad Labsによって検証されたこの発売は、米タンパク質の過去の汚染と食感の課題に対処し、スポーツ栄養と乳児用調製粉乳のプレミアムアカウントでAxiomを位置づけることを目的としています。

2024年4月、BENEOはRemyline O AX DRを展開し、市場での有機ワキシー米澱粉のデビューを記しました。この動きはBENEOの米ぬか分画における専門知識を強調するだけでなく、タンパク質分離物だけを超えた収益手段の多様化を示唆しています。垂直統合のトレンドが現れ、BENEOなどのトップ企業がカリフォルニア製粉所との長期合意を確保しています。この戦略により原料価格が固定され、有機と非遺伝子組換え認証の両方に対する追跡可能性が保証されます。注目すべき機会は、より迅速なアミノ酸吸収によりスポーツ回復ドリンクに理想的な酵素加水分解米タンパク質と、水結合の進歩が大豆とエンドウ豆タンパク質の支配に競合できる植物性肉用の組織化米タンパク質にあります。

破壊者が台頭し、Sunwarriorなどのブランドがリードしています。Sunwarriorは南ユタ施設で発酵玄米タンパク質を生産し、オンラインで消費者に直接販売し、従来の流通を回避してより高い利益を得ています。2024年3月のUSDAの有機執行強化規則施行はサプライヤーダイナミクスを再形成しました。不正有機輸入を抑制することで、国内認証有機米ぬかの価値が向上し、強力な追跡可能性を持つ加工業者が利益を得ました。AxiomのOryzatein®は2016年にFDAのGRAS承認を受け、規制ベンチマークを設定しました。この先例により、他のサプライヤーが安全性文書を作成する際に支援され、新しい分離物の市場参入が促進され、資金力のある新規参入者の道が容易になりました。

米国米タンパク質産業リーダー

-

Axiom Foods Inc.

-

RiceBran Technologies

-

Kerry Group PLC

-

Archer Daniels Midland Co.

-

Südzucker Group (BENEO)

- *免責事項:主要選手の並び順不同

最近の産業動向

- 2025年2月:Axiom Foodsが米由来成分のヒ素とカドミウム汚染に関する産業懸念に対処し、同社を乳児用調製粉乳とクリーンラベルスポーツ栄養アカウントに位置づけて、食品・飲料用途を対象とした重金属フリー米タンパク質ラインを発売しました。

- 2025年1月:Axiom FoodsがOryzatein® 2.0を導入しました。これは、検出不可能な汚染物質を含まないことがDyad Labsによって検証された白色で粒状感のない超低重金属米タンパク質分離物で、乳児栄養と植物性飲料用途に向上した溶解性と中性感覚特性を提供します。

- 2024年5月:SunOptaがカリフォルニア州モデスト施設でオーツ抽出とオーツミルク生産能力を増加させるために2600万米ドルの拡張を完了し、乳製品代替処方での米分離物などの補完的タンパク質の需要を間接的に支持する植物性飲料の広範な成長を反映しました。

- 2024年4月:BENEOが有機米由来の市場初の有機ワキシー米澱粉Remyline O AX DRを発売し、2024年7月に世界商業可用性を開始し、副産物タンパク質ストリームを生み出す可能性のある米ぬか分画での隣接革新を実証しました。

米国米タンパク質市場レポートの範囲

米タンパク質市場は、主にその低アレルギー性、非遺伝子組換えプロファイル、クリーンラベルと専門栄養用途への適合性で評価される、米由来の植物性タンパク質成分で構成されています。その範囲は、食品、栄養、非食品産業全体での処方と使用を包含します。形態別に、市場はタンパク質含有量、機能性、用途適合性が異なる濃縮物、分離物、組織化または加水分解米タンパク質にセグメント化されます。用途別に、市場は食品・飲料(ベーカリー・菓子、飲料、乳製品・乳製品代替製品、食肉・食肉代替製品、スナック・朝食シリアル、ベビーフード・乳児用調製粉乳、その他の食品用途を含む)にわたり、米タンパク質が栄養強化、アレルゲン回避、食感向上のために利用されています。範囲には、消化性と低アレルギー性が重要な高齢者・医療栄養、スポーツ・パフォーマンス栄養などのサプリメントも含まれます。さらに、調整と肌に優しい特性のために米タンパク質を活用するパーソナルケア・化粧品用途と、植物性タンパク質源として機能する動物飼料処方も包含します。

| 濃縮物 |

| 分離物 |

| 組織化/加水分解物 |

| 食品・飲料 | ベーカリー・菓子 |

| 飲料 | |

| 乳製品・乳製品代替製品 | |

| 食肉・食肉代替製品 | |

| スナック・朝食シリアル | |

| ベビーフード・乳児用調製粉乳 | |

| その他食品・飲料 | |

| サプリメント | 高齢者・医療栄養 |

| スポーツ/パフォーマンス栄養 | |

| パーソナルケア・化粧品 | |

| 動物飼料 |

| 形態別 | 濃縮物 | |

| 分離物 | ||

| 組織化/加水分解物 | ||

| 用途別 | 食品・飲料 | ベーカリー・菓子 |

| 飲料 | ||

| 乳製品・乳製品代替製品 | ||

| 食肉・食肉代替製品 | ||

| スナック・朝食シリアル | ||

| ベビーフード・乳児用調製粉乳 | ||

| その他食品・飲料 | ||

| サプリメント | 高齢者・医療栄養 | |

| スポーツ/パフォーマンス栄養 | ||

| パーソナルケア・化粧品 | ||

| 動物飼料 | ||

市場の定義

- エンドユーザー - タンパク質成分市場はB2B基準で運営されます。食品、飲料、サプリメント、動物飼料、パーソナルケア・化粧品メーカーは、研究対象市場でのエンドコンシューマーと見なされます。範囲は、結合剤や増粘剤または他の非タンパク質用途として使用するために液体/乾燥ホエイを購入するメーカーを除外します。

- 普及率 - 普及率は、総合エンドユーザー市場数量におけるタンパク質強化エンドユーザー市場数量の割合として定義されます。

- 平均タンパク質含有量 - 平均タンパク質含有量は、このレポートの範囲で考慮されたすべてのエンドユーザー企業によって製造される製品100g当たりに存在する平均タンパク質含有量です。

- エンドユーザー市場規模 - エンドユーザー市場数量は、国または地域におけるあらゆる種類と形態のエンドユーザー製品の統合数量です。

| キーワード | 定義#テイギ# |

|---|---|

| α-ラクトアルブミン | ほぼすべての哺乳動物種の乳中でラクトースの産生を調節するタンパク質です。 |

| アミノ酸 | クレアチン、ペプチドホルモン、一部の神経伝達物質などの体タンパク質と他の重要な窒素含有化合物の合成に必要なアミノ酸とカルボン酸官能基の両方を含む有機化合物です。 |

| ブランチング (加熱処理) | 蒸気や沸騰水で野菜を短時間加熱するプロセスです。 |

| 英国小売協会 (BRC) | 英国小売協会 |

| パン改良剤 | パン生地の特性を変更し、パンに品質属性を与えるよう設計された特定の機能特性を持つ複数の成分の小麦粉ベースブレンドです。 |

| アメリカミズアブ (BSF) | ブラックソルジャーフライ |

| カゼイン塩 | カゼインの誘導体である酸カゼインにアルカリを加えることによって生産される物質です。 |

| セリアック病 | セリアック病は、小麦、大麦、ライ麦に含まれるタンパク質であるグルテンを摂取することに対する免疫反応です。 |

| 初乳 | 母乳の産生が始まる前に出産直後の哺乳動物から分泌される乳白色の液体です。 |

| 濃縮物 | 最も加工度の低いタンパク質の形態で、重量で40-90%のタンパク質含有量を有します。 |

| 乾燥タンパク質換算 | 熱によって水分が完全に除去された後のサプリメントに存在する「純タンパク質」の割合を指します。 |

| ドライホエイ | 低温殺菌され、防腐剤として何も添加されていない新鮮ホエイを乾燥した結果得られる製品です。 |

| 卵タンパク質 | オバルブミン、オボムコイド、オボグロブリン、コナルブミン、ビテリン、ビテレニンを含む個別タンパク質の混合物です。 |

| 乳化剤 | 油と水など、相互に混和しない食品の混合を促進する食品添加物です。 |

| 栄養強化 | 製品の加工中に失われる微量栄養素の添加プロセスです。 |

| 経済調査局 (ERS) | USDA経済調査サービス |

| 押出成形 | 必要な形状を生成するよう設計された穿孔プレートまたはダイの開口部を通して軟質混合成分を押し出すプロセスです。押出食品はその後、ブレードによって特定のサイズに切断されます。 |

| そら豆 | ファバとも呼ばれ、黄色割り豆の別の言葉です。 |

| 食品医薬品局 (FDA) | 食品医薬品局 |

| フレーク化 | 典型的に穀物(トウモロコシ、小麦、米など)を粉砕物に分解し、香料とシロップで調理し、冷却ローラー間でフレークに押し込むプロセスです。 |

| 起泡剤 | 液体または固体食品中の気相の均一分散の形成または維持を可能にする食品成分です。 |

| フードサービス | 家庭外で食事を準備する事業、機関、企業を含む食品産業の一部を指します。レストラン、学校と病院のカフェテリア、ケータリング事業、その他多くの形態を含みます。 |

| 栄養強化 (Fortification) | 食品製品の栄養価を向上させるために、自然に見つからない、または加工中に失われる微量栄養素を意図的に添加することです。 |

| オーストラリア・ニュージーランド食品基準機関 (FSANZ) | オーストラリア・ニュージーランド食品基準 |

| 食品安全検査局 (FSIS) | 食品安全検査サービス |

| インド食品安全基準局 (FSSAI) | インド食品安全基準局 |

| ゲル化剤 | ゲルの形成を通じて硬さなしに濃化を提供する安定剤および増粘剤として機能する成分です。 |

| 温室効果ガス (GHG) | 温室効果ガス |

| グルテン | 小麦、ライ麦、スペルト、大麦を含む穀物に見られるタンパク質のファミリーです。 |

| ヘンプ (麻) | 産業または医療用途のために特別に栽培された大麻サティバ品種の植物学的クラスです。 |

| 加水分解物 | タンパク質のアミノ酸間の結合を部分的に分解し、大きく複雑なタンパク質をより小さな断片に分解できる酵素にタンパク質を曝露することによって製造されるタンパク質の形態です。その加工により消化がより簡単で迅速になります。 |

| 低アレルゲン | より少ないアレルギー反応を引き起こす物質を指します。 |

| 分離物 (アイソレート) | 分離して純粋なタンパク質画分を得るために分離を経た最も純粋で最も加工されたタンパク質の形態です。通常、重量で≥90%のタンパク質を含みます。 |

| ケラチン | 髪、爪、皮膚の外層の形成を助けるタンパク質です。 |

| ラクトアルブミン | 牛乳に含まれ、ホエイから得られるアルブミンです。 |

| ラクトフェリン | ほとんどの哺乳動物の乳に存在する鉄結合糖タンパク質です。 |

| ルピナス | ルピナス属の黄色マメ科種子です。 |

| ミレニアル世代 | ミレニアル世代またはY世代とも呼ばれ、1981年から1996年に生まれた人々を指します。 |

| 単胃動物 | 単室胃を持つ動物を指します。単胃動物の例には、人間、家禽、豚、馬、ウサギ、犬、猫が含まれます。ほとんどの単胃動物は一般に草などのセルロース食材を大量に消化できません。 |

| 乳タンパク質濃縮物 (MPC) | 乳タンパク質濃縮物 |

| 乳タンパク質分離物 (MPI) | 乳タンパク質分離物 |

| 調整大豆タンパク質分離物 (MSPI) | メチル化大豆タンパク質分離物 |

| マイコプロテイン (菌類由来タンパク質) | マイコプロテインは、人間の消費のために真菌から派生した真菌タンパク質としても知られる単細胞タンパク質の形態です。 |

| ニュートリコスメティクス (美容食品) | 皮膚、爪、髪の自然な美しさをケアするための栄養補助食品として作用する製品と成分のカテゴリーです。 |

| 骨粗鬆症 | 通常はホルモン変化、またはカルシウムやビタミンDの欠乏の結果として、組織の損失により骨がもろくて壊れやすくなる医学的状態です。 |

| タンパク質消化性補正アミノ酸スコア (PDCAAS) | タンパク質消化性修正アミノ酸スコア(PDCAAS)は、人間のアミノ酸要件とそれらの消化能力の両方に基づいてタンパク質の品質を評価する方法です。 |

| 1人当たりの動物性タンパク質消費量 | 実際の人口の各人が消費に容易に利用できる動物タンパク質(乳、ホエイ、ゼラチン、コラーゲン、卵タンパク質など)の平均量です。 |

| 1人当たりの植物性タンパク質消費量 | 実際の人口の各人が消費に容易に利用できる植物タンパク質(大豆、小麦、エンドウ豆、オーツ、ヘンプタンパク質など)の平均量です。 |

| クォーン (代替肉ブランド) | 真菌培養物を乾燥し、結合剤として作用する卵アルブミンまたはジャガイモタンパク質と混合し、次に質感を調整してさまざまな形に押し込むマイコプロテインを成分として使用して製造される微生物タンパク質です。 |

| 調理済み食品 (要加熱/RTC) | パッケージに記載されたプロセスを通じて何らかの準備や調理が必要なすべての成分を含む食品製品を指します。 |

| そのまま食べられる食品 (RTE) | 食べる前にさらなる調理や準備が不要な、事前に準備または調理された食品製品を指します。 |

| RTD (Ready-to-Drink) | そのまま飲める |

| RTS (Ready-to-Serve) | そのまま食べられる |

| 飽和脂肪 | 脂肪酸鎖がすべて単結合を持つ脂肪の種類です。一般に不健康と考えられています。 |

| ソーセージ | 細かく刻まれ、調味された肉で作られた肉製品で、新鮮、燻製、または漬物である可能性があり、通常はケーシングに詰められます。 |

| セイタン (植物性代替肉) | 小麦グルテンから作られた植物性肉代替品です。 |

| ソフトカプセル | 液体充填を持つゼラチンベースのカプセルです。 |

| 大豆タンパク質濃縮物 (SPC) | 大豆タンパク質濃縮物 |

| 大豆タンパク質分離物 (SPI) | 大豆タンパク質分離物 |

| スピルリナ | 人間と動物が消費できるシアノバクテリアのバイオマスです。 |

| 安定剤 | 食品製品の元の質感と物理的・化学的特性を維持または向上させるために追加される成分です。 |

| 補給 / サプリメント摂取 | 食事の栄養素を補完することを目的とし、栄養欠乏を修正することを意図した栄養素またはその他の物質の濃縮源の消費または提供です。 |

| テクスチャー改良剤 | 食品・飲料製品の口当たりと質感を制御し、変更するために使用される特定の種類の食品成分です。 |

| 増粘剤 | 実質的にその他の特性を変えることなく、液体または生地の粘度を増加させてより濃くするために使用される成分です。 |

| トランス脂肪酸 | トランス不飽和脂肪酸またはトランス脂肪酸とも呼ばれ、肉に少量自然発生する不飽和脂肪の一種です。 |

| 組織状大豆タンパク質 (TSP) | 組織化大豆タンパク質 |

| 組織状植物タンパク質 (TVP) | 組織化植物タンパク質 |

| ホエイプロテインコンセントレート (WPC) | ホエイタンパク質濃縮物 |

| ホエイプロテインアイソレート (WPI) | ホエイタンパク質分離物 |

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:主要変数の特定 特定の製品セグメントと国に関する定量化可能な主要変数(産業および外的変数)は、デスクリサーチと文献レビューに加えて主要専門家の意見に基づいて、関連する変数と要因のグループから選択されます。これらの変数は回帰モデリング(必要な場合)を通じてさらに確認されます。

- ステップ2:市場モデルの構築 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因が利用可能な過去の市場数値に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ3:検証と最終化 この重要なステップでは、すべての市場数値、変数、アナリストコールが、研究された市場からの主要研究専門家の広範囲なネットワークを通じて検証されます。回答者は研究された市場の全体的な図を生成するために、レベルと機能を横断して選択されます。

- ステップ4:調査成果物 シンジケートレポート、カスタムコンサルティング業務、データベース・サブスクリプションプラットフォーム