Analyse du marché de limmobilier commercial en Turquie

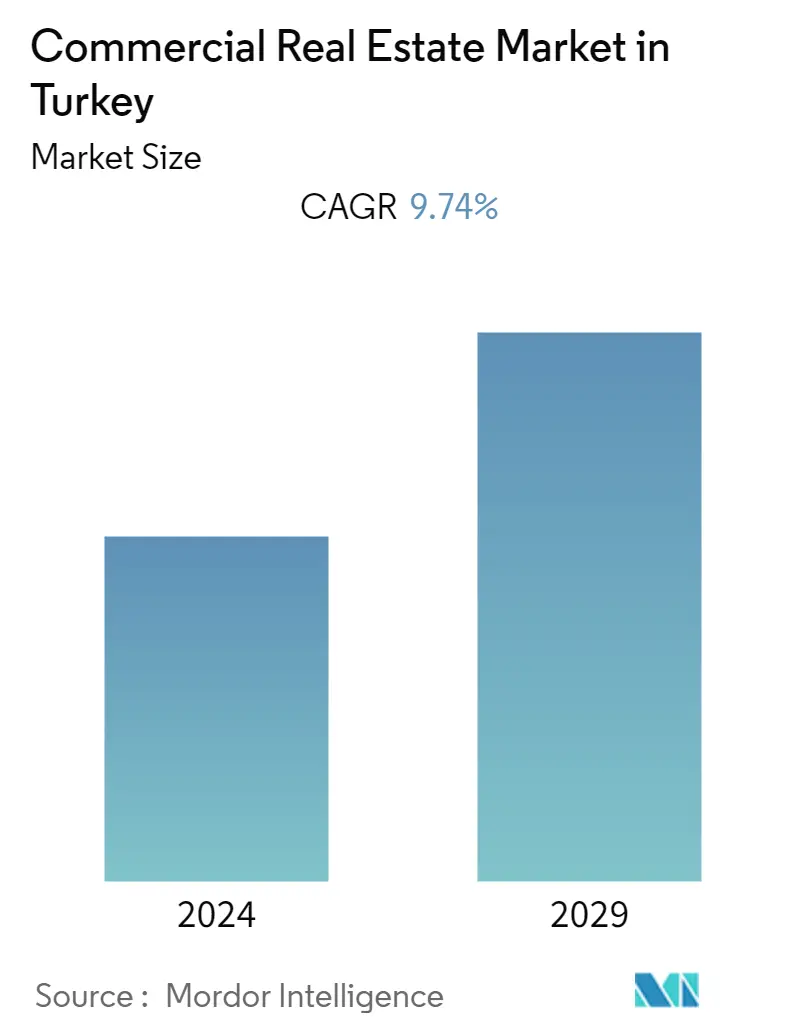

Le marché de limmobilier commercial en Turquie devrait croître à un TCAC de 9,74 % au cours de la période de prévision 2022-2027.

Avec une croissance annuelle du PIB de 1,8 % en 2020, la Turquie est devenue lune des rares économies à enregistrer une croissance dans le contexte de la pandémie de Covid-19.

Ce climat positif sest poursuivi en 2021 ; l'économie turque a dépassé les attentes en augmentant de 7,4 % au premier trimestre 2021, de 22,0 % au deuxième trimestre 2021 et de 7,4 % au troisième trimestre 2021. Même si les effets de base ont augmenté les taux de croissance enregistrés en termes annuels, l'expansion de l'économie turque a été principalement tirée par les dépenses des ménages.

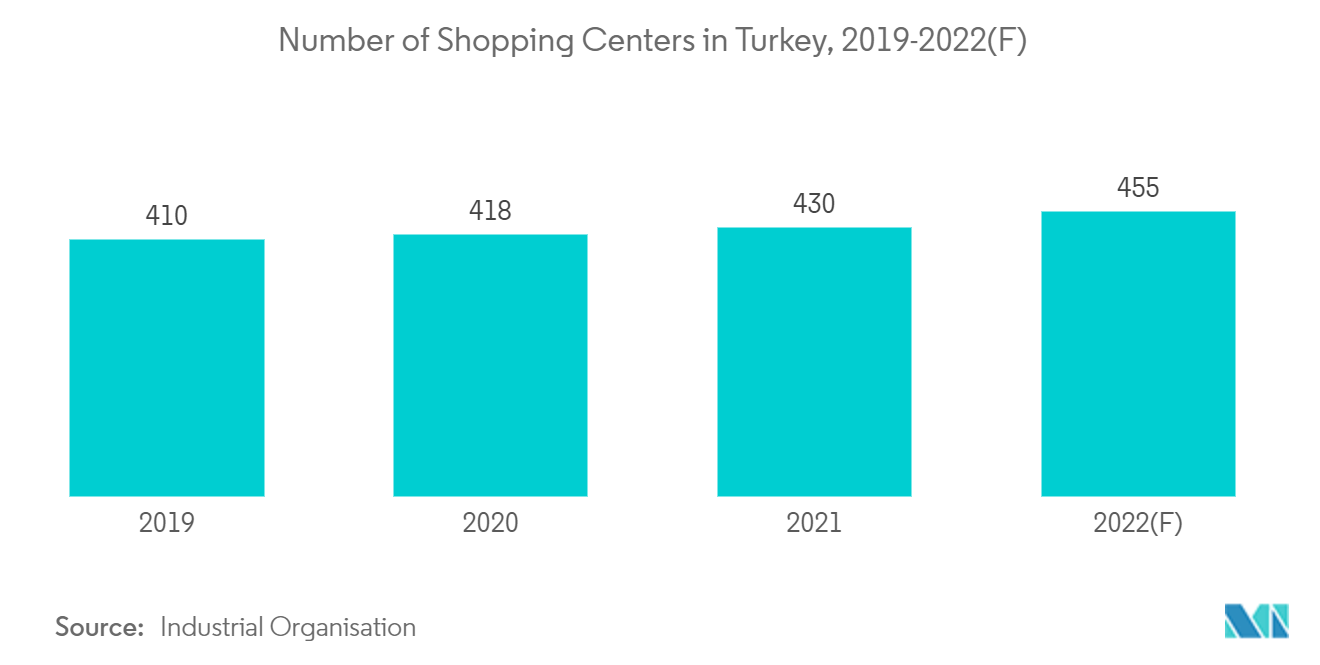

L'offre de centres commerciaux existants a atteint 14 millions de m² dans 453 centres en Turquie à la fin de l'année 2021. Grâce au rebond des activités de location des commerçants, les ouvertures de centres commerciaux se sont accélérées rapidement, notamment en octobre 2021. Actuellement, environ 883 000 m² GLA répartis dans 28 centres sont en construction, soit environ 800 000 m² GLA répartis dans 28 centres. 14,9 millions de m² doffre dici fin 2024.

Dans le secteur des bureaux, alors que l'offre de bureaux de catégorie A existante à Istanbul atteignait 5,8 millions de m² GLA à la fin de l'année 2021, il y a environ 1,6 million de m² d'offres de bureaux en construction, et il est prévu que l'offre totale de bureaux de catégorie A l'offre de bureaux dépassera 7,4 millions de m² GLA d'ici fin 2023. La majorité de l'offre future consiste en le projet du Centre financier international d'Istanbul situé à Ataşehir, dont l'achèvement est prévu d'ici la fin de 2022.

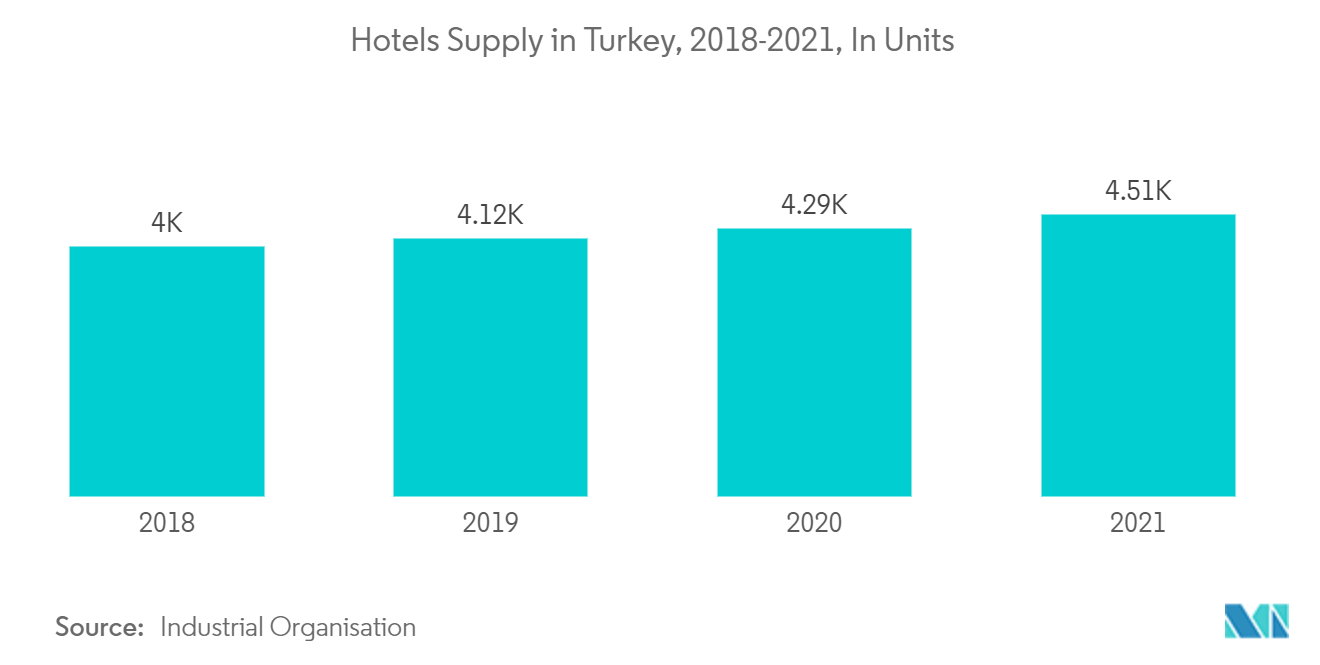

Pour le secteur de l'hôtellerie, au cours du deuxième semestre 2021, le marché hôtelier a bénéficié de l'assouplissement des restrictions et de la réouverture des vols internationaux, ainsi que du report des vacances, comme prévu. Le rebond du secteur hôtelier a été particulièrement marqué durant la saison estivale, principalement dans la région de la Riviera turque.

Tendances du marché de limmobilier commercial en Turquie

Amélioration dans le secteur hôtelier

Lindustrie hôtelière a connu un déclin tout au long de la pandémie, mais a montré une amélioration en 2021 avec la suppression des restrictions de voyage et laugmentation des vaccinations. Les paramètres du tourisme se sont considérablement améliorés par rapport à l'année dernière, mais sont en retard par rapport à la période pré-pandémique. La moyenne d'occupation a augmenté de 45 % et a été enregistrée à 52 % dans toute la Turquie en 2021 par rapport à la même période de l'année précédente, où l'occupation était en moyenne de 55 % à Istanbul en 2021. L'ADR (taux journalier moyen) était en moyenne de 82 EUR et de 91 EUR en La Turquie et Istanbul, respectivement, ont enregistré des augmentations d'une année sur l'autre en 2021. Le taux d'occupation et l'ADR moyens en Europe ont enregistré respectivement 43 % et 104 EUR en 2021, tandis que l'ADR de la Turquie a enregistré un retard au cours de la même période.

Le nombre total d'installations hôtelières a atteint 4 511 au total en Turquie en 2021, et les hôtels cinq étoiles détiennent une part de marché de 16,7 %. Istanbul a atteint 671 hôtels classés, dont les hôtels cinq étoiles représentaient 18 % en 2021.

À la fin du premier semestre 2021, la demande de passagers a considérablement augmenté avec la levée des restrictions de voyage. En 2020, le nombre total de passagers en Turquie, soit 128,5 millions, a augmenté de 57,4 % par rapport à l'année précédente. Le nombre total d'arrivées de passagers à Istanbul via l'aéroport d'Istanbul a enregistré 37,2 millions et l'aéroport Sabiha Gokcen a atteint 25 millions, soit une augmentation significative de 59 % et 47 % sur un an en 2021, respectivement.

Croissance du secteur de la vente au détail au second semestre 2021

Le premier semestre 2021 a été une année au cours de laquelle le pays a ressenti plus fortement limpact de la pandémie sur léconomie et a stagné en raison des couvre-feux. Au cours du second semestre du secteur du commerce de détail, avec l'augmentation du nombre de personnes vaccinées, la suppression des restrictions le week-end, l'introduction d'horaires normaux de travail et le retour à l'enseignement en présentiel en septembre, des signes de reprise ont commencé montrer. Les nouvelles variantes du virus Covid-19 et laugmentation du nombre de cas, qui ont été à lordre du jour au cours du dernier trimestre de lannée, ont suscité des inquiétudes mais nont pas affecté le commerce physique autant que prévu.

La trajectoire de reprise, à un rythme plus lent, indique un rebond partiel avant le couvre-feu de la deuxième vague en novembre. Ainsi, l'indice de chiffre d'affaires a augmenté de manière significative de 80,2% en novembre 2021 par rapport à l'année précédente, compte tenu des résultats des données commerciales des centres commerciaux fournies par AYD/Akademeter. Les ventes de toutes les catégories ont augmenté d'une année sur l'autre en novembre 2021. Les vêtements et les chaussures ont enregistré des augmentations de 89 % et 102,9 %, respectivement. Les vêtements ont diminué d'env. 4% et la catégorie chaussures a légèrement augmenté de 0,8% m/m. L'augmentation la plus élevée et la plus significative a été à nouveau de 136 % dans la catégorie des aliments et des boissons, tandis que la technologie a augmenté avec une accélération plus faible par rapport aux autres catégories avec 28,7 % au cours de ce trimestre. En novembre 2021, lorsque de nouveaux variants du Covid-19 sont apparus et que le nombre de cas a augmenté, lindice de fréquentation a diminué de 6,25 % par rapport au mois précédent. Cependant, une augmentation de 38,9% a été enregistrée par rapport au même mois de l'année précédente.

Aperçu du secteur de l'immobilier commercial en Turquie

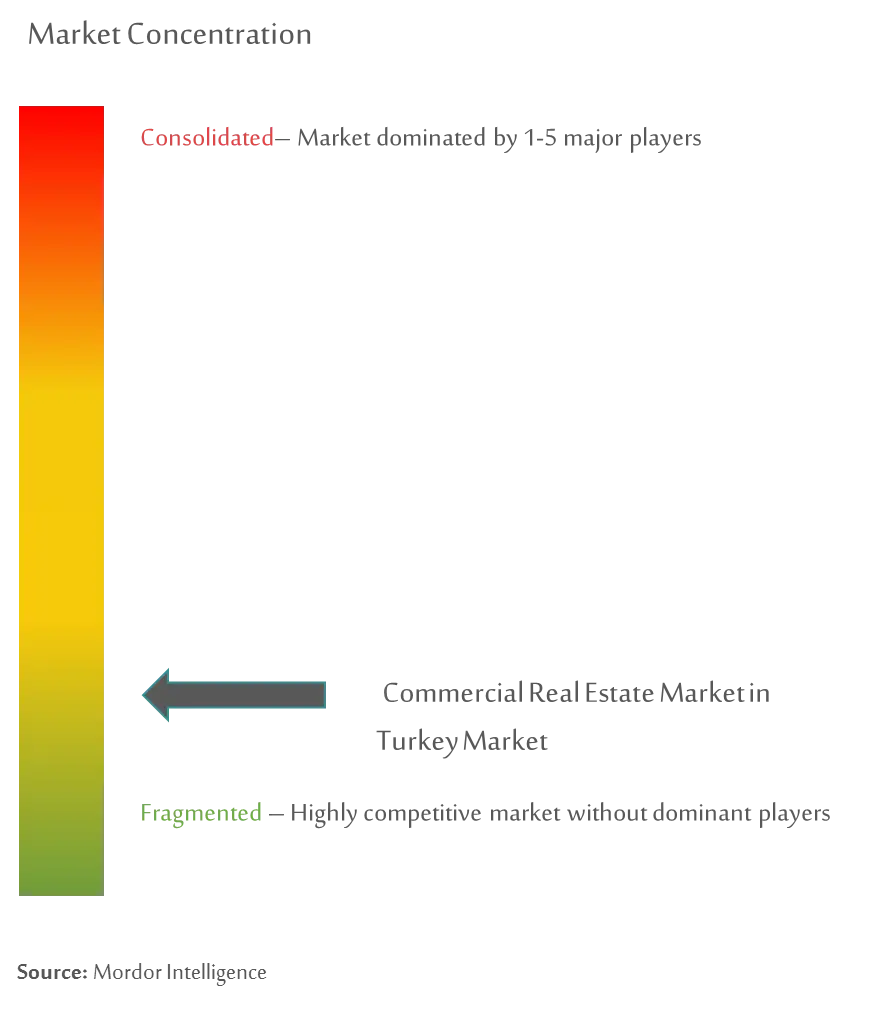

Le marché de l'immobilier commercial en Turquie est fragmenté et bénéficie d'un environnement hautement concurrentiel afin de capter la demande limitée entre les propriétaires. Le marché offre de merveilleuses opportunités aux promoteurs et investisseurs immobiliers turcs et étrangers.

Les promoteurs immobiliers turcs ont établi leurs bureaux internationaux pour attirer des investisseurs étrangers potentiels et promouvoir leurs projets. Les investisseurs du Qatar, de Russie, d'Iran, d'Arabie saoudite, de la République turque, des Émirats arabes unis et d'Azerbaïdjan ont manifesté leur vif intérêt pour les projets turcs.

Leaders du marché de limmobilier commercial en Turquie

Ağaoğlu Group

Artaş Group

Ege Yapı

Calik holding

Rönesans Holding

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de l'immobilier commercial en Turquie

Octobre 2021 Stolthaven Terminals et Rönesans Holding ont signé un accord de partenariat pour développer conjointement un nouveau terminal à Ceyhan, Adana, Turquie, fournissant des services de stockage et de manutention à la zone industrielle pétrochimique de Ceyhan, en cours de développement par Rönesans Holding.

Juillet 2021 le gouvernement turc a signé un contrat avec Calık Holding pour la construction de 2 nouvelles turbines à gaz de pointe pour le complexe de raffinerie de pétrole de Turkmenbashi et la reconstruction de la centrale électrique. Selon le contrat, le projet sera livré complètement prêt à fonctionner dans 18 mois.

Segmentation du secteur de limmobilier commercial en Turquie

Le rapport sur le marché de l'immobilier commercial en Turquie fournit un aperçu du scénario économique actuel et du sentiment des consommateurs, des tendances d'achat d'immobilier commercial - informations socio-économiques et démographiques, initiatives gouvernementales, aspects réglementaires du secteur de l'immobilier commercial, aperçu des projets existants et à venir, aperçus. sur le régime de taux d'intérêt pour l'économie générale et les prêts immobiliers, un aperçu des rendements locatifs dans le segment de l'immobilier commercial, un aperçu de la pénétration du marché des capitaux et de la présence des REIT dans l'immobilier commercial, un aperçu des partenariats public-privé dans l'immobilier commercial, un aperçu de l'immobilier commercial. la technologie immobilière et les startups actives dans le segment immobilier (courtage, médias sociaux, gestion d'installations, gestion immobilière) et la dynamique du marché, entre autres.

Le rapport sur le marché de l'immobilier commercial en Turquie est segmenté par type (bureaux, commerce de détail, industriel, logistique, hôtellerie et multifamilial) et par villes clés (Istanbul, Bursa et Antalya). Le rapport présente la taille du marché et les prévisions du marché de l'immobilier commercial en Turquie en valeur (en milliards de dollars) pour tous les segments ci-dessus. Le rapport propose également une analyse approfondie de limpact à court et à long terme du Covid-19 sur le marché. De plus, le rapport fournit des profils dentreprise pour comprendre le paysage concurrentiel du marché.

| Des bureaux |

| Vente au détail |

| Industriel |

| Logistique |

| Plusieurs familles |

| Hospitalité |

| Istanbul |

| Bourse |

| Antalya |

| Par type | Des bureaux |

| Vente au détail | |

| Industriel | |

| Logistique | |

| Plusieurs familles | |

| Hospitalité | |

| Par villes clés | Istanbul |

| Bourse | |

| Antalya |

FAQ sur les études de marché de limmobilier commercial en Turquie

Quelle est la taille actuelle du marché de limmobilier commercial en Turquie ?

Le marché immobilier commercial en Turquie devrait enregistrer un TCAC de 9,74 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché immobilier commercial en Turquie ?

Ağaoğlu Group, Artaş Group, Ege Yapı, Calik holding, Rönesans Holding sont les principales sociétés opérant sur le marché de l'immobilier commercial en Turquie.

Quelles années couvre ce marché de limmobilier commercial en Turquie ?

Le rapport couvre la taille historique du marché de limmobilier commercial en Turquie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier commercial en Turquie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'immobilier commercial en Turquie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de limmobilier commercial en Turquie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier commercial en Turquie comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.