Taille et part du marché des services immobiliers des États-Unis

Analyse du marché des services immobiliers des États-Unis par Mordor Intelligence

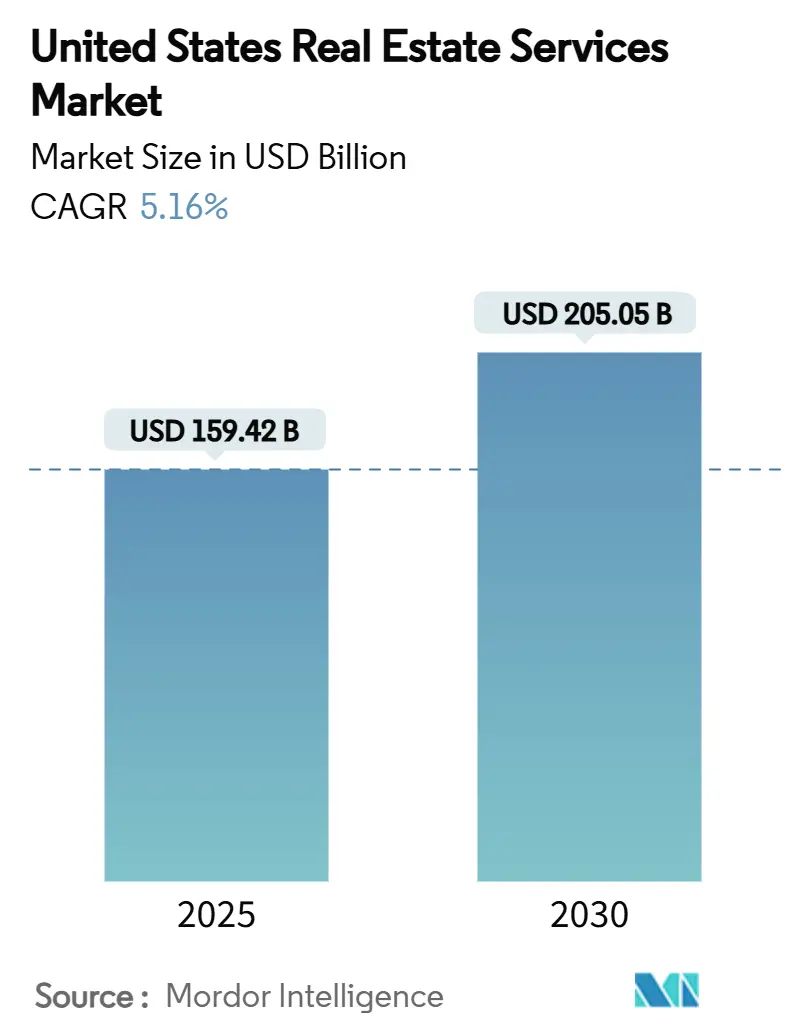

Le marché des services immobiliers des États-Unis s'élève à 159,42 milliards USD en 2025 et devrait atteindre 205,05 milliards USD d'ici 2030, progressant à un TCAC de 5,16%. Cette trajectoire signale une résilience continue malgré des coûts d'emprunt élevés et l'évolution des habitudes de travail. Les capitaux institutionnels continuent d'affluer vers les locations unifamiliales et les actifs industriels riches en données, tandis que les portefeuilles de bureaux subissent un redimensionnement alors que le travail hybride consolide une occupation quotidienne plus faible. Les plateformes technologiques qui automatisent les évaluations, la Localisation et les opérations immobilières creusent les écarts d'efficacité entre les entreprises numériquement habilitées et les courtiers traditionnels. La consolidation s'accélère car l'échelle devient vitale pour la conformité réglementaire, les rapports ESG et la prestation de services à l'échelle nationale, donnant aux acteurs bien capitalisés un avantage pour remporter les grands mandats d'entreprise. Les changements de politique-y compris les règles anti-blanchiment d'argent pour les transactions résidentielles en vigueur en décembre 2025 et la refonte post-règlement des structures de commission-ajoutent une urgence à l'innovation des modèles d'affaires dans toute la chaîne de valeur.

Points clés du rapport

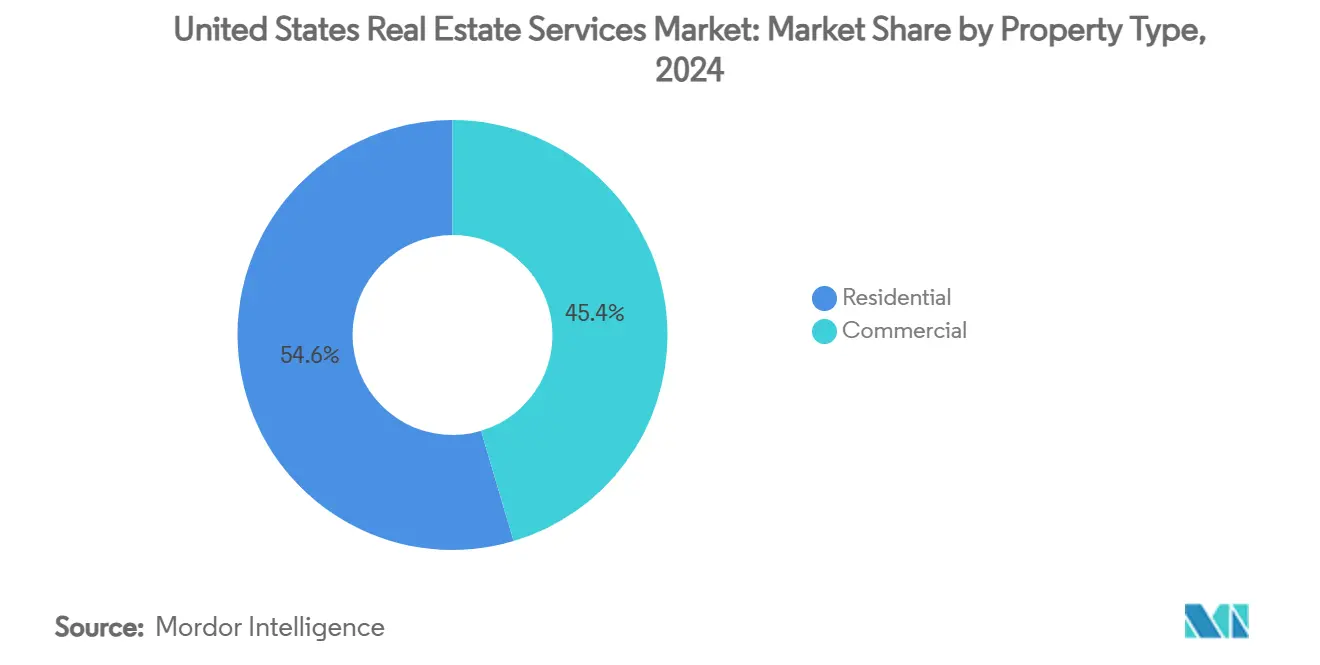

- Par type de propriété, le résidentiel un conservé 54,6% de la part du marché des services immobiliers des États-Unis en 2024. Le marché des services immobiliers des États-Unis pour les propriétés commerciales devrait s'étendre à un TCAC de 5,67% entre 2025-2030.

- Par service, les services de courtage ont dominé avec 48,9% de la part des revenus du marché des services immobiliers des États-Unis en 2024. Le marché des services immobiliers des États-Unis pour la gestion immobilière progresse plus rapidement avec un TCAC de 5,84% entre 2025-2030.

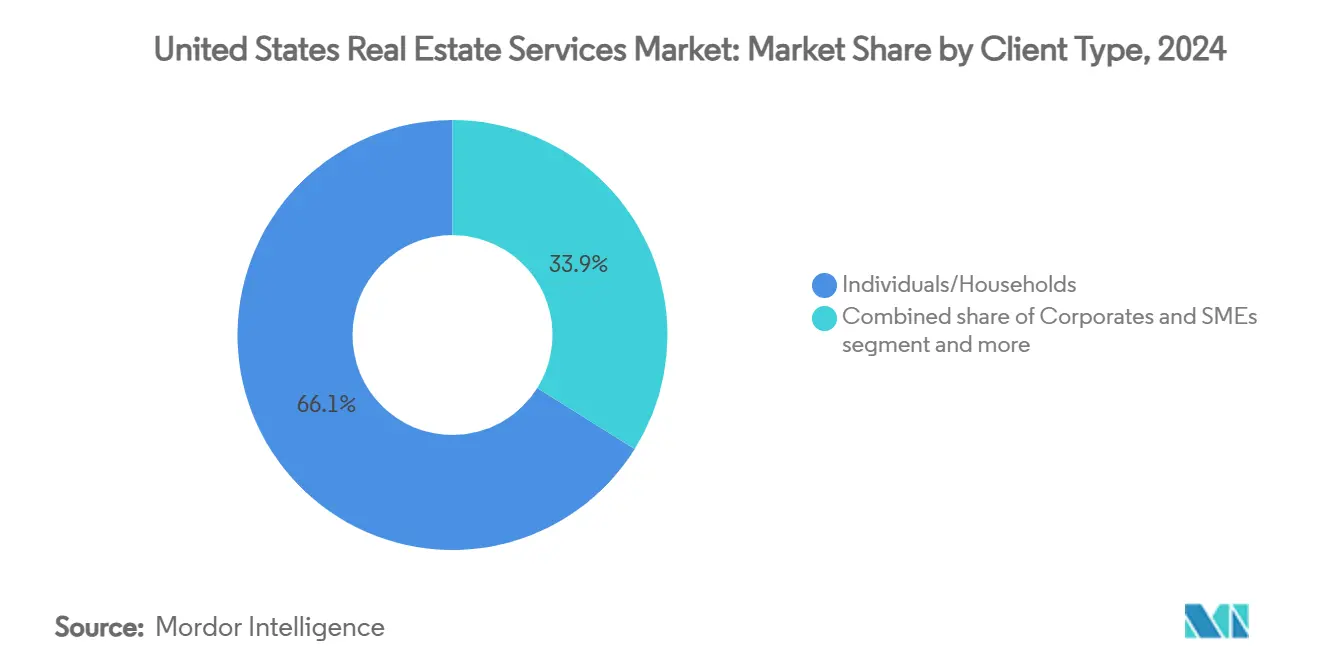

- Par type de client, les clients particuliers et ménages ont représenté 66,1% de la taille du marché des services immobiliers des États-Unis en 2024. Le marché des services immobiliers des États-Unis pour la demande d'entreprises et PME augmente à un TCAC de 6,02% entre 2025-2030.

- Par État, la Californie un commandé 18,7% de la taille du marché des services immobiliers des États-Unis en 2024. Le marché des services immobiliers des États-Unis pour le Texas est en voie d'atteindre un TCAC de 6,25% entre 2025-2030.

Tendances et perspectives du marché des services immobiliers des États-Unis

Analyse d'impact des moteurs

| Moteurs | (~) % d'impact sur le TCAC prévisionnel | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Forte activité dans la Localisation industrielle et de centres de données | +1.2% | Virginie, Atlanta, Phoenix, Chicago, Dallas | Court terme (≤ 2 ans) |

| Modèles de migration et expansion du marché Sunbelt | +0.9% | Texas, Floride, Caroline du Nord, Arizona | Long terme (≥ 4 ans) |

| Poussée de l'investissement institutionnel dans les locations unifamiliales (SFR) | +0.8% | États du Sunbelt (Texas, Floride, Géorgie) | Moyen terme (2-4 ans) |

| Demande d'optimisation de portefeuille due au travail hybride | +0.7% | Californie, New York, Illinois | Moyen terme (2-4 ans) |

| Adoption de la prestation de services activée par PropTech | +0.6% | National ; gains précoces en Californie, New York, Texas | Court terme (≤ 2 ans) |

| Conformité ESG et exigences de certification verte | +0.5% | Californie, New York, Massachusetts, Washington | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée de l'investissement institutionnel dans les locations unifamiliales (SFR)

La propriété institutionnelle de locations unifamiliales continue de s'étendre, avec des opérateurs majeurs alignant des pipelines de 13 000 unités et maintenant une occupation moyenne proche de 96%[1]Gene L. Dodaro, "Rental Housing: Information on Single-Family Rentals," U.S. Government Accountability Office, gao.gov. Les coûts de Localisation restent 28% inférieurs aux dépenses de propriété dans les principales métropoles, encourageant les grands fonds à étendre les portefeuilles du Sunbelt. La demande de travaux d'évaluation, d'acquisition et de gestion continue augmente donc en parallèle, ancrant des flux de commissions stables même si les ventes de maisons se refroidissent. Les prestataires de services capables d'intégrer des outils de sourcing axés sur les données et des plateformes de maintenance centralisées capturent un avantage concurrentiel durable.

Forte activité dans la location industrielle et de centres de données

Les vacances dans les centres primaires de centres de données ont chuté à 1,9%, et 80% de la nouvelle capacité est pré-louée avant la livraison. L'absorption industrielle reste robuste alors que le commerce électronique, l'entraînement IA et l'informatique en nuage augmentent les exigences d'espace à forte densité énergétique. Les investisseurs ont alloué plus de 6,5 milliards USD au segment l'année dernière, tandis que 97% prévoient des engagements supplémentaires. La poussée se traduit par des missions récurrentes de Localisation, gestion de projet et opérations d'installations pour les entreprises versées dans l'infrastructure haute spécification.

Modèles de migration et expansion du marché Sunbelt

Quarante-six pour cent des déménageurs ont choisi le Sud en 2024, citant la proximité familiale et l'abordabilité. La relocalisation interétatique débloque les commissions de courtage sur les marchés d'origine et de destination et augmente la demande de gestionnaires immobiliers car les propriétaires convertissent d'anciennes résidences en locations. Le Texas, la Floride et la Caroline du Nord jouissent donc de pipelines en expansion de clients résidentiels et de petites entreprises, soutenant une croissance prévisible à long terme pour les prestataires localisés.

Demande d'optimisation de portefeuille due au travail hybride

La fréquentation des bureaux se situe 30% en dessous des niveaux de 2019, poussant les entreprises à réduire l'espace d'environ 20% d'ici 2030. Alors que 90% des grands employeurs intègrent les politiques hybrides, les ratios de partage de sièges grimpent au-dessus de 1,5, et 36% des bureaux sont inutilisés un jour type. Les entreprises recherchent par conséquent un soutien consultatif axé sur l'analytique pour la restructuration de baux, les modèles d'espace-en-tant-que-service et la gestion du changement d'espace de travail, livrant des mandats collants à marge plus élevée aux entreprises consultatives.

Analyse d'impact des contraintes

| Contraintes | (~) % d'impact sur le TCAC prévisionnel | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux d'intérêt et coûts de financement persistamment élevés | -1.1% | À l'échelle nationale ; aigu en Californie, New York | Court terme (≤ 2 ans) |

| Volatilité des évaluations immobilières commerciales (CRE) | -0.8% | Métropoles lourdes en bureaux | Moyen terme (2-4 ans) |

| Licenciements technologiques et réduction d'effectifs impactant la demande de bureaux | -0.6% | Californie, Washington, New York | Moyen terme (2-4 ans) |

| Augmentation des coûts d'assurance et opérationnels dans les zones sujettes aux catastrophes | -0.4% | Floride, Californie, côte du golfe du Texas | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Taux d'intérêt et coûts de financement persistamment élevés

Avec la Réserve fédérale maintenant les taux directeurs à 4,5%, les prêts bancaires pour les transactions commerciales restent 65% en dessous des normes pré-pandémiques, et les prêts CMBS en service spécial dépassent 51 milliards USD[2]Martin J. Gruenberg, "Quarterly Banking Profile Q1 2025," Federal Deposit Insurance Corporation, fdic.gov. Les coûts d'emprunt élevés réduisent le pool d'acheteurs et prolongent les écarts offre-demande, freinant les volumes de transactions et réduisant les commissions basées sur le succès. La demande de conseil augmente, pourtant le mix de revenus se déplace vers du conseil à marge plus faible jusqu'à ce que les marchés de capitaux se stabilisent.

Volatilité des évaluations immobilières commerciales (CRE)

Les vacances de bureaux ont atteint 34,5% à San Francisco, et la vacance américaine devrait dépasser 19% en 2025, bouleversant les références d'évaluation. La découverte de prix devient complexe dans le multifamilial et le commerce de détail également, forçant les entreprises de services à recalibrer fréquemment les modèles. Les cycles de souscription étendus réduisent la vélocité des transactions, mais l'incertitude accrue stimule la demande d'engagements rigoureux d'évaluation et de planification de scénarios.

Analyse des segments

Par type de propriété : la croissance commerciale dépasse la stabilité résidentielle

Les actifs résidentiels ont représenté 54,6% du marché des services immobiliers des États-Unis en 2024, ancrés par l'expansion institutionnelle dans les locations unifamiliales et les pipelines d'achat de maisons stables. Les opérateurs tels qu'American Homes 4 Rent maintiennent l'occupation près de 96%, soutenant la visibilité des commissions. En revanche, les actifs commerciaux-encore plus petits en termes absolus-devraient enregistrer un TCAC de 5,67%, soulignant l'attrait des centres de données, de la logistique industrielle et des clusters de bureaux sélectifs à haute commodité. Au sein du commercial, la vacance des centres de données se situe à 3%, et 80% des nouvelles constructions sont entièrement engagées avant la livraison. Ces dynamiques illustrent comment le savoir-faire spécialisé dans l'approvisionnement énergétique, les rapports ESG et les opérations critiques rapportent une tarification premium. Le sous-secteur résidentiel reste résilient, mais les services commerciaux sont prêts à élargir leur mix de revenus jusqu'en 2030 alors que les occupants priorisent l'efficacité et la capacité d'épine dorsale numérique.

La divergence force les entreprises de services à rééquilibrer les talents et le capital vers les zones de croissance. Les prestataires profonds dans le résidentiel conservent des flux d'annuités prévisibles, pourtant l'intensité concurrentielle augmente alors que les entrants proptech automatisent l'embarquement des locataires et les flux de travail de maintenance. Inversement, les équipes commerciales capables de financer et de livrer des campus numériques industriels et hyperscale complexes sécurisent des contrats pluriannuels avec des locataires mondiaux, isolant les marges. En conséquence, le marché des services immobiliers des États-Unis récompense les plateformes qui mélangent l'échelle résidentielle avec la spécialisation commerciale.

Par service : la gestion immobilière accélère au-delà de la dominance du courtage

Le courtage un maintenu une tranche de 48,9% de la part du marché des services immobiliers des États-Unis en 2024, reflétant son rôle historique dans l'appariement des acheteurs, vendeurs et locataires. Le travail transactionnel, cependant, est cyclique ; les prestataires accélèrent donc l'expansion dans la gestion immobilière, qui suit un TCAC de 5,84%. La demande provient des entreprises externalisant la surveillance des installations et des propriétaires poursuivant l'efficacité opérationnelle axée sur les données. Les plateformes telles que JLL Falcon utilisent l'IA pour signaler les défauts mécaniques et optimiser les charges énergétiques, réduisant les coûts et élevant la satisfaction des locataires. Le changement de service s'aligne avec les vents contraires de réforme des commissions dans le courtage résidentiel, où les taux de commission peuvent chuter jusqu'à 30% sous les nouvelles règles[3]Jerome H. Powell, "Monetary Policy Report to the Congress," Board of Governors of the Federal Reserve System, federalreserve.gov. Les lignes d'évaluation et de conseil croissent également alors que les clients cherchent la clarté sur les prix d'actifs volatils, soulignant le bénéfice des piles de revenus diversifiées.

Les gestionnaires réussis regroupent maintenant la Localisation, la maintenance et les tableaux de bord de planification de capital, capturant une plus grande part de portefeuille. Alors que les capteurs IoT et les systèmes d'automatisation de bâtiments deviennent mainstream, les gestionnaires immobiliers exécutent des modèles prédictifs qui préviennent les pannes d'équipement et programment les réparations pendant les périodes de faible utilisation. Les locataires récompensent cette performance par des renouvellements plus longs, tandis que les propriétaires canalisent les économies opérationnelles vers les améliorations ESG, gardant les commissions de gestion collantes. Le courtage reste indispensable pour la vélocité du marché, pourtant l'échelle de gestion immobilière offre des revenus plus stables à travers les cycles.

Par type de client : l'externalisation d'entreprise stimule une croissance accélérée

Les particuliers et ménages ont généré 66,1% des revenus en 2024, renforçant la base de consommateurs de l'industrie des services immobiliers des États-Unis. Néanmoins, les clients d'entreprises et PME s'étendent le plus rapidement à 6,02% TCAC, alors que les entreprises redirigent les fonctions immobilières non-centrales vers des fournisseurs spécialisés. L'adoption du travail hybride crée un besoin d'analytique d'occupation, de redimensionnement et de programmation de commodités-services rarement hébergés en interne. Les prestataires équipés d'équipes de stratégie d'espace de travail et de tableaux de bord technologiques gagnent des contrats basés sur des honoraires qui s'étendent à travers des portefeuilles multi-états.

Les investisseurs institutionnels et agences gouvernementales fournissent des flux constants d'affectations, particulièrement sur la conformité ESG et les projets de réutilisation adaptative. Pourtant la demande d'entreprise amplifie le potentiel de hausse car les décisions sont souvent prises au siège mais exécutées nationalement, permettant aux intégrateurs de regrouper courtage, gestion de programme et opérations d'installations pour l'expansion de marge. Alors que les compressions de commission impactent les segments de consommateurs, la complexité plus élevée des mandats d'entreprise offre refuge et hausse pour les acteurs diversifiés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La Californie détenait 18,7% de la taille du marché des services immobiliers des États-Unis en 2024, soutenue par des valeurs d'actifs élevées et une concentration dense d'employeurs technologiques. Les lois strictes de rapport carbone se traduisent par un volume d'engagement de conseil démesuré, tandis que l'adoption PropTech devance la courbe nationale, donnant aux entreprises locales un avantage de premier arrivé dans l'optimisation d'actifs pilotée par l'IA. La rationalisation des bureaux reste un frein à San Francisco, pourtant la croissance biotech à South San Francisco et le repositionnement à usage mixte le long des corridors de la Péninsule tamponnent la demande de services. Les primes d'assurance élevées et les complexités de zonage élèvent les barrières, permettant aux conseillers établis de commander des écarts de commissions premium.

Le Texas affiche la montée la plus rapide à un TCAC de 6,25% jusqu'en 2030 sur le dos de l'in-migration d'entreprises, de la politique fiscale favorable et de la construction industrielle démesurée. Dallas-Fort Worth et Austin attirent des développements de centres de données et de logistique hyperscale, chacun alimentant les pipelines de courtage, gestion de projet et opération immobilière. L'activité résidentielle reste vive, soutenue par les gains de population et l'abordabilité relative comparée aux métropoles côtières. Cette toile de fond à double moteur positionne le Texas comme le moteur d'évasion des revenus de services supplémentaires durant la fenêtre de prévision.

La Floride, New York et l'Illinois complètent le niveau leader, chacun abritant des catalyseurs spécifiques au secteur. La Floride bénéficie du tourisme toute l'année, qui fortifie la demande de gestion hôtelière, bien que les coûts d'assurance croissants testent les marges d'opérateur. New York conserve la prééminence mondiale des marchés de capitaux, soutenant le travail de conseil et d'évaluation même si les bureaux CBD font face à des vacances plus élevées. L'Illinois tire parti des avantages de distribution du centre des États-Unis et du reshoring manufacturier en cours pour soutenir la Localisation industrielle. Les marchés secondaires-du corridor de distribution du Tennessee à la poussée de fabrication de puces de l'Arizona-capturent également l'investissement de débordement, soulignant l'étendue d'opportunité à travers le marché des services immobiliers des États-Unis.

Paysage concurrentiel

Le marché reste modérément fragmenté, pourtant la consolidation est stable car les avantages d'échelle s'aiguisent. L'achat de 1 milliard USD par CBRE de J&J Worldwide Services un élargi son canal de défense et gouvernement, tandis que l'acquisition de 1,75 milliard USD de Redfin par Rocket Companies un soudé l'origination hypothécaire au courtage résidentiel dans une plateforme intégrée. Les leaders de l'industrie augmentent les jeux de diversification-CBRE un plié Turner & Townsend dans une division de gestion de projet de 3 milliards USD et investi 400 millions USD pour acquérir l'opérateur de coworking Industrious, intégrant l'espace flexible dans sa gamme.

La technologie reste un pivot. JLL un déployé la suite IA Falcon, exploitant des données propriétaires plus des modèles génératifs pour rationaliser les prévisions de flux de trésorerie et la programmation de maintenance. Les opérateurs de niveau intermédiaire poursuivent les CRM natifs cloud et les intégrations de bâtiments intelligents pour rester compétitifs sur le coût et l'insight. Pendant ce temps, les réformes de structure de commission nées du règlement de l'Association nationale des agents immobiliers pressent les modèles de partage traditionnels, élevant les courtiers à escompte activés par la technologie et les plateformes à commission fixe. Le conseil ESG, la gestion d'installations de centres de données et le build-to-rent résidentiel du Sunbelt émergent comme des niches d'espace blanc attirant à la fois les incumbents et les entrants soutenus par du capital-risque.

Les barrières à l'entrée dépendent de l'obtention de licences, des exigences de capital et de la conformité AML de plus en plus stricte pour les transactions résidentielles à partir de décembre 2025. Les acteurs établis tirent parti des équipes de conformité intégrées et des empreintes nationales pour rassurer les acheteurs institutionnels, tandis que les nouveaux venus s'associent souvent avec des réseaux de courtier d'enregistrement pour surmonter les obstacles réglementaires. Globalement, les fusions stratégiques, la transformation numérique et la spécialisation définissent la course pour capturer la part au sein du marché des services immobiliers des États-Unis.

Leaders de l'industrie des services immobiliers des États-Unis

-

CBRE Group Inc.

-

Jones Lang LaSalle Incorporated (JLL)

-

Cushman & Wakefield PLC

-

Brookfield Properties LLC

-

HomeServices of America Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Rocket Companies un finalisé son acquisition de 1,75 milliard USD de Redfin, débloquant des synergies projetées au-dessus de 200 millions USD et 60 millions USD d'opportunités de revenus frais.

- Avril 2025 : Compass est entré en pourparlers avancés pour acheter Berkshire Hathaway Home Services of America, créant potentiellement le plus grand courtage américain par volume de transactions.

- Janvier 2025 : CBRE Group un finalisé un achat de 400 millions USD de l'equity restant dans le fournisseur de coworking Industrious, formant un nouveau segment bâtiment Operations & Experience.

- Octobre 2024 : JLL un lancé la plateforme alimentée par IA JLL Falcon, rendant les modèles génératifs disponibles à 47 000 professionnels à travers un espace de travail GPT intégré.

Portée du rapport sur le marché des services immobiliers des États-Unis

Les acteurs du marché de l'entreprise fournissent des services comme la gestion immobilière, les services d'évaluation, etc. La gestion immobilière est la supervision de propriétés résidentielles, commerciales et industrielles, incluant appartements, maisons individuelles, unités de condominium et centres commerciaux. L'évaluation immobilière, l'évaluation de propriété ou l'évaluation de terrain est le processus de développement d'une opinion de valeur pour la propriété immobilière. Le marché des services immobiliers des États-Unis est segmenté par type (résidentiel, commercial et autres types de propriété) et service (gestion immobilière, services d'évaluation et autres services). Le rapport offre la taille du marché et les prévisions pour le marché des services immobiliers des États-Unis en valeur (milliards USD) pour tous les segments ci-dessus.

| Résidentiel | Unifamilial |

| Multifamilial | |

| Commercial | Bureau |

| Commerce de détail | |

| Logistique | |

| Autres |

| Services de courtage |

| Services de gestion immobilière |

| Services d'évaluation |

| Autres |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Texas |

| Californie |

| Floride |

| New York |

| Illinois |

| Reste des États-Unis |

| Par type de propriété | Résidentiel | Unifamilial |

| Multifamilial | ||

| Commercial | Bureau | |

| Commerce de détail | ||

| Logistique | ||

| Autres | ||

| Par service | Services de courtage | |

| Services de gestion immobilière | ||

| Services d'évaluation | ||

| Autres | ||

| Par type de client | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par État | Texas | |

| Californie | ||

| Floride | ||

| New York | ||

| Illinois | ||

| Reste des États-Unis | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des services immobiliers des États-Unis ?

Le marché est évalué à 159,42 milliards USD en 2025 et devrait atteindre 205,05 milliards USD d'ici 2030, soutenu par un TCAC de 5,16%.

Quel type de propriété croît le plus rapidement ?

Les services commerciaux-particulièrement les centres de données et la logistique industrielle-devraient croître à un TCAC de 5,67%, dépassant le segment résidentiel encore dominant.

Comment les réformes de commission affectent-elles les entreprises de courtage ?

Le règlement de l'Association nationale des agents immobiliers peut réduire les commissions côté acheteur jusqu'à 30%, contraignant les courtiers à adopter des efficacités activées par la technologie et à diversifier dans les services de conseil et de gestion immobilière.

Pourquoi le Texas est-il considéré comme une géographie à forte croissance ?

La relocalisation d'entreprises, les forts afflux de population et le développement industriel robuste conduisent à un TCAC de 6,25% pour les revenus des services immobiliers dans l'État.

Quel rôle joue la technologie dans la gestion immobilière aujourd'hui ?

Les plateformes IA telles que JLL Falcon et les systèmes d'automatisation de bâtiments livrent la maintenance prédictive et l'optimisation énergétique, stimulant la satisfaction des locataires et réduisant les coûts opérationnels pour les propriétaires.

Comment les taux d'intérêt élevés impactent-ils les transactions immobilières ?

Les taux à 4,5% augmentent les coûts de financement, rétrécissent les pools d'acheteurs et maintiennent les volumes de transactions en dessous des niveaux historiques, bien qu'ils augmentent simultanément la demande de soutien de conseil sur l'approvisionnement en capital et l'évaluation.

Dernière mise à jour de la page le: