Taille et part du marché de l'eau protéinée

Analyse du marché de l'eau protéinée par Mordor Intelligence

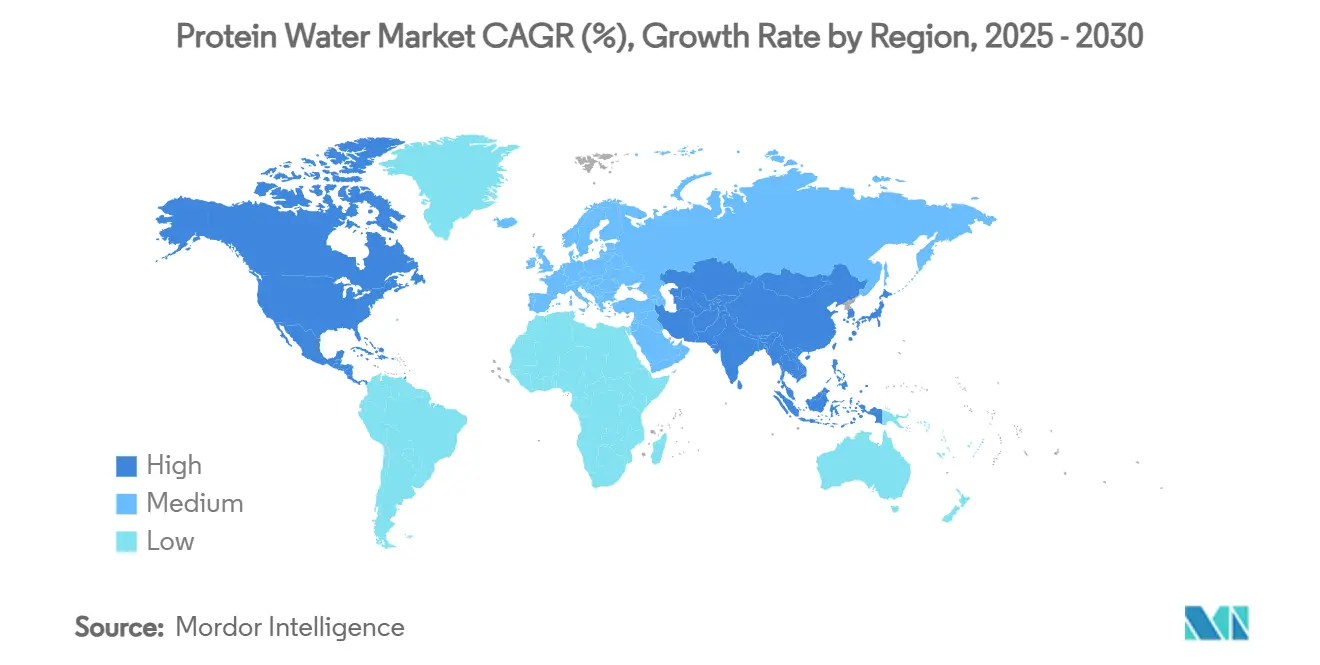

Le marché de l'eau protéinée a une taille de marché de 82,23 millions USD en 2025 et devrait atteindre 152,43 millions USD d'ici 2030, à un TCAC de 13,14 %. Les avancées réglementaires, l'accent croissant des consommateurs sur la santé et la transformation des canaux de distribution poussent le positionnement de l'eau protéinée comme produit hybride entre l'hydratation traditionnelle et la nutrition fonctionnelle. Avec l'urbanisation croissante et des revenus disponibles plus élevés, la demande pour les produits premium connaît une croissance significative à l'échelle mondiale. L'eau protéinée, enrichie en protéines, gagne en popularité auprès des consommateurs en raison de sa commodité, de ses bienfaits perçus pour la santé et de son goût supérieur comparé à l'eau du robinet. Les préoccupations croissantes en matière de santé, telles que les problèmes digestifs et la gestion du poids, incitent les consommateurs à opter pour des alternatives plus saines comme l'eau protéinée. L'Amérique du Nord domine actuellement la génération de revenus, soutenue par une culture de nutrition sportive bien établie et une infrastructure de distribution avancée. En revanche, la région Asie-Pacifique émerge comme le marché à la croissance la plus rapide, stimulée par l'affluence croissante et l'adoption rapide du commerce électronique. En 2024, les produits d'eau protéinée aromatisée dominent les ventes ; cependant, les options minimalistes non aromatisées connaissent la croissance la plus rapide. Le paysage concurrentiel demeure modérément intense, avec les grandes entreprises de boissons et les marques spécialisées se disputant les parts de marché sur les canaux physiques et numériques.

Points clés du rapport

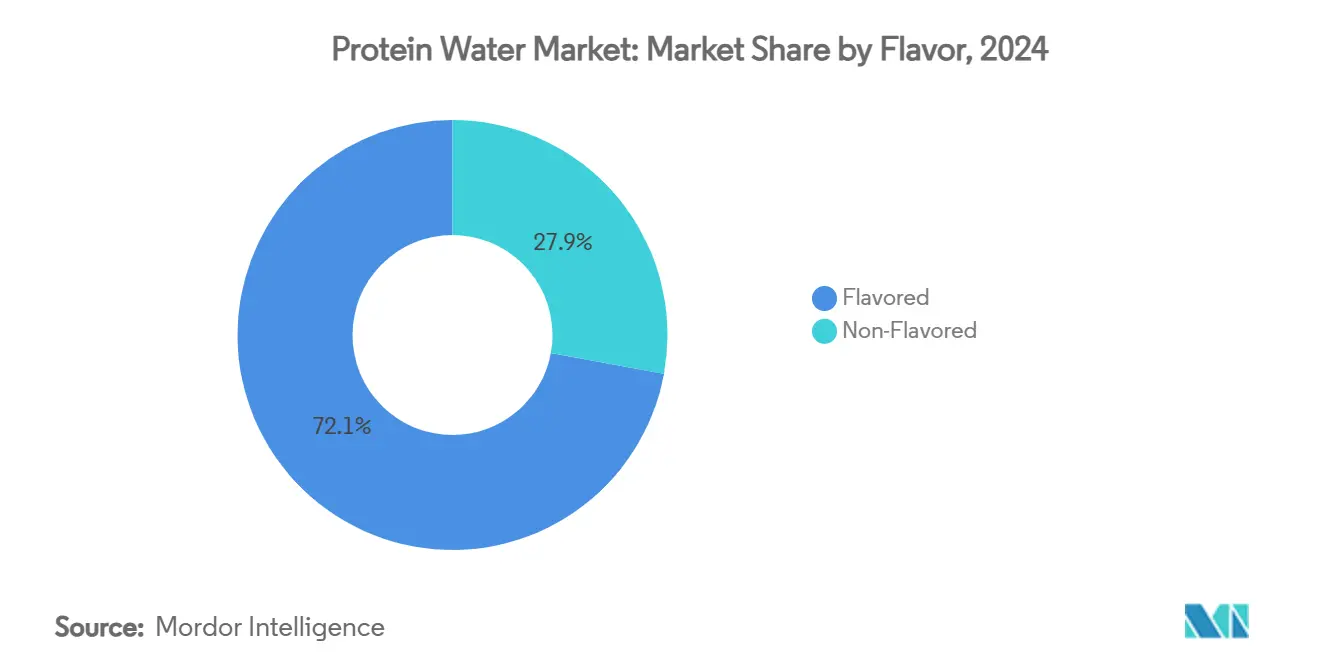

- Par saveur, les produits aromatisés représentaient 72,11 % de part de revenus en 2024, tandis que les options non aromatisées devraient croître à un TCAC de 15,32 % jusqu'en 2030.

- Par emballage, les bouteilles PET dominaient avec 74,56 % de la part du marché de l'eau protéinée en 2024, tandis que les canettes devraient s'étendre à un TCAC de 14,32 % jusqu'en 2030.

- Par canal de distribution, les supermarchés et hypermarchés détenaient 45,32 % de la taille du marché de l'eau protéinée en 2024 ; la vente au détail en ligne affiche le TCAC le plus élevé à 18,22 % entre 2025 et 2030.

- Par géographie, l'Amérique du Nord commandait 38,02 % des revenus de 2024, et l'Asie-Pacifique progresse à un TCAC de 14,02 % jusqu'en 2030.

Tendances et insights du marché mondial de l'eau protéinée

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les tendances de santé et bien-être poussent les consommateurs vers des options d'hydratation à étiquetage propre | +3.2% | Mondial, avec l'impact le plus fort en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| La croissance des marchés du fitness et de la nutrition sportive soutient la consommation d'eau protéinée | +2.8% | Amérique du Nord et Asie-Pacifique principalement, débordement vers l'Europe | Court terme (≤ 2 ans) |

| L'innovation dans les saveurs et protéines végétales élargit l'attrait des consommateurs | +2.1% | Mondial, avec adoption précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| Les modes de vie occupés stimulent la popularité de la consommation nomade de boissons protéinées prêtes à boire | +2.4% | Mondial, particulièrement centres urbains en Amérique du Nord et Asie-Pacifique | Court terme (≤ 2 ans) |

| Les réseaux sociaux et le marketing d'influence augmentent la visibilité du produit | +1.8% | Mondial, avec l'impact le plus élevé en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| L'expansion des canaux de vente au détail en ligne et de santé spécialisée améliore l'accès au marché | +2.2% | Mondial, avec croissance accélérée en Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les tendances de santé et bien-être poussent les consommateurs vers des options d'hydratation à étiquetage propre

Le cadre d'étiquetage ' sain ' mis à jour de la FDA, effectif en février 2025, remodèle fondamentalement la façon dont l'eau protéinée peut se positionner sur le marché en permettant aux boissons à base d'eau avec 5 calories ou moins de se qualifier pour les allégations de santé[1]Source : U.S. Food and Drug Administration, "Food Labeling: Nutrient Content Claims; 'Healthy'," fda.gov. Ce changement réglementaire s'aligne avec l'évolution des préférences des consommateurs, alors que 71 % des Américains en 2024 recherchaient activement un apport en protéines plus élevé, une hausse significative par rapport aux années précédentes. Ce changement élargit le marché adressable au-delà du segment traditionnel de nutrition sportive[2]Source : International Food Information Council, "2024 Food & Health Survey," ific.org. La combinaison de clarté réglementaire et de demande croissante des consommateurs permet aux marques d'eau protéinée de capitaliser sur un positionnement axé sur la santé, précédemment dominé par des produits nutritionnels plus complexes. De plus, l'accent mis par la FDA sur la réduction des sucres ajoutés, graisses saturées et sodium dans les produits éligibles aux allégations saines renforce l'attrait des formulations à étiquetage propre. Les formulations de protéines claires répondent à la demande des consommateurs pour la transparence tout en évitant les défis sensoriels associés aux suppléments protéinés traditionnels. L'eau protéinée, avec son profil d'ingrédients minimal, est bien positionnée pour bénéficier de cette tendance, offrant aux fabricants un avantage concurrentiel par la transparence et la simplicité plutôt qu'en s'appuyant sur des allégations fonctionnelles complexes.

La croissance des marchés du fitness et de la nutrition sportive soutient la consommation d'eau protéinée

Le marché de la nutrition sportive étend sa portée des démographiques d'athlètes traditionnels à une base plus large de consommateurs soucieux de leur santé. Ce changement crée un environnement propice à la croissance de l'eau protéinée, reflétant l'acceptation croissante des consommateurs pour les boissons enrichies en protéines. Alors que la nutrition sportive devient plus accessible, l'eau protéinée offre une solution d'hydratation fonctionnelle pour les consommateurs recherchant des alternatives plus simples et faibles en calories aux shakes protéinés conventionnels. La commodité et la portabilité de l'eau protéinée la rendent particulièrement attrayante pour les consommateurs urbains occupés qui privilégient la nutrition nomade. De plus, le format clair et rafraîchissant de l'eau protéinée aborde les obstacles courants à la consommation de suppléments protéinés, tels que les textures épaisses et les arrière-goûts crayeux associés aux boissons protéinées traditionnelles. La normalisation de la fréquentation des salles de sport et du fitness à domicile post-pandémie, couplée à la croissance annuelle robuste de l'économie du bien-être, soutient davantage cette tendance. Le changement vers les concepts ' d'hydratation holistique ', combinant électrolytes et protéines pour une récupération complète, positionne l'eau protéinée comme un pont stratégique entre les catégories d'hydratation et de nutrition de performance.

L'innovation dans les saveurs et protéines végétales élargit l'attrait des consommateurs

La demande croissante pour les protéines végétales présente une opportunité stratégique pour les fabricants d'eau protéinée de différencier leurs offres en abordant à la fois la livraison de protéines et les priorités de durabilité. La confiance des consommateurs envers les protéines végétales dépasse significativement celle des sources de protéines alternatives, indiquant que les formulations d'eau protéinée à base végétale sont bien positionnées pour une acceptation plus large du marché comparées aux alternatives d'origine animale. Les innovations de protéines végétales abordent les défis historiques de formulation, avec les boissons gazeuses protéinées comprenant des protéines végétales, principalement l'isolat de protéines de pois, indiquant un potentiel d'expansion significatif. Les techniques de traitement avancées, incluant l'hydrolyse de protéines et la microencapsulation, améliorent les profils gustatifs et les caractéristiques de solubilité qui limitaient précédemment l'adoption de protéines végétales dans les applications de boissons claires. L'innovation gustative s'étend au-delà des profils de fruits traditionnels pour inclure des combinaisons sophistiquées comme les rehausseurs de café protéiné et les lattes matcha, comme démontré par le lancement de la ligne FERMY de The EVERY Company en juin 2024. Le développement de systèmes de protéines hybrides, combinant protéines végétales et laitières, optimise à la fois les profils nutritionnels et les caractéristiques gustatives, répondant aux préférences des consommateurs pour la durabilité et la performance.

Les modes de vie occupés stimulent la popularité de la consommation nomade de boissons protéinées prêtes à boire

Les tendances de consommation d'aliments et boissons sur le lieu de travail révèlent que 23,4 % des adultes actifs acquièrent des repas au travail, consommant en moyenne 1 292 calories par semaine, principalement d'options riches en calories et pauvres en nutrition[3]Source : Centers for Disease Control and Prevention, "Foods Obtained at Work Site Study," cdc.gov. Ces tendances créent une opportunité de marché pour l'eau protéinée comme solution d'hydratation plus saine sur le lieu de travail, répondant aux exigences de commodité et nutritionnelles. Le changement vers la consommation nomade souligne l'avantage de portabilité de l'eau protéinée sur les alternatives à base de poudre, qui nécessitent une préparation et des équipements supplémentaires. Cette trajectoire de croissance est davantage soutenue par l'expansion du commerce électronique dans le secteur des aliments et boissons. Le positionnement de l'eau protéinée comme substitut de repas ou solution entre les repas répond aux consommateurs qui privilégient les boissons axées sur l'hydratation tout en répondant simultanément aux objectifs d'apport en protéines. L'avantage de commodité du format sur les poudres protéinées traditionnelles élimine le temps de préparation et les exigences d'équipement, la rendant accessible pour la consommation au travail et les scénarios de voyage. Les innovations d'emballage, incluant les formats individuels et les options refermables, optimisent la portabilité tout en maintenant la stabilité du produit et la durée de conservation.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les coûts élevés des produits limitent l'accessibilité pour les consommateurs du marché de masse | -1.9% | Mondial, avec l'impact le plus élevé dans les marchés émergents | Moyen terme (2-4 ans) |

| La sensibilisation limitée dans les marchés émergents restreint l'adoption | -1.4% | Marchés émergents Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique | Long terme (≥ 4 ans) |

| La concurrence intense des shakes protéinés, barres et autres boissons affecte la part de marché | -1.7% | Mondial, particulièrement en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| La différenciation limitée entre marques rend difficile de se démarquer | -1.2% | Mondial, avec l'impact le plus élevé dans les marchés matures | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les coûts élevés des produits limitent l'accessibilité pour les consommateurs du marché de masse

Les stratégies de prix premium, bien qu'elles soutiennent le positionnement de marque et les objectifs de marge, créent des barrières d'accessibilité qui limitent la pénétration du marché au-delà des segments de consommateurs aisés. Les coûts des ingrédients protéinés, particulièrement pour les isolats de protéines de lactosérum de haute qualité et les alternatives végétales, représentent des pressions de coûts d'intrants significatives que les fabricants répercutent généralement aux consommateurs via la tarification de détail. La détermination anti-dumping du Département du Commerce américain sur les protéines de pois chinoises, avec des marges atteignant 280,31 %, contraint davantage les options d'approvisionnement en protéines végétales rentables et peut accélérer les initiatives de développement d'ingrédients domestiques Federal Register [4]Source : Federal Register, "Certain Pea Protein from the People's Republic of China", federalregister.gov. La complexité de fabrication associée aux formulations de protéines claires, incluant l'équipement de traitement spécialisé et les exigences de contrôle qualité, ajoute des coûts opérationnels que les petites marques peinent à absorber. Le défi s'intensifie dans les marchés émergents où les contraintes de revenus disponibles limitent la volonté de payer des prix premium pour les boissons fonctionnelles, ralentissant potentiellement l'expansion géographique et la croissance des volumes. Les petites et moyennes entreprises peinent à atteindre des opérations rentables tout en égalant les attentes de prix du marché, menant à des pressions de consolidation.

La sensibilisation limitée dans les marchés émergents restreint l'adoption

L'acceptation des consommateurs pour les boissons fonctionnelles à travers les marchés est fortement influencée par les facteurs culturels et la familiarité avec le produit. Les cadres réglementaires dans des pays tels que l'Australie, la Nouvelle-Zélande, la Chine et le Japon varient significativement, créant des réglementations fragmentées qui agissent comme des barrières à l'entrée sur le marché. Ces barrières empêchent les marques d'eau protéinée d'atteindre des économies d'échelle à travers la région. Aussi, les cadres réglementaires dans les marchés émergents accusent souvent un retard par rapport aux régions développées dans l'établissement de directives claires pour les allégations de boissons fonctionnelles, créant une incertitude pour les fabricants cherchant à communiquer efficacement les bénéfices du produit. De plus, la sensibilisation limitée des consommateurs aux bénéfices de l'eau protéinée comparée aux options d'hydratation traditionnelles complique davantage la pénétration du marché. Dans les marchés émergents, les consommateurs associent souvent la supplémentation en protéines aux sources alimentaires traditionnelles, nécessitant des investissements marketing substantiels pour construire la sensibilisation à la catégorie avant de se concentrer sur la différenciation de marque. De plus, l'infrastructure de détail inadéquate dans de nombreux marchés émergents restreint les canaux de distribution, forçant les marques d'eau protéinée à s'appuyer sur des points de vente premium, ce qui limite leur portée sur le marché de masse et réduit les opportunités de construire la sensibilisation des consommateurs.

Analyse par segment

Par saveur : les formulations claires stimulent le positionnement premium

La croissance accélérée du segment non aromatisé à 15,32 % de TCAC jusqu'en 2030 reflète des préférences de consommateurs sophistiquées pour les formulations minimalistes qui privilégient les bénéfices fonctionnels par rapport au masquage du goût. Malgré que les variantes aromatisées commandent 72,11 % de part de marché en 2024, la trajectoire vers les options non aromatisées indique une maturation des palais des consommateurs et une confiance accrue dans le profil gustatif inhérent de l'eau protéinée. La technologie d'isolat de protéines de lactosérum clair, qui permet des formulations transparentes sans compromettre le contenu protéinique, répond à la demande des consommateurs pour une présentation visuelle ' propre ' tout en maintenant l'efficacité nutritionnelle. Le changement parallèle aux tendances plus larges de l'industrie des boissons vers la réduction de contenu en sucre et l'élimination d'ingrédients artificiels, soutenu par les critères d'étiquetage ' sain ' mis à jour de la FDA qui favorisent les formulations riches en nutriments FDA.

La dominance du segment aromatisé reflète les préférences des consommateurs grand public pour les profils gustatifs familiers qui facilitent la transition des boissons sportives traditionnelles et eaux aromatisées. Les saveurs à base de fruits, particulièrement les combinaisons d'agrumes et de baies, tirent parti de l'acceptation établie des consommateurs tout en masquant les arrière-goûts protéiniques potentiels qui pourraient limiter le comportement de rachat répété. L'innovation dans les systèmes d'aromatisation naturelle, incluant les extraits botaniques et essences de fruits, répond aux exigences d'étiquetage propre tout en maintenant l'attrait sensoriel. L'émergence de profils gustatifs sophistiqués, tels que les rehausseurs de café protéiné et mélanges adaptogènes, cible des segments spécifiques de consommateurs recherchant des bénéfices fonctionnels au-delà de la supplémentation protéinique de base

Par emballage : la durabilité remodèle l'innovation des contenants

Les bouteilles PET dominaient avec 74,56 % du volume 2024 grâce aux lignes de fabrication enracinées et à la logistique légère. Cependant, les canettes devraient s'étendre à un TCAC de 14,32 % jusqu'en 2030 alors que les millennials soucieux du climat favorisent l'emballage infiniment recyclable. Les adopteurs précoces vantent les empreintes carbone plus faibles, tandis que les détaillants apprécient la logistique adaptée aux canettes et les présentoirs empilables qui maximisent la densité d'étagère. La taille du marché de l'eau protéinée pour les formats en canette devrait bondir significativement alors que les remplisseurs de boissons modernisent les lignes originellement conçues pour l'eau pétillante aromatisée. Le PET demeure rentable, particulièrement pour l'attrait d'étagère des bouteilles claires et les variantes individuelles ciblant les salles de sport et magasins de proximité. Pourtant, les objectifs nets zéro des entreprises stimulent la recherche en bio-PET, bouchons dérivés de plantes et fermetures attachées qui s'alignent avec les règles d'emballage UE à venir.

Le verre demeure de niche en raison du poids et du risque de bris. Les pochettes apparaissent dans des séries limitées adaptées au voyage mais font face aux obstacles de perception sur la recyclabilité. Ultimement, la différenciation des contenants complète les histoires de saveur et fonctionnelles, aidant les marques à se démarquer dans les refroidisseurs de boissons encombrés. D'autres formats d'emballage, incluant les pochettes et tetrapack, servent des applications de niche mais font face aux barrières d'adoption liées à la perception des consommateurs et aux limitations techniques dans le maintien de la stabilité des protéines. Le mouvement de l'industrie vers les alternatives PET durables, incluant les options à base bio et de contenu recyclé, peut combler l'écart entre l'efficacité des coûts et la responsabilité environnementale.

Par canal de distribution : le commerce numérique accélère l'accès

Les supermarchés et hypermarchés ont contribué à 45,32 % des revenus 2024, tirant parti de la confiance des acheteurs et de la visibilité d'achat impulsif. Néanmoins, la vente au détail en ligne affiche un TCAC de 18,22 % jusqu'en 2030, reflétant la migration structurelle vers les modèles d'épicerie électronique et direct-au-consommateur. La taille du marché de l'eau protéinée attribuable aux canaux numériques s'étendra régulièrement alors que les abonnements de réapprovisionnement automatique réduisent la friction pour les acheteurs répétés qui voient la boisson comme un rituel quotidien. Les entonnoirs de reciblage des réseaux sociaux dirigent les acheteurs vers les sites de marque offrant des bundles de saveurs mixtes, kits de démarrage personnalisés et points de fidélité échangeables contre des accessoires de fitness, approfondissant ainsi l'engagement au-delà des promotions de prix. Les chaînes physiques répondent avec des services de clic-et-collecte, baies dédiées aux boissons fonctionnelles et partenariats de partage de données qui améliorent l'assortiment sur étagère.

Les canaux secondaires renforcent l'ubiquité de la marque. Les programmes de restauration universitaire testent des contrats pilotes pour compenser les portefeuilles de boissons sucrées souvent critiqués, présentant l'eau protéinée comme une alternative meilleure-pour-vous. Les magasins de proximité et épiceries servent d'importants canaux secondaires pour les occasions de consommation nomade, bien que leur espace réfrigéré limité contraigne la prolifération des références et la visibilité de marque. L'émergence de canaux de détail de santé spécialisés, incluant les magasins de nutrition et centres de fitness, cible les segments de consommateurs principaux avec des niveaux d'engagement plus élevés et la volonté de payer des prix premium. Les solutions de distributeurs automatiques dans les campus d'entreprise et centres de transport ciblent les navetteurs cols blancs qui recherchent un carburant léger et rafraîchissant. Les magasins d'aliments santé spécialisés organisent des références riches en protéines aux côtés de barres de collagène et collations céto, bénéficiant du trafic piétonnier agrégateur de consommateurs soucieux des étiquettes.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Le leadership du marché de l'Amérique du Nord avec 38,02 % de part en 2024 reflète une culture mature de supplémentation protéinique et une infrastructure de boissons fonctionnelles établie qui soutient le développement de catégorie. La région bénéficie de réseaux de détail sophistiqués, incluant les magasins de nutrition spécialisés et chaînes d'épicerie premium, qui fournissent un placement produit optimal et des opportunités d'éducation des consommateurs. La clarté réglementaire des directives d'étiquetage ' sain ' mises à jour de la FDA, effectives en février 2025, crée des conditions favorables pour la communication d'allégations de santé et les stratégies marketing grand public. La volonté des consommateurs de payer des prix premium pour les bénéfices fonctionnels, combinée aux niveaux de revenus disponibles élevés, soutient des modèles d'affaires durables pour les marques d'eau protéinée.

L'Asie-Pacifique émerge comme la région à la croissance la plus rapide à 14,02 % de TCAC jusqu'en 2030, stimulée par l'expansion des démographiques de classe moyenne, la conscience sanitaire croissante et les initiatives gouvernementales promouvant les aliments fonctionnels. La sophistication réglementaire du Japon, démontrée par les révisions proposées par l'Agence des affaires du consommateur aux exigences d'étiquetage des aliments fonctionnels en juin 2024, signale une maturation du marché qui pourrait accélérer la légitimité de catégorie et l'acceptation des consommateurs selon Food Compliance International. La préférence de la région pour les saveurs locales, telles que yuzu et litchi, soutient le lancement de produits spécifiques à la région, évitant la perception négative des ' shakes protéinés occidentaux '. L'adoption rapide du commerce mobile dans la région facilite l'échantillonnage de produits et les retours consommateurs, permettant aux start-ups agiles d'affiner rapidement leurs offres produits.

L'Europe et autres régions représentent des opportunités émergentes avec des paysages réglementaires variés et des niveaux d'acceptation des consommateurs qui nécessitent des stratégies d'entrée sur le marché localisées. L'accent de la région sur la durabilité et les formulations à étiquetage propre s'align avec le positionnement de l'eau protéinée, bien que la sensibilité aux prix et les préférences de boissons établies créent des défis d'adoption. Les marchés d'Amérique du Sud et du Moyen-Orient et Afrique demeurent naissants mais offrent un potentiel de croissance à long terme alors que le développement économique et l'urbanisation stimulent l'adoption de boissons fonctionnelles. La nature globale de l'attrait de l'eau protéinée, combinée aux processus de fabrication standardisés, permet des stratégies d'expansion internationale évolutives pour les marques établies avec des ressources en capital suffisantes.

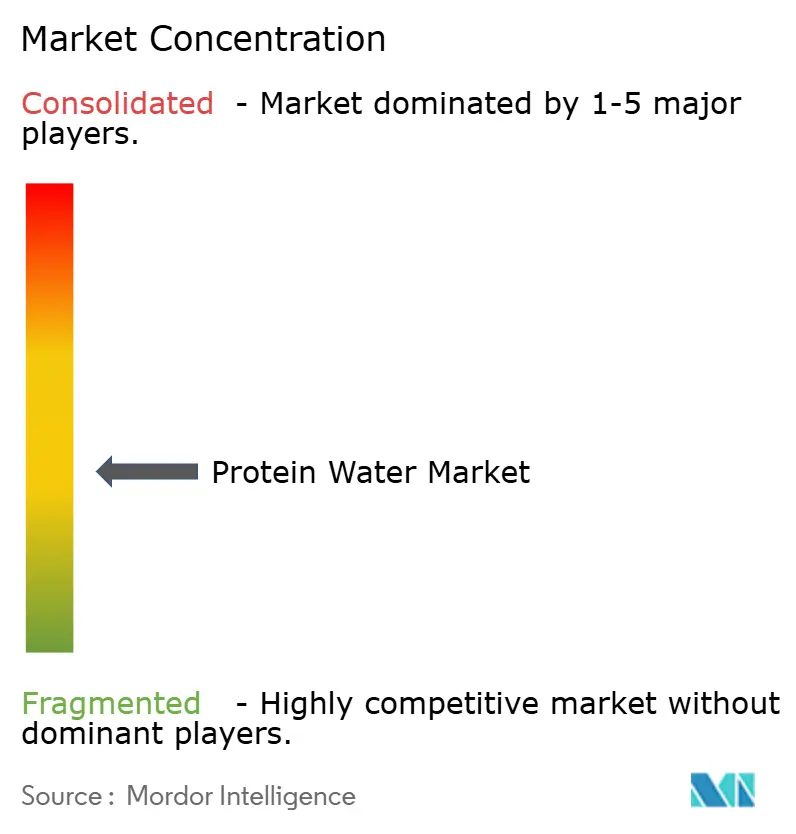

Paysage concurrentiel

Le marché de l'eau protéinée présente une fragmentation modérée, créant des opportunités pour les conglomérats de boissons établis et les marques de nutrition spécialisées de capturer des parts de marché par des stratégies de positionnement différenciées. Les entreprises mondialement reconnues sur le marché incluent Arla Foods amba, Protein2o, parmi d'autres. Les acteurs clés se disputant les principales parts de marché et les petits acteurs régionaux répondent à une petite région, pour gagner des parts de marché de l'autre côté. Les acteurs clés sont dispersés à travers toutes les régions, avec la majorité d'entre eux basés en Amérique du Nord et Europe. Les stratégies clés adoptées par les acteurs pour maintenir la compétitivité sur le marché sont les expansions, innovations et lancements de nouveaux produits.

Les nouveaux entrants sur le marché se différencient en se concentrant sur les formulations végétales, solutions d'emballage durables et stratégies d'engagement communautaire direct. Certains collaborent avec des co-fabricants pour maintenir des modèles financiers légers en actifs tout en réallouant les ressources vers les initiatives de marketing numérique et partenariats d'influenceurs. Les marques régionales capitalisent sur les préférences gustatives locales, telles que mangue-piment au Mexique et cassis en Scandinavie, tout en utilisant la narration de petits lots pour séduire les consommateurs recherchant l'authenticité. Les efforts de propriété intellectuelle se concentrent sur les innovations comme la micro-filtration pour la clarté des protéines, technologies propriétaires de masquage de saveur et processus de remplissage à froid brevetés qui améliorent la durée de conservation sans s'appuyer sur les conservateurs.

Les approches stratégiques divergent : les grands conglomérats incorporent l'eau protéinée dans des portefeuilles complets ' d'hydratation totale ', qui incluent boissons sportives, boissons électrolytiques et eaux aromatisées, tirant parti des promotions groupées pour stimuler les ventes. D'autre part, les acteurs de niche renforcent leurs communautés de marque en sponsorisant des studios de fitness boutique et organisant des défis d'entraînement interactifs pour convertir les participants en abonnés long terme. Le paysage des fusions et acquisitions (F&A) demeure actif, avec les grandes entreprises de boissons poursuivant des acquisitions complémentaires pour améliorer l'expertise de formulation et construire la crédibilité avec les démographiques d'adopteurs précoces.

Leaders de l'industrie de l'eau protéinée

-

Arla Foods amba

-

Protein2o

-

Agropur

-

Athlex Beverages Private Limited

-

Anand Milk Union Limited (AMUL)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amul, une marque leader dans l'industrie laitière, a lancé une eau protéinée innovante pour répondre à la carence en protéines et aux exigences d'hydratation de l'Inde. Emballé dans une bouteille claire de 500ml, ce produit fournit une combinaison unique de 10 grammes de protéines de lactosérum, zéro sucre et hydratation enrichie d'électrolytes, avec seulement 40 calories par portion.

- Janvier 2025 : Protein2o, une marque leader sur le marché des protéines claires, s'est rebrandée pour la première fois en huit ans, a introduit un emballage mis à jour et une formule améliorée. Pour améliorer son positionnement sur le marché, Protein2o a lancé une campagne marketing de nouvelle génération axée sur le fitness et un site web amélioré, mettant en avant ses forces principales en protéines et hydratation.

- Novembre 2024 : Applied Nutrition a introduit son dernier produit, l'eau protéinée pétillante. Cette boisson innovante fournit 10g de protéines, ne contient pas de sucre et est formulée avec de la poudre d'eau de coco riche en électrolytes et de la vitamine C ajoutée, offrant une option faible en calories à seulement 44 calories par canette.

- Juin 2024 : Gloot a introduit son dernier produit, l'eau protéinée Gloot. Cette offre innovante est positionnée comme une alternative nutritive et savoureuse aux shakes protéinés traditionnels, ciblant les femmes qui cherchent à maintenir leur forme physique et santé sans compromettre le goût.

Portée du rapport du marché mondial de l'eau protéinée

L'eau protéinée est fabriquée en combinant la poudre de protéines telle que l'isolat de protéines de lactosérum ou protéines de soja et l'eau. Le marché de l'eau protéinée est segmenté par type, canal de distribution et géographie. Basé sur le type, le marché est segmenté en eau protéinée aromatisée et non aromatisée. Basé sur le canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, canaux en ligne et autres canaux de distribution. Basé sur la géographie, le marché étudié est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique. Le rapport offre la taille du marché et les prévisions en valeur (millions USD) pour les segments ci-dessus.

| Aromatisée |

| Non aromatisée |

| Bouteille PET |

| Canette |

| Autres |

| Supermarchés/Hypermarchés |

| Magasins de proximité/Épiceries |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Reste du Moyen-Orient et Afrique |

| Par saveur | Aromatisée | |

| Non aromatisée | ||

| Par emballage | Bouteille PET | |

| Canette | ||

| Autres | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Magasins de proximité/Épiceries | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'eau protéinée ?

Le marché de l'eau protéinée est évalué à 82,23 millions USD en 2025 et devrait atteindre 152,43 millions USD d'ici 2030, reflétant un TCAC de 13,14 %.

Quelle région mène les revenus de l'eau protéinée aujourd'hui ?

L'Amérique du Nord mène avec 38,02 % des ventes 2024 grâce à une culture mature de nutrition sportive et des directives réglementaires claires.

Quel segment de saveur croît le plus rapidement ?

Les références non aromatisées croissent à un TCAC de 15,32 % jusqu'en 2030 alors que les consommateurs gravitent vers les listes d'ingrédients minimalistes.

Quelle importance a la vente au détail en ligne pour l'eau protéinée ?

La vente au détail en ligne est le canal en expansion la plus rapide, projeté d'afficher un TCAC de 18,22 % jusqu'en 2030 alors que les acheteurs favorisent la commodité d'abonnement et direct-au-consommateur.

Dernière mise à jour de la page le: