Taille et parts de marché de l'eau en bouteille

Analyse du marché de l'eau en bouteille par Mordor Intelligence

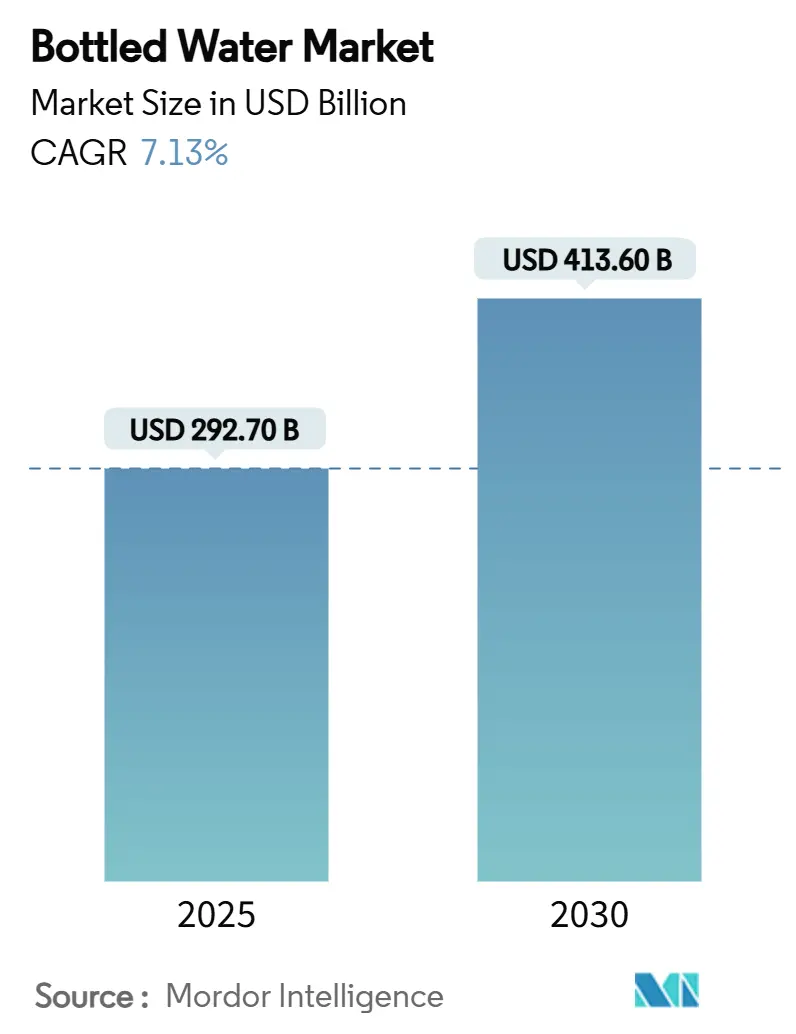

La taille du marché de l'eau en bouteille s'élève à 292,7 milliards USD en 2025 et devrait atteindre 413,6 milliards USD en 2030, progressant à un CAGR de 7,13 %. Alors que les régulateurs s'attaquent aux plastiques à usage unique, les acteurs de l'industrie se tournent vers des stratégies de montée en gamme, réussissant à élever les prix de vente moyens. Les consommateurs, privilégiant de plus en plus le bien-être, l'hydratation et les narratifs de marque, stimulent la valeur de la catégorie. Parallèlement, les avancées technologiques en matière de purification et d'emballage aident à contrebalancer les coûts croissants de conformité. Les acteurs majeurs de l'industrie intensifient les fusions, nouent des partenariats et investissent dans les matériaux recyclés, tous dans le but de naviguer les pressions sur les coûts et de préserver leurs réputations. Pourtant, les concurrents locaux et régionaux font leur marque, tirant parti du branding artisanal et des placements stratégiques de canaux. En conséquence, le marché de l'eau en bouteille évolue d'une simple commodité vers un focus holistique sur la santé, la durabilité et l'expérience de marque.

Points clés du rapport

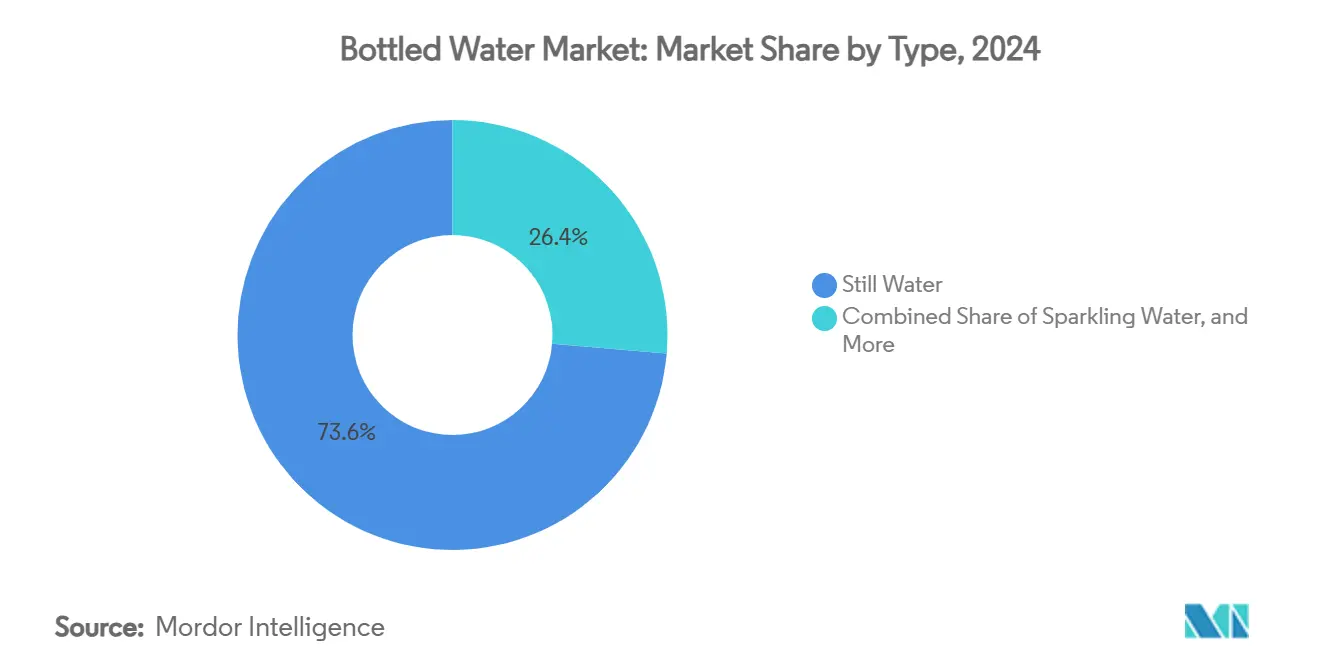

- Par type, l'eau plate détenait 73,62 % de la part de marché de l'eau en bouteille en 2024, tandis que les eaux fonctionnelles et aromatisées progressent à un CAGR de 8,53 % jusqu'en 2030.

- Par matériau d'emballage, le PET conservait 61,83 % de part de la taille du marché de l'eau en bouteille en 2024, pourtant les bouteilles en verre croissent à un CAGR de 9,25 % grâce au positionnement premium axé sur la durabilité.

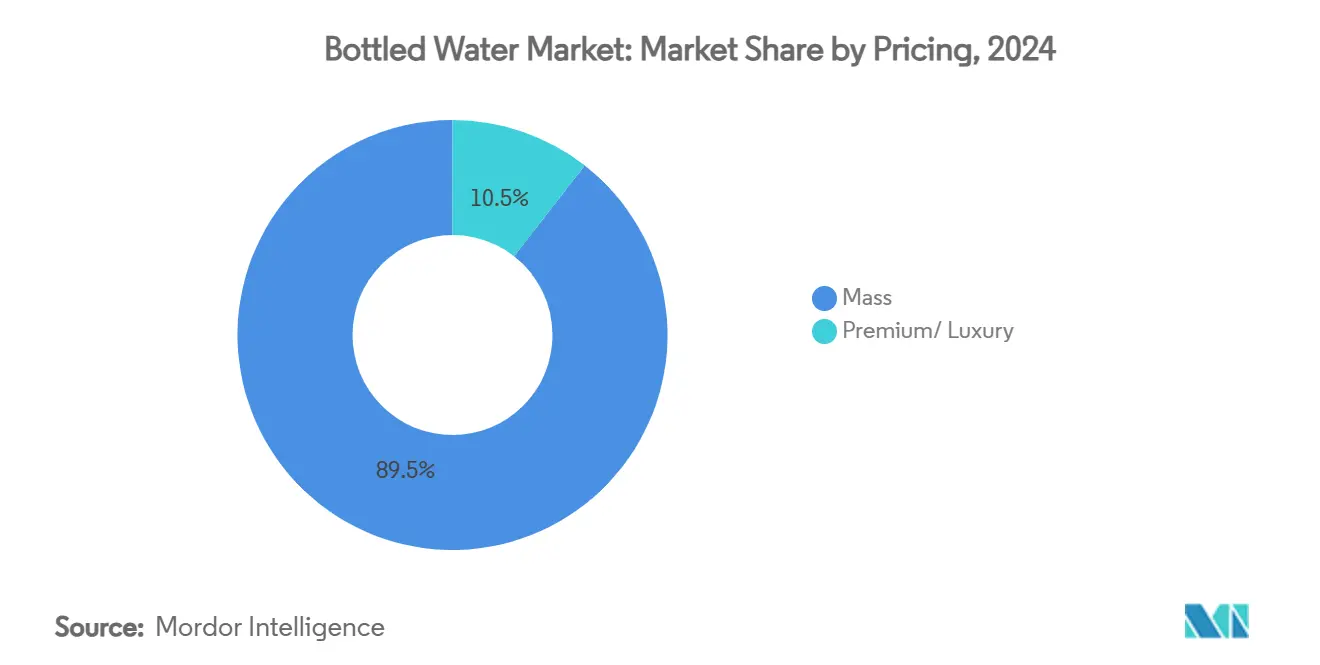

- Par niveau de prix, les offres grande consommation capturaient 89,46 % de la taille du marché de l'eau en bouteille en 2024, tandis que les gammes premium et luxe progressent à un CAGR de 9,82 %.

- Par canal de distribution, la grande distribution représentait 64,23 % des ventes en 2024 ; le circuit traditionnel est le segment le plus dynamique avec un CAGR de 7,54 % alors que l'hôtellerie-restauration rebondit.

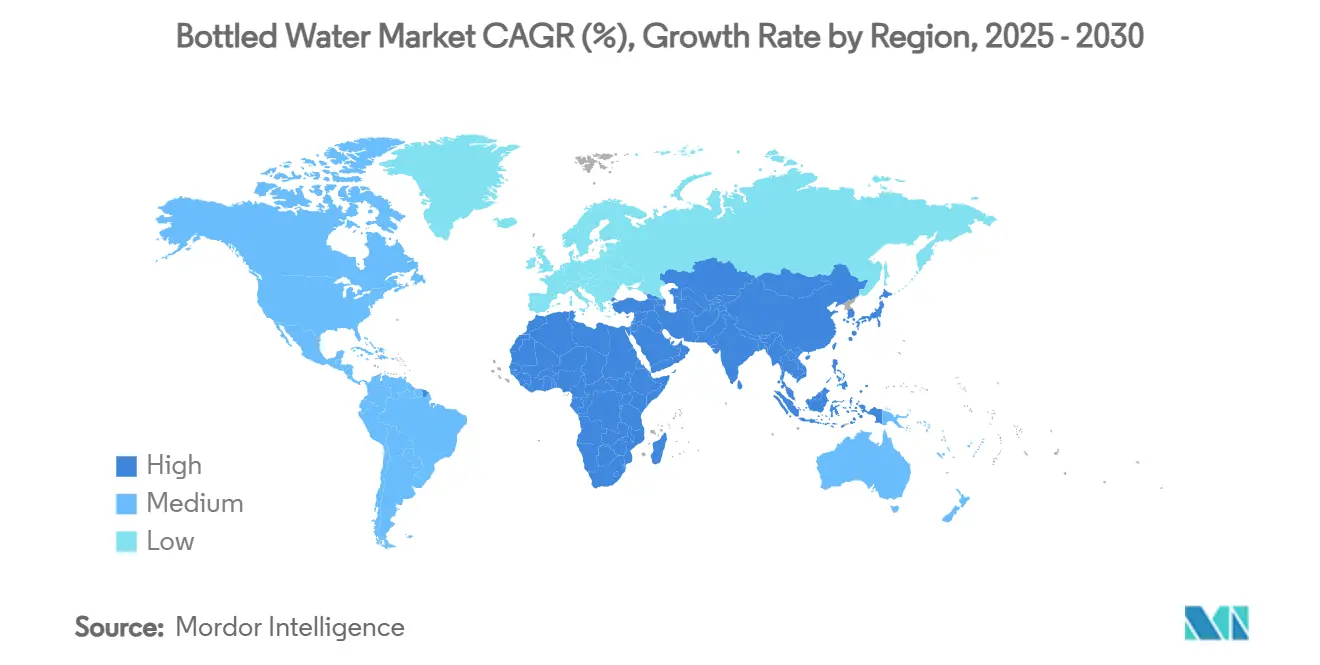

- Par géographie, l'Amérique du Nord menait avec 28,44 % de part de marché de l'eau en bouteille en 2024, tandis que l'Amérique du Sud affiche le CAGR régional le plus élevé à 10,37 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'eau en bouteille

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée en gamme et positionnement d'"indulgence permissible " | +1.2% | Mondial, avec focus premium en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Solutions d'emballage innovantes pour la commodité et l'impact environnemental | +0.8% | Europe et Amérique du Nord en tête, adoption APAC | Long terme (≥ 4 ans) |

| Croissance de l'hydratation nomade dans les mégapoles émergentes | +1.5% | Centres urbains d'Asie-Pacifique et d'Amérique du Sud | Court terme (≤ 2 ans) |

| Adoption de technologies avancées de purification et de mise en bouteille | +0.6% | Mondial, avec centres technologiques dans les marchés développés | Moyen terme (2-4 ans) |

| Approvisionnement en nappes phréatiques profondes dans les régions en stress hydrique | +0.9% | Moyen-Orient et Afrique, parties d'APAC | Long terme (≥ 4 ans) |

| Expansion du secteur du tourisme et de l'hôtellerie | +0.7% | Mondial, concentré dans les économies dépendantes du tourisme | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Montée en gamme et positionnement d'"indulgence permissible "

Les changements dans la psychologie des consommateurs ont transformé les achats d'eau en bouteille de simples nécessités en choix motivés par des modes de vie axés sur le bien-être. Cette évolution a accordé un pouvoir de fixation des prix aux marques, remettant en question les normes des marchés traditionnels de matières premières. En 2023, Nongfu Spring a illustré cette tendance, engrangeant 42,67 milliards RMB (5,8 milliards USD) de revenus. Malgré un contrecoup nationaliste, l'entreprise a tiré parti d'une stratégie de positionnement premium pour ses produits d'eau de source naturelle. Le concept d'"indulgence permissible " joue un rôle pivot, permettant aux consommateurs de considérer leurs achats d'eau premium comme des investissements dans la santé plutôt que de simples luxes. Ce changement de perception permet aux marques de fixer des prix 200-400 % plus élevés que leurs homologues du marché de masse, tout en jouissant d'une croissance de volume constante. Des catégories comme les eaux enrichies en électrolytes et fortifiées en vitamines surfent sur cette vague, présentant des bénéfices santé clairs qui valident leur prix premium. Cette approche trouve une résonance particulière dans les marchés développés, où des revenus disponibles plus élevés rendent les dépenses discrétionnaires sur les perceptions de santé plus faisables.

Solutions d'emballage innovantes pour la commodité et l'impact environnemental

En réponse aux pressions réglementaires et aux préoccupations environnementales croissantes des consommateurs, l'industrie de l'emballage se tourne vers l'innovation. Les percées technologiques aident non seulement les entreprises à respecter les normes de durabilité mais leur offrent également une chance de se démarquer sur le marché. Un bond notable s'est produit en novembre 2024, lorsque Suntory a dévoilé les premières bouteilles PET commerciales au monde fabriquées à partir de bio-paraxylène, issu d'huile de cuisson usagée. Cette initiative, mise en avant par Suntory Group, vise à produire 45 millions de bouteilles PET de boissons chaque année et promet une réduction des émissions de CO2 par rapport aux matériaux traditionnels à base de pétrole[1]Source : Suntory Holdings, `Lancement de bouteille PET bio-paraxylène,` suntory.com. Pendant ce temps, l'Union européenne resserre son emprise sur l'utilisation du plastique. Leur directive sur les plastiques à usage unique exige que les bouteilles PET contiennent 25 % de contenu recyclé d'ici 2025, augmentant à 30 % d'ici 2030. De tels mandats poussent les entreprises à travers la chaîne de valeur à intensifier leurs investissements en innovation, un sentiment repris par la Commission européenne. Sur le front technologique, le revêtement en verre PET Plasmax de KHS Freshsafe fait des vagues. Il offre une solution hybride, garantissant que le PET reste recyclable tout en présentant des propriétés de barrière premium semblables au verre. En Corée du Sud, une mesure législative remodèle le marché. D'ici 2026, les étiquettes externes sur l'eau en bouteille seront interdites, un changement qui propulse l'adoption de technologies de bouteilles sans étiquette. Ce changement, comme noté par Domino Printing Sciences, pourrait potentiellement éliminer 24,6 millions de tonnes de déchets plastiques annuellement.

Croissance de l'hydratation nomade dans les mégapoles émergentes

Dans les marchés émergents, l'urbanisation remodèle la demande pour les solutions d'hydratation emballées. Alors que les infrastructures peinent à suivre le rythme et que les modes de vie évoluent, la consommation d'eau en bouteille bondit. Prenons Lagos, Nigeria : sa population en plein essor fait face à la pénurie d'eau, s'appuyant davantage sur les solutions en bouteille, même si la Lagos State Water Corporation s'efforce de répondre aux demandes en eau de la ville (Wiley Online Library). Pendant ce temps, au Pakistan, les citadins urbains sont prêts à doubler de 81 millions en 2022 à 160 millions d'ici 2050. De manière alarmante, 43 % manquent actuellement d'accès à l'eau potable, soulignant une demande persistante pour les solutions en bouteille (Pakistan Institute of Development Economics)[2]Source : Pakistan Institute of Development Economics, `Défis de l'eau urbaine du Pakistan,` pide.org.pk. Dans les mégapoles, où les trajets quotidiens s'étendent au-delà de deux heures, les méthodes d'hydratation traditionnelles échouent, poussant les résidents vers la consommation nomade. Le paysage des boissons chinois reflète cette tendance, avec une préférence croissante pour une hydratation plus saine alignée avec les modes de vie urbains. L'essor du commerce mobile et des services de livraison alimente davantage ce changement, rendant les achats en vrac plus faciles et plus attrayants.

Adoption de technologies avancées de purification et de mise en bouteille

Alors que les avancées technologiques remodèlent le traitement de l'eau, elles créent des avantages concurrentiels et abordent les préoccupations de qualité, particulièrement dans les segments de marché premium. L'utilisation de nanomatériaux, tels que le graphène, les nanotubes de carbone et le dioxyde de titane, pionnier une nouvelle frontière dans la purification de l'eau, vantant des capacités supérieures pour éliminer les métaux lourds, les polluants organiques et les pathogènes. En Inde, le secteur de l'eau en bouteille présente une division claire dans l'adoption technologique : les grandes entreprises adoptent rapidement les systèmes avancés d'osmose inverse et d'ozonation, tandis que leurs homologues plus petites, contraintes par les coûts, s'en tiennent à des méthodes plus simples. Cette disparité résulte en des différences de qualité notables à travers les segments de marché. Le Bureau of Indian Standards (BIS) joue un rôle pivot, façonnant l'adoption technologique à travers des mandats de conformité qui penchent vers des méthodes de traitement avancées. Les marques tirent parti du traitement UV, de l'ozonation et des systèmes de filtration multi-étapes pour vanter une pureté supérieure, justifiant leur prix premium. De plus, l'intégration de l'automatisation et de l'IoT dans la mise en bouteille réduit non seulement les risques de contamination mais booste également l'efficacité opérationnelle, offrant des bénéfices de coûts qui améliorent la position concurrentielle dans un marché sensible aux prix.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations sanitaires liées aux microplastiques et nanoplastiques | -0.8% | Mondial, avec sensibilisation accrue dans les marchés développés | Court terme (≤ 2 ans) |

| Élan législatif anti-plastiques à usage unique | -1.1% | Europe en tête, s'étendant à d'autres régions | Moyen terme (2-4 ans) |

| Étiquetage de l'empreinte carbone et examen du scope 3 | -0.6% | Amérique du Nord et Europe, s'étendant mondialement | Long terme (≥ 4 ans) |

| Interdictions gouvernementales strictes et pénalités | -0.9% | Variations régionales, avec l'Europe la plus restrictive | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Préoccupations sanitaires liées aux microplastiques et nanoplastiques

La recherche scientifique révélant une contamination généralisée par les microplastiques dans l'eau en bouteille pose des défis à la confiance des consommateurs et invite à un examen réglementaire, compromettant les fondamentaux du marché. La recherche des National Institutes of Health (NIH) souligne que l'eau en bouteille abrite en moyenne 240 000 particules de plastique par litre, principalement sous forme de nanoplastiques. Notamment, 90 % de ces particules détectées sont identifiées comme polyamide et polyéthylène téréphtalate (PET)[3]Source : National Institutes of Health, `Particules de plastique dans l'eau en bouteille,` nih.gov. En août 2024, la FDA a lancé une page web traitant des micro- et nanoplastiques, confirmant leur présence dans divers aliments, y compris l'eau en bouteille. Cependant, la FDA a noté un manque de preuves concluantes liant ces particules aux risques sanitaires, introduisant une couche d'ambiguïté réglementaire qui pourrait influencer les choix d'investissement de l'industrie, comme souligné par le Food Packaging Forum. Les grandes marques font face à des recours collectifs, accusées de publicité trompeuse concernant le contenu en microplastiques. Les tribunaux ont permis à ces affaires de progresser, se concentrant sur les allégations de tromperie des consommateurs plutôt que sur des preuves de risques sanitaires établies. L'International Bottled Water Association (IBWA) subit une pression croissante pour aborder ces problèmes de contamination, plaidant pour des normes industrielles renforcées et des protocoles de test rigoureux. Les groupes environnementaux, à travers des campagnes de sensibilisation des consommateurs, amplifient les préoccupations sur les implications sanitaires, dirigeant potentiellement les consommateurs vers des alternatives plus coûteuses comme différents matériaux d'emballage ou des systèmes de filtration avancés.

Élan législatif anti-plastiques à usage unique

L'élan réglementaire contre les plastiques à usage unique remodèle l'industrie de l'eau en bouteille, imposant des coûts de conformité et des obstacles d'accès au marché. L'approbation récente du Parlement européen des réglementations sur les systèmes de consigne impose un taux de collecte de 90 % pour les bouteilles à usage unique d'ici 2029. Ces réglementations, comme souligné par eEuropa, introduisent des systèmes de consigne obligatoires, compliquant les opérations et faussant les structures de coûts en faveur des acteurs de marché plus importants[4]Source : Commission européenne, `Directive sur les plastiques à usage unique,` europa.eu. Pendant ce temps, les réglementations Low Carbon Fuel Standard de la Californie, supervisées par le California Air Resources Board, resserrent les benchmarks d'intensité carbone. Ce changement impacte les coûts de transport pour la distribution d'eau en bouteille. De plus, l'interdiction imminente de l'UE sur le BPA dans les matériaux en contact alimentaire est prête à éliminer progressivement les refroidisseurs d'eau en polycarbonate d'ici janvier 2029. Cette mesure oblige les fabricants à pivoter vers des matériaux alternatifs comme le PET, tout en naviguant les coûts de transition et les perturbations potentielles de la chaîne d'approvisionnement. Cependant, le paysage est davantage compliqué par une mise en œuvre réglementaire incohérente à travers les États membres de l'UE. Des méthodes de mesure divergentes et des structures de pénalités conduisent à des conditions concurrentielles inégales, tandis que la fragmentation réglementaire régionale exige des approches sur mesure, freinant les économies d'échelle et gonflant les coûts opérationnels.

Analyse par segment

Par type : les eaux fonctionnelles stimulent la migration premium

En 2024, l'eau plate commande une part dominante de 73,62 % du marché, soulignant les préférences des consommateurs ancrées et un réseau de distribution robuste. Pendant ce temps, les segments d'eaux fonctionnelles et aromatisées sont sur une trajectoire ascendante, vantant un CAGR de 8,53 % projeté jusqu'en 2030. Ce changement souligne une évolution notable dans les modèles de consommation d'hydratation. Le pivot vers les produits d'eau premium met en évidence des stratégies réussies qui élèvent l'hydratation de base vers des choix de mode de vie centrés sur le bien-être. L'eau pétillante jouit d'une croissance constante, soutenue par les tendances de carbonatation naturelle et son rôle de mélangeur. Simultanément, le segment des eaux fonctionnelles se diversifie, se ramifiant en catégories enrichies en vitamines, électrolytes de sport et infusions botaniques de fruits, chacune répondant à des objectifs de santé distincts.

Les eaux enrichies en vitamines exploitent le marché des compléments, fournissant un boost nutritionnel pratique. Cela séduit les consommateurs soucieux de leur santé qui désirent plus que de la simple hydratation. Les eaux infusées d'électrolytes et commercialisées pour le sport surfent sur la vague d'une culture fitness en expansion. Les marchés urbains, avec leurs adhésions de gym florissantes et activités extérieures, présentent une demande prononcée pour ces solutions d'hydratation spécialisées. Pendant ce temps, les eaux botaniques et infusées de fruits trouvent un équilibre, répondant aux amateurs de saveurs tout en maintenant une image centrée sur la santé. Elles évitent les additifs artificiels, une préoccupation pour beaucoup dans la communauté du bien-être. Les aperçus d'études de perception des consommateurs, comme mis en évidence par le SupplySide Food & Beverage Journal, révèlent que les eaux fonctionnelles commandent des prix premium. Ceci est largement dû à leurs bénéfices santé tangibles perçus, leur accordant un avantage durable sur les alternatives traditionnelles de matières premières.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par matériau d'emballage : les bouteilles en verre bondissent malgré la domination du PET

En 2024, les bouteilles PET dominent le marché avec une part de 61,83 %, grâce à leurs avantages de coûts et à l'infrastructure de recyclage établie. Pendant ce temps, les bouteilles en verre sont en hausse, vantant un CAGR de 9,25 %, alimentées par les préoccupations croissantes de durabilité et une poussée pour un positionnement premium. Ce changement dans l'emballage souligne la volonté des consommateurs de payer un premium pour les bénéfices environnementaux perçus et une protection produit améliorée. Les canettes et bouteilles en aluminium se taillent une niche, particulièrement dans l'eau pétillante et les boissons fonctionnelles, où leur allure métallique booste la différenciation de marque et la visibilité en rayon. L'emballage en verre, bien que commandant un prix premium, offre une recyclabilité complète et une inertie chimique, traits qui résonnent avec les consommateurs soucieux de leur santé méfiants de la migration plastique.

Cependant, le poids plus lourd du verre pose des obstacles de coûts de transport, défiant l'efficacité de distribution. Pourtant, les marques premium contrebalancent adroitement ces coûts avec des marges élevées et un positionnement de marché stratégique. Les innovations en PET, telles que les matériaux bio-sourcés et les revêtements de barrière de pointe, s'efforcent de combler l'écart de durabilité sans sacrifier la compétitivité des coûts, comme souligné par Suntory Group. Les mandats de contenu recyclé de l'UE, mettant l'accent sur un contenu recyclé de 25 % d'ici 2025, poussent non seulement les avancées technologiques PET mais remodèlent également les chaînes d'approvisionnement, un sentiment repris par la Commission européenne. Pendant ce temps, des matériaux d'emballage alternatifs comme les plastiques d'origine végétale et les solutions hybrides émergent comme des changements de jeu potentiels, bien que leur succès commercial soit actuellement entravé par les défis de coût et de performance.

Par tarification : le segment premium dépasse la croissance du marché de masse

En 2024, la tarification du marché de masse commande une part de marché impressionnante de 89,46 %, portée par des stratégies de volume ciblant les consommateurs sensibles aux prix. Pendant ce temps, les catégories premium et luxe, avec un CAGR notable de 9,82 %, exploitent des stratégies de différenciation réussies pour cultiver un pouvoir de fixation des prix durable. Cette division de prix souligne un marché arrivé à maturité : tandis que la concurrence des matières premières exerce des pressions sur les marges, le positionnement premium capitalise sur l'équité de marque et les bénéfices perçus. Les marques premium, en mettant l'accent sur les récits d'approvisionnement, l'emballage innovant et les bénéfices tangibles, justifient des primes de prix allant de 200 % à 400 % par rapport à leurs homologues du marché de masse.

Les marques d'eau de luxe trouvent faveur auprès des consommateurs aisés et dans les environnements d'hôtellerie, où la sensibilité aux prix diminuée et la signalisation de statut accrue stimulent les achats. Ces marques emploient des tactiques de distribution limitée pour maintenir l'exclusivité, leur permettant de commander des marges impressionnantes qui alimentent les efforts de marketing et de construction de marque. Pendant ce temps, le marché de masse fait face à une concurrence intensifiée des marques de distributeur en expansion et des prix promotionnels agressifs. Cette dynamique exerce une pression sur les marques de milieu de gamme luttant avec la différenciation. Le parcours de Nongfu Spring souligne la force du positionnement premium ; la marque a non seulement résisté à un contrecoup nationaliste mais a aussi soutenu la croissance des revenus, grâce à son engagement envers la qualité produit supérieure et l'équité de marque. De plus, une analyse des sensibilités économiques révèle que les segments premium présentent une résilience aux récessions, offrant une force stabilisatrice pour les portefeuilles durant les ralentissements économiques.

Par canal de distribution : la croissance du circuit traditionnel s'accélère post-pandémie

En 2024, les canaux de grande distribution capturent une part de marché dominante de 64,23 %, tirant parti de la commodité de détail et des prix compétitifs. Pendant ce temps, les segments du circuit traditionnel, soutenus par un secteur de l'hôtellerie en récupération et des tendances de montée en gamme, atteignent un CAGR robuste de 7,54 % dans les applications de restauration. Cette évolution de distribution reflète les modèles de consommation changeants : la vente au détail de commodité mène en volume, tandis que les canaux d'hôtellerie excellent en marges et construction de marque. Les supermarchés et hypermarchés servent comme points d'accès de marché larges et plateformes promotionnelles, tandis que les magasins de commodité et d'épicerie répondent aux achats d'impulsion avec des opportunités d'achat immédiates.

La poussée de croissance du circuit traditionnel est alimentée par un secteur de l'hôtellerie en récupération et une industrie touristique en plein essor, présentant des perspectives lucratives à marges élevées pour les marques premium. Les hôtels, restaurants et lieux de divertissement commandent des prix premium, grâce à la commodité et à la concurrence limitée, tout en améliorant simultanément la visibilité de marque qui influence les préférences des consommateurs de détail. Les plateformes e-commerce et les modèles d'abonnement renforcent les services de livraison à domicile et au bureau, capitalisant sur les primes de commodité et favorisant la fidélité client. Les canaux de vente au détail en ligne, propulsés par les tactiques direct-au-consommateur et l'engagement des places de marché, font face aux obstacles comme les coûts logistiques et les exigences d'emballage pour les produits liquides. Cette évolution de canal souligne la nécessité pour les marques d'adopter des stratégies omnicanal, trouvant un équilibre entre l'optimisation des marges et l'accès étendu au marché à travers divers points de contact consommateurs.

Analyse géographique

En 2024, l'Amérique du Nord commande une part dominante de 28,44 % du marché de l'eau en bouteille, tirant parti de son infrastructure établie et de ses habitudes de consommation premium. L'infrastructure logistique avancée de la région et les réseaux de collecte rPET étendus répondent à une préférence croissante des consommateurs pour l'hydratation fonctionnelle. Les détaillants allouent un espace de rayon significatif aux extensions d'eaux à électrolytes, alcalines et aromatisées, qui commandent des prix plus élevés. De plus, les systèmes de consigne-retour à travers plusieurs États ont boosté les taux de recyclage à plus de 70 %, selon l'U.S. Environmental Protection Agency[5]Source : U.S. Environmental Protection Agency, `Règles de catégorie de produits pour matériaux bas carbone,` epa.gov. Cependant, avec la Californie et Washington resserrant les mandats de contenu recyclé, il y a une préoccupation imminente : ces réglementations pourraient élever les coûts pour les formats PET traditionnels. Pendant ce temps, les chaînes d'épicerie intensifient la concurrence en déployant des marques de distributeur axées sur l'organique, mettant la pression sur les marques nationales de milieu de gamme.

L'Amérique du Sud est sur la voie rapide, vantant le CAGR le plus élevé à 10,37 %. L'urbanisation rapide, les défis d'infrastructure et une hausse des revenus disponibles alimentent cette poussée. Dans les mégapoles du Brésil, les préoccupations sporadiques de qualité de l'eau municipale ont conduit les familles de classe moyenne à voir l'eau emballée comme une nécessité. Tandis que les initiatives de partenariats eau-publics du gouvernement promettent d'aborder la pénurie d'eau à long terme, les problèmes de fiabilité immédiats poussent les consommateurs vers les achats multi-packs. Au Chili et en Colombie, une tendance vers la montée en gamme est évidente, stimulée par des modes de vie soucieux de la santé et un afflux de touristes favorisant le verre ou le PET à contenu recyclé. Bien que la production régionale soit fragmentée, il y a une tendance notable de consolidation alors que les embouteilleurs multinationaux acquièrent des marques artisanales pour gagner des droits sur les aquifères locaux.

L'Asie-Pacifique, bien qu'étant un acteur majeur dans la consommation mondiale d'eau en bouteille, présente de vastes disparités en pouvoir d'achat et rigueur réglementaire. Les consommateurs urbains en Chine gravitent vers l'eau minérale premium. En contraste, le secteur de l'eau en bouteille de l'Inde lutte avec l'application incohérente des normes BIS, influençant les investissements technologiques. Les défis de distribution surgissent en Indonésie en raison de sa nature archipelagique, conduisant à une hausse des formats de stations de remplissage aux côtés du détail PET conventionnel. Au Moyen-Orient et dans certaines parties de l'Afrique, l'approvisionnement en nappes phréatiques profondes répond au tourisme désertique à marges élevées et aux expatriés. Pourtant, l'instabilité politique et les défis logistiques entravent la croissance de marché constante. Ces nuances régionales soulignent l'importance de la production localisée, des stratégies d'approvisionnement sur mesure et de l'engagement réglementaire proactif pour une expansion de marché soutenue.

Paysage concurrentiel

Cinq géants mondiaux, Nestlé, Danone, The Coca-Cola Company, PepsiCo et Nongfu Spring, dominent le marché de l'eau en bouteille, qui reste modérément fragmenté. Nestlé remodèle son portefeuille, déplaçant les investissements de l'eau PET de base vers des catégories à marges plus élevées. Les révisions d'actifs récentes indiquent un pivot stratégique vers les boissons fonctionnelles qui résonnent avec une identité de bien-être. En Amérique du Nord, Danone et Coca-Cola ont uni leurs forces, avec Danone échangeant l'équité de marque pour une efficacité de distribution améliorée d'Evian. Pendant ce temps, Coca-Cola exploite son échelle de fabrication pour booster le déploiement du PET recyclé et accélérer les réductions d'empreinte carbone à travers ses produits phares.

En 2024, BlueTriton et Primo Water se sont unis, créant une puissance d'hydratation nord-américaine de 6,5 milliards USD. Leur stratégie se concentre sur les synergies de coûts à travers la mise en bouteille et la logistique partagées, aux côtés d'une approche unifiée pour les rapports de durabilité. Suntory, au Japon et en Asie du Sud-Est, mène la charge dans la commercialisation du PET bio-sourcé à échelle industrielle. Cela positionne Suntory non seulement comme un acteur de marché mais comme un leader technologique et de durabilité, prêt à licencier son expertise à des collaborateurs régionaux. Pendant ce temps, les embouteilleurs régionaux plus petits se taillent leur niche, sécurisant des zones de source protégées en amont et tirant parti du micro-fulfillment e-commerce en aval. Leur approvisionnement artisanal - qu'il soit alpin, volcanique ou de forêt tropicale - résonne avec les consommateurs éco-conscients et les acheteurs d'hôtellerie exigeants qui valorisent l'authenticité.

La technologie se dresse comme un avantage concurrentiel pivot dans l'industrie. Les acteurs améliorent l'assurance qualité et les allégations marketing en adoptant la nanofiltration, la stérilisation UV-C et la surveillance IoT en temps réel. Les innovations d'emballage, des bouteilles sans étiquette et bouchons attachés aux mélanges de résine renouvelables, rivalisent pour l'attention aux côtés des innovations de saveur. Alors que la génération Z change la consommation de médias, les budgets marketing pivotent de la télévision traditionnelle vers la narration numérique et les collaborations d'influenceurs. À l'avenir, les acteurs de marché devront harmoniser les exigences réglementaires avec les désirs des consommateurs. En mettant l'accent sur l'emballage circulaire, les réductions carbone validées et les formulations centrées sur la santé, ils visent à renforcer leur emprise dans l'arène de l'eau en bouteille.

Leaders de l'industrie de l'eau en bouteille

Danone S.A.

PepsiCo Inc.

The Coca-Cola Company

Nestlé SA

Nongfu Spring Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Coca-Cola a annoncé la gestion du marketing, des ventes et de la distribution de la marque d'eau Evian aux États-Unis et au Canada sous un accord avec Groupe Danone. Ce partenariat tire parti de la force de distribution de Coca-Cola pour améliorer la présence d'Evian sur le marché dans les segments premium nord-américains.

- Décembre 2024 : Ty Nant a acquis les marques d'eau galloises Fonthill Water et Decantae Mineral Water de Primo Brands, élargissant son portefeuille premium suite à la fusion Primo-BlueTriton. L'approvisionnement Snowdonia de Decantae renforce la position de Ty Nant sur les marchés premium britannique et européen.

- Novembre 2024 : Primo Water et BlueTriton ont complété leur fusion, créant Primo Brands avec un chiffre d'affaires net combiné de 6,5 milliards USD et des sièges sociaux duaux à Tampa, Floride, et Stamford, Connecticut. La fusion génère des synergies de coûts estimées à 200 millions USD tout en combinant des marques majeures, incluant Poland Spring et Pure Life.

- Octobre 2024 : Suntory a introduit les bouteilles PET commercialisées utilisant du bio-paraxylène dérivé d'huile de cuisson usagée, ciblant la production de 45 millions de bouteilles de boissons annuellement. Cette innovation réduit significativement les émissions de CO2 par rapport aux matériaux à base de pétrole tout en soutenant les objectifs de durabilité 2030 de l'entreprise.

Portée du rapport sur le marché mondial de l'eau en bouteille

L'eau en bouteille fait référence à l'eau potable emballée dans des bouteilles en verre ou en plastique. Certaines eaux en bouteille sont gazéifiées, tandis que d'autres ne le sont pas. La portée du rapport inclut l'eau en bouteille gazeuse, l'eau en bouteille plate et l'eau en bouteille aromatisée/fonctionnelle.

Le marché mondial de l'eau en bouteille est segmenté par type, canal de distribution et géographie. Basé sur le type, le marché est segmenté en eau plate, eau pétillante et eau fonctionnelle/aromatisée. Basé sur le canal de distribution, le marché est segmenté en canaux de distribution circuit traditionnel et grande distribution. Le canal de distribution grande distribution est davantage sous-segmenté en supermarchés/hypermarchés, magasins de commodité/épicerie, livraison à domicile et au bureau (HOD), magasins de vente au détail en ligne et autres canaux de distribution. L'étude couvre également une analyse au niveau mondial pour les principales régions, à savoir, l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique. Pour chaque segment, le dimensionnement de marché et les prévisions ont été faits sur la base de la valeur (en USD).

| Eau plate | |

| Eau pétillante | |

| Eau fonctionnelle / aromatisée | Enrichie en vitamines |

| Électrolytes / Sport | |

| Botanique / infusée de fruits |

| Bouteilles PET |

| Bouteilles en verre |

| Canettes et bouteilles en aluminium |

| Autres |

| Grande consommation |

| Premium/ Luxe |

| Circuit traditionnel | |

| Grande distribution | Supermarchés / Hypermarchés |

| Magasins de commodité / Épicerie | |

| Domicile et bureau | |

| Vente au détail en ligne | |

| Autres canaux grande distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Eau plate | |

| Eau pétillante | ||

| Eau fonctionnelle / aromatisée | Enrichie en vitamines | |

| Électrolytes / Sport | ||

| Botanique / infusée de fruits | ||

| Par matériau d'emballage | Bouteilles PET | |

| Bouteilles en verre | ||

| Canettes et bouteilles en aluminium | ||

| Autres | ||

| Par tarification | Grande consommation | |

| Premium/ Luxe | ||

| Par canal de distribution | Circuit traditionnel | |

| Grande distribution | Supermarchés / Hypermarchés | |

| Magasins de commodité / Épicerie | ||

| Domicile et bureau | ||

| Vente au détail en ligne | ||

| Autres canaux grande distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur projetée du marché mondial de l'eau en bouteille en 2030 ?

Le marché devrait atteindre 413,6 milliards USD d'ici 2030, croissant à un CAGR de 7,13 %.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Amérique du Sud mène avec un taux de croissance annuel composé de 10,37 % soutenu par l'urbanisation rapide et les lacunes d'infrastructure.

Quelle est la taille de l'eau plate comparée aux variantes fonctionnelles et aromatisées ?

Les formats plats représentaient 73,62 % des ventes 2024, pourtant les eaux fonctionnelles/aromatisées affichent le CAGR le plus fort de 8,53 % jusqu'en 2030.

Quel matériau d'emballage progresse le plus rapidement ?

Les bouteilles en verre progressent à un CAGR de 9,25 % alors que les consommateurs associent le format à la durabilité et à la pureté.

Dernière mise à jour de la page le: