Taille et part du marché des oléorésines

Analyse du marché des oléorésines par Mordor Intelligence

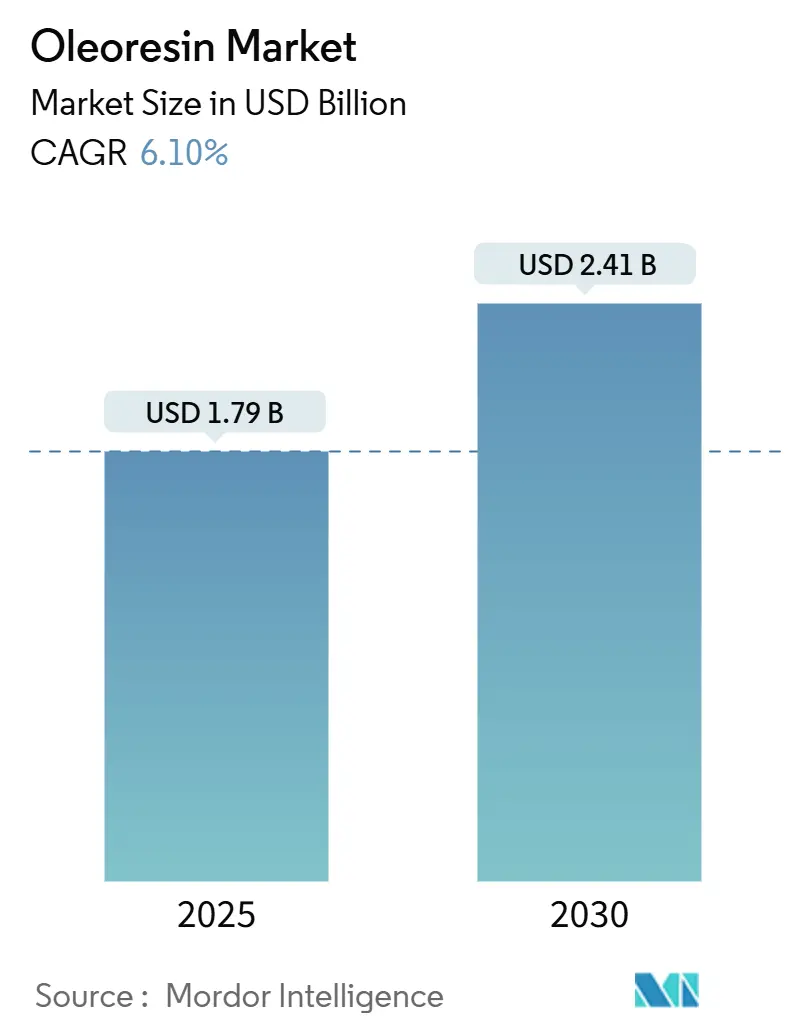

Le marché des oléorésines, évalué à 1,79 milliard USD en 2025, devrait atteindre 2,41 milliards USD d'ici 2030, avec un taux de croissance annuel composé (TCAC) de 6,10 % pendant la période de prévision. L'expansion du marché est stimulée par la demande mondiale croissante d'ingrédients naturels et d'étiquetage propre dans tous les secteurs. Les oléorésines sont préférées aux additifs synthétiques en raison de leur stabilité, de leur durée de conservation plus longue, de leur saveur concentrée et de leurs bienfaits pour la santé, notamment leurs propriétés antioxydantes, antimicrobiennes et anti-inflammatoires. La conscience croissante des consommateurs en matière de santé a augmenté l'utilisation des oléorésines de curcuma, de poivre noir, de gingembre et de capsicum dans les nutraceutiques et les aliments fonctionnels. La croissance du marché est également soutenue par l'amélioration des méthodes d'extraction, telles que l'extraction au CO₂ supercritique et sans solvant, qui améliorent la qualité et l'efficacité des produits. De plus, la réglementation favorable pour les ingrédients naturels et les investissements accrus en recherche et développement élargissent les applications des oléorésines.

Points clés du rapport

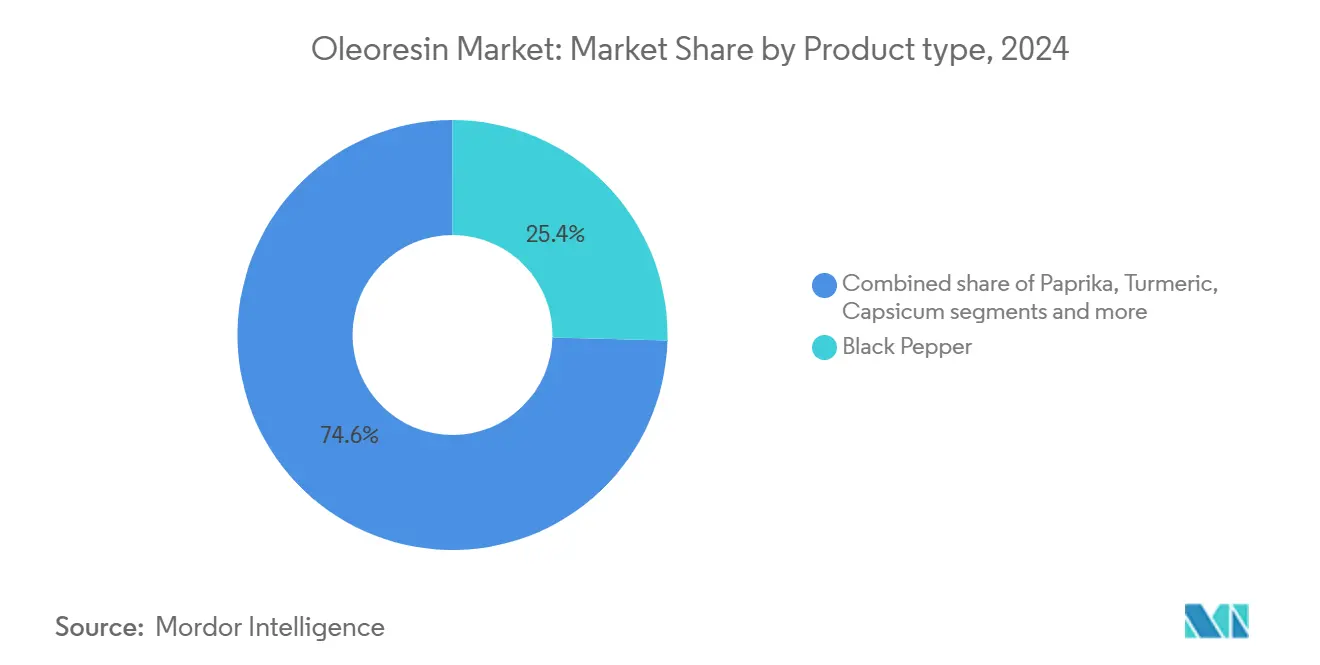

- Par type de produit, le poivre noir était en tête avec 25,41 % de part du marché des oléorésines en 2024, tandis que le curcuma devrait grimper à un TCAC de 8,38 % jusqu'en 2030.

- Par forme, les variantes liquides solubles dans l'huile représentaient 51,34 % de la taille du marché des oléorésines en 2024 ; les liquides hydrosolubles connaissent la croissance la plus rapide avec un TCAC de 7,45 % jusqu'en 2030.

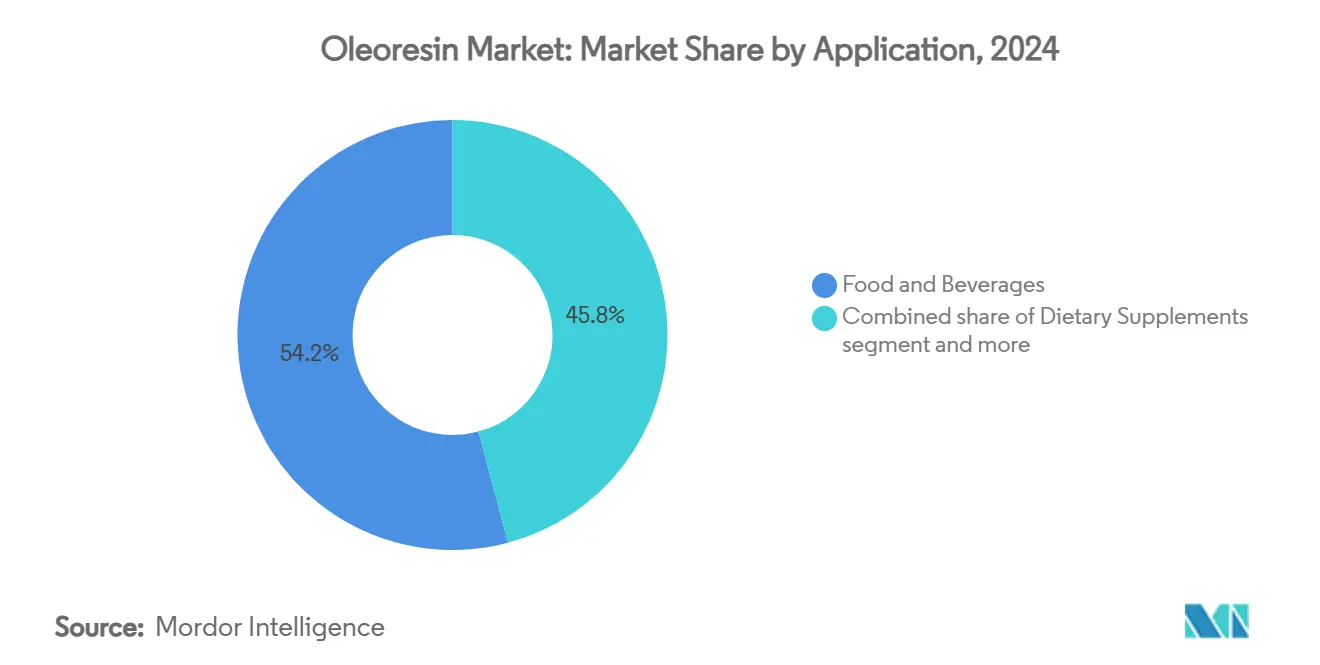

- Par application, l'alimentation et les boissons dominaient avec 54,16 % de contribution aux revenus en 2024 ; les compléments alimentaires progressent à un TCAC de 7,27 % jusqu'à la fin de la décennie.

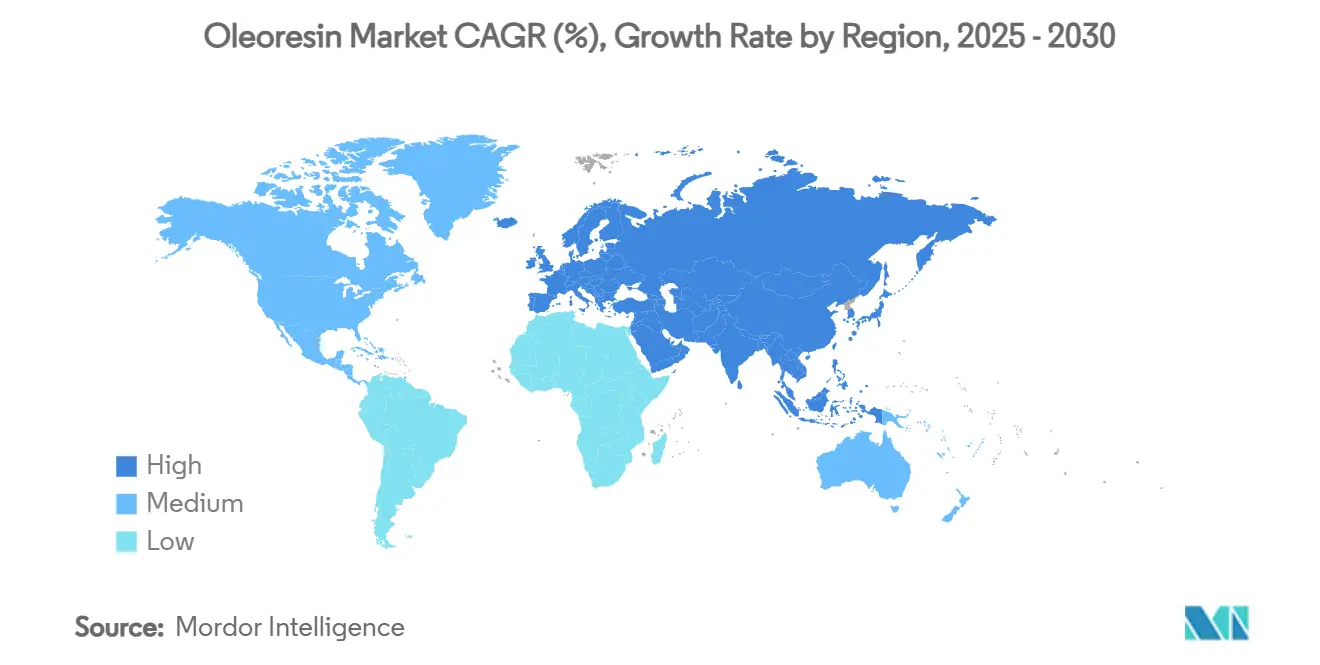

- Par géographie, l'Europe détenait 29,16 % des revenus de 2024, mais l'Asie-Pacifique devrait enregistrer un TCAC de 7,04 %, le rythme régional le plus rapide.

Tendances et perspectives du marché mondial des oléorésines

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pression réglementaire pour les colorants et arômes naturels dans les aliments transformés | +1.8% | Mondial, avec l'impact le plus fort en Amérique du Nord et dans l'Union européenne | Moyen terme (2-4 ans) |

| Demande croissante d'étiquetage propre dans l'alimentation, les boissons et les nutraceutiques | +1.5% | Mondial, mené par l'Amérique du Nord et l'Europe, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Demande mondiale croissante de saveurs ethniques et épicées | +1.2% | Mondial, avec la croissance la plus élevée en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Durée de conservation prolongée et avantages logistiques des oléorésines | +0.9% | Mondial, particulièrement bénéfique pour les marchés orientés vers l'exportation | Long terme (≥ 4 ans) |

| Utilisation croissante dans les produits de soins personnels et cosmétiques | +0.7% | Mondial, avec des marchés haut de gamme en Amérique du Nord et en Europe | Long terme (≥ 4 ans) |

| Adoption croissante dans l'industrie nutraceutique pour les compléments alimentaires | +1.1% | Mondial, avec la croissance la plus rapide en Asie-Pacifique et en Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pression réglementaire pour les colorants et arômes naturels dans les aliments transformés

Les développements réglementaires ont considérablement influencé la dynamique du marché des oléorésines, suite à l'autorisation par la Food and Drug Administration de trois additifs colorants naturels en 2025. Les substances approuvées comprennent l'extrait de fleur de pois papillon, l'extrait bleu de galdieria et le phosphate de calcium pour les applications alimentaires. Cette modification réglementaire démontre une transition systématique des colorants synthétiques dérivés du pétrole, générant des opportunités substantielles pour les fabricants d'oléorésines spécialisés dans les alternatives naturelles. L'application par l'Union européenne du Règlement 1334/2008 renforce ces exigences en rendant obligatoire l'enregistrement de tous les arômes alimentaires dans la base de données européenne des arômes, nécessitant ainsi l'approvisionnement en ingrédients naturels. De plus, les évaluations scientifiques de l'Autorité européenne de sécurité des aliments concernant les extraits de romarin et les oléorésines de paprika ont établi des protocoles complets pour l'utilisation d'ingrédients naturels dans plusieurs catégories de produits, facilitant une expansion constante du marché.

Demande croissante d'étiquetage propre dans l'alimentation, les boissons et les nutraceutiques

Les préférences des consommateurs pour les produits à étiquetage propre modifient les critères de sélection des ingrédients, les oléorésines émergeant comme des solutions qui offrent à la fois fonctionnalité et transparence d'étiquetage. Le mouvement d'étiquetage propre inclut les références de durabilité et les méthodes de traitement, créant des opportunités pour les fournisseurs d'oléorésines offrant un approvisionnement éthique et des technologies d'extraction respectueuses de l'environnement. Selon l'International Food Information Council (IFIC), en 2023, environ 29 % des répondants aux États-Unis ont régulièrement acheté des aliments et boissons étiquetés comme contenant des ingrédients propres, ce qui a directement influencé la demande d'oléorésines naturelles dans les applications alimentaires [1]Source : International Food Information Council (IFIC), "2023 Food and Health Survey", foodinsight.org. Le marché européen affiche le taux d'adoption d'étiquetage propre le plus élevé, la certification biologique devenant une exigence de base pour l'entrée sur le marché. Les fabricants de boissons s'adaptent aux demandes d'étiquetage propre, incorporant des formulations d'oléorésines hydrosolubles qui fournissent une coloration et un aromatisation naturelles tout en maintenant la clarté et la stabilité du produit. Cette tendance permet une tarification premium, car les consommateurs sont prêts à payer plus pour des produits avec des références d'étiquetage propre, créant un potentiel de marges accrues pour les fournisseurs d'oléorésines qui répondent à ces exigences.

Demande mondiale croissante de saveurs ethniques et épicées

La mondialisation croissante des préférences culinaires génère une demande substantielle de profils de saveurs ethniques, les oléorésines fonctionnant comme le mécanisme de livraison principal pour des expériences gustatives authentiques dans les aliments transformés. Les assaisonnements fusion thaï-cajun et moyen-oriental-mexicain démontrent une présence significative sur le marché, particulièrement parmi les consommateurs Millennials et Génération Z qui recherchent activement des combinaisons de saveurs diverses. Cette transformation démographique correspond à l'expansion des produits à base de plantes, où les fabricants utilisent des profils d'épices spécifiques pour améliorer les caractéristiques gustatives des alternatives à la viande, établissant de nouvelles applications pour les oléorésines qui fournissent des niveaux de piquant constants et des attributs de saveur complexes. Les applications s'étendent au-delà de la fabrication alimentaire, car les producteurs cosmétiques incorporent des oléorésines dérivées d'épices pour leurs propriétés antioxydantes et caractéristiques sensorielles dans les formulations de soins de la peau naturels.

Durée de conservation prolongée et avantages logistiques des oléorésines

Les oléorésines offrent des avantages de stabilité significatifs par rapport aux épices traditionnelles, les rendant précieuses alors que les chaînes d'approvisionnement font face à des perturbations et que les fabricants se concentrent sur l'optimisation des stocks. Elles offrent une durée de conservation prolongée par rapport aux épices moulues, nécessitent un espace de stockage minimal et éliminent les risques de contamination associés à la manipulation d'épices entières. Ces avantages se traduisent par une réduction des coûts totaux de possession pour les fabricants alimentaires. Les avantages logistiques des oléorésines deviennent stratégiquement importants lors de la volatilité de la chaîne d'approvisionnement, car les marchés de matières premières d'épices subissent des fluctuations de prix et des problèmes de disponibilité dus aux changements climatiques et aux facteurs géopolitiques. Les oléorésines permettent aux fabricants de maintenir une qualité de produit constante malgré les variations saisonnières de la qualité des matières premières, répondant aux demandes croissantes des consommateurs pour la cohérence sur les marchés mondiaux. Leur efficacité de transport est particulièrement bénéfique pour le commerce international, car les oléorésines nécessitent moins de volume de fret que les quantités d'épices équivalentes, réduisant à la fois les coûts logistiques et l'empreinte carbone.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de production élevés dus à la volatilité des prix des matières premières et aux processus d'extraction complexes | -1.4% | Mondial, avec l'impact le plus élevé sur les marchés sensibles aux coûts | Court terme (≤ 2 ans) |

| Disponibilité limitée des matières premières due aux variations saisonnières et aux conditions climatiques | -1.1% | Mondial, avec un impact particulier sur les origines d'épices tropicales | Moyen terme (2-4 ans) |

| Concurrence des alternatives synthétiques et des substituts d'arômes | -0.8% | Mondial, avec l'impact le plus fort dans les applications sensibles au prix | Long terme (≥ 4 ans) |

| Défis de stockage et de manipulation dus à la nature sensible des oléorésines | -0.5% | Mondial, avec un impact plus élevé dans les régions avec une infrastructure de chaîne du froid inadéquate | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de production élevés dus à la volatilité des prix des matières premières et aux processus d'extraction complexes

La volatilité des prix des matières premières pose une contrainte significative sur la croissance du marché des oléorésines, car les prix des matières premières d'épices fluctuent en raison des perturbations climatiques et des tensions géopolitiques. Les prix du poivre noir ont considérablement augmenté en raison de la forte demande domestique et à l'exportation, créant des pressions de coûts pour les fabricants d'oléorésines. Selon le Bureau du conseiller économique, l'indice des prix de gros du poivre noir à travers l'Inde pendant l'année financière 2024 a atteint 185,4, montrant une augmentation par rapport à l'année précédente [2]Source : Bureau du conseiller économique, "Indice des prix de gros du poivre noir à travers l'Inde", eaindustry.nic.in. Les coûts de production à travers la chaîne d'approvisionnement ont augmenté, les marchés d'épices indiens subissant des dépenses plus élevées pour les engrais et la main-d'œuvre. Les coûts de technologie d'extraction présentent des défis supplémentaires, car les systèmes de CO2 supercritique nécessitent un investissement en capital significatif et une expertise spécialisée, malgré l'offre d'un meilleur rendement et d'une meilleure qualité par rapport aux méthodes d'extraction par solvant traditionnelles.

Disponibilité limitée des matières premières due aux variations saisonnières et aux conditions climatiques

Les perturbations liées au climat affectent la disponibilité des matières premières sur le marché des oléorésines, car les régions traditionnelles de culture d'épices font face à une volatilité météorologique accrue qui impacte les rendements et la qualité des cultures. La nature saisonnière de la culture d'épices crée des contraintes d'approvisionnement, car la plupart des matières premières sont récoltées pendant des périodes spécifiques, rendant les fabricants susceptibles aux échecs de récolte liés au climat. Les effets du changement climatique sont évidents dans les régions de culture traditionnelles, où les changements de régimes pluviométriques et les extrêmes de température affectent la qualité des cultures et le calendrier de récolte. Cela a incité les fabricants d'oléorésines à élargir leurs lieux d'approvisionnement et à développer des chaînes d'approvisionnement résilientes. La concentration géographique de la production d'épices augmente la vulnérabilité du marché, car les perturbations dans les zones de culture clés affectent la disponibilité mondiale des oléorésines, soulignant l'importance de la diversification de la chaîne d'approvisionnement pour gérer les risques tout en maintenant l'efficacité opérationnelle.

Analyse par segment

Par type de produit : Le curcuma stimule l'innovation malgré le leadership du poivre noir

L'oléorésine de poivre noir détient 25,41 % de part de marché en 2024, maintenant sa position dominante grâce à ses applications dans les industries alimentaire, pharmaceutique et cosmétique. L'oléorésine de curcuma présente le taux de croissance le plus élevé à 8,38 % TCAC jusqu'en 2030, stimulée par son utilisation croissante dans les nutraceutiques et l'augmentation des approbations réglementaires pour les produits à base de curcumine. La différence de croissance entre ces segments reflète les préférences des consommateurs, car le curcuma gagne en importance en raison de ses propriétés anti-inflammatoires et antioxydantes, particulièrement dans les compléments alimentaires et les aliments fonctionnels. L'oléorésine de paprika maintient une forte présence sur le marché en fonctionnant à la fois comme colorant et agent aromatisant, notamment dans les produits de viande transformée, où elle fournit une coloration naturelle tout en respectant les normes d'étiquetage propre.

L'oléorésine de capsicum remplit des applications spécifiques nécessitant des niveaux de piquant standardisés, avec une demande croissante due à la popularité croissante des aliments épicés et au besoin de piquant constant dans la production alimentaire commerciale. La technologie d'extraction au CO2 supercritique améliore la qualité des produits dans tous les segments en offrant des niveaux de pureté plus élevés et une meilleure préservation des composés bioactifs par rapport aux méthodes de solvant conventionnelles. L'oléorésine de gingembre voit son utilisation augmenter dans les boissons et la confiserie, tandis que les oléorésines d'ail et d'oignon servent des marchés spécifiques nécessitant la préservation des composés soufrés pour des saveurs authentiques. La dynamique des segments s'aligne avec les tendances de l'industrie vers les ingrédients fonctionnels, comme le démontre la transformation du curcuma d'une épice traditionnelle à un composé reconnu pour promouvoir la santé.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par forme : L'innovation hydrosoluble défie la dominance soluble dans l'huile

Les oléorésines liquides solubles dans l'huile détiennent 51,34 % de part de marché en 2024, en raison de leur utilisation établie dans les applications alimentaires à base de graisse et les méthodes de traitement traditionnelles. Les oléorésines liquides hydrosolubles croissent à 7,45 % TCAC jusqu'en 2030 car les fabricants les adoptent pour les applications de boissons et aqueuses. L'expansion des variantes hydrosolubles découle des améliorations des technologies d'émulsification et d'encapsulation, permettant une dispersion stable dans les systèmes aqueux tout en maintenant la bioactivité et les propriétés sensorielles. Les oléorésines en poudre servent des applications spécifiques nécessitant une durée de conservation prolongée et une facilité de manipulation, particulièrement dans les mélanges d'assaisonnement secs et les produits alimentaires instantanés où le contenu en humidité doit être contrôlé.

L'évolution des formes d'oléorésines s'align avec les demandes de l'industrie pour des solutions spécifiques aux applications, car les variantes hydrosolubles permettent le développement de produits dans des catégories précédemment limitées par les formats solubles dans l'huile traditionnels. Les processus de fabrication diffèrent selon les formes, les variantes hydrosolubles nécessitant un équipement d'émulsification spécialisé et des technologies de stabilisation, créant des barrières à l'entrée pour les petits producteurs. Les entreprises avec de fortes capacités de recherche et développement maintiennent des avantages concurrentiels, car les formulations hydrosolubles réussies nécessitent une connaissance approfondie des interactions d'ingrédients et des paramètres de traitement.

Par application : Les compléments alimentaires accélèrent au-delà des utilisations alimentaires traditionnelles

L'alimentation et les boissons représentent 54,16 % des applications d'oléorésines en 2024, restant le moteur principal de la demande grâce à leur utilisation dans les aliments transformés, condiments et plats préparés. Les compléments alimentaires représentent le segment d'application à croissance la plus rapide avec un TCAC de 7,27 % jusqu'en 2030, stimulé par l'accent croissant des consommateurs sur les soins de santé préventifs et la nutrition fonctionnelle. Les évaluations de l'Autorité européenne de sécurité des aliments (EFSA) ont validé la sécurité des extraits botaniques, soutenant l'expansion des oléorésines dans les formulations nutraceutiques. Dans les applications pharmaceutiques, les oléorésines fournissent un contenu standardisé de composés bioactifs, assurant un dosage constant et une efficacité thérapeutique dans les produits médicinaux.

Le segment cosmétiques et soins personnels montre une croissance due à la tendance de la beauté comestible, qui augmente la demande d'ingrédients de qualité alimentaire dans les produits de soins de la peau. Les oléorésines servent à la fois les exigences fonctionnelles et de produits naturels dans ces formulations. Bien que les applications d'alimentation animale maintiennent une demande stable, elles font face à la concurrence des alternatives synthétiques sur les marchés sensibles aux prix. De nouvelles opportunités émergent dans l'emballage biodégradable et les matériaux durables avec l'adoption croissante de l'économie circulaire. Cette expansion démontre l'évolution des oléorésines d'ingrédients aromatisants traditionnels à des composants fonctionnels qui offrent des avantages de santé, de durabilité et de performance dans divers marchés d'utilisation finale.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Europe détient une part de marché dominante de 29,16 % en 2024, stimulée par des réglementations strictes favorisant les ingrédients naturels et des chaînes d'approvisionnement robustes reliant l'Allemagne, l'Espagne et les Pays-Bas aux fournisseurs mondiaux d'oléorésines. Le marché mature de la région met l'accent sur une tarification premium pour les oléorésines biologiques et durables comme exigences standard. La traçabilité de la chaîne d'approvisionnement et la responsabilité environnementale créent des opportunités pour les fournisseurs éthiques, tandis que l'industrie de transformation alimentaire établie maintient une demande constante dans toutes les applications

L'Asie-Pacifique présente le taux de croissance le plus élevé à 7,04 % TCAC jusqu'en 2030, avec la position de l'Inde en tant que plus grand producteur mondial d'épices. Le ministère de l'Agriculture et du Bien-être des agriculteurs rapporte que la production d'épices de l'Inde a atteint 11,8 millions de tonnes métriques au cours de l'année fiscale 2024, soutenant les capacités de fabrication et d'exportation d'oléorésines du pays [3]Source : Ministère de l'Agriculture et du Bien-être des agriculteurs, "Superficie et production principales d'épices par épice/état", agriwelfare.gov.in. Les importantes importations chinoises d'oléorésine de paprika influencent la dynamique du marché, les exigences commerciales mettant l'accent sur les normes de production biologique et de traçabilité.

L'Amérique du Nord démontre un marché mature avec de solides cadres réglementaires soutenant les ingrédients naturels et les demandes d'étiquetage propre. Le passage des fabricants alimentaires loin des ingrédients artificiels crée des opportunités pour les alternatives naturelles d'oléorésines. La région priorise la résilience de la chaîne d'approvisionnement suite aux perturbations pandémiques, se concentrant sur l'approvisionnement domestique et la gestion stratégique des stocks. L'industrie de transformation alimentaire avancée, le pouvoir d'achat élevé des consommateurs et le secteur nutraceutique en expansion soutiennent la croissance des produits d'oléorésines premium.

Paysage concurrentiel

Le marché des oléorésines démontre une fragmentation modérée, caractérisée par un environnement concurrentiel diversifié. La structure du marché englobe des sociétés multinationales établies et des fabricants régionaux spécialisés, chacun utilisant des forces opérationnelles distinctes pour sécuriser sa position sur le marché. Les principaux participants du marché incluent Synthite Industries Ltd, Kalsec Inc., Mane SA, Plant Lipids Private Limited et Oterra A/S, leur présence sur le marché étant soutenue par des capacités étendues de recherche et développement et une expertise réglementaire complète.

La dynamique concurrentielle est significativement influencée par l'avancement technologique et les capacités de conformité réglementaire. Les entreprises maintenant des positions fortes sur le marché ont établi leur avantage concurrentiel grâce à des technologies d'extraction protégées par des brevets et au respect de réglementations strictes de sécurité alimentaire. Cette emphase technologique a créé des barrières substantielles à l'entrée, particulièrement pour les nouveaux entrants sur le marché manquant du capital nécessaire et de l'expertise technique.

La structure du marché indique une tendance continue vers la consolidation, affectant principalement les petits participants du marché qui font face à des défis pour maintenir la compétitivité technologique et la conformité réglementaire. Cependant, le marché présente des opportunités stratégiques pour les organisations capables d'intégration verticale à travers la chaîne de valeur, de l'approvisionnement en matières premières à la distribution du produit final. Les entreprises qui implémentent avec succès des méthodes d'extraction avancées, telles que les systèmes de CO2 supercritique, démontrent un positionnement de marché amélioré grâce à une qualité de produit supérieure et des références de durabilité environnementale.

Leaders de l'industrie des oléorésines

-

Synthite Industries Ltd

-

Kalsec Inc.

-

Mane SA

-

Plant Lipids Private Limited

-

Oterra A/S

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : OfBusiness a acquis Elixir Extracts Pvt Ltd basée au Kerala pour environ 10 millions USD. Elixir Extracts Pvt Ltd fabrique des extraits naturels standardisés, huiles essentielles, oléorésines et arômes.

- Août 2024 : Kalsec Inc. a ouvert son centre de finition et distribution de Mildenhall au Royaume-Uni. L'installation améliore le service pour les clients européens en offrant une flexibilité accrue, des options de personnalisation locale et des délais de livraison plus rapides.

- Février 2024 : Ultra International a formé un partenariat avec Ecospice Ingredients Pvt. Ltd. pour élargir la distribution mondiale d'oléorésines d'épices indiennes. La collaboration vise à augmenter la présence sur le marché international des extraits d'oléorésines d'épices indiennes.

- Mai 2023 : MANE KANCOR a lancé sa plus grande installation de fabrication à Byadgi, Karnataka, Inde. L'installation de Byadgi traite une grande variété d'épices et de matières premières.

Portée du rapport mondial sur le marché des oléorésines

Les oléorésines sont naturellement extraites de diverses plantes et peuvent induire couleur, goût holistique, arôme et texture. Les principaux ingrédients de l'oléorésine sont les pigments, constituants piquants, huiles essentielles, huiles fixes et antioxydants naturels. Le marché mondial des oléorésines est segmenté par type, application et géographie. Par type de produit, le marché est segmenté en paprika, poivre noir, curcuma, capsicum, gingembre et autres types de produits. Par application, le marché a été segmenté en alimentation et boissons, produits pharmaceutiques, cosmétiques et soins personnels, et autres. Le segment alimentation et boissons est en outre classé en produits de boulangerie, épices et condiments, produits de viande et fruits de mer, et autres. Par géographie, l'étude fournit des perspectives clés sur les principales régions, incluant l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique. Le dimensionnement du marché a été effectué en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| Paprika |

| Poivre noir |

| Curcuma |

| Capsicum |

| Gingembre |

| Ail |

| Oignon |

| Autres |

| Oléorésines liquides solubles dans l'huile |

| Oléorésines liquides hydrosolubles |

| Oléorésines en poudre |

| Alimentation et boissons | Produits de boulangerie |

| Épices et condiments | |

| Produits de viande et fruits de mer | |

| Plats préparés et collations | |

| Autres aliments et boissons | |

| Compléments alimentaires | |

| Produits pharmaceutiques | |

| Cosmétiques et soins personnels | |

| Alimentation animale et nourriture pour animaux de compagnie |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Paprika | |

| Poivre noir | ||

| Curcuma | ||

| Capsicum | ||

| Gingembre | ||

| Ail | ||

| Oignon | ||

| Autres | ||

| Par forme | Oléorésines liquides solubles dans l'huile | |

| Oléorésines liquides hydrosolubles | ||

| Oléorésines en poudre | ||

| Par application | Alimentation et boissons | Produits de boulangerie |

| Épices et condiments | ||

| Produits de viande et fruits de mer | ||

| Plats préparés et collations | ||

| Autres aliments et boissons | ||

| Compléments alimentaires | ||

| Produits pharmaceutiques | ||

| Cosmétiques et soins personnels | ||

| Alimentation animale et nourriture pour animaux de compagnie | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des oléorésines ?

Le marché des oléorésines s'élève à 1,79 milliard USD en 2025 et devrait atteindre 2,41 millions USD d'ici 2030, avec une croissance de 6,10 % TCAC.

Quel type de produit détient la plus grande part du marché des oléorésines ?

L'oléorésine de poivre noir mène avec 25,41 % de part de revenus en 2024.

Pourquoi les oléorésines hydrosolubles gagnent-elles en popularité ?

Les avancées en nano-émulsion et encapsulation permettent aux oléorésines hydrosolubles de se disperser proprement dans les boissons, stimulant un TCAC de 7,45 % pour cette forme.

Quelle région devrait croître le plus rapidement ?

L'Asie-Pacifique devrait s'étendre à un TCAC de 7,04 % jusqu'en 2030, soutenue par la large base d'épices de l'Inde et la capacité d'extraction en expansion.

Dernière mise à jour de la page le: