Taille et part du marché des lipides

Analyse du marché des lipides par Mordor Intelligence

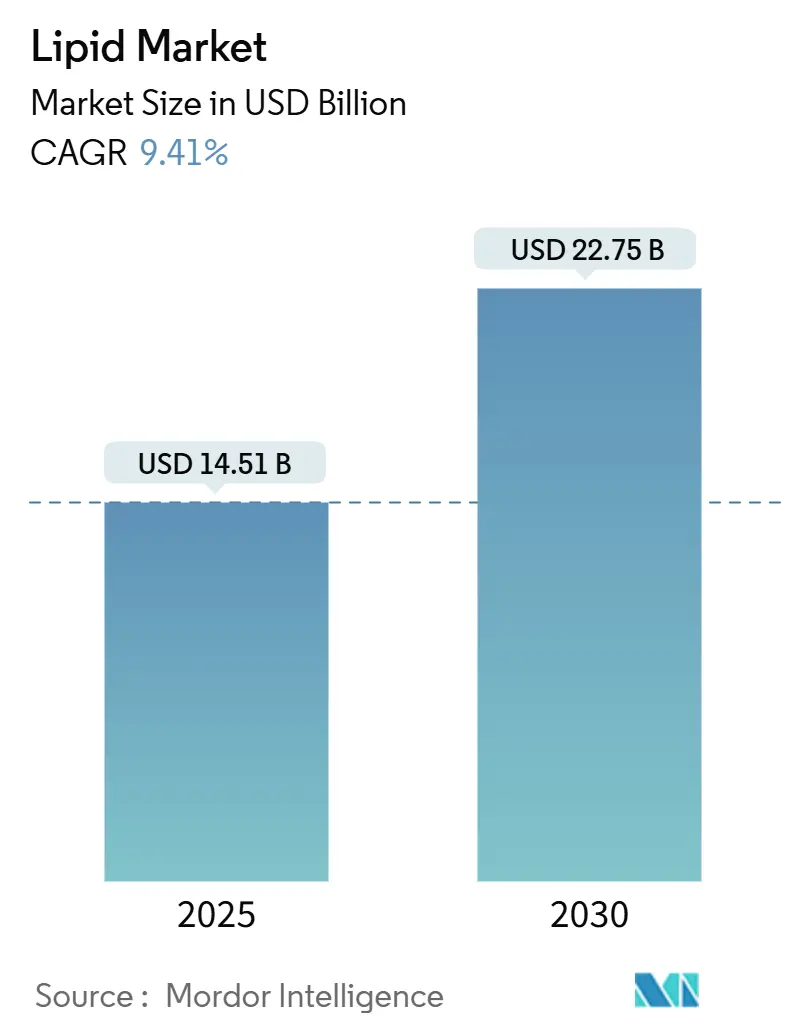

En 2025, la taille du marché des lipides était évaluée à 14,51 milliards USD. D'ici 2030, il devrait croître pour atteindre environ 22,75 milliards USD, marquant un TCAC notable de 9,41 %. Ces prévisions optimistes sont portées par une sensibilisation accrue à la santé cardiovasculaire, des avancées biotechnologiques réduisant la dépendance aux sources marines, et l'évolution des réglementations approuvant les graisses saines dans les régimes alimentaires. Alors que les troubles métaboliques deviennent plus prévalents, les consommateurs associent de plus en plus l'apport en lipides à la santé cellulaire, à la fonction cognitive et à la prévention des maladies. Du côté de l'offre, les plateformes de fermentation émergent comme des acteurs clés, offrant des acides gras de haute pureté indépendants des limitations de stock marin. Les entreprises mettant l'accent sur l'approvisionnement traçable, la nutrition personnalisée et la durabilité récoltent des prix premium sur les marchés alimentaires, de l'alimentation animale et pharmaceutiques. Le marché des lipides privilégie désormais la différenciation scientifique plutôt que l'échelle de produits de base, notamment dans des niches comme la nutrition personnalisée, les performances athlétiques et les systèmes avancés d'administration de médicaments.

Points clés du rapport

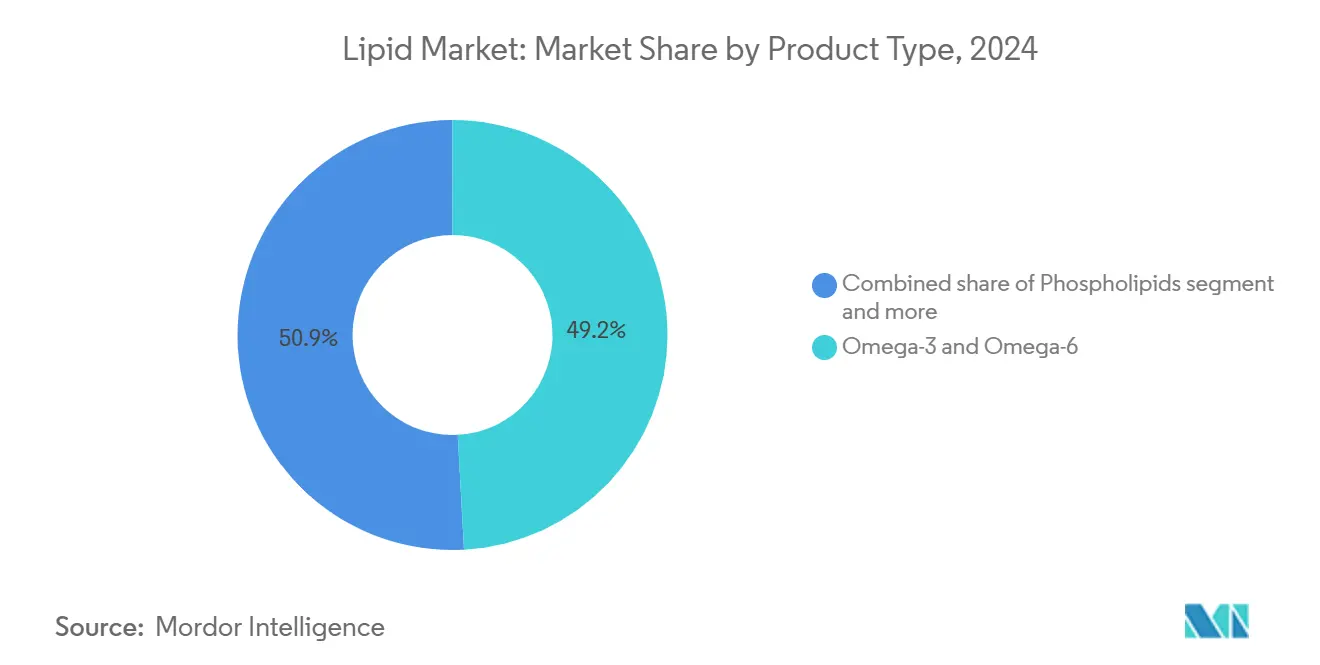

- Par type de produit, les acides gras oméga-3 et oméga-6 ont dominé avec 49,15 % de la part de marché des lipides en 2024, tandis que les triglycérides à chaîne moyenne devraient croître à un TCAC de 11,65 % jusqu'en 2030.

- Par source, les ingrédients d'origine végétale ont représenté 62,46 % de la part de revenus du marché des lipides en 2024 ; le même segment devrait s'étendre à un TCAC de 12,15 % jusqu'en 2030.

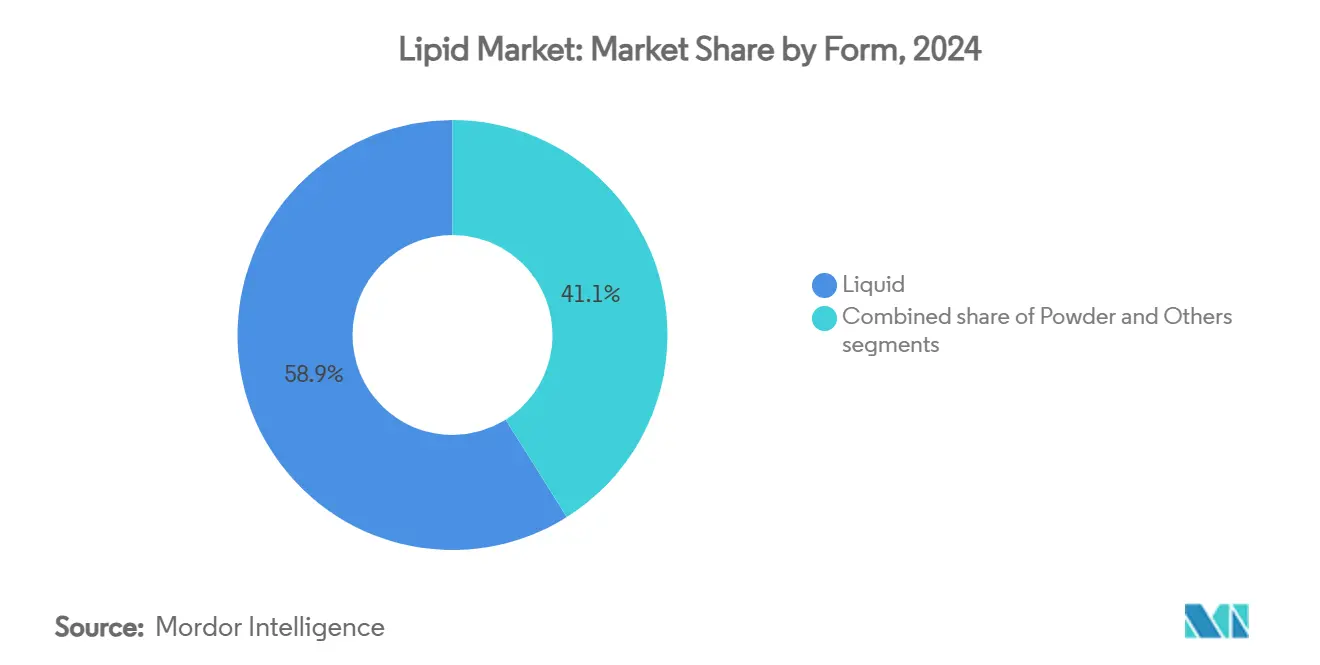

- Par forme, les formulations liquides ont représenté 58,92 % de la part de la taille du marché des lipides en 2024 et progressent à un TCAC de 10,99 % jusqu'en 2030.

- Par application, les utilisations pharmaceutiques devraient enregistrer le TCAC le plus rapide de 10,69 %, et les compléments alimentaires continuent de détenir 47,13 % de la taille du marché des lipides en 2024.

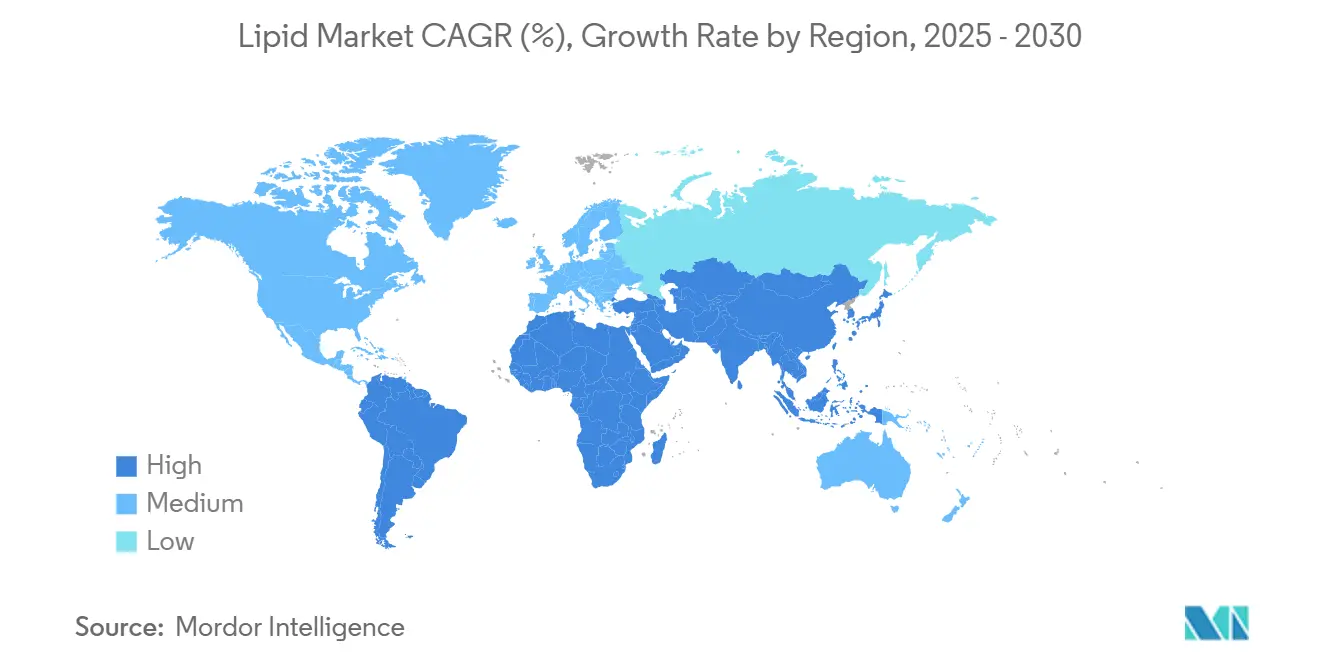

- Par géographie, l'Europe a dominé avec une part de 37,69 % du marché des lipides en 2024, tandis que l'Asie-Pacifique avance à un TCAC de 11,23 % jusqu'en 2030.

Tendances et perspectives du marché mondial des lipides

Analyse de l'impact des moteurs

| Moteurs | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de compléments alimentaires à base de lipides | +2.1% | Mondial, avec concentration en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Prévalence croissante des troubles cardiovasculaires et métaboliques | +1.8% | Mondial, particulièrement en Asie-Pacifique et en Amérique du Nord | Long terme (≥ 4 ans) |

| Utilisation croissante des lipides dans les aliments fonctionnels de santé | +1.5% | Europe et Amérique du Nord, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Les industries de l'alimentation animale et de l'aquaculture démontrent une utilisation croissante des lipides | +1.3% | Mondial, avec accent sur les marchés d'aquaculture d'Asie-Pacifique | Long terme (≥ 4 ans) |

| Utilisation croissante des lipides dans la fortification alimentaire nutritionnelle | +1.2% | Mondial, mené par les marchés développés | Moyen terme (2-4 ans) |

| Popularité croissante des solutions alimentaires personnalisées | +0.9% | Amérique du Nord et Europe, marchés d'adoption précoce | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de compléments alimentaires à base de lipides

La montée de la consommation de lipides dans le secteur des compléments alimentaires reflète un changement fondamental des multivitamines génériques vers des interventions métaboliques ciblées. Les protocoles de supplémentation en oméga-3 mettent désormais l'accent sur les ratios EPA-DHA pour des résultats de santé spécifiques, la Société internationale de nutrition sportive établissant que les athlètes nécessitent un apport en oméga-3 plus élevé en raison du stress oxydatif accru. Cette approche de précision génère des prix premium et crée des barrières pour les fournisseurs de produits de base. Les directives 2025 du Bureau des compléments alimentaires recommandant 250 mg/jour de DHA plus EPA pour les femmes en âge de procréer, avec 100-200 mg/jour de DHA supplémentaires pendant la grossesse, établissent de nouveaux standards de consommation de base [1]Source : National Institute of Health, "Nouvelles directives du Bureau des compléments alimentaires sur les oméga-3 pour la santé de la grossesse", ods.od.nih.gov. Les compléments de triglycérides à chaîne moyenne (TCM) capitalisent sur l'adoption du régime cétogène et les tendances d'amélioration cognitive, tandis que les formulations de phospholipides ciblent l'optimisation des membranes cellulaires. La clarté réglementaire autour des allégations de santé oméga-3 permet des stratégies de marketing direct au consommateur qui contournent les canaux de vente traditionnels.

Prévalence croissante des troubles cardiovasculaires et métaboliques

La prévalence des maladies cardiovasculaires en Asie-Pacifique crée le plus grand marché d'intervention lipidique inexploité au monde. Selon les données de l'American Heart Foundation de 2025, une personne sur 6 en Australie souffre de maladies cardiovasculaires [2]Source : American Heart Foundation, "Prévalence des maladies cardiovasculaires en Australie", heartfoundation.org.au. Cette disparité géographique reflète les modèles de transition alimentaire et les lacunes d'infrastructure de soins qui favorisent les stratégies de nutrition préventive. Les essais réussis de médicaments contre le cholestérol de Merck en phase tardive en 2025 valident le métabolisme lipidique comme cible pharmaceutique, élargissant potentiellement l'usage d'oméga-3 sur ordonnance au-delà des indications actuelles de triglycérides. Les bénéfices cardiovasculaires de l'essai REDUCE-IT avec l'EPA purifié contrastent avec des résultats mitigés des formulations combinées, suggérant des opportunités de différenciation produit basées sur la composition en acides gras. L'incidence croissante du syndrome métabolique stimule la demande d'interventions lipidiques qui adressent simultanément la sensibilité à l'insuline et les marqueurs inflammatoires. Les pressions de coûts de santé favorisent les interventions nutritionnelles plutôt que les traitements pharmaceutiques, créant des opportunités d'expansion de marché pour les formulations lipidiques basées sur des preuves.

Utilisation croissante des lipides dans les aliments fonctionnels de santé

La fortification d'aliments fonctionnels avec des acides gras oméga-3 transforme les catégories d'aliments de base en plateformes de santé premium, avec des applications dans le yaourt, le pain et les boissons démontrant une mise en œuvre commerciale réussie. Les technologies de microencapsulation permettent l'intégration d'oméga-3 sans compromis sensoriel, adressant la principale barrière à l'acceptation des consommateurs. Les critères mis à jour de l'allégation "sain" de la FDA (2025) qui mettent l'accent sur la densité nutritionnelle plutôt que la restriction des graisses créent des vents favorables réglementaires pour les produits fortifiés en lipides [3]Source : U.S. Food and Drug Administration, "Définition mise à jour des allégations 'saines'," fda.gov. La fortification de boissons à base de plantes adresse les déficiences en oméga-3 dans les alternatives laitières, avec les huiles d'algues fournissant un approvisionnement durable qui s'aligne avec les préférences environnementales des consommateurs. La convergence des demandes d'étiquettes propres et de nutrition fonctionnelle crée des opportunités pour les ingrédients lipidiques d'origine naturelle qui remplacent les alternatives synthétiques.

Les industries de l'alimentation animale et de l'aquaculture démontrent une utilisation croissante des lipides

En janvier 2025, la production mondiale de farine de poisson a bondi de 75 % en glissement annuel, largement due à un rebond de la production péruvienne. Cependant, cette hausse de la volatilité de l'approvisionnement souligne l'importance stratégique croissante des alternatives à base de plantes, comme l'ont souligné les données de l'IFFO, Marine Ingredients Organization en 2024. La dépendance aux sources traditionnelles de farine de poisson continue de faire face à des défis, mettant l'accent sur le besoin d'alternatives durables et stables. Différentes espèces de poissons ont des besoins variables en phospholipides, ouvrant la voie à des mélanges lipidiques sur mesure qui améliorent la croissance et renforcent la résistance au stress. Le développement de formulations lipidiques personnalisées offre un potentiel significatif pour améliorer l'efficacité et la productivité de l'aquaculture. Pendant ce temps, les tendances des protéines alternatives pour la nutrition humaine propulsent la production aquacole, intensifiant davantage la demande de formulations lipidiques spécialisées. L'attention croissante sur les sources de protéines durables dans les régimes humains stimule l'innovation en aquaculture, créant des opportunités pour des solutions lipidiques avancées pour répondre aux demandes évolutives du marché.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés associés à la synthèse et production de lipides | -1.4% | Mondial, affectant particulièrement les marchés émergents | Court terme (≤ 2 ans) |

| Volatilité de l'approvisionnement en matières premières et des prix | -1.1% | Mondial, avec impact aigu sur les lipides d'origine marine | Court terme (≤ 2 ans) |

| Défis liés à la stabilité oxydative et à la durée de conservation | -0.8% | Mondial, affectant toutes les catégories de lipides | Moyen terme (2-4 ans) |

| Exigences réglementaires strictes pour la fabrication de lipides et les normes de qualité | -0.6% | Principalement Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés associés à la synthèse et production de lipides

Selon les données de la Royal Society of Chemistry, le coût de production de lipides microbiens est de 1,60 par kilogramme. Cette tarification positionne les huiles monocellulaires comme des alternatives économiquement viables aux sources conventionnelles, mais principalement dans des applications à haute valeur. La structure de coûts est influencée par des substrats de fermentation coûteux et un traitement en aval énergivore, ce qui restreint à son tour l'évolutivité pour des applications de produits de base plus larges. Ces défis soulignent le besoin d'avancées dans la technologie de fermentation et le traitement en aval pour réduire les coûts et améliorer l'évolutivité. Pendant ce temps, l'extraction traditionnelle de lipides marins fait face à des défis : l'augmentation des coûts de carburant des navires et la diminution des stocks de poissons introduisent une volatilité des prix. De plus, l'impact environnemental de la surpêche et de la consommation de carburant pousse à la recherche d'alternatives durables. De plus, la nature capitalistique des installations de raffinage de lipides pose des barrières à l'entrée pour les petits acteurs, favorisant par inadvertance les opérations intégrées. Cette dynamique souligne l'importance de l'innovation et de l'investissement dans des méthodes de production de lipides rentables et durables.

Volatilité de l'approvisionnement en matières premières et des prix

Les conditions météorologiques, incluant la variabilité des précipitations, les fluctuations de température et les événements climatiques extrêmes, impactent significativement les rendements des cultures oléagineuses tout au long des saisons de croissance. Ces facteurs environnementaux rendent difficile pour les fournisseurs d'établir des contrats de prix stables à long terme avec les acheteurs. La chaîne d'approvisionnement des lipides marins fait face à des contraintes substantielles dues aux quotas de pêche imposés par les gouvernements, aux modèles saisonniers de migration des poissons et aux fenêtres de récolte limitées, qui concentrent les activités de production dans des régions côtières spécifiques. La demande croissante de lipides à travers multiples secteurs - produits alimentaires, formulations d'alimentation animale et production de biocarburants - crée une concurrence intense et des pressions haussières sur les prix du marché. Les fluctuations de taux de change dans les pays producteurs majeurs introduisent des incertitudes de coûts supplémentaires pour les fournisseurs internationaux gérant les transactions transfrontalières et les accords d'approvisionnement à long terme.

Analyse par segment

Par type de produit : les triglycérides à chaîne moyenne (TCM) stimulent la croissance premium

Le segment des triglycérides à chaîne moyenne devrait croître à un TCAC de 11,65 % jusqu'en 2030, tandis que le segment oméga-3 et oméga-6 détenait une part de marché de 49,15 % en 2024. La croissance des TCM reflète leurs applications en expansion au-delà de la nutrition sportive vers l'administration pharmaceutique de médicaments et les protocoles thérapeutiques cétogènes. Les acides gras oméga-3 et oméga-6 maintiennent leur position de marché grâce aux bénéfices établis pour la santé cardiovasculaire et aux approbations réglementaires, malgré la pression sur les prix due à une concurrence accrue. Les phospholipides continuent de croître en raison de leur utilisation dans les applications pharmaceutiques, particulièrement dans les systèmes d'administration de médicaments liposomaux.

Les avancées biotechnologiques dans la production de lipides permettent le développement de profils d'acides gras pour des fins thérapeutiques spécifiques, s'étendant au-delà des suppléments traditionnels d'oméga-3 vers la nutrition de précision. Les catégories de produits telles que les lipides structurés et les phospholipides spécialisés servent des applications spécifiques dans la nutrition infantile et les ingrédients pharmaceutiques. La segmentation des produits reflète maintenant les capacités technologiques plutôt que la disponibilité de sources naturelles, indiquant une innovation continue dans la différenciation produit.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par source : la dominance des produits d'origine végétale s'accélère

Les sources à base de plantes ont détenu une part de marché de 62,46 % en 2024 et devraient croître à un TCAC de 12,15 % jusqu'en 2030. Cette dominance reflète la transition du marché vers des pratiques d'approvisionnement durables. Les préférences des consommateurs s'alignent de plus en plus avec la durabilité environnementale, tandis que les préoccupations concernant la fiabilité de la chaîne d'approvisionnement marine renforcent davantage la position des sources à base de plantes. Le segment des lipides marins fait face à des contraintes d'approvisionnement dues à l'épuisement des stocks de poissons et aux quotas de pêche stricts, entraînant des fluctuations de prix qui améliorent l'attrait des alternatives à base de plantes.

Les sources d'origine animale restent importantes dans les excipients pharmaceutiques et la nutrition infantile en raison de l'approbation réglementaire d'ingrédients établis. Cependant, les lipides synthétiques produits par des technologies de fermentation fournissent un contrôle précis sur les compositions d'acides gras tout en adressant les préoccupations de durabilité associées aux méthodes d'approvisionnement traditionnelles. L'adoption croissante par l'industrie de plateformes biotechnologiques indique un changement où les capacités technologiques peuvent devenir plus précieuses que l'accès aux ressources naturelles.

Par forme : le liquide maintient les avantages de traitement

En 2024, les formulations liquides commandent une part de 58,92 % du marché et devraient maintenir un TCAC de 10,99 % jusqu'en 2030. Cette préférence pour les liquides est attribuée à leur biodisponibilité supérieure et à une plus grande flexibilité de fabrication par rapport aux poudres. Les liquides peuvent être directement incorporés dans les applications alimentaires et de boissons, éliminant le besoin d'étapes de traitement supplémentaires. D'autre part, les poudres sont adaptées pour des utilisations spécifiques, telles que les comprimés et capsules de compléments alimentaires, où une durée de conservation prolongée et un stockage ambiant sont primordiaux.

Au-delà des liquides et poudres, d'autres formats comme les émulsions et systèmes encapsulés répondent aux besoins de livraison spécialisés dans les produits pharmaceutiques et aliments fonctionnels. Alors que la technologie avance, l'industrie assiste à un changement : la segmentation par forme concerne maintenant davantage l'optimisation spécifique à l'application que de simples contraintes de traitement. Notamment, les systèmes de livraison liposomale émergent comme une innovation révolutionnaire, améliorant la biodisponibilité et s'attaquant aux défis de stabilité.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : les produits pharmaceutiques dépassent les compléments traditionnels

Les applications pharmaceutiques devraient croître à un TCAC de 10,69 % jusqu'en 2030, tandis que les compléments alimentaires ont maintenu une part de marché dominante de 47,13 % en 2024. Cette trajectoire de croissance reflète l'adoption croissante des systèmes d'administration de médicaments à base de lipides et des formulations d'oméga-3 sur ordonnance pour des conditions médicales. Le segment alimentation et boissons s'étend en raison des tendances de nutrition fonctionnelle et des cadres réglementaires établis pour les allégations de santé. Les applications d'alimentation animale continuent de croître, stimulées par le développement de l'aquaculture et la demande de sources de protéines durables.

Le segment pharmaceutique maintient des prix élevés en raison de processus de fabrication complexes et d'exigences de validation clinique, qui créent des barrières à l'entrée. Les applications dans les cosmétiques et secteurs industriels représentent des marchés de niche avec des besoins de performance distincts. Le passage du marché vers des applications thérapeutiques réglementées indique une premiumisation des prix en cours et une consolidation du marché parmi les entreprises ayant des capacités de conformité réglementaire.

Analyse géographique

L'Europe a détenu une part de 37,69 % du marché en 2024, reflétant son cadre réglementaire établi et la sensibilisation des consommateurs à la nutrition fonctionnelle. Bien que le marché mature de la région montre un potentiel de croissance limité par rapport aux économies émergentes, les développements réglementaires continuent de renforcer sa position. L'approbation par l'Autorité européenne de sécurité des aliments en 2025 de l'huile de Schizochytrium limacinum pour les applications de lait infantile illustre ce progrès réglementaire continu [4]Source : European Food Safety Authority, "Évaluation de sécurité de l'huile de Schizochytrium limacinum," efsa.europa.eu. L'accent de la région sur la durabilité et les produits à étiquettes propres a augmenté la demande de lipides d'origine végétale et biotechnologique par rapport aux sources marines traditionnelles. Bien que le Brexit ait créé des défis de chaîne d'approvisionnement, il a également amélioré les capacités de production régionale. La population vieillissante de l'Europe et l'augmentation des coûts de santé soutiennent l'adoption continue de produits premium, malgré la maturité globale du marché.

L'Asie-Pacifique croît à un TCAC de 11,23 % jusqu'en 2030, stimulée par des taux variables de maladies cardiovasculaires à travers les pays qui nécessitent des interventions spécifiques. La croissance économique de la Chine et l'expansion du système de santé soutiennent l'adoption d'approches de nutrition préventive. Les capacités de fabrication pharmaceutique de l'Inde établissent la région comme un centre de production clé. La démographie vieillissante du Japon et l'infrastructure de santé développée augmentent la consommation de suppléments d'oméga-3 premium. Le cadre réglementaire de l'Australie, aligné avec les standards globaux, permet l'accès au marché pour les fournisseurs internationaux. Le secteur aquacole en expansion augmente la demande de formulations lipidiques spécialisées dans les produits d'alimentation. L'avancement technologique de la Corée du Sud soutient le développement de systèmes de livraison innovants et de solutions de nutrition personnalisée.

La croissance du marché nord-américain est soutenue par des réglementations claires de la FDA et des voies d'allégations de santé établies, qui permettent le marketing direct aux consommateurs et la tarification premium pour les formulations scientifiquement validées. Les États-Unis dominent les ventes d'oméga-3 sur ordonnance grâce à l'intégration du système de santé et la couverture d'assurance pour des conditions spécifiques. Les réglementations canadiennes sur les produits de santé naturels offrent des voies d'approbation alternatives bénéfiques pour les petites entreprises. Le Mexique présente des opportunités de croissance pour les produits de nutrition fonctionnelle en raison de sa classe moyenne en expansion et de l'amélioration de l'accès aux soins de santé. Le marché développé de nutrition sportive de la région augmente la consommation de TCM et lipides spécialisés au-delà des applications cardiovasculaires. L'Amérique du Nord maintient sa position de hub d'innovation global pour les thérapeutiques à base de lipides grâce à son infrastructure de recherche avancée et ses capacités d'essais cliniques.

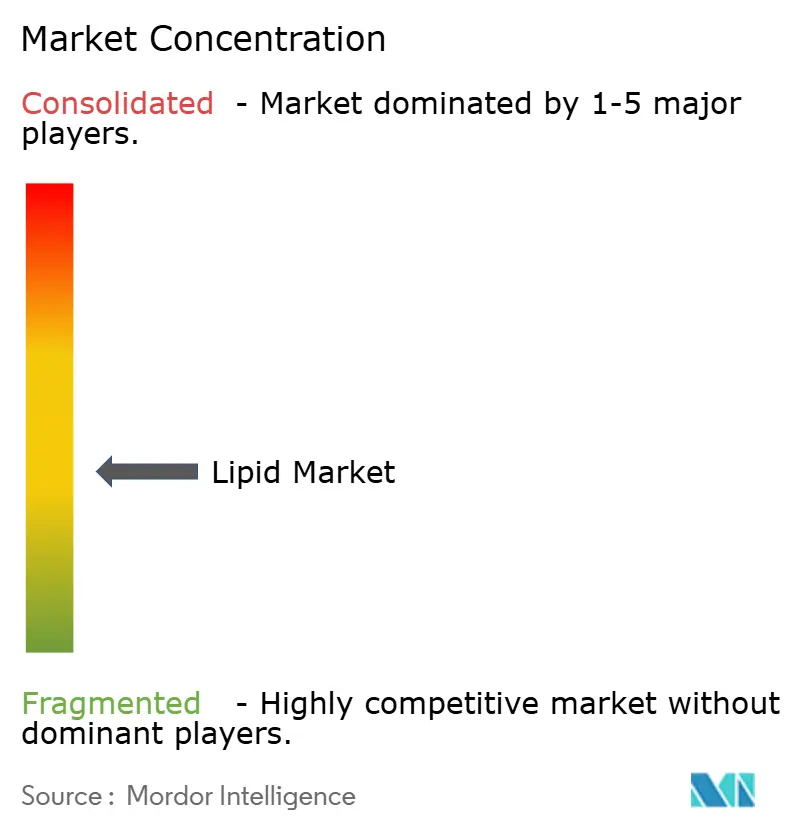

Paysage concurrentiel

Dans le marché des lipides, les fabricants d'ingrédients alimentaires, les spécialistes d'huiles marines et les firmes biotech se disputent les parts de marché, menant à une fragmentation modérée. Les acteurs majeurs utilisent des réseaux de raffinage globaux, une logistique intégrée et des connaissances réglementaires complètes pour sécuriser des contrats avec de grandes entreprises de biens de consommation emballés (CPG) et des firmes pharmaceutiques. Pendant ce temps, les nouveaux venus biotech remodèlent les chaînes d'approvisionnement en offrant des huiles monocellulaires. Ces huiles maintiennent des profils cohérents, non affectés par les fluctuations saisonnières de capture, les rendant attractives pour les contrats axés sur la durabilité.

Alors que le marché évolue, les entreprises établies acquièrent de plus en plus des startups de niche spécialisées dans la fermentation ou l'encapsulation. Cette stratégie leur accorde l'accès à des souches uniques et à la propriété intellectuelle. De plus, des collaborations se forment entre les firmes de commodités agricoles et les entreprises de biologie synthétique. Le segment des excipients pharmaceutiques voit une concurrence accrue. Ici, la demande de pureté de grade clinique et l'adhésion aux Bonnes Pratiques de Fabrication (BPF) créent des barrières d'entrée élevées, limitant le nombre de fournisseurs. D'un autre côté, les plateformes de nutrition numérique innovent en combinant les tests génétiques avec des packages lipidiques personnalisés. Cette stratégie renforce non seulement la fidélité des consommateurs mais pousse aussi les fournisseurs de vrac traditionnels à explorer des services à valeur ajoutée.

Les bourses de marchandises promeuvent la transparence des prix, ce qui limite à son tour les marges bénéficiaires. En réponse, les entreprises cherchent la différenciation par des concentrés de marque, des certifications de durabilité et des mécanismes de livraison brevetés. Pour naviguer dans les complexités du marché des lipides, les acteurs performants adoptent une approche double : ils mettent l'accent sur l'innovation tout en gérant simultanément les risques. En diversifiant leurs sources pour inclure des intrants marins, végétaux et microbiens, ils assurent un approvisionnement stable et une continuité sur le marché.

Leaders de l'industrie des lipides

-

Cargill, Incorporated

-

BASF SE

-

Archer Daniels Midland Company

-

DSM-Firmenich

-

Croda International Plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Natac, par sa division oméga-3 Innovaoleo, a dévoilé Omega 3 Star, une huile de poisson premium adaptée aux secteurs de l'alimentation, de la nutraceutique et de la nutrition pour animaux de compagnie. L'huile est riche en acides gras essentiels comme l'EPA et le DHA.

- Octobre 2024 : DSM-Firmenich a dévoilé son dernier ajout à la gamme nutraceutique life's omega-3 : life's DHA B54-0100. DSM vante que Life's DHA B54-0100 fait forte impression, offrant 545mg de DHA et 80mg d'EPA par gramme, se traduisant par 620mg robustes d'oméga-3 en une seule portion. Cette huile concentrée permet aux fabricants de compléments alimentaires de créer des capsules plus petites et rentables sans compromettre la bioactivité.

- Juin 2024 : En Norvège, GC Rieber VivoMega a inauguré une installation de fabrication d'oméga-3 de pointe. Cet investissement de 75 millions USD est destiné à doubler la production de l'entreprise de formes triglycérides premium d'oméga-3 marins, à savoir EPA et DHA, aux côtés d'alternatives véganes issues d'huiles d'algues.

- Mars 2024 : Epax a lancé Omega 3-9-11, promouvant les bénéfices pour la santé du cerveau et du cœur tout en améliorant aussi la vitalité de la peau. Omega 3-9-11 se vante de la plus haute concentration d'une huile qui fusionne EPA et DHA, tous deux acides gras polyinsaturés à chaîne longue (LC-PUFA), avec les acides gras monoinsaturés à chaîne longue moins connus (LC-MUFA).

Portée du rapport sur le marché mondial des lipides

Le marché mondial des lipides est segmenté selon le type de produit, l'application et la géographie. Dans le segment par type de produit, le marché comprend les oméga 3 & oméga 6, les triglycérides à chaîne moyenne (TCM) et autres. Basé sur l'application, le marché est segmenté en alimentation & boissons, nutrition & compléments, alimentation animale, pharmaceutiques et autres. Le segment nutrition & compléments, suivi du segment alimentation & boissons, est le marché leader en termes de segmentation par application.

| Oméga-3 et Oméga-6 |

| Triglycérides à chaîne moyenne (TCM) |

| Phospholipides |

| Autres |

| À base de plantes |

| D'origine marine |

| D'origine animale |

| Synthétiques |

| Liquide |

| Poudre |

| Autres |

| Compléments alimentaires |

| Alimentation et boissons |

| Alimentation animale |

| Pharmaceutiques |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Indonésie | |

| Corée du Sud | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Chili | |

| Pérou | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Nigeria | |

| Égypte | |

| Maroc | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

| Par type de produit | Oméga-3 et Oméga-6 | |

| Triglycérides à chaîne moyenne (TCM) | ||

| Phospholipides | ||

| Autres | ||

| Par source | À base de plantes | |

| D'origine marine | ||

| D'origine animale | ||

| Synthétiques | ||

| Par forme | Liquide | |

| Poudre | ||

| Autres | ||

| Par application | Compléments alimentaires | |

| Alimentation et boissons | ||

| Alimentation animale | ||

| Pharmaceutiques | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Corée du Sud | ||

| Thaïlande | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Chili | ||

| Pérou | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Nigeria | ||

| Égypte | ||

| Maroc | ||

| Turquie | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des lipides ?

Le marché des lipides a atteint 14,51 milliards USD en 2025 et devrait atteindre 22,75 milliards USD d'ici 2030.

Quelle catégorie de produit domine le marché des lipides ?

Les acides gras oméga-3 et oméga-6 détiennent 49,15 % des revenus de 2024, en faisant le plus grand segment de produit.

Quelle région croît le plus rapidement dans le marché des lipides ?

L'Asie-Pacifique avance à un TCAC de 11,23 % jusqu'en 2030 en raison de l'amélioration de l'accès aux soins de santé et de la sensibilisation alimentaire.

Pourquoi les formulations de lipides liquides sont-elles si dominantes ?

Les formats liquides offrent une biodisponibilité supérieure et une incorporation facile dans les produits alimentaires, de boissons et pharmaceutiques, ce qui a sécurisé 58,92 % de part de marché en 2024.

Dernière mise à jour de la page le: