Taille et part du marché des équipements d'imagerie diagnostique des Pays-Bas

Analyse du marché des équipements d'imagerie diagnostique des Pays-Bas par Mordor Intelligence

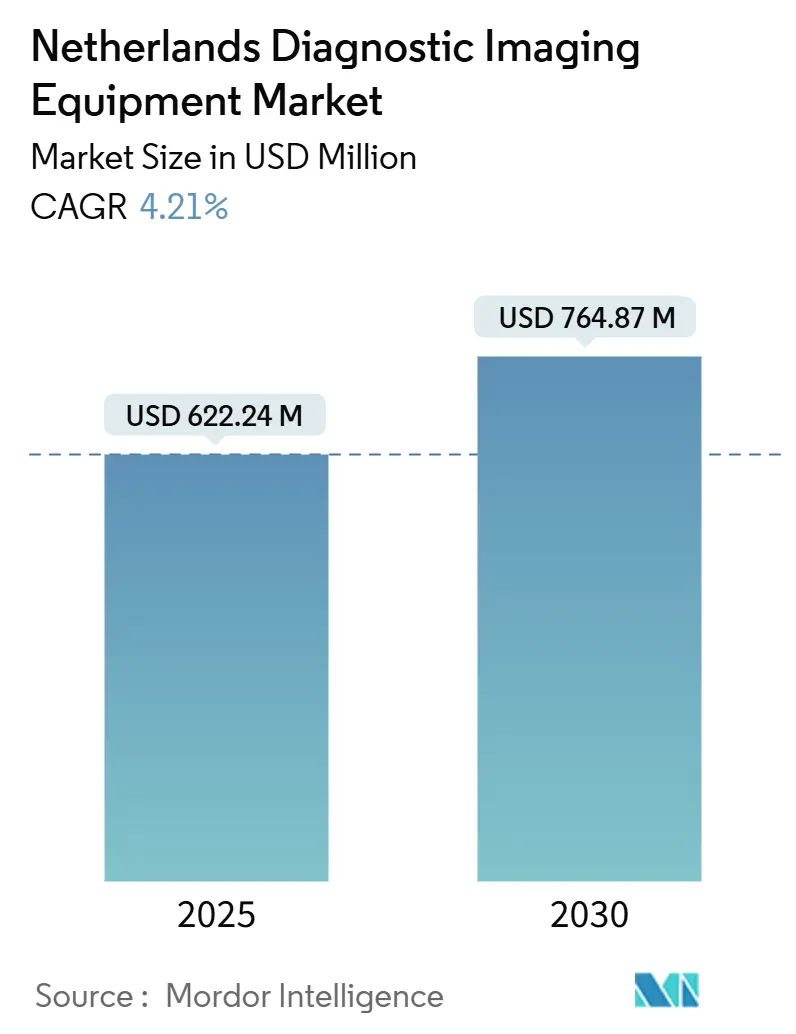

La taille du marché des équipements d'imagerie diagnostique des Pays-Bas est estimée à 622,24 millions USD en 2025, et devrait atteindre 764,87 millions USD d'ici 2030, à un TCAC de 4,21 % durant la période de prévision (2025-2030). Des dépenses publiques robustes-les dépenses de santé ont augmenté de 8,1 % en 2024 pour atteindre 5 871 EUR par habitant-donnent aux hôpitaux et centres spécialisés la possibilité de renouveler leurs flottes vieillissantes et de tester des plateformes prêtes pour l'IA.[1]Source: Centraal Bureau voor de Statistiek, "Uitgaven gezondheidszorg stegen in 2024 met 8,1 procent," cbs.nl Une allocation de 1,7 milliard EUR de l'Europe numérique pour l'IA, les données et le cloud (2025-2027) canalise déjà des subventions vers les centres médicaux universitaires, accélérant l'adoption précoce de la TDM à comptage de photons, de l'IRM sans hélium et des suites de rayons X autonomes.[2]Source: Rijksoverheid, "Nederland trekt financiering voor AI, data, cloud en cybersecurity innovatie aan," rijksoverheid.nl Des taux d'utilisation élevés soulignent une demande ancrée provenant du dépistage oncologique, du suivi cardiaque et des protocoles de médecine de précision. Pendant ce temps, les pénuries de main-d'œuvre et des règles de durabilité plus strictes stimulent l'intérêt pour les systèmes portables, à faible dose et écoénergétiques, donnant aux fournisseurs qui regroupent des outils de flux de travail IA et des conceptions économisant l'hélium un avantage concurrentiel.

Points clés du rapport

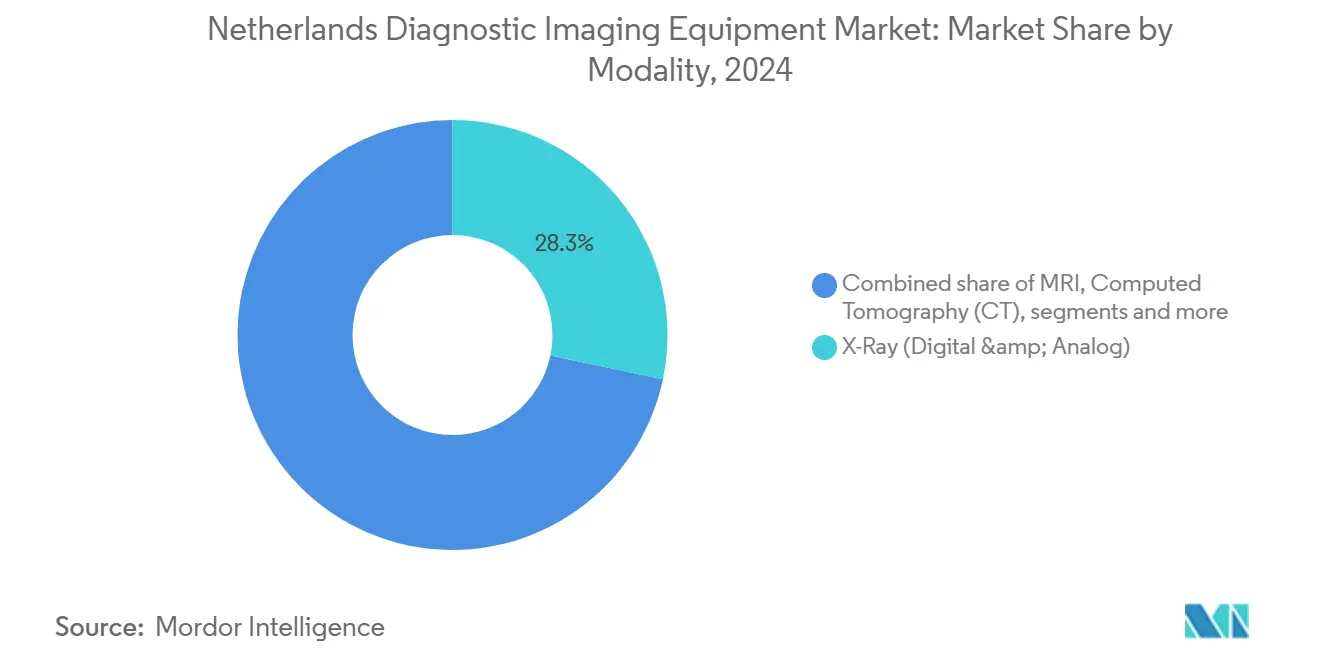

- Par modalité, les équipements de rayons X ont dominé avec 28,33 % de part de revenus en 2024, tandis que l'IRM devrait se développer à un TCAC de 6,16 % jusqu'en 2030.

- Par portabilité, les systèmes fixes ont représenté 81,72 % de la part de marché des équipements d'imagerie diagnostique des Pays-Bas en 2024 ; les systèmes mobiles et portables enregistrent le TCAC le plus rapide de 5,89 % jusqu'en 2030.

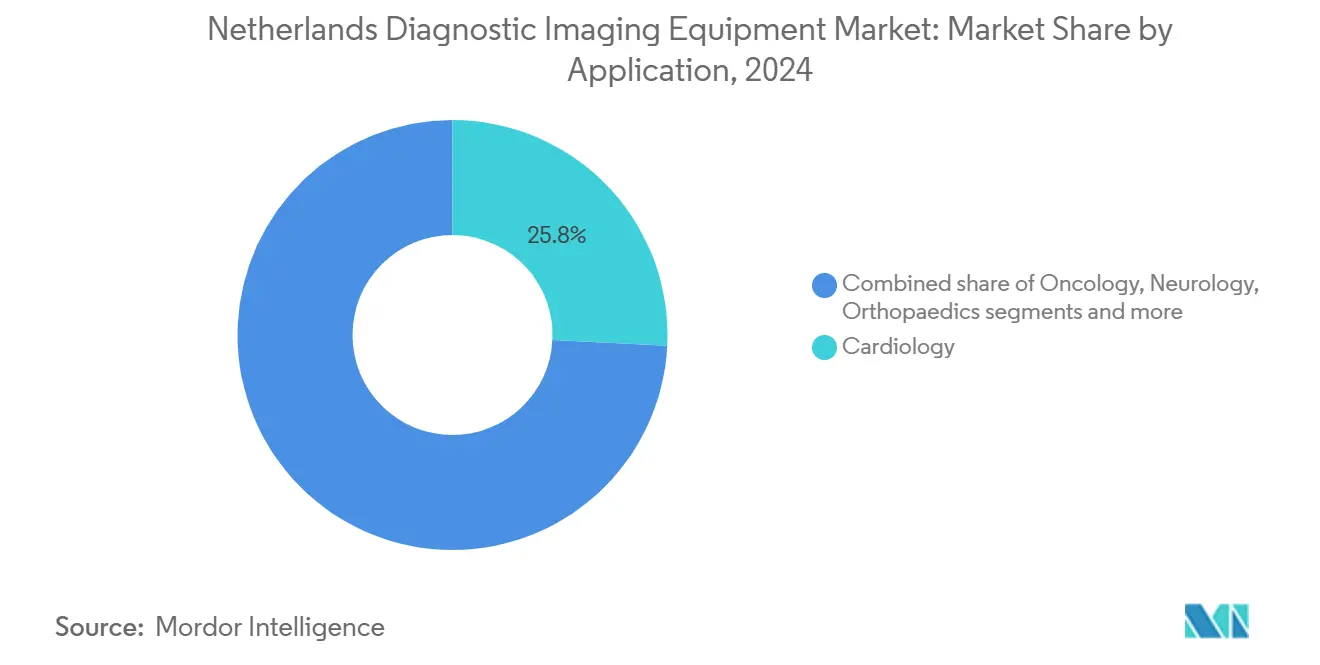

- Par application, la cardiologie a capturé 25,81 % de la taille du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024 et l'imagerie oncologique devrait croître à un TCAC de 6,01 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont commandé 70,17 % de part en 2024, tandis que les centres d'imagerie diagnostique affichent le TCAC le plus rapide de 5,76 % jusqu'en 2030.

Tendances et perspectives du marché des équipements d'imagerie diagnostique des Pays-Bas

Analyse d'impact des moteurs

| Augmentation de la prévalence des maladies chroniques | +1.2% | National, avec concentration dans les centres urbains | Long terme (≥ 4 ans) |

| Avancement technologique des modalités d'imagerie | +0.9% | National, avec adoption précoce dans les centres médicaux académiques | Moyen terme (2-4 ans) |

| Population vieillissante rapidement exigeant un diagnostic précoce | +0.8% | National, avec impact plus élevé dans les zones rurales | Long terme (≥ 4 ans) |

| Passage vers des protocoles à faible dose et modalités sans radiation | +0.6% | National, avec focus sur la conformité réglementaire | Moyen terme (2-4 ans) |

| Subventions de stimulation IA-pour-la-Santé du gouvernement néerlandais | +0.5% | National, avec priorité pour les centres médicaux universitaires | Court terme (≤ 2 ans) |

| Expansion des programmes nationaux de dépistage du cancer | +0.4% | National, avec déploiement systématique dans les régions | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la prévalence des maladies chroniques

Les maladies cardiovasculaires et oncologiques causent conjointement 51 % des décès, et les Pays-Bas effectuent 49,9 IRM plus 70,7 TDM par 1 000 résidents annuellement, dépassant la plupart des pairs de l'UE. Les dépenses pharmaceutiques ambulatoires ont bondi de 7 % en 2024, reflétant un pivot vers des médicaments ciblés qui nécessitent une imagerie fréquente pour surveiller l'efficacité. Les régimes de médecine de précision rendent les modalités avancées indispensables pour suivre la réponse des lésions et la toxicité des médicaments. Une démographie vieillissante amplifie les volumes de scans répétés à mesure que les conditions chroniques progressent. Les changements de politique vers la détection précoce canalisent une part importante du budget santé de 109,4 milliards EUR dans les mises à niveau de capacité d'imagerie.

Avancement technologique des modalités d'imagerie

Trente-six pour cent des chefs de radiologie néerlandais ont des outils IA opérationnels et 35 % supplémentaires les déploieront d'ici 2028. La TDM à comptage de photons divise par deux la radiation tout en améliorant le contraste, correspondant à l'éthique de sécurité des patients intégrée dans les directives nationales. L'IRM sans hélium comme le Magnetom Flow utilise moins de 1 % des volumes de cryogène hérités, réduisant les coûts de fonctionnement et s'alignant avec les objectifs d'approvisionnement vert. La reconstruction par apprentissage profond réduit la dose TDM de 91,2 % pour les programmes de nodules pulmonaires, et le partenariat de GE HealthCare avec NVIDIA pousse les unités de rayons X et d'échographie autonomes sur les sites d'essais néerlandais. Ensemble, ces avancées augmentent le débit, contrent les pénuries de radiologues et améliorent la confiance diagnostique.

Population vieillissante rapidement exigeant un diagnostic précoce

Les femmes âgées de 50 à 75 ans reçoivent des examens mammaires bisannuels qui découvrent environ 14 000 cancers invasifs chaque année. La mammographie avec contraste et la TDM mammaire dédiée gagnent en faveur comme alternatives sensibles au coût à l'IRM. Les modèles prévisionnels montrent une demande d'imagerie grimpant de 27 % sur trois décennies, tandis que le nombre de radiologues est à la traîne. Les seniors multimorbides ont de plus en plus besoin d'imagerie multimodale-TDM cardiaque, IRM spinale et rayons X à double énergie-en visites uniques, poussant les hôpitaux à intégrer des listes de travail inter-plateformes et des analyses IA partagées. Les scanners portables soutenus par la téléradiologie élargissent l'accès dans les régions avec moins de spécialistes, gardant les temps d'attente gérables.

Passage vers des protocoles à faible dose et modalités sans radiation

L'optimisation pilotée par l'IA réduit l'exposition TDM jusqu'à 80 % et est devenue une caractéristique commercialisable pour les équipes d'approvisionnement. La surveillance RIVM intensifie la responsabilité des prestataires, incitant à l'adoption généralisée de la reconstruction itérative et des systèmes TEP/TDM à axe long qui poussent la dose fœtale en dessous de 0,5 mGy. Les unités IRM 0,5 T émergentes se substituent maintenant à la TDM dans les études sinusales, offrant des voies sans radiation. Les fournisseurs capables de fournir des tableaux de bord complets de gestion des doses-alertes, pistes d'audit et maintenance prédictive-gagnent des points d'appel d'offres alors que les hôpitaux visent à satisfaire à la fois les métriques de sécurité des patients et environnementales.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Procédures et équipements coûteux | -0.7% | National, avec impact plus élevé sur les petits hôpitaux | Long terme (≥ 4 ans) |

| Effets secondaires de certains agents de contraste et radiation | -0.4% | National, avec focus de surveillance réglementaire | Moyen terme (2-4 ans) |

| Certification longue des dispositifs sous EU MDR 2027 | -0.3% | À l'échelle de l'UE, avec focus de conformité des Pays-Bas | Court terme (≤ 2 ans) |

| Pénuries de main-d'œuvre de radiologues limitent le débit | -0.5% | National, avec impact aigu dans les zones rurales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Procédures et équipements coûteux

Les budgets d'investissement hospitaliers continuent de se resserrer même si les dépenses de santé globales augmentent, forçant les conseils à étirer les cycles de remplacement. Les primes d'assurance mensuelles ont atteint 156 EUR en 2025, déclenchant un examen public des investissements IRM ou TEP coûteux. Par conséquent, les établissements favorisent de plus en plus les baux par scan et les contrats de service multi-fournisseurs. L'accord renouvelé de Philips avec l'hôpital Isala illustre un passage vers une tarification basée sur les résultats liée aux métriques de temps de disponibilité et de dose.[3]Source: Royal Philips, "Philips and Dutch Isala Hospital renew long-term partnership focused on innovation and affordable, sustainable healthcare," philips.com Les modèles de location et de services gérés couvrent maintenant 545 millions USD d'imagerie européenne, augmentant de 7 % annuellement, soulignant un mouvement plus large des dépenses d'investissement vers les dépenses opérationnelles.

Pénuries de main-d'œuvre de radiologues limitent le débit

Les prévisions indiquent un décalage entre un bond de 27 % des volumes de scans et l'offre de radiologues jusqu'en 2055. Les hôpitaux ruraux font face à des postes vacants qui retardent les rapports et mettent à rude épreuve les programmes de dépistage ; la sensibilisation au cancer du sein signale déjà des arriérés de programmation. Le support de décision IA revendique un ROI potentiel de 451 % sur cinq ans, mais le déploiement nécessite une formation initiale et une refonte des flux de travail qui peut ralentir la productivité à court terme. La téléradiologie atténue les lacunes, mais l'accréditation transfrontalière au sein de l'UE reste complexe, limitant l'évolutivité rapide.

Analyse des segments

Par modalité : L'élan IRM se construit à l'intérieur d'un portefeuille mené par les rayons X

Les systèmes de rayons X ont capturé 28,33 % de la taille du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024, cimentant leur rôle pour les examens de traumatisme et de chevet. L'IRM, cependant, avance à un TCAC de 6,16 %, soutenue par les aimants sans hélium, les séquences silencieuses et la correction de mouvement assistée par IA qui raccourcissent les temps de table. La TDM à comptage de photons gagne des parts pour la stadification oncologique et les cas pédiatriques, délivrant une clarté à ultra-faible dose prisée par les régulateurs engagés dans la sécurité des patients. L'adoption de l'échographie s'élargit avec des sondes portables qui se synchronisent au PACS cloud, permettant des consultations immédiates. Les plateformes de médecine nucléaire conservent un pied dans l'oncologie théranostique, tandis que la mammographie guidée par IA augmente la sensibilité du dépistage mammaire. Ensemble, ces changements diversifient les flux de revenus tout en gardant les rayons X au cœur des flux de travail à haut volume.

Les pressions de durabilité orientent les hôpitaux vers du matériel économe en énergie, faisant du Magnetom Flow de Siemens-utilisant seulement 7 litres d'hélium-une mise à niveau IRM attrayante. Le pipeline d'agents de contraste à base de manganèse de GE HealthCare traite les préoccupations environnementales concernant le gadolinium, ouvrant potentiellement de nouvelles indications IRM. Les fournisseurs intégrant la reconstruction par apprentissage profond à travers TDM, IRM et TEP bénéficient de réductions de dose et de scans plus rapides, permettant des gains de débit critiques au milieu des contraintes de personnel. Ainsi, les décisions de mix de modalités pèsent la qualité d'image, la conformité de durabilité et la préparation IA aux côtés du coût.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : Les systèmes mobiles surgissent tandis que les suites fixes conservent la primauté

Les installations fixes ont détenu 81,72 % de la part de marché des équipements d'imagerie diagnostique des Pays-Bas en 2024, reflétant le besoin des hôpitaux pour des scanners haute spécification qui s'intègrent aux flux de travail chirurgicaux et de soins intensifs. Les unités mobiles et portables, bien que plus petites en revenus absolus, se développent à 5,89 % TCAC alors que les protocoles de point de soins deviennent mainstream. La pandémie a normalisé l'échographie au chevet et la TDM de couloir, incitant les équipes d'approvisionnement à allouer un budget pour des compléments portables plutôt que des remplacements. Les centres de chirurgie ambulatoire déploient maintenant des arcs en C mobiles pour éviter les créneaux de réservation limités en radiologie centrale.

Les modèles de remboursement en évolution qui récompensent la sortie le jour même alimentent davantage la demande d'imagerie agile. L'arc en C Zenition 90 de Philips exemplifie les fonctionnalités premium dans un format roulant qui soutient les interventions orthopédiques et vasculaires. Les start-ups comme Chipiron ciblent les sites communautaires avec l'IRM portable à champ faible qui partage les images via PACS cloud, réduisant les voyages pour les patients âgés. Combinés avec le positionnement automatique alimenté par IA et les alertes de dose, les systèmes mobiles promettent des gains de productivité qui justifient des frais par scan plus élevés.

Par application : L'oncologie monte contre la base établie de la cardiologie

La cardiologie a commandé 25,81 % du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024 grâce au remboursement mature pour l'échocardiographie, l'angiographie TDM coronaire et l'IRM de stress. Pourtant, l'oncologie présente le TCAC le plus rapide de 6,01 % alors que les thérapies de précision exigent un suivi d'imagerie serré. Les pilotes de dépistage multi-cancer, stimulés par les programmes nationaux de dépistage du sein et colorectal, renforcent les volumes TDM, IRM et TEP. Les outils de radiomique extraient maintenant des marqueurs pronostiques des mammographies de routine, poussant l'imagerie vers le territoire de support de décision autrefois réservé aux tests de laboratoire.

La neurologie exploite l'IRM 3,0 T à tête seule pour étudier la démence et l'AVC, tandis que l'orthopédie bénéficie de la détection de fracture basée sur IA qui réduit le temps de lecture. L'obstétrique utilise de plus en plus des alternatives TDM à faible dose comme l'IRM 0,5 T pour l'évaluation sinusale pendant la grossesse. À travers les applications, les fournisseurs qui regroupent des algorithmes IA spécifiques à la modalité avec des analyses cloud se positionnent pour capturer la demande de scan incrémentielle à mesure que les voies de gestion des maladies évoluent.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les centres spécialisés érodent l'avance hospitalière

Les hôpitaux ont conservé 70,17 % du contrôle du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024, soutenus par les soins d'urgence et les mandats de service complets. Les centres d'imagerie diagnostique, cependant, affichent un TCAC énergique de 5,76 %, capitalisant sur la transparence des prix, les temps d'attente courts et les heures prolongées. Les contrats de soins de santé basés sur la valeur orientent les assureurs vers l'entonnoir des scans électifs vers des sites hors hôpital à haute efficacité qui atteignent des rendez-vous dans la même semaine.

Les hôpitaux ont conservé 70,17 % du contrôle du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024, soutenus par les soins d'urgence et les mandats de service complets. Les centres d'imagerie diagnostique, cependant, affichent un TCAC énergique de 5,76 %, capitalisant sur la transparence des prix, les temps d'attente courts et les heures prolongées. Les contrats de soins de santé basés sur la valeur orientent les assureurs vers l'entonnoir des scans électifs vers des sites hors hôpital à haute efficacité qui atteignent des rendez-vous dans la même semaine.

Analyse géographique

Les Pays-Bas se classent parmi les systèmes de santé les plus intensifs en imagerie d'Europe. Des dépenses élevées par habitant (5 871 EUR en 2024) assurent le financement pour les scanners de nouvelle génération, tandis qu'une enveloppe Europe numérique de 1,7 milliard EUR destinée à l'IA cimente le soutien politique. Les centres médicaux universitaires d'Amsterdam, Groningue et Utrecht servent de bancs d'essai où les fournisseurs pilotent la TDM à comptage de photons, l'échographie autonome et l'IRM zéro hélium avant le déploiement national. Le partenariat de longue date de Philips avec l'hôpital Isala de Zwolle illustre comment le co-développement public-privé accélère l'adoption nationale.

Les provinces rurales s'appuient sur des camions d'imagerie mobiles et l'échographie portable pour atténuer les pénuries de radiologues. Les réseaux de téléradiologie relient ces avant-postes aux spécialistes des centres académiques, aidés par le plan de données FAIR de l'initiative Health-RI qui harmonise les formats d'image et les modèles de rapport. Les programmes nationaux de dépistage du cancer atteignent 70,6 % de participation colorectale et couvrent toutes les femmes éligibles pour les examens mammaires bisannuels, distribuant uniformément la charge de travail d'imagerie à travers le pays. La nouvelle stratégie du Système national d'information de santé vise un référentiel cloud unifié d'ici 2035, ouvrant la voie aux modèles IA formés sur des jeux de données diversifiés.

La collaboration transfrontalière à travers l'Espace européen des données de santé accorde aux centres néerlandais l'accès à de grands référentiels d'images, accélérant la validation d'algorithmes pour les maladies rares. Les fournisseurs locaux comme Tromp Medical, récemment soutenus par Gilde Healthcare, exploitent les équipes de service régionales pour maintenir le temps de disponibilité à travers les hôpitaux périphériques, renforçant la prestation de soins décentralisée. Ensemble, la politique cohésive, l'infrastructure mature et les clusters d'innovation soutiennent le marché des équipements d'imagerie diagnostique des Pays-Bas comme un tremplin pour les introductions de produits à l'échelle européenne.

Paysage concurrentiel

Les majors mondiales-Philips, Siemens Healthineers et GE HealthCare-dominent les listes d'appels d'offres à travers de larges portefeuilles de modalités et des empreintes de service établies. Philips associe le matériel avec l'informatique cloud d'entreprise, mis en évidence par sa suite SmartCT marquée CE qui automatise les reconstructions neurovasculaires. Le Magnetom Flow économisant l'hélium de Siemens parle aux clauses de durabilité dans les appels d'offres, tandis que le partenariat NVIDIA de GE HealthCare le positionne à l'avant-garde de l'imagerie autonome. La conformité au Règlement européen sur les dispositifs médicaux, dont les échéances pour les dispositifs à haut risque s'étendent jusqu'en décembre 2027, favorise ces multinationales capables de soutenir une certification longue.

Les challengers de niveau intermédiaire-Canon, FUJIFILM, Esaote et Samsung-se différencient via des innovations de niche comme la TDM-fluoroscopie hybride ou l'échographie portable améliorée par IA. Les distributeurs Tromp Medical, PI Medical et Delft Imaging Systems maintiennent l'accès au marché en regroupant l'équipement multi-marques avec un support rapide sur site, un critère critique pour les petits hôpitaux en dehors du Randstad. La levée de 17 millions USD de Chipiron pour l'IRM portable souligne la concurrence émergente qui cible les paramètres ambulatoires sensibles aux prix.

La stratégie des fournisseurs dépend de plus en plus de la démonstration d'un ROI concret. Les métriques de durabilité-consommation d'énergie, utilisation d'hélium et recyclabilité-entrent dans les matrices de notation aux côtés de la qualité d'image. En conséquence, les titulaires se précipitent pour intégrer des protocoles à faible dose, une conception d'économie circulaire et une maintenance prédictive, tandis que les start-ups exploitent des cas d'usage de niche négligés par les géants. L'effet net est un marché modérément consolidé avec un roulement technologique rapide et des attentes de service élevées.

Leaders de l'industrie des équipements d'imagerie diagnostique des Pays-Bas

-

FUJIFILM Holdings Corporation

-

Koninklijke Philips N.V.

-

Canon Medical Systems Corporation

-

GE HealthCare

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Le Fonds national de croissance néerlandais a accordé 101,7 millions EUR au consortium Polaris RF-incluant Philips-pour renforcer la fabrication domestique de composants RF de qualité IRM.

- Octobre 2023 : Royal Philips, une entreprise de technologie de santé basée aux Pays-Bas, a introduit son Philips CT 3500. Ce système TDM de pointe est conçu pour répondre aux exigences de la radiologie de routine et des programmes de dépistage à haut volume. En tirant parti des améliorations de flux de travail alimentées par IA et des capacités de reconstruction d'image avancées, le Philips CT 3500 assure une productivité accrue et une imagerie correcte du premier coup, améliorant ainsi la vitesse et la précision des diagnostics.

- Août 2023 : GE HealthCare a lancé le dispositif d'échographie portable Vscan Air SL au Congrès de la Société européenne de cardiologie (ESC) à Amsterdam, Pays-Bas. Ce dispositif approuvé par la FDA présente des réseaux sectoriels et linéaires, permettant des évaluations cardiaques et vasculaires transparentes au point de soins.

Portée du rapport sur le marché des équipements d'imagerie diagnostique des Pays-Bas

Selon la portée du rapport, le marché des équipements d'imagerie diagnostique couvre une large gamme d'appareils médicaux utilisés à des fins diagnostiques. Il a de nombreuses applications oncologiques, orthopédiques, gastroentérologiques et gynécologiques.

Le marché néerlandais des équipements d'imagerie diagnostique est segmenté par modalité (imagerie par résonance magnétique, tomodensitométrie, échographie, rayons X, imagerie nucléaire, fluoroscopie et mammographie), application (cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie et autres applications), et utilisateur final (hôpital, centres de diagnostic et autres utilisateurs finaux). Le rapport offre des tailles de marché et des prévisions en termes de valeur (USD) pour tous les segments ci-dessus.

| IRM |

| Tomodensitométrie (TDM) |

| Échographie |

| Rayons X (numériques et analogiques) |

| Imagerie nucléaire (TEP / TEMP) |

| Mammographie |

| Fluoroscopie et arcs en C |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Obstétrique et gynécologie |

| Gastro-urologie |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Centres de chirurgie ambulatoire |

| Cliniques spécialisées et autres |

| Par modalité | IRM |

| Tomodensitométrie (TDM) | |

| Échographie | |

| Rayons X (numériques et analogiques) | |

| Imagerie nucléaire (TEP / TEMP) | |

| Mammographie | |

| Fluoroscopie et arcs en C | |

| Par portabilité | Systèmes fixes |

| Systèmes mobiles et portables | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie | |

| Obstétrique et gynécologie | |

| Gastro-urologie | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Centres de chirurgie ambulatoire | |

| Cliniques spécialisées et autres |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des équipements d'imagerie diagnostique des Pays-Bas ?

La taille du marché des équipements d'imagerie diagnostique des Pays-Bas est estimée à 622,24 millions USD en 2025, et devrait atteindre 764,87 millions USD d'ici 2030.

Quel taux de croissance annuel composé (TCAC) est prévu pour le marché des équipements d'imagerie diagnostique des Pays-Bas entre 2025 et 2030 ?

Le marché devrait se développer à un TCAC de 4,21 % jusqu'en 2030.

Quelle modalité d'imagerie détenait la plus grande part du marché des équipements d'imagerie diagnostique des Pays-Bas en 2024 ?

Les systèmes de rayons X ont dominé avec 28,33 % de part de revenus en 2024.

Combien les Pays-Bas dépensent-ils par habitant en soins de santé, et pourquoi cela est-il pertinent pour les fournisseurs d'équipements d'imagerie ?

Les dépenses néerlandaises ont atteint 5 871 EUR par résident en 2024, donnant aux hôpitaux et centres spécialisés une marge budgétaire ample pour se procurer des scanners de nouvelle génération et des mises à niveau IA.

Quelle étape réglementaire domine les cycles de planification des fournisseurs ?

Les échéances du Règlement européen sur les dispositifs médicaux exigent maintenant que les dispositifs d'imagerie à haut risque soient entièrement certifiés d'ici décembre 2027, incitant les acheteurs à favoriser les fournisseurs avec une conformité prouvée.

Quel segment d'utilisateur final croît le plus rapidement, et à quel rythme ?

Les centres d'imagerie diagnostique avancent à un TCAC de 5,76 % jusqu'en 2030, dépassant les hôpitaux alors que les modèles ambulatoires gagnent en faveur.

Dernière mise à jour de la page le: