Taille et parts du marché de l'imagerie diagnostique en Chine

Analyse du marché de l'imagerie diagnostique en Chine par Mordor Intelligence

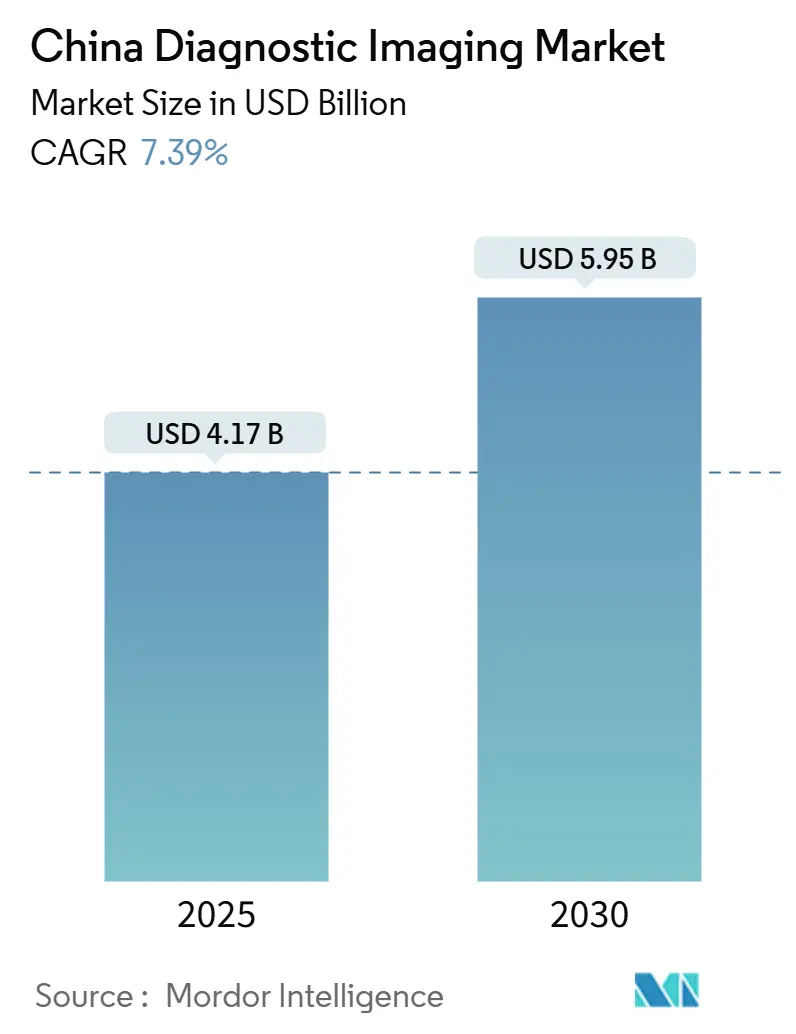

La taille du marché de l'imagerie diagnostique en Chine est estimée à 4,17 milliards USD en 2025, et devrait atteindre 5,95 milliards USD d'ici 2030, à un TCAC de 7,39 % durant la période de prévision (2025-2030). Le soutien gouvernemental robuste à la fabrication nationale, l'intégration rapide de l'intelligence artificielle (IA), et les réductions de prix politiques redéfinissent les dynamiques concurrentielles et élargissent l'accès aux modalités avancées dans les environnements urbains et ruraux. Les innovateurs nationaux tels que United Imaging et Neusoft Medical continuent d'éroder la domination historique des fournisseurs multinationaux en associant du matériel compétitif en coûts avec des outils de flux de travail activés par l'IA. L'approvisionnement basé sur le volume (VBP) comprime simultanément les prix et stimule la demande unitaire, particulièrement dans les comtés de niveau inférieur où la pénétration restait faible jusqu'en 2024.[1]Source : Commission nationale de la santé, ' Bulletin des statistiques de santé 2025 ', nhc.gov.cn L'adoption de l'IA accélère l'efficacité du flux de travail ; la collaboration homme-IA a réduit le temps moyen de lecture d'images de 27,2 % tout en augmentant la sensibilité diagnostique de 12 % dans les hôpitaux tertiaires. Ensemble, ces forces soutiennent une demande soutenue dans les segments d'oncologie, de cardiologie et de surveillance des maladies chroniques.

Points clés du rapport

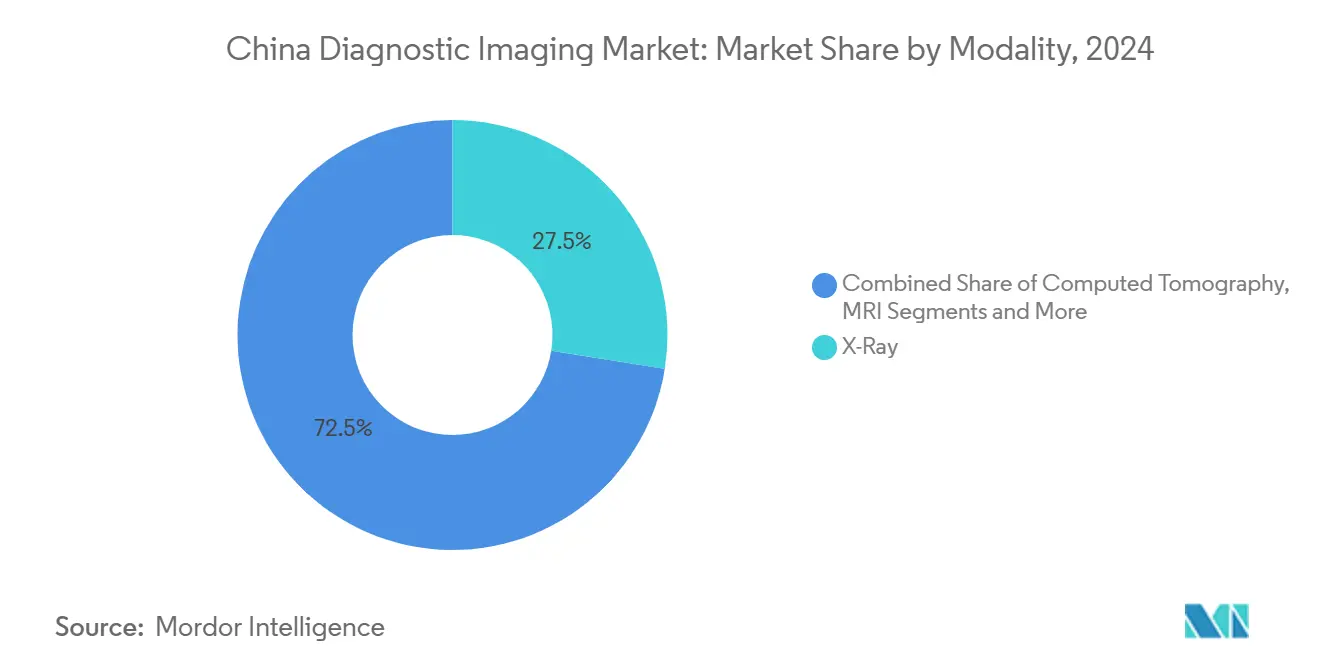

- Par modalité, les systèmes de rayons X ont dominé avec 27,53 % de parts de revenus en 2024, tandis que la tomodensitométrie a enregistré le TCAC projeté le plus élevé à 8,87 % jusqu'en 2030.

- Par portabilité, les systèmes fixes ont commandé 81,74 % des parts du marché de l'imagerie diagnostique en Chine en 2024, pourtant les plateformes mobiles et portables s'étendent à un TCAC de 8,92 % jusqu'en 2030.

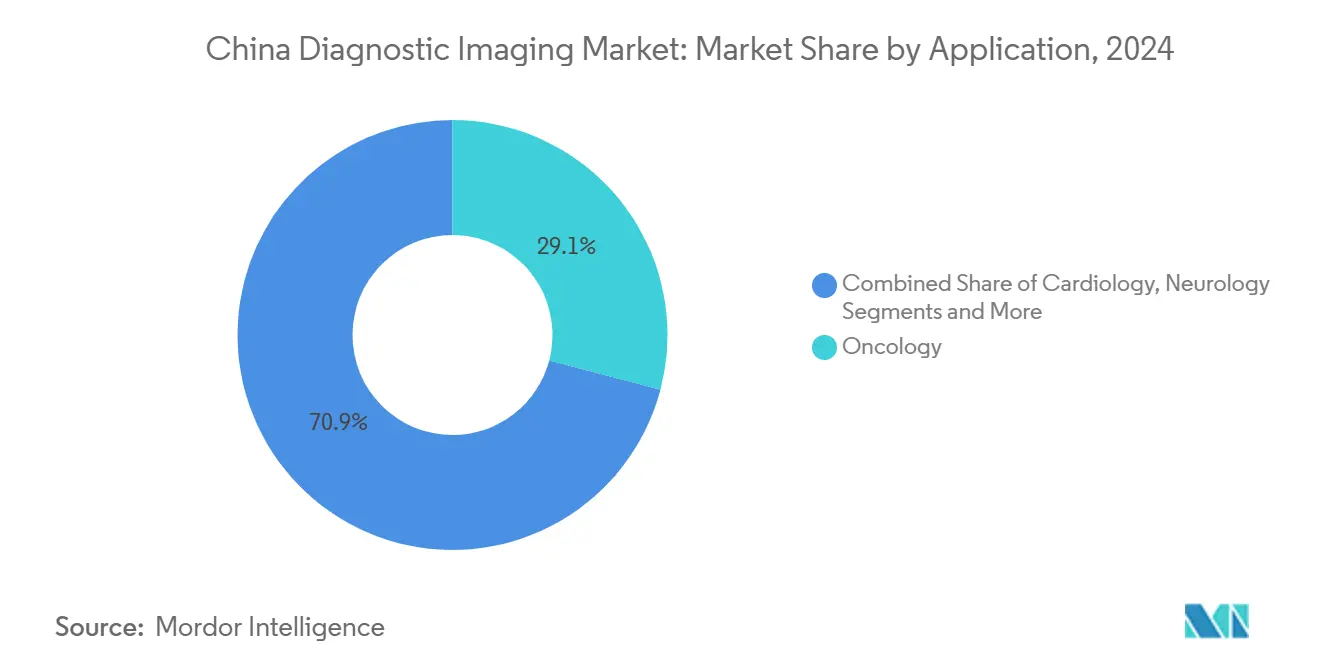

- Par application, l'oncologie a représenté 29,08 % de la taille du marché de l'imagerie diagnostique en Chine en 2024 et l'imagerie cardiologique progresse à un TCAC de 9,13 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont détenu 79,89 % de parts de revenus en 2024, tandis que les centres d'imagerie diagnostique présentent la croissance la plus rapide à un TCAC de 8,68 % sur l'horizon de prévision.

Tendances et insights du marché de l'imagerie diagnostique en Chine

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation de la prévalence des maladies chroniques | +1.8% | National, avec concentration dans les villes de niveau 1 | Long terme (≥ 4 ans) |

| Population gériatrique croissante | +1.2% | National, aigu dans les provinces orientales | Long terme (≥ 4 ans) |

| Adoption accrue des technologies d'imagerie avancées | +0.9% | Villes de niveau 1 et 2, expansion rurale graduelle | Moyen terme (2-4 ans) |

| Subventions gouvernementales de mise à niveau d'équipements et déploiement DRG | +0.8% | National, priorisant les hôpitaux de niveau comté | Court terme (≤ 2 ans) |

| Approvisionnement basé sur le volume accélérant la pénétration rurale | +0.7% | Marchés ruraux et de niveau comté | Moyen terme (2-4 ans) |

| Gains de productivité pilotés par l'IA atténuant la pénurie de radiologues | +0.6% | National, concentré dans les grands systèmes hospitaliers | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la prévalence des maladies chroniques

Les maladies non transmissibles devraient causer 93 % de tous les décès en Chine d'ici 2050, poussant les planificateurs de santé à élargir la capacité d'imagerie pour la détection précoce et la surveillance longitudinale.[2]Source : Maigeng Zhou, ' Défis futurs de la santé de la population en Chine ', China CDC Weekly, weekly.chinacdc.cn Les adultes âgés montrent déjà 66,3 % de prévalence de maladies chroniques, renforçant la demande d'examens de suivi TDM et IRM. Les politiques de dépistage s'élargissent ; les programmes de TDM à faible dose couvrent maintenant 96,95 % des résidents à haut risque dans un rayon d'une heure de trajet dans le Sichuan, pourtant l'adhésion rurale traîne encore à 34,72 %. Les tests de diabète au point de soins démontrent un rapport coût-efficacité à 185 USD par QALY dans les hôpitaux de comté, encourageant l'approvisionnement groupé d'échographes portables et de kits HbA1c. Ces modèles déplacent l'investissement loin de l'infrastructure purement thérapeutique vers des flottes diagnostiques évolutives.

Population gériatrique croissante

L'espérance de vie devrait atteindre 82,1 ans d'ici 2050, avec une multimorbidité culminant à 33,7 % dans la cohorte 75-84 ans, amplifiant les exigences d'imagerie pour la surveillance du cancer, cardiovasculaire et neurodégénérative. La coordination entre la demande de soins aux personnes âgées et l'offre de ressources s'est améliorée après 2018 mais traîne encore le taux de croissance de la population senior, particulièrement dans les provinces intérieures. Le plan Chine saine 2030 identifie l'imagerie préventive comme une pierre angulaire pour gérer les maladies liées à l'âge, stimulant les subventions pour l'échocardiographie et la TDM à double énergie dans les hôpitaux communautaires. Les bus TDM mobiles sont de plus en plus déployés vers les villages reculés, réduisant les retards de soins liés aux déplacements. La densité de médecins a augmenté à 30,4 pour 10 000 résidents en 2024, pourtant les pénuries de radiologues persistent, soulignant le besoin d'outils de triage IA.

Adoption accrue des technologies d'imagerie avancées

Les régulateurs avaient approuvé 59 dispositifs d'imagerie activés par l'IA à la mi-2024, reflétant une position pro-innovation qui récompense les gains de performance substantiels plutôt que les ajustements progressifs. La co-lecture homme-IA a réduit le temps de rapport pour la TDM d'AVC aigu de 30 minutes à moins de 5 minutes dans les hôpitaux pilotes. La TDM à comptage de photons (PCCT) se traduit des laboratoires aux cliniques ; les premières installations chinoises montrent 40 % d'économies de dose et des détails osseux plus fins, accélérant les cas d'usage en orthopédie et pédiatrie. La TEP/TDM corps entier a atteint 16 unités nationalement, avec le scanner uEXPLORER doublant la détectabilité des lésions dans les études de suivi oncologique. Les prototypes d'IRM cloud exploitant la 6G et la blockchain promettent un échange d'images sécurisé à travers les réseaux hospitaliers, vital pour l'expansion de la télé-radiologie.

Subventions gouvernementales de mise à niveau d'équipements et déploiement DRG

Le paquet politique 2025 de Pékin alloue 200 milliards RMB pour les mises à niveau d'appareils d'hôpitaux de niveau comté, rationalisant les processus d'appel d'offres et fournissant des prêts à taux zéro pour l'approvisionnement TDM et IRM. Les pilotes de paiement par groupes de diagnostics apparentés (DRG) incitent à l'imagerie haute résolution pour un diagnostic précoce afin d'éviter des interventions en aval coûteuses. Les fournisseurs mondiaux localisent la production : GE HealthCare a ouvert une base de médecine de précision à Chengdu pour fabriquer des caméras de médecine nucléaire pour la demande domestique. Les directives échographiques Classe III mises à jour raccourcissent les cycles d'approbation pour les scanners augmentés par l'IA, accélérant l'entrée sur le marché pour les innovateurs locaux.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés d'acquisition et de propriété à vie | -0.9% | National, aigu dans les villes de niveau 3 et les zones rurales | Moyen terme (2-4 ans) |

| Préoccupations de sécurité radiation / agents de contraste | -0.7% | National, accentué dans les soins pédiatriques et gériatriques | Long terme (≥ 4 ans) |

| Compression des prix VBP pressant les marges OEM | -0.6% | National, impactant les fabricants internationaux | Court terme (≤ 2 ans) |

| Inégalité interprovinciale de disponibilité des appareils | -0.5% | Provinces occidentales et rurales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés d'acquisition et de propriété à vie

Même après les remises VBP, l'IRM haut de gamme peut dépasser 2 millions USD, mettant à rude épreuve les budgets des établissements de niveau 3. Les tarifs sur les composants TDM premium ajoutent jusqu'à 200 000 USD par unité, incitant certaines firmes chinoises à délocaliser les chaînes d'approvisionnement vers les marchés ASEAN. Les reports de commandes par les grands hôpitaux en 2024 ont conduit Siemens Healthineers et GE HealthCare à rapporter des baisses de revenus à un chiffre moyen, soulignant la cyclicité des approvisionnements. Les études d'efficacité provinciales révèlent des disparités persistantes d'allocation de capital, avec les régions occidentales moyennant un score d'efficacité de 0,979 versus près de l'unité dans les zones côtières.

Préoccupations de sécurité radiation / agents de contraste

Les réactions d'hypersensibilité aux agents à base de gadolinium et au contraste iodé restent des dissuasifs clés, particulièrement pour les patients âgés et compromis rénalement.[3]Source : Qu Han et al., ' Réactions d'hypersensibilité aux agents gadolinium ', BMC Medicine, bmcmedicine.com La rétention cérébrale du contraste IRM, bien que cliniquement silencieuse, a intensifié les appels pour des formulations macrocycliques avec une stabilité plus élevée. Les directives pour le contraste iodé dans la maladie rénale montrent une qualité hétérogène, incitant un accent renouvelé sur les protocoles sûrs pour les reins. Les régulateurs exigent maintenant des données de transparence d'algorithme lors de l'approbation d'outils de triage IA qui modulent les paramètres de scan pour l'optimisation de dose.

Analyse par segment

Par modalité : La dominance des rayons X fait face à la pression d'innovation TDM

Les rayons X ont maintenu la plus grande part du marché de l'imagerie diagnostique en Chine à 27,53 % en 2024, reflétant son abordabilité et sa présence enracinée dans les cliniques de soins primaires. La tomodensitométrie, alimentée par la reconstruction itérative et les mises à niveau de comptage de photons, devrait afficher le TCAC leader du segment de 8,87 %, capturant la demande oncologique et cardiovasculaire dans les hôpitaux de comté. La migration de radiographie numérique continue alors que les anciennes unités analogiques sont progressivement supprimées sous les régimes de subventions gouvernementales. Pendant ce temps, les sites pilotes PCCT rapportent 40 % d'économies de dose de radiation et une visualisation de microstructure osseuse nettement améliorée, positionnant la TDM comme un challenger crédible pour les examens orthopédiques à haut volume.

Les unités d'échographie portable et de rayons X portatifs complètent les modalités fixes dans les programmes de sensibilisation, soulignant un modèle de déploiement à double voie. La médecine nucléaire conserve un rôle de niche mais stratégique ; 1 200 hôpitaux effectuent des études SPECT ou TEP synchronisées pour 3,9 millions de patients annuellement, avec l'approvisionnement en radio-isotopes domestiques s'améliorant graduellement. Les fournisseurs IRM poursuivent des systèmes sans hélium pour faciliter les installations rurales, tandis que la fluoroscopie activée par l'IA automatise la modulation du taux de dose pendant les procédures interventionnelles. Ensemble, ces mises à niveau solidifient un mélange large de modalités pour servir des environnements cliniques hétérogènes à travers le marché de l'imagerie diagnostique en Chine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : Les systèmes mobiles gagnent en traction rurale

Les salles fixes représentent encore 81,74 % des revenus, reflétant l'approvisionnement enraciné dans les hôpitaux tertiaires où la TDM haute coupe et l'IRM 3 T commandent des prix premium. Pourtant les systèmes mobiles et portables sont prévus s'étendre à un TCAC de 8,92 %, propulsés par les mandats de santé rurale et l'abordabilité VBP. Les kiosques Santé tout-en-un intégrant rayons X faible dose, ECG, et échographie ont prouvé leur efficacité dans les sites pilotes de Hainan, générant des gains de volume de patients à deux chiffres.

Les innovateurs domestiques offrent maintenant une TDM portable alimentée par batterie pour la médecine d'urgence et l'usage ambulancier, élargissant les frontières du point de soins. Les cadres de télé-radiologie construits sur des plateformes 5G et edge-computing garantissent que les images capturées dans les cliniques de canton atteignent les radiologues de ville en moins de 60 secondes, compensant les pénuries de main-d'œuvre. En résultat, les systèmes mobiles sont positionnés pour capturer des volumes supplémentaires sans cannibaliser les installations fixes haut de gamme, ajoutant de l'ampleur à la taille du marché de l'imagerie diagnostique en Chine.

Par application : Le leadership oncologique défié par la croissance cardiologique

L'oncologie a représenté 29,08 % des revenus 2024 alors que les programmes nationaux de dépistage du cancer ont étendu la TDM faible dose et la TEP/TDM corps entier dans les centres de niveau 1. La cardiologie, cependant, devrait dépasser tous les autres segments avec un TCAC de 9,13 %, alimentée par l'incidence croissante des maladies cardiovasculaires dans les cohortes vieillissantes et la popularité croissante de l'angiographie TDM coronarienne. Les outils de support de décision IA qui mesurent la réserve de flux fractionnel à partir d'images TDM en minutes accélèrent les bilans non invasifs.

La neurologie exploite les plateformes de triage AVC IA qui réduisent les temps porte-aiguille, tandis que l'orthopédie bénéficie de la résolution osseuse fine de la PCCT. L'imagerie de médecine d'urgence voit des gains via l'échographie portable, qui délivre des évaluations immédiates de traumatisme dans les salles d'urgence rurales. Au total, les voies cliniques diversifiées préservent la primauté de l'oncologie mais déplacent la croissance supplémentaire vers les spécialités cardiaques et de soins aigus au sein du marché de l'imagerie diagnostique en Chine.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les centres diagnostiques capturent le débordement hospitalier

Les hôpitaux sont restés les principaux acheteurs avec 79,89 % de part en 2024, fonction du modèle de soins centré sur l'hôpital de la Chine et des grands budgets de capital public. Les centres d'imagerie diagnostique, fréquemment des coentreprises entre investisseurs publics et privés, croîtront de 8,68 % annuellement alors qu'ils absorbent la demande de débordement et offrent des rendez-vous plus rapides pour la TDM faible dose et l'IRM. Les cliniques capsules émergentes équipées d'échographes contrôlés par tablette comblent les lacunes de service dans les communautés de travailleurs migrants.

Les réformes de soins hiérarchiques poussent les cas de faible acuité vers les établissements communautaires, pourtant les cas complexes d'oncologie et de cardiologie restent ancrés dans les hôpitaux tertiaires déployant des systèmes TEP/IRM haut de gamme. Les alliances de télé-radiologie permettent aux hôpitaux de comté de partager les lectures de sous-spécialités des centres académiques métropolitains, favorisant une utilisation équilibrée. Cet écosystème d'utilisateurs finaux à niveaux diversifie les flux de revenus et améliore la résilience à travers le marché de l'imagerie diagnostique en Chine.

Analyse géographique

Les disparités régionales de ressources définissent les trajectoires de croissance. Les provinces côtières maintiennent des densités de médecins plus élevées et un accès plus précoce aux modalités avancées, tandis que les provinces occidentales rapportent encore des coefficients de Gini de lits d'imagerie au-dessus de 0,66, indiquant une inégalité sévère. Néanmoins, des effets de convergence économique sont visibles ; les villes partant de bases plus faibles ont affiché la croissance 2024 la plus élevée d'installations TDM, aidées par des subventions centrales dédiées.

Dans la mégalopole Pékin-Tianjin-Hebei, les corridors de transport intégrés permettent aux patients de traverser les frontières municipales pour des rendez-vous en 45 minutes, lissant l'accessibilité spatiale. Les comtés ruraux bénéficient de l'expansion 2024 du remboursement interprovincial immédiat, qui a réduit les barrières de coût de déplacement de poche et augmenté l'utilisation d'imagerie locale de 12 %. L'écart de disponibilité d'appareils de la Chine occidentale se rétrécit alors que les remises VBP débloquent l'approvisionnement abordable de TDM 16 coupes pour les programmes de dépistage de la tuberculose.

Les hubs de niveau 1 restent des centres de premières technologiques ; le Centre du Cancer de l'Université Sun Yat-sen a complété plus de 30 000 examens TEP/TDM corps total entre 2020 et 2024, générant des preuves qui se répandront vers l'extérieur via les directives de pratique clinique. Le choix de Siemens Healthineers de diviser les opérations Asie-Pacifique et d'administrer la Chine comme une région autonome souligne l'échelle du marché et l'environnement politique divergent. Ensemble, ces tendances produisent une géographie qui reste inégale mais constamment convergente, renforçant l'élan national à travers le marché de l'imagerie diagnostique en Chine.

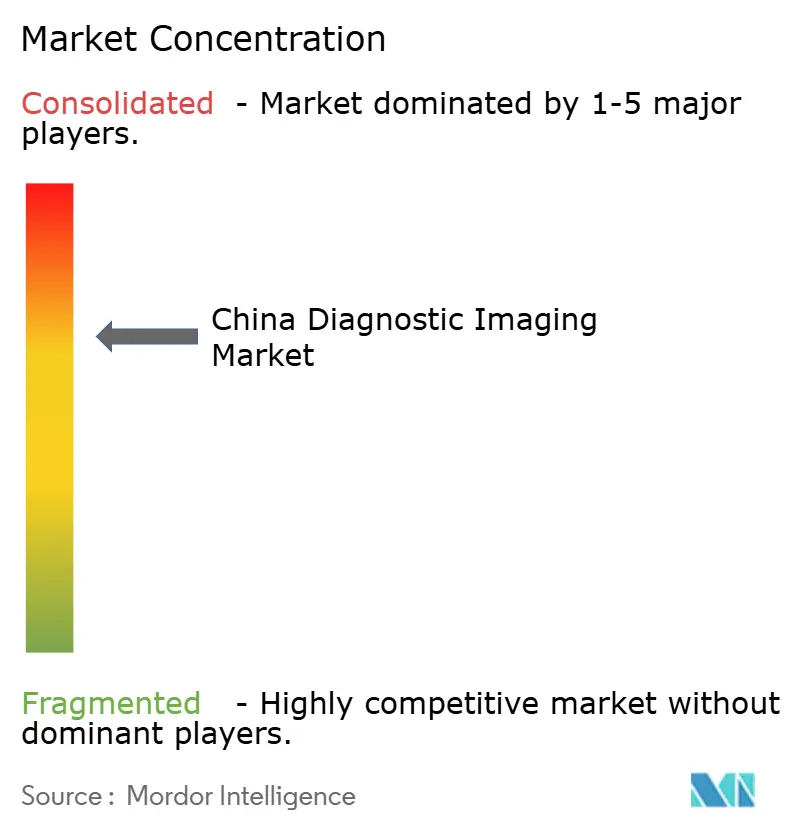

Paysage concurrentiel

La concentration du marché se déplace des acteurs étrangers établis vers les champions domestiques. United Imaging fournit des scanners à plus de 2 700 hôpitaux mondialement et opère une filiale IA de 45 millions USD qui adapte les algorithmes aux flux de travail cliniques chinois. Neusoft Medical, soutenu par le groupe technologique général détenu par l'État, mène les installations TDM domestiques et exploite les programmes d'achat conjoint pour pénétrer les hôpitaux de comté. Mindray étend son influence à travers les exportations d'échographie au point de soins et les initiatives de durabilité qui réduisent les doses de radiation pédiatrique de 70 %.

Les multinationales se recalibrent : GE HealthCare a ouvert une usine de médecine de précision à Chengdu pour localiser l'équipement de médecine nucléaire, tandis que Siemens Healthineers investit dans des fabs de semi-conducteurs locaux pour atténuer l'exposition tarifaire. Canon Medical a dévoilé une stratégie spécifique à la Chine se concentrant sur les lignes TDM de niveau moyen et les outils de flux de travail alimentés par l'IA pour regagner des parts. À travers le conseil, les partenariats IA façonnent la différenciation : DeepSeek AI collabore avec les centres tertiaires pour l'automatisation du triage des AVC, et les fournisseurs PACS cloud intègrent la blockchain pour des pistes d'audit immuables.

La pression des prix reste aiguë. Les tours VBP ont réduit les prix catalogue sur la TDM 64 coupes jusqu'à 48 %, forçant les OEM à simplifier les configurations et adopter des portefeuilles ' bon-mieux-meilleur '. Les entreprises domestiques gagnent des avantages de vitesse de mise sur le marché à travers des voies NMPA rationalisées qui créditent la transparence des algorithmes locaux. Alors que la maturité IA différencie la performance plutôt que le matériel seul, la concurrence migre vers la profondeur d'écosystème, soulignant un marché de l'imagerie diagnostique en Chine modérément concentré mais évoluant rapidement.

Leaders de l'industrie de l'imagerie diagnostique en Chine

Canon Medical Systems Corporation

Koninklijke Philips N.V.

Siemens Healthineers AG

GE HealthCare

Shenzhen Mindray Bio-Medical Electronics Co., Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Le Centre de diagnostics et télémédecine et l'Université technologique de Pékin se sont associés pour co-développer des algorithmes qui améliorent la qualité d'image échographique.

- Avril 2025 : Canon Medical Systems a annoncé une nouvelle stratégie pour renforcer son engagement envers le marché de la santé chinois.

- Mai 2024 : United Imaging a présenté la technologie IRM de nouvelle génération dotée de bobines de gradient avancées et de réduction de bruit IA.

- Octobre 2023 : Sinotau Pharmaceutical Group et Blue Earth Diagnostics ont convenu d'introduire un agent d'imagerie TEP ciblé PSMA en Chine.

Portée du rapport sur le marché de l'imagerie diagnostique en Chine

Selon la portée du rapport, l'imagerie diagnostique capture des images de la structure interne du corps humain utilisant le rayonnement électromagnétique pour un diagnostic précis. Il existe divers types d'imagerie médicale, les plus communs étant les scanners TDM, les systèmes IRM, etc.

Le marché chinois de l'imagerie diagnostique est segmenté par modalité, application, et utilisateur final. Par modalité, le marché est segmenté comme IRM, tomodensitométrie, échographie, rayons X, imagerie nucléaire, fluoroscopie, et mammographie. Par IRM, le marché est davantage sous-segmenté en systèmes IRM de champ faible et moyen (moins de 1,5 T), systèmes IRM de champ élevé (1,5-3 T), et systèmes IRM de champ très élevé et ultra-élevé (3T et plus). Par tomodensitométrie, le marché est davantage sous-segmenté comme scanners bas de gamme (~16 coupes), scanners milieu de gamme (~64 coupes), et scanners haut de gamme (128 coupes et plus). Par échographie, le marché est davantage sous-segmenté en échographie 2D, échographie 3D, et autre échographie. Par rayons X, le marché est sous-segmenté en systèmes analogiques et systèmes numériques. Par imagerie nucléaire, le marché est sous-segmenté en tomographie par émission de positons (TEP) et tomographie par émission monophotonique (TEMP). Par application, le marché est segmenté comme cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie, et autres applications. Par utilisateur final, le marché est segmenté comme hôpitaux, centres diagnostiques, et autres utilisateurs finaux. Le rapport offre la taille du marché et les prévisions en valeur (USD) pour les segments ci-dessus.

| IRM | Champ faible / moyen (<1,5 T) |

| Champ élevé (1,5-3 T) | |

| Champ ultra-élevé (>3 T) | |

| TDM | Faible coupe (<32) |

| Coupe moyenne (32-128) | |

| Coupe élevée (>128 et comptage de photons) | |

| Échographie | 2-D |

| 3-D / 4-D | |

| Portable et POCUS | |

| Rayons X | Analogique |

| Numérique (DR / CR) | |

| Imagerie nucléaire | TEP |

| TEMP | |

| Fluoroscopie | |

| Mammographie |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Gastroentérologie |

| Gynécologie et obstétrique |

| Médecine d'urgence |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Par modalité | IRM | Champ faible / moyen (<1,5 T) |

| Champ élevé (1,5-3 T) | ||

| Champ ultra-élevé (>3 T) | ||

| TDM | Faible coupe (<32) | |

| Coupe moyenne (32-128) | ||

| Coupe élevée (>128 et comptage de photons) | ||

| Échographie | 2-D | |

| 3-D / 4-D | ||

| Portable et POCUS | ||

| Rayons X | Analogique | |

| Numérique (DR / CR) | ||

| Imagerie nucléaire | TEP | |

| TEMP | ||

| Fluoroscopie | ||

| Mammographie | ||

| Par portabilité | Systèmes fixes | |

| Systèmes mobiles et portables | ||

| Par application | Cardiologie | |

| Oncologie | ||

| Neurologie | ||

| Orthopédie | ||

| Gastroentérologie | ||

| Gynécologie et obstétrique | ||

| Médecine d'urgence | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Centres d'imagerie diagnostique | ||

| Autres utilisateurs finaux | ||

Questions clés répondues dans le rapport

Quelle est la valeur attendue du marché de l'imagerie diagnostique en Chine en 2030 ?

Le marché devrait atteindre 5,95 milliards USD d'ici 2030.

Quelle modalité d'imagerie croît le plus rapidement en Chine ?

La tomodensitométrie devrait enregistrer un TCAC de 8,87 % jusqu'en 2030.

Pourquoi les systèmes d'imagerie mobiles gagnent-ils en traction ?

Les réductions de prix VBP et les initiatives gouvernementales de santé rurale rendent les rayons X et échographie portables abordables pour les hôpitaux de comté.

Comment l'IA affecte-t-elle les charges de travail en radiologie en Chine ?

La collaboration homme-IA a réduit le temps de lecture d'images de 27,2 % et amélioré la sensibilité diagnostique de 12 % dans les sites pilotes.

Quel segment d'utilisateur final dépassera la croissance globale du marché jusqu'en 2030 ?

Les centres d'imagerie diagnostique indépendants devraient s'étendre à un TCAC de 8,68 % alors qu'ils absorbent le débordement des hôpitaux publics.

Quel outil politique influence le plus les prix d'équipement ?

L'approvisionnement centralisé basé sur le volume a réduit les prix d'appareils jusqu'à 42 % tout en stimulant les volumes d'achat.

Dernière mise à jour de la page le: